Análise de mercado de casas inteligentes da América do Norte

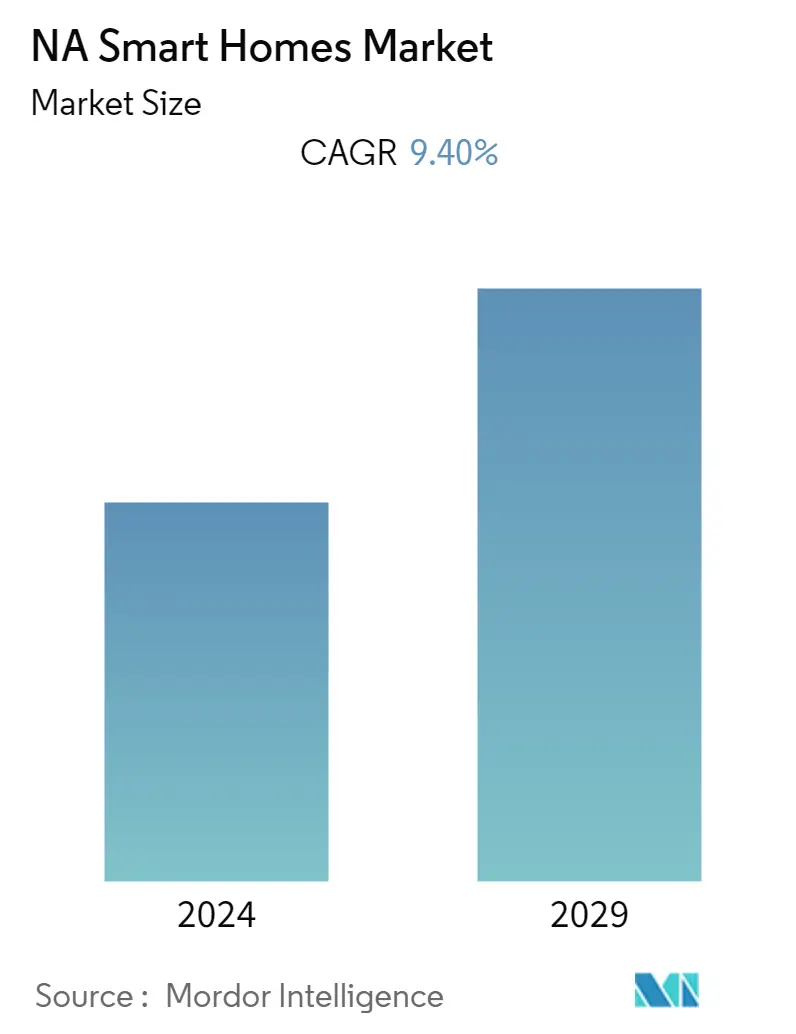

Espera-se que o mercado de casas inteligentes da América do Norte cresça a um CAGR de 9,4% durante o período de previsão 2021-2026.

- Com a implementação significativa do 5G nos Estados Unidos e a melhoria da tecnologia Wi-Fi, como o Wi-Fi 6, os dispositivos domésticos inteligentes podem ser ligados por redes mais rápidas e poderosas, o que significa melhor acesso a recursos de processamento e dados na nuvem. A tecnologia 5G também está revolucionando a prestação de serviços IoT, incluindo a tecnologia de casa inteligente, pois permite que os dispositivos funcionem livres de fios e cabos enquanto consomem uma quantidade mínima de energia.

- ATT, Verizon, T-Mobile e Sprint lançaram suas redes sem fio 5G no final de 2020. Portanto, o 5G está atualmente disponível para clientes em cidades selecionadas nos Estados Unidos. No entanto, espera-se que demore alguns anos até que a cobertura 5G completa e de alta velocidade esteja disponível em todo o país, como 4G LTE. A T-Mobile também anunciou que lançaria uma rede doméstica baseada em 5G até 2024. O objetivo é estender a cobertura a áreas rurais anteriormente mal atendidas nos Estados Unidos. Atualmente, está oferecendo uma versão de teste do serviço em sua rede 4G LTE para um número selecionado de clientes da T-Mobile.

- Na região, a crescente procura de soluções energeticamente eficientes é uma tendência importante que está a levar à adopção da solução de casa inteligente. De acordo com a Administração de Informação de Energia dos EUA, uma residência média nos Estados Unidos consumiu 20,75 quatrilhões de BTUs de energia em 2020, o que é um sinal de que essa energia está sendo desperdiçada. De acordo com o DoE dos EUA, uma residência média usou energia que liberou cerca de 17.320 libras. de CO2. Para colocar este número noutra perspectiva, numa base anual, o agregado familiar médio é responsável pela libertação de 70% mais emissões de CO2 em comparação com o veículo médio de passageiros. Tais casos estão atendendo à demanda por soluções domésticas inteligentes.

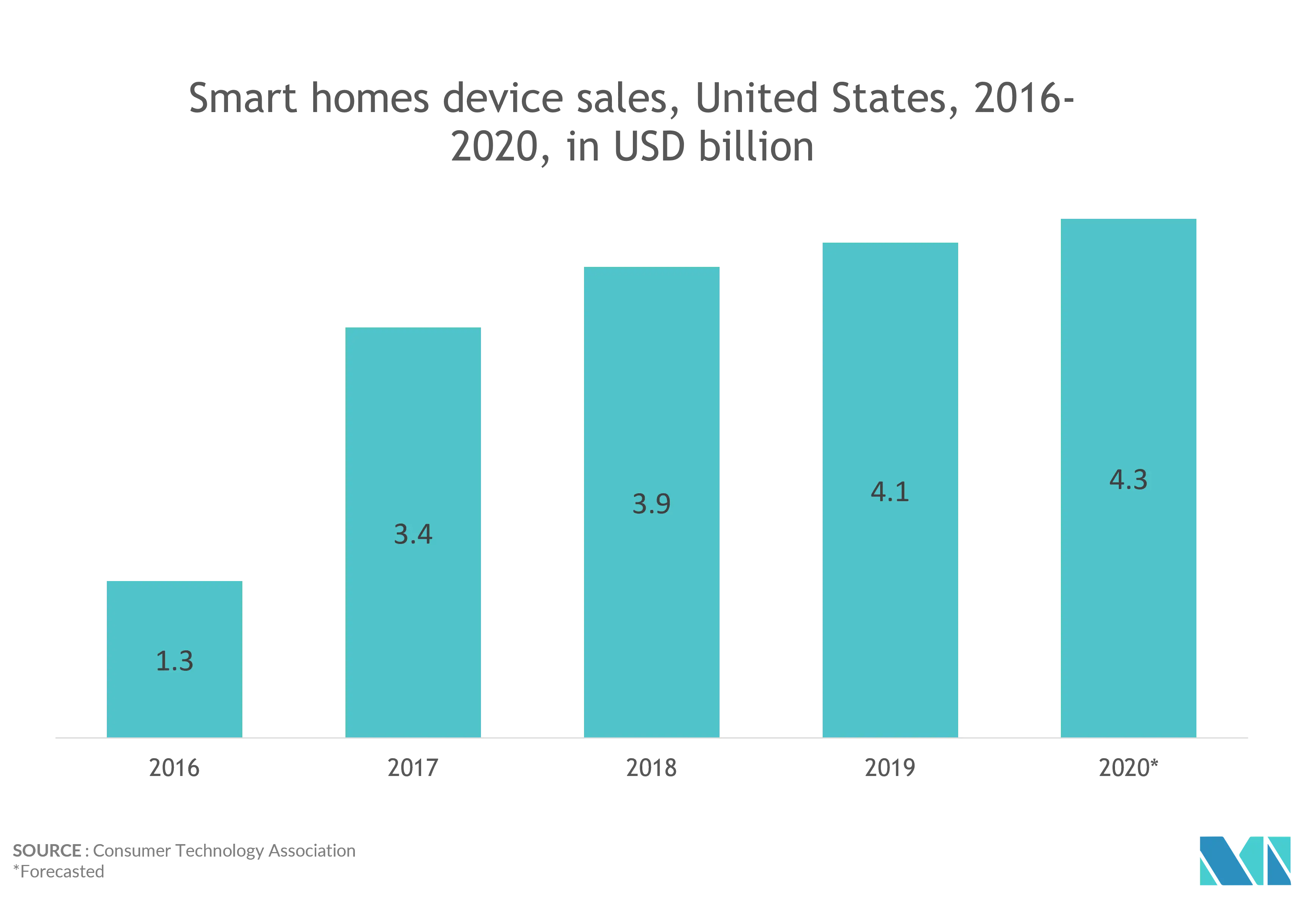

- A ValuePenguin entrevistou mais de 1.000 pessoas e descobriu que aqueles que se preocupam com o meio ambiente estão comprando dispositivos domésticos inteligentes em um ritmo mais rápido. 65%% dos americanos têm pelo menos um dispositivo doméstico inteligente e muitos adquiriram a tecnologia inteligente porque é melhor para o meio ambiente. Os dispositivos domésticos inteligentes mais populares entre os entrevistados incluíram alto-falantes (31%), termostatos (24%) e iluminação (20%).

- Além disso, os alto-falantes inteligentes são essenciais porque representam um novo terminal digital interativo em casa que agora fornece acesso a mais de um terço dos adultos nos EUA. Este endpoint digital está disponível para pioneiros do mercado, como Amazon e Google, para desenvolvedores terceirizados de aplicativos de voz. O aumento do bate-papo por vídeo estimulou o crescimento de alto-falantes inteligentes com display.

- A propensão do consumidor para adotar soluções de segurança está a aumentar devido à pandemia e à incerteza do regresso à vida normal. O aspecto de uma casa inteligente parece mais prático no novo normal, pós-COVID-19. Atualmente, não se trata de eficiências ou utilizações inteligentes, como opções inteligentes de ligação de uma luminária ou de um HVAC, mas da realidade prática de garantir menos ocorrências de toque, ou mesmo eliminar completamente, desligar os interruptores para ligar qualquer aparelho.

Tendências do mercado de casas inteligentes na América do Norte

Demanda e crescimento de eletrodomésticos inteligentes para impulsionar o mercado

- Grandes eletrodomésticos conectados, como geladeiras, máquinas de lavar e lava-louças, e pequenos eletrodomésticos conectados, como máquinas de café, micro-ondas e robôs aspiradores e cortadores de grama, são os principais eletrodomésticos inteligentes da região.

- Muitas das principais e renomadas empresas estão sediadas nos Estados Unidos. Os fornecedores do mercado sediados nos EUA têm uma boa reputação por seus produtos inovadores. No entanto, a maioria dessas empresas terceirizou suas atividades de fabricação e concentrou sua engenharia no design e na atualização tecnológica.

- Na recente pesquisa nacional HomeAdvisor de 2020, os proprietários do Texas responderam a pesquisas sobre o uso crescente de refrigeradores inteligentes, fornos inteligentes e cafeteiras inteligentes nos estados. A maioria dos proprietários de eletrodomésticos inteligentes está em alta, concentrando-se em eletrodomésticos ecológicos.

- Desde notificações úteis, eletrodomésticos com eficiência energética até recursos habilitados para Wi-Fi, os eletrodomésticos inteligentes baseados em cozinha estão sendo atualizados com funcionalidades adicionais. Por exemplo, microondas inteligentes agora podem ler códigos de barras em alimentos e baixar instruções de cozimento com integração perfeita, com assistentes de voz de IA, para uma experiência totalmente mãos-livres.

- Na CES 2020, o segmento de casa inteligente apresentou produtos de pequenos eletrodomésticos (cafeteiras, aspiradores e cortadores de grama, etc.) com características específicas. Os aparelhos de cozinha inteligentes aliados apresentavam capacidades que ajudavam os consumidores a melhorar a velocidade e a precisão do cozimento, a fazer escolhas informadas para a preparação de refeições, a melhorar o bem-estar e a simplificar as tarefas de limpeza, entre outros.

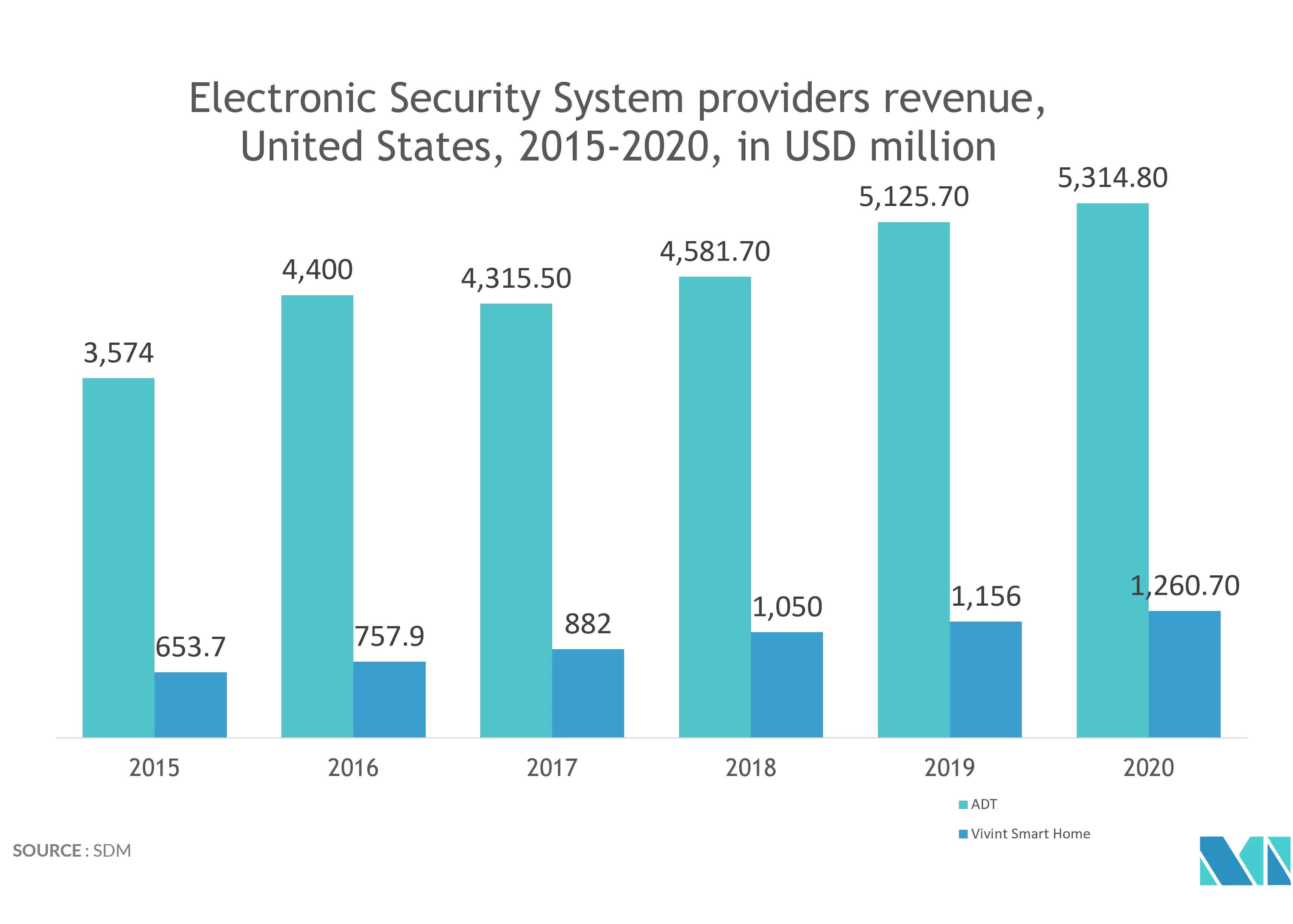

Necessidade crescente de sistemas de automação e segurança para impulsionar o mercado

- De acordo com o Thales Group, 2020 foi o ano em que os sistemas de alarme residencial conectado ultrapassariam os serviços de alarme tradicionais, 63 milhões de residências nos EUA estão preparadas para ter um sistema de segurança residencial até 2024 e mais da metade (56%) dos consumidores preferiram mudar a segurança residencial. provedor se isso significasse que eles poderiam monitorar sua casa com um smartphone.

- Os sistemas convencionais de painéis de segurança estão evoluindo e os fornecedores estão introduzindo novos serviços, desde monitoramento de fechaduras até controle de temperatura e sistemas de prevenção de incêndio. Participantes importantes estão entrando no setor de automação residencial e segurança, incluindo Amazon, Apple e Google. Todos eles têm um poder considerável para atrair vastas áreas do mercado. Simultaneamente, a tecnologia está se tornando mais acessível e muitas empresas iniciantes estão entrando em um mercado já lotado com ofertas de segurança residencial celular.

- Foi comprovado que produtos domésticos inteligentes são usados como parte de uma botnet para enviar e-mails de spam e executar ataques distribuídos de negação de serviço (DDoS). Esses aparelhos possuem credenciais pessoais de contas privadas, ou seja, que vão desde Google Agenda até senha de Wi-Fi. À medida que as empresas fabricantes de eletrodomésticos adicionam mais recursos inteligentes, tornar as ofertas seguras tem sido um desafio significativo.

- Para residências com rede Wi-Fi doméstica, um roteador hackeado abre muitas vulnerabilidades onde os cibercriminosos podem acessar computadores, dispositivos, informações pessoais e câmeras de segurança, como babás eletrônicas e CFTV. Se o roteador de uma casa inteligente for hackeado, os cibercriminosos terão acesso completo ao sistema no qual os sistemas e aparelhos conectados estão comprometidos.

- A região é um mercado proeminente a nível mundial, devido à crescente adoção de tecnologia e produtos domésticos inteligentes. De acordo com o estudo do Conselho Nacional de Segurança e Proteção Doméstica (Alarms.org), mais de três em cada cinco americanos afirmam que a segurança é o principal benefício de possuir uma casa inteligente.

Visão geral da indústria de casas inteligentes da América do Norte

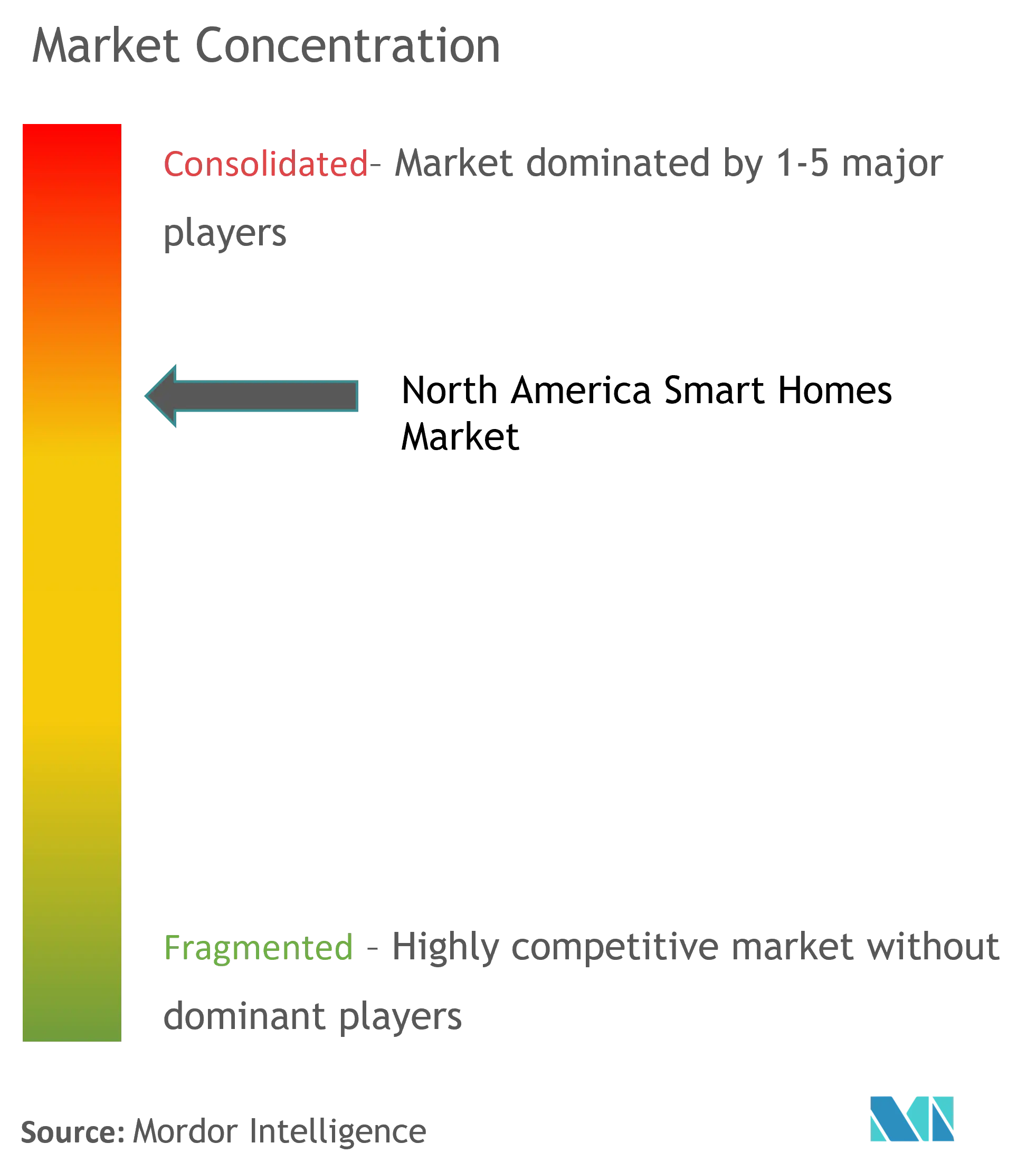

O mercado de casas inteligentes da América do Norte é altamente concentrado e tem alta concorrência pela participação de mercado. A presença de líderes de mercado como ABB ltd., Schneider Electric, Honeywell International consolida o mercado.

- Fevereiro de 2021 - ADT Inc. e DISH Network Corporation anunciaram uma parceria pela qual a DISH iniciará serviços de marketing, vendas e instalação para produtos de segurança residencial inteligente ADT.

- Agosto de 2020 – Google e ADT formaram uma parceria de longo prazo para criar a próxima geração de produtos de segurança residencial inteligente. A parceria combinará hardware e serviços do Google e DIY da ADT e soluções de segurança residencial inteligentes instaladas profissionalmente para inovar o setor de segurança residencial.

Líderes do mercado de casas inteligentes da América do Norte

ABB Ltd.

Honeywell International Inc.

Schneider Electric SE

Emerson Electric Co.

Siemens AG

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de casas inteligentes da América do Norte

- Novembro de 2020 – A Schneider Electric anunciou um investimento adicional de 40 milhões de dólares para a modernização das suas fábricas nos Estados Unidos em Iowa, Kentucky, Nebraska e Texas. O investimento irá para tecnologias inovadoras e novas linhas de produtos que ajudarão a aumentar a capacidade de atuação da empresa no país para seus clientes e desenvolver ainda mais sua força de trabalho local.

- Março de 2020 - ABB lançou o ABB-free@home flex para dar aos usuários controle sobre persianas e luzes a partir de um dispositivo móvel sem a necessidade de fiação adicional. Com a sua ligação Bluetooth, pode controlar facilmente dispositivos inteligentes da sala para aumentar o conforto e melhorar a eficiência energética. Em resposta à crescente procura por sistemas domésticos inteligentes que permitam aos proprietários gerir os seus dispositivos da forma mais eficiente e sustentável, a ABB desenvolveu esta solução que permite aos utilizadores finais 'inteligir' qualquer divisão da sua casa.

Segmentação da indústria de casas inteligentes da América do Norte

Automação residencial e casas inteligentes são dois termos ambíguos usados em referência a uma ampla gama de soluções de monitoramento que controlam e automatizam funções em uma residência. Ao contrário das soluções simples de automação residencial (que podem variar de portas de garagem motorizadas a sistemas de segurança automatizados), os sistemas domésticos inteligentes requerem um portal web ou um aplicativo de smartphone como interface de usuário para interagir com um sistema automatizado.

O mercado de casas inteligentes da América do Norte é segmentado por tecnologia (Bluetooth, Wi-Fi, GSM/GPRS, ZigBee, RFID, EnOcean, Z-Wave), por tipo de produto (sistemas de segurança e vigilância, sistemas de iluminação, controles HVAC, gerenciamento de energia, Controles de entretenimento, outros), por geografia (Estados Unidos, Canadá).

Perguntas frequentes sobre pesquisa de mercado de casas inteligentes na América do Norte

Qual é o tamanho atual do mercado de casas inteligentes de NA?

O Mercado de Casas Inteligentes de NA deverá registrar um CAGR de 9,40% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado de casas inteligentes de NA?

ABB Ltd., Honeywell International Inc., Schneider Electric SE, Emerson Electric Co., Siemens AG são as principais empresas que operam no mercado de casas inteligentes de NA.

Que anos este mercado de casas inteligentes de NA cobre?

O relatório abrange o tamanho histórico do mercado de casas inteligentes de NA para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de casas inteligentes de NA para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da indústria de casas inteligentes de NA

Estatísticas para a participação de mercado de casas inteligentes de NA em 2024, tamanho e taxa de crescimento de receita, criadas pela Mordor Intelligence™ Industry Reports. A análise da NA Smart Homes inclui uma previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.