Tamanho e Participação do Mercado de Corantes Alimentares da América do Norte

Análise do Mercado de Corantes Alimentares da América do Norte pela Mordor Intelligence

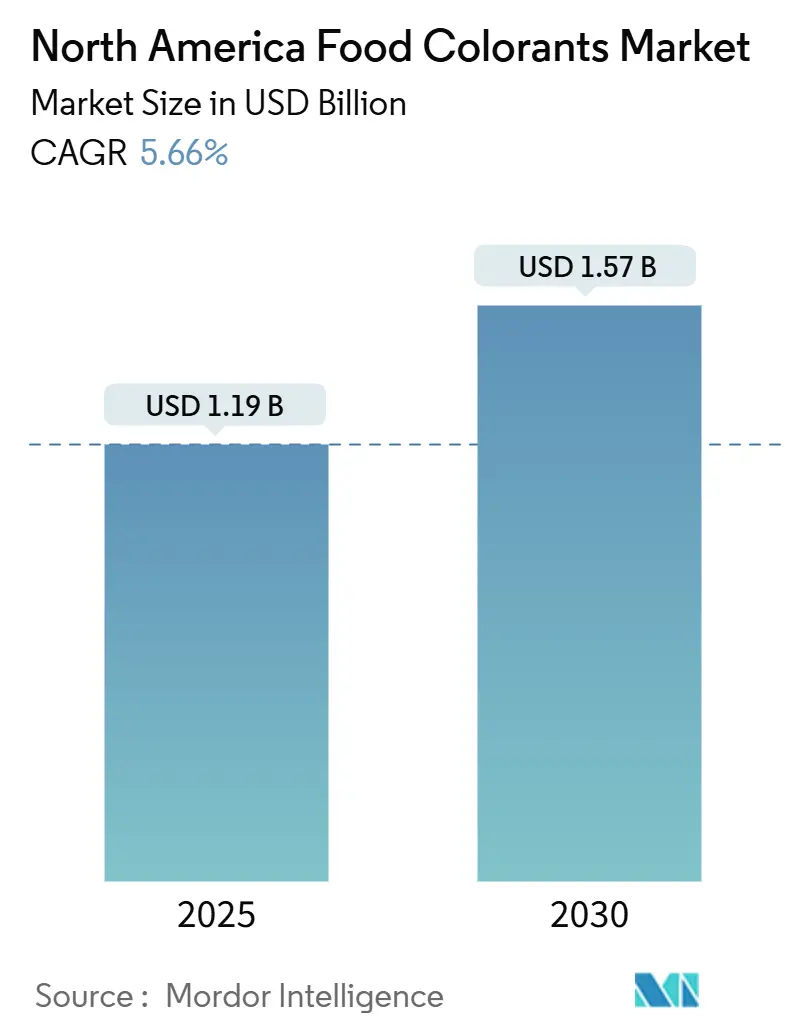

O tamanho do mercado de corantes alimentares da América do Norte está avaliado em USD 1,19 bilhão em 2025 e previsto para atingir USD 1,57 bilhão até 2030, avançando a uma CAGR de 5,66% ao longo do período. Este crescimento é atribuído principalmente ao mandato da FDA de eliminar gradualmente corantes sintéticos derivados de petróleo até dezembro de 2026, o que mudou os corantes naturais de um segmento de nicho para adoção mainstream[1]Fonte: Food and Drug Administration, "FDA Anuncia Plano para Acabar com o Uso de Corantes Alimentares Sintéticos Derivados de Petróleo até 2026," fda.gov. A participação de mercado de soluções naturais deve aumentar conforme os fabricantes garantem contratos de fornecimento de longo prazo para apoiar esforços de reformulação. A inovação no setor está se acelerando, com desenvolvimentos como azuis de spirulina termo-estáveis, antocianinas derivadas de milho e pigmentos baseados em fermentação que abordam limitações históricas de desempenho. Esses avanços estão possibilitando aplicações mais amplas em salgadinhos assados, produtos lácteos e bebidas com vida útil estável. Neste cenário competitivo em evolução, fornecedores verticalmente integrados com controle sobre insumos agrícolas ou cepas microbianas proprietárias estão bem posicionados para se beneficiar. Sua vantagem estratégica permite capitalizar na estabilização de preços esperada durante a eliminação gradual de corantes sintéticos.

Principais Conclusões do Relatório

- Por tipo de produto, cores naturais lideraram com 56,42% da participação do mercado de corantes alimentares da América do Norte em 2024, e cresceram a uma CAGR de 6,89% prevista para 2030.

- Por cor, pigmentos vermelhos mantiveram uma participação de 28,32% do tamanho do mercado de corantes alimentares da América do Norte em 2024, enquanto o azul registrou a CAGR mais rápida de 8,64% prevista para 2030.

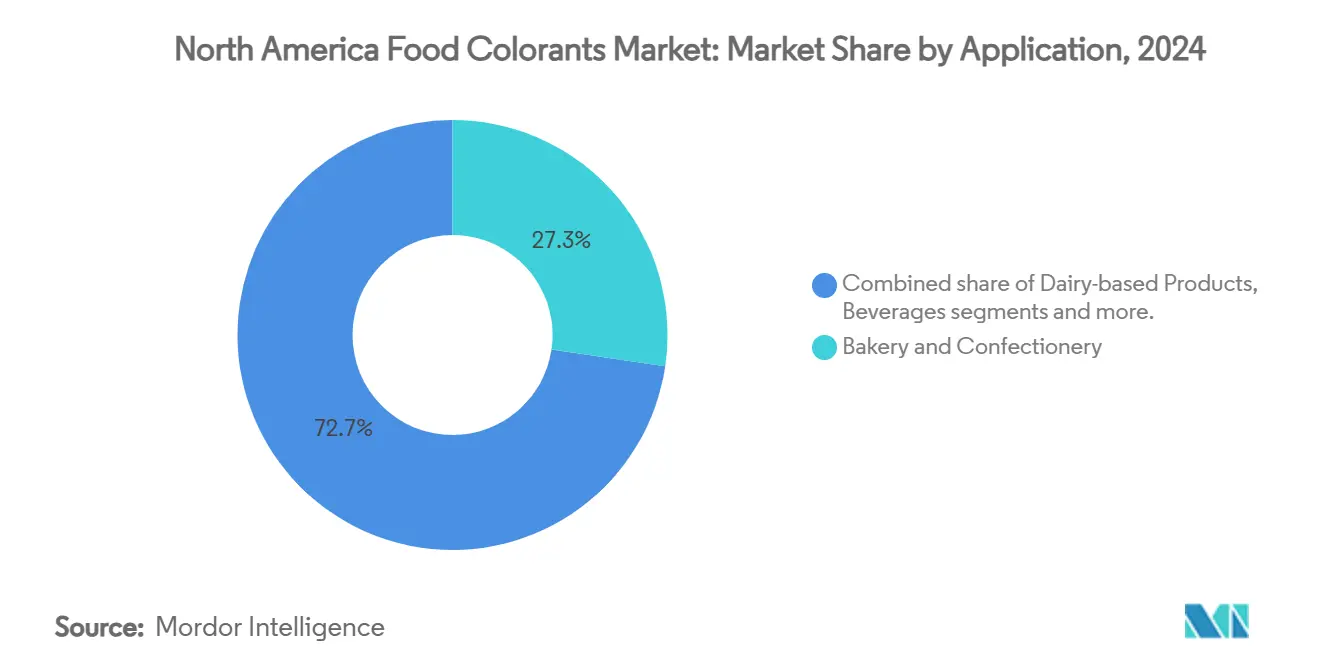

- Por aplicação, panificação e confeitaria capturaram 27,33% do tamanho do mercado de corantes alimentares da América do Norte em 2024; nutracêuticos são projetados para crescer a uma CAGR de 8,94% até 2030.

- Por forma, líquidos representaram 52,43% da participação de receita em 2024, com pós avançando a uma CAGR de 8,43% até 2030.

- Por geografia, Estados Unidos capturaram 72,44% do valor de mercado em 2024, e o México deve registrar uma CAGR de 6,54% até 2030.

Tendências e Insights do Mercado de Corantes Alimentares da América do Norte

Análise de Impacto dos Impulsionadores

| Impulsionador | (~) % de Impacto na Previsão de CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Indústria de alimentos processados impulsionando o crescimento do mercado | +1.4% | Estados Unidos, México | Curto prazo (≤ 2 anos) |

| Crescente conscientização sobre estética e apelo dos alimentos para impulsionar o mercado | +1.2% | Estados Unidos, Canadá | Médio prazo (2-4 anos) |

| Apelo visual dos produtos alimentícios impulsiona o crescimento do mercado | +0.8% | Toda a região | Médio prazo (2-4 anos) |

| Mudanças regulatórias acelerando a adoção de corantes naturais | +0.8% | Toda a região | Longo prazo (≥ 4 anos) |

| Crescente demanda por produtos de rótulo limpo impulsiona o crescimento do mercado | +0.8% | Toda a região | Curto prazo (≤ 2 anos) |

| Avanços tecnológicos na produção de corantes alimentares impulsionam a expansão do mercado | +0.6% | Toda a região | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Indústria de Alimentos Processados Impulsionando o Crescimento do Mercado

O setor de alimentos processados na América do Norte está experimentando crescimento significativo, o que serve como um grande impulsionador para o mercado de corantes alimentares. Os fabricantes estão reconhecendo cada vez mais a importância estratégica da cor na formação das decisões de compra dos consumidores. Em 2024, alimentos ultra-processados representaram uma participação substancial do suprimento alimentar dos EUA. De acordo com o International Food Information Council, quase 79% dos adultos americanos consideram alimentos processados ao tomar decisões de compra. Este foco elevado no apelo visual é ainda mais amplificado no atual mercado orientado pelas mídias sociais, onde produtos alimentícios visualmente atraentes ganham uma vantagem competitiva distinta no marketing. Empresas líderes, como a PepsiCo, estão respondendo a essa tendência reformulando seus produtos principais para incorporar corantes naturais. Por exemplo, seus chips Simply Ruffles Hot and Spicy agora usam pó de tomate e pimenta vermelha como alternativas naturais à cor vermelha sintética, alinhando-se com as preferências dos consumidores por ingredientes mais limpos e naturais.

Crescente Conscientização sobre Estética e Apelo dos Alimentos para Impulsionar o Mercado

A maior conscientização dos consumidores sobre a estética dos alimentos elevou o papel da cor de uma característica visual básica para um indicador crítico de qualidade, simbolizando frescor, sabor e autenticidade. Em resposta a essa demanda em evolução, os fabricantes estão priorizando cada vez mais investimentos significativos em corantes de qualidade premium para garantir que seus produtos exibam tons consistentes e visualmente atraentes ao longo de seu ciclo de vida. No entanto, essa tendência não se limita apenas ao aprimoramento visual. Os consumidores estão progressivamente favorecendo corantes derivados de fontes naturais que também oferecem benefícios nutricionais adicionais. Por exemplo, antocianinas extraídas de ingredientes naturais como mirtilos e cenouras roxas não apenas fornecem cores vibrantes e atraentes, mas também oferecem propriedades antioxidantes, alinhando-se com as preferências de consumidores preocupados com a saúde. Esta integração de apelo estético e benefícios funcionais está impulsionando a inovação no desenvolvimento de produtos, com fabricantes de alimentos agora adotando estratégias avançadas de seleção de corantes que incorporam atributos nutricionais ao lado de considerações visuais.

Apelo Visual dos Produtos Alimentícios Impulsiona o Crescimento do Mercado

Com a transformação da mídia digital no marketing de alimentos, o apelo visual dos produtos alimentícios tornou-se um fator crucial para obter uma vantagem competitiva. As empresas estão aproveitando tecnologias avançadas de corantes para criar identidades visuais distintivas e reconhecíveis, aumentando assim o reconhecimento da marca e garantindo uma posição forte em segmentos de mercado premium. Além da mera estética, o papel da cor se estende a influenciar percepções de sabor dos consumidores, tornando-se um elemento chave na experiência sensorial geral. Esta conexão entre cor e apelo sensorial está impulsionando avanços significativos no desenvolvimento de formulações de corantes específicas para aplicações, projetadas para manter sua vivacidade e estabilidade sob uma ampla gama de condições de processamento. O mercado também está testemunhando uma demanda crescente por soluções de cor personalizadas adaptadas para atender aos requisitos únicos de categorias específicas de produtos. Por exemplo, empresas como a Givaudan Sense Colour estão na vanguarda da inovação, desenvolvendo corantes naturais derivados de fontes como microalgas, antocianinas e beterraba. Essas soluções são projetadas para entregar desempenho consistente e confiável, particularmente em aplicações baseadas em plantas, onde manter a integridade da cor é crítico.

Mudanças Regulatórias Acelerando a Adoção de Corantes Naturais

Iniciativas regulatórias promovendo transparência e rotulagem limpa aceleraram significativamente a adoção de cores naturais na indústria alimentícia. Com requisitos mais rigorosos para divulgação de origem de ingredientes, fabricantes de alimentos estão fazendo a transição de corantes sintéticos para alternativas derivadas de plantas, amigáveis ao rótulo, como vermelho de beterraba, açafrão, spirulina e annatto. Em janeiro de 2024, a proibição da FDA do Red No. 3 marcou um passo crítico em direção à remoção de corantes sintéticos do suprimento alimentar norte-americano. Em abril de 2025, a FDA, em colaboração com Health and Human Services, anunciou planos para eliminar gradualmente todos os corantes sintéticos derivados de petróleo até o final de 2026. Esses desenvolvimentos regulatórios estão criando oportunidades substanciais de mercado para alternativas de corantes naturais. No nível estadual, Califórnia e West Virginia implementaram proibições de vários corantes sintéticos em cafeterias escolares, estabelecendo um precedente regulatório que poderia se estender a outros setores institucionais. Este ambiente regulatório em evolução está fomentando inovação em tecnologias de corantes naturais. Por exemplo, em janeiro de 2024, a Phytolon fez parceria com a Ginkgo Bioworks para ampliar a produção de cores derivadas de fermentação, abordando potenciais desafios de suprimento conforme a demanda do mercado cresce.

Análise de Impacto das Restrições

| Restrição | (~) % de Impacto na Previsão de CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Preocupações de saúde relacionadas à cor dos alimentos para restringir o mercado | -06% | Toda a região | Médio prazo (2-4 anos) |

| Regulamentações rigorosas da FDA impactando as vendas do mercado de corantes alimentares | -0.8% | Estados Unidos | Curto prazo (≤ 2 anos) |

| Altos custos de produção e disponibilidade limitada de ingredientes naturais | -0.4% | Toda a região | Curto prazo (≤ 2 anos) |

| Requisitos rigorosos de rotulagem dificultam o mercado | -0.5% | Estados Unidos | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Preocupações de Saúde Relacionadas à Cor dos Alimentos para Restringir o Mercado

Preocupações de saúde associadas a corantes alimentares sintéticos apresentam desafios significativos ao mercado, já que evidências científicas crescentes ligam esses aditivos a resultados negativos para a saúde, particularmente em crianças. Uma revisão abrangente pelo Office of Environmental Health Hazard Assessment de sete corantes sintéticos certificados pela FDA identificou potenciais efeitos neurocomportamentais, corroendo ainda mais a confiança do consumidor em corantes artificiais[2]Fonte: Office of Environmental Health Hazard Assessment, "Avaliação de Risco de Corantes Alimentares Sintéticos," oehha.ca.gov. Além disso, descobertas do Environmental Working Group revelam que corantes sintéticos são desproporcionalmente usados em produtos direcionados a crianças, aumentando o escrutínio de pais e organizações focadas em saúde. O mercado também enfrenta obstáculos devido às limitações técnicas de alternativas naturais, que frequentemente requerem níveis de uso mais altos e manuseio especializado para entregar desempenho visual comparável. Essas limitações são especialmente evidentes em aplicações que requerem estabilidade ao calor ou vida útil estendida, restringindo a adoção de ingredientes naturais apesar da crescente demanda do consumidor.

Regulamentações Rigorosas da FDA Impactando as Vendas do Mercado de Corantes Alimentares

Os fabricantes estão enfrentando desafios significativos devido às estruturas regulatórias cada vez mais rigorosas para corantes alimentares. O processo de certificação da FDA para cores sintéticas necessita avaliações abrangentes de segurança e testes específicos por lote, levando a custos de conformidade mais altos e alterando a dinâmica do mercado. Além disso, regulamentações fragmentadas em nível estadual exigem que marcas nacionais implementem estratégias de formulação específicas por região, complicando ainda mais os esforços de conformidade. Esta fragmentação regulatória impacta desproporcionalmente fabricantes menores com recursos limitados de pesquisa e desenvolvimento, potencialmente reduzindo a inovação dentro do mercado. Além disso, os esforços simultâneos da FDA para acelerar aprovações de corantes naturais enquanto elimina gradualmente corantes sintéticos criam uma lacuna temporal que pode causar interrupções temporárias de suprimento. Conforme os fabricantes reformulam produtos para atender prazos de conformidade, esses desafios podem afetar trajetórias de crescimento de mercado de curto prazo.

Análise de Segmentos

Tipo de Produto: Cores Naturais Lideram a Transformação do Mercado

Cores naturais dominam o mercado de corantes alimentares da América do Norte com uma participação de 56,42% em 2024 e são projetadas para crescer a 6,89% de CAGR de 2025-2030, superando substancialmente alternativas sintéticas. Este crescimento destaca uma mudança pivotal de mercado impulsionada por estruturas regulatórias mais rigorosas e crescente demanda do consumidor por ingredientes de rótulo limpo. Avanços tecnológicos estão rapidamente superando desafios históricos de desempenho no segmento natural. Por exemplo, em março de 2024, a Sensient Technologies introduziu uma spirulina termo-estável que mantém tons azuis vibrantes mesmo sob condições de processamento que anteriormente degradavam pigmentos naturais.

Além disso, startups como Phytolon e Michroma estão aproveitando tecnologias de fermentação para desenvolver pigmentos derivados de fungos com estabilidade superior e intensidade de cor em comparação com extratos de plantas tradicionais. Essas inovações têm o potencial de fechar a lacuna de desempenho com alternativas sintéticas, transformando a economia da produção de corantes naturais. Além disso, os consumidores estão cada vez mais optando por produtos alimentícios com coloração natural. A Pesquisa de Alimentos e Saúde de 2024 do International Food Information Council revelou que 67% dos consumidores estão dispostos a pagar um prêmio por produtos embalados rotulados como ecológicos.

Cor: Vermelho Domina Enquanto Azul Acelera

Corantes vermelhos mantêm liderança de mercado com 28,32% de participação em 2024, impulsionados pela aplicação generalizada em confeitaria, bebidas e alimentos processados, enquanto corantes azuis emergem como o segmento de crescimento mais rápido a 8,64% de CAGR (2025-2030). A proibição da FDA do Red No. 3 e futuras restrições ao Red No. 40 estão impulsionando mudanças significativas no segmento vermelho, criando desafios notáveis de reformulação para fabricantes. Esta mudança regulatória está fomentando inovação em alternativas vermelhas naturais. Por exemplo, a Givaudan Sense Colour está aproveitando sua linha Amaize para desenvolver antocianinas derivadas de milho que correspondem ao desempenho de opções sintéticas.

Simultaneamente, o segmento azul está testemunhando expansão rápida, impulsionado por inovações em corantes derivados de spirulina. Além disso, tecnologias de ponta aproveitando extrato de flor de ervilha-borboleta que receberam aprovação da FDA em 2025 estão ampliando os horizontes da paleta de cores azuis naturais. Além disso, avanços em técnicas de extração e processamento estão fortalecendo este crescimento melhorando a qualidade, estabilidade e custo-efetividade de corantes azuis naturais.

Aplicação: Panificação e Confeitaria Lideram Enquanto Nutracêuticos Surgem

Aplicações de panificação e confeitaria lideram o mercado de corantes alimentares da América do Norte com 27,33% de participação em 2024, enquanto nutracêuticos emergem como o segmento de crescimento mais rápido a 8,94% de CAGR (2025-2030). A liderança de mercado do segmento de panificação destaca a importância crítica da cor em categorias visualmente orientadas, onde a aparência do produto influencia fortemente as percepções de qualidade e frescor dos consumidores. No entanto, a mudança para alternativas naturais apresenta desafios técnicos, particularmente em alcançar estabilidade ao calor durante processos de panificação. Statistics Canada relatou que a indústria de fabricação de panificação e tortilla do Canadá gerou um produto interno bruto mensal de CAD 4,501 milhões em 2023.

O rápido crescimento do segmento de nutracêuticos é alimentado pela funcionalidade dupla de corantes naturais, que melhoram o apelo visual enquanto oferecem benefícios potenciais à saúde através de compostos bioativos como antocianinas e carotenoides. Este alinhamento com a proposta de valor nutracêutica impulsiona a inovação, já que corantes contribuem tanto para a estética do produto quanto para o valor nutricional. Conforme pesquisas contínuas continuam a validar os benefícios à saúde de pigmentos naturais, essa tendência deve ganhar mais momentum.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Forma: Líquido Domina Enquanto Pó Ganha Momentum

Corantes líquidos mantêm liderança de mercado com 52,43% de participação em 2024, valorizados por sua facilidade de incorporação e desempenho consistente em diversas aplicações, enquanto formatos em pó estão crescendo a uma CAGR acelerada de 8,43% (2025-2030). A liderança do segmento líquido é impulsionada por suas capacidades de dispersão superiores, garantindo coloração consistente, particularmente em setores críticos como bebidas e lácteos, onde a uniformidade é essencial. Corantes líquidos se dispersam de forma mais uniforme e rápida em sistemas baseados em água e alguns baseados em óleo, garantindo cor consistente em todo o produto.

Inversamente, o crescimento do segmento de pó é impulsionado por avanços em tecnologias de microencapsulação, que melhoram a estabilidade, estendem a vida útil e simplificam processos de manuseio para fabricantes. Essas formulações inovadoras em pó oferecem benefícios logísticos, incluindo custos de transporte mais baixos, longevidade estendida do produto e armazenamento mais fácil. Além disso, o segmento está ganhando tração através do desenvolvimento de sistemas especializados em pó adaptados para aplicações complexas, como produtos baseados em gordura, onde corantes líquidos enfrentam desafios de dispersão. Esta expansão está desbloqueando novas oportunidades de mercado para formatos em pó em áreas anteriormente restringidas.

Análise de Geografia

Os Estados Unidos dominam o mercado de corantes alimentares da América do Norte, representando a maior participação regional de 72,44% em 2024, enquanto demonstram uma mudança estratégica em direção a alternativas naturais impulsionada por desenvolvimentos regulatórios e preferências do consumidor. A diretiva da FDA para eliminar gradualmente corantes sintéticos derivados de petróleo até 2026 acelerou essa transição, remodelando o cenário do mercado americano. Ações em nível estadual, como proibições de corantes sintéticos em cafeterias escolares na Califórnia e West Virginia, estão estabelecendo precedentes que poderiam se estender a outros ambientes institucionais. Empresas como a California Natural Color estão investindo na expansão da capacidade de produção doméstica para corantes naturais para abordar potenciais escassezes de suprimento conforme opções sintéticas são eliminadas. Clusters regionais de inovação, particularmente na Califórnia e no Meio-Oeste, estão capitalizando em sua proximidade a insumos agrícolas para desenvolver modelos de produção verticalmente integrados para corantes baseados em plantas.

O Canadá apresenta uma dinâmica de mercado distinta dentro da América do Norte, caracterizada por uma estrutura regulatória bem estabelecida e adoção antecipada de alternativas naturais. A Lista de Cores Alimentares Permitidas da Health Canada historicamente aplicou padrões mais rigorosos em comparação com regulamentações americanas, posicionando o mercado canadense como líder na adoção de corantes naturais[3]Fonte: Health Canada, "Lista de Cores Alimentares Permitidas," canada.ca. Esta vantagem regulatória permitiu ao Canadá servir como campo de teste para inovações de corantes naturais, permitindo que fabricantes validem desempenho de produto e aceitação do consumidor antes de lançamentos mais amplos na América do Norte. Além disso, o setor agrícola robusto do Canadá suporta produção doméstica de corantes baseados em plantas, com integração vertical emergente entre produtores agrícolas e fabricantes melhorando a eficiência da cadeia de suprimentos e competitividade de mercado.

O México demonstra o maior potencial de crescimento no mercado de corantes alimentares da América do Norte crescendo a uma CAGR de 6,54% até 2030, impulsionado pela rápida expansão de seu setor de alimentos processados e crescente alinhamento de exportação com mercados americanos e canadenses. Fabricantes de alimentos mexicanos estão proativamente adotando corantes naturais para se alinhar com tendências regulatórias norte-americanas e manter acesso ao mercado conforme restrições sintéticas se apertam. A rica biodiversidade agrícola do país oferece oportunidades para desenvolver corantes naturais únicos de fontes de plantas indígenas, permitindo ofertas de produtos diferenciadas no mercado norte-americano mais amplo. Investimentos significativos em instalações de produção para corantes naturais estão em andamento, aproveitando os custos de fabricação mais baixos do México e proximidade a insumos agrícolas para estabelecer vantagens competitivas. Este posicionamento estratégico é particularmente crítico já que restrições de suprimento para alternativas naturais são esperadas após a eliminação gradual de corantes sintéticos da FDA, posicionando o México como fornecedor chave para o mercado norte-americano durante essa transição.

Cenário Competitivo

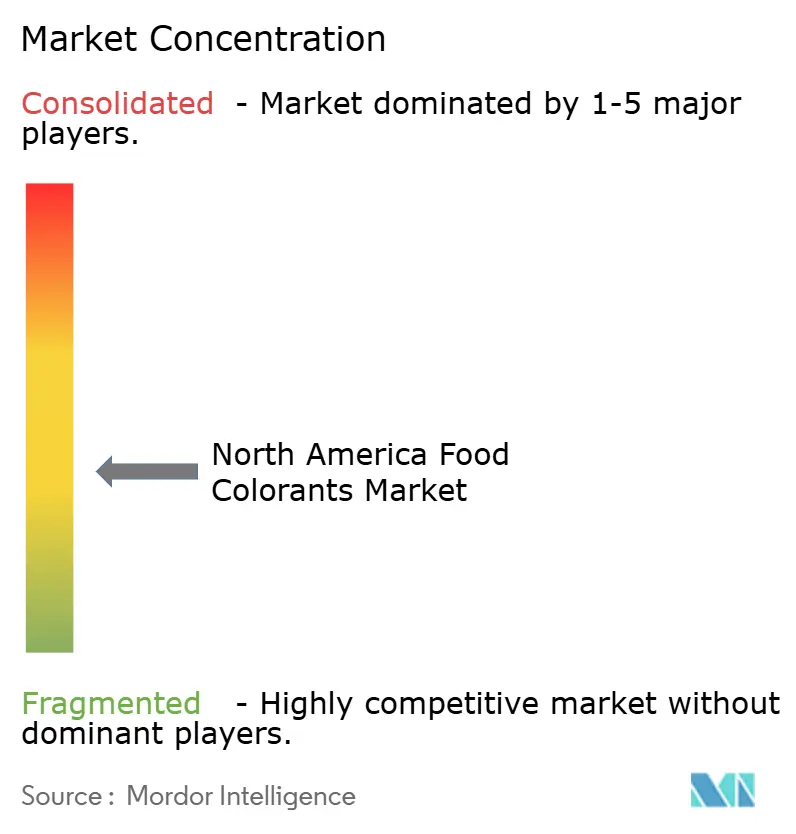

O mercado de corantes alimentares da América do Norte demonstra fragmentação moderada, com players-chave como Sensient Technologies Corporation, Oterra A/S, Archer Daniels Midland Company e Givaudan SA competindo ao lado de produtores especializados de corantes naturais e empresas de biotecnologia emergentes. Mudanças regulatórias estão impulsionando uma mudança de corantes sintéticos para naturais, apresentando oportunidades estratégicas de crescimento para empresas com expertise avançada em formulação natural. O mercado também está experimentando consolidação conforme players principais adquirem fabricantes de corantes naturais de nicho para diversificar seus portfólios de produtos. Além disso, oportunidades significativas existem no desenvolvimento de soluções de corantes naturais sob medida para aplicações específicas, particularmente em segmentos desafiadores como produtos assados e bebidas com vida útil estável, onde opções sintéticas tradicionalmente foram preferidas devido à sua estabilidade superior e características de desempenho.

Players emergentes estão cada vez mais adotando técnicas de fermentação de precisão para fabricar pigmentos, efetivamente reduzindo sua dependência de ciclos de cultivo tradicionais e mitigando os riscos associados à volatilidade agrícola. Esta abordagem inovadora permite produção durante todo o ano, garantindo um suprimento consistente de pigmentos independentemente de fatores agrícolas externos. Entrantes de biotecnologia estão estrategicamente fortalecendo sua posição no mercado licenciando cepas microbianas para fabricantes contratados. Esta estratégia permite acelerar seu caminho para comercialização enquanto evitam os gastos de capital substanciais tipicamente necessários para construir e operar instalações de extração.

Aquisições estratégicas permanecem um impulsionador chave no refinamento e diversificação de portfólios da indústria. Em resposta às crescentes demandas de varejistas por maior transparência na origem de produtos, vários fornecedores implementaram soluções de rastreabilidade habilitadas por blockchain. Essas tecnologias fornecem visibilidade de ponta a ponta, permitindo que pigmentos sejam rastreados sem problemas desde sua origem, seja derivada de fazendas ou processos de fermentação, até o produto final. Coletivamente, esses avanços significam uma mudança transformadora no cenário competitivo, onde o sucesso depende cada vez mais de uma oferta abrangente que integra cadeias de suprimento resilientes, tecnologias de estabilização de última geração e credenciais de sustentabilidade verificáveis.

Líderes da Indústria de Corantes Alimentares da América do Norte

-

Sensient Technologies Corporation

-

Oterra A/S

-

Archer Daniels Midland Company

-

Givaudan SA

-

Dohler Group SE

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Fevereiro de 2025: A ADM introduziu um novo corante azul, obtido da fruta huito, apresentando estabilidade aprimorada em vários níveis de pH. Este movimento preenche um vazio notável no mercado de corantes naturais.

- Outubro de 2024: A California Natural Color revelou seu portfólio expandido de corantes naturais para alimentos, bebidas e suplementos no SupplySide West 2024, destacando a crescente demanda do mercado por alternativas naturais.

- Setembro de 2024: A Givaudan Sense Colour lançou sua linha Amaize de antocianinas derivadas de milho, oferecendo uma alternativa natural ao Red 40 para abordar mudanças regulatórias e demandas evoluindo dos consumidores.

- Dezembro de 2023: A Archer Daniels Midland Company adquiriu a Revela Foods, uma desenvolvedora e fabricante sediada em Wisconsin de ingredientes e soluções alimentares inovadoras. O propósito desta aquisição foi expandir o portfólio de produtos da empresa.

Escopo do Relatório do Mercado de Corantes Alimentares da América do Norte

Corantes alimentares, comumente referidos como cores alimentares ou aditivos de cor, são substâncias infundidas em alimentos para melhorar sua cor. O mercado de corantes alimentares da América do Norte é segmentado por tipo de produto, cor, aplicação, forma e país. Baseado no tipo de produto, o mercado é segmentado em cor natural e cor sintética. Baseado na cor, o mercado é segmentado em azul, vermelho, verde, amarelo e outros. Baseado na aplicação, o mercado é segmentado em panificação e confeitaria, produtos lácteos, bebidas, nutracêuticos, salgadinhos e cereais, outras aplicações. O segmento de bebidas é ainda segmentado em bebidas alcoólicas e bebidas não-alcoólicas. Baseado na forma, o mercado é segmentado em pó e líquido. Baseado nos países, o mercado é segmentado em Estados Unidos, Canadá, México e resto da América do Norte. O dimensionamento do mercado foi feito em termos de valor USD para todos os segmentos mencionados acima.

| Cor Natural |

| Cor Sintética |

| Azul |

| Vermelho |

| Verde |

| Amarelo |

| Outros |

| Panificação e Confeitaria | |

| Produtos Lácteos | |

| Bebidas | Bebidas Alcoólicas |

| Bebidas Não-alcoólicas | |

| Nutracêuticos | |

| Salgadinhos e Cereais | |

| Outras Aplicações |

| Pó |

| Líquido |

| Estados Unidos |

| Canadá |

| México |

| Resto da América do Norte |

| Por Tipo de Produto | Cor Natural | |

| Cor Sintética | ||

| Por Cor | Azul | |

| Vermelho | ||

| Verde | ||

| Amarelo | ||

| Outros | ||

| Por Aplicação | Panificação e Confeitaria | |

| Produtos Lácteos | ||

| Bebidas | Bebidas Alcoólicas | |

| Bebidas Não-alcoólicas | ||

| Nutracêuticos | ||

| Salgadinhos e Cereais | ||

| Outras Aplicações | ||

| Por Forma | Pó | |

| Líquido | ||

| Por País | Estados Unidos | |

| Canadá | ||

| México | ||

| Resto da América do Norte | ||

Principais Questões Respondidas no Relatório

Qual é o tamanho do mercado de corantes alimentares da América do Norte hoje e em 2030?

O mercado está em USD 1,19 bilhão em 2025 e é previsto para atingir USD 1,57 bilhão até 2030.

Por que pigmentos naturais estão ganhando participação de mercado de corantes alimentares da América do Norte?

Proibições regulatórias de corantes sintéticos, demanda do consumidor por rótulo limpo e avanços tecnológicos que melhoram a estabilidade de pigmentos naturais estão impulsionando a adoção.

Qual segmento de aplicação crescerá mais rapidamente até 2030?

Produtos nutracêuticos, devido aos benefícios visuais e antioxidantes duplos dos pigmentos, são projetados para crescer a uma CAGR de 8,94%.

Quais prazos regulatórios os fabricantes devem observar?

Todos os corantes sintéticos derivados de petróleo devem sair do suprimento alimentar americano até 31 de dezembro de 2026 sob o plano de eliminação gradual da FDA.

Página atualizada pela última vez em: