Análise de mercado MRO de motores de aeronaves MEA

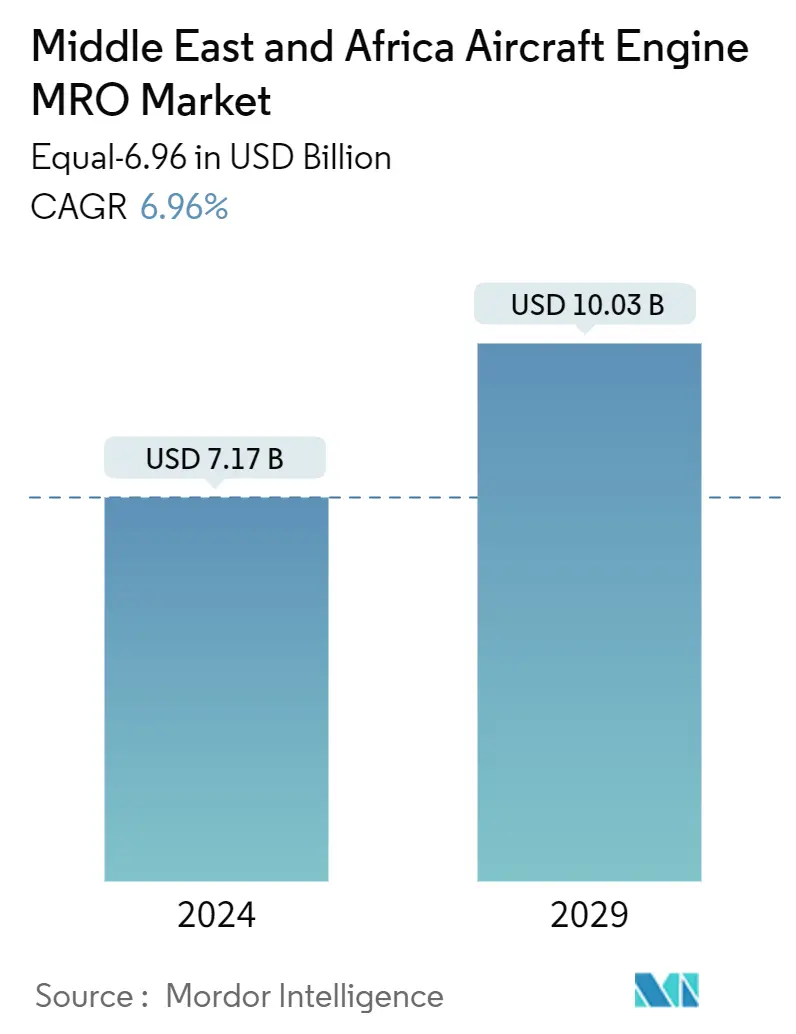

O tamanho do mercado MRO de motores de aeronaves no Oriente Médio e na África em termos de Igual-6,96 deverá crescer de US$ 7,17 bilhões em 2024 para US$ 10,03 bilhões até 2029, com um CAGR de 6,96% durante o período de previsão (2024-2029).

Ao longo dos anos, muitos prestadores de serviços MRO globais e regionais, como a Lufthansa Technik AG (Grupo Lufthansa), AMAC Aerospace e Joramco, expandiram as suas redes de serviços MRO através de parcerias e joint ventures. Este fator impulsionou o crescimento do mercado de MRO de aeronaves e MRO de motores relacionados no Oriente Médio e na África.

As principais potências económicas regionais, como a Arábia Saudita, Israel, Turquia, Irão e Egipto, estão a gastar montantes significativos na aquisição de novas aeronaves. Vários países, especialmente na região africana, estão também a concentrar-se na aquisição de aeronaves renovadas e na modernização da frota de aeronaves militares existente. Este fator está impulsionando significativamente o crescimento do mercado de MRO de motores de aeronaves na região.

Países como a Arábia Saudita, os Emirados Árabes Unidos e o Qatar participam ativamente em programas como o Esquema de Redução e Compensação de Carbono para a Aviação Internacional (CORSIA). Espera-se que outros países se juntem aos programas de redução de emissões da aviação, o que pode impulsionar o crescimento do mercado de MRO de motores de aeronaves na região.

Tendências de mercado de MRO de motores de aeronaves MEA

Segmento de aviação comercial apresentará a maior taxa de crescimento durante o período de previsão

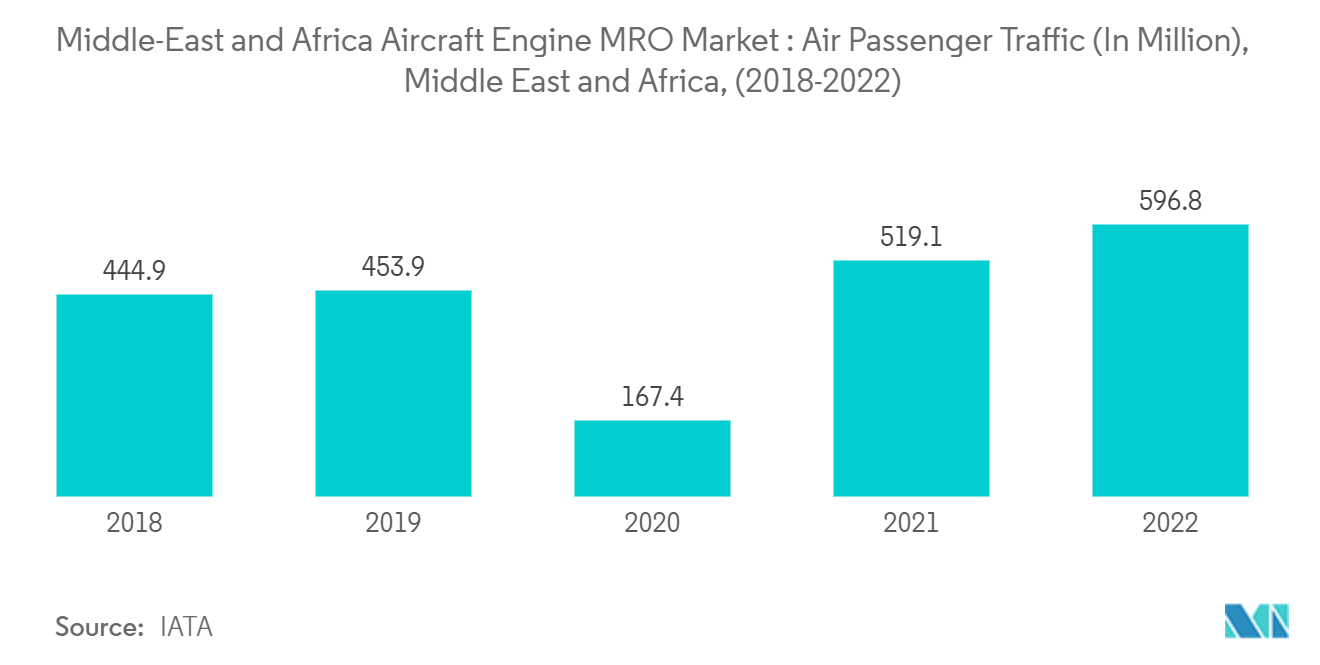

Espera-se que o mercado de MRO de motores de aeronaves na região experimente alta demanda devido à ascensão do setor de aviação comercial. A aviação comercial na região é impulsionada pelo aumento do tráfego aéreo de passageiros, pelo aumento da aquisição de novas aeronaves pelas companhias aéreas e pela melhoria das condições económicas em vários países do Médio Oriente e de África. Por exemplo, em 2022, o tráfego aéreo de passageiros da região foi de 596,9 milhões, o que representou um crescimento de 15% em relação a 2021, e foi um crescimento de 15% em relação a 2020, respetivamente. Além disso, a presença de grandes centros de aviação globais, como Dubai, ajudou na utilização de aeronaves de grande porte nos países do Oriente Médio. Conseqüentemente, há uma demanda maior por MRO de motores de aeronaves para aeronaves de fuselagem larga. Além disso, na região, a demanda por MRO de motores de aeronaves é impulsionada por diversas companhias aéreas que estão fazendo grandes pedidos de aeronaves e motores de aeronaves, e espera-se que esse fator crie uma demanda para o segmento de MRO de motores no período de previsão. Por exemplo, em março de 2023, a Qatar Airways tinha aproximadamente 250 aeronaves encomendadas no valor de 72 mil milhões de dólares.

Além disso, as companhias aéreas em África aguardam a resposta do governo relativamente à ajuda financeira para as ajudar a recuperar da pandemia. Uma parcela significativa das frotas de aeronaves dessas companhias aéreas permanece armazenada. Espera-se que essas aeronaves gerem uma demanda significativa por MRO de motores antes de voarem novamente. Durante o período de previsão, espera-se também que África continue a depender das migrações para o crescimento da frota, especialmente do Médio Oriente e da Europa. Espera-se também que as companhias aéreas das regiões optem por motores verdes em vez de adquirir novos motores para reduzir custos. No entanto, espera-se que este fator aumente a necessidade de MRO para estes motores nos próximos anos. Por exemplo, em julho de 2022, a Qatar Airways concedeu um contrato à CFM International para instalar motores LEAP-1B para alimentar a nova frota da companhia aérea de 25 aeronaves 737-10 firmes. Esses motores proporcionam uma eficiência de combustível 15-20% melhor e menores emissões de CO2. Espera-se que tais fatores impulsionem a demanda por serviços de MRO de motores de aeronaves comerciais na região durante o período de previsão.

Emirados Árabes Unidos apresentarão a maior taxa de crescimento durante o período de previsão

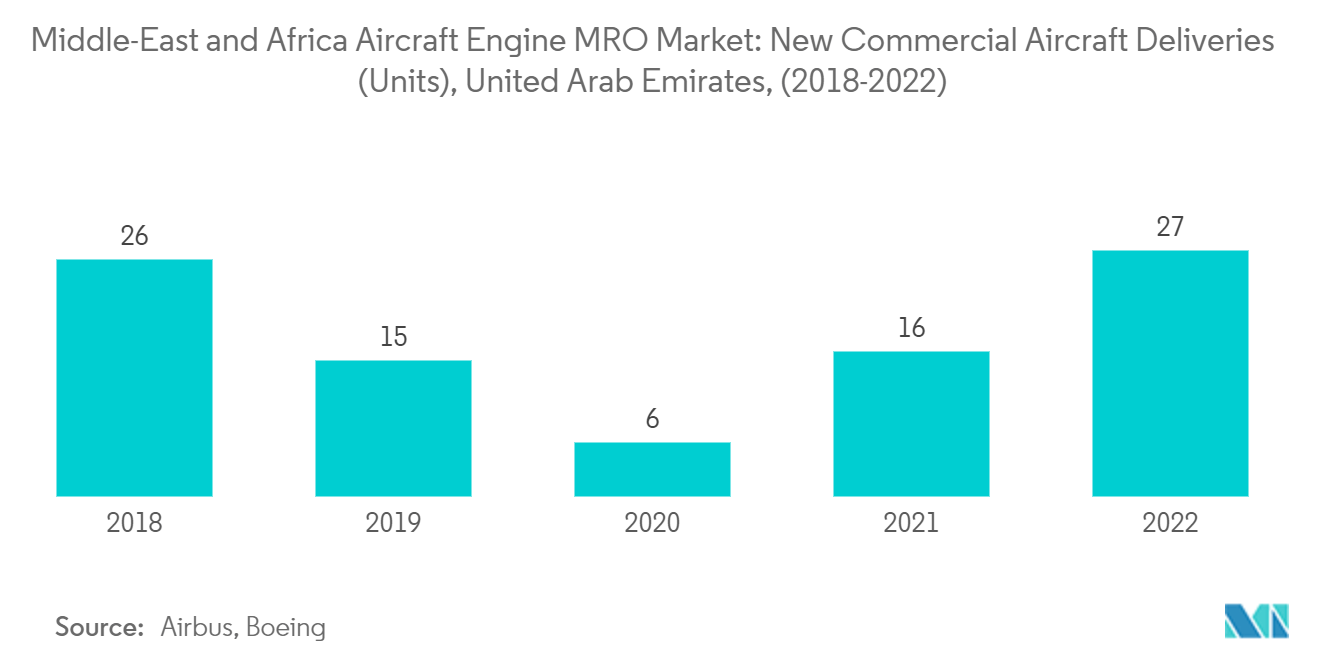

Os Emirados Árabes Unidos são o lar de grandes companhias aéreas, como a Etihad Airways e a Emirates, que estão a expandir e a atualizar rapidamente a sua frota de aviões de passageiros e de carga como parte da modernização da frota. Assim, a demanda por motores de aeronaves no mercado de MRO é impulsionada pelas aeronaves que estão sendo entregues às companhias aéreas da região. Além disso, estas companhias aéreas estão a concentrar-se em aumentar a sua presença no sector LCC através de parcerias com outras companhias aéreas. Como resultado, há também uma demanda por aeronaves de fuselagem estreita e seus motores na região. Por exemplo, em novembro de 2023, a Air Arabia Abu Dhabi fez um pedido de motores 240 CFM Leap-1A para alimentar suas 120 aeronaves da família Airbus A320neo, incluindo o A321XLR. Embora várias companhias aéreas do país possuam capacidades significativas de MRO, elas ainda dependem de OEMs de motores e de fornecedores terceirizados para manutenção de motores, o que ajudou os fornecedores de MRO de motores a aumentar seu mercado no país nos últimos anos. Por exemplo, em novembro de 2023, a Sanad lançou seu novo Centro de Manutenção, Reparo e Revisão (MRO) de Motores LEAP em Abu Dhabi. As novas instalações do OEM podem fornecer MRO para motores LEAP-1A e 1B.

Além disso, o país pretende melhorar as suas capacidades de defesa através da aquisição de novas aeronaves e do desenvolvimento de capacidades inerentes de MRO. O país expandiu a sua frota de aeronaves militares através da aquisição de vários novos aviões de combate e aviões de transporte/tanque. Por exemplo, em novembro de 2021, a GAL, parte do Grupo EDGE, anunciou a assinatura de um acordo para fornecer serviços de MRO para motores Rolls Royce Trent 700 que alimentam a frota Airbus A330 Multi Role Tanker Transport (MRTT) dos Emirados Árabes Unidos. Os EAU estão a aumentar os seus gastos no desenvolvimento do ecossistema de turismo e negócios, o que está a impulsionar a procura de aeronaves de aviação geral e MRO de motores de aeronaves de aviação geral no país.

Visão geral da indústria de MRO de motores de aeronaves MEA

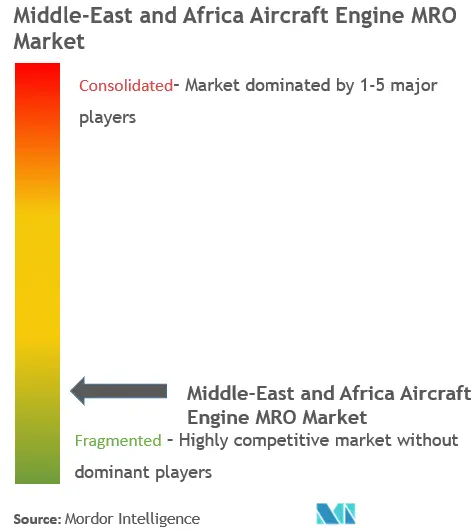

O mercado de MRO de motores de aeronaves no Oriente Médio e na África está fragmentado. Alguns dos players proeminentes no mercado são Safran, General Electric Company, Lufthansa Technik AG (Grupo Lufthansa), CFM International (Safran Aircraft Engines e General Electric Company) e Joramco (Dubai Aerospace Enterprise). Os OEMs controlam uma parcela importante do mercado de MRO de motores de aeronaves no Oriente Médio e na África, com a outra metade dividida entre oficinas independentes e de revisão de companhias aéreas. Especificamente para as novas gerações de motores, os operadores frequentemente terceirizam a manutenção do motor e usam programas completos de suporte de MRO. Assim, a maioria dos projetos de expansão nas regiões são parcerias de companhias aéreas ou fornecedores terceirizados com OEMs de motores. Além disso, vários prestadores globais de serviços MRO estão a entrar nos mercados do Médio Oriente e de África através de contratos, joint ventures ou colaborações, o que deverá transformar o mercado num mercado mais competitivo nos próximos anos.

Líderes de mercado de MRO de motores de aeronaves MEA

General Electric Company

Lufthansa Technik AG (Lufthansa Group)

Safran

Joramco

CFM International

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado MRO de motores de aeronaves MEA

Novembro de 2023 Flydubai contratou a CFM para fornecer suporte para 222 turbofans Leap-1B para sua frota de Boeing 737. O acordo cobre motores para 80 aeronaves já em serviço e mais encomendadas.

Novembro de 2023 A Emirates fechou contrato com a GE Aerospace para 202 motores GE9X e peças sobressalentes para alimentar sua próxima frota de aeronaves da família Boeing B777X. O pedido também inclui um contrato de serviços de longo prazo.

Segmentação da indústria MRO de motores de aeronaves MEA

A manutenção, reparo e revisão de motores (MRO) envolve o reparo, serviço ou inspeção de motores para garantir a segurança e aeronavegabilidade da aeronave de acordo com os padrões internacionais.

O mercado MRO de motores de aeronaves do Oriente Médio e África é segmentado por aplicação (Aviação Comercial, Aviação Militar e Aviação Geral) e Geografia (Arábia Saudita, Emirados Árabes Unidos, Turquia, Egito, Catar e Resto do Oriente Médio e África). O relatório oferece o tamanho do mercado em termos de valor em dólares americanos para todos os segmentos acima mencionados.

| Aviação Comercial |

| Aviação Militar |

| Aviação geral |

| Arábia Saudita |

| Emirados Árabes Unidos |

| Peru |

| Egito |

| Catar |

| Resto do Médio Oriente e África |

| Aplicativo | Aviação Comercial |

| Aviação Militar | |

| Aviação geral | |

| Geografia | Arábia Saudita |

| Emirados Árabes Unidos | |

| Peru | |

| Egito | |

| Catar | |

| Resto do Médio Oriente e África |

Perguntas frequentes sobre pesquisa de mercado MRO de motores de aeronaves no Oriente Médio e África

Qual é o tamanho do mercado de MRO de motores de aeronaves no Oriente Médio e na África?

O tamanho do mercado de MRO de motores de aeronaves no Oriente Médio e na África deve atingir US$ 7,17 bilhões em 2024 e crescer a um CAGR de 6,96% para atingir US$ 10,03 bilhões até 2029.

Qual é o tamanho atual do mercado de MRO de motores de aeronaves no Oriente Médio e na África?

Em 2024, o tamanho do mercado de MRO de motores de aeronaves no Oriente Médio e na África deverá atingir US$ 7,17 bilhões.

Quem são os principais atores do mercado MRO de motores de aeronaves no Oriente Médio e na África?

General Electric Company, Lufthansa Technik AG (Lufthansa Group), Safran, Joramco, CFM International são as principais empresas que operam no Oriente Médio e na África Mercado de MRO de motores de aeronaves.

Que anos esse mercado de MRO de motores de aeronaves do Oriente Médio e África cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado MRO de motores de aeronaves no Oriente Médio e na África foi estimado em US$ 6,67 bilhões. O relatório abrange o tamanho histórico do mercado de MRO de motores de aeronaves do Oriente Médio e África para anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado MRO de motores de aeronaves do Oriente Médio e África para anos 2024, 2025, 2026 , 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da indústria de MRO de motores de aeronaves no Oriente Médio e na África

Estatísticas para a participação de mercado de MRO de motores de aeronaves MEA de 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise MEA Aircraft Engine MRO inclui uma perspectiva de previsão de mercado para 2029 e uma visão geral histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.