Tamanho e Participação do Mercado de Estearato de Magnésio

Análise do Mercado de Estearato de Magnésio pela Mordor Intelligence

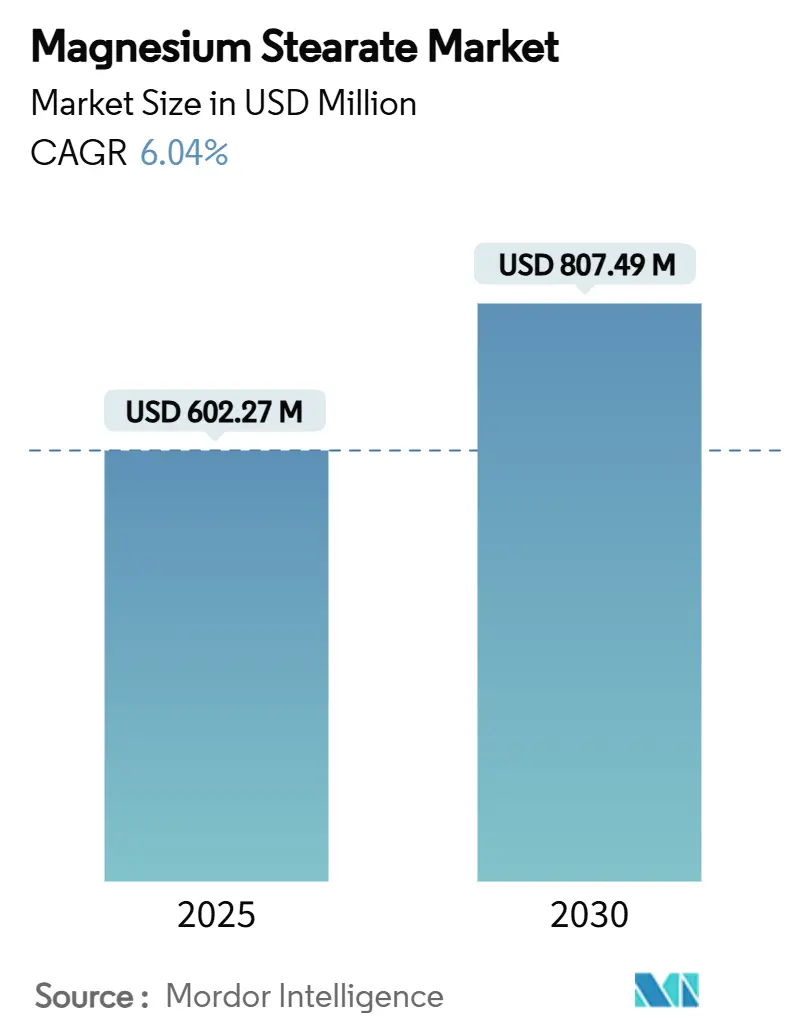

O tamanho do Mercado de Estearato de Magnésio está estimado em USD 602,27 Milhões em 2025, e deve atingir USD 807,49 Milhões até 2030, a uma TCAC de 6,04% durante o período de previsão (2025-2030). O atual impulso de crescimento reflete o papel consolidado do composto na compressão farmacêutica, ligação em cuidados pessoais, sistemas alimentares antiaderentes e estabilização térmica de polímeros. O investimento intensificado em manufatura contínua de formas farmacêuticas sólidas orais, especialmente na América do Norte e Europa, mantém a demanda robusta enquanto fabricantes de equipamentos especificam excipientes que sustentam a lubrificação sob condições de alta produtividade. Os imperativos de rotulagem limpa simultaneamente levaram fornecedores a introduzir graus de origem vegetal ou livres de óleo de palma, adicionando alternativas com preços premium sem deslocar volumes principais. A expansão da produção de genéricos na Ásia-Pacífico e o aumento do consumo per capita de medicamentos ancora o consumo em massa, enquanto o advento dos chicotes de fios de veículos elétricos abre uma saída pequena, porém estrategicamente significativa, para PVC estabilizado com estearato. A intensidade competitiva gira em torno da consistência analítica, verificação da cadeia de ácidos graxos e programas de rastreabilidade que tranquilizam compradores focados em qualidade.

Principais Conclusões do Relatório

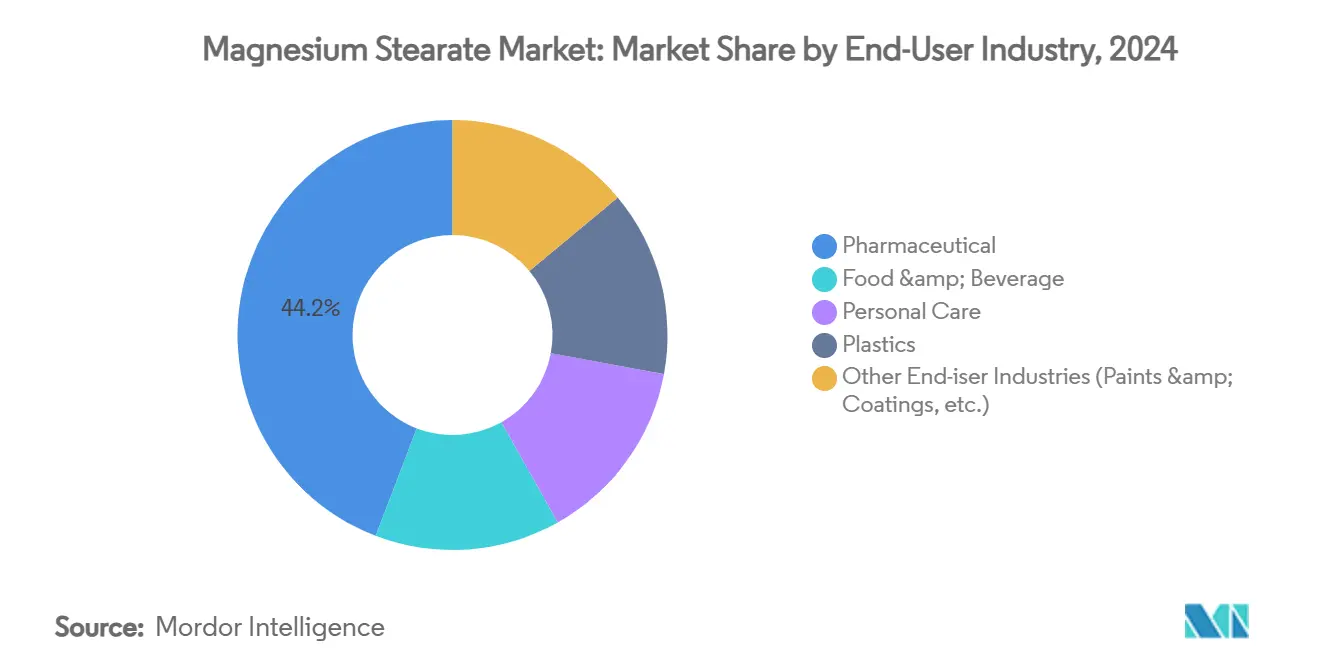

- Por indústria de usuário final, o segmento farmacêutico deteve 44,18% da participação do mercado de Estearato de Magnésio em 2024, enquanto cuidados pessoais deve avançar a uma TCAC de 6,45% até 2030.

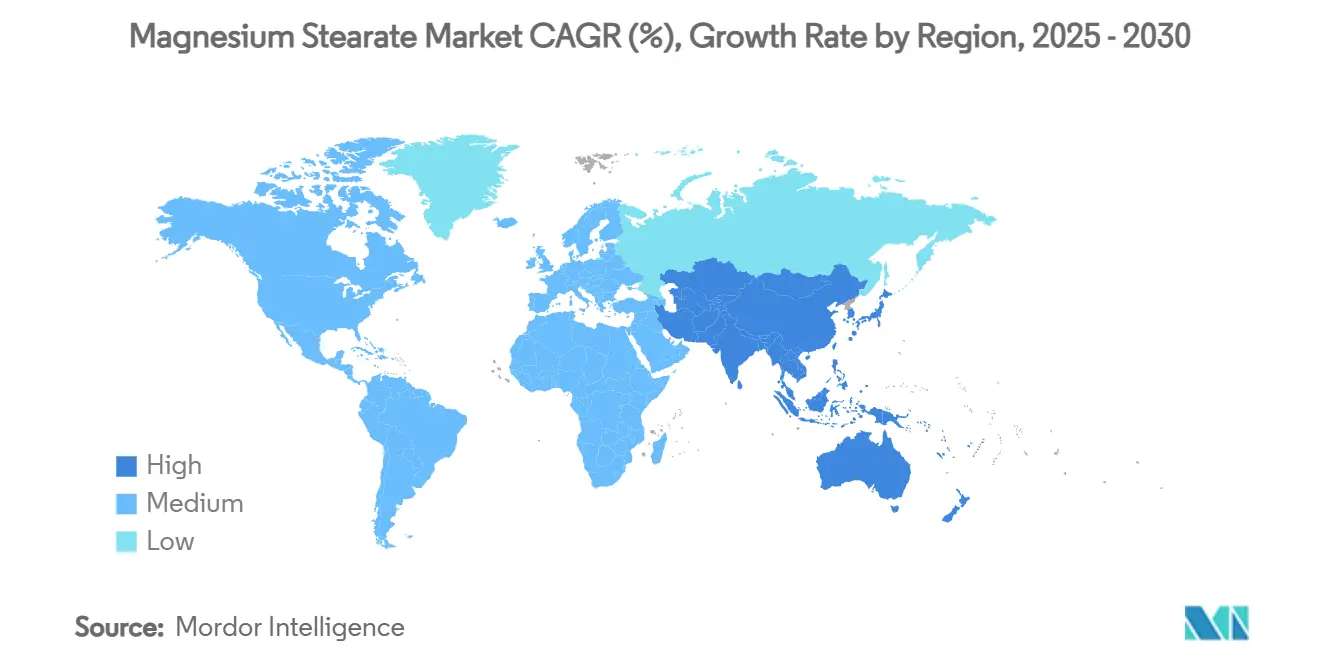

- Por geografia, a Ásia-Pacífico dominou com 41,65% da participação de receita em 2024 e deve registrar a mais rápida TCAC de 6,32% até 2030.

Tendências e Insights do Mercado Global de Estearato de Magnésio

Análise de Impacto dos Direcionadores

| Direcionador | (~) % de Impacto na Previsão de TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Mudança Acelerada para Linhas de Manufatura Contínua em Farmacêutica de Doses Sólidas | +1.2% | Global, com concentração na América do Norte e UE | Médio prazo (2-4 anos) |

| Surgimento de Graus Veganos/Livres de Óleo de Palma Direcionados a Nutracêuticos de Rótulo Limpo | +0.8% | América do Norte e UE principais, expansão para APAC | Longo prazo (≥ 4 anos) |

| Aumento do Consumo de Formas Farmacêuticas Sólidas Orais em Economias de Baixa Renda | +1.5% | APAC principal, com impacto secundário em MEA | Curto prazo (≤ 2 anos) |

| Demanda de Estabilização Térmica de Policloreto de Vinila (PVC) em Chicotes de Fios de Veículos Elétricos | +0.7% | Global, com ganhos iniciais na China, Alemanha, Estados Unidos | Médio prazo (2-4 anos) |

| Rápida Expansão de Linhas de Pó Compacto Cosmético | +0.9% | Global, com concentração na América do Norte e APAC | Curto prazo (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

Mudança Acelerada para Linhas de Manufatura Contínua em Farmacêutica de Doses Sólidas

Grandes produtores como Pfizer e Eli Lilly agora operam ativos comerciais de manufatura contínua que misturam, comprimem e revestem comprimidos em skids integrados, eliminando paradas que antes mascaravam a variabilidade dos excipientes. Os participantes do mercado de estearato de magnésio capazes de garantir distribuições estreitas de tamanho de partícula e proporções estáveis de ácidos graxos garantem status de fornecedor preferencial porque qualquer desvio eleva o risco de excesso de lubrificação que danifica a resistência à tração. Os reguladores apoiam a mudança encurtando os tempos de revisão de aprovação para plantas contínuas, consolidando ainda mais a demanda por excipientes de alta especificação. O processamento contínuo amplifica a contribuição de cada entrada para atributos de qualidade críticos, encorajando compradores de primeira linha a reduzir suas listas de fornecedores a empresas com ferramentas analíticas robustas em linha.

Surgimento de Graus Veganos / Livres de Óleo de Palma Direcionados a Nutracêuticos de Rótulo Limpo

Os consumidores examinam as origens dos excipientes tão de perto quanto os ingredientes ativos, levando formuladores de nutracêuticos a abandonar estearatos de origem animal ou à base de óleo de palma onde viável. Fornecedores como Biogrund comercializaram CompactCel LUB, um grau de origem vegetal que combina com a lubrificação tradicional, mas se alinha com rotulagem vegana e compromissos da Mesa Redonda sobre Óleo de Palma Sustentável [1]Equipe de Produto, "Folha de Dados Técnicos CompactCel LUB," biogrund.com. Embora a equivalência funcional reduza os obstáculos de reformulação, os fabricantes ainda validam fluxo, compressibilidade e dissolução em testes piloto, sustentando receitas de teste para casas analíticas. Os varejistas amplificam o impulso exigindo transparência de excipientes para suplementos de marca própria, empurrando até rotuladores privados sensíveis ao custo em direção a insumos veganos certificados.

Aumento do Consumo de Formas Farmacêuticas Sólidas Orais em Economias de Baixa Renda

O seguro público expandido e a substituição genérica na Índia, Indonésia, Nigéria e Vietnã elevaram os volumes anuais de comprimidos e, por extensão, o consumo de lubrificante. Os produtores locais favorecem materiais bem caracterizados que os reguladores prontamente aceitam, mantendo o mercado de estearato de magnésio consolidado em licitações sensíveis ao preço. A aquisição governamental frequentemente premia instalações que atendem à pré-qualificação da OMS, um padrão que implicitamente recompensa fornecedores com conformidade de farmacopeia global. Picos de demanda, no entanto, podem revelar riscos de variância de qualidade entre usinas de estearato em microescala, compelindo compradores multinacionais a ter dupla fonte de fornecedores auditados e de maior custo para garantir suprimento ininterrupto.

Rápida Expansão de Linhas de Pó Compacto Cosmético

Marcas de beleza coreana (K-beauty), beleza japonesa (J-beauty) e maquiagem premium dos Estados Unidos multiplicaram lançamentos de pós compactos que dependem do estearato de magnésio para sensação sedosa, absorção de sebo e integridade da bandeja. Laboratórios otimizam a concentração de estearato para equilibrar adesão com captação do pincel, tornando área de superfície e morfologia do cristal critérios decisivos de compra. O crescimento neste nicho beneficia distribuidores capazes de estocar certificações de grau cosmético e oferecer variantes micropulverizadas adequadas para compactos de almofada de ar. Valor mais alto por quilograma que graus farmacêuticos compensa limitações de volume e eleva margens para especialistas atendendo casas de cosméticos coloridos.

Análise de Impacto das Restrições

| Restrição | (~) % de Impacto na Previsão de TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Regulamentações Rigorosas de Rastreabilidade de Óleo de Palma Aumentando Custos de Insumos | -0.9% | Global, com concentração na UE e América do Norte | Médio prazo (2-4 anos) |

| Adoção de Fumarato de Estearila de Sódio como Alternativa de Alto Desempenho e Rótulo Limpo | -1.1% | América do Norte e UE principais, expandindo para APAC | Longo prazo (≥ 4 anos) |

| Risco de Variância de Qualidade de Fornecedores em Microescala | -0.6% | APAC principal, com impacto secundário em MEA | Curto prazo (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

Regulamentações Rigorosas de Rastreabilidade de Óleo de Palma Aumentando Custos de Insumos

A regulamentação de desmatamento da União Europeia e auditorias paralelas da Alfândega dos Estados Unidos obrigam produtores de estearato a documentar cada tonelada de ácido esteárico derivado de óleo de palma. A conformidade implica monitoramento por satélite, impressão digital isotópica e manutenção de registros blockchain, impulsionando despesas gerais de aquisição que usinas menores lutam para absorver. Mandatos analíticos de órgãos como o Conselho Malaio de Óleo de Palma aumentaram a frequência de testes, adicionando despesas de capital de laboratório e alongando prazos de entrega [2]J. Tan et al., "Rastreabilidade de Óleo de Palma Usando Técnicas Isotópicas," mdpi.com . Multinacionais maiores, no entanto, recuperam custos comercializando excipientes certificados sustentáveis com prêmios para marcas de cuidados pessoais priorizando sourcing ético.

Adoção de Fumarato de Estearila de Sódio como Alternativa de Alto Desempenho e Rótulo Limpo

Em comprimidos de liberação modificada sensíveis à umidade, formuladores giram para fumarato de estearila de sódio para evitar desintegração prolongada que o estearato de magnésio pode causar em energias de cisalhamento mais altas. Ensaios revisados por pares mostram que lubrificantes de fumarato retêm resistência mecânica enquanto cortam o tempo de desintegração em até 30%. A natureza hidrofílica do aditivo também simplifica o processamento de granulação úmida. No entanto, seu custo mais alto e disponibilidade limitada restringem a adoção a terapias de valor agregado ou mercados onde dissolução rápida é crítica, temperando o deslocamento geral da demanda de estearato existente.

Análise de Segmentos

Por Indústria de Usuário Final: Domínio Farmacêutico Impulsiona Estabilidade do Mercado

Em 2024, aplicações farmacêuticas representaram 44,18% da receita do mercado de Estearato de Magnésio, sublinhando décadas de aceitação regulatória e desempenho custo-eficiente. Comprimidos, cápsulas e grânulos integram o excipiente em concentrações usualmente abaixo de 2%, mas volumes cumulativos permanecem altos devido à produção pura de doses sólidas orais. Como reformular produtos legados demanda novos dossiês de bioequivalência, fabricantes de marca e genéricos mantêm graus de estearato existentes, isolando este segmento de risco de substituição de curto prazo. Enquanto isso, o negócio de cuidados pessoais, ancorado por lançamentos de pó compacto e xampu seco, mostra a trajetória mais rápida a uma TCAC de 6,45%. Este crescimento adiciona volumes de grau cosmético com preços premium, embora de uma base menor.

Formuladores de alimentos e bebidas empregam o pó como agente antiaderente e de fluxo em açúcar de confeiteiro, misturas para assar e bases de bebidas em pó. Mesmo em taxas baixas de inclusão, controle confiável de umidade torna o estearato de magnésio indispensável onde produtividade de esteira transportadora e capacidade de derramamento do consumidor se cruzam. Processadores de plásticos criaram um nicho em Policloreto de Vinila (PVC) estabilizado termicamente, particularmente para fiação de veículos elétricos que experimenta temperaturas mais altas sob o capô. Embora representando uma fatia modesta, esta saída diversifica fluxos de receita e reduz dependência de ciclos farmacêuticos. Coletivamente, estes padrões protegem o mercado mais amplo de estearato de magnésio contra choques de demanda em qualquer vertical único.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Análise Geográfica

A Ásia-Pacífico liderou com 41,65% da receita em 2024 e está a caminho de uma TCAC de 6,32% até 2030, tornando-se o eixo do mercado de estearato de magnésio. A capacidade de metal-magnésio da China aumentou 24,5% em 2024, superando 1,02 Milhão de toneladas e amortecendo o suprimento regional de matéria-prima. Simultaneamente, organizações de desenvolvimento e manufatura por contrato da Índia aumentaram a produção de comprimidos para exportações para África e América Latina, elevando ainda mais a demanda por lubrificante. Nações do Sudeste Asiático beneficiam-se como centros de consumo e processamento secundário, com Vietnã e Indonésia oferecendo serviços de mistura com vantagem de custo que alimentam mercados vizinhos da Associação de Nações do Sudeste Asiático (ASEAN).

A América do Norte permanece como definidora de tecnologia, hospedando várias plantas de manufatura contínua aprovadas pela Food and Drug Administration (FDA) que estabelecem benchmarks rigorosos de especificação de excipientes. Compradores insistem em conformidade completa com monografias da Farmacopeia dos Estados Unidos (USP), Farmacopeia Europeia (EP) e Farmacopeia Japonesa (JP), compelindo fornecedores a manter pacotes de documentação harmonizados. A advocacia por rótulo limpo é mais pronunciada nos Estados Unidos, onde varejistas de produtos naturais incluem estearatos de origem animal em lista negra, empurrando fornecedores em direção a linhas veganas certificadas. A Europa espelha essas demandas de qualidade e intensifica o escrutínio de sustentabilidade, compelindo auditorias da cadeia de suprimento de óleo de palma e avaliações de ciclo de vida antes das decisões de compra.

América do Sul, Oriente Médio e África coletivamente contribuem com uma parcela menor, mas crescente, da captação global. A via rápida da Agência Nacional de Vigilância Sanitária (ANVISA) do Brasil para aprovações de genéricos alimenta a produção de comprimidos, enquanto licitações públicas da Arábia Saudita e África do Sul priorizam sourcing local onde viável. No entanto, a capacidade de produção local fragmentada frequentemente carece de instrumentos analíticos avançados, criando oportunidade para fornecedores multinacionais oferecendo serviços de qualidade turnkey. Apesar do menor volume, essas geografias oferecem diversificação de risco e potencial de longo prazo conforme o gasto em saúde per capita sobe.

Cenário Competitivo

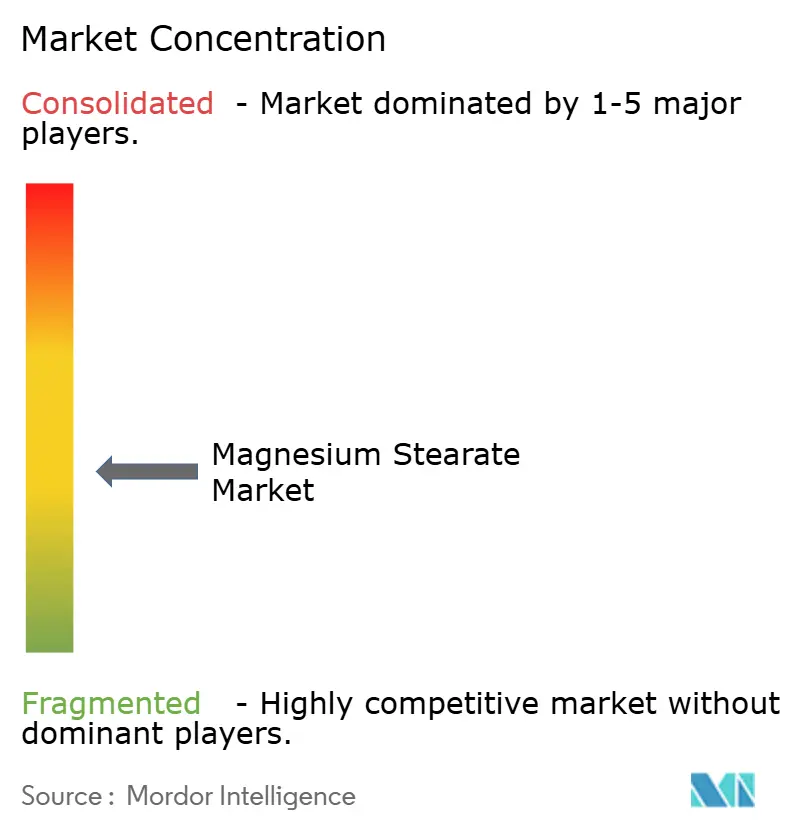

O Mercado de Estearato de Magnésio é moderadamente fragmentado, com os cinco principais produtores, como Baerlocher GmbH, Merck KGaA, Valtris Specialty Chemicals, Peter Greven GmbH & Co. KG, e FACI Corporate S.p.A. representando uma receita global significativa. A Baerlocher GmbH alavanca integração vertical em sabões metálicos para entregar perfis consistentes de ácidos graxos. A Merck KGaA mantém posição premium via administração rigorosa de Boas Práticas de Fabricação Atuais (cGMP) e dossiês multi-compendiais atualizados através de regiões do Conselho Internacional de Harmonização (ICH). Competidores de segunda linha diferenciam-se através de proximidade regional e adaptação de tamanho de partícula sob medida, apelando para formuladores cosméticos buscando atributos sensoriais únicos. Parcerias estratégicas intensificam conforme clientes demandam suporte de co-desenvolvimento. Fabricantes de excipientes investem em laboratórios de aplicação para simular cisalhamento de mistura contínua, permitindo modelagem preditiva de lubrificação.

Líderes da Indústria de Estearato de Magnésio

-

Baerlocher GmbH

-

Valtris Specialty Chemicals

-

Merck KGaA

-

Peter Greven GmbH & Co. KG

-

FACI Corporate S.p.A

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Abril de 2024: A Evonik Industries AG expandiu a capacidade em seu site de Darmstadt usando micronização livre de solvente para produzir pós RESOMER (polímero), uma tecnologia que pode apoiar estearato de magnésio ultrafino.

- Outubro de 2022: A Roquette Frères completou sua aquisição da Crest Cellulose, uma empresa indiana especializada em excipientes para os setores farmacêutico e nutracêutico. Excipientes livres de animais fabricados pela Crest incluem celulose microcristalina MICROCEL e Estearato de Magnésio Roquette. Este movimento estratégico não apenas fortalece as capacidades operacionais da Roquette Frères, mas também posiciona a empresa para atender a uma clientela mais ampla na Índia, Ásia e além.

Escopo do Relatório Global do Mercado de Estearato de Magnésio

O estearato de magnésio é um sal simples que é produzido usando magnésio mineral e ácido esteárico de gordura saturada. É usado principalmente como suplemento nutricional na indústria de alimentos e bebidas e em várias aplicações farmacêuticas. O mercado é segmentado por indústria de usuário final e geografia. Por indústria de usuário final, o mercado é segmentado em farmacêutica, alimentos e bebidas, cuidados pessoais, plásticos e outras indústrias de usuário final. O relatório também cobre o tamanho do mercado e previsões para o Mercado de Estearato de Magnésio em 15 países através de regiões principais. Para cada segmento, o dimensionamento do mercado e previsões foram feitos com base na receita (USD Milhões).

| Farmacêutica |

| Alimentos e Bebidas |

| Cuidados Pessoais |

| Plásticos |

| Outras Indústrias de Usuário Final (Tintas e Revestimentos, etc.) |

| Ásia-Pacífico | China |

| Japão | |

| Índia | |

| Coreia do Sul | |

| Países da ASEAN | |

| Resto da Ásia-Pacífico | |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemanha |

| Reino Unido | |

| França | |

| Itália | |

| Espanha | |

| Rússia | |

| Países Nórdicos | |

| Resto da Europa | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul | |

| Oriente Médio e África | Arábia Saudita |

| África do Sul | |

| Resto do Oriente Médio e África |

| Por Indústria de Usuário Final | Farmacêutica | |

| Alimentos e Bebidas | ||

| Cuidados Pessoais | ||

| Plásticos | ||

| Outras Indústrias de Usuário Final (Tintas e Revestimentos, etc.) | ||

| Por Geografia | Ásia-Pacífico | China |

| Japão | ||

| Índia | ||

| Coreia do Sul | ||

| Países da ASEAN | ||

| Resto da Ásia-Pacífico | ||

| América do Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Espanha | ||

| Rússia | ||

| Países Nórdicos | ||

| Resto da Europa | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

| Oriente Médio e África | Arábia Saudita | |

| África do Sul | ||

| Resto do Oriente Médio e África | ||

Principais Perguntas Respondidas no Relatório

Qual é o valor atual do mercado de estearato de magnésio?

O mercado está avaliado em USD 602,27 Milhões em 2025 e previsto para atingir USD 807,49 Milhões até 2030.

Qual indústria de usuário final domina a demanda?

A manufatura farmacêutica lidera com 44,18% da participação de receita em 2024, impulsionada pelo papel do excipiente na lubrificação de comprimidos.

Qual região está crescendo mais rapidamente?

A Ásia-Pacífico registra a mais alta TCAC de 6,32% até 2030 devido à expansão da produção de medicamentos genéricos e abundante suprimento de magnésio.

Por que graus de rótulo limpo estão ganhando tração?

Formulações veganas e livres de óleo de palma atendem expectativas de transparência do consumidor e ajudam marcas a cumprir padrões de sustentabilidade em evolução.

Que lubrificante alternativo ameaça a participação de mercado?

O fumarato de estearila de sódio oferece desintegração mais rápida e rotulagem mais limpa para certos comprimidos de liberação modificada, representando competição de nicho.

Página atualizada pela última vez em: