Análise do Mercado de Móveis do Japão

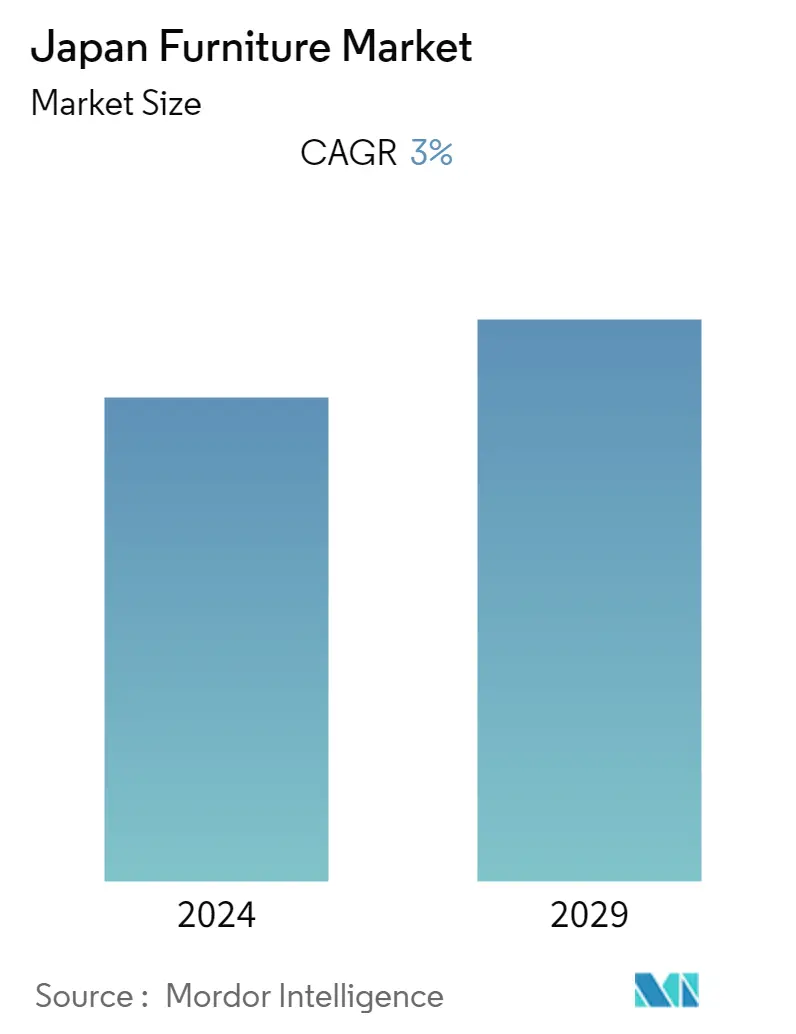

O Mercado de Móveis do Japão gerou uma receita de US$ 21,40 bilhões no ano corrente e deverá registrar um CAGR de 3% durante o período de previsão.

O surto da pandemia de COVID-19 funcionou como uma restrição maciça ao mercado do mobiliário em 2020, uma vez que as cadeias de abastecimento foram perturbadas devido a restrições comerciais e o consumo diminuiu devido aos confinamentos impostos pelos governos a nível mundial. As medidas tomadas pelos governos nacionais para conter a transmissão do vírus resultaram na suspensão das actividades industriais e num declínio da actividade económica, com os países a entrar num estado de bloqueio. No entanto, o mercado do mobiliário está agora a recuperar e espera-se que cresça a um ritmo forte.

Alguns dos principais factores que impulsionam a procura de produtos de mobiliário no país incluem o aumento do rendimento disponível, o aumento dos espaços domésticos e comerciais e o aumento da urbanização. A indústria moveleira japonesa evoluiu de um pequeno mercado de cerca de 50 bilhões de ienes para quase 3,5 trilhões de ienes em 2019. A popularidade dos móveis sofisticados e luxuosos é uma grande parte da razão pela qual os japoneses compram tantos móveis.

O país assiste a um aumento da actividade de construção, o que tem levado à expansão do imobiliário residencial e a um aumento significativo do número de agregados familiares no país. Isso está aumentando a demanda por produtos de mobiliário, como móveis para salas e quartos. O país também assiste a um aumento da procura de produtos de mobiliário de escritório devido ao aumento do consumo de espaços de escritório, alimentando a procura do mercado. Quando as pessoas no Japão iniciam uma nova família, há também um aumento na demanda por móveis de madeira maciça de alta qualidade, bonitos e duradouros. Isso ajuda o mercado a crescer.

A participação de mercado de móveis importados no Japão aumentou significativamente nos últimos anos. Entre os móveis importados, os móveis de madeira ocupam a maior proporção, seguidos pelos acessórios para móveis, móveis de metal, móveis de plástico, etc. Com baixos custos trabalhistas, a China se tornou o maior importador de móveis do Japão, respondendo por quase 40% do total das importações japonesas de móveis de madeira. Alguns dos outros países que importam produtos de mobiliário do Japão são Tailândia, Vietname, Malásia, Filipinas, Indonésia, Alemanha e Itália.

Tendências do mercado de móveis no Japão

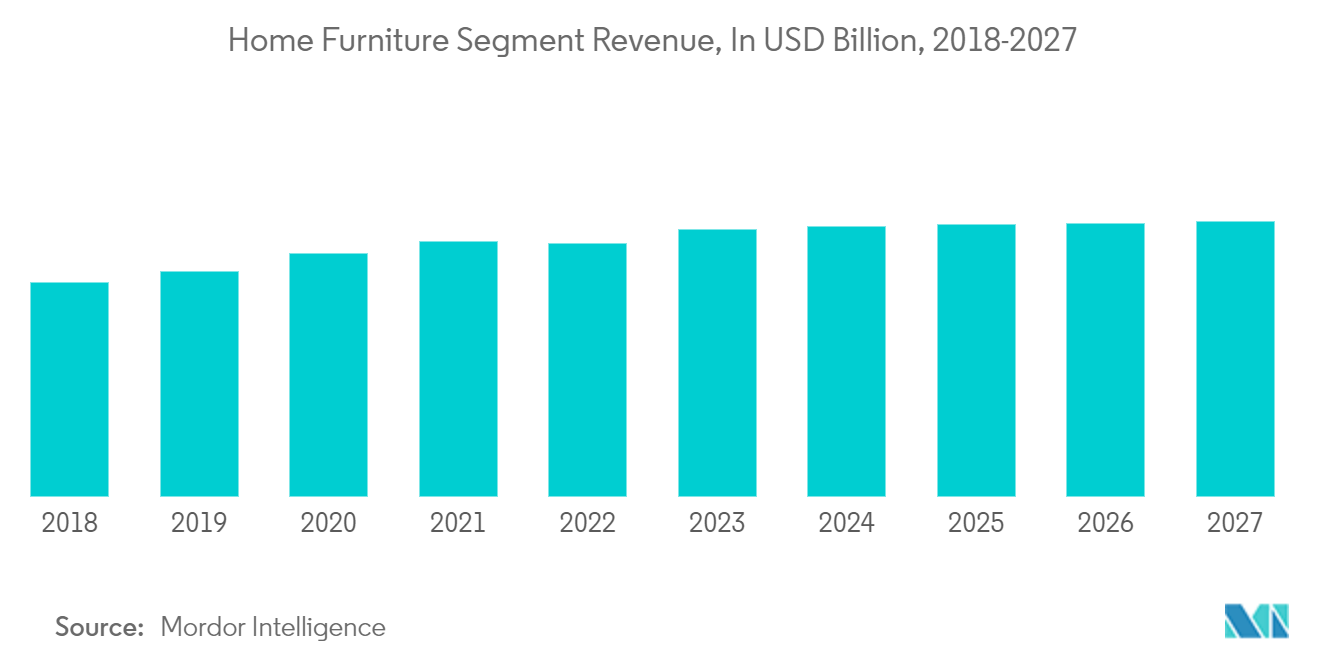

Móveis para casa é o maior segmento

Atualmente, o Japão está testemunhando uma alta demanda por móveis para casa, incluindo móveis para salas de estar e de jantar, móveis para quartos e móveis para cozinha. O país está a assistir a uma expansão da actividade de construção com a construção de novas unidades habitacionais em todo o país e a um aumento do rendimento disponível per capita dos consumidores, o que está a aumentar a procura de mobiliário doméstico.

O aumento do número de agregados familiares e a migração populacional também contribuem para este crescimento. Os gastos das famílias com móveis para sala de jantar no país também são relativamente estáveis, embora pequenos em comparação com os gastos com itens de quarto. O Japão importa quase todos os seus móveis de quarto da China, do Vietnã e de outros países do Sudeste Asiático.

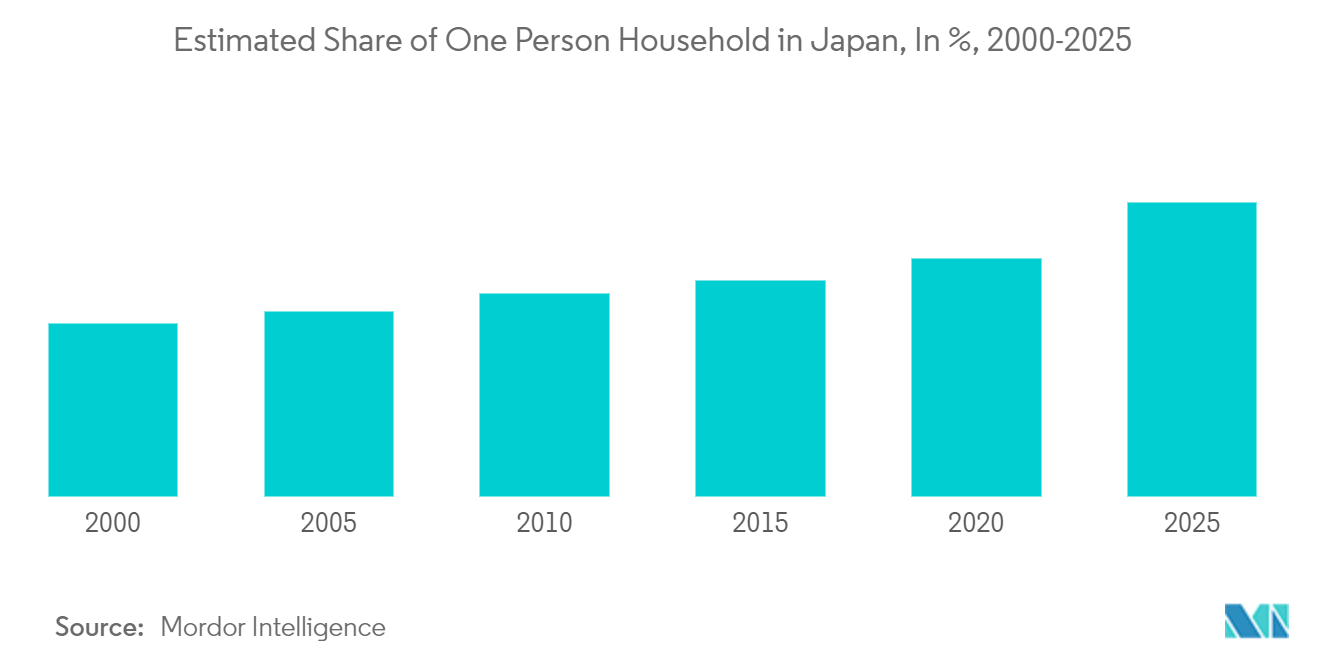

Expansão de residências individuais cria oportunidades

As tendências no setor habitacional do Japão são fundamentais para o futuro do setor de fabricação de móveis. A actual tendência ascendente no país é um número crescente de agregados familiares unipessoais, impulsionado por mudanças na cultura e nos estilos de vida, que é uma das principais forças que influenciam a procura de mobiliário no país.

As famílias unipessoais são o grupo familiar que mais cresce no país e podem eventualmente tornar-se o maior grupo desse tipo no Japão. Os solteiros precisam de menos espaço e podem, portanto, economizar no aluguel e nos custos de construção de casas. Devido ao espaço limitado, os móveis precisam ser agradáveis e práticos. Armários de armazenamento são populares entre solteiros em casas pequenas, e muitos outros itens de mobiliário portátil podem testemunhar um aumento na demanda. Há potencial para o crescimento dos segmentos do mercado de móveis japonês, especialmente para itens com preços competitivos projetados para solteiros em espaços pequenos, como gavetas, armários, mesas de jantar dobráveis e cadeiras de jantar, o que deverá aumentar a demanda por produtos de mobiliário no país.

Visão geral da indústria moveleira do Japão

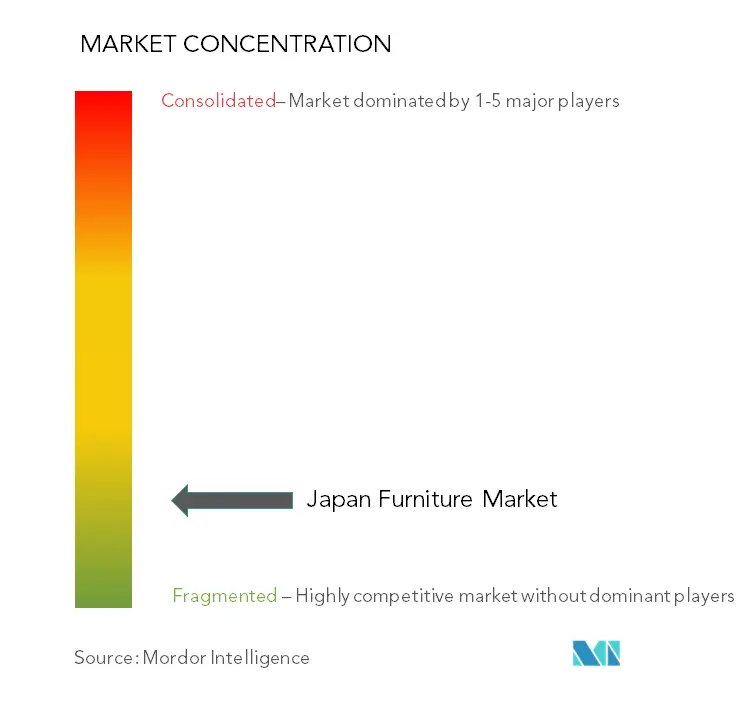

O mercado moveleiro japonês é fragmentado com a presença de players locais e internacionais, como Nitori, Muji, Karimoku, Sankou e Ikea. Os fabricantes oferecem uma variedade de estilos, do tradicional japonês ao escandinavo, e se concentram em oferecer produtos com opções de cores variadas e designs simples a preços razoáveis.

Líderes do mercado de móveis no Japão

Nitori

Muji

Karimoku Furniture Co., Ltd.

IKEA Kobe

Cassina Ixc

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de móveis do Japão

- Em 2022, a marca japonesa de móveis e artigos de decoração Nitori Retail abriu seu primeiro outlet em Cingapura em 31 de março, abrangendo 31.630 pés quadrados no nível quatro do Courts Nojima The Heeren em Orchard.

- Em 2022, a IKEA e a HM unem-se para criar uma fábrica de ideias nas ruas que visa procurar, orientar e promover designers e pequenos fabricantes em Londres.

Segmentação da indústria moveleira do Japão

O mercado de Móveis inclui diversos objetos móveis, como cadeiras, mesas, camas, armários, etc., projetados para suportar diversas atividades humanas, como dormir, sentar e armazenar itens. Uma análise completa do histórico da indústria moveleira do Japão inclui uma avaliação qualitativa e quantitativa do mercado, tendências de mercado emergentes por segmento, mudanças significativas na dinâmica do mercado e a visão geral do mercado abordada no relatório. O relatório também abrange o cenário competitivo da indústria moveleira da China, que fornece detalhes sobre os principais players presentes no mercado. O mercado de móveis japonês é segmentado por material (madeira, metal, plástico e outros móveis), aplicação (móveis para casa, móveis de escritório, móveis para hospitalidade e outros móveis) e canal de distribuição (supermercados e hipermercados, lojas especializadas, online e outros canais de distribuição). O tamanho do mercado e as previsões são fornecidos em termos de valor (US$ bilhões) para todos os segmentos acima.

| Madeira |

| Metal |

| Mobília doméstica |

| Móveis de escritório |

| Móveis para hospitalidade |

| Supermercados e Hipermercados |

| Lojas especializadas |

| On-line |

| Outros |

| Visão geral da competição de mercado | |

| Perfis de empresa | Porque |

| Muji | |

| Móveis Karimoku Co., Ltd. | |

| IKEA Kobe | |

| Cassina Ixc | |

| Grupo de móveis Huasheng | |

| Ariake | |

| CondeHouse | |

| Hida Sangyo | |

| Fábrica de cadeiras Miyazaki |

| Por material | Madeira | |

| Metal | ||

| Por aplicativo | Mobília doméstica | |

| Móveis de escritório | ||

| Móveis para hospitalidade | ||

| Por canal de distribuição | Supermercados e Hipermercados | |

| Lojas especializadas | ||

| On-line | ||

| Outros | ||

| CENÁRIO COMPETITIVO | Visão geral da competição de mercado | |

| Perfis de empresa | Porque | |

| Muji | ||

| Móveis Karimoku Co., Ltd. | ||

| IKEA Kobe | ||

| Cassina Ixc | ||

| Grupo de móveis Huasheng | ||

| Ariake | ||

| CondeHouse | ||

| Hida Sangyo | ||

| Fábrica de cadeiras Miyazaki | ||

Perguntas frequentes sobre pesquisa de mercado de móveis no Japão

Qual é o tamanho atual do mercado de móveis do Japão?

O Mercado de Móveis do Japão deverá registrar um CAGR de 3% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado de móveis do Japão?

Nitori, Muji, Karimoku Furniture Co., Ltd., IKEA Kobe, Cassina Ixc são as principais empresas que operam no mercado de móveis do Japão.

Que anos este mercado de móveis do Japão cobre?

O relatório abrange o tamanho histórico do mercado de móveis do Japão durante anos:. O relatório também prevê o tamanho do mercado de móveis do Japão para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da indústria moveleira do Japão

Estatísticas para a participação no mercado de móveis do Japão em 2024, tamanho e taxa de crescimento de receita, criadas pela Mordor Intelligence™ Industry Reports. A análise da Japan Furniture inclui uma previsão de mercado para 2024 a 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.