Tamanho e Participação do Mercado de Equipamentos de Diagnóstico por Imagem do Japão

Análise do Mercado de Equipamentos de Diagnóstico por Imagem do Japão pela Mordor Intelligence

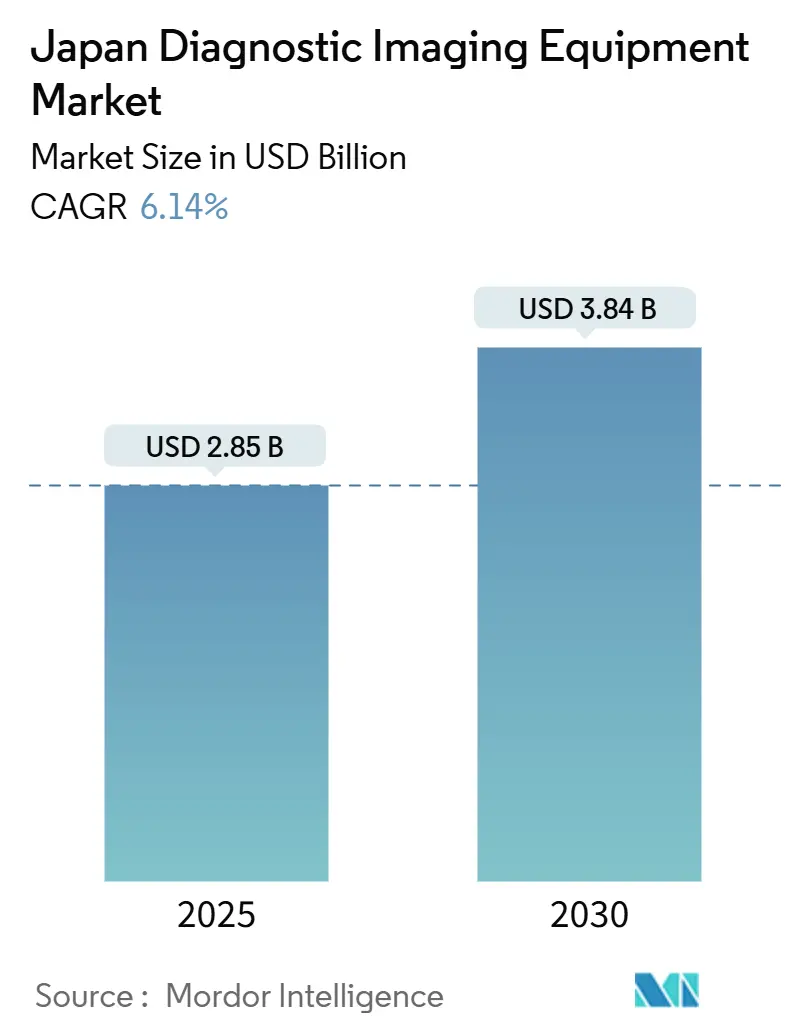

O tamanho do mercado de equipamentos de diagnóstico por imagem do Japão é estimado em USD 2,85 bilhões em 2025, e deve alcançar USD 3,84 bilhões até 2030, a uma TCAC de 6,14% durante o período de previsão (2025-2030). O mercado atual destaca a forte base do país em tecnologia médica, construída sobre uma população envelhecida, alta densidade de equipamentos e programas governamentais ativos de digitalização. Os investidores veem o segmento favoravelmente enquanto as políticas Society 5.0 e Medical DX aceleram a integração de IA, levando os hospitais a modernizar rapidamente suas frotas.[1]Fonte: Ministério da Saúde, Trabalho e Bem-Estar, "Iniciativas Medical DX," mhlw.go.jp Os fabricantes se beneficiam de ciclos de substituição rápidos; por exemplo, a Canon Medical Systems espera que a receita de imagem passe de JPY 553,8 bilhões (USD 3,7 bilhões) no exercício fiscal de 2023 para JPY 582 bilhões (USD 3,9 bilhões) no exercício fiscal de 2024. Ao mesmo tempo, a escassez de radiologistas aumentou a demanda por fluxos de trabalho assistidos por IA e telerradiologia, mitigando as restrições de força de trabalho. Coletivamente, esses fatores posicionam o mercado para crescimento sustentado de dígito médio único ao longo da década.

Principais Conclusões do Relatório

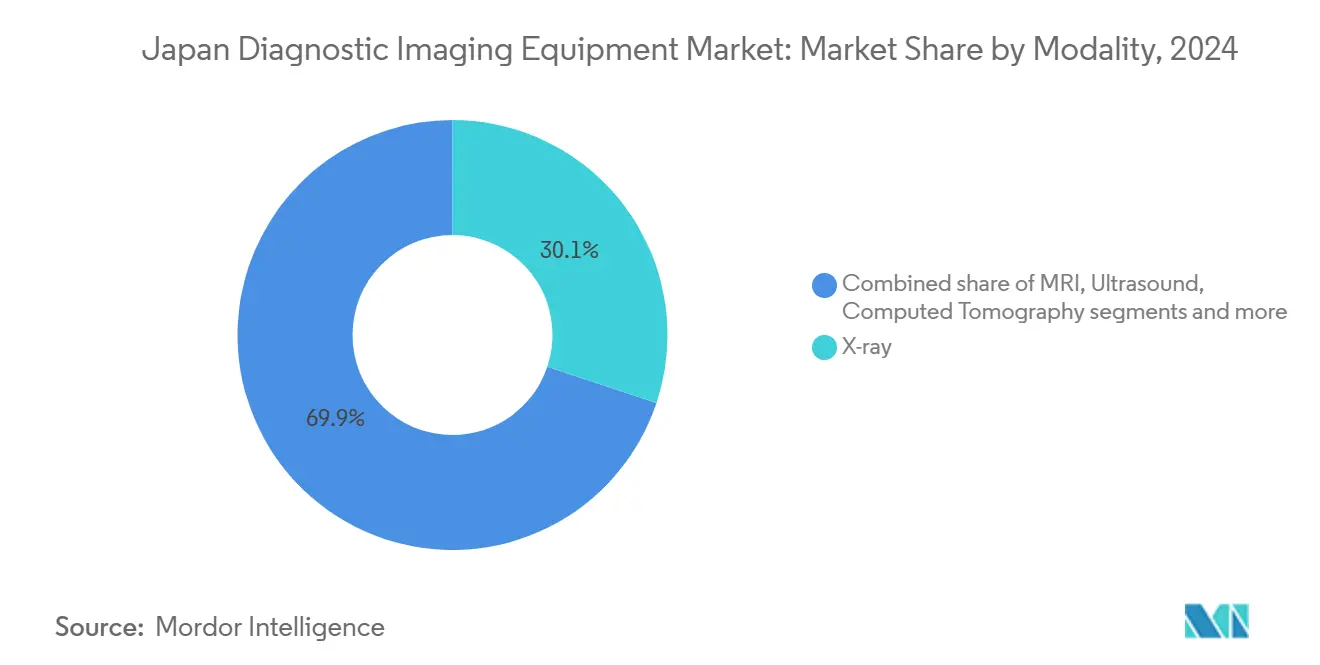

- Por modalidade, os sistemas de raio-X detiveram 30,13% da participação do mercado de equipamentos de diagnóstico por imagem do Japão em 2024; a tomografia computadorizada está projetada para expandir a uma TCAC de 7,25% até 2030.

- Por portabilidade, os sistemas fixos representaram 81,21% do tamanho do mercado de equipamentos de diagnóstico por imagem do Japão em 2024, enquanto as unidades móveis e portáteis devem crescer 7,92% ao ano até 2030.

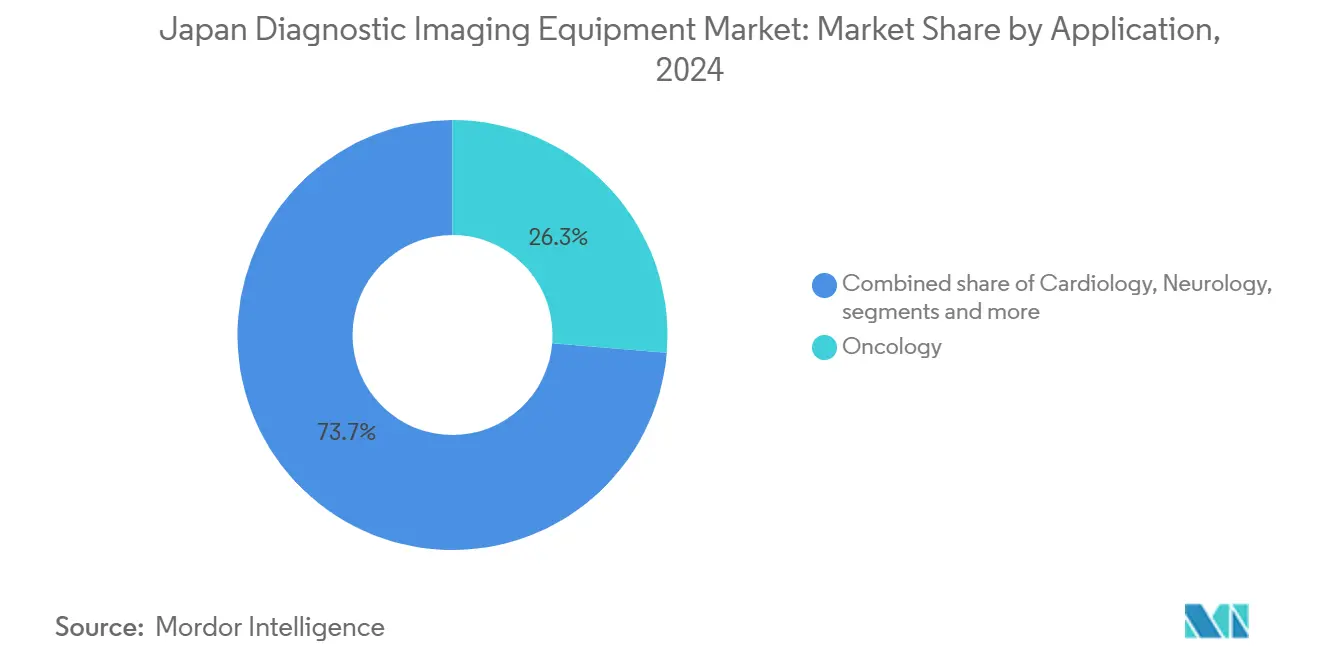

- Por aplicação, a oncologia capturou 26,31% do mercado em 2024; as aplicações de cardiologia lideram o crescimento com TCAC de 8,21% até 2030.

- Por usuário final, os hospitais controlaram 66,77% da receita em 2024; os centros de diagnóstico por imagem devem crescer mais rapidamente a uma TCAC de 8,15% até 2030.

Tendências e Insights do Mercado de Equipamentos de Diagnóstico por Imagem do Japão

Análise de Impacto dos Impulsionadores

| Impulsionador | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Crescente carga de doenças crônicas | +1.8% | Nacional, concentrado em centros urbanos de envelhecimento | Longo prazo (≥ 4 anos) |

| Crescente população geriátrica | +2.1% | Nacional, com maior impacto em prefeituras rurais | Longo prazo (≥ 4 anos) |

| Rápido avanço tecnológico | +1.5% | Nacional, adoção inicial em grandes áreas metropolitanas | Médio prazo (2-4 anos) |

| Iniciativas governamentais favorecendo triagens em estágio inicial e inovações domésticas | +1.2% | Nacional, priorizando regiões mal atendidas | Médio prazo (2-4 anos) |

| Demanda por imagem de ponto de atendimento e portátil em instalações de cuidados para idosos | +0.9% | Nacional, concentrado em áreas rurais e suburbanas | Curto prazo (≤ 2 anos) |

| Expansão de centros privados de imagem ambulatorial | +0.7% | Áreas urbanas e suburbanas, grandes regiões metropolitanas | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Crescente carga de doenças crônicas

A prevalência de câncer aumenta a utilização de equipamentos em todas as modalidades. Somente o câncer gástrico afeta aproximadamente 1 milhão de japoneses por ano, estimulando a adoção de imagem endoscópica avançada como o gastroAI da AI Medical Service que oferece 91,4% de sensibilidade para lesões iniciais. Os provedores, portanto, preferem suítes multimodais capazes de completar várias varreduras em uma visita, uma tendência que impulsiona instalações de TC e RM de alta resolução em todo o mercado de equipamentos de diagnóstico por imagem do Japão.

Crescente população geriátrica

Com 29,56% dos residentes com 65 anos ou mais em 2023-e áreas rurais ultrapassando 60%-soluções portáteis tornaram-se críticas. A TC vertical da Canon, que encurta exames em 40% para casos musculoesqueléticos, alinha-se com as limitações de mobilidade comuns no cuidado de idosos. À medida que o mercado de equipamentos de diagnóstico por imagem do Japão se expande, dispositivos de ponto de atendimento apoiam enfermeiros de visita domiciliar e clínicas móveis servindo comunidades super-envelhecidas.

Rápidos avanços tecnológicos

Os reguladores agora aceleram aprovações de IA/ML sob caminhos de revisão PMDA dedicados, permitindo que fornecedores como Neuspective integrem IA generativa que sinaliza erros de relatório com mais de 90% de precisão. Pilotos de patologia digital no Hospital Central da Prefeitura de Toyama ilustram ainda mais a convergência de imagem e análise, encorajando atualizações em toda a instalação que mantêm o mercado de equipamentos de diagnóstico por imagem do Japão em um ciclo constante de modernização.

Iniciativas governamentais favorecendo triagens em estágio inicial e inovações domésticas

A Visão da Indústria de Dispositivos Médicos 2024 do METI destina orçamentos do exercício fiscal de 2025 para ajudar startups a se globalizarem e subsidiar melhorias de cibersegurança. A Visão da Indústria 2030 do JIRA estabelece metas paralelas para implantação de IA e promoção de exportação, reforçando um ecossistema de apoio que sustenta o crescimento de longo prazo do mercado de equipamentos de diagnóstico por imagem do Japão.[2]Fonte: Japan Medical Imaging and Radiological Systems Industries Association, "JIRA Industry Profile 2024," jira-net.or.jp

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Altos custos de aquisição e ciclo de vida dos produtos | -1.1% | Nacional, impacto agudo em instalações de saúde menores | Curto prazo (≤ 2 anos) |

| Regulamentações regulatórias rigorosas | -0.8% | Nacional, afetando todos os participantes do mercado | Médio prazo (2-4 anos) |

| Escassez de radiologistas e tecnólogos treinados | -0.6% | Nacional, grave em áreas rurais e remotas | Longo prazo (≥ 4 anos) |

| Preocupações de segurança com doses de radiação | -0.4% | Nacional, consciência aumentada em instalações pediátricas | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Altos custos de aquisição e ciclo de vida dos produtos

A sensibilidade ao preço atrasou as vendas domésticas de imagem da Shimadzu, que caíram 2,3% no 1º semestre do exercício fiscal de 2024, pois as clínicas adiaram substituições. Consequentemente, os fornecedores estão pilotando financiamento por varredura e modelos de serviço compartilhado para garantir que compradores com restrições orçamentárias permaneçam engajados no mercado de equipamentos de diagnóstico por imagem do Japão.

Regulamentações regulatórias rigorosas

Dispositivos de Classe III e IV requerem aprovação completa do MHLW e auditorias do PMDA, estendendo cronogramas para TC de contagem de fótons e outras inovações complexas. Regras adicionais de cibersegurança emitidas em março de 2024 aumentam gastos com conformidade, retardando lançamentos de produtos e reduzindo o potencial de crescimento dentro do mercado de equipamentos de diagnóstico por imagem do Japão.

Análise de Segmento

Por Modalidade: Dominância do Raio-X Impulsiona Base do Mercado

Os sistemas de raio-X mantiveram uma participação de 30,13% do mercado de equipamentos de diagnóstico por imagem do Japão em 2024, sublinhando seu papel como ponto de entrada para diagnósticos de rotina em quase todos os ambientes clínicos. A tomografia computadorizada agora carrega a TCAC mais rápida de 7,25%, apoiada por plataformas de contagem de fótons que reduzem a dose enquanto melhoram o contraste. Como resultado, o tamanho do mercado de equipamentos de diagnóstico por imagem do Japão alocado para TC está projetado para superar modalidades tradicionais até 2030. A adoção de RM permanece estável, impulsionada por demandas neurológicas e ortopédicas, enquanto o ultrassom desfruta de atualizações constantes através de ferramentas de fluxo de trabalho guiadas por IA. Imagem nuclear e mamografia crescem constantemente sob programas nacionais de triagem de câncer. Juntas, essas tendências ilustram como a indústria de equipamentos de diagnóstico por imagem do Japão está migrando da radiografia básica para imagem de precisão avançada e multimodal.

Pressões crescentes de diferenciação favorecem fornecedores oferecendo scanners híbridos e sobreposições de IA que unificam saídas multimodais em um único visualizador. Canon, Fujifilm e GE HealthCare estão investindo em consoles prontos para algoritmos para estender ciclos de vida dos equipamentos e proteger margens dentro do mercado de equipamentos de diagnóstico por imagem do Japão ferozmente competitivo.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Portabilidade: Escala de Sistemas Fixos Atende Inovação Móvel

Salas fixas capturaram 81,21% da receita de 2024 e permanecem a espinha dorsal operacional para hospitais terciários. No entanto, unidades móveis e portáteis devem crescer 7,92% TCAC até 2030, pois pilotos MaaS médicos de ilhas remotas equipam vans com raio-X de cabeceira, ultrassom portátil e links PACS em nuvem. O tamanho do mercado ligado a categorias portáteis poderia, portanto, dobrar ao longo da década. Para prefeituras rurais, dispositivos de ultrassom compactos alimentados por bateria da Philips e Fujifilm representam um caminho econômico para acesso universal à imagem.

Os fabricantes buscam designs robustos e capacidades de IA na borda para resistir à vibração de transporte e conectividade irregular. A indústria de equipamentos de diagnóstico por imagem do Japão agora avalia valor total do ecossistema-software, treinamento e contratos de serviço-em vez de apenas vendas unitárias, criando espaço para players auxiliares em segurança de dados e plataformas de telemedicina.

Por Aplicação: Liderança da Oncologia em Meio à Aceleração da Cardiologia

A oncologia gerou 26,31% da receita de 2024, refletindo a infraestrutura intensiva de triagem de câncer do Japão. A imagem cardiológica, no entanto, está se expandindo mais rapidamente a 8,21% TCAC, pois o envelhecimento da população inflaciona a incidência de doença coronariana e impulsiona a adoção de ecocardiografia, angiografia por TC e estudos de perfusão por RM. O tamanho do mercado de equipamentos de diagnóstico por imagem do Japão dedicado a aplicações cardíacas beneficia-se de ferramentas de IA que automatizam a medição de fração de ejeção e caracterização de placas.

A neurologia permanece estável graças à alta densidade de RM, enquanto a gastroenterologia recebe um impulso tecnológico da endoscopia com IA detectando lesões gástricas iniciais. A saúde da mulher depende de ultrassom avançado e tomossíntese digital da mama, e ambientes de emergência cada vez mais solicitam TC móvel para triagem rápida de trauma. Juntos, esses nichos reforçam planos de investimento multimodais no mercado de equipamentos de diagnóstico por imagem do Japão.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Usuário Final: Concentração Hospitalar Versus Crescimento de Centros de Imagem

Os hospitais capturaram 66,77% da receita do mercado em 2024, aproveitando RIS/PACS integrados e especialistas internos. Os centros de diagnóstico por imagem, no entanto, registram a maior TCAC de 8,15%, servindo programas de triagem corporativa e demanda de pacientes por tempos de espera mais curtos. À medida que esses centros proliferam, a participação do mercado de equipamentos de diagnóstico por imagem do Japão detida por instalações ambulatoriais continuará a subir até 2030.

Centros de cirurgia ambulatorial e clínicas especializadas também se expandem, habilitados por TC compacto de 64 fatias e ultrassom de alta frequência que se ajustam ao espaço limitado do piso. Instituições públicas priorizam cobertura abrangente, enquanto cadeias privadas enfatizam modalidades premium para se diferenciarem. Fornecedores adaptando contratos de serviço flexíveis e manutenção de resposta rápida capturarão lealdade através desta base diversa de compradores dentro do mercado de equipamentos de diagnóstico por imagem do Japão.

Análise Geográfica

A dinâmica regional mostra liderança inesperada de instalações rurais, que muitas vezes possuem scanners de última geração fornecidos sob programas de alocação equitativa que datam de duas décadas atrás. Áreas remotas agora complementam suítes fixas com equipamentos portáteis e redes de teleconsulta, garantindo que residentes idosos recebam precisão diagnóstica comparável aos pares urbanos dentro do mercado de equipamentos de diagnóstico por imagem do Japão.

Centros metropolitanos como Tóquio, Osaka e Nagoya hospedam hospitais acadêmicos com acesso inicial a protótipos de IA e TC de contagem de fótons. Centros urbanos também atraem startups de software, que cooperam com OEMs para incorporar análises diretamente em consoles, reforçando um ciclo virtuoso de inovação no mercado de equipamentos de diagnóstico por imagem do Japão.

A divisão geográfica, portanto, compele fornecedores a projetar portfólios modulares: scanners de alto throughput para cidades densas e kits portáteis robustos para ilhas e clínicas de montanha. Subsídios governamentais encorajam essa implantação equilibrada, sustentando acesso equitativo à imagem e sustentando cobertura universal através do mercado de equipamentos de diagnóstico por imagem do Japão.

Cenário Competitivo

O campo é moderadamente concentrado: Canon Medical Systems, Fujifilm Holdings e Shimadzu juntas detêm bem mais da metade dos embarques domésticos de modalidades, enquanto GE HealthCare, Siemens Healthineers e Philips competem via ofertas especializadas e P&D conjunto. A receita de imagem da Canon no exercício fiscal de 2023 subiu 7,9% e a administração orienta para crescimento contínuo com base em lançamentos de TC e ultrassom prontos para IA. A parceria da Olympus com a Canon no ultrassom endoscópico Aplio i800 sublinha uma tendência mais ampla em direção a alianças de ecossistema que misturam óptica, software e hardware.[3]Fonte: Olympus Corporation, "Canon Medical Systems e Olympus Anunciam Aliança Comercial," olympus.de

Novos entrantes se voltam para software; a IA de qualidade de relatório da Neuspective e a patologia digital EXpath da Intec se sobrepõem a scanners existentes, permitindo que hospitais adiem substituição custosa de hardware enquanto atualizam precisão diagnóstica. Enquanto isso, a startup local Lilium Otsuka lançou o dispositivo de ultrassom de bexiga compacto "Lilium One," distribuído nacionalmente pela Otsuka Pharmaceutical Factory para ampliar casos de uso urológico dentro do mercado de equipamentos de diagnóstico por imagem do Japão.

Elevando barreiras, o PMDA instituiu uma unidade de avaliação IA/ML simplificada em 2024, dando às empresas domésticas uma vantagem graças à familiaridade regulatória. Multinacionais devem, portanto, buscar codesenvolvimento com parceiros japoneses ou adquirir expertise de certificação local. Olhando para frente, a vantagem pertencerá a fornecedores oferecendo suítes interoperáveis que agrupam scanners, aplicações de IA, cibersegurança e serviços de ciclo de vida adaptados a ambientes de cuidado díspares do mercado de equipamentos de diagnóstico por imagem do Japão.

Líderes da Indústria de Equipamentos de Diagnóstico por Imagem do Japão

-

Koninklijke Philips N.V.

-

Canon Medical Systems Corporation

-

Siemens Healthineers AG

-

GE HealthCare

-

Fujifilm Holdings Corporation

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Fevereiro de 2025: A Canon Medical Systems introduziu o Aplio Beyond, um ultrassom de alto desempenho projetado para melhorar a qualidade da imagem e fluxo de trabalho em múltiplas especialidades.

- Setembro de 2024: A Olympus iniciou vendas do sistema de ultrassom Aplio i800 para uso endoscópico no Japão, codesenvolvido com a Canon Medical Systems para avançar diagnósticos hepatobiliares.

- Julho de 2023: A Canon Medical Systems lançou as plataformas de ultrassom compacto premium Aplio Flex e Aplio Go para apoiar desafios clínicos diários através de automação e ferramentas de fluxo de trabalho inteligente.

Escopo do Relatório do Mercado de Equipamentos de Diagnóstico por Imagem do Japão

Conforme o escopo do relatório, equipamentos de diagnóstico por imagem são utilizados para tirar imagens da estrutura interna do corpo humano através de radiação eletromagnética para um diagnóstico preciso do paciente. Existem várias modalidades em imagem médica, sendo as mais comuns os exames de TC e sistemas de RM. Esses equipamentos têm uma vasta gama de aplicações em vários campos oncológicos, ortopédicos, gastro- e ginecológicos.

O mercado de equipamentos de diagnóstico por imagem do Japão é segmentado por tipo de produto (Raio-X, RM, Ultrassom, Tomografia Computadorizada, Imagem Nuclear e Outros Tipos de Produto), aplicação (Cardiologia, Oncologia, Neurologia, Ortopedia e Outras Aplicações), e usuário final (Hospitais, Centros de Diagnóstico e Outros Usuários Finais). O relatório oferece o valor (em milhões de USD) para os segmentos mencionados acima.

| Raio-X |

| RM |

| Ultrassom |

| Tomografia Computadorizada |

| Imagem Nuclear |

| Mamografia |

| Outras Modalidades |

| Sistemas Fixos |

| Sistemas Móveis e Portáteis |

| Cardiologia |

| Oncologia |

| Neurologia |

| Ortopedia e Trauma |

| Gastroenterologia e Hepatologia |

| Saúde da Mulher e Obstetrícia |

| Outras Aplicações |

| Hospitais |

| Centros de Diagnóstico por Imagem |

| Clínicas de Cirurgia Ambulatorial e Especializadas |

| Instalações de Cuidados Domiciliares/Cuidados de Longo Prazo |

| Por Modalidade | Raio-X |

| RM | |

| Ultrassom | |

| Tomografia Computadorizada | |

| Imagem Nuclear | |

| Mamografia | |

| Outras Modalidades | |

| Por Portabilidade | Sistemas Fixos |

| Sistemas Móveis e Portáteis | |

| Por Aplicação | Cardiologia |

| Oncologia | |

| Neurologia | |

| Ortopedia e Trauma | |

| Gastroenterologia e Hepatologia | |

| Saúde da Mulher e Obstetrícia | |

| Outras Aplicações | |

| Por Usuário Final | Hospitais |

| Centros de Diagnóstico por Imagem | |

| Clínicas de Cirurgia Ambulatorial e Especializadas | |

| Instalações de Cuidados Domiciliares/Cuidados de Longo Prazo |

Principais Perguntas Respondidas no Relatório

Como a inteligência artificial está remodelando os fluxos de trabalho de diagnóstico por imagem no Japão?

Ferramentas de IA agora sinalizam erros de relatório em tempo real, orientam parâmetros de varredura ideais e priorizam casos urgentes, permitindo que radiologistas se concentrem em interpretações complexas enquanto aliviam a escassez nacional de pessoal.

Por que dispositivos de imagem móveis e portáteis estão ganhando tração em prefeituras rurais?

Scanners portáteis permitem exames no local em clínicas comunitárias e estações de enfermeiros visitantes, reduzindo cargas de viagem para pacientes idosos e apoiando teleconsultas com especialistas urbanos.

Como os programas de digitalização governamental influenciam as decisões de compra dos hospitais?

As políticas Society 5.0 e Medical DX vinculam reembolso a padrões interoperáveis de dados, então as instalações estão priorizando equipamentos que se integram perfeitamente com plataformas nacionais de informação de saúde.

Que estratégias os fabricantes japoneses estão usando para permanecer competitivos contra marcas globais?

Líderes domésticos agrupam hardware com software proprietário de IA, formam alianças que combinam óptica e imagem, e aproveitam caminhos regulatórios locais de via rápida para reduzir o tempo de chegada ao mercado.

Como os centros de imagem ambulatorial estão remodelando a prestação de serviços?

Centros especializados oferecem consultas mais rápidas e expertise focada, levando hospitais a transferir varreduras de rotina para fora do local enquanto retêm procedimentos avançados internamente para otimizar o uso de recursos.

De que maneiras a cibersegurança está impactando o design e aquisição de equipamentos?

Novas diretrizes do PMDA requerem criptografia integrada e suporte contínuo de patches, então compradores favorecem fornecedores com roteiros robustos de atualização e registros comprovados de conformidade.

Página atualizada pela última vez em: