Tamanho e Participação do Mercado de Produtos de Beleza e Cuidados Pessoais da Itália

Análise do Mercado de Produtos de Beleza e Cuidados Pessoais da Itália pela Mordor Intelligence

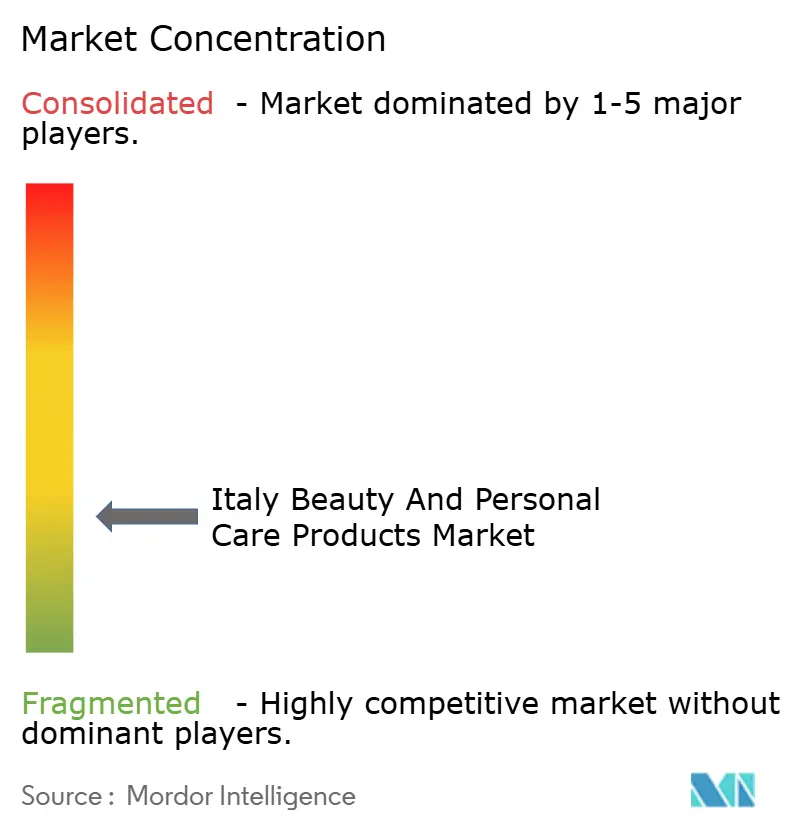

O tamanho do mercado de beleza e cuidados pessoais da Itália é estimado em US$ 13,31 bilhões em 2025 e previsto para atingir US$ 16,83 bilhões até 2030, registrando uma TCAC de 4,80% durante o período de perspectiva. O tamanho do mercado hoje ressalta sua maturidade, ainda assim as perspectivas de crescimento revelam um ecossistema ainda capaz de recompensar inovação em produtos e canais. A premiumização permanece como o principal impulsionador de valor. Os produtos de cuidados pessoais estão superando os cosméticos coloridos ao focar em nichos de alta margem, como cuidados do couro cabeludo compatíveis com microbioma, protetores faciais contra luz azul e híbridos nutricosméticos. O forte patrimônio artesanal da Itália sustenta demanda doméstica consistente e um mercado de exportação florescente. A fragmentação do lado da oferta influencia significativamente a dinâmica competitiva. Corporações globais contribuem com escala, investimentos substanciais em marketing e capacidades avançadas de P&D, enquanto marcas italianas tradicionais fornecem autenticidade cultural e expertise em ingredientes de nicho. Esta abordagem dupla sustenta o crescimento da categoria: empresas maiores gerenciam custos de conformidade e volatilidade de matérias-primas, enquanto marcas boutique mantêm o interesse do consumidor com narrativas frescas e envolventes.

Principais Conclusões do Relatório

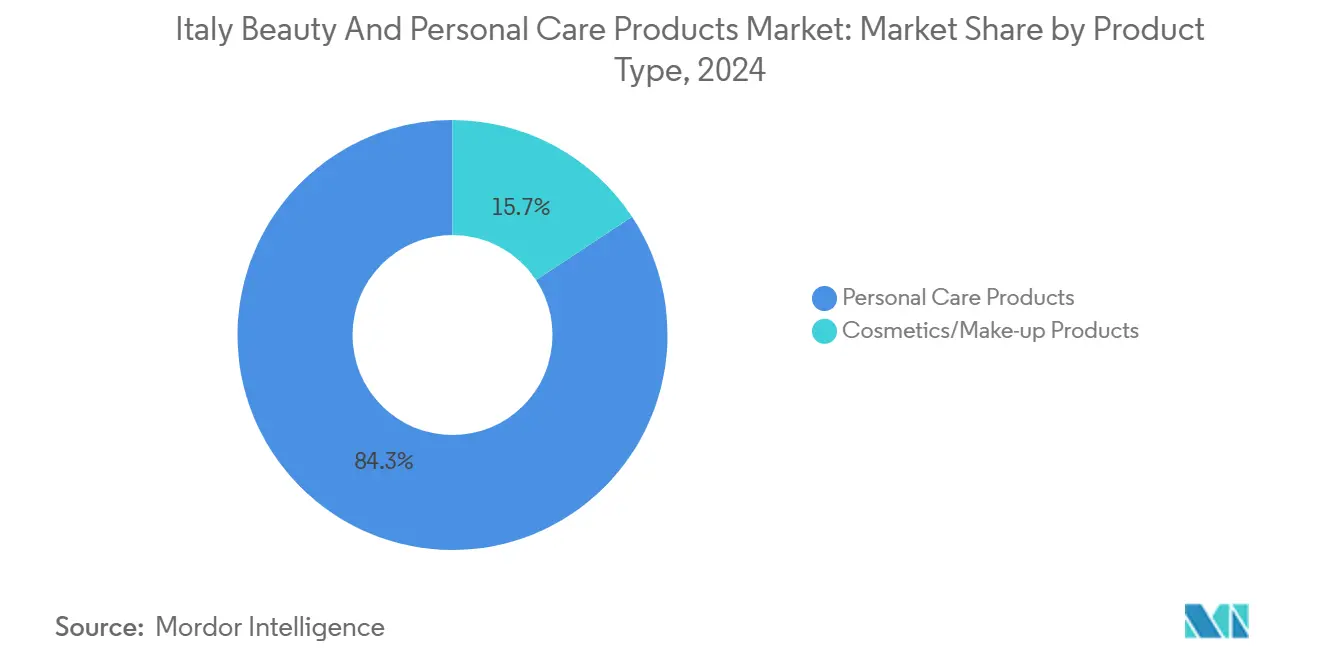

- Por tipo de produto, cuidados pessoais dominou com 84,27% da participação do mercado de beleza e cuidados pessoais da Itália em 2024; enquanto Produtos de Cosméticos/Maquiagem está avançando a uma TCAC de 5,64% até 2030.

- Por categoria, o segmento de massa capturou 58,55% da receita em 2024, enquanto o segmento premium está definido para ampliar sua presença a uma TCAC de 5,75% até 2030.

- Por tipo de ingrediente, formulações convencionais/sintéticas comandaram 67,75% do tamanho do mercado de beleza e cuidados pessoais da Itália em 2024, e o tipo natural está previsto para acelerar a uma TCAC de 3,88% até 2030.

- Por canal de distribuição, varejistas especializados em beleza mantiveram 28,44% de participação do tamanho do mercado de beleza e cuidados pessoais da Itália em 2024, ainda assim o varejo online exibe o momentum mais rápido com uma TCAC de 6,50% entre 2025-2030.

Tendências e Insights do Mercado de Produtos de Beleza e Cuidados Pessoais da Itália

Análise de Impacto dos Impulsionadores

| Impulsionador | (~) % Impacto na Previsão da TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Influência da cultura de moda e luxo italiana em skincare premium | +0.8% | Centros urbanos do norte | Longo prazo (≥ 4 anos) |

| Preocupações relacionadas a queda de cabelo e produtos para cuidados do couro cabeludo | +0.5% | Nacional | Médio prazo (2-4 anos) |

| Consciência sobre padrões de beleza veganos e livres de crueldade | +0.6% | Nacional | Longo prazo (≥ 4 anos) |

| Foco do consumidor em produtos de cuidados pessoais anti-idade | +0.7% | Nacional | Curto prazo (≤ 2 anos) |

| Avanços Tecnológicos e Inovação | +0.6% | Nacional | Médio prazo (2-4 anos) |

| Crescente Influência das Mídias Sociais e Impacto da Tecnologia Digital no Mercado | +0.4% | Nacional | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Influência da cultura de moda e luxo italiana em skincare premium

O renomado patrimônio da moda italiana continua a desempenhar um papel fundamental no crescimento do seu mercado de skincare premium. Marcas de beleza de luxo estão estrategicamente aproveitando a reputação da Itália por artesanato excepcional e qualidade para justificar estratégias de preços premium. Este segmento está fusionando com sucesso as tradições artesanais da Itália com inovações de ponta, particularmente no desenvolvimento de formulações anti-idade avançadas. Destacando a proeminência global das marcas de beleza italianas, a L Catterton adquiriu a marca de maquiagem italiana KIKO por US$ 1,5 bilhão em abril de 2024. Esta aquisição ressalta a importância estratégica das marcas italianas dentro do ecossistema global de luxo. Adicionalmente, o crescimento do segmento é ainda mais sustentado pelo aumento da renda disponível e maior gasto do consumidor em produtos de skincare na Itália. Por exemplo, segundo a Organização para Cooperação e Desenvolvimento Econômico, a renda disponível bruta ajustada per capita das famílias na Itália atingiu US$ 45.925,9 em 2024, refletindo o crescente poder de compra dos consumidores italianos[1]Fonte: Organização para Cooperação e Desenvolvimento Econômico, "NAAG Capítulo 5: Famílias", oecd.org.

Preocupações relacionadas a queda de cabelo e produtos para cuidados do couro cabeludo

O mercado de cuidados capilares italiano está passando por uma transformação significativa, com a saúde do couro cabeludo emergindo como uma categoria distinta e de rápido crescimento. O foco mudou além das soluções tradicionais anti-queda de cabelo para abranger a manutenção do microbioma do couro cabeludo e proteção contra agressores ambientais. Esta mudança é evidenciada pelo crescimento da Divisão de Produtos Profissionais da L'Oréal em 2024, com cuidados capilares identificados como uma das categorias de crescimento mais rápido. O sucesso da divisão de produtos profissionais é atribuído a desenvolvimentos inovadores de produtos que abordam preocupações críticas dos consumidores, como sensibilidade do couro cabeludo e densidade capilar. Os consumidores italianos visualizam cada vez mais os cuidados do couro cabeludo como uma extensão dos cuidados da pele, demandando ingredientes de alta qualidade e padrões de tratamento avançados semelhantes aos encontrados em produtos de skincare. Em resposta a esta demanda, as marcas estão formulando produtos especializados que combinam ciência dermatológica de ponta com as ricas tradições botânicas da Itália. Esta abordagem estratégica levou à criação de uma subcategoria premium dentro do segmento de cuidados capilares, caracterizada por margens de lucro mais altas e lealdade do consumidor fortalecida através da introdução de regimes de cuidados personalizados.

Consciência sobre padrões de beleza veganos e livres de crueldade

O mercado de beleza italiano está experimentando uma mudança significativa conforme o consumo ético ganha momentum, com produtos veganos e livres de crueldade tornando-se mainstream. O segmento natural e orgânico, impulsionado por seu foco ético, está projetado para crescer a uma TCAC de 3,88% durante 2025-2030, superando o crescimento das formulações convencionais. Marcas emergentes como Conero Beauty e Milanesi estão enfatizando sustentabilidade e sourcing local, utilizando ingredientes indígenas como erva-doce marinha e açafrão para criar portfólios de produtos distintivos e orientados eticamente. O apoio governamental através de financiamento e iniciativas de networking está fomentando inovação no setor, permitindo que marcas locais ganhem vantagem competitiva ao integrar autenticamente estes valores em suas ofertas. Na Itália, consciência e padrões éticos em torno de beleza vegana e livre de crueldade moveram-se além do apelo de nicho para tornar-se mainstream. Proibições regulatórias, consumidores digitalmente experientes, cultura de influenciadores, certificações amplamente difundidas e inovação eco-orientada estão coletivamente transformando o comportamento do consumidor e cadeias de suprimento da indústria neste mercado.

Foco do consumidor em produtos de cuidados pessoais anti-idade

Na Itália, o mercado de produtos anti-idade está passando por uma transição de soluções tradicionais anti-idade para um foco mais abrangente em "prejuvenescimento" e saúde holística da pele. Esta mudança alinha com preferências em evolução do consumidor. Demografia mais jovem está entrando no mercado mais cedo, com muitos consumidores jovens já explorando produtos anti-idade. Segundo a Cosmetica Italia, vendas de cremes anti-idade e anti-rugas de farmácias totalizaram EUR 280,9 milhões[2]Fonte: Cosmetica Italia, "Números Cosméticos Março 2024", www.cosmeticaitalia.it . Consumidores italianos estão cada vez mais adotando uma abordagem integrada para o envelhecimento, combinando skincare com práticas de bem-estar como nutrição e suplementos. Produtos enfatizando "envelhecimento saudável" estão ganhando tração sobre soluções convencionais "anti-idade". Esta tendência é ainda mais sustentada por dinâmicas demográficas, já que o Instituto Nacional de Estatísticas Italiano relatou que 24,3% da população em 2024 tinha 65 anos ou mais[3]Fonte: Instituto Nacional de Estatísticas Italiano, "Demografia em números" istat.it. Adicionalmente, plataformas de mídia social e influenciadores estão desempenhando um papel significativo em aumentar consciência e impulsionar a adoção de produtos anti-idade. Tutoriais, depoimentos e avaliações estão fomentando confiança e engajamento, particularmente entre consumidores de meia-idade e mais velhos que estão tornando-se mais ativos online.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão da TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Regulamentações rigorosas da UE limitam o crescimento | -0.9% | Nacional | Médio prazo (2-4 anos) |

| Interrupções na cadeia de suprimentos afetando marcas boutique e locais | -0.7% | Nacional | Curto prazo (≤ 2 anos) |

| Ceticismo do Consumidor Quanto a Alegações Exageradas | -0.6% | Nacional | Curto prazo (≤ 2 anos) |

| Saturação do Mercado e Competição Intensa | -0.4% | Nacional | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Regulamentações rigorosas da UE limitam o crescimento

A estrutura regulatória da Itália para cosméticos está tornando-se cada vez mais intrincada, apresentando desafios significativos para players da indústria. Atualmente, as regulamentações impõem requisitos rigorosos de conformidade, incluindo avaliações de segurança obrigatórias, preparação de arquivos abrangentes de informações de produtos e notificações através do Portal de Notificação de Produtos Cosméticos (CPNP). Estas obrigações criam dificuldades operacionais, particularmente para fabricantes menores, e podem impedir inovação dentro do setor. Atualizações regulatórias antecipadas devem introduzir restrições de ingredientes mais rigorosas e requisitos de sustentabilidade aprimorados. Estas mudanças provavelmente aumentarão custos de produção e reduzirão flexibilidade de formulação. Empresas que proativamente adaptam suas estratégias de desenvolvimento de produtos para alinhar com estas regulamentações em evolução estarão melhor posicionadas para alcançar vantagem competitiva no mercado de cosméticos italiano.

Interrupções na cadeia de suprimentos afetando marcas boutique e locais

Marcas de beleza boutique da Itália estão enfrentando desafios significativos de cadeia de suprimentos, criando um ambiente competitivo desigual que favorece multinacionais maiores com estratégias de sourcing diversificadas. Players globais como L'Oréal alcançaram crescimento like-for-like de 4,3% no Q1 2025 na Europa, apesar das interrupções contínuas da cadeia de suprimentos. Em contraste, fabricantes italianos menores são mais vulneráveis a flutuações de custos de insumos e questões logísticas. Esta disparidade está reformulando o cenário competitivo, já que marcas boutique com poder de negociação limitado lutam para proteger suas margens enquanto mantêm a qualidade artesanal que define produtos de beleza italianos. Para abordar estes desafios, marcas estão adotando medidas estratégicas como integração vertical de processos de produção, sourcing local de ingredientes e implementação de práticas de manufatura ágeis. Empresas que efetivamente gerenciam estas complexidades da cadeia de suprimentos provavelmente fortalecerão suas posições de mercado, enquanto aquelas incapazes de adaptar-se podem tornar-se alvos de aquisição para empresas maiores buscando capitalizar o patrimônio autêntico de marca italiana.

Análise de Segmento

Por Tipo de Produto: Especialização Sustenta Liderança de Cuidados Pessoais

O segmento de cuidados pessoais dominou o mercado de beleza e cuidados pessoais da Itália em 2024, mantendo uma participação substancial de 84,27% do mercado. Esta dominância é impulsionada pela demanda ampla do consumidor por produtos de skincare, haircare e cuidados bucais que abordam preocupações específicas como anti-idade, cuidados do couro cabeludo e bem-estar geral. Consumidores italianos mostram forte preferência por formulações premium e especializadas, frequentemente gravitando para produtos com ingredientes naturais e orgânicos. Inovação dentro deste segmento inclui desenvolvimento de texturas sensoriais e produtos multifuncionais, o que aprimora engajamento do consumidor e encoraja compras repetidas. A crescente renda disponível e crescente consciência de rotinas de cuidados pessoais solidificaram ainda mais os cuidados pessoais como a maior categoria de produtos.

Cosméticos e produtos de maquiagem representam o segmento de crescimento mais rápido dentro do mercado de beleza e cuidados pessoais da Itália, avançando a uma taxa de crescimento anual composta (TCAC) saudável de 5,64% até 2030. Este crescimento é alimentado por preferências em evolução do consumidor por paletas de cores diversas, formulações inovadoras e produtos multifuncionais que combinam beleza com benefícios de skincare. Influências de mídias sociais, influenciadores de beleza e tendências de moda continuamente impulsionam experimentação e demanda por novas ofertas de cosméticos. Além disso, demografia mais jovem mostra interesse crescente em produtos de maquiagem que oferecem personalização e ingredientes naturais, alinhando com tendências mais amplas de bem-estar. Canais de varejo digital e ferramentas de realidade aumentada para experimentação virtual estão aprimorando significativamente a experiência de compra, catalisando assim o crescimento.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Categoria: Premium Supera Massa Através de Experiência Rica em História

O segmento de produtos de massa representa 58,55% de participação de mercado em 2024, e o segmento premium tem a TCAC de crescimento mais rápido de 5,75% de 2025-2030. Marcas de luxo estão integrando artesanato de fragrâncias com estética de skincare, criando frascos colecionáveis e aromas de edição limitada que também funcionam como decoração. Varejistas estão elevando a experiência do consumidor com estações de teste forradas de veludo e bares de camadas de fragrância. Em resposta, produtores de massa estão introduzindo sub-marcas "premium-massa", incorporando embalagens de vidro sofisticadas e ativos de alta performance, tudo mantendo pontos de preço acessíveis de farmácia.

A tendência de premiumização é particularmente forte em skincare e fragrâncias, já que consumidores italianos priorizam cada vez mais formulações de alta qualidade. A posição da L'Oréal Luxe como líder global no mercado de beleza de luxo destaca esta mudança em direção a ofertas premium. O crescimento do segmento premium é impulsionado pela demanda do consumidor por produtos que combinam performance superior com valor experiencial. Isto cria oportunidades significativas para marcas que podem efetivamente articular sua proposta de valor através de storytelling estratégico e marketing sensorial.

Por Tipo de Ingrediente: Formulações Naturais Aceleram Migração de Rótulo Limpo

Em 2024, SKUs Convencionais e Sintéticos constituíram 67,75% das vendas totais, enquanto categorias de produtos Naturais/Orgânicos estão antecipados para expandir a uma Taxa de Crescimento Anual Composta (TCAC) de 3,88% durante o período de previsão de 2025 a 2030. O mercado de beleza e cuidados pessoais italiano está experimentando crescimento significativo na demanda por opções de rótulo limpo. Esta tendência ascendente é primariamente impulsionada pela confiança do consumidor em produtos agrícolas de sourcing local e pelo apelo de botânicos mediterrâneos. Empresas estão crescentemente destacando ofertas inovadoras como esfoliantes feitos de caroços de azeitona upcycled, soros infundidos com resveratrol de uva-vinho e óleos derivados de licopeno de semente de tomate. Estes produtos são frequentemente comercializados junto com narrativas agro-turísticas, que ressoam fortemente com consumidores eco-conscientes buscando soluções sustentáveis e autênticas.

Esquemas de certificação, incluindo COSMOS, ICEA e VeganOK, servem como indicadores confiáveis para consumidores pressionados pelo tempo navegando ambientes de varejo lotados. Startups estão aproveitando tecnologia incorporando códigos QR que fornecem acesso direto a conteúdo de vídeo mostrando as origens de matérias-primas, aprimorando assim transparência e construindo confiança do consumidor. Por outro lado, conglomerados estabelecidos estão adotando estratégias de mitigação de risco lançando sub-linhas estilo boutique dentro de seus portfólios de produtos mais amplos. Coletivamente, estas iniciativas estão reforçando padrões de rótulo limpo, efetivamente estabelecendo-os como requisito crítico para entrada no mercado na indústria de beleza e cuidados pessoais italiana.

Por Canal de Distribuição: Lojas Especializadas Dominam Enquanto E-Commerce Dispara

Em 2024, varejistas especializados representaram 28,44% do faturamento, fortalecendo confiança do comprador através de serviços consultivos, paredes de descoberta de aromas e masterclasses de maquiagem. Contudo, varejo online está expandindo rapidamente, alcançando TCAC de 6,50% (2025-2030), já que famílias italianas cada vez mais adotam serviços click-and-collect e courier no mesmo dia. Exceler em operações omnicanal é essencial: estoque, pontos de fidelidade e devoluções devem integrar perfeitamente através de plataformas físicas e digitais para evitar perder clientes.

Naïma e EsserBella exemplificam modelos de negócio distintos ainda complementares. Naïma foca em experiências sensoriais imersivas, como espelhos aumentados e bibliotecas extensas de fragrâncias, enquanto EsserBella capitaliza no tráfego de mercearias para tornar produtos premium mais acessíveis. Ambas marcas utilizam aplicativos de smartphone que fornecem recursos como agendamento de consultas, questionários de análise de pele e consultas via chat ao vivo. Esta abordagem integrada aprimora lealdade do cliente e preserva tamanho da cesta, mesmo enquanto plataformas dedicadas de e-commerce competem por participação de mercado no setor de beleza e cuidados pessoais da Itália.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Análise Geográfica

O mercado de produtos de beleza e cuidados pessoais da Itália exibe concentração geográfica notável, particularmente no Norte da Itália, onde Milão destaca-se como o centro dominante. Conhecida como a capital da moda e comercial, a cultura cosmopolita de Milão, população afluente e consumidores conscientes de tendências tornam-na o epicentro para beleza e cuidados pessoais. A cidade hospeda lojas flagship de grandes marcas globais de beleza e é um hotspot para inovação, salões de beleza, spas e centros de bem-estar atendendo alta demanda por serviços de cuidados. A sobreposição de Milão com a indústria da moda alimenta ainda mais a demanda por produtos de beleza premium e de luxo. Adicionalmente, a cidade regularmente hospeda expos de beleza e eventos da indústria, reforçando sua posição como líder global no setor.

Roma emerge como a cidade de crescimento mais rápido dentro do mercado de beleza e cuidados pessoais italiano, impulsionada por rápida urbanização, população dinâmica e forte afluxo de turistas que impulsiona demanda através de segmentos. A mistura desta cidade capital de preferências de estilo de vida tradicionais e contemporâneas levou ao aumento do consumo tanto de essenciais de cuidados pessoais diários quanto de cosméticos de luxo. Investimentos em infraestrutura de varejo e plataformas digitais aprimoraram acessibilidade de produtos, enquanto demografias mais jovens e influência de mídias sociais intensificam crescimento do mercado. Além disso, a próspera indústria de turismo de Roma sustenta demanda consistente por salões de beleza e serviços de bem-estar, tornando-a um centro de crescimento chave no mercado italiano.

Além de Milão e Roma, o mercado italiano geral beneficia-se de sua crescente base de consumidores com rendas disponíveis em ascensão e crescente consciência de rotinas de cuidados pessoais. Regiões com maior poder de compra mostram maior penetração de mercado e disponibilidade de produtos premium. Consumidores através da Itália estão tornando-se mais interessados em produtos naturais, orgânicos e tecnologicamente avançados, com tendência generalizada em direção à sustentabilidade e soluções de beleza personalizadas. Os canais de distribuição em evolução, incluindo varejo físico, lojas especializadas, farmácias e um setor de e-commerce em rápida expansão, garantem ampla acessibilidade. A diversidade regional e afluência concentrada em cidades selecionadas criam um cenário de mercado dinâmico e multifacetado na indústria de beleza e cuidados pessoais da Itália.

Cenário Competitivo

O mercado de beleza e cuidados pessoais da Itália é fragmentado, caracterizado pela presença de corporações globais, marcas domésticas estabelecidas e players boutique emergentes. Empresas proeminentes operando no mercado incluem Unilever PLC, Estée Lauder Companies Inc, Beiersdorf AG, L'Oreal S.A., e Kenvue Inc. Tendências do mercado destacam foco crescente em premiumização, sustentabilidade e transformação digital.

A aquisição da KIKO Milano pela L Catterton por US$ 1,5 bilhão em abril de 2024 ressalta a importância estratégica de marcas de beleza italianas com posições de mercado fortes. Oportunidades de crescimento existem na interseção de beleza e bem-estar, particularmente em nutricosméticos e formulações personalizadas. Startups italianas enfatizando ingredientes naturais e práticas sustentáveis estão disrupting o mercado, apoiadas por iniciativas governamentais e plataformas de networking. A adoção de tecnologias avançadas, como IA, está acelerando, permitindo que marcas entreguem recomendações personalizadas e aprimorem experiências de clientes, refletindo a mudança da indústria em direção a modelos de negócio orientados por dados e centrados no consumidor.

Três iniciativas estratégicas são fundamentais, como combinar storytelling premium com eficácia cientificamente validada, garantir cadeias de suprimento transparentes através de rastreabilidade blockchain ou QR, e fornecer experiência omnicanal do cliente que integra engajamento físico com conveniência digital. Empresas que se destacam nestas áreas aprimoram lealdade do cliente e poder de precificação, reforçando sua posição competitiva no mercado de beleza e cuidados pessoais da Itália.

Líderes da Indústria de Produtos de Beleza e Cuidados Pessoais da Itália

-

Beiersdorf AG

-

L'Oreal S.A.

-

Unilever PLC

-

The Estée Lauder Companies Inc.

-

Kenvue Inc.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Maio 2025: Goop Beauty de Gwyneth Paltrow oficialmente entrou no mercado italiano através de uma parceria exclusiva de um ano com o varejista de nicho local, The Beautyaholic's Shop. Esta parceria marca a entrada da Goop no mercado italiano. The Beautyaholic's Shop, conhecida por curar marcas de beleza limpa, será o varejista exclusivo para produtos Goop Beauty na Itália.

- Fevereiro 2025: EspressOh, a marca de maquiagem italiana conhecida por seu apelo trendy, expandiu para o mercado de skincare. A empresa introduziu seus primeiros produtos neste segmento: um creme hidratante profundo e um creme para os olhos, direcionando sua base de consumidores digitais leais e um público mais amplo.

- Fevereiro 2025: Amazon lançou uma loja de produtos de beleza e saúde no coração de Milão, Itália, continuando sua exploração no varejo físico. Situada no centro de Milão, a loja apresenta uma variedade diversa de produtos de beleza e cuidados pessoais.

- Abril 2024: L Catterton adquiriu a marca italiana de maquiagem acessível KIKO por US$ 1,5 bilhão, um movimento estratégico que ajudará a expandir a presença da KIKO nos mercados dos EUA e Índia, posicionando-a para tornar-se a primeira marca de beleza italiana global.

Escopo do Relatório do Mercado de Produtos de Beleza e Cuidados Pessoais da Itália

Produtos de beleza e cuidados pessoais compreendem skincare, haircare, produtos de banho e chuveiro, cuidados bucais, cosméticos coloridos e fragrâncias. Estes produtos permitem que consumidores mantenham higiene pessoal e melhorem sua aparência física.

O relatório do mercado de beleza e cuidados pessoais da Itália é segmentado em tipo de produto, categoria, tipo de ingrediente e canal de distribuição. Baseado em tipos de produtos, o mercado é segmentado em cuidados pessoais e produtos de cosméticos/maquiagem. O segmento de cuidados pessoais é ainda segmentado em cuidados capilares, cuidados da pele, banho & chuveiro, cuidados bucais, produtos de cuidados masculinos, desodorantes & antitranspirantes, e perfumes & fragrâncias. O segmento de produtos de cosméticos/maquiagem é ainda segmentado em cosméticos faciais, cosméticos para os olhos e produtos de maquiagem para lábios & unhas. Baseado em categoria, o mercado é segmentado em produtos premium e produtos de massa. Baseado em tipo de ingrediente, o mercado é segmentado em natural & orgânico e convencional. Baseado em canais de distribuição, o mercado é segmentado em supermercados/hipermercados, lojas especializadas, lojas de varejo online e outros canais de distribuição. O dimensionamento do mercado foi feito em termos de valor em USD para todos os segmentos mencionados acima.

| Produtos de Cuidados Pessoais | Cuidados Capilares | Shampoo |

| Condicionador | ||

| Colorante Capilar | ||

| Produtos de Penteado | ||

| Outros | ||

| Cuidados da Pele | Produtos de Cuidados Faciais | |

| Produtos de Cuidados Corporais | ||

| Produtos de Cuidados para Lábios e Unhas | ||

| Banho & Chuveiro | Géis de Banho | |

| Sabonetes | ||

| Outros | ||

| Cuidados Bucais | Escova de Dentes | |

| Creme Dental | ||

| Enxaguantes Bucais | ||

| Outros | ||

| Produtos de Cuidados Masculinos | ||

| Desodorantes e Antitranspirantes | ||

| Perfumes e Fragrâncias | ||

| Produtos de Cosméticos/Maquiagem | Cosméticos Faciais | |

| Cosméticos para os Olhos | ||

| Produtos de Maquiagem para Lábios e Unhas | ||

| Produtos Premium |

| Produtos de Massa |

| Natural e Orgânico |

| Convencional/Sintético |

| Lojas Especializadas |

| Supermercados/Hipermercados |

| Lojas de Varejo Online |

| Outros Canais |

| Por Tipo de Produto | Produtos de Cuidados Pessoais | Cuidados Capilares | Shampoo |

| Condicionador | |||

| Colorante Capilar | |||

| Produtos de Penteado | |||

| Outros | |||

| Cuidados da Pele | Produtos de Cuidados Faciais | ||

| Produtos de Cuidados Corporais | |||

| Produtos de Cuidados para Lábios e Unhas | |||

| Banho & Chuveiro | Géis de Banho | ||

| Sabonetes | |||

| Outros | |||

| Cuidados Bucais | Escova de Dentes | ||

| Creme Dental | |||

| Enxaguantes Bucais | |||

| Outros | |||

| Produtos de Cuidados Masculinos | |||

| Desodorantes e Antitranspirantes | |||

| Perfumes e Fragrâncias | |||

| Produtos de Cosméticos/Maquiagem | Cosméticos Faciais | ||

| Cosméticos para os Olhos | |||

| Produtos de Maquiagem para Lábios e Unhas | |||

| Por Categoria | Produtos Premium | ||

| Produtos de Massa | |||

| Por Tipo de Ingrediente | Natural e Orgânico | ||

| Convencional/Sintético | |||

| Por Canal de Distribuição | Lojas Especializadas | ||

| Supermercados/Hipermercados | |||

| Lojas de Varejo Online | |||

| Outros Canais | |||

Questões-Chave Respondidas no Relatório

Qual é o valor projetado do mercado de beleza e cuidados pessoais da Itália até 2030?

É esperado que atinja US$ 16,83 bilhões, refletindo uma TCAC de 4,80%.

Qual segmento está expandindo mais rapidamente dentro da indústria?

Lojas de Varejo Online lideram, subindo a uma TCAC de 6,50% até 2030, seguido pelo segmento Natural/Orgânico a 3,88% de 2025-2030

Quais mudanças regulatórias estão no horizonte?

A UE está reavaliando o Regulamento de Cosméticos 1223/2009, provavelmente adicionando mandatos mais rigorosos de ingredientes e sustentabilidade até 2026.

Por que cuidados do couro cabeludo está atraindo investimento?

Consumidores tratam pele do couro cabeludo com o mesmo rigor que pele facial, estimulando demanda por soros densificantes compatíveis com microbioma e elevando valor de varejo de salão.

Página atualizada pela última vez em: