Tamanho e Participação do Mercado de Tratores Agrícolas da Índia

Análise do Mercado de Tratores Agrícolas da Índia pela Mordor Intelligence

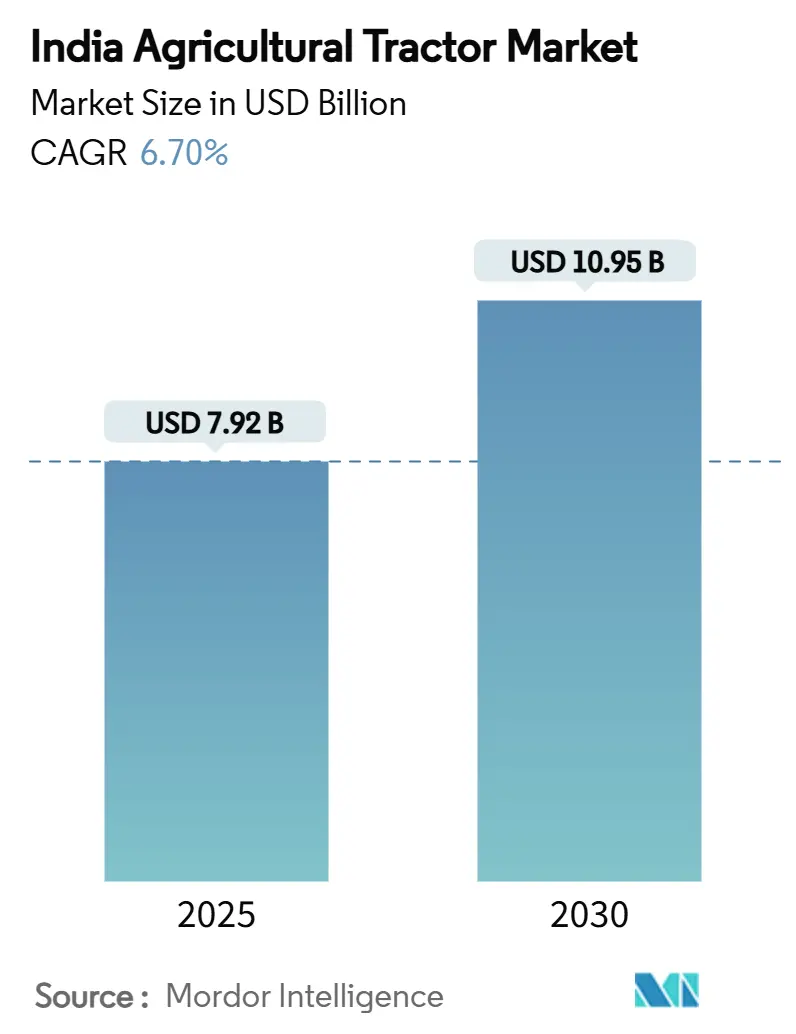

O tamanho do mercado de tratores agrícolas da Índia situa-se em USD 7,92 bilhões em 2025 e tem previsão de atingir USD 10,95 bilhões até 2030, avançando a uma TCCA de 6,70%. O crescimento está vinculado aos programas de transferência direta de benefícios, prazos de conformidade de emissões e fundos de mecanização apoiados pelo estado que moldam os ciclos de aquisição. A expansão da cobertura de bombas solares, a rápida digitalização de plataformas de equipamentos usados e a adoção da agricultura de precisão estão ampliando a base de clientes, enquanto um ambiente de crédito gradualmente mais restritivo modera o impulso. A demanda regional está altamente concentrada nas planícies do norte, e os estados ocidentais registraram recentemente a expansão mais rápida à medida que portfólios de culturas diversificadas justificam equipamentos premium.

Principais Conclusões do Relatório

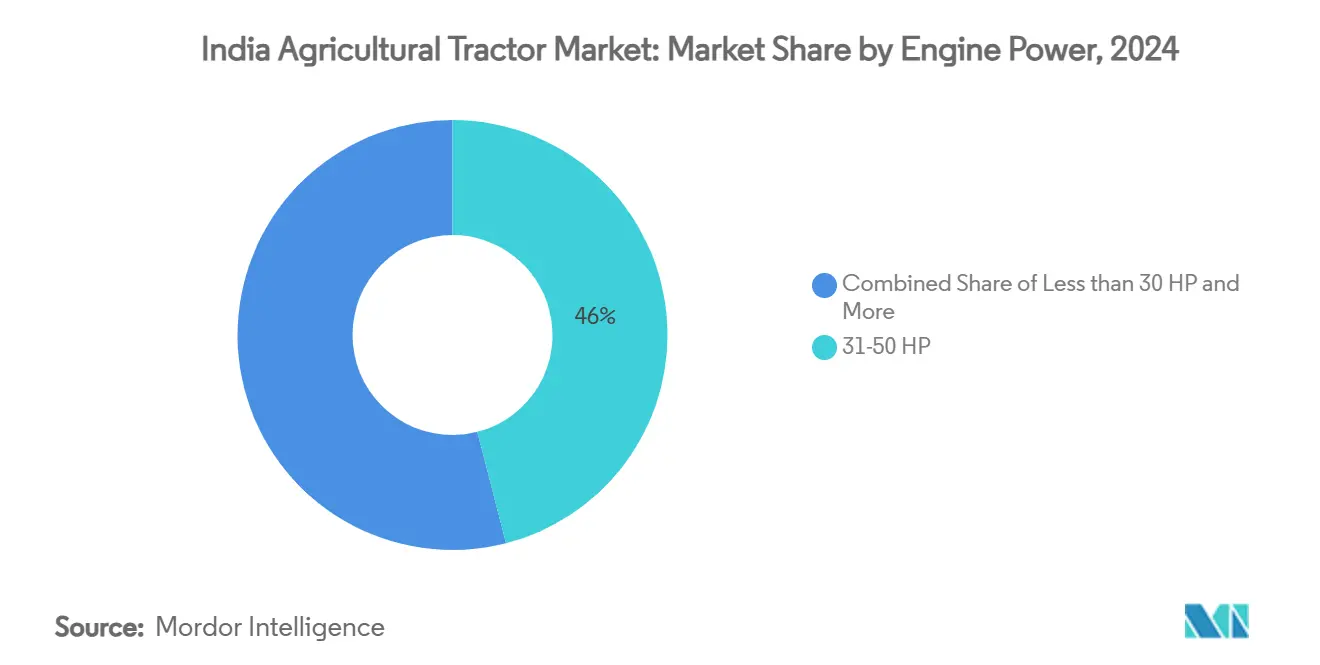

- Por potência do motor, a categoria de 31-50 HP liderou com 46% da participação de mercado em 2024, e o segmento de 51-80 HP está projetado para registrar uma TCCA de 9,3% até 2030.

- Por tipo de tração, as unidades de tração nas duas rodas detiveram 87% do tamanho do mercado em 2024, e as unidades de tração nas quatro rodas estão no caminho para uma TCCA de 11,1% até 2030.

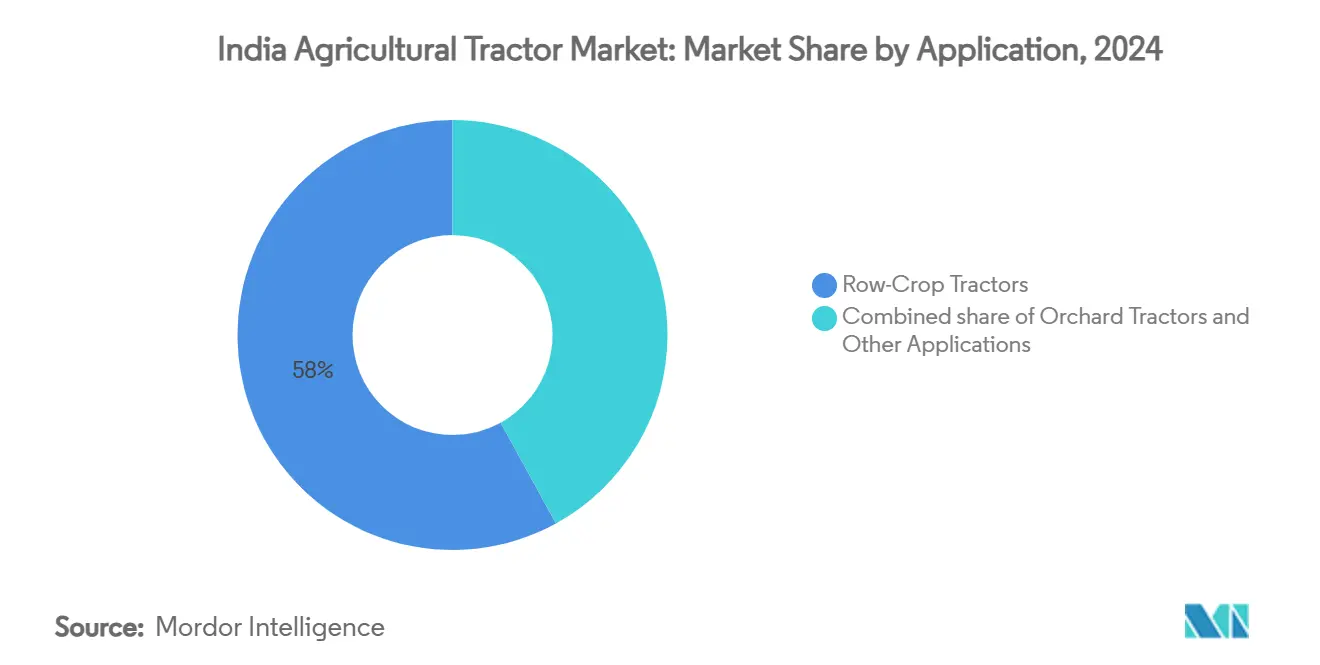

- Por aplicação, os tratores para culturas em fileiras representaram uma participação de 58% do tamanho do mercado em 2024, e os tratores para pomares estão crescendo a uma TCCA de 8,4% até 2030.

Tendências e Percepções do Mercado de Tratores Agrícolas da Índia

Análise de Impacto dos Impulsionadores

| Impulsionador | (~ ) % Impacto na Previsão da TCCA | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Picos de demanda vinculados a subsídios após transferências diretas de benefícios PM-Kisan | +1.8% | Nacional, mais alto em Uttar Pradesh, Bihar, Bengala Ocidental | Médio prazo (2-4 anos) |

| Pilotos de eletrificação rápida da frota de tratores em cinturões de cana-de-açúcar | +0.7% | Maharashtra, Uttar Pradesh, Karnataka | Longo prazo (≥ 4 anos) |

| Formalização de mercados de tratores usados melhorando ciclos de upgrade | +1.2% | Nacional, ganhos iniciais em Punjab, Haryana, Gujarat | Curto prazo (≤ 2 anos) |

| Indexação do Preço Mínimo de Suporte (MSP) favorecendo vendas de tratores de HP médio | +1.5% | Punjab, Haryana, Uttar Pradesh, Madhya Pradesh | Médio prazo (2-4 anos) |

| Sistemas de engate prontos para drones impulsionando vendas cruzadas | +0.6% | Gujarat, Maharashtra, Karnataka, Tamil Nadu | Longo prazo (≥ 4 anos) |

| Esquemas de bombas solares na propriedade aumentando a utilização de tomada de força (TDF) de tratores | +0.9% | Gujarat, Rajasthan, Maharashtra, Andhra Pradesh | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Picos de Demanda Vinculados a Subsídios Após Transferências Diretas de Benefícios PM-Kisan

Desembolsos trimestrais do PM-Kisan de INR 20.500 crores (USD 2,5 bilhões) em agosto de 2025 infundiram liquidez que elevou as solicitações de financiamento de tratores em seis semanas [1].Fonte: Press Information Bureau, `Benefits Transferred to Farmers under PM-Kisan Crosses Rs 3 Lakh Crores,` pib.gov.in Agricultores beneficiários recentemente cobrem até 20% de um pagamento inicial em modelos de 31-50 HP, reforçando surtos cíclicos que os produtores sincronizam com cronogramas de pagamento. A indústria de tratores no mercado indiano, portanto, acompanha fluxos fiscais mais de perto do que apenas a sazonalidade das culturas. Os fabricantes protegem a volatilidade dividindo as execuções de produção entre volumes de médio alcance e variantes premium, enquanto os revendedores pré-carregam estoque antes de cada liberação de parcela. Os trilhos de pagamento digital reduzem vazamentos e tornam a previsão de vendas mais confiável. Enquanto o benefício anual de INR 6.000 (USD 72) permanecer intacto, a indústria de tratores no mercado indiano provavelmente navegará em ondas de liquidez previsíveis.

Pilotos de Eletrificação Rápida da Frota de Tratores em Cinturões de Cana-de-Açúcar

Subsídios cobrindo até 40% dos custos de aquisição de e-tratores sob o programa PM E-DRIVE (PM Electric Drive Revolution in Innovative Vehicle Enhancement) desencadearam pilotos onde cooperativas de cana medem economias de custos de combustível de 60-70% por hora. Maharashtra e Uttar Pradesh aproveitam clusters densos de cana que garantem alta utilização, impulsionando as perspectivas de retorno. Os primeiros adotantes reformam galpões com carregadores de 30 kW ligados a tarifas fora do pico. Os fabricantes de componentes relatam um ecossistema doméstico nascente para baterias de tração, gerenciamento térmico e inversores compactos. A indústria de tratores no mercado indiano vê a eletrificação como uma avenida para contornar penalidades de emissão e conquistar compradores com mentalidade ESG. Embora os números atuais de pilotos estejam na casa das centenas baixas, quedas nos custos de bateria projetadas para 2027 poderiam desbloquear a adoção mainstream na faixa de 25-35 HP, especialmente onde bombas solares já melhoram fatores de carga rural.

Formalização de Mercados de Tratores Usados Melhorando Ciclos de Upgrade

O aplicativo móvel FARMS (Farm Machinery Solutions) e portais similares certificam listagens, elevando valores de revenda em cerca de 18% versus revendedores tradicionais. Melhores avaliações encurtam os ciclos de substituição de 12 anos para perto de 9, expandindo a demanda endereçável de novos tratores. Os bancos recentemente aceitam históricos de serviço digital como proxies de garantia, reduzindo spreads de juros em empréstimos de equipamentos usados. A indústria de tratores no mercado indiano, portanto, beneficia-se de um loop virtuoso onde a liquidez ordenada de segunda mão sustenta compras de primeira mão. Os operadores de plataforma estão experimentando com garantias de recompra que poderiam incorporar modelos de negócio estilo assinatura dentro de cinco anos.

Indexação do Preço Mínimo de Suporte (MSP) favorecendo vendas de tratores de HP médio

Um aumento de 1,4-12,5% no MSP (Preço Mínimo de Suporte) para 14 culturas kharif está programado para injetar INR 35.000 crores (USD 4,2 bilhões) nas receitas agrícolas em 2025. Estados pesados em grãos como Punjab e Haryana assim renovam a demanda por tratores de 31-50 HP que se emparelham com colheitadeiras, enfardadeiras e picadoras adequadas para rotações arroz-trigo. Os OEMs (Fabricantes de Equipamentos Originais) fazem venda adicional de kits de tomada de força e pacotes de telemática que otimizam cargas de motor de médio alcance. A indústria de tratores no mercado indiano adapta menus de preços para absorver influxos de dinheiro induzidos pelo MSP sem comprometer a percepção de valor.

Análise de Impacto das Restrições

| Restrição | (~ ) % Impacto na Previsão da TCCA | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Padrões de emissão não rodoviários mais rigorosos (TREM-V) inflacionando etiquetas de preço | −1.4% | Nacional, mais forte em unidades >50 HP | Curto prazo (≤ 2 anos) |

| Fragmentação persistente de propriedade de terra abaixo de 1 hectare | −2.1% | Nacional, severa em Bihar, Bengala Ocidental, Kerala | Longo prazo (≥ 4 anos) |

| Baixa adoção de telemática limitando inovação em financiamento | −0.8% | Zonas rurais com conectividade ruim | Médio prazo (2-4 anos) |

| Crescimento estagnado do crédito rural pós-crise de liquidez das NBFC (Companhias Financeiras Não Bancárias) | −1.2% | Nacional, maior impacto em Maharashtra, Karnataka, Tamil Nadu | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Padrões de Emissão Não Rodoviários Mais Rigorosos (TREM-V), Inflacionando Etiquetas de Preço

Limites do Estágio V para motores acima de 37 kW adicionam sistemas de pós-tratamento de emissões que elevam custos de fábrica em 8-12%. OEMs (Fabricantes de Equipamentos Originais) maiores localizam módulos DOC-DPF em novas linhas como a planta F28 da FPT em Noida. Marcas menores arriscam saída do mercado ou busca de fabricação contratada. Agricultores antecipam compras de tratores pré-estágio, causando um puxão de demanda antecipada em 2024-25 e um potencial vale depois. Financiadores de crédito dividem prazos de empréstimo para que valores residuais se alinhem com obsolescência regulatória. Com o tempo, o repasse de custos se normalizará à medida que fornecedores escalam substratos de filtro e sensores, mas uma lacuna de acessibilidade provisória amortece o crescimento da indústria de tratores no mercado indiano.

Baixa Adoção de Telemática Está Limitando Inovação em Financiamento

Menos de 15% dos tratores indianos carregam telemática, restringindo empréstimos baseados em uso e serviços de manutenção preditiva [2].Fonte: World Development, `Opportunities and Challenges of Digital Tools for Tractor Hire,` doi.org Conectividade rural esparsa dificulta transferência de dados em tempo real, enquanto agricultores se preocupam com privacidade de dados. Sem registros de utilização, credores precificam empréstimos conservadoramente, inflacionando EMIs. OEMs (Fabricantes de Equipamentos Originais) lutam para agrupar garantias estendidas porque modelos de previsão de falha permanecem carentes de dados. Missões de agricultura digital do governo prometem INR 2.817 crores (USD 339 milhões) para melhorar conectividade, ainda ganhos tangíveis dependem de implantações de telecomunicações e treinamento de agricultores. Até que a adoção escale, financiamento inovador que poderia impulsionar a indústria de tratores no mercado indiano permanecerá silencioso.

Análise de Segmentos

Por Potência do Motor: Dominância de Médio Alcance em Meio à Premiumização

A faixa de 31-50 HP possui 46% da participação de mercado da indústria de tratores na Índia, ancorada em lotes de 1-3 hectares onde versatilidade supera potência especializada. Agricultores gravitam para motores que equilibram preço de compra com eficiência de combustível, especialmente após picos de preço do diesel. O segmento de 51-80 HP se expande a uma TCCA de 9,3% à medida que rotações multi-culturas e adoção de enfardadeiras demandam maior torque. A premiumização ganha ritmo porque a conformidade TREM-V empurra preços de modelos básicos para perto de acabamentos ricos em recursos. Orientação GPS, controle de implemento habilitado para CAN e intervalos de serviço mais longos estão se tornando padrão acima de 50 HP. O impulso da Mahindra para nichos sub-30 HP ilustra demanda residual para micro-lotes, mas obstáculos de financiamento moderam o crescimento. Unidades acima de 80 HP atendem empreiteiros e propriedades de culturas de exportação, mas permanecem nicho até que a consolidação avance.

Tratores de médio alcance incorporam cada vez mais telemática que captura horas, carga e combustível, auxiliando credores com pontuação de risco. À medida que portais de tratores usados amadurecem, valores residuais para unidades de 31-50 HP se fortalecem, validando ainda mais a economia de propriedade. Ensaios de campo mostram um aumento de produtividade de 12% quando tratores de HP médio se emparelham com implementos de cultivo mínimo, especialmente em sistemas arroz-trigo através da planície Indo-Gangética. Módulos de alto HP aproveitam transmissões de mudança robóticas e direção eletro-hidráulica para reduzir fadiga do operador, mas a adoção depende da inflação salarial e densidade de contratação personalizada. A indústria de tratores no mercado indiano assim vê estratificação de faixa de potência: retenção de valor em médio alcance, inovação em níveis superiores e pressão de acessibilidade em classes subcompactas.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis na compra do relatório

Por Tipo de Tração: Dominância de Duas Rodas Enfrenta Desafio de Quatro Rodas

Modelos de tração nas duas rodas detêm 87% da indústria de tratores no mercado indiano, adequados para solos leves e canteiros de sementes rasos. Sensibilidade ao preço impulsiona dominância, escassez de mão de obra, implementos mais pesados e adoção de cultivo de conservação alimentam uma TCCA robusta de 11,1% para unidades de tração nas quatro rodas. Gujarat lidera a adoção onde rotações algodão-amendoim se beneficiam de tração mais profunda. OEMs (Fabricantes de Equipamentos Originais) estreitam o delta de preço modularizando diferenciais e oferecendo kits conversíveis em campo que alternam entre modos. Agricultores notam economias de combustível de 8-10% em solos úmidos quando tração nas quatro rodas otimiza deslizamento. Ganhos de utilidade são magnificados em pomares montanhosos, onde manobrabilidade e estabilidade justificam prêmios.

À medida que a diversificação de culturas acelera, muitos agricultores buscam um trator que gerencie aração, pulverização e transporte. Configurações de quatro rodas lidam com barras de pulverizador maiores e cortadores de montagem central que unidades de duas rodas lutam sob carga pesada. Empresas de leasing também preferem tração nas quatro rodas para longevidade de ativos. Ainda assim, penetração de concessionárias e habilidades de manutenção ficam atrás na Índia oriental, restringindo a adoção. A indústria de tratores no mercado indiano, portanto, evolui para proposições de valor segmentadas: confiabilidade de duas rodas para culturas básicas, produtividade de quatro rodas para zonas de alto valor.

Por Aplicação: Liderança de Culturas em Fileiras em Meio à Aceleração de Pomares

Tratores para culturas em fileiras comandam 58% da indústria de tratores na Índia, espelhando dominância de cereais em área cultivada. Seu chassi acomoda implementos de largura média críticos para arroz, trigo e milho. Tratores para pomares, embora menores em vendas, crescem a 8,4% TCCA à medida que a horticultura ganha foco político sob esquemas da Missão para Desenvolvimento Integrado de Horticultura (MIDH). Larguras de trilha estreitas e perfis de copa baixos adequam-se a pomares de manga e uva em Maharashtra e Karnataka. OEMs integram ventiladores reversíveis e isolamento sob o capô para prevenir danos à folhagem. Emparelhamentos de pulverizadores especializados aumentam rendimento por acre enquanto cortam uso químico em quase 30% [3]Fonte: IBEF, `Making India a Global Powerhouse in the Farm Machinery Industry,` ibef.org .

Tratores utilitários servindo transporte, construção rural e deveres municipais diversificam receita. Eles empregam misturadores de concreto ou carregadeiras acionadas por tomada de força para trabalhos rodoviários do Pradhan Mantri Gram Sadak Yojana. A indústria de tratores na Índia compete cada vez mais com mini-caminhões neste espaço utilitário. Enquanto isso, unidades de culturas em fileiras compatíveis com drones atraem produtores experientes em tecnologia, enquanto variantes de pomares abraçam controles de elevação eletro-hidráulicos para colheitadeiras de plataforma. Folhas de especificações orientadas por aplicação hoje encabeçam brochuras de marketing mais do que contagens brutas de potência.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis na compra do relatório

Análise Geográfica

Uttar Pradesh domina as vendas de tratores porque a aquisição consistente do Preço Mínimo de Suporte (MSP) estabiliza fluxos de caixa, e subsídios estaduais subsidiam implementos. O pipeline PM-Kisan garante picos de liquidez a cada trimestre, alinhando-se com promoções de revendedores programadas para rabi e kharif. Embora a fragmentação de lotes persista, centros de contratação personalizada no nível da aldeia mitigam restrições de utilização.

Punjab e Haryana continuam a investir em kits de gestão de resíduos seguindo regulamentações de proibição de queima, impulsionando o volume de negócios de acessórios. Suas redes de oficinas bem desenvolvidas minimizam tempo de inatividade, reforçando lealdade à marca para OEMs estabelecidos. A escassez de água estimula experimentação com cultivo de conservação que requer equipamentos de maior torque e precisão.

O perfil de Maharashtra é moldado por cooperativas de cana-de-açúcar que operam ciclos de esmagamento de 24 horas; tratores transportam cana e alimentam picadores acionados por tomada de força. A penetração de bombas solares corta contas de diesel de irrigação, liberando fundos para upgrades de mecanização. Produtores de algodão abraçam tração nas quatro rodas para navegar solos de algodão preto, especialmente durante monções atrasadas. O modelo de crédito cooperativo de Gujarat, semelhante ao seu sucesso em laticínios, agrupa empréstimos de tratores com contratos de aquisição de culturas, reduzindo risco de inadimplência.

Cenário Competitivo

A concentração de mercado é alta, Mahindra&Mahindra Ltd., Escorts Kubota Limited., Tractors and Farm Equipment Limited, Deere & Company e Sonalika Group capturam alta receita de mercado, permitindo economias de escala na aquisição e cobertura de revendedores. A participação da Mahindra deriva de uma rede de mais de 1.200 revendedores, linha ampla de modelos e braço de financiamento cativo que aprovou 228.000 empréstimos no AF25. TAFE aproveita tecnologia Massey Ferguson e volume de exportação africana para amortizar P&D através de mercados. Escorts Kubota mistura hidráulica japonesa com engenharia de custos local para penetrar nichos de pomares de alta margem. Deere & Company foca em 55 HP e acima, agrupando telemática e pacotes de precisão.

Pivôs estratégicos enfatizam ecossistemas digitais. Empresas lançam reservas de serviços baseadas em aplicativos, manutenção por assinatura e e-stores de peças. A plataforma Krish-e da Mahindra usa dados de sensores para recomendar práticas agronômicas, criando venda cruzada para implementos e insumos. O aplicativo JFarm Services da TAFE agrega demanda de contratação personalizada, acelerando utilização de frota. Prazos de conformidade de emissões impulsionam alianças com fornecedores de componentes: CNH faz parceria com BOSCH para pós-tratamento, enquanto Escorts acessa Kubota para sistemas de combustão prontos para estágio V. Protótipos de tratores elétricos surgem, mas cronogramas de comercialização dependem de localização de bateria.

Estabelecidos tradicionais fazem hedge investindo em ventures ou lançando incubadoras internas. Portais de tratores usados perturbam preços residuais de revendedores. À medida que tecnologia, regulamentação e dinâmicas de crédito evoluem, vantagem competitiva dependerá menos de metal e mais de dados, finanças e profundidade de serviço dentro da indústria de tratores na Índia.

Líderes da Indústria de Tratores Agrícolas da Índia

Tractors and Farm Equipment Limited

Escorts Kubota Limited.

Deere & Company

Sonalika Group (International Tractors Limited (ITL))

Mahindra&Mahindra Ltd.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Abril 2025: Mahindra&Mahindra Ltd. divulgou seus números de vendas de tratores para março de 2025, alcançando vendas anuais recordes no AF 2025.

- Setembro 2024: O Gabinete da União aprovou a Missão de Agricultura Digital com um orçamento de INR 2.817 crores (USD 339 milhões).

- Maio 2024: Mahindra anunciou um plano de investimento de INR 37.000 crores (USD 4,5 bilhões) para AF25-27, incluindo INR 5.000 crores (USD 602 milhões) para equipamentos agrícolas.

Escopo do Relatório do Mercado de Tratores Agrícolas da Índia

Um trator é um veículo projetado para fornecer alto esforço de tração a baixas velocidades, usado principalmente para puxar maquinário agrícola ou reboques. Este relatório foca exclusivamente em tratores usados em operações agrícolas. Não inclui outros maquinários agrícolas ou acessórios de tratores. Tratores projetados para fins industriais e de construção são excluídos do escopo do estudo.

O mercado indiano de tratores agrícolas é segmentado por potência do motor (menos de 30 HP, 31-50 HP, 51-80 HP e acima de 80 HP), tipo de tração (tração nas duas rodas e tração nas quatro rodas), aplicação (tratores para culturas em fileiras, tratores para pomares e outras aplicações), e geografia (Uttar Pradesh, Madhya Pradesh, Maharashtra, Rajasthan, Gujarat e outras regiões).

O relatório fornece estimativa e previsão de mercado em termos de valor (USD) para cada segmento.

| Menos de 30 HP |

| 31-50 HP |

| 51-80 HP |

| Acima de 80 HP |

| Tração nas Duas Rodas |

| Tração nas Quatro Rodas |

| Tratores para Culturas em Fileiras |

| Tratores para Pomares |

| Outras Aplicações |

| Por Potência do Motor | Menos de 30 HP |

| 31-50 HP | |

| 51-80 HP | |

| Acima de 80 HP | |

| Por Tipo de Tração | Tração nas Duas Rodas |

| Tração nas Quatro Rodas | |

| Por Aplicação | Tratores para Culturas em Fileiras |

| Tratores para Pomares | |

| Outras Aplicações |

Questões-Chave Respondidas no Relatório

Qual é o valor atual da indústria de tratores na Índia?

A indústria de tratores na Índia está avaliada em USD 7,92 bilhões em 2025.

Qual faixa de potência do motor domina as vendas de tratores nas fazendas indianas?

Modelos na faixa de 31-50 HP detêm 46% da participação de mercado em 2024.

Por que os tratores de tração nas quatro rodas estão ganhando popularidade?

Estados com cultivos intensivos de algodão, cana-de-açúcar e horticultura relatam uma TCCA de 11,1% para unidades de tração nas quatro rodas devido a melhor tração, manuseio de implementos mais pesados e lacunas de preço estreitantes.

Qual tipo de tração domina as vendas de tratores nas fazendas indianas?

Por tipo de tração, unidades de tração nas duas rodas detiveram uma participação máxima de mercado de 87,0% da indústria de tratores na Índia em 2024.

Página atualizada pela última vez em: