Análise de mercado de sensores de umidade

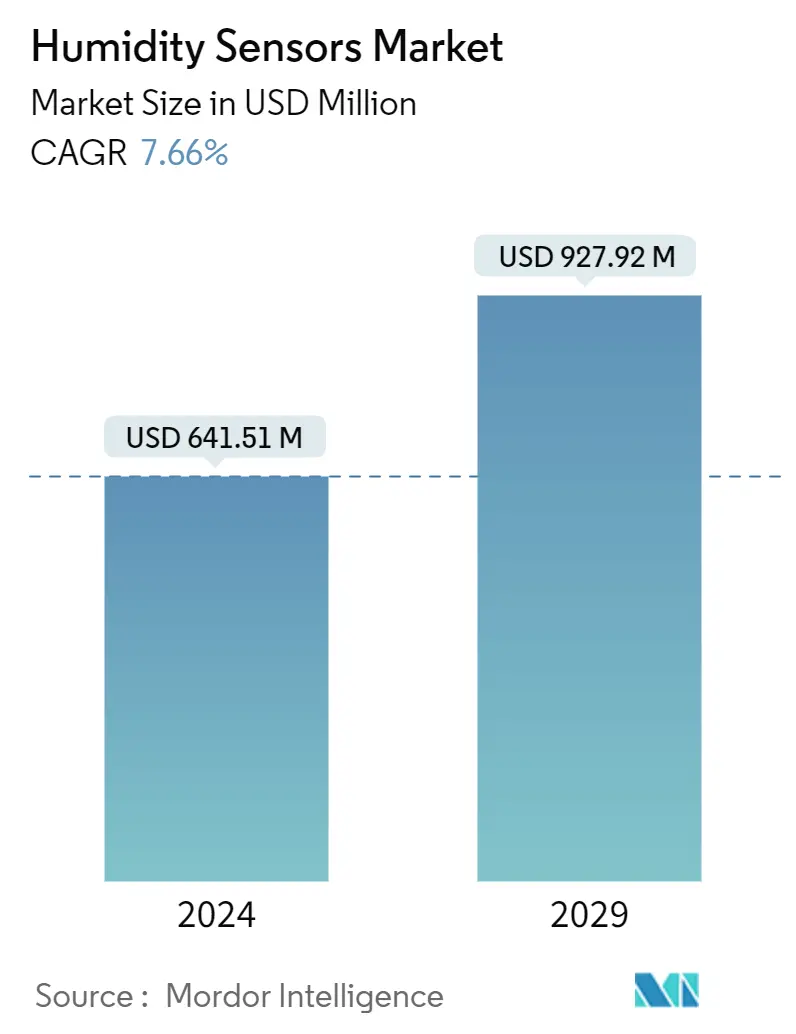

O tamanho do mercado de sensores de umidade é estimado em US$ 641,51 milhões em 2024, e deve atingir US$ 927,92 milhões até 2029, crescendo a um CAGR de 7,66% durante o período de previsão (2024-2029).

Um sensor de umidade é um dispositivo eletrônico que mede a umidade em seu ambiente e converte suas descobertas em um sinal elétrico correspondente. Ele vem em vários tamanhos e funções; alguns são integrados em dispositivos portáteis, enquanto outros fazem parte de sistemas embarcados maiores (como sistemas de monitoramento da qualidade do ar). Sensores de umidade têm ampla utilização em meteorologia, medicina, automóveis, HVAC e produção industrial. Algumas vantagens dos sensores capacitivos incluem baixo consumo de energia, boa linearidade e detecção de umidade relativa de ampla faixa, mas um processo de fabricação complicado é uma grande desvantagem.

- O desempenho de um sensor de umidade é determinado principalmente por sua estrutura nano e microscópica, que inclui tamanho dos poros, espessura da camada, distribuição de tamanho do elemento estrutural da superfície, uniformidade da morfologia da superfície e distância do eletrodo. Para implementação, os sensores de umidade devem atender a uma variedade de características, incluindo repetibilidade, sensibilidade, reprodutibilidade, linearidade, baixa histerese, rápida velocidade de resposta-recuperação, estabilidade, baixo custo e facilidade de conexão às unidades de controle. Os sensores devem ser projetados de acordo com estas especificações.

- Os sensores de umidade podem melhorar o desempenho, reduzir o consumo de energia e aumentar a segurança em diversas aplicações. Cada vez mais, os OEMs estão projetando sensores de umidade relativa/temperatura em motores, eletrônicos e outros produtos para melhorar o controle e a produção.

- A indústria automotiva cresceu significativamente nos últimos anos, auxiliada pelo crescimento do volume unitário com o surgimento de novas tecnologias, seja para segurança, entretenimento ou pura inovação. Organizações governamentais em muitos países estão a implementar normas de segurança e de controlo de emissões que obrigam à instalação de sensores. As empresas automotivas são, portanto, obrigadas a cumprir os regulamentos de segurança e controle de emissões estabelecidos por essas autoridades. Espera-se que essa tendência aumente a demanda por sensores de temperatura automotivos durante o período de previsão.

- No entanto, os sensores sem fio são vulneráveis a vários ataques, como espionagem, interferência e falsificação. Eles podem ser suscetíveis a interferências de outros dispositivos sem fio ou sinais de rádio, o que pode degradar a qualidade da transmissão de dados. Assim, garantir a segurança da rede e dos dados que ela coleta representa um desafio significativo para o mercado estudado. Além disso, geralmente são pequenos e possuem capacidades limitadas de processamento e armazenamento. Isso torna difícil executar tarefas complexas ou armazenar grandes quantidades de dados.

- Devido ao surto de COVID-19, a cadeia de abastecimento global e a procura de múltiplos produtos foram fortemente perturbadas, e prevê-se que a adopção de sensores de humidade sem fios seja influenciada até ao final de 2020. No entanto, a crescente procura de produtos electrónicos de consumo e aplicações médicas aumentou significativamente o crescimento do mercado. Vários players estavam investindo e colaborando para atender às necessidades.

Tendências de mercado de sensores de umidade

Setor automotivo testemunhará grande crescimento

- O setor automotivo abrange uma gama diversificada de empresas e entidades envolvidas na criação, desenvolvimento, produção, promoção, venda, manutenção e personalização de automóveis. É uma das maiores indústrias do mundo em termos de receita, com inúmeras empresas investindo consistentemente no seu crescimento. Esta indústria também apresenta oportunidades para a utilização de sensores de humidade utilizados para reduzir o embaciamento dos vidros e aumentar o conforto através da gestão dos níveis de humidade no interior do automóvel.

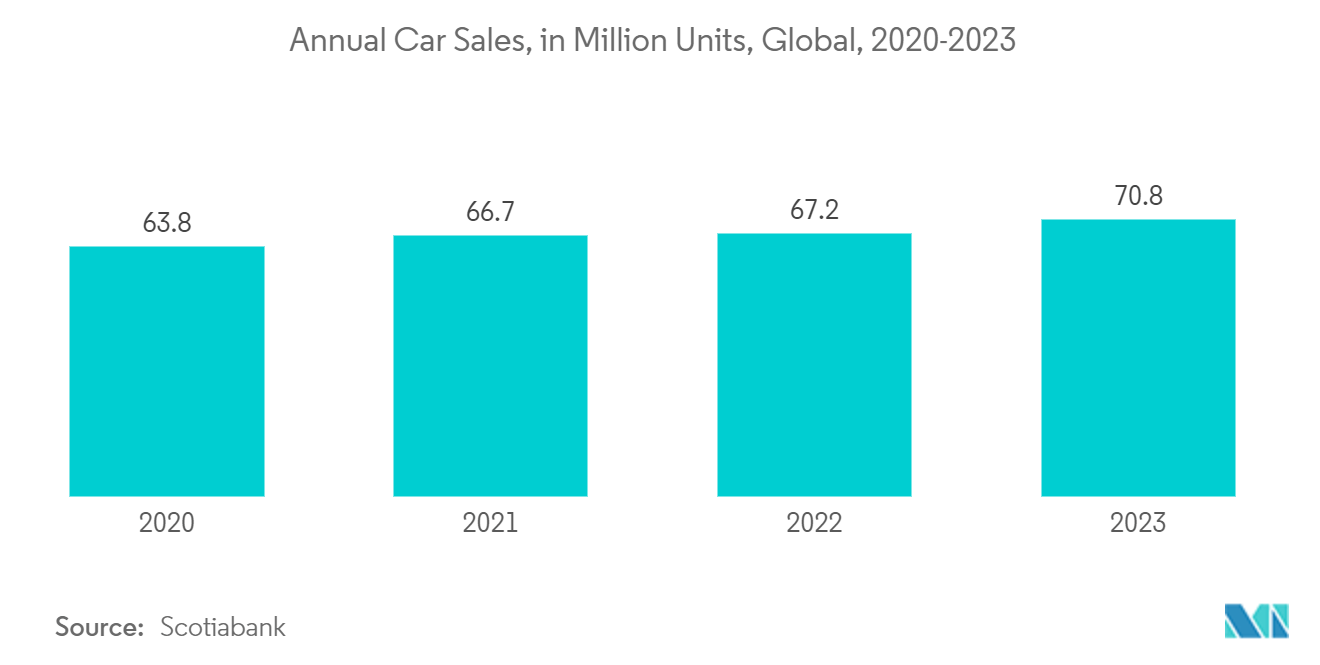

- O mercado automóvel cresceu para aproximadamente 67,2 milhões de veículos em 2022, em comparação com 66,7 milhões em 2021. A indústria registou um declínio nas vendas em 2020 e 2021 devido ao enfraquecimento da economia global. A pandemia COVID-19 e a guerra da Rússia contra a Ucrânia causaram uma escassez de semicondutores automotivos e problemas na cadeia de abastecimento em 2022. No entanto, esperava-se que retomasse o crescimento em 2023 e atingisse 70,8 milhões de unidades. Espera-se que tendências de crescimento semelhantes moldem a procura por automóveis no futuro, o que se traduz ainda num aumento no mercado de sensores de humidade.

- O setor automotivo utiliza sensores de umidade para supervisionar e gerenciar o clima dentro dos veículos. Estes sensores desempenham um papel crucial na regulação do sistema de ar condicionado e ventilação dos automóveis, garantindo que os vidros descongelam adequadamente para maior segurança.

- Além disso, activam o processo de ventilação apenas quando o nível de humidade ultrapassa um limite específico, minimizando assim o consumo de energia e melhorando a eficiência global dos veículos. Como resultado, a procura por sensores de humidade na indústria automóvel continua a expandir-se, promovendo o crescimento do mercado. Espera-se que as vendas crescentes dos veículos e os investimentos no aumento da produção de veículos impulsionem o potencial do mercado.

Espera-se que a Ásia-Pacífico domine o mercado

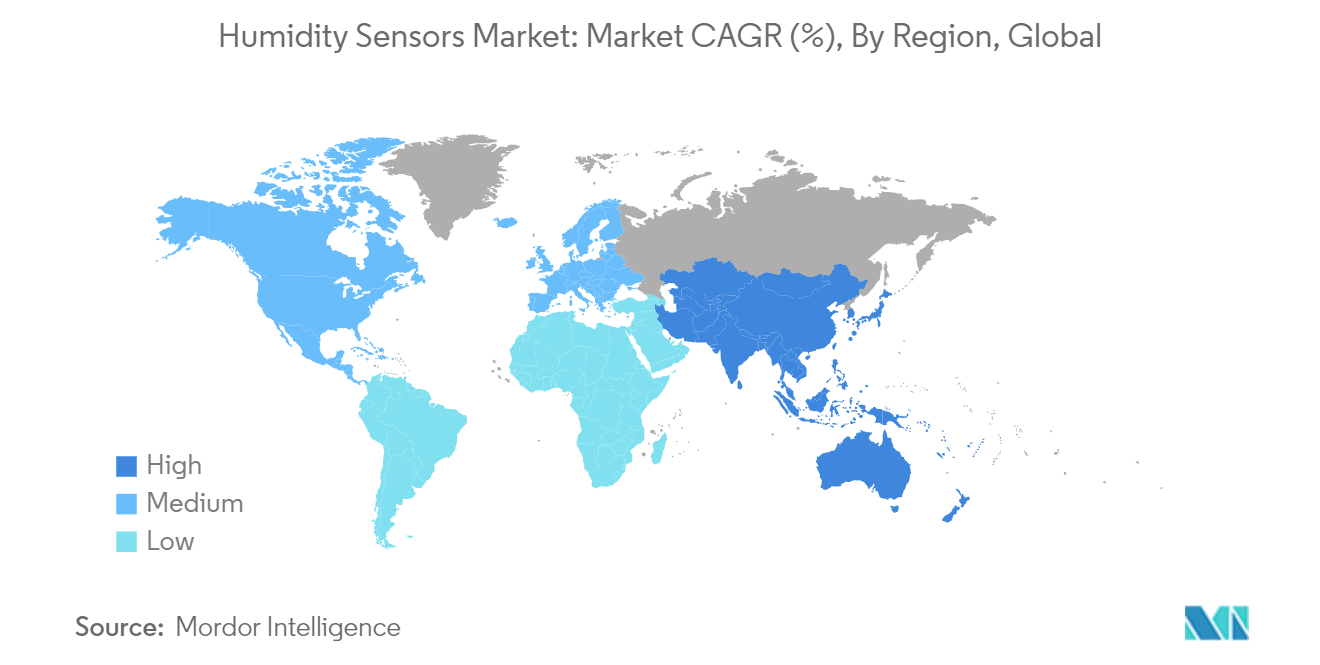

- Espera-se que o mercado de sensores de umidade na Ásia-Pacífico testemunhe um crescimento significativo durante o período de previsão. Os sensores são em grande parte fabricados na região Ásia-Pacífico e a tecnologia de sensores é amplamente utilizada em todo o mundo, uma vez que tecnologias de ponta dependem do funcionamento dos sensores.

- A indústria de HVAC é alimentada pelo desenvolvimento de infraestruturas, avanços tecnológicos, atividades turísticas crescentes, aumento do rendimento disponível e iniciativas governamentais que promovem a eficiência energética. A indústria está adotando automação, IoT e integração de IA, e a demanda por sistemas de alto desempenho e eficiência energética está aumentando. Espera-se que a região seja responsável pelo crescimento da procura de petróleo e gás. A indústria de petróleo e gás opera frequentemente em ambientes onshore e offshore severos sob condições climáticas extremas. Os sistemas HVAC garantem que os espaços de trabalho internos permaneçam habitáveis, mantendo a qualidade do ar, a temperatura e a umidade, impulsionando o crescimento do mercado.

- A 22ª edição da ACREX Índia, uma das maiores exposições de ar condicionado, aquecimento, ventilação e edifícios inteligentes no Sul da Ásia, foi realizada em março de 2023 no Centro de Exposições de Bombaim, em Mumbai. O evento, organizado pela Sociedade Indiana de Engenheiros de Aquecimento, Refrigeração e Ar Condicionado (ISHRAE) em parceria com a Informa Markets, apresentou a próspera indústria de HVAC da Índia, buscando contribuir para a visão do Primeiro Ministro Atmanirbhar. O foco estaria nos avanços tecnológicos no setor HVAC, que são essenciais para um futuro melhor.

- As empresas que operam no mercado concentram-se na inovação de novos produtos como parte da expansão de seus negócios. Por exemplo, em julho de 2023, a Weathernews Inc. e a Omron Corporation colaboraram e desenvolveram um novo sensor meteorológico IoT, que foi lançado como Soratena Pro. Soratena Pro é um sensor meteorológico IoT de alto desempenho que monitora elementos, incluindo temperatura do ar, umidade, pressão atmosférica, precipitação, direção e velocidade do vento. O Soratena Pro foi desenvolvido em conjunto pela OMRON, especializada no desenvolvimento de sensores, e a Weathernews possui tecnologia para a mais alta precisão de previsão do tempo, aproveitando os pontos fortes de ambas as empresas.

- A região também está testemunhando um crescimento nos setores de alimentos e bebidas, com vários estabelecimentos de serviços de alimentação nacionais e internacionais entrando na região. O uso da tecnologia na indústria alimentícia também cresce, desde o preparo até o consumo dos alimentos. A indústria de alimentos e bebidas também é uma usuária significativa de sensores de umidade que monitoram a temperatura e a umidade dos produtos alimentícios para evitar qualquer deterioração.

- Segundo a OICA, a China assumiu a liderança na produção de veículos comerciais em 2022 com 3.184,53 veículos. Japão e Tailândia ficaram em segundo e terceiro lugares com 1.269,16 e 1.289,46 unidades de produção de veículos comerciais, respectivamente. Além disso, a eletrificação e a hibridização de veículos, as alianças entre os intervenientes no setor automóvel e o aumento do rendimento disponível estimulam a procura de sensores automóveis no setor automóvel. Países como a China contribuem substancialmente para a expansão da indústria global de sensores automotivos. A região também abriga algumas grandes montadoras em todo o mundo e espera-se que avance seus sensores automotivos, incluindo o mercado de sensores de umidade, durante o período de previsão.

Visão geral da indústria de sensores de umidade

O mercado de sensores de umidade está fragmentado. Considerando avanços significativos na tecnologia, como IIOT e automação, espera-se que surja a necessidade de sensores mais específicos para tecnologia, o que pode resultar em rivalidade mais completa, e alguns dos participantes incluem General Electric Company, Laird Connectivity, E+E Elektronik GmbH , Honeywell International Inc. e Michell Instrument UK.

Em novembro de 2023, a E+E Elektronik lançou uma nova geração de sensores ambientes precisos e confiáveis, CDS201, HTS201 e TES201. Adaptado à respectiva aplicação de automação de instalações, a empresa oferece um dispositivo CDS201 3 em 1 para CO2, umidade e temperatura, o sensor de umidade e temperatura HTS201 e o sensor de temperatura TES201. Cada variante possui saídas analógicas ou interface digital e um display grande e de última geração. O gabinete funcional de encaixe minimiza os custos de instalação e evita a entrada de ar falso.

Em setembro de 2023, a Process Sensing Technologies anunciou a aquisição da Sensore Electronic GmbH. Sensore seria uma adição ao portfólio de sensores existente. Os produtos Sensore são particularmente adequados para aplicações críticas nas indústrias mais exigentes.

Líderes de mercado de sensores de umidade

General Electric Company

Laird Connectivity

E+E Elektronik GmbH

Honeywell International Inc.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de sensores de umidade

- Setembro de 2023 A E+E Elektronik lançou seu sensor de umidade e temperatura mais potente do mercado, o HTS801, para aplicações industriais. As sondas de detecção do HTS801 incorporam um elemento de detecção premium e aquecível para medições precisas, garantindo estabilidade a longo prazo mesmo sob as condições mais desafiadoras. O HTS801 é particularmente adequado para uso em aplicações com alta umidade e exposição a produtos químicos.

- Setembro de 2023 Sensirion e AirTeq anunciaram sua parceria para o lançamento do monitor de qualidade do ar interno AirCheq Pro Series. Esta colaboração combina a precisão e a qualidade dos sensores fabricados na Suíça da Sensirion com o compromisso da AirTeq em fornecer soluções excepcionais de qualidade do ar interno para ambientes comerciais e residenciais. A série SHT4x da Sensirion são sensores de umidade e temperatura altamente precisos e confiáveis que oferecem a melhor relação preço-desempenho do mercado.

Segmentação da indústria Sensores de umidade

Um sensor de umidade é um dispositivo eletrônico que mede a umidade em seu ambiente e converte suas descobertas em um sinal elétrico correspondente. Os sensores de umidade fazem parte dos sensores ambientais.

O mercado de sensores de umidade é segmentado pela indústria de usuário final (química e petroquímica, automação predial (HVAC), automotiva, petróleo e gás e gás natural, farmacêutica, semicondutores, geração de energia, alimentos e bebidas, papel e celulose, água, águas residuais, incineração, produtos eletrônicos de consumo e outras indústrias de usuários finais) e geografia (América do Norte, Europa, Ásia-Pacífico, América Latina e Oriente Médio e África). O tamanho do mercado e as previsões são fornecidos em termos de valor (USD) para todos os segmentos mencionados acima.

| Química e Petroquímica |

| Automação Predial (HVAC) |

| Automotivo |

| Petróleo e Gás e Gás Natural |

| Farmacêutico |

| Semicondutor |

| Geração de energia |

| Alimentos e Bebidas |

| Papel e Celulose |

| Água, Águas Residuais e Incineração |

| Eletrônicos de consumo |

| Outras indústrias de usuários finais |

| América do Norte |

| Europa |

| Ásia-Pacífico |

| América latina |

| Oriente Médio e África |

| Por indústria de usuário final | Química e Petroquímica |

| Automação Predial (HVAC) | |

| Automotivo | |

| Petróleo e Gás e Gás Natural | |

| Farmacêutico | |

| Semicondutor | |

| Geração de energia | |

| Alimentos e Bebidas | |

| Papel e Celulose | |

| Água, Águas Residuais e Incineração | |

| Eletrônicos de consumo | |

| Outras indústrias de usuários finais | |

| Por geografia | América do Norte |

| Europa | |

| Ásia-Pacífico | |

| América latina | |

| Oriente Médio e África |

Perguntas frequentes sobre pesquisa de mercado de sensores de umidade

Qual é o tamanho do mercado de sensores de umidade?

O tamanho do mercado de sensores de umidade deve atingir US$ 641,51 milhões em 2024 e crescer a um CAGR de 7,66% para atingir US$ 927,92 milhões até 2029.

Qual é o tamanho atual do mercado de sensores de umidade?

Em 2024, o tamanho do mercado de sensores de umidade deverá atingir US$ 641,51 milhões.

Quem são os principais atores do mercado de sensores de umidade?

General Electric Company, Laird Connectivity, E+E Elektronik GmbH e Honeywell International Inc. são as principais empresas que operam no mercado de sensores de umidade.

Qual é a região que mais cresce no mercado de sensores de umidade?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de sensores de umidade?

Em 2024, a Ásia-Pacífico é responsável pela maior participação de mercado no mercado de sensores de umidade.

Que anos esse mercado de sensores de umidade cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de sensores de umidade foi estimado em US$ 592,37 milhões. O relatório abrange o tamanho histórico do mercado de sensores de umidade por anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de sensores de umidade por anos. 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da indústria de sensores de umidade

Estatísticas para a participação de mercado, tamanho e taxa de crescimento de receita do Sensor de Umidade em 2023, criadas pelo Mordor Intelligence™ Industry Reports. A análise do Sensor de Umidade inclui uma perspectiva de previsão de mercado para 2029 e uma visão geral histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.