Tamanho e Participação do Mercado de Nutracêuticos

Análise do Mercado de Nutracêuticos pela Mordor Intelligence

O mercado global de nutracêuticos, avaliado em USD 513,20 bilhões em 2025, deve atingir USD 657,84 bilhões até 2030, crescendo a uma TCAC de 5,09%. A expansão do mercado é impulsionada pelo crescente preferência do consumidor por abordagens de saúde preventiva e nutrição funcional. Fatores demográficos, particularmente o envelhecimento populacional nas economias desenvolvidas e consumidores jovens preocupados com a saúde, contribuem significativamente para o crescimento do mercado. A demanda é ainda fortalecida pela crescente prevalência de condições de saúde como doenças cardiovasculares, diabetes e obesidade, que os nutracêuticos ajudam a gerenciar através de seu conteúdo de antioxidantes, probióticos e ácidos graxos poli-insaturados. O mercado também é moldado pela crescente educação do consumidor e a tendência em direção a soluções nutricionais personalizadas, especialmente para indivíduos com condições médicas específicas onde tratamentos convencionais podem ser menos eficazes. Multivitaminas e vitaminas individuais constituem uma parcela substancial da demanda do consumidor em todas as regiões. À medida que os consumidores continuam a priorizar cuidados preventivos de saúde e bem-estar, o mercado de nutracêuticos está posicionado para crescimento sustentado e inovação nos próximos anos.

Principais Conclusões do Relatório

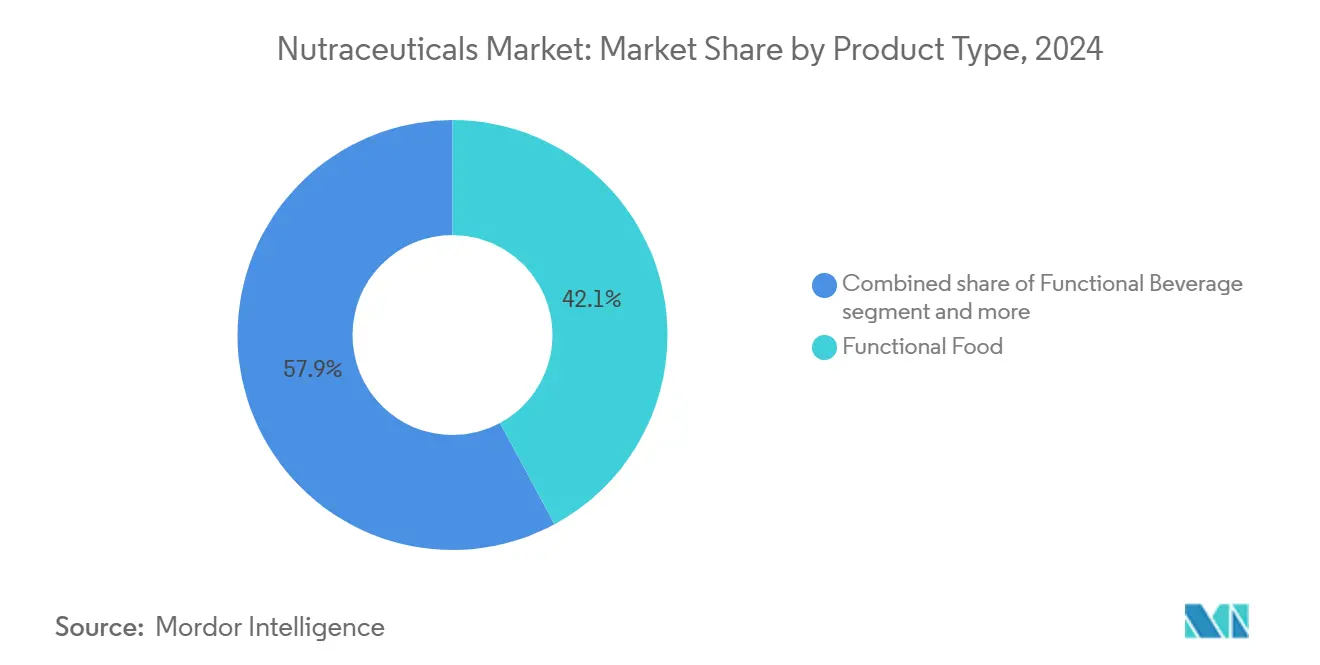

- Por tipo de produto, alimentos funcionais lideraram com 42,13% de participação na receita do mercado de nutracêuticos em 2024, enquanto bebidas funcionais estão projetadas para expandir a uma TCAC de 7,73% até 2030.

- Por função, aplicações de controle de peso representaram 18,98% da participação do mercado de nutracêuticos em 2024, enquanto nutrição esportiva e performance estão definidas para crescer a uma TCAC de 9,81% no período 2025-2030.

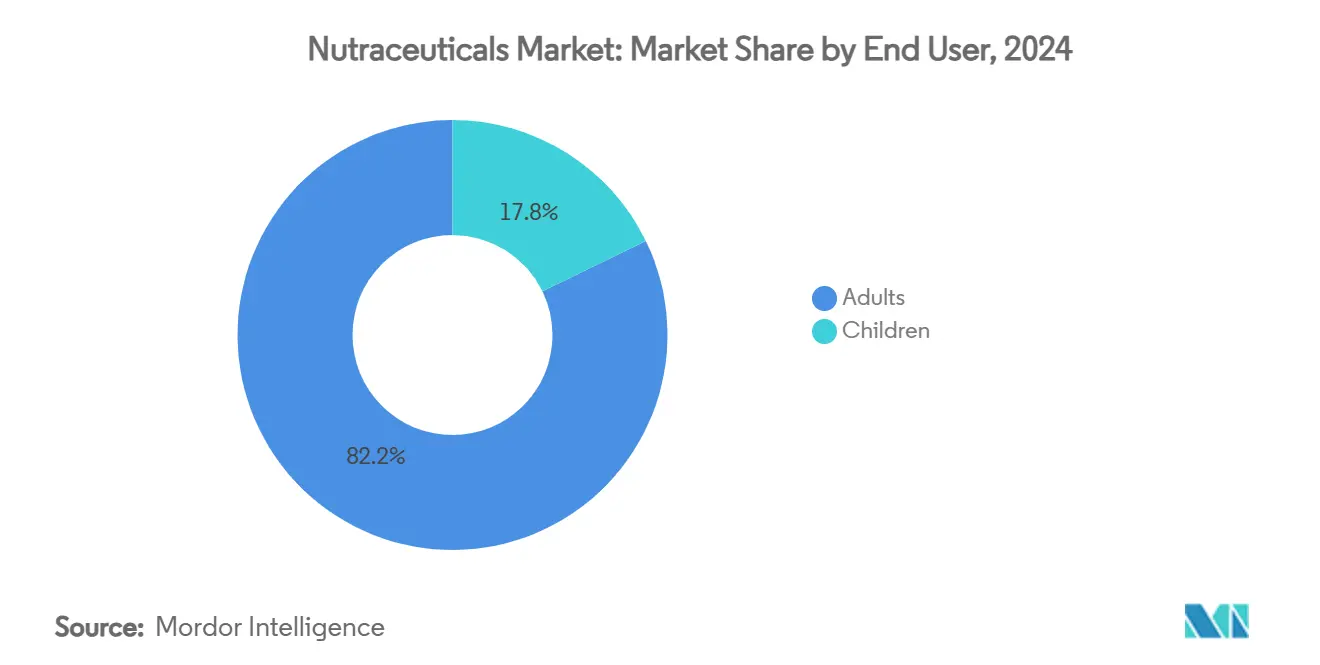

- Por usuário final, adultos capturaram 82,25% de participação do tamanho do mercado de nutracêuticos em 2024, o segmento infantil deve crescer a uma TCAC de 8,22% no mesmo período de previsão.

- Por canal de distribuição, drogarias e farmácias detinham 31,17% da participação do mercado de nutracêuticos em 2024, enquanto o varejo online está avançando a uma TCAC de 9,84% até 2030.

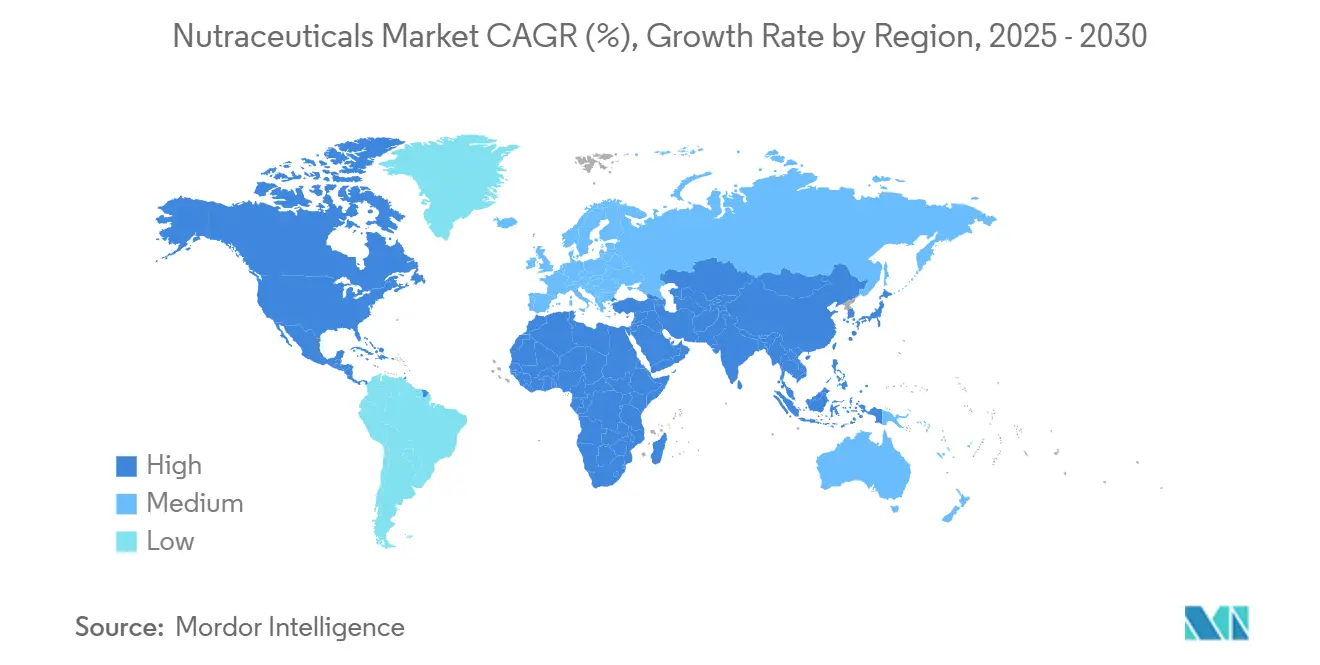

- Por geografia, América do Norte permaneceu como maior contribuinte regional com uma participação de 38,73% em 2024, e Ásia-Pacífico é a região de crescimento mais rápido a uma TCAC de 7,90% até 2030.

Tendências e Insights do Mercado Global de Nutracêuticos

Análise de Impacto dos Direcionadores

| Direcionador | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Crescente prevalência de doenças crônicas impulsiona demanda | +1.5% | Global, maior na América do Norte e Europa | Longo prazo (≥ 4 anos) |

| Crescimento na população geriátrica requer cuidados preventivos de saúde | +0.8% | Global, concentrado em economias desenvolvidas | Longo prazo (≥ 4 anos) |

| Expansão de ofertas de alimentos funcionais e bebidas impulsiona demanda | +1.2% | Global, liderado por América do Norte e Ásia-Pacífico | Médio prazo (2-4 anos) |

| Crescentes tendências de fitness e bem-estar entre millennials | +0.9% | Global, mais forte em centros urbanos | Médio prazo (2-4 anos) |

| Avanços tecnológicos em formulações de nutracêuticos | +0.6% | Global, centros de inovação na América do Norte e Europa | Curto prazo (≤ 2 anos) |

| Crescente adoção de ingredientes naturais e orgânicos | +0.3% | América do Norte e Europa | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Crescente Prevalência de Doenças Crônicas Impulsiona Demanda

O aumento global de doenças não transmissíveis (DNTs) transformou as abordagens de saúde, estabelecendo nutracêuticos como componentes-chave nas estratégias de saúde preventiva. Segundo o Monitor de Progresso de Doenças Não Transmissíveis da OMS 2025, mais de 40 milhões de pessoas morrem anualmente por DNTs, incluindo doenças cardiovasculares, câncer, diabetes e doenças respiratórias crônicas [1]Fonte: Organização Mundial da Saúde, "Monitor de Progresso de Doenças Não Transmissíveis," who.int. Esta crise de saúde levou os sistemas de saúde a incorporarem suplementação nutricional nos protocolos de cuidados padrão. O mercado agora se estende além de suplementos básicos de vitaminas e minerais para incluir formulações especializadas para distúrbios metabólicos, saúde cardiovascular e função cognitiva. À medida que evidências clínicas apoiam a eficácia dos nutracêuticos e a consciência do consumidor cresce, fabricantes estão desenvolvendo formulações específicas para condições que abordam questões de saúde subjacentes ao invés de apenas sintomas. Esta mudança em direção aos cuidados preventivos através de nutracêuticos deve continuar impulsionando o crescimento do mercado nos próximos anos.

Crescimento na População Geriátrica Requerendo Cuidados Preventivos de Saúde

O envelhecimento populacional nas economias desenvolvidas está aumentando a demanda por produtos nutracêuticos específicos para a idade. O crescente número de adultos idosos globalmente está impulsionando expansão nos mercados de nutrição médica, saúde do consumidor e nutrição ativa. Esta mudança demográfica expandiu além de suplementos tradicionais para incluir alimentos funcionais direcionados ao envelhecimento saudável, especificamente para saúde óssea, suporte articular e função cognitiva. O Bureau de Referência Populacional 2024 relata que 10% da população global tem 65 anos ou mais, com regiões no Leste Asiático, Europa e América do Norte atingindo 20% ou mais [2]Fonte: Bureau de Referência Populacional, "Destaques da Folha de Dados da População Mundial 2024," prb.org. Empresas como Otsuka Pharmaceuticals, Baxter International e Allergan são players significativos no mercado de nutrição para idosos. O crescente entendimento do papel da dieta no envelhecimento levou ao crescimento na nutrição ativa, particularmente em produtos proteicos e probióticos para consumidores idosos. O foco dos sistemas de saúde em cuidados preventivos sobre tratamento fortaleceu esta tendência, estabelecendo nutracêuticos como opções custo-efetivas para gerenciar questões de saúde relacionadas à idade.

Expansão de Ofertas de Alimentos Funcionais e Bebidas Impulsiona Demanda

À medida que doenças crônicas afetam cada vez mais todas as faixas etárias, até mesmo os mais jovens, consumidores estão mudando de suplementos tradicionais para alimentos funcionais e bebidas. Em resposta, fabricantes estão ampliando suas linhas de produtos para atender à crescente demanda por itens que promovem saúde e se integram perfeitamente na vida diária. Por exemplo, Celsius Hydration fez sua entrada na arena de nutracêuticos estreando sua primeira bebida funcional sem cafeína em fevereiro de 2025. Este movimento destaca uma mudança significativa no mercado, evidenciando a preferência dos consumidores por produtos convenientes e centrados na saúde que oferecem múltiplos benefícios. Esta tendência é especialmente pronunciada em mercados desenvolvidos, onde estilos de vida acelerados anseiam por soluções nutricionais eficientes. Adicionalmente, o aumento na nutrição personalizada e maior consciência sobre cuidados preventivos de saúde estão estimulando inovações em bebidas multifuncionais. Estas bebidas, direcionadas a questões específicas de saúde como imunidade, digestão e bem-estar mental, estão ampliando o apelo e escopo do mercado.

Crescentes Tendências de Fitness e Bem-estar entre Millennials

Consumidores millennials e da Geração Z estão transformando o mercado de bem-estar através de sua preferência por soluções de saúde cientificamente validadas além de abordagens convencionais de fitness. Seu foco em saúde preventiva, soluções personalizadas e integração de saúde digital aumentou a demanda por nutracêuticos, particularmente aqueles que apoiam estilos de vida ativos. Estes consumidores mostram forte interesse em produtos baseados em proteína, especialmente proteínas em pó. Sua ênfase na transparência de ingredientes, sustentabilidade ambiental e evidência científica levou fabricantes a desenvolverem produtos com formulações mais simples e abordagens de marketing baseadas em evidência que atraem consumidores preocupados com a saúde. Além disso, integrações tecnológicas, incluindo aplicativos e wearables, capacitam consumidores a monitorarem suas jornadas de bem-estar. Esta capacidade intensifica a demanda por produtos personalizados para métricas pessoais de saúde. Este grupo conhecedor de tecnologia não apenas acompanha sua saúde mas também interage com marcas nas redes sociais, moldando tendências e nutrindo comunidades focadas em saúde holística e sustentabilidade.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Presença de Produtos Falsificados | -0.7% | Global, agudo em mercados emergentes e canais online | Curto prazo (≤ 2 anos) |

| Altos Custos de Pesquisa e Desenvolvimento e Produção de Produtos Nutracêuticos | -0.5% | Global, particularmente afetando fabricantes menores | Médio prazo (2-4 anos) |

| Falta de Regulamentações Padronizadas Entre Países | -0.6% | Global, mais pronunciado no comércio transfronteiriço | Longo prazo (≥ 4 anos) |

| Risco de Rotulagem Incorreta e Alegações Falsas de Saúde | -0.4% | Global, concentrado em mercados menos regulamentados | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Presença de Produtos Falsificados

O aumento de produtos nutracêuticos falsificados, especialmente em mercados emergentes com supervisão regulatória limitada, desafia a integridade do mercado e confiança do consumidor. Em 2024, Amazon implementou políticas aprimoradas para suplementos alimentares para abordar preocupações de autenticidade [3]Fonte: Fundação Nacional de Saneamento, "Nova Política de Suplementos Alimentares da Amazon Aprimorando Segurança e Conformidade," nsf.org . As novas políticas exigem que vendedores submetam dados de teste e certificados de análise de laboratórios independentes credenciados, substituindo a prática anterior de aceitar documentação do fabricante. Esta mudança crucial não apenas destaca a dedicação da Amazon à garantia de qualidade, mas também estabelece um novo padrão da indústria para vendas online de nutracêuticos. Com estes padrões elevados, Amazon busca proteger consumidores de produtos inseguros ou incorretamente rotulados, aumentar transparência e aprimorar a credibilidade de seus vendedores do marketplace. Adicionalmente, estas políticas motivam fabricantes a priorizarem testes rigorosos de terceiros e conformidade, fortalecendo a confiança entre consumidores preocupados com a saúde e promovendo crescimento sustentável do mercado.

Altos Custos de Pesquisa e Desenvolvimento e Produção de Produtos Nutracêuticos

Altos custos em pesquisa, desenvolvimento e fabricação representam desafios significativos no mercado de nutracêuticos, especialmente para empresas menores. Tecnologias avançadas de formulação, estudos obrigatórios de validação clínica e conformidade regulatória rigorosa não apenas estendem cronogramas de desenvolvimento mas também inflam necessidades de capital. Estes obstáculos criam barreiras formidáveis de entrada para novatos. Além disso, instalações de fabricação especializadas devem aderir a padrões farmacêuticos enquanto permanecem custo-efetivas para produtos de consumo, complicando ainda mais a entrada no mercado. Como resultado, muitas startups recorrem a parcerias estratégicas ou organizações de fabricação por contrato (CMOs) para aliviar custos e navegar no labirinto regulatório complexo. No entanto, esta dependência pode restringir seu controle sobre inovação de produtos e cronogramas. Tais dinâmicas frequentemente levam a uma concentração de poder de mercado entre players estabelecidos, que possuem recursos para suportar pesquisa e desenvolvimento rigorosos e demandas de conformidade.

Análise de Segmento

Por Tipo de Produto: Alimentos Funcionais Lideram Evolução do Mercado

O segmento de alimentos funcionais comanda uma participação de mercado dominante de 42,13% em 2024, à medida que consumidores favorecem cada vez mais produtos que promovem saúde integrados em suas rotinas alimentares diárias sobre suplementos isolados. Esta posição de liderança reflete o sucesso do segmento em entregar benefícios direcionados à saúde através de formatos familiares, desde cereais fortificados e produtos de panificação até itens lácteos enriquecidos com probióticos e lanches nutricionalmente aprimorados. A força da categoria reside em sua capacidade de combinar funcionalidade nutricional com conveniência, particularmente evidente no desenvolvimento de formatos de lanches portáteis incorporando compostos bioativos para consumo em movimento.

Bebidas funcionais estão experimentando a expansão mais rápida com uma TCAC projetada de 7,73% de 2025-2030, enquanto suplementos alimentares mantêm crescimento estável através de inovação de formato. O crescimento do segmento de bebidas é primariamente impulsionado por bebidas energéticas e esportivas, que expandiram além de populações atléticas para consumidores mainstream, junto com sucos fortificados e alternativas lácteas que abordam necessidades nutricionais específicas. Enquanto isso, a categoria de suplementos está evoluindo através de formatos de entrega não tradicionais como gomas e líquidos, refletindo mudanças de toda a indústria em direção à personalização e produtos multifuncionais que abordam múltiplas preocupações de saúde simultaneamente.

Nota: Participações de segmento de todos os segmentos individuais disponíveis na compra do relatório

Por Função: Dominância do Controle de Peso Encontra Crescimento da Nutrição de Performance

Aplicações de controle de peso detêm uma participação de mercado dominante de 18,98% em 2024, impulsionada pelo crescente foco do consumidor na prevenção da obesidade e otimização da saúde metabólica. O forte desempenho deste segmento é apoiado por evidência clínica validando intervenções nutricionais para controle de peso e crescente consciência do consumidor sobre riscos de saúde relacionados à dieta. A categoria apresenta produtos com formulações avançadas direcionadas a múltiplos aspectos do controle de peso, incluindo regulação do apetite, melhoria metabólica e suporte à oxidação de gordura, enquanto se beneficia de endossos de profissionais de saúde e integração em programas abrangentes de bem-estar.

Aplicações de nutrição esportiva e performance estão projetadas para alcançar a maior taxa de crescimento a 9,81% TCAC de 2025-2030, expandindo além de mercados atléticos tradicionais para bem-estar mainstream. Este crescimento é particularmente forte entre millennials e Geração Z, que veem nutrição esportiva como parte integral de seu estilo de vida. O mercado demonstra diversificação através de múltiplos segmentos, com aplicações de saúde geral mantendo apelo amplo através de posicionamento preventivo, enquanto categorias de imunidade e saúde digestiva se beneficiam de maior consciência sobre conexões intestino-saúde. Saúde da mulher emerge como segmento de crescimento com formulações específicas por gênero para bem-estar hormonal, densidade óssea e reprodutivo, enquanto aplicações de envelhecimento saudável direcionadas à saúde óssea, articular e cognitiva respondem a mudanças demográficas e maior foco na longevidade.

Por Usuário Final: Liderança do Mercado Adulto Enfrenta Aceleração do Segmento Juvenil

Adultos representam 82,25% da participação de mercado em 2024, impulsionados por seu poder de compra e maior consciência de saúde. A liderança deste segmento é atribuída à sua consciência de saúde estabelecida, crescente poder de gasto e foco em cuidados preventivos de saúde através de nutracêuticos. Consumidores adultos mostram entendimento avançado na seleção de produtos, priorizando formulações cientificamente apoiadas para necessidades específicas de saúde, desde saúde cardíaca até função cerebral. O crescimento do segmento é reforçado por recomendações de profissionais médicos e integração de nutracêuticos em programas de bem-estar mais amplos focados na manutenção da saúde a longo prazo.

O segmento infantil está projetado para crescer a 8,22% TCAC de 2025-2030, à medida que pais reconhecem cada vez mais deficiências nutricionais em dietas contemporâneas. Esta expansão reflete crescente entendimento de como a nutrição precoce afeta saúde a longo prazo, com pais investindo em produtos que apoiam desenvolvimento cerebral, imunidade e crescimento. Desenvolvimento de produtos foca em formatos amigáveis para crianças como gomas, mastigáveis e líquidos saborosos para melhorar taxas de consumo. Fabricantes estão criando formulações adaptadas a diferentes grupos etários, garantindo tanto adequação nutricional quanto segurança para consumidores jovens.

Por Canal de Distribuição: Varejo Tradicional Encontra Transformação Digital

Drogarias e farmácias mantêm liderança de distribuição com 31,17% de participação de mercado em 2024, aproveitando sua reputação estabelecida como provedores confiáveis de cuidados de saúde. Sua dominância deriva da capacidade de oferecer consulta profissional, educação sobre produtos e integração com sistemas de saúde e programas de cobertura de seguro. Isto posiciona nutracêuticos como intervenções legítimas de saúde ao invés de produtos de estilo de vida. A evolução do canal inclui serviços aprimorados de consulta de bem-estar e recomendações personalizadas que fortalecem relacionamentos com clientes e impulsionam decisões de compra informadas.

O cenário de varejo está se diversificando através de múltiplos canais para atender preferências variadas do consumidor. Varejo online demonstra o crescimento mais forte a 9,84% TCAC (2025-2030), impulsionado por conveniência, variedade de produtos e preços competitivos. Plataformas digitais se beneficiam de estratégias direto ao consumidor, serviços de assinatura e recomendações personalizadas. Formatos de varejo tradicionais mantêm sua relevância através de diferentes proposições de valor - supermercados e hipermercados oferecem preços competitivos e conveniência, lojas especializadas fornecem seleções curadas e consulta especializada, enquanto lojas de conveniência capturam compras por impulso através de ofertas expandidas de saúde e bem-estar.

Análise Geográfica

América do Norte detém a maior participação de mercado com 38,73% em 2024, impulsionada por estruturas regulatórias bem estabelecidas, infraestrutura robusta de saúde e altos gastos do consumidor em produtos de bem-estar. A maturidade do mercado da região é caracterizada por educação abrangente do consumidor e integração eficaz de profissionais de saúde, criando um ambiente propício à inovação de produtos e expansão do mercado.

Crescimento estável caracteriza o mercado europeu de nutracêuticos. Os padrões regulatórios rigorosos da região priorizam segurança e eficácia do produto. Enquanto isso, consumidores mostram preferência pronunciada por formulações naturais e orgânicas. Populações envelhecidas e ênfase elevada em cuidados preventivos de saúde sustentam este crescimento. Além disso, à medida que consumidores se tornam mais conscientes de questões de saúde relacionadas ao estilo de vida, há uma demanda crescente por nutracêuticos inovadores e baseados em ciência adaptados a necessidades específicas de saúde.

A região Ásia-Pacífico está projetada para alcançar uma TCAC de 7,90% de 2025-2030, tornando-se o mercado de crescimento mais rápido globalmente. Este crescimento é alimentado por maior consciência de saúde e iniciativas governamentais de apoio à saúde. A vantagem única da região reside em sua integração bem-sucedida de práticas de medicina tradicional com abordagens modernas de nutracêuticos, como exemplificado pelo mercado em expansão de suplementos de saúde do Vietnã. Além disso, investimentos elevados em pesquisa e desenvolvimento estão alimentando inovação, levando ao lançamento de novos produtos que ressoam culturalmente com consumidores locais.

Cenário Competitivo

O mercado de nutracêuticos é fragmentado, criando oportunidades tanto para corporações multinacionais estabelecidas quanto para marcas especializadas emergentes. Esta fragmentação deriva de categorias diversas de produtos, canais de distribuição e segmentos de consumidores, impedindo qualquer player único de alcançar controle dominante do mercado. Enquanto grandes empresas farmacêuticas e alimentícias aproveitam suas redes de distribuição estabelecidas, expertise regulatória e capacidades de pesquisa, empresas especializadas menores competem através de inovação, posicionamento de nicho e estratégias direto ao consumidor. Alguns dos principais players no mercado incluem Nestlé S.A., Herbalife Nutrition Ltd., General Mills, Inc., Amway Corp., e PepsiCo, Inc.

Empresas formam cada vez mais parcerias estratégicas e joint ventures para combinar capacidades complementares através da cadeia de valor. O joint venture de abril de 2024 entre Nestlé e Dr. Reddy's Laboratories na Índia demonstra esta tendência, mesclando soluções de saúde nutricional da Nestlé com forças comerciais da Dr. Reddy's para abordar categorias de saúde metabólica, nutrição hospitalar e saúde da mulher.

Adoção de tecnologia emergiu como diferenciador-chave, com empresas investindo em desenvolvimento de formulação orientado por IA, plataformas de nutrição personalizada e sistemas de entrega avançados para aprimorar eficácia de produtos e engajamento do consumidor. O cenário competitivo é ainda definido por requisitos de conformidade regulatória, que favorecem empresas com capacidades estabelecidas de garantia de qualidade. Estes requisitos criam barreiras de entrada para players menores enquanto beneficiam organizações que investem em infraestrutura abrangente de conformidade.

Líderes da Indústria de Nutracêuticos

-

Nestle S.A.

-

PepsiCo, Inc.

-

Herbalife Nutrition Ltd.,

-

General Mills, Inc.

-

Amway Corp.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Fevereiro 2025: iPRO fez parceria com Al Rabie para introduzir bebidas de hidratação funcional na Arábia Saudita, atendendo à crescente demanda do consumidor por opções de bebidas mais saudáveis.

- Novembro 2024: Bliss Body lançou uma gama de bebidas funcionais em três sabores, combinando ingredientes naturais com nutrientes essenciais para bem-estar e energia.

- Outubro 2024: The Turmeric Co introduziu um portfólio de bebidas funcionais baseadas em cúrcuma direcionadas à imunidade e recuperação.

- Março 2024: Abbott estende sua parceria com Real Madrid e Real Madrid Foundation até a temporada 2026-27, continuando como Parceiro Global de Ciências da Saúde e Nutrição.

Escopo do Relatório Global do Mercado de Nutracêuticos

Produtos nutracêuticos têm benefícios fisiológicos, protegem contra doenças crônicas, melhoram a saúde, retardam o envelhecimento e aumentam a expectativa de vida. O mercado global de nutracêuticos é segmentado em tipo de produto, canal de distribuição e geografia. Baseado no tipo de produto, o mercado é segmentado em alimento funcional, bebida funcional e suplemento alimentar. O segmento de alimento funcional é ainda categorizado como cereal, panificação e confeitaria, lácteos, lanches e outros alimentos funcionais. Bebidas funcionais são sub-segmentadas como bebidas energéticas, bebidas esportivas, suco fortificado, bebidas lácteas e alternativas lácteas, e outras bebidas funcionais. Suplementos alimentares são categorizados como vitaminas, minerais, botânicos, enzimas, ácidos graxos, proteínas e outros suplementos alimentares. Por canal de distribuição, o mercado é segmentado em lojas especializadas, supermercados/hipermercados, lojas de conveniência, drogarias/farmácias, lojas de varejo online e outros canais de distribuição. O mercado é segmentado baseado na geografia: América do Norte, Europa, Ásia Pacífico, América do Sul, Oriente Médio e África. Para cada segmento, o dimensionamento do mercado e previsões foram feitos baseados no valor (em milhões de USD).

| Alimento Funcional | Cereal |

| Panificação e Confeitaria | |

| Lácteos | |

| Lanche | |

| Outros Alimentos Funcionais | |

| Bebida Funcional | Bebida Energética |

| Bebida Esportiva | |

| Suco Fortificado | |

| Bebida Láctea e Alternativa Láctea | |

| Outras Bebidas Funcionais | |

| Suplementos Alimentares | Vitaminas |

| Minerais | |

| Botânicos | |

| Enzimas | |

| Ácidos Graxos | |

| Proteínas | |

| Outros Suplementos Alimentares |

| Saúde Geral |

| Controle de Peso |

| Nutrição Esportiva e Performance |

| Imunidade e Saúde Digestiva |

| Envelhecimento Saudável (Ósseo, Articular, Cognitivo) |

| Saúde da Mulher |

| Outras Aplicações |

| Adultos |

| Crianças |

| Supermercados/Hipermercados |

| Lojas de Conveniência |

| Lojas Especializadas |

| Drogarias e Farmácias |

| Lojas de Varejo Online |

| Outros Canais de Distribuição |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Resto da América do Norte | |

| Europa | Alemanha |

| Reino Unido | |

| Itália | |

| França | |

| Espanha | |

| Países Baixos | |

| Polônia | |

| Bélgica | |

| Suécia | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Índia | |

| Japão | |

| Austrália | |

| Indonésia | |

| Coreia do Sul | |

| Tailândia | |

| Singapura | |

| Resto da Ásia-Pacífico | |

| América do Sul | Brasil |

| Argentina | |

| Colômbia | |

| Chile | |

| Peru | |

| Resto da América do Sul | |

| Oriente Médio e África | África do Sul |

| Arábia Saudita | |

| Emirados Árabes Unidos | |

| Nigéria | |

| Egito | |

| Marrocos | |

| Turquia | |

| Resto do Oriente Médio e África |

| Por Tipo de Produto | Alimento Funcional | Cereal |

| Panificação e Confeitaria | ||

| Lácteos | ||

| Lanche | ||

| Outros Alimentos Funcionais | ||

| Bebida Funcional | Bebida Energética | |

| Bebida Esportiva | ||

| Suco Fortificado | ||

| Bebida Láctea e Alternativa Láctea | ||

| Outras Bebidas Funcionais | ||

| Suplementos Alimentares | Vitaminas | |

| Minerais | ||

| Botânicos | ||

| Enzimas | ||

| Ácidos Graxos | ||

| Proteínas | ||

| Outros Suplementos Alimentares | ||

| Por Função | Saúde Geral | |

| Controle de Peso | ||

| Nutrição Esportiva e Performance | ||

| Imunidade e Saúde Digestiva | ||

| Envelhecimento Saudável (Ósseo, Articular, Cognitivo) | ||

| Saúde da Mulher | ||

| Outras Aplicações | ||

| Por Usuário Final | Adultos | |

| Crianças | ||

| Por Canal de Distribuição | Supermercados/Hipermercados | |

| Lojas de Conveniência | ||

| Lojas Especializadas | ||

| Drogarias e Farmácias | ||

| Lojas de Varejo Online | ||

| Outros Canais de Distribuição | ||

| Por Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Resto da América do Norte | ||

| Europa | Alemanha | |

| Reino Unido | ||

| Itália | ||

| França | ||

| Espanha | ||

| Países Baixos | ||

| Polônia | ||

| Bélgica | ||

| Suécia | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Índia | ||

| Japão | ||

| Austrália | ||

| Indonésia | ||

| Coreia do Sul | ||

| Tailândia | ||

| Singapura | ||

| Resto da Ásia-Pacífico | ||

| América do Sul | Brasil | |

| Argentina | ||

| Colômbia | ||

| Chile | ||

| Peru | ||

| Resto da América do Sul | ||

| Oriente Médio e África | África do Sul | |

| Arábia Saudita | ||

| Emirados Árabes Unidos | ||

| Nigéria | ||

| Egito | ||

| Marrocos | ||

| Turquia | ||

| Resto do Oriente Médio e África | ||

Principais Questões Respondidas no Relatório

Qual é o tamanho atual do mercado de nutracêuticos?

Está avaliado em USD 513,20 bilhões em 2025, com previsão de atingir USD 657,84 bilhões até 2030 a uma TCAC de 5,09%.

Qual segmento de produto lidera o mercado de nutracêuticos?

Alimentos funcionais dominam com 42,13% de participação na receita em 2024, refletindo forte interesse do consumidor em alimentos convenientes que promovem saúde.

Qual região está crescendo mais rapidamente no mercado de nutracêuticos?

Ásia-Pacífico está projetada para crescer a uma TCAC de 7,90% de 2025-2030 devido ao aumento da renda, consciência de saúde e iniciativas governamentais de apoio.

Como o varejo online influencia as vendas de nutracêuticos?

Canais online estão expandindo a uma TCAC de 9,84% até 2030, impulsionados por serviços de assinatura, recomendações personalizadas e sortimentos mais amplos de produtos.

Página atualizada pela última vez em: