Tamanho e Participação do Mercado de Suplementos Dietéticos

Análise do Mercado de Suplementos Dietéticos pela Mordor Intelligence

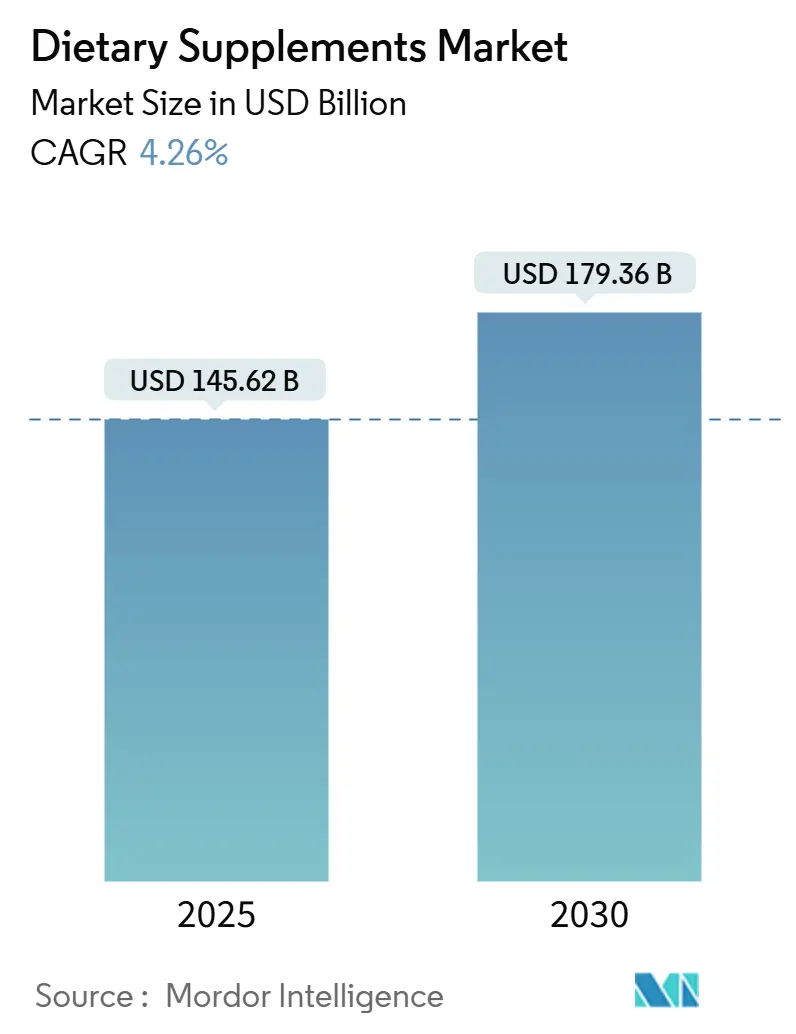

O tamanho do mercado de Suplementos Dietéticos foi de USD 145,62 bilhões em 2025 e está projetado para alcançar USD 179,36 bilhões até 2030, crescendo a uma TCAC de 4,26%. O mercado está passando por uma transformação substancial devido ao crescente foco dos consumidores na medicina preventiva e gestão do bem-estar. Vários fatores impulsionam esse crescimento, incluindo o aumento da consciência sobre saúde, populações envelhecidas e o aumento da renda disponível em economias em desenvolvimento. A demanda se intensificou por suplementos voltados para o fortalecimento do sistema imunológico, otimização da saúde digestiva e prevenção de deficiências nutricionais. A indústria evoluiu de pílulas e cápsulas convencionais para incorporar formatos de entrega avançados, incluindo gomas, shots líquidos e bebidas funcionais. Essas inovações atendem às preferências dos consumidores por conveniência de consumo, ao mesmo tempo em que melhoram a eficácia dos suplementos através de biodisponibilidade aprimorada e palatabilidade.

Principais Pontos do Relatório

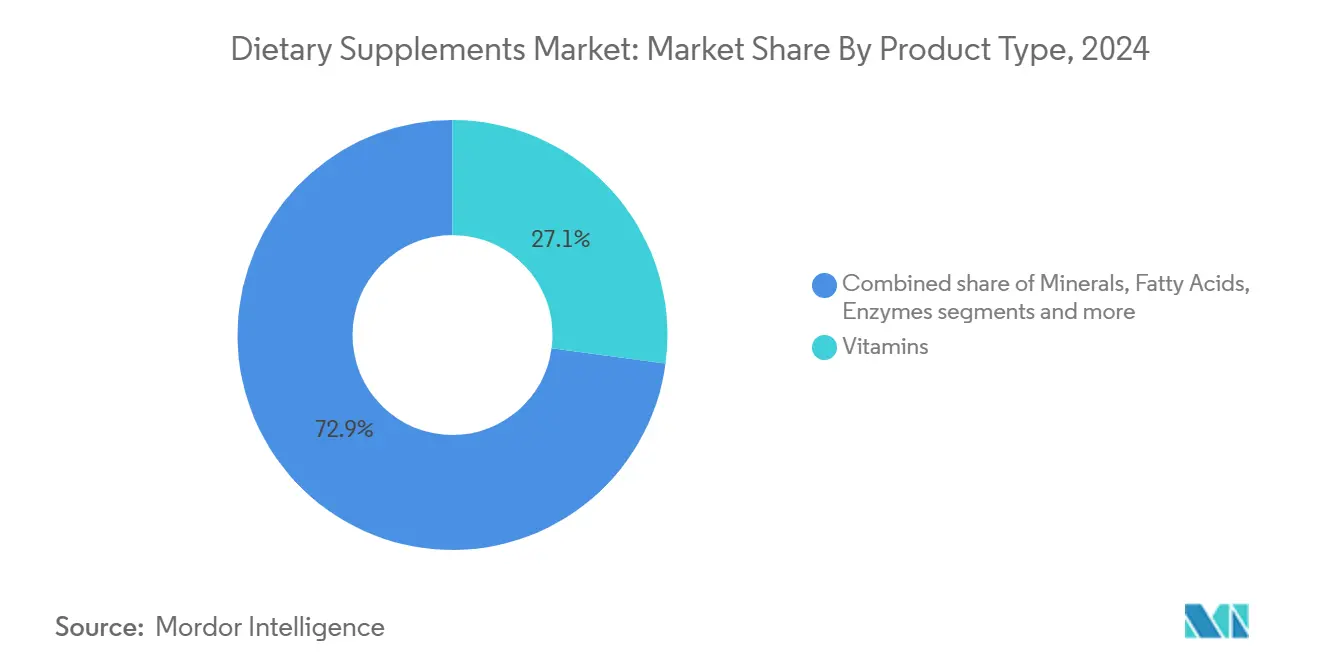

- Por tipo de produto, as vitaminas dominaram com 27,11% da participação do mercado de suplementos dietéticos em 2024, enquanto os suplementos prebióticos e probióticos devem crescer a uma TCAC de 9,61% até 2030.

- Por forma, cápsulas e softgels detiveram 38,00% da participação do mercado de suplementos dietéticos em 2024, com gomas projetadas para crescer mais rapidamente a uma TCAC de 12,01% até 2030.

- Por origem, produtos sintéticos/derivados de fermentação lideraram com 56,11% da participação de mercado em 2024, enquanto suplementos à base de plantas crescem a uma TCAC de 9,81% até 2030.

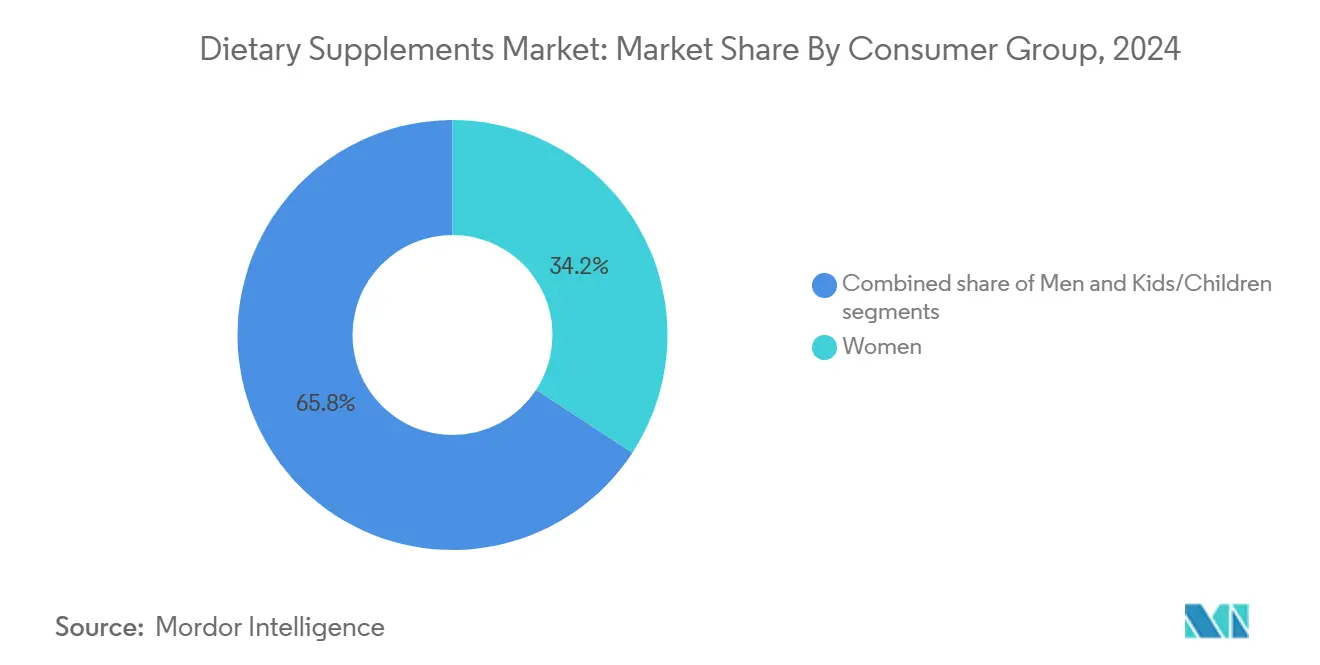

- Por grupo de consumidores, as mulheres capturaram 34,22% da participação de mercado em 2024, com o segmento infantil/crianças projetado para crescer a uma TCAC de 11,01% até 2030.

- Por aplicação de saúde, saúde e bem-estar geral compreenderam 41,12% do mercado em 2024, enquanto o fortalecimento da imunidade mostra o maior potencial de crescimento a uma TCAC de 9,40% até 2030.

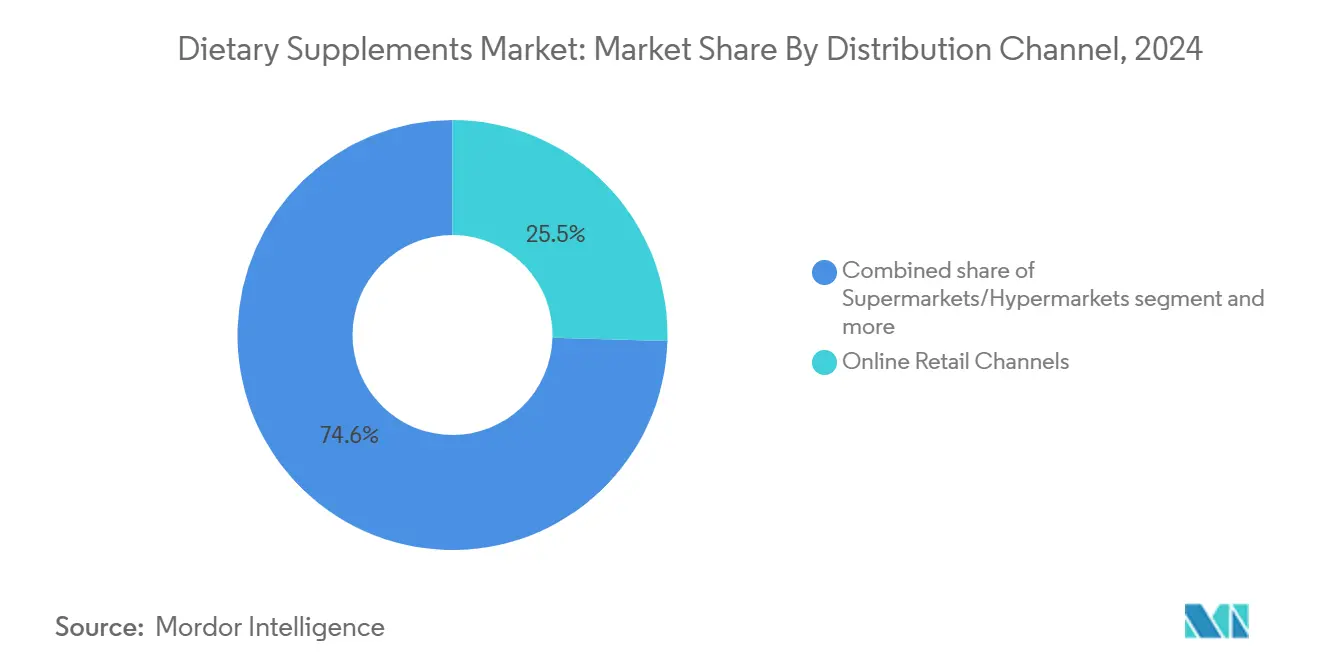

- Por canal de distribuição, o canal de varejo online representou 25,45% da participação de mercado em 2024 e está projetado para crescer a uma TCAC de 13,00% até 2030, representando o segmento de crescimento mais rápido.

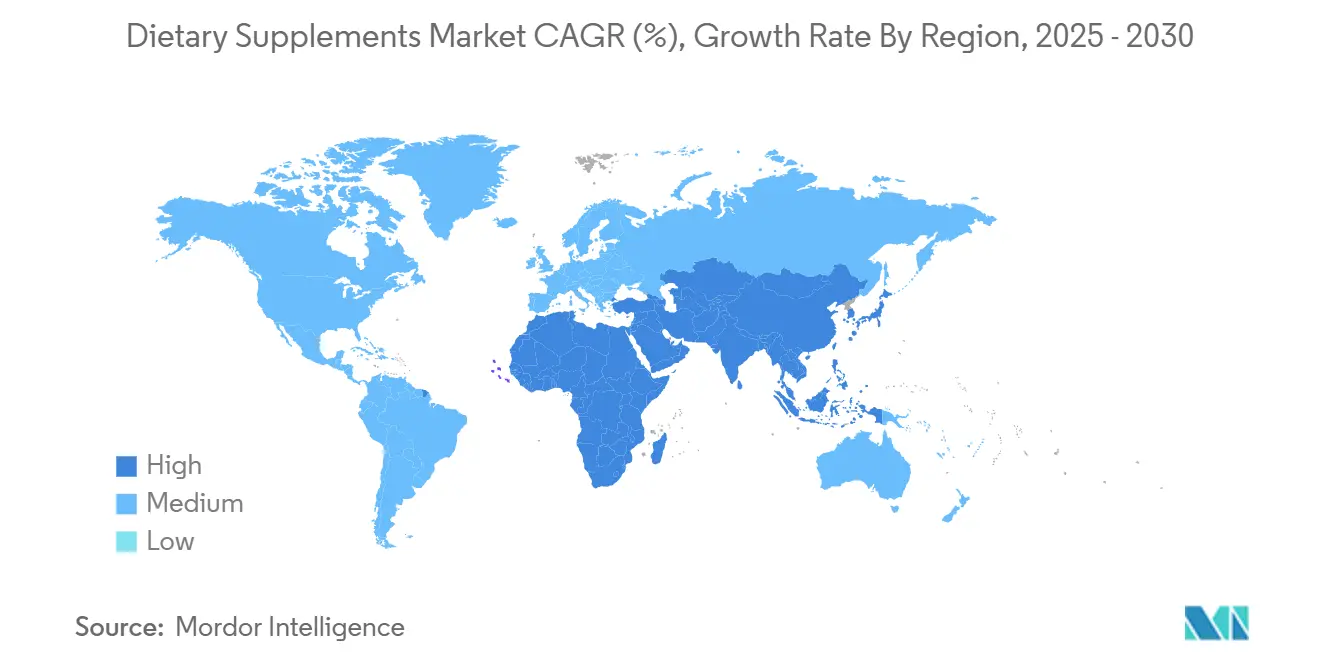

- Por geografia, a Ásia-Pacífico dominou 49,48% da participação de mercado em 2024, enquanto a região do Oriente Médio e África demonstrou a maior taxa de crescimento com uma TCAC de 7,83% em 2030.

Tendências e Insights do Mercado Global de Suplementos Dietéticos

Análise de Impacto dos Impulsionadores

| Impulsionador | (~) % Impacto na Previsão da TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Aumento do foco na medicina preventiva | +1.2% | Global, com impacto mais forte na América do Norte e Europa | Médio prazo (~ 3-4 anos) |

| Suplementos direcionados aos consumidores mulheres impulsionando o crescimento | +0.8% | América do Norte, Europa, Ásia-Pacífico Urbana | Curto prazo (≤ 2 anos) |

| Crescente preferência por fórmulas naturais, à base de plantas e veganas | +0.9% | América do Norte, Europa, Austrália | Médio prazo (~ 3-4 anos) |

| Foco no envelhecimento saudável acelerando a adoção de multivitamínicos entre consumidores | +0.7% | Japão, América do Norte, Europa, China | Longo prazo (≥ 5 anos) |

| Crescimento do e-commerce melhora a acessibilidade e alcance de mercado dos suplementos | +1.1% | Global, mais forte na América do Norte, Europa, Ásia-Pacífico Urbana | Curto a médio prazo (~ 2-3 anos) |

| Investimentos em pesquisa e desenvolvimento impulsionam o desenvolvimento de produtos inovadores e soluções direcionadas | +1.0% | Global | Médio a longo prazo (~ 3-5 anos) |

| Fonte: Mordor Intelligence | |||

Aumento do Foco na Medicina Preventiva

O paradigma da medicina está passando por uma transformação fundamental, migrando de metodologias de cuidado reativo para preventivo, conforme comprovado por dados abrangentes dos Centros de Controle e Prevenção de Doenças (CDC) em abril de 2023, que indica que 58,5% dos adultos e 34,8% das crianças nos Estados Unidos incorporaram suplementos dietéticos em seus regimes de saúde [1]Fonte: Centers for Disease Control and Prevention, \"National Health Statistics Reports\", www.cdc.gov/. Esta mudança significativa no comportamento do consumidor gerou uma demanda substancial de mercado por suplementos dietéticos especificamente formulados para a manutenção proativa da saúde, em vez do tratamento convencional de deficiências. A análise de mercado demonstra um aumento pronunciado nas preferências dos consumidores por suplementos desenvolvidos para funções de saúde direcionadas, abrangendo fortificação do sistema imunológico, otimização do gerenciamento do estresse e melhoria da qualidade do sono. A implementação sistemática de medidas de medicina preventiva por sistemas de saúde globais, visando principalmente minimizar gastos médicos de longo prazo, estabeleceu um ambiente altamente conducente para a expansão e penetração sustentada do mercado de suplementos dietéticos.

Suplementos Direcionados aos Consumidores Mulheres Impulsionando o Crescimento

O mercado de suplementos para saúde feminina demonstra expansão substancial dentro da indústria de suplementos dietéticos, caracterizado pela diversificação de produtos que atendem às necessidades de saúde específicas das mulheres além da suplementação pré-natal convencional. O mercado abrange formulações nutricionais especializadas voltadas para o gerenciamento da menopausa, equilíbrio hormonal e bem-estar reprodutivo. O desenvolvimento de produtos foca cada vez mais em suplementos dietéticos multifuncionais que integram vários benefícios para a saúde, incorporando componentes de gerenciamento de estresse com propriedades de melhoria da beleza e regulação hormonal com elementos de otimização de energia. Dado que as mulheres frequentemente funcionam como principais tomadoras de decisão de saúde dentro das unidades domésticas, suas preferências por suplementos influenciam significativamente a dinâmica do mercado. Segundo o Relatório de Progresso do Mapa de Oportunidades de Inovação em Saúde Feminina de 2024, embora o setor mostre progresso através de alocações de financiamento aprimoradas e centros de inovação, condições específicas femininas fora da oncologia recebem apenas 1% do financiamento global de pesquisa e desenvolvimento em saúde [2]Fonte: Camber Collective, \"Women's Health Innovation Opportunity Map\", www.cambercollective.com/.

Crescente Preferência por Fórmulas Naturais, à Base de Plantas e Veganas

A indústria de suplementos dietéticos está passando por uma transformação impulsionada pela demanda dos consumidores por transparência e ingredientes naturais. O segmento à base de plantas deve crescer a uma TCAC de 9,81% (2025-2030), superando a taxa de crescimento geral do mercado de 4,26%. Os consumidores agora consideram a sustentabilidade ambiental e as práticas de produção éticas como requisitos essenciais, em vez de características premium. Em resposta, os fabricantes estão modificando formulações existentes e desenvolvendo alternativas à base de plantas para suplementos tradicionais derivados de animais, incluindo colágeno e ômega-3. Consumidores mais jovens, em particular, examinam cuidadosamente listas de ingredientes e processos de fabricação, alimentando o movimento de rótulo limpo. O Programa de Trabalho Horizon Europe 2023-2025 da Comissão Europeia enfatiza práticas agrícolas sustentáveis, incluindo o uso reduzido de pesticidas químicos, aumento da agricultura orgânica e melhoria da biodiversidade nos sistemas alimentares, o que afeta o fornecimento de ingredientes botânicos para suplementos.

Foco no Envelhecimento Saudável Acelerando a Adoção de Multivitamínicos Entre Consumidores

A população global envelhecida gera demanda consistente por suplementos de longevidade e qualidade de vida. Esta mudança demográfica é significativa no Japão, Europa e China, onde populações envelhecidas requerem produtos nutricionais específicos. O mercado de suplementos para envelhecimento saudável expandiu de multivitamínicos padrão para incluir produtos para função cognitiva, saúde articular e regeneração celular. Por exemplo, o suplemento "Brain Active" da FANCL no Japão atende às necessidades de melhoria cognitiva, enquanto a Doppelherz na Alemanha fabrica formulações específicas para idade voltadas para saúde articular e cardíaca.

Além disso, a demanda do mercado mudou para produtos com validação clínica e benefícios documentados, em vez de alegações gerais de bem-estar. Este desenvolvimento do mercado resultou em maior investimento em pesquisa e desenvolvimento para melhoria da biodisponibilidade e desenvolvimento de formulações específicas para idade, incluindo sistemas de entrega lipossomal e personalização de produtos baseada em DNA.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão da TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Presença de produtos falsificados prejudicando o crescimento | -0.7% | Ásia-Pacífico, Oriente Médio e África, partes da América do Sul | Médio prazo (~ 3-4 anos) |

| Crescente ceticismo dos consumidores em relação a aditivos sintéticos e preocupações de segurança de megadoses | -0.9% | América do Norte, Europa, Austrália | Curto prazo (≤ 2 anos) |

| Regulamentações mais rigorosas sobre suplementos dietéticos e produtos limítrofes | -0.5% | Global, com impacto mais forte na América do Norte e Europa | Médio prazo (~ 3-4 anos) |

| Guerras de preços de produtores locais reduzem margens de lucro | -0.6% | Ásia-Pacífico, partes da Europa, mercados emergentes na América do Sul | Curto a médio prazo (~ 2-3 anos) |

| Fonte: Mordor Intelligence | |||

Presença de Produtos Falsificados Prejudicando o Crescimento

A proliferação de suplementos falsificados e adulterados constitui um impedimento substancial ao crescimento do mercado, comprometendo fundamentalmente a confiança do consumidor e gerando preocupações significativas de segurança entre consumidores prospectivos. Este impedimento se manifesta com particular gravidade em mercados emergentes, onde a supervisão regulatória insuficiente permite que produtos falsificados estabeleçam uma presença substancial no mercado. As ramificações transcendem perdas diretas de receita, abrangendo danos à reputação e gastos elevados de conformidade regulatória para entidades de fabricação legítimas. Adicionalmente, o ambiente de mercado digital exacerba este desafio através de plataformas de fornecedores terceirizados que facilitam a distribuição de produtos falsificados. Em 2023, as autoridades alfandegárias da União Europeia interceptaram mercadorias falsificadas com um valor estimado de EUR 3,4 bilhões, demonstrando um aumento de 77% em relação ao ano anterior [3]Fonte: European Union Intellectual Property Office (EUIPO), \"Counterfeit Clampdown\", www.euipo.europa.eu/nl.

Regulamentações Mais Rigorosas sobre Suplementos Dietéticos e Produtos Limítrofes

Os marcos regulatórios que governam suplementos dietéticos estão se tornando mais rigorosos globalmente, afetando o crescimento do mercado e a inovação de produtos. O Programa de Alimentos Humanos da FDA para o ano fiscal de 2025 foca no fortalecimento da supervisão regulatória de suplementos dietéticos, incluindo atualizações nas diretrizes de Notificações de Novos Ingredientes Dietéticos (NDIN) e padrões de segurança química em produtos alimentícios. Essas mudanças regulatórias aumentam as barreiras de entrada para novas empresas e elevam os custos de conformidade para fabricantes existentes, especialmente para produtos contendo novos ingredientes ou fazendo alegações de saúde. O documento de posição política de 2024 da Farmacopeia dos Estados Unidos pede reforma regulatória, observando que a Lei de Educação e Saúde de Suplementos Dietéticos (DSHEA) de 1994 aborda inadequadamente a segurança e consistência do produto no mercado atual.

Produtos que ficam entre suplementos, alimentos e farmacêuticos enfrentam desafios regulatórios particulares devido a incertezas de classificação que afetam o acesso ao mercado. O cenário regulatório europeu apresenta restrições adicionais, com a Autoridade Europeia de Segurança Alimentar (EFSA) implementando rigorosos requisitos de alegações de saúde que poucos ingredientes de suplementos atendem. Esta variação regulatória entre regiões cria desafios operacionais para empresas multinacionais tentando manter formulações uniformes de produtos em mercados diferentes.

Análise de Segmentos

Por Tipo de Produto: Vitaminas Lideram Enquanto Probióticos Crescem

O segmento de vitaminas detém 27,11% da participação de mercado em 2024, representando o maior segmento por tipo. Esta posição de liderança é atribuída à eficácia comprovada das vitaminas e ao endosso consistente por profissionais de saúde. Suplementos multivitamínicos permanecem como o produto de entrada principal para novos consumidores, enquanto vitaminas individuais, particularmente Vitamina D e C, mostram crescimento aumentado devido às suas propriedades de fortalecimento imunológico.

O segmento de prebióticos e probióticos deve crescer a 9,61% de TCAC de 2025-2030, superando a taxa de crescimento geral do mercado. A expansão do segmento de prebióticos e probióticos é impulsionada pelo aumento de evidências científicas apoiando a conexão intestino-cérebro e a importância do microbioma na saúde. Esses suplementos demonstram benefícios para a saúde gastrointestinal, função imune e várias condições médicas. Quando combinados como simbióticos, eles melhoram a saúde intestinal e mostram potencial no gerenciamento da obesidade, diabetes e condições de saúde mental. Além disso, minerais, ácidos graxos e suplementos proteicos mantêm uma presença consistente no mercado, enquanto suplementos herbais mostram padrões de crescimento variados entre regiões baseados em práticas de medicina tradicional local. Suplementos enzimáticos focam principalmente em aplicações de saúde digestiva, e suplementos misturados ganham popularidade ao fornecer múltiplos benefícios de saúde em uma única formulação.

Nota: Participações de todos os segmentos individuais estarão disponíveis mediante compra do relatório

Por Forma: Cápsulas Dominam Enquanto Gomas Revolucionam

Cápsulas e softgels detêm uma participação de mercado dominante de 38,00% em 2024, principalmente devido à sua capacidade de proteger ingredientes sensíveis e fornecer dosagem precisa. Este formato permanece prevalente em categorias adjacentes farmacêuticas onde a estabilidade do ingrediente e a liberação controlada são essenciais para a eficácia do produto. O segmento de gomas está experimentando crescimento significativo, com uma TCAC projetada de 12,01% de 2025-2030, superando todos os outros formatos de entrega. Este crescimento deriva das preferências dos consumidores por métodos de consumo palatáveis e da eficácia do formato em mascarar ingredientes amargos.

O mercado de gomas vitamínicas mostra potencial de crescimento significativo, impulsionado pelo aumento da consciência sobre saúde e demanda por alimentos funcionais. Dados comerciais indicam expansão constante ao longo da última década, particularmente na Nigéria e nos Estados Unidos. Embora os comprimidos forneçam eficiência de fabricação e benefícios de custo, a percepção do consumidor sobre sua velocidade de dissolução permanece um desafio. Similarmente, os pós mantêm sua importância em nutrição esportiva e suplementos proteicos devido à flexibilidade de dosagem. Formatos líquidos continuam a crescer em aplicações que requerem absorção rápida e entre consumidores que têm dificuldade com o consumo de pílulas, especialmente idosos e crianças.

Por Origem: Domínio Sintético Desafiado pela Inovação à Base de Plantas

Suplementos sintéticos e derivados de fermentação comandam 56,11% da participação de mercado em 2024, mantendo sua posição dominante através de vantagens de custo e perfis de qualidade consistentes. Este segmento aproveita tecnologias de produção avançadas para formulações nutricionais precisas e biodisponibilidade melhorada. Segundo um relatório do Departamento de Agricultura dos Estados Unidos (USDA), muitas vitaminas são produzidas usando microorganismos geneticamente modificados através de fermentação ou síntese química, demonstrando o avanço tecnológico do segmento. No entanto, o segmento sintético enfrenta pressão crescente da demanda dos consumidores por alternativas naturais e supervisão regulatória intensificada.

O segmento à base de plantas deve crescer a 9,81% de TCAC de 2025-2030, superando a média do mercado e reduzindo a participação de mercado dos suplementos sintéticos. Esta expansão decorre de melhorias nas tecnologias de extração que mantêm compostos bioativos e melhoram a eficácia dos suplementos derivados de plantas. Suplementos à base animal permanecem importantes em categorias específicas, como colágeno e ômega-3, mas encontram questões de sustentabilidade e competição crescente de alternativas à base de plantas.

Por Grupo de Consumidores: Bem-estar Feminino se Expande Enquanto Mercado Infantil Acelera

As mulheres detêm uma participação de mercado de 34,22% em 2024, representando o maior segmento de consumidores no mercado de suplementos. Esta dominância deriva de taxas mais altas de adoção de suplementos e necessidades nutricionais específicas em diferentes estágios da vida. O segmento expandiu além das vitaminas pré-natais para incluir produtos para equilíbrio hormonal, saúde óssea e suporte nutricional para beleza. A posição das mulheres como principais tomadoras de decisão de saúde doméstica amplifica sua influência no mercado através de decisões de compra familiar.

O segmento de suplementos infantis deve alcançar uma TCAC de 11,01% de 2025-2030, superando todos os outros grupos de consumidores. Este crescimento reflete o crescente foco dos pais na nutrição para o desenvolvimento e suporte imunológico. Inovações de produtos, particularmente em gomas e líquidos saborosos, melhoraram o apelo para as crianças. Em 2023, o Programa de Alimentação para Crianças e Adultos (CACFP) do Departamento de Agricultura dos EUA atende diariamente mais de 4,2 milhões de crianças e 138.000 adultos, demonstrando suporte institucional para as necessidades nutricionais infantis.

O mercado de suplementos masculinos mantém crescimento consistente, com produtos voltados para desempenho, energia e preocupações de saúde relacionadas à idade. O posicionamento do produto evoluiu de focar apenas em benefícios físicos para enfatizar benefícios gerais de bem-estar.

Nota: Participações de todos os segmentos individuais estarão disponíveis mediante compra do relatório

Por Aplicação de Saúde: Bem-estar Geral Lidera Enquanto Imunidade Cresce

Aplicações de saúde e bem-estar geral detêm 41,12% da participação de mercado em 2024, estabelecendo o núcleo do mercado de suplementos através de produtos para suporte nutricional diário e saúde preventiva. Este segmento mantém sua dominância devido ao amplo apelo aos consumidores e acessibilidade para novos usuários de suplementos que buscam benefícios gerais de saúde. O crescimento do segmento alinha com o foco crescente na medicina preventiva, apoiado pelas Diretrizes Dietéticas para Americanos 2020-2025 do Departamento de Agricultura dos EUA e do Departamento de Saúde e Serviços Humanos dos EUA, que enfatiza padrões dietéticos saudáveis ao longo dos estágios da vida e a importância de alimentos e bebidas ricos em nutrientes.

Aplicações de fortalecimento da imunidade devem crescer a 9,40% de TCAC de 2025-2030, superando as taxas de crescimento geral do mercado conforme os consumidores focam no suporte ao sistema imunológico. Avanços na pesquisa em relações nutrição-função imune permitiram o desenvolvimento de formulações direcionadas com alegações baseadas em evidências. O Escritório de Suplementos Dietéticos dos Institutos Nacionais de Saúde fornece informações detalhadas sobre probióticos e seu papel na função imune. Outros segmentos de aplicação mostram padrões de crescimento variados: saúde óssea e articular mantém crescimento consistente devido às populações envelhecidas; energia e gerenciamento de peso se beneficiam das tendências de estilo de vida ativo; saúde gastrointestinal cresce junto com a demanda por probióticos; enquanto aplicações de saúde cardiovascular, gerenciamento de diabetes e saúde cognitiva se expandem conforme os consumidores atendem necessidades específicas de saúde através de suplementos.

Por Canal de Distribuição: Varejo Online Domina e Acelera

Canais de varejo online detêm 25,45% da participação de mercado em 2024 e devem crescer a 13% de TCAC de 2025-2030, superando outros canais de distribuição. Esta dominância tanto em tamanho quanto em taxa de crescimento indica uma mudança clara nos padrões de compra dos consumidores entre regiões e demografias. Plataformas de e-commerce fornecem aos consumidores informações abrangentes sobre produtos, avaliações e capacidades de comparação, ajudando-os a tomar decisões informadas de compra de suplementos.

Lojas especializadas permanecem competitivas fornecendo orientação especializada e ofertas seletivas de produtos para consumidores que buscam recomendações personalizadas. Supermercados e hipermercados capitalizam na conveniência e compras por impulso, mas lutam com margens de lucro e espaço limitado para produtos de suplementos. Canais de venda direta, apesar da diminuição da participação de mercado, retêm significância em regiões específicas e segmentos de produtos onde relacionamentos pessoais e engajamento comunitário impulsionam a retenção de clientes. Canais de distribuição adicionais, incluindo profissionais de saúde, academias e serviços de assinatura, atendem segmentos específicos do mercado conectando suplementos a casos de uso particulares e programas de bem-estar.

Nota: Participações de todos os segmentos individuais estarão disponíveis mediante compra do relatório

Análise Geográfica

A região Ásia-Pacífico detém 49,48% do mercado global de suplementos dietéticos em 2024, tornando-se o segmento geográfico dominante. Esta posição resulta de grandes bases populacionais, rendas disponíveis crescentes e tradições culturais enfatizando práticas de saúde preventiva. China e Índia funcionam como os principais impulsionadores do crescimento, enquanto o Japão mantém um mercado maduro focado em soluções de envelhecimento saudável. A expansão do e-commerce aumentou o acesso a marcas premium de suplementos nos mercados da região.

A América do Norte se posiciona como o segundo maior mercado, com alto consumo per capita e um ambiente regulatório estruturado que permite inovação de produtos. Segundo a pesquisa de 2023 do Conselho para Nutrição Responsável, 74% dos adultos americanos usam suplementos regularmente, com 92% os vendo como essenciais para a saúde. A Europa se classifica como o terceiro maior mercado, com ênfase na validação científica e conformidade regulatória para alegações de saúde. O crescimento do mercado europeu reflete demografias envelhecidas e sistemas de saúde que reconhecem a suplementação na saúde preventiva.

A região do Oriente Médio e África deve crescer a 7,83% de TCAC de 2025-2030, a mais alta entre todas as regiões. Este crescimento deriva do aumento da consciência sobre saúde, expansão das populações de classe média e melhoria da infraestrutura de varejo. O crescimento do mercado da América do Sul se concentra no Brasil, Argentina e Chile, impulsionado pelo aumento da consciência sobre saúde e expansão das redes de varejo entre segmentos de consumidores.

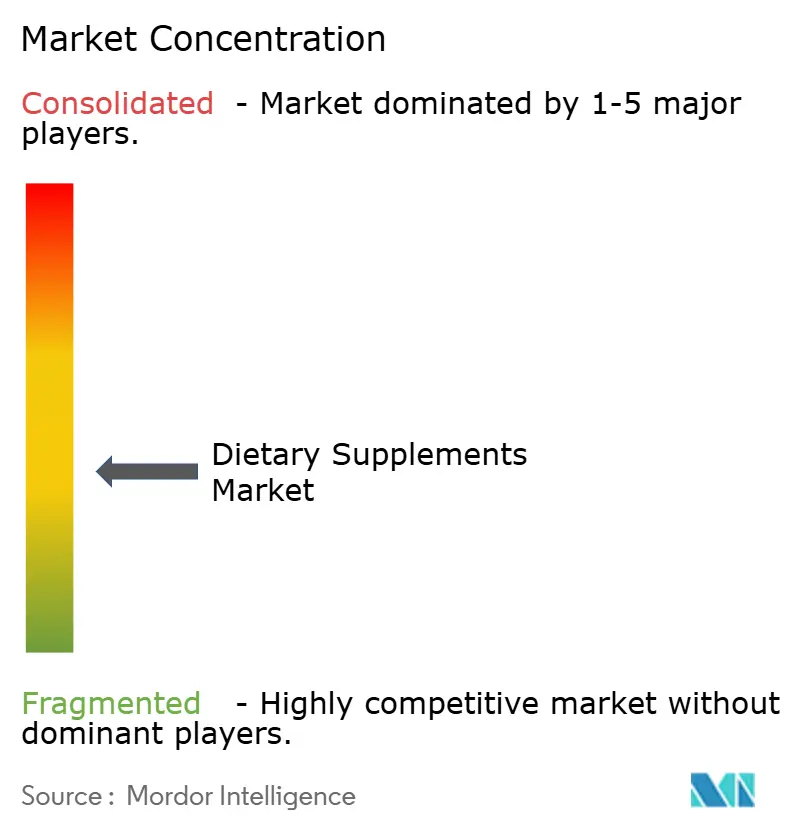

Cenário Competitivo

O mercado de suplementos dietéticos demonstra uma estrutura competitiva moderadamente fragmentada, caracterizada pela presença de corporações farmacêuticas globais estabelecidas e empresas de saúde do consumidor operando em conjunto com fabricantes de nutrição especializados e novos entrantes no mercado. Esta fragmentação do mercado gera um ambiente competitivo onde as organizações devem otimizar suas capacidades de fabricação e redes de distribuição enquanto mantêm flexibilidade operacional para atender aos requisitos em evolução dos consumidores.

Adicionalmente, a competitividade do mercado continua através de aquisições estratégicas, permitindo que as empresas fortaleçam seus portfólios de produtos e expandam sua presença internacional. Os principais participantes do mercado incluem Amway Corporation, Herbalife Ltd., Nestle S.A., Bayer AG e Haleon plc. Também, oportunidades de mercado estão emergindo através da integração de estratégias de personalização e protocolos de validação científica, conforme as organizações implementam análises avançadas de dados e metodologias de diagnóstico para desenvolver programas de suplementação direcionados.

Além disso, novos participantes do mercado estão desafiando empresas estabelecidas através de modelos de distribuição direto-ao-consumidor que contornam canais de varejo tradicionais. Capacidades tecnológicas se tornaram diferenciadores competitivos fundamentais, com organizações investindo em pesquisa de melhoria de biodisponibilidade, sistemas de verificação de fornecimento sustentável e plataformas de engajamento digital que posicionam suplementos como componentes integrais de soluções abrangentes de gerenciamento de saúde.

Líderes da Indústria de Suplementos Dietéticos

-

Amway Corporation

-

Herbalife Ltd.

-

Nestle S.A.

-

Bayer AG

-

Haleon plc

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Maio de 2025: A Awshad introduziu CalmaGummies no mercado, formuladas para melhorar relaxamento, foco mental e qualidade do sono. Cada goma contém 135mg de extrato de cânhamo de espectro completo, incorporando compostos CBD e THC para fornecer benefícios terapêuticos.

- Abril de 2025: The Vitamin Shoppe introduziu GLP-1 Support da Whole Health Rx, uma linha de produtos oferecendo suplementos nutricionais para indivíduos usando medicamentos GLP-1 em seus programas de gerenciamento de peso.

- Março de 2025: A Life Time introduziu NOURISH, um multivitamínico e pó de verduras bebível, como parte de sua linha de produtos de suplementos LTH. Cada porção de NOURISH contém 23 vitaminas e minerais essenciais, que é 21% mais que marcas concorrentes.

- Fevereiro de 2025: A Fenix Health Science expandiu seu portfólio de produtos de saúde cerebral com formulações aprimoradas em suas linhas de produtos Omega, Neuro e Mineral. A linha de produtos Omega incorpora Lysoveta LPC, um ingrediente que melhora a absorção de Ômega-3 para apoiar a função cognitiva.

Escopo do Relatório do Mercado Global de Suplementos Dietéticos

Suplementos dietéticos são alimentos funcionais que podem fornecer nutrientes como vitaminas e minerais, entre outros.

O mercado de suplementos dietéticos é segmentado por tipo, forma, origem, grupo de consumidores, aplicação de saúde, canal de distribuição e geografia. Por tipo, o mercado é segmentado em vitaminas, minerais, ácidos graxos, proteínas e aminoácidos, suplementos prebióticos e probióticos, suplementos herbais, enzimas, suplementos misturados e outros. Por forma, o mercado é bifurcado em comprimidos, cápsulas e softgels, pós, gomas, líquidos e outros. Por origem, o mercado é segmentado em à base de plantas, à base animal e sintético/derivado de fermentação. Por grupo de consumidores, o mercado é segmentado em masculino, feminino e infantil/crianças. Por aplicações de saúde, o mercado é segmentado em saúde e bem-estar geral, saúde óssea e articular, energia e gerenciamento de peso, saúde gastrointestinal e intestinal, fortalecimento da imunidade, saúde cardiovascular, gerenciamento de diabetes, saúde cognitiva e mental, pele, cabelo, unha e cabelo, saúde ocular e outras aplicações de saúde. Por canal de distribuição, o mercado é segmentado em supermercados e hipermercados, lojas especializadas, canais de varejo online, venda direta e outros canais de distribuição. A segmentação geográfica do mercado também está incluída, com uma análise detalhada da América do Norte, Europa, Ásia-Pacífico, América do Sul, Oriente Médio e África. O dimensionamento do mercado foi feito em termos de valor em USD para todos os segmentos mencionados acima.

| Vitaminas | Vitamina A |

| Vitamina C | |

| Vitamina D | |

| Vitamina B (Inclui B6, B7/Biotina, B9/Folato, B12, etc.) | |

| Outros Suplementos Vitamínicos | |

| Suplementos Multivitamínicos | |

| Minerais | Suplementos de Ferro |

| Suplementos de Cálcio | |

| Suplementos de Magnésio e Zinco | |

| Suplementos Multi-minerais | |

| Outros Minerais | |

| Ácidos Graxos | |

| Proteínas e Aminoácidos | |

| Suplementos Prebióticos e Probióticos | |

| Suplementos Herbais | |

| Enzimas | |

| Suplementos Misturados | |

| Outros |

| Comprimidos |

| Cápsulas e Softgels |

| Pós |

| Gomas |

| Líquidos |

| Outros |

| À Base de Plantas |

| À Base Animal |

| Sintético/Derivado de Fermentação |

| Homens |

| Mulheres |

| Crianças |

| Saúde e Bem-estar Geral |

| Saúde Óssea e Articular |

| Energia e Gerenciamento de Peso |

| Saúde Gastrointestinal e Intestinal |

| Fortalecimento da Imunidade |

| Saúde Cardiovascular |

| Gerenciamento de Diabetes |

| Saúde Cognitiva e Mental |

| Cuidados com Pele, Cabelo e Unhas |

| Saúde Ocular |

| Outras Aplicações de Saúde |

| Supermercados/Hipermercados |

| Lojas Especializadas |

| Canais de Varejo Online |

| Venda Direta |

| Outros Canais de Distribuição |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Resto da América do Norte | |

| Europa | Alemanha |

| França | |

| Reino Unido | |

| Espanha | |

| Holanda | |

| Itália | |

| Suécia | |

| Polônia | |

| Bélgica | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Índia | |

| Japão | |

| Austrália | |

| Coreia do Sul | |

| Indonésia | |

| Tailândia | |

| Singapura | |

| Resto da Ásia-Pacífico | |

| América do Sul | Brasil |

| Argentina | |

| Chile | |

| Colômbia | |

| Peru | |

| Resto da América do Sul | |

| Oriente Médio e África | Emirados Árabes Unidos |

| África do Sul | |

| Nigéria | |

| Arábia Saudita | |

| Egito | |

| Marrocos | |

| Turquia | |

| Resto do Oriente Médio e África |

| Por Tipo de Produto | Vitaminas | Vitamina A |

| Vitamina C | ||

| Vitamina D | ||

| Vitamina B (Inclui B6, B7/Biotina, B9/Folato, B12, etc.) | ||

| Outros Suplementos Vitamínicos | ||

| Suplementos Multivitamínicos | ||

| Minerais | Suplementos de Ferro | |

| Suplementos de Cálcio | ||

| Suplementos de Magnésio e Zinco | ||

| Suplementos Multi-minerais | ||

| Outros Minerais | ||

| Ácidos Graxos | ||

| Proteínas e Aminoácidos | ||

| Suplementos Prebióticos e Probióticos | ||

| Suplementos Herbais | ||

| Enzimas | ||

| Suplementos Misturados | ||

| Outros | ||

| Por Forma | Comprimidos | |

| Cápsulas e Softgels | ||

| Pós | ||

| Gomas | ||

| Líquidos | ||

| Outros | ||

| Por Origem | À Base de Plantas | |

| À Base Animal | ||

| Sintético/Derivado de Fermentação | ||

| Por Grupo de Consumidores | Homens | |

| Mulheres | ||

| Crianças | ||

| Por Aplicação de Saúde | Saúde e Bem-estar Geral | |

| Saúde Óssea e Articular | ||

| Energia e Gerenciamento de Peso | ||

| Saúde Gastrointestinal e Intestinal | ||

| Fortalecimento da Imunidade | ||

| Saúde Cardiovascular | ||

| Gerenciamento de Diabetes | ||

| Saúde Cognitiva e Mental | ||

| Cuidados com Pele, Cabelo e Unhas | ||

| Saúde Ocular | ||

| Outras Aplicações de Saúde | ||

| Por Canal de Distribuição | Supermercados/Hipermercados | |

| Lojas Especializadas | ||

| Canais de Varejo Online | ||

| Venda Direta | ||

| Outros Canais de Distribuição | ||

| Por Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Resto da América do Norte | ||

| Europa | Alemanha | |

| França | ||

| Reino Unido | ||

| Espanha | ||

| Holanda | ||

| Itália | ||

| Suécia | ||

| Polônia | ||

| Bélgica | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Índia | ||

| Japão | ||

| Austrália | ||

| Coreia do Sul | ||

| Indonésia | ||

| Tailândia | ||

| Singapura | ||

| Resto da Ásia-Pacífico | ||

| América do Sul | Brasil | |

| Argentina | ||

| Chile | ||

| Colômbia | ||

| Peru | ||

| Resto da América do Sul | ||

| Oriente Médio e África | Emirados Árabes Unidos | |

| África do Sul | ||

| Nigéria | ||

| Arábia Saudita | ||

| Egito | ||

| Marrocos | ||

| Turquia | ||

| Resto do Oriente Médio e África | ||

Principais Perguntas Respondidas no Relatório

Qual é o tamanho atual do mercado de Suplementos Dietéticos?

O mercado totalizou USD 145,62 bilhões em 2025 e está previsto para alcançar USD 179,36 bilhões até 2030.

Qual região detém a maior participação do mercado de Suplementos Dietéticos?

A Ásia-Pacífico lidera com 49,48% da receita global devido à escala populacional, rendas crescentes e forte infraestrutura de e-commerce.

Qual tipo de produto está crescendo mais rapidamente na indústria de Suplementos Dietéticos?

Prebióticos e probióticos mostram o maior impulso, com uma TCAC de 9,61% projetada para 2025-2030.

Quão rapidamente o varejo online está se expandindo para vendas de Suplementos Dietéticos?

As vendas online devem crescer a uma TCAC de 13,00%, tornando o e-commerce tanto o maior quanto o canal mais rápido até 2030.

O que impulsiona a demanda por suplementos à base de plantas?

Os consumidores buscam cada vez mais ingredientes naturais e veganos e recompensam marcas que comprovam fornecimento sustentável e rotulagem transparente.

Página atualizada pela última vez em: