Tamanho e Participação do Mercado de Sequenciamento de Nova Geração (NGS)

Análise do Mercado de Sequenciamento de Nova Geração (NGS) pela Mordor Intelligence

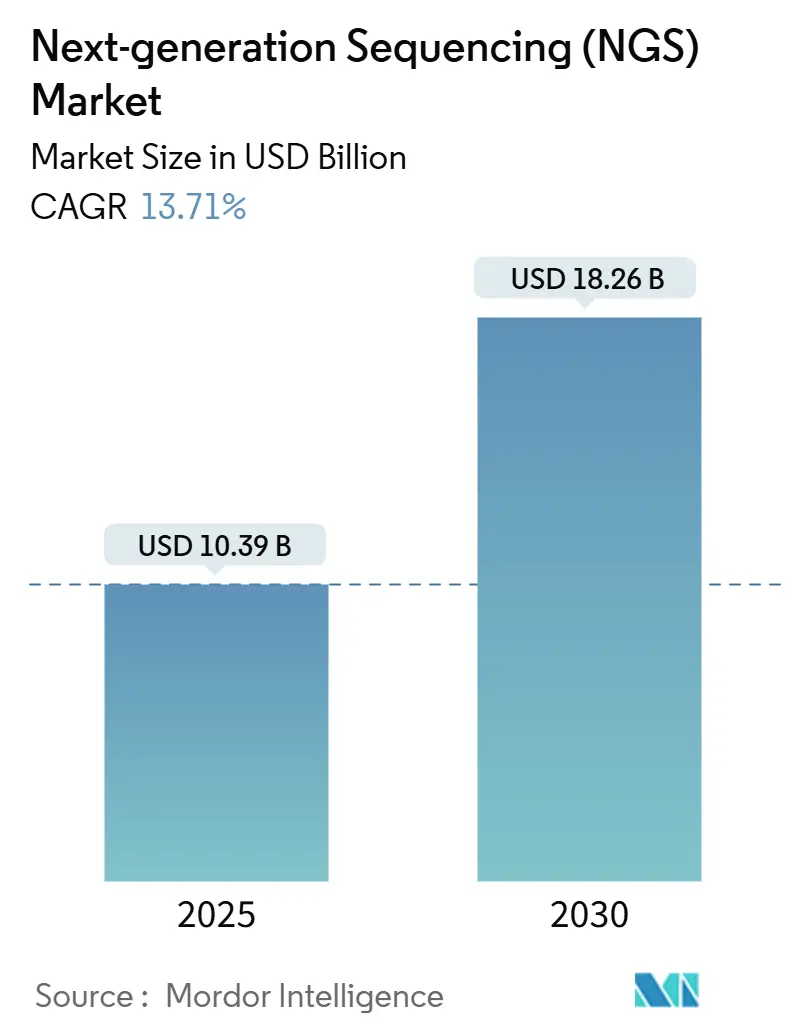

O tamanho do mercado de Sequenciamento de Nova Geração gerou cerca de USD 10,39 bilhões em 2025 e está previsto para atingir quase USD 18,26 bilhões até 2030, refletindo uma taxa de crescimento anual composta (TCAC) de 13,7% durante 2025-2030. Esta expansão sinaliza a mudança de uma fase centrada na tecnologia para uma ampla implantação clínica, à medida que os custos de sequenciamento se aproximam de USD 100 por genoma, reduzindo a barreira de acessibilidade para adoção pelos sistemas de saúde. Reagentes e consumíveis permanecem como o principal motor de receita, enquanto a entrada da Element Biosciences, Ultima Genomics e outros desafiantes está expandindo as opções de plataforma e incentivando a competição de preços. A oncologia mantém prioridade, mas a genômica em escala populacional, farmacogenômica e diagnósticos de doenças raras estão ampliando a demanda. Regras iminentes da FDA sobre Testes Desenvolvidos em Laboratório (LDTs) prometem padrões de qualidade mais claros, porém também aumentam as cargas de conformidade que laboratórios menores devem gerenciar[1]U.S. Food and Drug Administration, "FDA Takes Action Aimed at Helping to Ensure the Safety and Effectiveness of Laboratory Developed Tests," fda.gov.

Principais Conclusões do Relatório

- Por tipo de produto, reagentes e consumíveis capturaram 69,9% da participação do mercado de sequenciamento de nova geração em 2024, enquanto instrumentos registram a TCAC mais rápida de 14,4% até 2030.

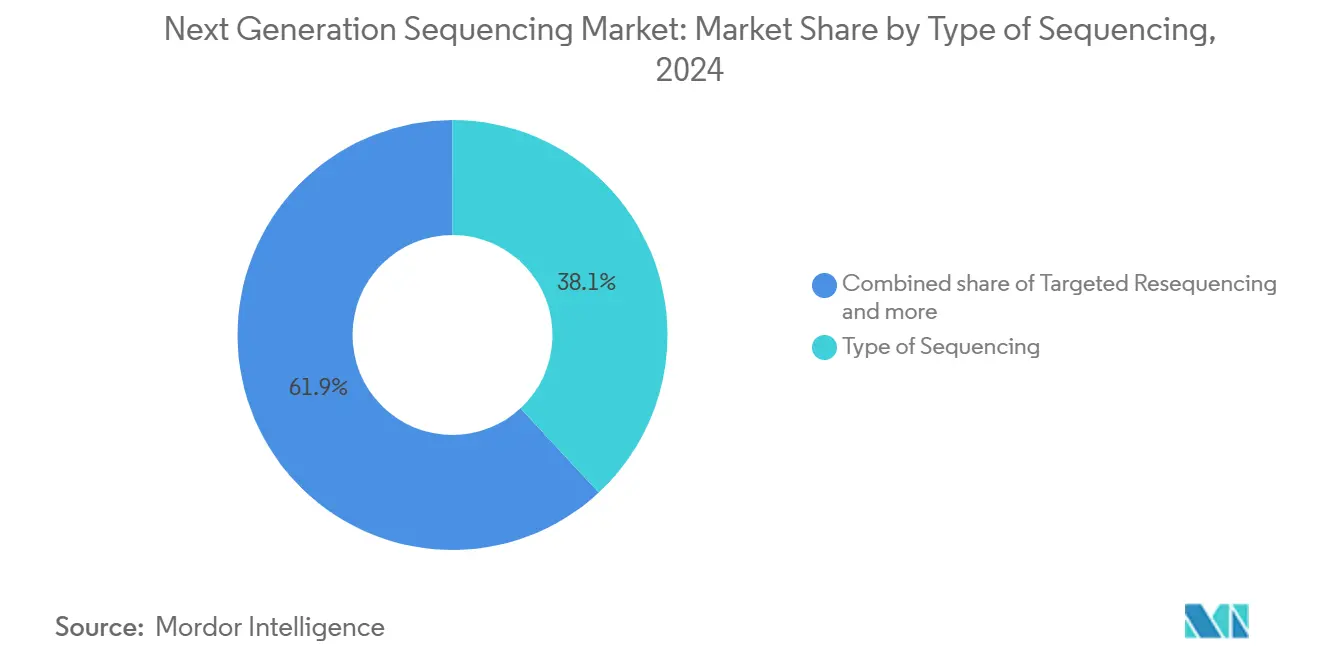

- Por método de sequenciamento, o ressequenciamento direcionado liderou com 38,1% de participação na receita em 2024; o sequenciamento de exoma completo está avançando a uma TCAC de 14,2% até 2030.

- Por aplicação, descoberta de medicamentos e medicina personalizada comandaram 35,2% do tamanho do mercado de sequenciamento de nova geração em 2024, enquanto triagem genética está posicionada para uma TCAC de 14,3% até 2030.

- Por usuário final, instituições acadêmicas detinham 48,4% da participação do mercado de sequenciamento de nova geração em 2024, porém hospitais e sistemas de saúde estão se expandindo a 14,0% TCAC até 2030.

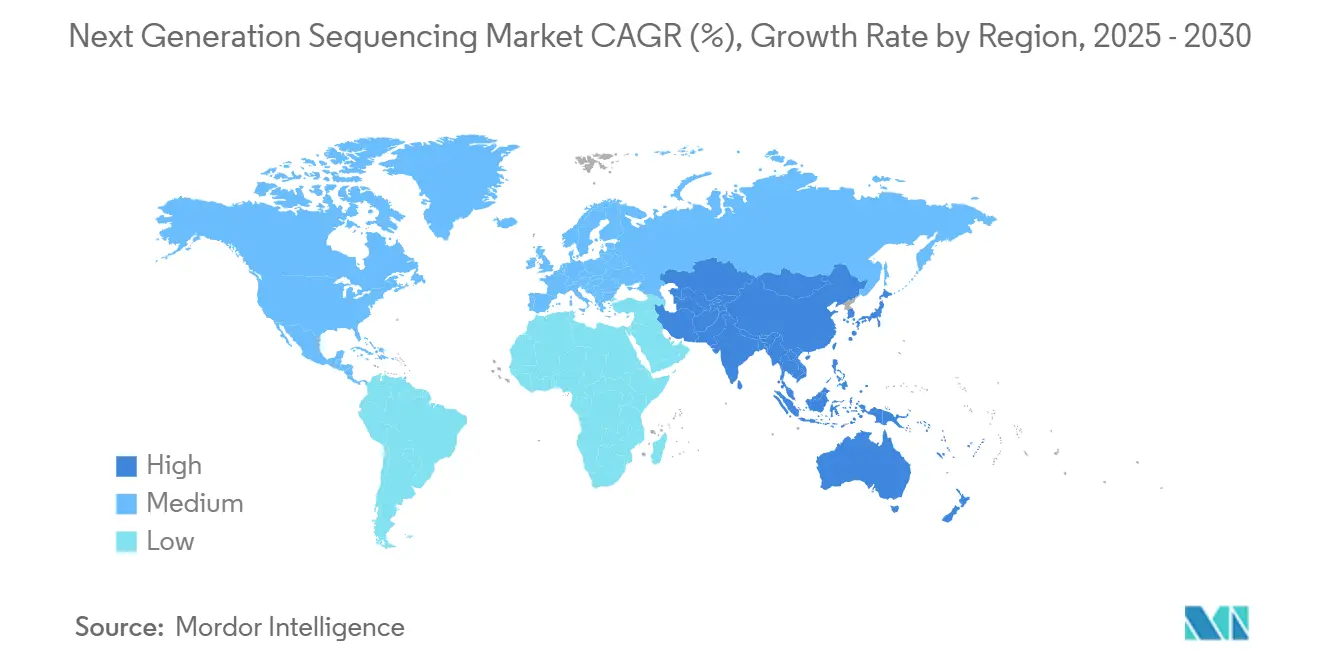

- Por região, a América do Norte representou 41,9% da receita em 2024; a Ásia-Pacífico registra a TCAC mais rápida de 14,2% até 2030.

Tendências e Insights Globais do Mercado de Sequenciamento de Nova Geração (NGS)

Análise de Impacto dos Direcionadores

| Direcionador | (~) % de Impacto na Previsão da TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Adoção da medicina de precisão | +3.2% | Global, com adoção inicial na América do Norte e Europa | Prazo médio (2-4 anos) |

| Declínio do custo do genoma | +2.8% | Global | Prazo curto (≤2 anos) |

| Endossos de diretrizes de prática clínica (NCCN, ACMG) | +2.0% | Global, influência mais forte de pagadores nos Estados Unidos e Europa Ocidental | Prazo curto (≤2 anos) |

| Programas de genômica populacional | +1.5% | América do Norte, Europa, expandindo para Ásia-Pacífico | Prazo médio (2-4 anos) |

| Pipelines de bioinformática habilitados por IA | +1.7% | Global, concentrado em centros acadêmicos e clínicos de sequenciamento de alto rendimento | Prazo curto (≤2 anos) |

| Integração de P&D farmacêutica | +1.2% | Global, focado em regiões com grandes clusters biofarmacêuticos | Prazo médio (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Aceleração da Adoção de Medicina de Precisão e Diagnósticos Complementares em Vias de Cuidados Oncológicos e de Doenças Raras

A oncologia cruzou um marco em 2023 quando os volumes de sequenciamento clínico superaram o uso em pesquisa, confirmando a confiança hospitalar de que dados genômicos podem orientar a seleção de medicamentos e reduzir tratamentos evitáveis. Apenas o segmento de oncologia NGS dos Estados Unidos tocou USD 3 bilhões em 2023 e está seguindo em direção a USD 4 bilhões até 2025, ilustrando o apetite do sistema de saúde por testes de painel mais amplos. A aprovação da FDA de ensaios abrangentes como o TruSight Oncology Comprehensive amplia a aceitação de pagadores e acelera a conversão de laboratórios de painéis de gene único para multi-gene. Combinado com pilotos de integração de EHR que entregam alertas farmacogenômicos no ponto de cuidado, clínicos agora veem o sequenciamento como um teste rotineiro em vez de raro. O mercado de sequenciamento de nova geração consequentemente ganha throughput recorrente à medida que diretrizes de tratamento referenciam assinaturas genômicas.

Declínio Contínuo no Custo por Genoma Impulsionado por Químicas de Maior Rendimento e Tecnologias de Instrumentos Inovadoras

A miniaturização da química, atualizações de óptica e algoritmos de chamada de base empurraram o custo por genoma humano abaixo de USD 200 no sistema NovaSeq X da Illumina e em direção a USD 100 em competidores emergentes. Provedores em oncologia e neonatologia agora podem justificar o sequenciamento sobre ensaios legados de múltiplas etapas porque o preço não mais supera as economias diagnósticas. A queda dos custos de consumíveis também encoraja instalações centrais acadêmicas a expandir frotas de instrumentos, impulsionando demanda adicional de reagentes que sustenta o mercado de sequenciamento de nova geração. Avanços continuados na reutilização de células de fluxo e multiplexação de kits devem reduzir outros 20%-30% da despesa por amostra dentro de dois anos, comprimindo períodos de retorno para equipamentos de capital.

Expansão de Programas de Genômica em Escala Populacional Apoiados por Governos e Consórcios Privados Mundialmente

Biobancos patrocinados pelo governo, como a Alliance for Genomic Discovery, se comprometem a sequenciar 250.000 genomas para acelerar a descoberta de medicamentos. O Medical Research Future Fund da Austrália está canalizando USD 500 milhões ao longo de dez anos para infraestrutura genômica. Esses projetos não apenas consomem grandes volumes de reagentes, mas também criam bancos de dados de referência que melhoram a interpretação de variantes raras em populações sub-representadas. À medida que países asiáticos e do Oriente Médio lançam iniciativas paralelas, fornecedores de instrumentos ganham acesso a orçamentos de capital frescos e contratos de consumíveis de longo prazo, reforçando a visibilidade de vários anos para o mercado de sequenciamento de nova geração.

Aumento da Utilização de NGS na Descoberta de Medicamentos Farmacêuticos e Fluxos de Trabalho de Identificação de Biomarcadores

Bristol Myers Squibb, GSK e Novo Nordisk se juntaram à Alliance for Genomic Discovery em 2024, sinalizando dependência de toda a indústria em dados NGS para estratificar populações de ensaios e monitorar doença residual mínima. A orientação da FDA endossando DNA tumoral circulante como um endpoint substituto permite que patrocinadores usem NGS para acelerar aprovações oncológicas, encurtando ciclos de desenvolvimento. Organizações de pesquisa por contrato consequentemente expandem capacidade de sequenciamento, enquanto fabricantes de kits adaptam painéis RUO para descoberta de fase inicial. Volumes crescentes de estudos de diagnósticos complementares garantem consumo sustentado de reagentes além da base tradicional de clientes de pesquisa.

Análise de Impacto das Restrições

| Restrição | (~) % de Impacto na Previsão da TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Fragmentação regulatória | -2.1% | Global, maior impacto na América do Norte | Prazo curto (≤2 anos) |

| Restrições de privacidade de dados | -1.4% | Mais severo na União Europeia | Prazo médio (2-4 anos) |

| Alto desembolso de capital para plataformas de sequenciamento de leitura longa e espacial | -1.2% | Mercados emergentes e instituições menores globalmente | Prazo curto (≤2 anos) |

| Escassez de talento em bioinformática para interpretação de grau clínico | -1.0% | Global, mais agudo em mercados de crescimento rápido | Prazo longo (≥4 anos) |

| Fonte: Mordor Intelligence | |||

Panorama Regulatório Global Fragmentado para Validação de NGS Clínico

A regra final da FDA classificando a maioria dos LDTs como dispositivos médicos introduz conformidade faseada até 2028 e compele laboratórios clínicos a submeter revisões de pré-mercado ou pivotear para kits aprovados pela FDA. Embora a política vise harmonizar a qualidade, desafios legais de associações de laboratório criam incerteza sobre cronogramas. Laboratórios devem orçar para estudos de validação e possíveis atualizações de sistema, temporariamente desacelerando pedidos de capital. Fora dos Estados Unidos, requisitos divergentes entre a NMPA da China, IVDR da UE e PMDA do Japão forçam fornecedores a localizar documentação, adicionando despesa e alongando lançamentos de produtos no mercado de sequenciamento de nova geração.

Restrições Impulsionadas por Privacidade de Dados na Transferência Transfronteiriça de Dados Genômicos

Restrições na transferência transfronteiriça de dados genômicos sob o Regulamento Geral de Proteção de Dados da UE complicam estudos multinacionais de doenças raras e oncologia, que dependem de conjuntos de dados de variantes agregadas[2]Nature Portfolio, "EU-US Data Transfers: An Enduring Challenge for Health Research Collaborations," nature.com. O próximo Espaço Europeu de Dados de Saúde busca fornecer acesso controlado de pesquisadores, mas detalhes de implementação permanecem em debate. Patrocinadores e consórcios acadêmicos, portanto, investem em análise descentralizada e aprendizado federado para evitar movimento de dados brutos, incorrendo sobrecarga adicional de bioinformática. Para fornecedores, bancos de dados regionalizados diminuem economias de escala e atrasam a harmonização de pipelines de interpretação de variantes de grau clínico, silenciando adoção de curto prazo na Europa dentro do mercado de sequenciamento de nova geração.

Análise de Segmento

Por Tipo de Sequenciamento: Utilidade Clínica Impulsiona Crescimento do Segmento

O ressequenciamento direcionado detinha 38,1% da receita em 2024, reforçando seu papel como cavalo de batalha para painéis de câncer e linhagem germinativa acionáveis que podem ser completados dentro de quarenta e oito horas. Seu escopo focado reduz a carga de análise de dados e se alinha com códigos de reembolso, tornando-o o ponto de entrada para a maioria dos laboratórios hospitalares no mercado de sequenciamento de nova geração. O sequenciamento de exoma completo está ganhando à medida que os custos caem, registrando uma TCAC de 14,2% até 2030 e servindo como o teste de primeira linha com 45% de rendimento diagnóstico para doenças raras. O sequenciamento de RNA continua a proliferar em malignidades hematológicas onde a detecção de fusão orienta terapia direcionada. Enquanto isso, a adoção do sequenciamento de genoma completo permanece modesta, porém crescente, porque projetos populacionais cada vez mais demandam dados de cobertura completa. À medida que a anotação impulsionada por IA acelera, o tamanho do mercado de sequenciamento de nova geração para WGS está previsto para superar o mercado geral após 2028.

Instrumentos otimizados para throughput de exoma ou genoma agora integram análise secundária na caixa, reduzindo a necessidade de servidores separados e tornando o tempo de resposta de ponta a ponta mais previsível. Laboratórios mudando de fluxos de trabalho de exoma para genoma frequentemente mantêm kits de extração e biblioteca existentes, amortecendo custos de transição. Fornecedores contrabalançam o risco de canibalização oferecendo caminhos de upgrade que reutilizam cartuchos de célula de fluxo através de múltiplos modos de corrida. Consequentemente, o mercado de sequenciamento de nova geração se beneficia de demanda de consumíveis mais aderente mesmo à medida que formatos de corrida se diversificam.

Nota: Participações de segmento de todos os segmentos individuais disponíveis na compra do relatório

Por Tipo de Produto: Consumíveis Impulsionam Receita Recorrente

Reagentes e consumíveis capturaram 69,9% da participação do mercado de sequenciamento de nova geração em 2024, sublinhando o modelo lâmina-e-cabo que sustenta a lucratividade do fornecedor. Sua posição dominante reflete o ciclo mensal de reabastecimento de células de fluxo, enzimas e sondas de captura em laboratórios clínicos que empurram 90% de utilização da capacidade de corrida. Embora instrumentos representem uma base menor, inovações como o upgrade de célula de fluxo única NovaSeq X da Illumina estão expandindo throughput enquanto encolhem espaço no piso. A receita de instrumentos assim registra uma TCAC de 14,4% até 2030, reforçada por modelos de leasing que agrupam reagentes em contratos de vários anos e amortecem orçamentos de capital.

Provedores de serviços-variando de instalações centrais acadêmicas a laboratórios de referência comerciais-continuam a absorver cargas de trabalho complexas de bioinformática. A demanda por interpretação de dados, particularmente em torno de variantes em mosaico e rearranjos estruturais, está impulsionando uma expansão de dois dígitos em análise terceirizada. À medida que inteligência artificial automatiza chamada de base primária, fornecedores cada vez mais diferenciam serviços através de análises terciárias e relatórios clínicos. Esse desenvolvimento ancora camadas adicionais de receita recorrente e ajuda a defender margens à medida que preços de reagentes caem no mercado de sequenciamento de nova geração.

Por Aplicação: Medicina de Precisão Lidera Utilização do Mercado

Descoberta de medicamentos e medicina personalizada entregaram 35,2% da receita de 2024, apoiadas por alianças farmacêuticas que integram estratificação genômica desde estágios pré-clínicos até ensaios de fase III[3]llumina Inc., "The Alliance for Genomic Discovery Welcomes Bristol Myers Squibb, GSK, and Novo Nordisk," illumina.com. O uso expandido de ensaios de DNA tumoral circulante em braços de ensaio neo-adjuvante aumenta testes repetidos por paciente, elevando volumes de consumíveis no mercado de sequenciamento de nova geração. Triagem genética, incluindo testes de portadores e pré-natais não invasivos, está projetada para expandir a uma TCAC de 14,3%, impulsionada pela cobertura de pagadores de painéis de genes expandidos. Maior disponibilidade de protocolos de genoma completo de baixa cobertura promete taxas de detecção mais altas para variantes de número de cópias comparadas a microarrays, impulsionando adoção clínica.

Aplicações diagnósticas continuam se ampliando além da oncologia para doença cardiovascular e imunologia. Painéis de detecção de sepse precoce que sequenciam DNA livre celular mostram promessa para direcionar terapia com antibióticos dentro de horas, ilustrando como fluxos de trabalho genômicos podem penetrar configurações de cuidado agudo. Genômica agrícola, embora ainda nicho, se beneficia de parcerias como a colaboração de melhoramento agrícola da Illumina e LGC Biosearch. Esses desenvolvimentos, embora incrementais, diversificam o risco de mercado e contribuem para impulso sustentado de receita na indústria de sequenciamento de nova geração.

Nota: Participações de segmento de todos os segmentos individuais disponíveis na compra do relatório

Por Usuário Final: Liderança Acadêmica com Crescimento Clínico

Instituições acadêmicas mantiveram 48,4% da receita em 2024 e estão previstas para crescer quase alinhadas com o mercado geral de sequenciamento de nova geração a 14,0% TCAC. Sua força brota de projetos exploratórios financiados por subsídios e da liderança de iniciativas nacionais de genoma que demandam alto throughput. Hospitais e redes integradas de entrega, no entanto, representam o grupo de clientes de crescimento mais rápido à medida que o sequenciamento rápido de genoma completo demonstra utilidade clínica em cuidados intensivos neonatais[4]GeneDx, "Collaboration With Epic to Expand Rapid Whole Genome Sequencing," genedx.com. Fluxos de trabalho de ponto de cuidado que colapsam ciclos de amostra para relatório para menos de quarenta e oito horas aumentam o rendimento diagnóstico e encurtam estadias de pacientes, persuadindo administradores a comprometer orçamentos de capital.

Empresas farmacêuticas e biotecnológicas aprofundam investimentos em sequenciamento para informar validação de alvo, toxicogenômica e co-desenvolvimento de diagnósticos complementares. Como essas empresas frequentemente terceirizam sequenciamento de laboratório úmido, organizações de pesquisa por contrato escalam frotas de plataforma para atender requisitos de Boas Práticas Clínicas. Essa dinâmica fortalece pull-through de reagentes e sustenta preços de serviços premium através do tamanho do mercado de sequenciamento de nova geração.

Análise Geográfica

A América do Norte contribuiu com 41,9% da receita em 2024 com base no reembolso clínico avançado e financiamento de risco para start-ups de sequenciamento. A expansão do mercado dos Estados Unidos é reforçada por decisões de cobertura do CMS que reembolsam painéis somáticos grandes, enquanto a regra LDT faseada é esperada para padronizar qualidade e gradualmente acelerar confiança de pagadores. Principais centros médicos acadêmicos aproveitam subsídios NIH para genômica de saúde populacional, garantindo um fluxo constante de upgrades de instrumentos e consumíveis dentro do mercado de sequenciamento de nova geração.

A Ásia-Pacífico registra a TCAC mais rápida de 14,2% até 2030, liderada pelo Centro Nacional de Dados Genômicos da China e inovadores domésticos como a BGI. Incentivos de fabricação local e grande incidência oncológica criam economia favorável para sequenciadores nativos que frequentemente competem com preços de importação. Japão e Coreia do Sul integram sequenciamento em programas nacionais de triagem de câncer, enquanto a Índia escala projetos piloto de triagem de recém-nascidos, ampliando consumo de reagentes. Reformas regulatórias regionais que simplificam licenciamento de importação aceleram ainda mais transferência de tecnologia e penetração de plataforma.

A Europa mantém uma participação significativa, apoiada pelo financiamento Horizon Europe e redes coordenadas de doenças raras. No entanto, restrições de localização de dados do GDPR inflam custos operacionais; laboratórios investem em análises federadas que cumprem regras transfronteiriças. O Oriente Médio e África, embora menores, observam crescimento de dois dígitos acompanhado por hubs de medicina de precisão no Conselho de Cooperação do Golfo e por consórcios de vigilância de genômica de patógenos baseados na África que adquiriram sequenciadores de frota durante a resposta à COVID-19. No geral, diversificação geográfica amortece risco de moeda e sustenta resiliência de longo prazo do mercado de sequenciamento de nova geração.

Panorama Competitivo

A indústria de sequenciamento de nova geração permanece oligopolística, mas está caminhando em direção a uma rivalidade mais ampla. A Illumina liderou a receita de 2024 em aproximadamente USD 4,3 bilhões, porém compressão de margem e escrutínio antitruste limitam o crescimento. A captação de USD 277 milhões da Element Biosciences acelerou seu lançamento do AVITI24, trazendo instrumentos de throughput médio de menor preço para laboratórios centrais. A Ultima Genomics faz parceria com Labcorp para validar testes oncológicos de genoma completo, sinalizando que jogadores disruptivos podem garantir clientes clínicos de destaque.

Parcerias estratégicas moldam competição à medida que fornecedores combinam força em química, informática e multi-ômicas. A Illumina se associa com NVIDIA para integrar análise acelerada por GPU, encolhendo tempo de análise secundária de horas para minutos. A Roche progride em uma plataforma nanopore interna para ampliar seu portfólio de diagnósticos clínicos. A aquisição da SeQure Dx pela MaxCyte estende controles de qualidade de edição celular para fluxos de trabalho de sequenciamento, conectando fabricação terapêutica com análises genômicas. Coletivamente, esses movimentos diversificam opções de tecnologia e criam pressão de preços descendente que beneficia compradores no mercado de sequenciamento de nova geração.

Modelos de negócios emergentes incluem acordos de aluguel de reagentes, assinaturas de pipeline baseadas em nuvem e arrendamentos agrupados de hardware-kit-software que transformam desembolsos iniciais em despesas operacionais. Fornecedores também investem em IA no instrumento para ajudar laboratórios de médio porte a automatizar classificação de variantes, uma capacidade historicamente limitada aos principais centros de pesquisa. À medida que barreiras tecnológicas caem, diferenciação de marca inclina para qualidade de serviço, confiabilidade da cadeia de suprimentos e interoperabilidade de ecossistema.

Líderes da Indústria de Sequenciamento de Nova Geração (NGS)

-

Illumina Inc.

-

Thermo Fisher Scientific Inc.

-

BGI Genomics Co. Ltd.

-

F. Hoffmann-La Roche Ltd.

-

Oxford Nanopore Technologies Plc

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Janeiro de 2025: A Illumina revelou uma versão de célula de fluxo única do NovaSeq X junto com upgrades de software e kits de biblioteca multi-ômica, melhorando qualidade de dados enquanto reduz dependência de PhiX. Feedback inicial de clientes apontou para adoção imediata para ensaios oncológicos de alto throughput, sugerindo que upgrades integrados podem impulsionar pull-through de consumíveis.

- Outubro de 2024: MGI e OncoDNA lançaram um fluxo de trabalho simplificado para perfil genômico abrangente que combina automação de preparação de amostra com painéis oncológicos validados. O acordo oferece aos laboratórios um caminho mais rápido para implementar pipelines completos de relatórios, potencialmente reduzindo barreiras para adoção de oncologia de precisão.

- Setembro de 2024: Illumina e LGC Biosearch Technologies entraram em uma parceria estratégica para avançar aplicações genômicas na agricultura, combinando preparação de biblioteca Amp-Seq com sequenciamento de alto throughput. A colaboração visa acelerar cronogramas de melhoramento de culturas, sugerindo diversificação mais ampla além dos mercados de saúde humana.

- Agosto de 2024: Hitachi High-Tech adquiriu propriedade majoritária da Nabsys, adicionando mapeamento genômico eletrônico ao seu portfólio de ciências da vida. A aquisição posiciona a Hitachi para entregar análise de variação estrutural, uma área de aplicação que complementa plataformas de sequenciamento de leitura curta.

- Agosto de 2024: A Illumina lançou ensaios TruSight Oncology 500 e ctDNA v2 de alto throughput para usuários NovaSeq X, expandindo opções de menu para perfil genômico abrangente. O lançamento fornece aos clientes NovaSeq X existentes oportunidades de receita incremental em biópsia líquida.

- Julho de 2024: Labcorp ampliou sua colaboração com Ultima Genomics para incorporar o sequenciador UG 100 em fluxos de trabalho de testes oncológicos. A parceria sublinha uma crescente disposição entre principais laboratórios de referência para diversificar sua frota de instrumentos com plataformas emergentes.

- Fevereiro de 2024: A Illumina divulgou receita fiscal-2023 de USD 4,50 bilhões e confirmou embarque de 352 unidades NovaSeq X durante o ano. A atualização demonstrou que demanda inicial pela nova plataforma excedeu previsões iniciais de fabricação.

- Janeiro de 2024: A Alliance for Genomic Discovery adicionou Bristol Myers Squibb, GSK e Novo Nordisk à sua lista de membros, expandindo sua capacidade para gerar conjuntos de dados multi-ômicos para descoberta de medicamentos. O consórcio ampliado destaca crença da indústria de que dados pré-competitivos compartilhados aceleram desenvolvimento terapêutico.

Escopo Global do Relatório do Mercado de Sequenciamento de Nova Geração (NGS)

Conforme o escopo do relatório, NGS é uma tecnologia na qual milhões de cadeias de DNA podem ser sequenciadas através de paralelização massiva. Esta técnica também é conhecida como sequenciamento de alto throughput. O baixo custo, alta precisão e velocidade, e resultados precisos, mesmo de entradas de amostra baixas, são as principais vantagens que o NGS oferece sobre o método de sequenciamento de Sanger. O mercado de sequenciamento de nova geração é segmentado por Tipo de Sequenciamento (Sequenciamento de Genoma Completo, Ressequenciamento Direcionado, Sequenciamento de Exoma Completo, Sequenciamento de RNA, Sequenciamento CHIP, Sequenciamento De Novo e Sequenciamento Metil), Tipo de Produto (Instrumentos, Reagentes e Consumíveis, e Serviços), Usuário Final (Hospitais e Instituições de Saúde, Acadêmicos, e Empresas Farmacêuticas e Biotecnológicas), Aplicação (Descoberta de Medicamentos e Medicina Personalizada, Triagem Genética, Diagnósticos, Agricultura e Pesquisa Animal, e Outras Aplicações), e Geografia (América do Norte, Europa, Ásia-Pacífico, Oriente Médio e África, e América do Sul). O relatório de mercado também cobre os tamanhos estimados de mercado e tendências para 17 países diferentes nas principais regiões globalmente. O relatório oferece tamanho de mercado e previsões em valor (em milhões de USD) para todos os segmentos mencionados acima.

| Sequenciamento de Genoma Completo |

| Ressequenciamento Direcionado |

| Sequenciamento de Exoma Completo |

| Sequenciamento de RNA |

| Sequenciamento CHIP |

| Sequenciamento De Novo |

| Sequenciamento Metil |

| Instrumentos |

| Reagentes e Consumíveis |

| Serviços |

| Descoberta de Medicamentos e Medicina Personalizada |

| Triagem Genética |

| Diagnósticos |

| Agricultura e Pesquisa Animal |

| Outras Aplicações (Epigenômica, Metagenômica, Transcriptômica) |

| Hospitais e Instituições de Saúde |

| Acadêmicos |

| Empresas Farmacêuticas e Biotecnológicas |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemanha |

| Reino Unido | |

| França | |

| Itália | |

| Espanha | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Japão | |

| Índia | |

| Coreia do Sul | |

| Austrália | |

| Resto da Ásia-Pacífico | |

| Oriente Médio e África | CCG |

| África do Sul | |

| Resto do Oriente Médio e África | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul |

| Por Tipo de Sequenciamento | Sequenciamento de Genoma Completo | |

| Ressequenciamento Direcionado | ||

| Sequenciamento de Exoma Completo | ||

| Sequenciamento de RNA | ||

| Sequenciamento CHIP | ||

| Sequenciamento De Novo | ||

| Sequenciamento Metil | ||

| Por Tipo de Produto | Instrumentos | |

| Reagentes e Consumíveis | ||

| Serviços | ||

| Por Aplicação | Descoberta de Medicamentos e Medicina Personalizada | |

| Triagem Genética | ||

| Diagnósticos | ||

| Agricultura e Pesquisa Animal | ||

| Outras Aplicações (Epigenômica, Metagenômica, Transcriptômica) | ||

| Por Usuário Final | Hospitais e Instituições de Saúde | |

| Acadêmicos | ||

| Empresas Farmacêuticas e Biotecnológicas | ||

| Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Espanha | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Japão | ||

| Índia | ||

| Coreia do Sul | ||

| Austrália | ||

| Resto da Ásia-Pacífico | ||

| Oriente Médio e África | CCG | |

| África do Sul | ||

| Resto do Oriente Médio e África | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

Principais Questões Respondidas no Relatório

Qual é o valor atual do mercado de sequenciamento de nova geração?

O mercado está avaliado em USD 10,39 bilhões em 2025 e está previsto para atingir USD 18,26 bilhões até 2030.

Qual categoria de produto gera mais receita recorrente?

Reagentes e consumíveis comandam 69,88% da receita, refletindo a natureza de recompra repetida da química de sequenciamento e células de fluxo.

Por que a Ásia-Pacífico é a região de crescimento mais rápido?

Investimentos crescentes em saúde, carga oncológica e projetos de genoma financiados pelo governo elevam a Ásia-Pacífico a uma TCAC prevista de 14,21%.

Como a nova regra LDT dos EUA afeta participantes do mercado?

Laboratórios devem implementar gradualmente requisitos de sistema de qualidade e validação até 2028, aumentando custos de conformidade, mas padronizando desempenho de testes.

Qual tipo de sequenciamento está se expandindo mais rapidamente?

Sequenciamento de exoma completo cresce a 14,23% TCAC à medida que clínicos o adotam para diagnósticos de doenças raras.

Que movimentos estratégicos as empresas líderes estão fazendo?

A Illumina faz parceria com NVIDIA para análises multiômicas, Element Biosciences levanta financiamento significativo para plataformas de baixo custo, e Roche avança tecnologia nanopore para diversificar ofertas clínicas.

Página atualizada pela última vez em: