Análise de mercado de latas metálicas

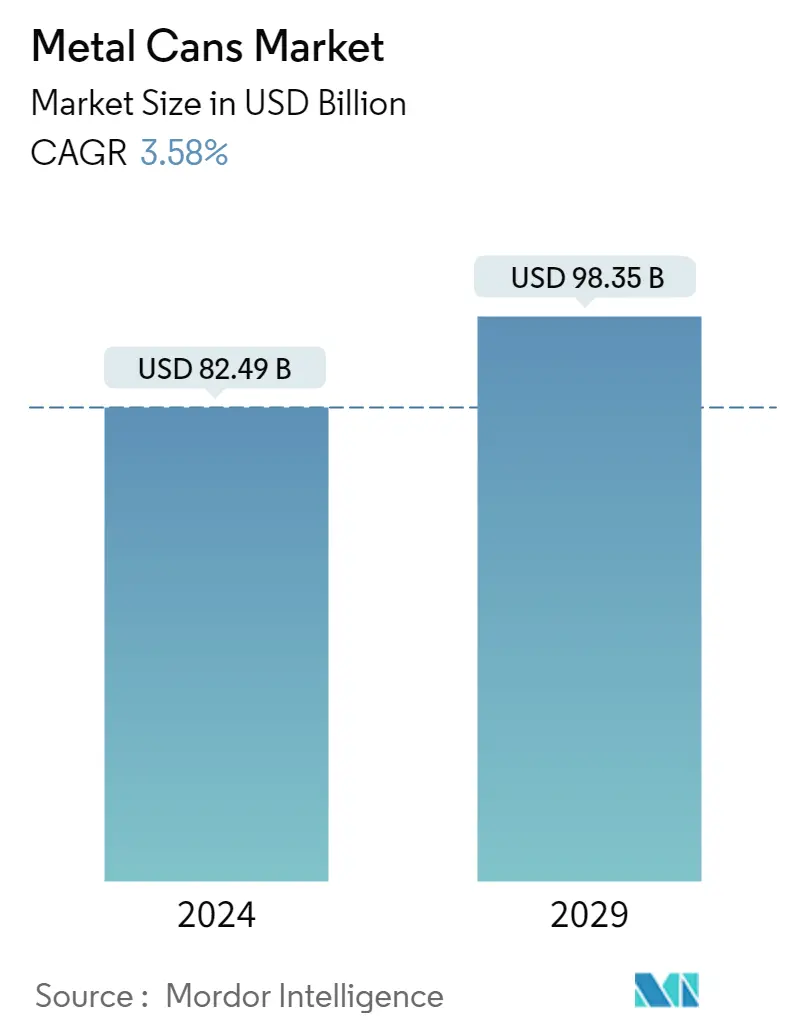

O tamanho do mercado de latas metálicas é estimado em US$ 82,49 bilhões em 2024, e deverá atingir US$ 98,35 bilhões até 2029, crescendo a um CAGR de 3,58% durante o período de previsão (2024-2029).

O produto vem ganhando destaque por suas características diferenciadas, como resistência ao transporte, tampa hermeticamente fechada, manuseio brusco e fácil reciclabilidade.

- A alta reciclabilidade das latas metálicas é um dos impulsionadores significativos do mercado. As latas de alumínio oferecem quase proteção contra a umidade. As latas não enferrujam e são resistentes à corrosão, além de proporcionarem um dos prazos de validade mais prolongados considerando qualquer embalagem. Também oferece muitos benefícios, como rigidez, estabilidade e propriedades de alta barreira.

- Devido ao crescente consumo de bebidas alcoólicas e não alcoólicas, como cerveja e refrigerantes, na região europeia, existe uma procura significativa por latas metálicas. De acordo com o Grupo Barth-Haas, a Alemanha foi o maior produtor de cerveja da Europa em 2021. Os produtos cervejeiros na Alemanha foram superiores a 85 milhões de hl, o que representa mais do dobro do produzido no Reino Unido. Com 82 milhões de hl, a produção russa foi a segunda maior da Europa.

- A escassez de latas de alumínio continua a afetar a indústria alimentar e de bebidas, uma vez que a procura de bebidas para consumo doméstico e de mercearia aumentou em comparação com os restaurantes. Muitos intervenientes proeminentes no mercado anunciaram investimentos para criar novas infra-estruturas de produção para satisfazer o aumento de encomendas e combater a escassez de latas de alumínio. Por exemplo, em setembro de 2021, a Ball Corporation anunciou planos para construir uma nova fábrica de embalagens de alumínio para bebidas nos EUA em Nevada, EUA. Esta planta multilinha está programada para iniciar a produção no final de 2022. A empresa planeja investir cerca de US$ 290 milhões nesta instalação nos próximos anos. Mesmo com os ajustes e o aumento da capacidade de produção, a Ball Corporation previu que a procura continuaria a superar a oferta até 2023.

- O aumento da conscientização dos consumidores sobre a aplicação de materiais não cancerígenos nas embalagens e o aumento da demanda por embalagens leves estão gerando grandes perspectivas de crescimento para o mercado de latas metálicas. No entanto, o uso de latas metálicas é um desafio devido à possibilidade de substituição de materiais de embalagem à base de polímeros, incluindo polietileno e tereftalato de polietileno (PET).

- Em resposta ao impacto da pandemia da COVID-19 na procura, os produtores siderúrgicos europeus reduziram rapidamente a oferta, com a produção do primeiro trimestre a cair 10% ao ano. Além disso, a indústria de metais não ferrosos é um fornecedor crucial de cadeias de valor essenciais, incluindo embalagens de alimentos. A COVID-19 está a causar impactos económicos significativos e crescentes no setor europeu dos metais não ferrosos, impulsionados pela redução substancial da procura nas cadeias de valor-chave, perturbações no fornecimento e dificuldades de transporte.

Tendências do mercado de latas metálicas

Consumo de alimentos enlatados para impulsionar o crescimento do mercado

- As mudanças nos estilos de vida a nível global estão a fazer com que os consumidores optem por alimentos fáceis de cozinhar. A população mais jovem e os consumidores individuais estão consumindo mais alimentos enlatados. Esses usuários dispõem de menos tempo e orçamento limitado, optando por produtos com menores custos e maior comodidade.

- Muitos consumidores regulares de alimentos enlatados escolhem os produtos pela conveniência oferecida e pelo menor custo dos produtos. Os alimentos enlatados são mais convenientes de consumir e requerem menos energia e tempo para cozinhar. A maioria dos alimentos enlatados leva 40% menos tempo para ser preparada do que as refeições normais.

- Além disso, a procura por alimentos vegetais aumentou significativamente no mercado pós-pandemia. Os exportadores de alimentos vegetarianos do Vietname estão a explorar amplas oportunidades, uma vez que o Reino Unido é o principal mercado para o Vietname para os seus produtos à base de plantas. Por exemplo, em agosto de 2022, a fábrica de alimentos vegetarianos Bình Loan, sediada na província de Dong Thap, exportou duas toneladas de alimentos vegetarianos enlatados para o Reino Unido com o apoio de Londres, o maior importador de produtos vietnamitas no Reino Unido.

- A expansão de modernas lojas de conveniência e supermercados em todo o país se acelerou, o que provavelmente agregará crescimento ao mercado estudado. Por exemplo, em Julho de 2022, a WinCommerce, um gigante retalhista, planeia abrir centenas de novos supermercados e lojas de conveniência no Vietname até ao final do ano para satisfazer a crescente procura de produtos alimentares de conveniência e para acelerar a expansão da sua quota de mercado. no país.

- Além disso, em outubro de 2021, a Ball Metalpack, fabricante norte-americana de latas de aço para alimentos e produtos domésticos, adicionou uma nova linha de produção de latas para alimentos de duas peças em sua fábrica em Milwaukee. A linha de produção de latas de alimentos frescos de alta velocidade e de duas peças apoiará a produção de milhões de latas de alimentos por ano e permitirá que a Ball Metalpack atenda à crescente demanda dos clientes nas indústrias de alimentos e nutrição. É a segunda linha de produção de duas peças de alta velocidade na fábrica de Milwaukee, permitindo um tempo de arranque mais rápido e uma estrutura de custo total mais baixa. A Ball Metalpack possui quatro latas de duas peças de alta velocidade em suas oito fábricas na América do Norte.

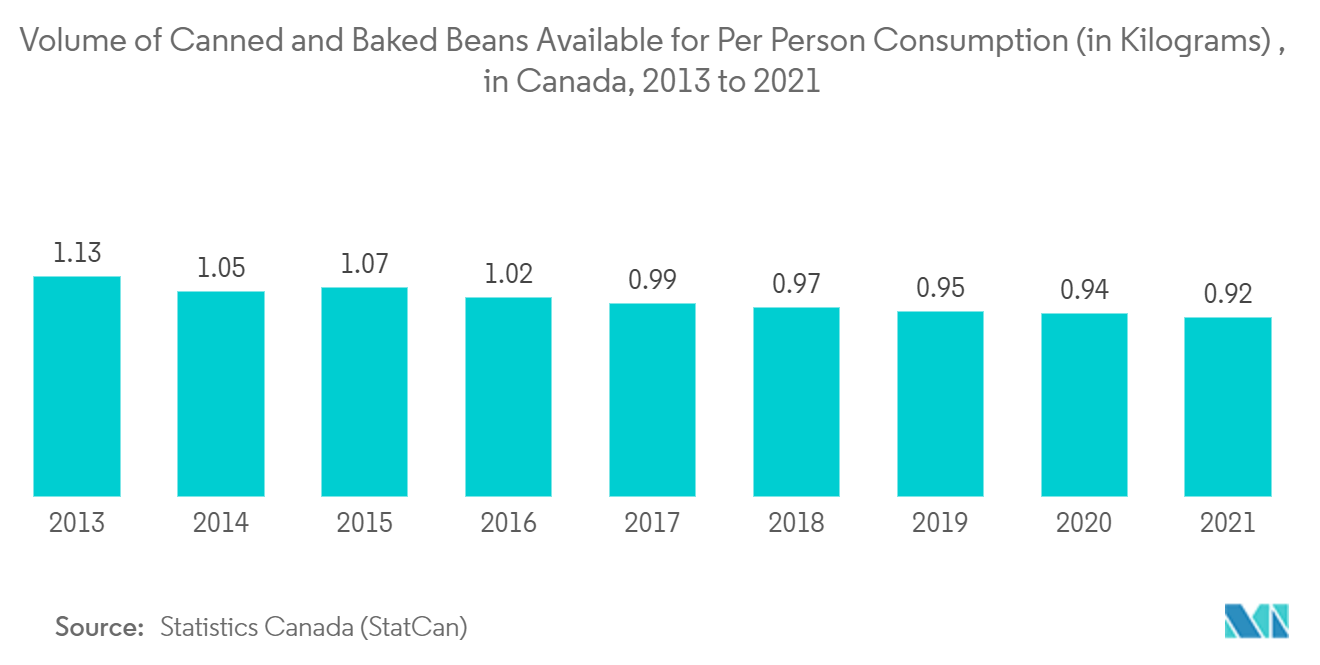

- Além disso, de acordo com a StatCan, houve um declínio na disponibilidade de frutas e vegetais frescos e processados nos últimos dez anos. Portanto, as pessoas estão mudando para alimentos enlatados.

- A terceira maior despesa de subsistência é a alimentação. Os alimentos enlatados são frequentemente mais baratos do que os alimentos frescos ou congelados, custando aproximadamente metade do preço dos congelados e um quinto do preço dos alimentos frescos congelados. Além disso, o crescimento da população do Canadá ultrapassou estes aumentos, resultando numa menor disponibilidade per capita de alimentos enlatados. Por exemplo, de acordo com a StatCan, o volume de feijão cozido e enlatado disponível para consumo por pessoa no Canadá diminuiu de 1,13 kg em 2013 para 0,92 kg em 2021.

América do Norte terá participação significativa no mercado

- Prevê-se que a América do Norte influencie positivamente a demanda por latas metálicas durante todo o período de previsão devido à crescente demanda por diferentes bebidas saudáveis, refrigerantes carbonatados, bebidas saudáveis e sucos de sucralose. Além disso, vários participantes importantes impactam o desenvolvimento do negócio através de extensos esforços promocionais e novas pesquisas.

- As indústrias alimentícia e de varejo são os principais fatores que influenciam a demanda por produtos nos Estados Unidos. O país tem mais mercearias e superlojas do que nunca, e a expansão das indústrias alimentares e retalhistas do país deve-se principalmente ao aumento do número de habitações mais pequenas. Consequentemente, está impulsionando a demanda por unidades de embalagem menores.

- Devido ao modo de vida nos Estados Unidos, há uma necessidade maior de latas de metal. As pessoas escolhem alimentos saudáveis, prontos para comer e que possam prepará-los rapidamente, pois têm agendas lotadas que as deixam com pouco tempo para cozinhar. Ao oferecer embalagens fáceis e alimentos prontos para uso, os alimentos enlatados atendem a esse objetivo. Por poderem manter os alimentos frescos e de alta qualidade por um longo período, as latas metálicas impulsionarão o crescimento do mercado.

- Além disso, os intervenientes na região estão a concentrar-se na integração vertical e horizontal. Por exemplo, em novembro de 2021, a Ardagh Metal Packaging (AMP), uma subsidiária do Ardagh Group, adquiriu o fornecedor canadense de latas impressas digitais Hart Print. A Hart Print foi fundada em 2018 e está sediada em Quebec, oferecendo soluções flexíveis de impressão digital para clientes que atendem o mercado de bebidas. A Hart Print afirma ser a primeira empresa a fornecer latas impressas digitalmente no mercado norte-americano.

Visão geral da indústria de latas de metal

O mercado de latas metálicas é moderadamente fragmentado, devido à presença de diversos players globais e locais da indústria. Os fornecedores neste mercado participam com base no portfólio de produtos, diferenciação e preços. Os principais players do mercado são SKS Bottle Packaging, Inc., Silgan Containers LLC, Ball Corporation, etc.

Em março de 2022, o fabricante alemão de folha-de-flandres ThyssenKrupp Rasselstein teve a primeira lata de alimentos do mundo feita de aço menta azul com redução de CO2, em colaboração com as empresas suíças Hoffmann Neopac e Ricola, esta última venderá suas gotas de ervas nas latas.

Em janeiro de 2022, a Ardagh Metal Packaging Europe lançou o HIGHEND, uma nova adição à sua gama de personalização, que oferece aos clientes oportunidades criativas para melhorar a marca. A tecnologia permite uma decoração de alta qualidade em cores CMYK em toda a superfície da embalagem, o que significa que as marcas podem destacar, personalizar e diferenciar as suas latas com o máximo impacto visual.

Líderes de mercado de latas metálicas

Ardagh Group S.A.

Ball Corporation

Crown Holdings Inc.

CanPack S.A.

Silgan Holding Inc.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de latas de metal

- Outubro de 2022 A Ardagh Metal Packaging (AMP) forneceu as latas de alumínio para o Casa Azul Tequila Soda, um novo coquetel americano pronto para beber (RTD) à base de tequila que disputa o mercado premium para viagem.

- Outubro de 2022 Dois empresários de bebidas formaram uma parceria para lançar a Casa Azul, com sede em Los Angeles, Califórnia, apresentando uma lata de embalagem de metal reciclável. Embalada em embalagens metálicas Ardagh e latas de bebidas infinitamente recicláveis, a Casa Azul está disponível em Lime Margarita, Peach Mango, Strawberry Margarita e Watermelon. Os produtos sem glúten incluem 5% de álcool com 100 calorias por porção.

Segmentação da indústria de latas de metal

O mercado de latas metálicas é rastreado pela receita acumulada com as vendas de latas metálicas oferecidas por diversos fornecedores no Mercado. O mercado é segmentado por tipo de material (alumínio e aço), usuário final vertical (alimentos, bebidas, cosméticos e cuidados pessoais, produtos farmacêuticos e tintas) e geografia (América do Norte, Europa, Ásia-Pacífico, América Latina e Oriente Médio e África). Os tamanhos e previsões do mercado são em termos de valor (milhões de dólares) para todos os segmentos acima.

| Alumínio |

| Aço |

| Comida |

| Bebida |

| Cosméticos e Cuidados Pessoais |

| Produtos farmacêuticos |

| Pintar |

| Outra indústria de usuários finais |

| América do Norte | Estados Unidos |

| Canadá | |

| Europa | Reino Unido |

| Alemanha | |

| França | |

| Espanha | |

| Itália | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Índia | |

| Japão | |

| Resto da Ásia-Pacífico | |

| Austrália | |

| América latina | |

| Oriente Médio e África |

| Por tipo de material | Alumínio | |

| Aço | ||

| Por tipo de lata | Comida | |

| Bebida | ||

| Cosméticos e Cuidados Pessoais | ||

| Produtos farmacêuticos | ||

| Pintar | ||

| Outra indústria de usuários finais | ||

| Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| Europa | Reino Unido | |

| Alemanha | ||

| França | ||

| Espanha | ||

| Itália | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Índia | ||

| Japão | ||

| Resto da Ásia-Pacífico | ||

| Austrália | ||

| América latina | ||

| Oriente Médio e África | ||

Perguntas frequentes sobre pesquisa de mercado de latas de metal

Qual é o tamanho do mercado de latas de metal?

O tamanho do mercado de latas metálicas deve atingir US$ 82,49 bilhões em 2024 e crescer a um CAGR de 3,58% para atingir US$ 98,35 bilhões até 2029.

Qual é o tamanho atual do mercado de latas de metal?

Em 2024, o tamanho do mercado de latas metálicas deverá atingir US$ 82,49 bilhões.

Quem são os principais atores do mercado de latas de metal?

Ardagh Group S.A., Ball Corporation, Crown Holdings Inc., CanPack S.A., Silgan Holding Inc. são as principais empresas que atuam no mercado de latas metálicas.

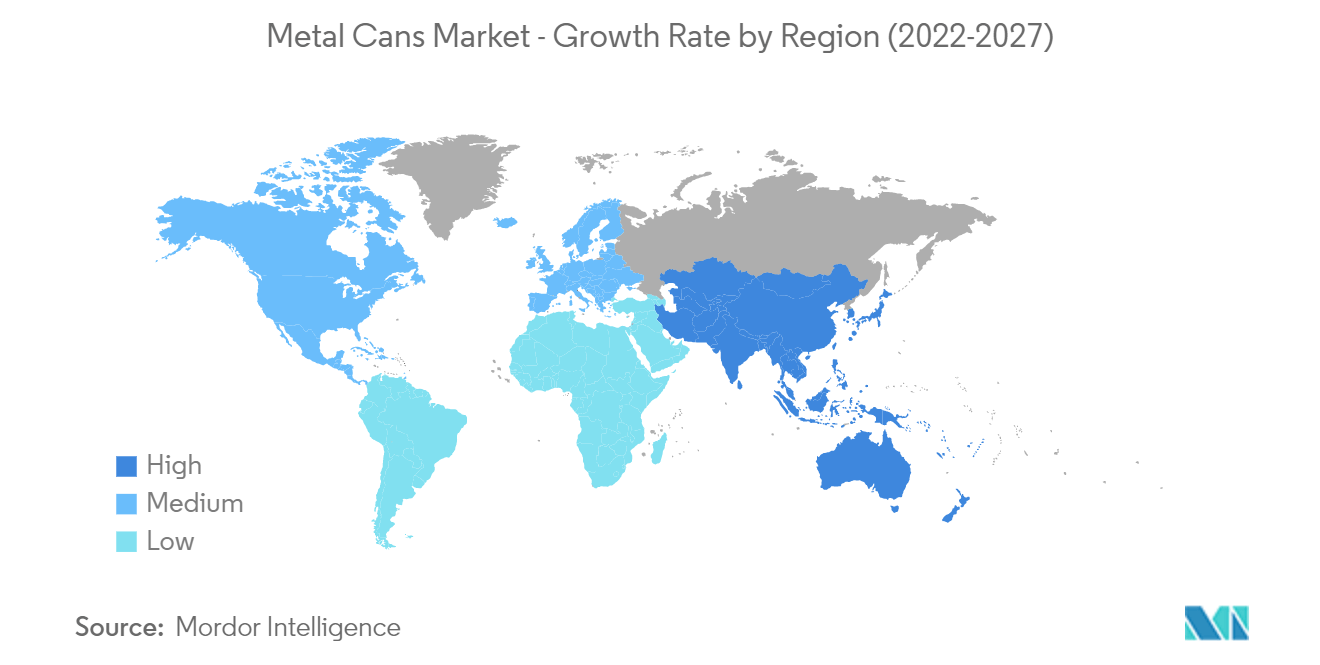

Qual é a região que mais cresce no mercado de latas metálicas?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de latas metálicas?

Em 2024, a Ásia-Pacífico é responsável pela maior participação de mercado no Mercado de Latas Metálicas.

Que anos esse mercado de latas de metal cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de latas metálicas foi estimado em US$ 79,64 bilhões. O relatório abrange o tamanho histórico do mercado de latas de metal para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de latas de metal para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da Indústria de Latas Metálicas

Estatísticas para a participação de mercado de latas de metal em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise de latas metálicas inclui uma perspectiva de previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.