Tamanho e Participação do Mercado de Embalagens Metálicas

Análise do Mercado de Embalagens Metálicas pela Mordor Intelligence

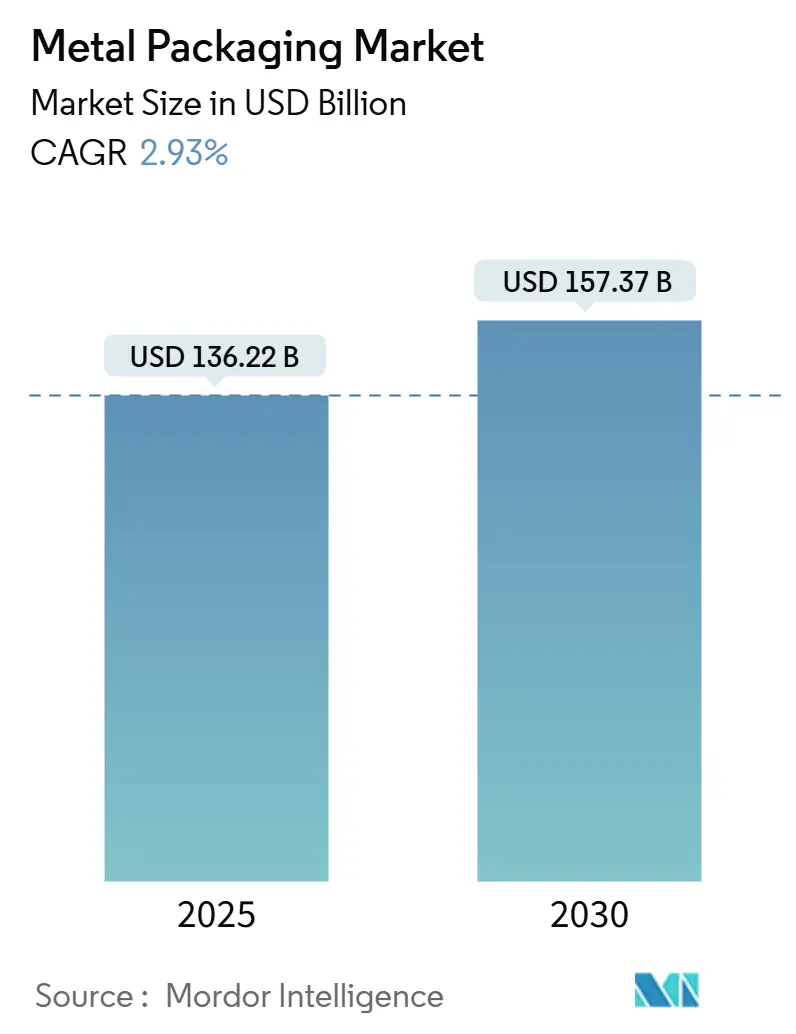

O tamanho do mercado de embalagens metálicas está avaliado em USD 136,22 bilhões em 2025 e está projetado para atingir USD 157,37 bilhões até 2030, refletindo uma CAGR de 2,93% durante o período. O crescimento estável deriva da legislação de economia circular, premiumização de bebidas prontas para consumo e compromissos de substituição de plástico por metal por parte dos varejistas. A economia superior de reciclagem do alumínio, combinada com avanços em redução de peso dos materiais e metas de redução de escopo 3 dos proprietários de marcas, reforçam o mercado de embalagens metálicas como a opção padrão para bebidas carbonatadas e funcionais. Os produtores continuam a proteger-se contra as oscilações de preços do alumínio e aço através de contratos de longo prazo e estratégias de fornecimento baseadas em sucata, enquanto os fornecedores de revestimento aceleram a mudança para químicas livres de BPA que sustentam narrativas de segurança do consumidor. A intensidade competitiva permanece moderada à medida que os principais fabricantes de latas aprofundam a integração vertical através de capacidades de revestimento, reciclagem e impressão digital para defender participação em um cenário maduro, porém rico em oportunidades.

Principais Conclusões do Relatório

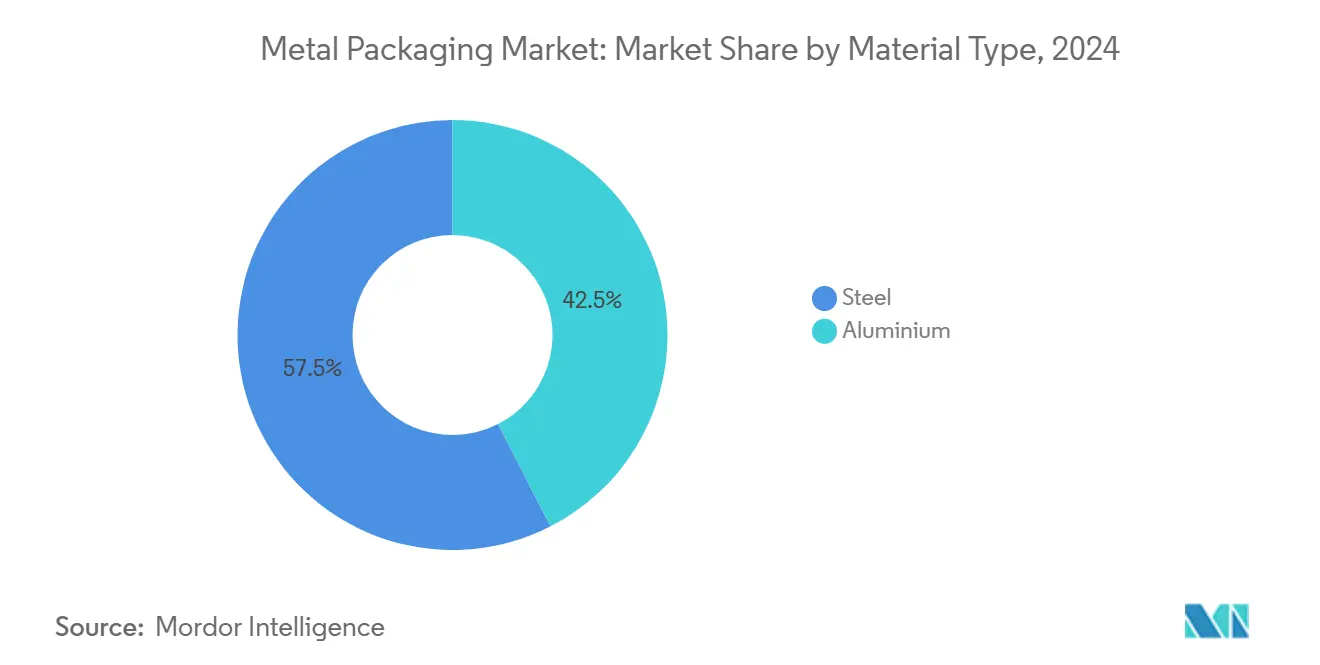

- Por tipo de material, o alumínio liderou com 42,46% de participação de receita em 2024, e o segmento está projetado para expandir a uma CAGR de 3,68% até 2030.

- Por tipo de produto, as latas capturaram 41,67% da participação do mercado de embalagens metálicas em 2024 e estão previstas para crescer a uma CAGR de 6,34% até 2030.

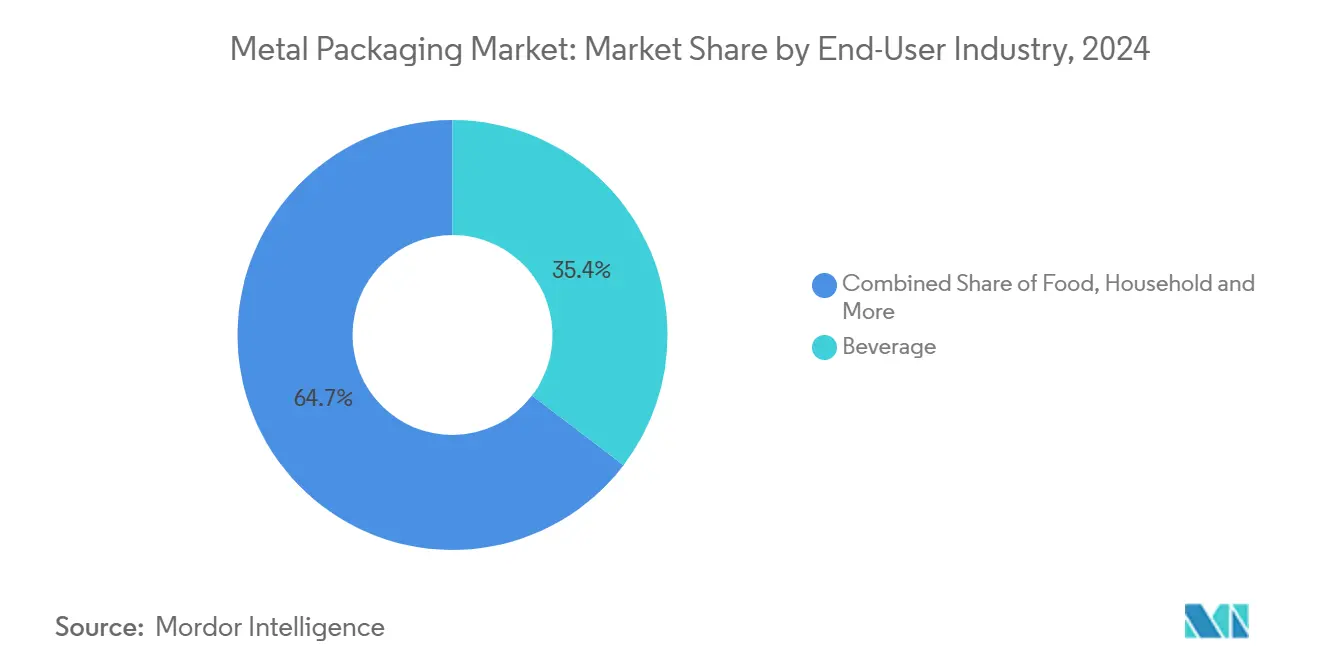

- Por indústria do usuário final, bebidas comandaram uma participação de 35,35% em 2024, enquanto aplicações alimentícias estão avançando a uma CAGR de 7,45% até 2030.

- Por tipo de revestimento/forro, epóxi à base de BPA deteve 48,64% de participação em 2024; epóxi BPA-NI é a categoria de crescimento mais rápido com uma CAGR de 5,34% até 2030.

- Por capacidade do contêiner, formatos de 251-500 ml representaram 58,75% de participação do tamanho do mercado de embalagens metálicas em 2024 e lideraram o crescimento do segmento com uma CAGR de 6,46% até 2030.

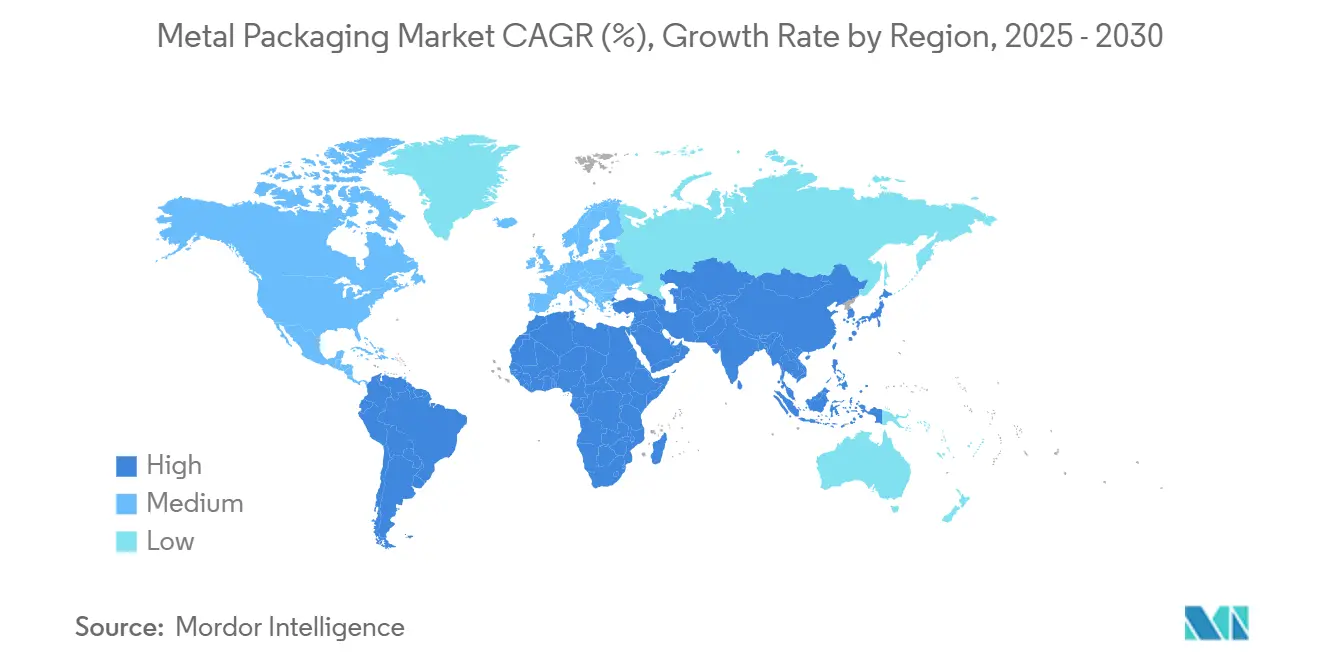

- Por geografia, a Ásia-Pacífico dominou com uma participação de 38,56% em 2024 e está expandindo a uma CAGR de 6,12% até 2030.

Tendências e Insights do Mercado Global de Embalagens Metálicas

Análise de Impacto dos Direcionadores

| Direcionador | (~) % Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Mandatos de economia circular impulsionam ciclos de reciclagem lata-para-lata | +0.8% | Global, com liderança da UE e adoção na APAC | Médio prazo (2-4 anos) |

| Premiumização de bebidas RTD na Ásia emergente | +0.6% | Núcleo APAC, expansão para MEA | Curto prazo (≤ 2 anos) |

| Compromissos de substituição plástico-para-metal dos varejistas | +0.4% | América do Norte e UE | Médio prazo (2-4 anos) |

| Altas taxas de recuperação de sucata reduzem custo real vs. PET | +0.3% | Global | Longo prazo (≥ 4 anos) |

| Tecnologia QR/NFC em latas desbloqueando monetização de dados do consumidor | +0.2% | América do Norte e UE, adoção inicial na APAC | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Mandatos de Economia Circular Impulsionam Ciclos de Reciclagem Lata-para-Lata

Legislação mais rigorosa está remodelando a economia da cadeia de valor ao exigir limites mínimos de conteúdo reciclado que as latas de alumínio já excedem, dando ao mercado de embalagens metálicas uma vantagem de conformidade. O PPWR da UE requer 30% de material reciclado em contêineres de bebidas até 2030, no entanto, latas de alumínio têm em média 71% de conteúdo reciclado.[1]Food Packaging Forum, "Reports show lower aluminum recycling rates, slowed growth in plastic recycling," foodpackagingforum.org Esquemas de devolução-depósito estão elevando as taxas de coleta para 90% até 2029, apoiando fluxos previsíveis de sucata e reduzindo a dependência de metal virgem. Produtores globais como a Ball visam 85% de conteúdo reciclado, reforçando eficiências de ciclo fechado que moderam o risco de custo de matéria-prima. A Austrália espelha as regras da UE com um limite pós-consumidor de 80% para latas de qualidade alimentar até 2040.[2]Enviliance ASIA, "Australia launches comprehensive packaging regulations reform," enviliance.com O momento regulatório sustentado cimenta o fosso do alumínio sobre o PET, particularmente em bebidas onde a aquisição agora considera pontuações de circularidade nas licitações de fornecedores.

Premiumização de Bebidas RTD na Ásia Emergente

A demanda crescente por bebidas enlatadas premium está acelerando o crescimento do mercado de embalagens metálicas na Ásia-Pacífico. O segmento de chuhai enlatado do Japão triplicou nos Estados Unidos entre 2018 e 2023, à medida que os consumidores buscam opções com baixo teor calórico e baixo teor alcoólico. Marcas como o Nama Jokki can da Asahi demonstram como inovações em embalagens replicam experiências no local em ambientes domésticos. O aumento da renda disponível na China e Índia empurra café RTD premium, kombucha e bebidas funcionais de substituição de refeições para o varejo mainstream, todos dependem de latas para proteção de sabor e desempenho térmico. A onda de premiumização permite que os fabricantes repassem custos de materiais mais altos aos consumidores, sustentando margens apesar da volatilidade do alumínio.

Compromissos de Substituição Plástico-para-Metal dos Varejistas

Grandes varejistas europeus e norte-americanos estão eliminando gradualmente plásticos difíceis de reciclar em favor de formatos metálicos infinitamente recicláveis para atender às regras de Responsabilidade Estendida do Produtor. A taxa de reciclabilidade de 95% do metal e sistemas estabelecidos de coleta na calçada se alinham com os scorecards dos varejistas e desbloqueiam vantagens de vida útil para alimentos enlatados, sopas e produtos de nutrição para animais de estimação. Designs de latas leves e extremidades refecháveis respondem às expectativas de conveniência enquanto minimizam a intensidade do material. Esses programas de substituição criam sinais de demanda duráveis que orientam as decisões de planejamento de capacidade dos fabricantes de latas e reforçam a perspectiva geral do mercado de embalagens metálicas.

Altas Taxas de Recuperação de Sucata Reduzem Custo Real vs. PET

A reciclabilidade de ciclo fechado de 96,7% do alumínio eclipsa a degradação multi-ciclo do PET, reduzindo os custos reais do ciclo de vida para as marcas. Nos Estados Unidos, latas de bebidas usadas representam USD 1,6 bilhão em valor de sucata recuperável a cada ano. O aço desfruta de vantagens de separação magnética, garantindo alta eficácia de coleta mesmo em fluxos de resíduos mistos. A OCDE estima que sucata de aço fornecerá quase metade da produção global de aço até 2050, amortecendo o risco de preço e melhorando as métricas de sustentabilidade. Essa economia reforça a preferência de aquisição por formatos metálicos, particularmente onde os custos de fim de vida fazem parte dos cálculos de custo total de propriedade.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Volatilidade de preços do alumínio e aço LME | -0.5% | Global | Curto prazo (≤ 2 anos) |

| Resistência dos proprietários de marcas sobre pegada de CO₂ escopo 3 | -0.3% | América do Norte e UE | Médio prazo (2-4 anos) |

| Ascensão de garrafas de papel mono-material | -0.2% | UE e América do Norte | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Volatilidade de Preços do Alumínio e Aço LME

Oscilações de preço impulsionadas por energia tensionam as margens porque o mercado de embalagens metálicas ainda depende de contratos com cláusulas de repasse que atrasam em relação às flutuações spot. Tarifas norte-americanas adicionam complexidade, forçando produtores a combinar ferramentas de hedge com fornecimento regional para proteger a competitividade.[3]Packaging Dive, "Metal Packaging Manufacturers Raise Red Flags Over New Tariffs," packagingdive.comFundições europeias enfrentam pressão persistente de custo de energia, contribuindo para turbulência global de preços. Embora grandes players compensem a volatilidade através de matérias-primas baseadas em sucata e acordos plurianuais, conversores menores permanecem expostos, o que pode retardar os ciclos de investimento de capital.

Resistência dos Proprietários de Marcas sobre Pegada de CO₂ Escopo 3

Multinacionais de alimentos e bebidas escrutinam cada vez mais o carbono incorporado na embalagem, provocando comparação com alternativas de papel ou base biológica. A alta intensidade energética do metal durante a produção primária infla as contagens de escopo 3, desafiando a adoção a menos que créditos de reciclagem sejam totalmente reconhecidos. O roteiro de descarbonização da Amcor ilustra compromissos setoriais com energia renovável e conteúdo reciclado, no entanto, produtos alimentícios premium ainda registram emissões relacionadas à embalagem, representando mais de 60% do CO₂ total em algumas avaliações de ciclo de vida.[4]Source: MDPI, "Comparative Life Cycle Assessment of Packaging Materials," mdpi.com Fabricantes de latas podem responder através do fornecimento de eletricidade mais verde e redução de peso, mas auditorias contínuas dos proprietários de marcas poderiam redirecionar certos formatos de nicho para soluções de papel mono-material.

Análise de Segmentos

Por Tipo de Material: Domínio do Alumínio Impulsionado pela Economia de Reciclagem

O alumínio gerou 42,46% da participação do mercado de embalagens metálicas em 2024 e está projetado para crescer a uma CAGR de 3,68% até 2030, beneficiando-se de sistemas de reciclagem de ciclo fechado que atendem aos mandatos PPWR. O aço mantém relevância em tambores de alimentos e industriais de grande formato, mas cresce mais lentamente devido a considerações de peso e energia. A expansão de USD 90 milhões da Novelis no Reino Unido para dobrar a capacidade de reciclagem de latas ressalta a importância estratégica do material. O peso leve do alumínio reduz as emissões de logística, alinhando-se com scorecards ESG e aprofundando a lealdade do cliente entre as marcas de bebidas. Os participantes do mercado continuam a investir em tecnologia de refusão, permitindo que o tamanho do mercado de embalagens metálicas associado ao alumínio secundário se expanda constantemente.

As vantagens de precificação do alumínio secundário ajudam as marcas a gerenciar custos de matéria-prima em relação ao metal virgem, mitigando o risco de aquisição. O plano de capacidade de USD 10 bilhões da Hindalco ilustra como hubs integrados de fundição e reciclagem encurtam cadeias de suprimentos e apoiam metas agressivas de conteúdo reciclado. A recuperabilidade magnética do aço permanece um plus em fluxos de resíduos mistos, no entanto, o maior peso do contêiner aumenta os custos de transporte à medida que os impostos de carbono se espalham. No geral, as vantagens de custo, circularidade e peso do alumínio cimentam sua posição de liderança, mesmo que o aço sirva nichos resilientes que priorizam resistência mecânica e resistência à perfuração.

Por Tipo de Produto: Latas Aproveitam Tendências de Inovação e Conveniência

Latas representaram 41,67% do mercado de embalagens metálicas em 2024 e estão definidas para crescer a uma CAGR de 6,34%, impulsionadas pela premiumização de café RTD, hard seltzer e bebidas funcionais através de canais de conveniência globais. O sistema Dynamark Advanced Pro de gráficos variáveis da Ball personaliza latas em escala, permitindo que os profissionais de marketing aumentem o engajamento e apelo de prateleira. Latas de alimentos mantêm uma base estável, fornecendo proteção de alta barreira que sustenta o comércio global de pasta de tomate, sopas e comida para animais de estimação. Latas aerossol aproveitam o crescimento de cuidados pessoais à medida que a demanda reprimida pós-pandemia eleva categorias de modelagem de cabelo, desodorante e limpeza doméstica em mercados emergentes.

Iniciativas de redução de peso reduzem o alumínio por unidade sem comprometer a integridade, ajudando a conter custos e encolher pegadas de escopo 3. Tampas, fechamentos e tampas lug mantêm relevância de nicho fornecendo evidência de violação e conveniência. Tambores a granel e contêineres de aço intermediários mantêm popularidade para agroquímicos e óleos comestíveis, onde reutilização e certificações de transporte UN são críticas. Coletivamente, essas dinâmicas garantem que as latas permaneçam o produto principal do mercado de embalagens metálicas enquanto segmentos auxiliares evoluem através da ciência dos materiais e inovação de design.

Por Indústria do Usuário Final: Crescimento de Alimentos Supera Liderança de Bebidas

Bebidas representaram 35,35% do mercado de embalagens metálicas em 2024, sustentado por contratos de alto volume de refrigerantes e cerveja que favorecem alumínio de calibre fino para resistência à carbonatação. No entanto, a categoria de alimentos está expandindo mais rapidamente a uma CAGR de 7,45% com base em refeições prontas de prateleira estável, fórmula infantil e nutrição premium para animais de estimação. Revestimentos retort aprimorados estendem a vida útil do sabor sem BPA, abrindo portas para marcas orgânicas e naturais sensíveis a perfis de aditivos. Produtos de limpeza doméstica e inseticidas à base de aerossol sustentam crescimento de volume constante em regiões com crescente consciência de higiene.

Bebidas funcionais comercializadas como substitutos de refeições estimulam demanda adicional por latas slim com dosagem de nitrogênio para proteger o conteúdo de proteína, reforçando a colaboração inter-industrial entre envasadores, fabricantes de latas e fornecedores de revestimento. Em cosméticos, latas de metal e formatos aerossol satisfazem posicionamento de luxo através de peso tátil e reciclabilidade superior. Apesar do tamanho do segmento de bebidas, a captação acelerada da indústria alimentícia sinaliza diversificação que amplia fluxos de receita e amortece volatilidade específica de categoria dentro do mercado mais amplo de embalagens metálicas.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Tipo de Revestimento/Forro: Transição Livre de BPA Acelera Inovação

Epóxi à base de BPA ainda cobre 48,64% dos interiores de latas em 2024; no entanto, alternativas BPA-NI postam o maior crescimento a 5,34% CAGR à medida que os reguladores apertam os limites de bisfenol. A série Innovel da PPG lidera a adoção, já protegendo mais da metade de todas as latas de bebidas dos EUA. O Accelshield 300 da AkzoNobel, livre de bisfenóis, PFAS e formaldeído, demonstra como as químicas estão se desacoplando de toxicidades legadas enquanto sustentam o desempenho contra corrosão. Variantes de poliéster, PET e oleoresina ampliam a escolha do fornecedor e promovem resiliência da cadeia de suprimentos.

A transição estimula atualizações de capital em linhas de revestimento de bobina, com fabricantes de latas padronizando tecnologias de cura que acomodam múltiplas famílias de resina. Adotantes iniciais desfrutam de alavancagem de marketing ao promover credenciais de segurança química, compensando o custo marginalmente maior de revestimento através de precificação premium de prateleira. Pesquisa em misturas de polímeros de base biológica visa incorporar conteúdo renovável sem comprometer a integridade do sabor ou resistência retort. À medida que cães de guarda do consumidor aumentam o escrutínio, o progresso em direção a padrões universais livres de BPA parece inevitável, reforçando a inovação de revestimento como um campo de batalha competitivo dentro da indústria de embalagens metálicas.

Por Capacidade do Contêiner: Formatos de Tamanho Médio Capturam Preferências do Consumidor

A faixa de 251-500 ml comandou 58,75% de participação do tamanho do mercado de embalagens metálicas em 2024 e deve crescer a 6,46% CAGR à medida que compradores conscientes da saúde gravitam em direção ao controle de porções. Latas slim de 330 ml de bebidas energéticas e 355 ml de hard seltzers epitomizam o ponto ideal entre refrescância e moderação calórica. Formatos menores que 250 ml atendem destilados premium, cafés estilo espresso e shots de nutrição clínica, ganhando espaço de prateleira através de conveniência e posicionamento indulgente. Tamanhos maiores de 501-1000 ml atendem cervejas artesanais para compartilhar e refrigerantes de tamanho familiar que buscam eficiência de geladeira.

Decisões de formato se interligam com taxas de depósito e hábitos de reciclagem; latas de tamanho médio conseguem um equilíbrio entre alto valor percebido e depósitos de esquemas de retorno acessíveis. Avanços na redução de peso permitem que fabricantes de latas se aproximem de corpos de lata de 10 g sem sacrificar a resistência de empilhamento, aparando emissões incorporadas no transporte. Embora latas de aço de alimentos de 1 L persistam para tomates e feijões, o crescimento se concentra em volumes moderados ideais para dimensões de parcela de e-commerce. A segmentação de capacidade assim mapeia ordenadamente para mudanças demográficas e rotinas de bebidas em evolução que sustentam a expansão mais ampla do mercado de embalagens metálicas.

Análise Geográfica

A Ásia-Pacífico deteve 38,56% do mercado de embalagens metálicas em 2024 e está rastreando uma CAGR de 6,12% até 2030, ancorada pelo setor RTD florescente da China e classe média crescente da Índia. Fornecimento localizado de chapas de lata, combinado com a construção multi-bilionária de fundição-mais-reciclagem da Hindalco, sustenta liderança de custo e credenciais circulares que atraem proprietários de marcas globais. O Japão contribui com liderança de design, exportando formatos chuhai de alta qualidade que influenciam padrões de adoção regional, enquanto nações do Sudeste Asiático aproveitam demanda de bebidas impulsionada pelo turismo e pilotos emergentes de devolução-depósito.

A América do Norte representa uma arena madura onde linhas de latas domésticas operam próximo da utilização total, amortecida por contratos de fornecimento de longo prazo com grandes envasadores de cerveja e refrigerantes. Regimes tarifários compelem fabricantes de latas a fornecer metal domesticamente, estimulando investimento em instalações de billet baseadas em sucata e automação de armazém para reduzir custos por unidade. Contas de garrafas estaduais generalizadas mantêm taxas de recuperação de alumínio acima de 60%, reforçando a segurança de matéria-prima para produção secundária.

A Europa combina rigorosos requisitos PPWR com redes sofisticadas de reciclagem, tornando-se um cadinho para inovações de revestimento e pilotos de marca d'água digital. Plantas escaláveis da Crown na Espanha e Itália recentemente adicionaram linhas de alta velocidade para atender exportadores de cerveja artesanal, evidenciando oportunidade sustentada mesmo dentro de um mercado saturado. A América do Sul, liderada pelo Brasil, exibe forte crescimento de volume à medida que proprietários de marcas de cerveja convertem para latas para posicionamento premium e eficiência logística. O Oriente Médio e África ficam para trás na infraestrutura, no entanto, expansão populacional e renda crescente fornecem perspectivas greenfield para penetração de desodorante aerossol e alimentos enlatados, garantindo contribuições de crescimento em toda a região para o mercado global de embalagens metálicas.

Cenário Competitivo

A estrutura do mercado é moderadamente fragmentada: os três principais fabricantes de latas, Crown Holdings, Ball Corporation e Ardagh Metal Packaging, operam redes globais que garantem contratos plurianuais de bebidas e liderança tecnológica. A receita do segmento Q1 2025 da Crown aumentou 29% para USD 398 milhões, impulsionada pela demanda robusta de latas de cerveja no Brasil e Europa Crown Holdings. Integração vertical em P&D de revestimento, fornecimento de alumínio reciclado e codificação QR gravada a laser ajuda incumbentes a defender margens e aprofundar bloqueio de clientes através do mercado de embalagens metálicas.

Inovação é a alavanca competitiva principal. A plataforma Dynamark da Ball encurta ciclos de design-para-prateleira, capacitando profissionais de marketing de bebidas a executar edições limitadas sem risco de estoque. Ardagh amplia ofertas sustentáveis através de latas de alimentos de aço com alto conteúdo reciclado, enquanto Silgan investe em fechamentos de dispensação especiais após adquirir Weener Plastics para complementar linhas de aerossol e tampas lug Silgan Holdings. Desafiantes de nível médio enfatizam agilidade, focando em formatos especiais como latas de café dosáveis com nitrogênio ou latas decorativas para cosméticos.

M&A estratégico permanece ativo: a aquisição da Consolidated Container pela Mauser Packaging e a compra da Eviosys pela Sonoco ampliam alcance geográfico e amplitude de produtos Mauser Packaging Solutions. Investimento contínuo em capacidade, rastreabilidade digital e aquisição de energia verde definirá desempenho superior futuro. Embora o escrutínio de escopo 3 eleve o risco para produtores de alta emissão, os compromissos dos principais players com 100% de eletricidade renovável e proporções mais altas de conteúdo reciclado fortificam sua licença de operação de longo prazo na indústria de embalagens metálicas em evolução.

Líderes da Indústria de Embalagens Metálicas

-

Ardagh Metal Packaging SA (Ardagh Group SA)

-

Ball Corporation

-

Crown Holdings, Inc.

-

Can-Pack S.A.

-

Silgan Holdings Inc.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Fevereiro de 2025: Mauser Packaging Solutions adquiriu Consolidated Container Company, LLC, fortalecendo sua pegada de embalagem metálica industrial na América do Norte.

- Janeiro de 2025: Silgan Holdings anunciou resultados recordes do quarto trimestre, sinalizando demanda sustentada através das linhas de contêineres metálicos.

- Janeiro de 2025: Amcor garantiu uma patente europeia para seu AmFiber Performance Paper, intensificando competição de substituição de material em aplicações de alta barreira.

- Julho de 2024: Silgan chegou a um acordo para adquirir Weener Plastics por EUR 838 milhões (USD 912 milhões), aprimorando sua franquia global de dispensação e fechamentos especiais.

- Julho de 2024: AkzoNobel lançou Accelshield 300, um revestimento interno livre de bisfenol, estireno, PFAS e formaldeído para latas de bebidas.

Escopo do Relatório do Mercado Global de Embalagens Metálicas

Embalagem metálica é uma solução de embalagem industrial e de consumo duradoura composta principalmente de dois materiais-chave, ou seja, aço e alumínio. O escopo do mercado de embalagens metálicas é limitado à demanda B2B. Embalagens de aço e alumínio têm qualidades excepcionais como durabilidade, flexibilidade e custo-efetividade, proporcionando várias vantagens sobre outras soluções de embalagem para aplicações industriais específicas. O alumínio é um metal razoavelmente simples de esterilizar para uso em embalagens. Devido à sua proteção de barreira superior e resistência, é uma excelente escolha para materiais de embalagem.

O mercado de embalagens metálicas é segmentado por tipo de material (aço e alumínio), tipo de produto (latas [latas de alimentos, latas de bebidas e latas aerossol], contêineres a granel, barris e tambores de transporte, tampas e fechamentos, e outros tipos de produto), indústria do usuário final (bebidas, alimentos, cosméticos e cuidados pessoais, domésticos, tintas e vernizes, e outras indústrias do usuário final), e Geografia (América do Norte [Estados Unidos e Canadá], Europa [Reino Unido, Alemanha, França, Espanha, Itália e Resto da Europa], Ásia-Pacífico [China, Japão, Índia, Coreia do Sul e Resto da Ásia-Pacífico], América Latina [Brasil, México, Argentina e Resto da América Latina], e Oriente Médio e África [Emirados Árabes Unidos, Arábia Saudita, África do Sul e Resto do Oriente Médio e África]). Os tamanhos e previsões de mercado são fornecidos em termos de valor (USD) para todos os segmentos acima.

| Alumínio |

| Aço |

| Latas | Latas de Alimentos |

| Latas de Bebidas | |

| Latas Aerossol | |

| Contêineres a Granel | |

| Barris e Tambores de Transporte | |

| Tampas e Fechamentos |

| Bebidas |

| Alimentos |

| Cosméticos e Cuidados Pessoais |

| Domésticos |

| Outras Indústrias do Usuário Final |

| Epóxi à Base de BPA |

| Epóxi BPA-NI |

| Poliéster / PET |

| Outros Tipos de Revestimento / Forro |

| Menos de 250 ml |

| 251 - 500 ml |

| 501 - 1000 ml |

| Mais de 1000 ml |

| América do Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Espanha | ||

| Rússia | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Índia | ||

| Japão | ||

| Coreia do Sul | ||

| Austrália e Nova Zelândia | ||

| Resto da Ásia-Pacífico | ||

| Oriente Médio e África | Oriente Médio | Emirados Árabes Unidos |

| Arábia Saudita | ||

| Turquia | ||

| Resto do Oriente Médio | ||

| África | África do Sul | |

| Nigéria | ||

| Egito | ||

| Resto da África | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

| Por Tipo de Material | Alumínio | ||

| Aço | |||

| Por Tipo de Produto | Latas | Latas de Alimentos | |

| Latas de Bebidas | |||

| Latas Aerossol | |||

| Contêineres a Granel | |||

| Barris e Tambores de Transporte | |||

| Tampas e Fechamentos | |||

| Por Indústria do Usuário Final | Bebidas | ||

| Alimentos | |||

| Cosméticos e Cuidados Pessoais | |||

| Domésticos | |||

| Outras Indústrias do Usuário Final | |||

| Por Tipo de Revestimento / Forro | Epóxi à Base de BPA | ||

| Epóxi BPA-NI | |||

| Poliéster / PET | |||

| Outros Tipos de Revestimento / Forro | |||

| Por Capacidade do Contêiner | Menos de 250 ml | ||

| 251 - 500 ml | |||

| 501 - 1000 ml | |||

| Mais de 1000 ml | |||

| Por Geografia | América do Norte | Estados Unidos | |

| Canadá | |||

| México | |||

| Europa | Alemanha | ||

| Reino Unido | |||

| França | |||

| Itália | |||

| Espanha | |||

| Rússia | |||

| Resto da Europa | |||

| Ásia-Pacífico | China | ||

| Índia | |||

| Japão | |||

| Coreia do Sul | |||

| Austrália e Nova Zelândia | |||

| Resto da Ásia-Pacífico | |||

| Oriente Médio e África | Oriente Médio | Emirados Árabes Unidos | |

| Arábia Saudita | |||

| Turquia | |||

| Resto do Oriente Médio | |||

| África | África do Sul | ||

| Nigéria | |||

| Egito | |||

| Resto da África | |||

| América do Sul | Brasil | ||

| Argentina | |||

| Resto da América do Sul | |||

Perguntas-Chave Respondidas no Relatório

Qual é o valor projetado do mercado de embalagens metálicas em 2030?

O setor está previsto para atingir USD 157,37 bilhões até 2030, de USD 136,22 bilhões em 2025.

Qual região está expandindo mais rapidamente no mercado de embalagens metálicas?

A Ásia-Pacífico lidera com uma CAGR de 6,12% até 2030, impulsionada pelo crescente consumo de bebidas RTD e tendências de premiumização.

Por que o alumínio é preferido sobre o PET em latas de bebidas?

O alumínio oferece reciclabilidade de ciclo fechado de 96,7%, forte desempenho de barreira e menor custo real de ciclo de vida uma vez que o valor de sucata é considerado.

Como as tecnologias de revestimento estão mudando dentro de latas metálicas?

Fabricantes estão se movendo de epóxis à base de BPA para sistemas BPA-NI e poliéster como Innovel da PPG e Accelshield 300 da AkzoNobel para atender demandas de segurança e regulamentares.

Qual é o principal fator de risco para a lucratividade dos fabricantes de latas?

Volatilidade nos preços LME de alumínio e aço pode apertar margens, provocando estratégias de hedge e acordos de fornecimento de longo prazo.

Qual tipo de produto domina o mercado de embalagens metálicas?

Latas de bebidas detêm 41,67% de participação e continuam a crescer com base em conveniência, credenciais de sustentabilidade e inovações avançadas de impressão.

Página atualizada pela última vez em: