Análise de mercado de ciências biológicas e instrumentação química

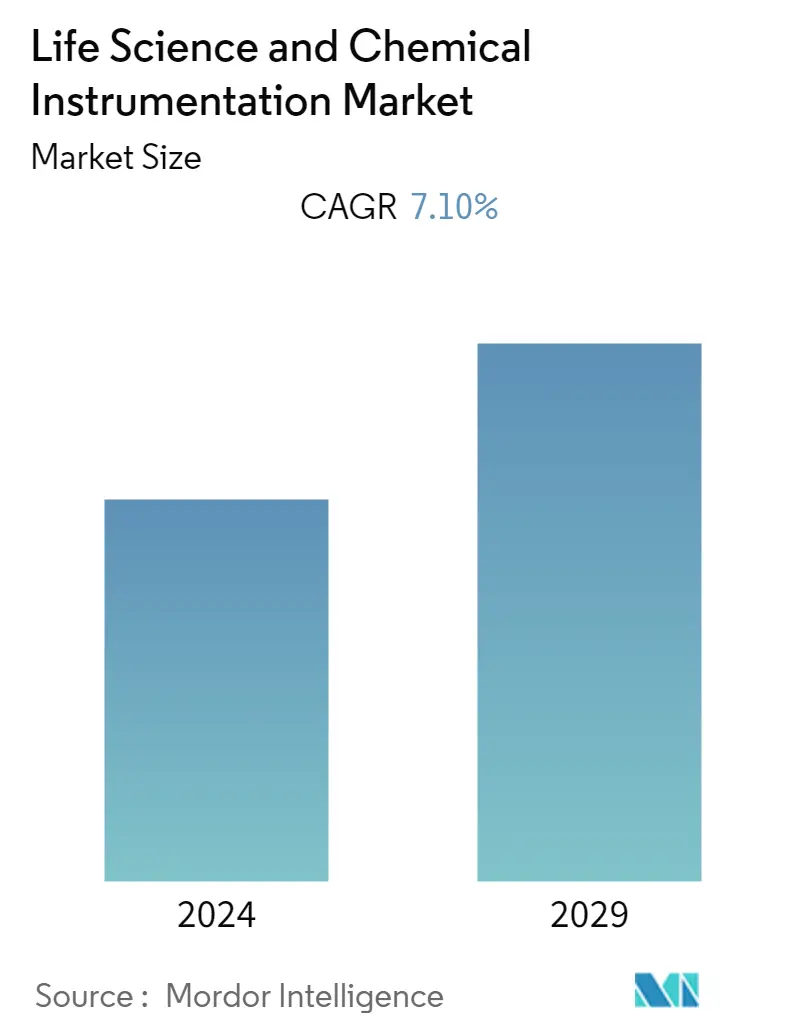

Espera-se que o mercado de ciências da vida e instrumentação química testemunhe um CAGR de 7,1% durante o período de previsão.

A pandemia COVID-19 teve um impacto favorável no crescimento do mercado global, com o rápido desenvolvimento de diagnósticos, autorizações regulatórias aceleradas e aumento da distribuição em muitas nações para ajudar a controlar a propagação do vírus. Vários procedimentos de diagnóstico desempenharam um papel crucial na detecção da COVID-19. As empresas de diagnóstico apresentavam continuamente novos lançamentos tanto em países em desenvolvimento como em países desenvolvidos. Por exemplo, em julho de 2020, a Roche apresentou o instrumento Cobas 8800 ao Instituto Nacional de Cólera e Doenças Entéricas da Índia, e o Cobas 6800 ao Instituto Nacional de Pesquisa em Saúde Reprodutiva da Índia, para auxiliar nos testes de diagnóstico do SARS CoV-2.. Os sistemas Cobas 6800/8800 da Roche produzem resultados de testes em três horas e meia e oferecem flexibilidade, maior eficiência operacional e resultados mais rápidos. Assim, durante a pandemia da COVID-19, o mercado das ciências da vida e dos instrumentos químicos foi impactado positivamente à medida que a procura por estes instrumentos aumentou durante a pandemia. Atualmente, o mercado atingiu a sua natureza pré-pandémica em termos de procura de instrumentos e deverá testemunhar um crescimento saudável nos próximos anos.

O mercado de ciências biológicas e instrumentação química é impulsionado principalmente pelas crescentes atividades de PD e pela crescente carga de doenças em todo o mundo. Além disso, o crescente investimento da indústria farmacêutica na descoberta e desenvolvimento de medicamentos irá provavelmente aumentar a procura de instrumentos de ciências da vida para validação de medicamentos.

Os crescentes investimentos público-privados na investigação em ciências da vida e os avanços tecnológicos em instrumentos analíticos estão a impulsionar o mercado de instrumentos e produtos químicos para as ciências da vida. Por exemplo, de acordo com o artigo publicado pelo Parlamento do Reino Unido em outubro de 2022, a despesa total em ID durante 2022 foi de 37,1 mil milhões de euros no Reino Unido. Além disso, de acordo com os dados da OCDE, as despesas farmacêuticas em percentagem do PIB em 2021 foram mais elevadas na Bulgária, com cerca de 32,4% gastos em produtos farmacêuticos. Assim, espera-se que os crescentes gastos farmacêuticos em atividades de pesquisa e desenvolvimento impulsionem o crescimento do mercado durante o período de previsão.

Além disso, a alta prevalência de doenças infecciosas e os avanços tecnológicos no campo das ciências da vida e da biotecnologia apoiam o crescimento do mercado. De acordo com estatísticas publicadas por HIV.gov em junho de 2021, aproximadamente 1,2 milhão de pessoas nos Estados Unidos tinham HIV (Vírus da Imunodeficiência Humana), com uma taxa de incidência de 12,6 (por 100.000 habitantes). Isto sugere que uma elevada incidência de VIH levará a um aumento da procura destes instrumentos, impulsionando assim o crescimento do mercado. Além disso, o lançamento de diversos instrumentos pelos players do mercado apoia o crescimento do mercado. Por exemplo, em junho de 2021, a Thermo Fisher Scientific lançou o citômetro de fluxo Invitrogen Attune CytPix, um citômetro de fluxo com imagem aprimorada que combina tecnologia de citometria de fluxo com foco acústico com uma câmera de alta velocidade.

Assim, espera-se que todos os fatores acima mencionados impulsionem o crescimento do mercado durante o período de previsão. No entanto, a falta de profissionais qualificados e o alto custo das ciências da vida e da instrumentação química estão impedindo ainda mais o crescimento do mercado.

Tendências do mercado de ciências biológicas e instrumentação química

A cromatografia detém a maior participação no mercado de ciências da vida e instrumentação química

A cromatografia é um instrumento analítico que mede o conteúdo de vários analitos em uma determinada amostra e, em muitos casos, ajuda a quantificar o analito. A cromatografia é feita principalmente para analisar compostos que podem estar no estado líquido e, no caso da cromatografia gasosa (GC), os analitos podem ser vaporizados sem decomposição.

É amplamente utilizado para testar a pureza de substâncias ou para separar uma mistura em seus componentes básicos. O método de cromatografia é usado em muitas aplicações farmacêuticas, como na identificação do número de produtos químicos em medicamentos. Dados do MDPI Journal publicados em abril de 2022 afirmam que o objetivo da análise cromatográfica de qualquer medicamento é validar e identificar o medicamento e fornecer dados quantitativos, bem como monitorar o curso da terapia da doença. A cromatografia é usada para determinar os fotocomponentes presentes em vários compostos farmacêuticos que são usados para tratar uma variedade de doenças, como tosse, asma, reumatismo, febre, cefaléia e oftalmia. Além disso, considera-se que o aumento do uso de testes de cromatografia nas aprovações de medicamentos contribui para o crescimento do mercado durante o período de previsão.

Além disso, as empresas do mercado estão focadas no lançamento de sistemas e componentes avançados de cromatografia líquida. Em junho de 2021, a Waters Corporation lançou sua nova cromatografia líquida de alto desempenho (HPLC) - Waters Arc Premier System. A empresa declarou que o novo sistema de cromatografia líquida poderia ser usado para rotear testes em diversas áreas de uso final, como a indústria farmacêutica e os mercados acadêmico e de materiais. Além disso, em julho de 2022, a Shimadzu lançou seu sistema de cromatografia integrado i-Series Plus que abrange análises de cromatografia líquida convencional a ultrarrápida. Assim, todos os fatores mencionados acima provavelmente impulsionarão o crescimento do segmento durante o período de previsão.

A América do Norte detém a maior participação de mercado e espera-se que mantenha a mesma durante o período de previsão

Na América do Norte, a tecnologia de ciências biológicas e de instrumentação química é usada em muitas aplicações na indústria farmacêutica e de biotecnologia. A instrumentação química provou ser uma tecnologia eficaz para testes finais de produção, aplicações farmacêuticas, monitoramento ambiental e testes de alimentos, entre outros.

Outros factores que impulsionam o crescimento do mercado norte-americano de ciências da vida e instrumentação química incluem a crescente necessidade de descoberta de medicamentos, a crescente prevalência de doenças crónicas e o aumento da procura por preocupações crescentes com a segurança alimentar. De acordo com o relatório de 2022 da American Cancer Society, haverá cerca de 1,9 milhão de novos casos de câncer diagnosticados e 609.360 mortes por câncer em 2022. De acordo com uma atualização de julho de 2022 do CDC, cerca de 6 em cada 10 americanos vivem com pelo menos uma doença crônica, e 4 em cada 10 adultos têm duas ou mais doenças crónicas. Assim, espera-se que a crescente carga de doenças crônicas impulsione as atividades de PD na indústria e possa contribuir para o crescimento do mercado estudado.

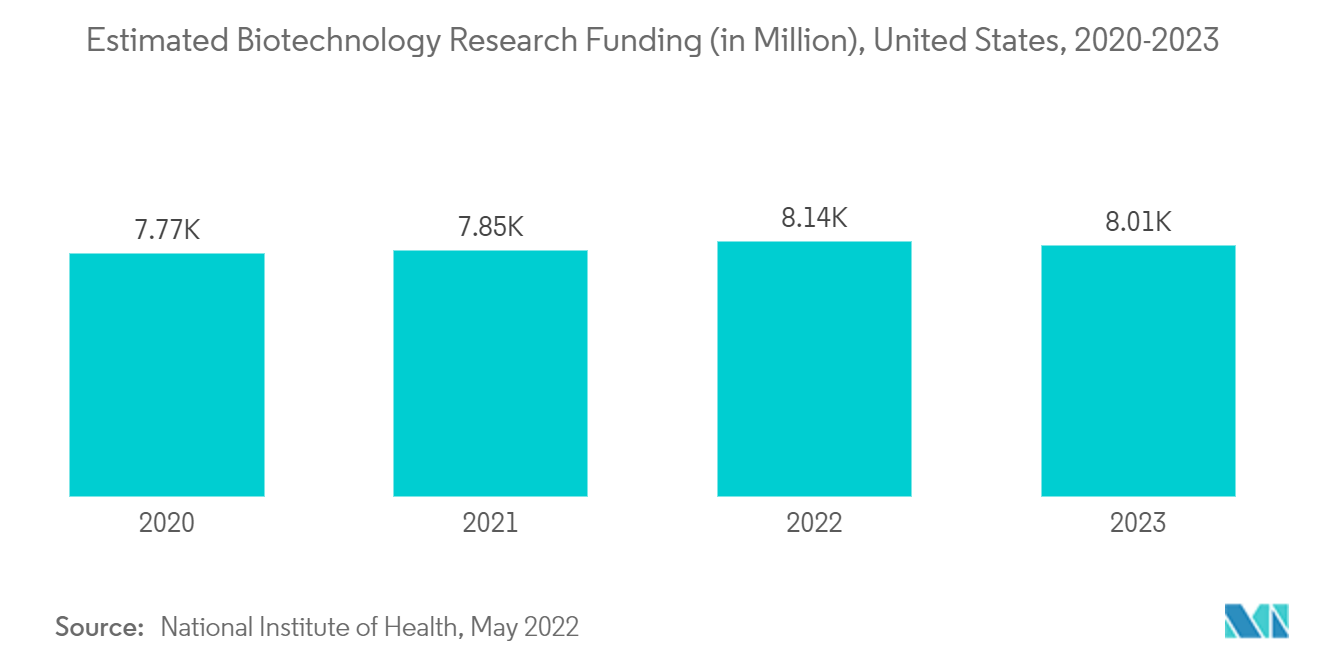

Além disso, o número crescente de atividades de PD está contribuindo para o crescimento do mercado. Por exemplo, de acordo com uma atualização de 2021 da Universidade de Dakota do Norte, o Centro de Excelência em Pesquisa Biomédica (CoBRE) da UND em interações hospedeiro-patógeno (HPI) declarou que os Institutos Nacionais de Saúde (NIH) continuarão a financiar o projeto por meio de Fase II. A renovação de 10,7 milhões de dólares destina-se a melhorar a compreensão das respostas dos hospedeiros às infecções virais, bacterianas e parasitárias que causam doenças inflamatórias agudas e crónicas. Assim, espera-se que o crescente financiamento de PD para diversas pesquisas relacionadas às ciências da vida impulsione o crescimento do mercado durante o período de previsão.

Além disso, os lançamentos de produtos pelos principais players do mercado impulsionam o crescimento do mercado. Por exemplo, em outubro de 2021, a Novasep anunciou o lançamento do Hipersep Process M, um sistema de cromatografia HPLC projetado para a purificação de moléculas farmacêuticas, como peptídeos, oligonucleotídeos, insulina e outras moléculas sintéticas. Este sistema foi projetado para melhorar os fluxos de trabalho em laboratórios clínicos. Assim, espera-se que todos os fatores acima mencionados impulsionem o mercado durante o período de previsão.

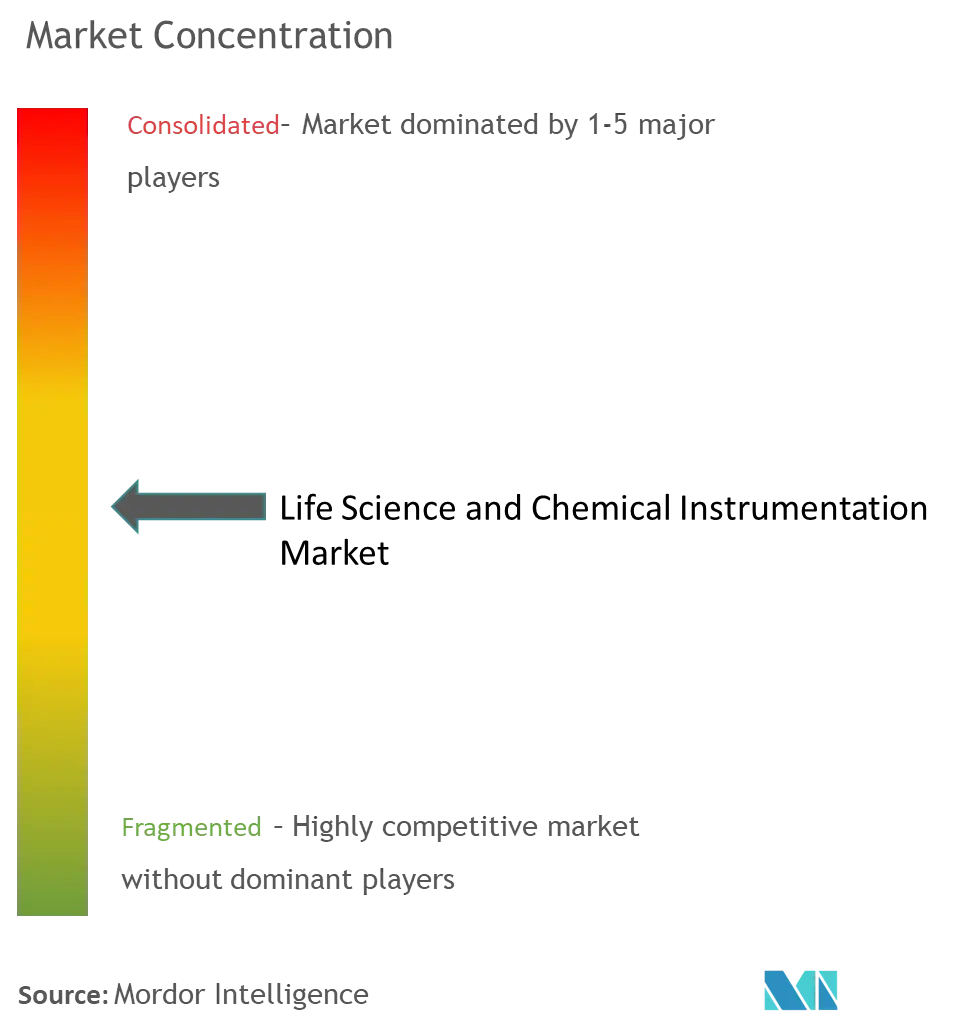

Visão geral da indústria de ciências biológicas e instrumentação química

Os players do mercado de ciências biológicas e instrumentação química estão focando na expansão de seus portfólios de produtos, adotando estratégias de crescimento inorgânico, como aquisições, fusões e parcerias. Alguns dos principais players do mercado estudado incluem Agilent Technologies Inc., Becton, Dickinson Company, Bio-Rad Laboratories Inc., Bruker Corporation, Danaher Corporation e F. Hoffmann-La Roche Ltd.

Líderes de mercado de ciências biológicas e instrumentação química

Agilent Technologies Inc.

PerkinElmer, Inc

Bruker Corporation

Thermo Fisher Scientific Inc.

Water Corporation

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de ciências biológicas e instrumentação química

- Junho de 2022 A Agilent Technologies lançou novos espectrômetros de massa quadrupolo com cromatografia líquida e espectrometria de massa (LC-MS) e cromatografia gasosa e espectrometria de massa (GC-MS) que, segundo a empresa, aumentarão o nível de inteligência integrada do instrumento e oferecerão um nível mais alto de diagnósticos de instrumentos para maximizar o tempo de atividade do sistema para os clientes.

- Março de 2022 A Shimadzu Europe anunciou o lançamento do espectrofotômetro infravermelho com transformada de Fourier (FTIR) IRXross. Este novo dispositivo FTIR de nível médio oferece desempenho notável de nível superior, incluindo uma excepcional relação S/N, resolução, velocidade de medição e facilidade de uso.

Segmentação da indústria de ciências biológicas e instrumentação química

De acordo com o escopo, a instrumentação em ciências da vida e produtos químicos aborda diferentes aspectos da instrumentação que contêm as chaves para pesquisas de ponta e aplicações inovadoras. Vários tipos de instrumentos convencionais têm sido usados nas áreas de ciências da vida e química. A tecnologia para as ciências da vida e a química avançou tremendamente nos últimos dez anos, tanto no setor público como no privado.

O mercado de ciências da vida e instrumentação química é segmentado por tecnologia (reação em cadeia da polimerase (PCR), sequenciadores e amplificadores de DNA, citometria de fluxo, espectroscopia, eletroforese, cromatografia, centrífugas e outras tecnologias), usuário final (hospitais e centros de diagnóstico, farmacêuticos e Empresas de biotecnologia, organizações de pesquisa contratadas (CRO) e academias e institutos de pesquisa) e geografia (América do Norte, Europa, Ásia-Pacífico, Oriente Médio e África e América do Sul). O relatório de mercado também abrange os tamanhos e tendências estimados do mercado para 17 países diferentes nas principais regiões do mundo. O relatório oferece o valor (em milhões de dólares) para os segmentos acima.

| Reação em Cadeia da Polimerase (PCR) |

| Sequenciadores e amplificadores de DNA |

| Citometria de Fluxo |

| Espectroscopia |

| Eletroforese |

| Cromatografia |

| Centrífugas |

| Outras tecnologias |

| Hospitais e Centros de Diagnóstico |

| Empresas Farmacêuticas e de Biotecnologia |

| Organização de pesquisa contratada (CRO) |

| Academia e institutos de pesquisa |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemanha |

| Reino Unido | |

| França | |

| Itália | |

| Espanha | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Japão | |

| Índia | |

| Austrália | |

| Coreia do Sul | |

| Resto da Ásia-Pacífico | |

| Médio Oriente e África | CCG |

| África do Sul | |

| Resto do Médio Oriente e África | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul |

| Por tecnologia | Reação em Cadeia da Polimerase (PCR) | |

| Sequenciadores e amplificadores de DNA | ||

| Citometria de Fluxo | ||

| Espectroscopia | ||

| Eletroforese | ||

| Cromatografia | ||

| Centrífugas | ||

| Outras tecnologias | ||

| Por usuários finais | Hospitais e Centros de Diagnóstico | |

| Empresas Farmacêuticas e de Biotecnologia | ||

| Organização de pesquisa contratada (CRO) | ||

| Academia e institutos de pesquisa | ||

| Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Espanha | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Japão | ||

| Índia | ||

| Austrália | ||

| Coreia do Sul | ||

| Resto da Ásia-Pacífico | ||

| Médio Oriente e África | CCG | |

| África do Sul | ||

| Resto do Médio Oriente e África | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

Perguntas frequentes sobre pesquisa de mercado de ciências biológicas e instrumentação química

Qual é o tamanho atual do mercado de ciências da vida e instrumentação química?

O Mercado de Ciências da Vida e Instrumentação Química deverá registrar um CAGR de 7,10% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado de ciências da vida e instrumentação química?

Agilent Technologies Inc., PerkinElmer, Inc, Bruker Corporation, Thermo Fisher Scientific Inc., Water Corporation são as principais empresas que operam no mercado de Ciências da Vida e Instrumentação Química.

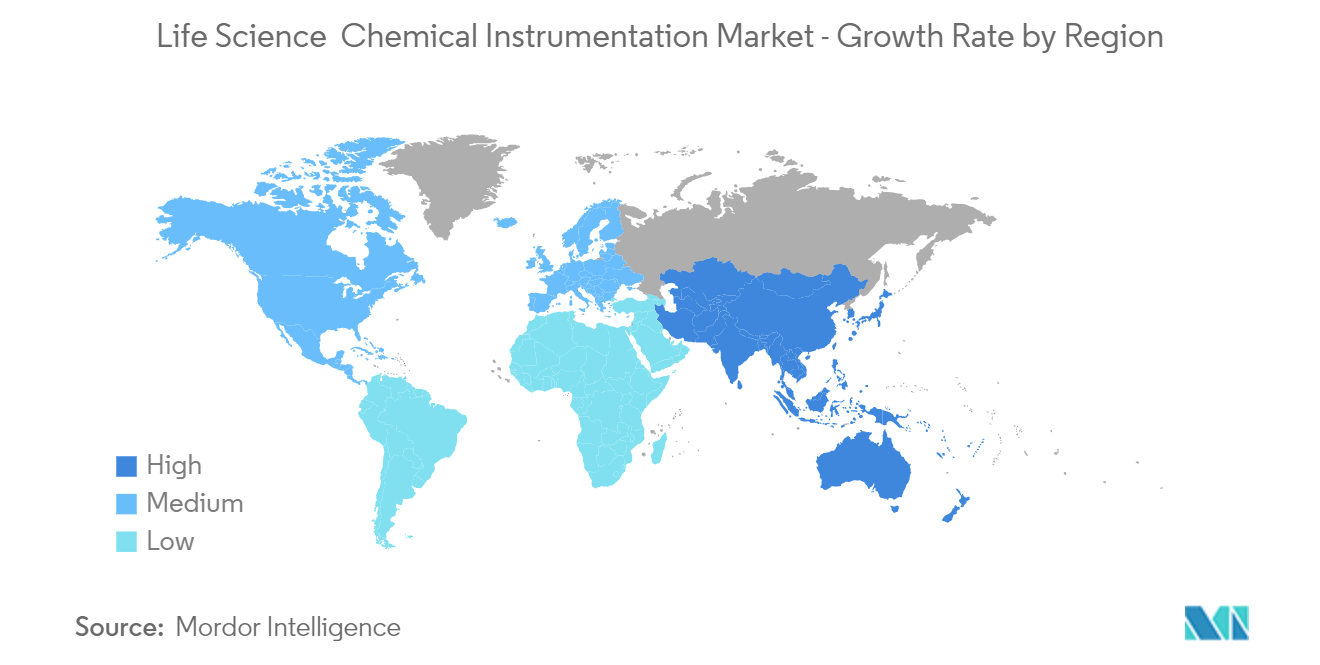

Qual é a região que mais cresce no mercado de Ciências da Vida e Instrumentação Química?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de ciências da vida e instrumentação química?

Em 2024, a América do Norte é responsável pela maior participação de mercado no mercado de Ciências da Vida e Instrumentação Química.

Que anos esse mercado de ciências biológicas e instrumentação química cobre?

O relatório abrange o tamanho histórico do mercado de ciências da vida e instrumentação química para os anos 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de ciências da vida e instrumentação química para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da indústria de ciências biológicas e instrumentação química

Estatísticas para a participação de mercado de Ciências da Vida e Instrumentação Química de 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise de Ciências da Vida e Instrumentação Química inclui uma perspectiva de previsão de mercado para 2029 e uma visão geral histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.