Tamanho e Participação do Mercado de Seguros de Saúde e Médicos da Alemanha

Análise do Mercado de Seguros de Saúde e Médicos da Alemanha pela Mordor Intelligence

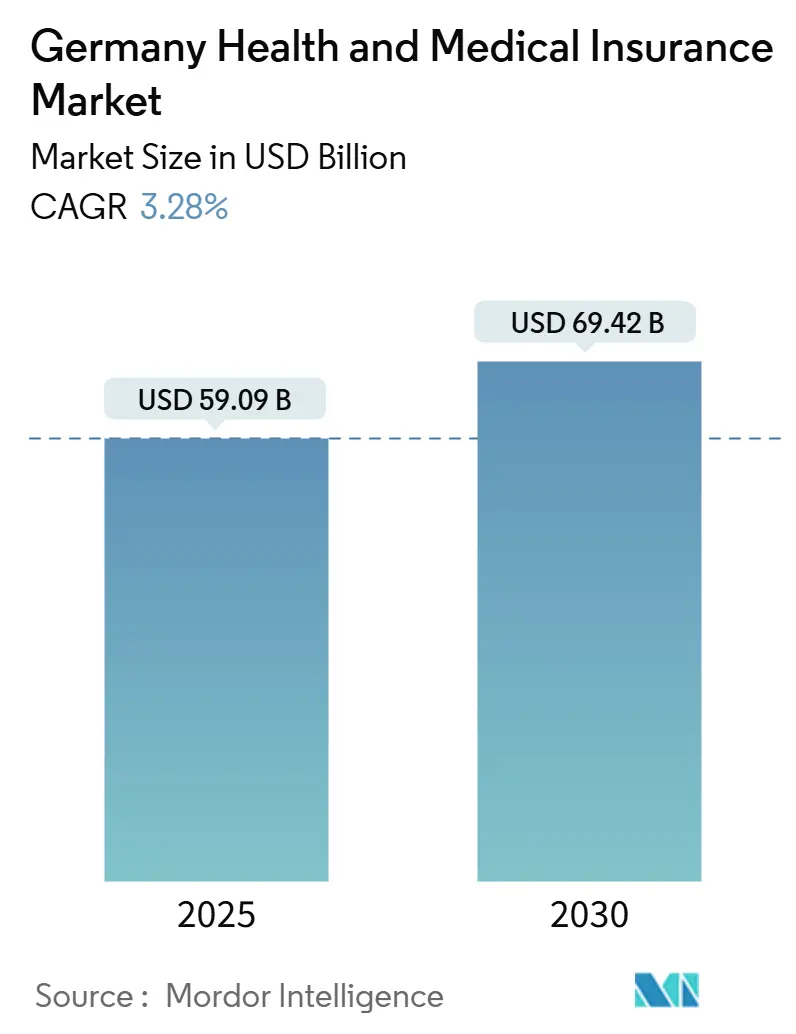

O mercado de seguros de saúde e médicos da Alemanha atingiu USD 59,09 bilhões em 2025 e está projetado para subir para USD 69,42 bilhões até 2030, com uma TCAC constante de 3,28%. O aumento da expectativa de vida, uma carga de doenças crônicas que está entre as mais pesadas da Europa, e um compromisso regulatório com a cobertura universal fornecem ao mercado uma linha de base resiliente, mesmo enquanto as seguradoras obrigatórias lutam com déficits. Aumentos nas taxas de contribuição dentro do sistema obrigatório estão empurrando muitos trabalhadores de alta renda em direção à cobertura privada suplementar, enquanto o lançamento nacional do prontuário eletrônico do paciente (ePA) está acelerando a digitalização completa que reduz atrasos de reembolso e desperdício administrativo. Os planos corporativos de grupo continuam sendo a espinha dorsal do mercado de seguros de saúde e médicos da Alemanha, subscrevendo 72% do total de contratos, e os canais digitais diretos, embora ainda menores que as vendas por agentes vinculados, estão crescendo a uma TCAC de 8,97% conforme adultos jovens optam por integração baseada em aplicativos. A dinâmica regional adiciona outra camada: Westdeutschland comanda o maior pool de prêmios, mas Ostdeutschland registra a maior taxa de crescimento, auxiliado pela telemedicina que supera a escassez de médicos. As seguradoras privadas aproveitam este impulso digital para agrupar consultas virtuais e módulos de gerenciamento de doenças, enquanto os fundos obrigatórios enfatizam programas preventivos que podem achatar futuras curvas de custos.

Principais Conclusões do Relatório

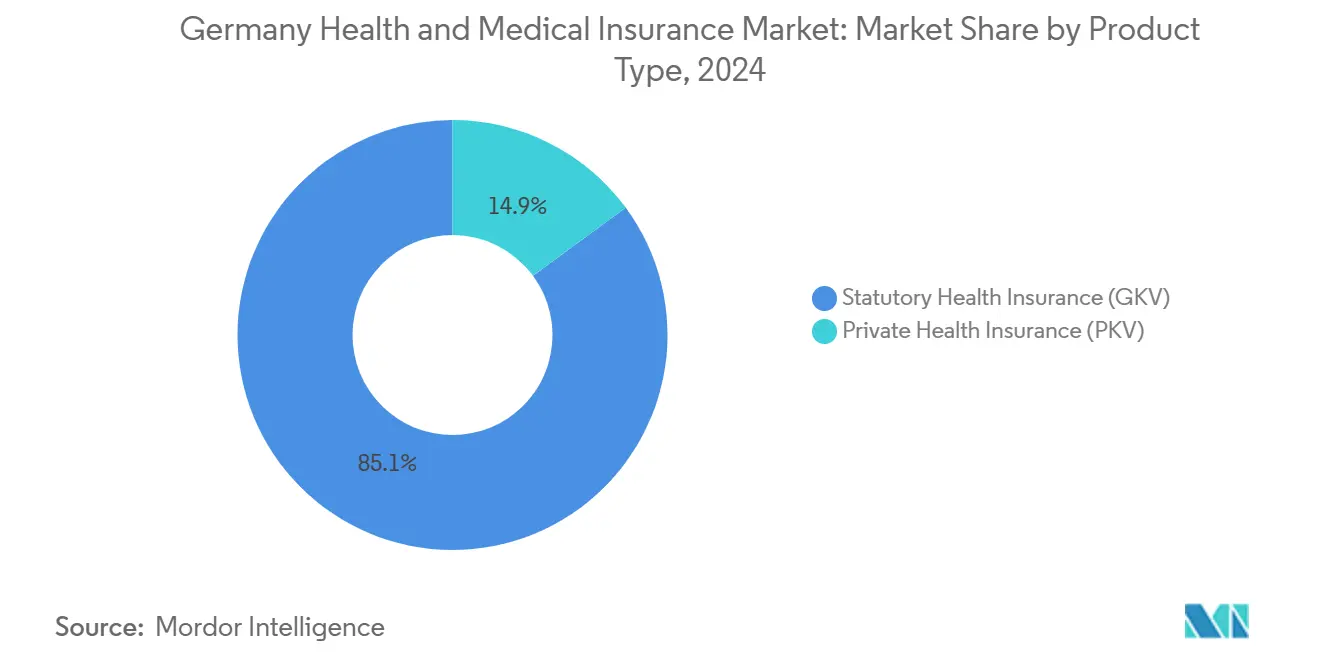

- Por tipo de produto, o seguro de saúde obrigatório (GKV) liderou com 85,1% da participação do mercado de seguros de saúde e médicos da Alemanha em 2024, enquanto o seguro de saúde privado (PKV) está previsto para registrar a TCAC mais rápida de 4,67% até 2030.

- Pelos termos de cobertura, contratos de longo prazo capturaram 90,2% do tamanho do mercado de seguros de saúde e médicos da Alemanha em 2024, enquanto planos de expatriados de curto prazo estão projetados para se expandir a uma TCAC de 6,38% até 2030.

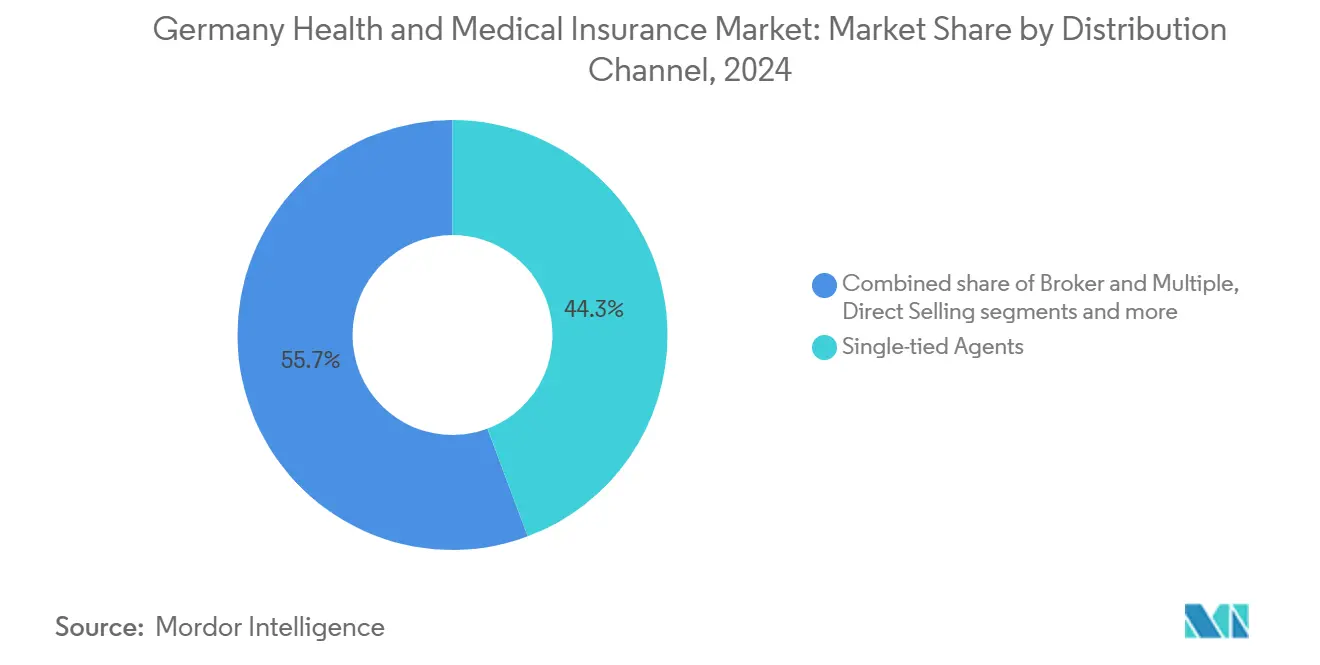

- Por canal de distribuição, intermediários exclusivos e de grupos de seguros detiveram 44,3% da participação de receita em 2024; canais digitais diretos mostram a perspectiva de TCAC mais forte de 8,97% em direção a 2030.

- Por usuário final, planos de grupo corporativos e patrocinados por empregadores controlaram 72,4% do tamanho do mercado de seguros de saúde e médicos da Alemanha em 2024, enquanto planos de PME estão definidos para uma TCAC de 4,34% até 2030.

- Por região, Westdeutschland representou 43,3% do prêmio em 2024, e Ostdeutschland está no caminho para a TCAC mais rápida de 3,76% até 2030.

Tendências e Insights do Mercado de Seguros de Saúde e Médicos da Alemanha

Análise do Impacto de Direcionadores

| Direcionador | ( ~ ) % de Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Envelhecimento populacional e prevalência de doenças crônicas | +0.8% | Nacional, concentração rural | Longo prazo (≥ 4 anos) |

| Escalada das taxas de contribuição obrigatória impulsionando cobertura suplementar | +0.6% | Nacional, clusters de alta renda | Médio prazo (2-4 anos) |

| Saúde digital e lançamento do ePA acelerando inovação das seguradoras | +0.4% | Centros urbanos lideram | Médio prazo (2-4 anos) |

| Aumento do gasto per capita em saúde | +0.5% | Nacional com variação regional | Longo prazo (≥ 4 anos) |

| Expansão de planos de PHI de grupo patrocinados por empregadores | +0.3% | Regiões industriais | Médio prazo (2-4 anos) |

| Disrupção de custos MGA InsurTech reduzindo despesas administrativas | +0.2% | Demografia nativa digital nacionalmente | Curto prazo (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

Envelhecimento Populacional e Prevalência de Doenças Crônicas

A coorte de mais de 65 anos da Alemanha está projetada para se aproximar de um terço dos residentes até 2050, uma mudança demográfica que amplia os pools de risco de seguros e amplifica a demanda por benefícios geriátricos e de cuidados crônicos[1]Statistisches Bundesamt, "Bevölkerungsvorausberechnung 2050," destatis.de. Os gastos com saúde já excedem USD 6.414 por pessoa, o nível máximo da União Europeia, e doenças crônicas como diabetes e doença coronariana dominam os dias de hospital. Os atuários respondem refinando preços por faixa etária, enquanto as operadoras lançam plataformas de prevenção que vinculam dados de dispositivos vestíveis a descontos de prêmios. Serviços de enfermagem digital, reembolsados sob novas tarifas de telecuidado, ajudam a amenizar escassez de mão de obra em instalações de cuidados a idosos. Tomados em conjunto, o envelhecimento populacional permanece o principal motor estrutural do mercado de seguros de saúde e médicos da Alemanha.

Escalada das Taxas de Contribuição Obrigatória Impulsionando Cobertura Suplementar

Os gastos obrigatórios subiram 6,8% em 2025 contra apenas 3,7% de crescimento de receita, elevando a contribuição adicional média do GKV para 2,5%[2]GKV-Spitzenverband, "Finanzentwicklung der Krankenkassen 2025," gkv-spitzenverband.de. Altos ganhadores agora enfrentam deduções mensais de USD 651,91 em um teto de contribuição de USD 71.442, levando muitos a buscar dental privado, tratamento alternativo ou upgrades de enfermaria privada. As operadoras comercializam complementos modulares que preenchem lacunas do GKV sem forçar saída completa do pool obrigatório, uma abordagem que ressoa com profissionais que valorizam continuidade de cobertura mas querem amenidades premium. Este mecanismo de arbitragem acelera fluxos de prêmios para o lado privado do mercado de seguros de saúde e médicos da Alemanha.

Saúde Digital e Lançamento do ePA Acelerando Inovação das Seguradoras

A iniciativa ePA configurou automaticamente arquivos eletrônicos para 73 milhões de pessoas seguradas obrigatoriamente em janeiro de 2025, com interoperabilidade completa de dados agendada para outubro[3]Gematik, "ePA-Rollout 2025 Zeitplan," gematik.de. A Techniker Krankenkasse já inscreveu 600.000 usuários. As seguradoras integram estes conjuntos de dados com plataformas de teleconsulta, permitindo verificações de interação medicamentosa em tempo real e certificação de licença médica sem papel. Sessenta e quatro terapêuticas digitais (DiGA) estão na lista reembolsável, cobrindo condições desde insônia crônica até síndrome do intestino irritável, embora apenas 31% dos médicos as prescrevam rotineiramente. Conforme o uso cresce, as operadoras esperam que os tempos do ciclo de sinistros caiam e a detecção de fraude melhore, reforçando o giro digital ancorando o mercado de seguros de saúde e médicos da Alemanha.

Aumento do Gasto Per Capita em Saúde

Estadias hospitalares, intervenções complexas e medicamentos especializados de alto custo levaram a DAK-Gesundheit a elevar sua taxa combinada para 17,4% em 2025, um movimento projetado para tapar uma lacuna de financiamento de USD 15,12 bilhões. O Fundo Monetário Internacional destaca o padrão de gastos pesado em consumo da Alemanha como um escalador de custos. Em resposta, as operadoras incorporam ferramentas de comparação de preços em aplicativos de membros que direcionam pacientes para hospitais e farmácias eficientes. Taxas de casos agrupados para substituições de joelho e procedimentos cardíacos estão sendo pilotados para conter cobranças desenfreadas, fomentando estabilidade de margem de longo prazo em todo o mercado de seguros de saúde e médicos da Alemanha.

Análise do Impacto de Restrições

| Restrição | ( ~ ) % de Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Déficit estrutural do GKV e pressão política de preços | -0,4% | Nacional, direcionado por políticas | Médio prazo (2-4 anos) |

| Inflação de prêmios no PKV prejudicando nova adesão | -0,3% | Nacional, foco em renda média | Curto prazo (≤ 2 anos) |

| Perspectiva de reforma de pagador único "Bürgerversicherung" | -0,2% | Nacional, incerteza do segmento privado | Longo prazo (≥ 4 anos) |

| Escassez de talentos em intermediários inflacionando custo de aquisição | -0,1% | Regiões rurais mais agudas | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Déficit Estrutural do GKV e Pressão Política de Preços

Os amortecedores de reserva da Alemanha diminuíram abaixo do limite obrigatório de USD 5,18 bilhões. Isso acendeu discussões sobre impor uma moratória de gastos e buscar transferências federais aumentadas para estabilizar o sistema. Embora os formuladores de políticas hesitem em elevar contribuições ainda mais, temendo tensão adicional nos custos de folha de pagamento e potenciais repercussões econômicas, as seguradoras encontram sua flexibilidade de preços significativamente restrita. Tais restrições dificultam a adoção rápida de upgrades digitais caros, que são essenciais para modernizar operações, melhorar eficiência e prejudicam a rentabilidade de curto prazo para seguradoras no setor de saúde e médicos da Alemanha. O déficit estrutural contínuo do GKV e pressões políticas de preços devem continuar influenciando a dinâmica do mercado no curto prazo.

Inflação de Prêmios no PKV Prejudicando Nova Adesão

Em 2024, as tarifas médias para seguro de saúde privado (PKV) dispararam 7%. Concomitantemente, o limite para seguro obrigatório foi elevado para USD 79.704, limitando o número de indivíduos capazes de fazer a transição do seguro de saúde obrigatório (GKV). Este aumento no limite estreitou ainda mais o pool de indivíduos elegíveis, afetando particularmente ganhadores de renda média que podem achar o seguro privado menos acessível. Muitos profissionais jovens hesitam em se comprometer com contratos que podem ver custos crescentes conforme envelhecem, pois isso cria incerteza financeira de longo prazo. Em resposta, as seguradoras estão testando garantias de aumento limitado para abordar essas preocupações, mas essas medidas ainda não ganharam aceitação generalizada. Consequentemente, essa hesitação está sufocando o crescimento de novos negócios, deixando as seguradoras explorarem estratégias adicionais para atrair e reter clientes.

Análise de Segmentos

Por Tipo de Produto: Dominância do GKV Enfrenta Disrupção Digital

O seguro de saúde obrigatório manteve 85,1% de controle do mercado de seguros de saúde e médicos da Alemanha em 2024, ancorado por acesso universal e divisão de custos do empregador. O tamanho do mercado de seguros de saúde e médicos da Alemanha cresce conforme os fundos GKV aproveitam escala para incorporar serviços ePA, mas seus déficits se intensificam. 82 de 93 fundos elevaram taxas de contribuição para 2025, sinalizando um giro para diferenciação não-preço, como aplicativos de bem-estar e reembolso rápido.

As operadoras privadas registram a TCAC mais rápida de 4,67% até 2030 ao direcionar consumidores de alta renda com benefícios de concierge e acesso garantido a especialistas. A consolidação fortalece essa jogada: a BaFin aprovou a fusão Gothaer-Barmenia avaliada em mais de USD 7,56 bilhões, criando a sexta maior seguradora privada. A entidade integrada pode negociar tarifas hospitalares mais vigorosamente e espalhar custos de TI sobre uma base maior, remodelando arquiteturas competitivas dentro do mercado de seguros de saúde e médicos da Alemanha.

Por Prazo de Cobertura: Preferências de Longo Prazo Impulsionam Estabilidade

Em 2024, políticas de longa duração dominaram o mercado de seguros de saúde e médicos da Alemanha, compondo 90,2% de seu tamanho. Esta tendência espelha a tradição do país de direitos obrigatórios vitalícios e uma forte cultura de emprego estável. As seguradoras agora vinculam bônus de fidelidade a metas de bem-estar, fornecendo descontos de prêmio para visitas à academia, que são convenientemente rastreadas através de códigos QR de aplicativos. Seu engajamento elevado incentiva hábitos mais saudáveis e também enriquece dados de subscrição, levando a melhores previsões para doenças crônicas. Adicionalmente, a integração de programas de bem-estar em ofertas de seguros reflete uma mudança mais ampla em direção aos cuidados preventivos, visando reduzir custos de longo prazo tanto para seguradoras quanto para segurados.

Embora planos de expatriados de curto prazo atualmente detenham uma participação menor, estão projetados para crescer a uma taxa anual de 6,38%. Este surto é amplamente alimentado pelo influxo de estudantes estrangeiros, trabalhadores de economia de bicos e funcionários em postagens temporárias. Corretores digitais estão racionalizando serviços ao integrar cartas de visto, consultas de tele-médico e assistência de sinistros multilíngue em uma única plataforma de smartphone. Essas inovações aumentam a conveniência e acessibilidade do cliente, tornando tais planos mais atraentes para uma população diversa e móvel. Tais manobras estratégicas diversificam fluxos de receita e fornecem um amortecedor para operadoras, protegendo-as da saturação demográfica nos segmentos centrais de seguros de saúde e médicos da Alemanha. Além disso, a demanda crescente por planos de curto prazo destaca as necessidades em evolução de uma força de trabalho cada vez mais globalizada, levando seguradoras a adaptar suas ofertas para permanecer competitivas neste mercado dinâmico.

Por Canal de Distribuição: Transformação Digital Remodela Acesso

Em 2024, agentes exclusivos e parceiros de banco-seguros mantiveram uma participação de mercado de 44,3%, aproveitando seus laços comunitários profundos e expertise em conformidade obrigatória. Esses canais tradicionais continuam desempenhando um papel significativo no mercado, particularmente em regiões onde relacionamentos pessoais e confiança permanecem fatores críticos nas decisões de compra. Enquanto isso, o canal online direto disparou adiante, ostentando uma TCAC de 8,97%, conforme consumidores crescentemente gravitam em direção a mecanismos de robo-consultoria, que podem rapidamente comparar tarifas e completar processos KYC em menos de dois minutos. A conveniência e velocidade oferecidas por essas soluções digitais as tornaram particularmente atraentes para consumidores tecnicamente hábeis e conscientes do tempo.

Em resposta, intermediários tradicionais começaram a incorporar recursos de chat por vídeo e assinatura eletrônica, reduzindo drasticamente os tempos de emissão de apólices de dias para meras horas. Esses avanços visam melhorar a experiência do cliente e manter competitividade em um mercado que se digitaliza rapidamente. Adicionalmente, APIs de open-banking racionalizam o processo ao pré-popular dados de renda, reduzindo assim erros de entrada e melhorando a eficiência geral. Contudo, uma escassez de talentos entre intermediários resultou em menor penetração de corretagem física em áreas rurais, onde o acesso a profissionais qualificados permanece limitado. Esta lacuna acelerou ainda mais a adoção digital e intensificou mudanças no mix de canais, alterando fundamentalmente a paisagem do mercado de seguros de saúde e médicos da Alemanha. Conforme canais digitais continuam ganhando tração, espera-se que o mercado testemunhe uma transformação mais pronunciada nos próximos anos.

Nota: Participações de segmento de todos os segmentos individuais disponíveis na compra do relatório

Por Usuário Final: Planos Corporativos Impulsionam Expansão do Mercado

Em 2024, contratos de grupo de empregadores representaram 72,4% da receita de prêmios, reforçados pela tradição da Alemanha de incorporar benefícios de saúde em acordos coletivos através de seu conselho de trabalho. Esta abordagem garante que benefícios de saúde permaneçam um componente crítico do bem-estar do funcionário. Grandes fabricantes estão garantindo cláusulas de estabilidade de taxas multi-anuais vinculadas a métricas de segurança ocupacional, fornecendo previsibilidade nos custos enquanto promovem segurança no local de trabalho. Adicionalmente, as operadoras estão melhorando suas licitações competitivas ao agrupar serviços como linhas diretas de saúde mental e apoio à fertilidade, que atendem às necessidades em evolução dos funcionários e melhoram a satisfação geral.

Pequenas e médias empresas (PME) estão avançando rapidamente, ostentando uma TCAC de 4,34% projetada até 2030. Este crescimento é amplamente atribuído a corretores digitais que estão racionalizando processos ao fazer upload automático de listas de funcionários diretamente do software de folha de pagamento, reduzindo significativamente encargos administrativos. Além disso, a adoção crescente de serviços de telereabilitação, agora reembolsáveis, está agregando valor substancial para empresas que visam reduzir absenteísmo e melhorar a produtividade dos funcionários. Esses desenvolvimentos estão impulsionando a adoção de seguros de saúde e médicos entre PME. Esta presença em expansão solidifica um pipeline robusto de prêmios para o mercado de seguros de saúde e médicos da Alemanha, garantindo crescimento sustentado e inovação no período de previsão.

Análise Geográfica

Westdeutschland mantém liderança nacional graças a clusters corporativos de alto valor que financiam benefícios abrangentes de grupo e hospitais bem equipados que aceitam check-in por cartão inteligente e e-prescrições. As taxas de login do ePA superam 40% em Hamburgo, permitindo análises preditivas que sinalizam populações de alto risco para alcance proativo. O rendimento de prêmio por inscrito corre acima da média nacional, reforçando dominância de receita.

Em Ostdeutschland, fundos estruturais renovam hospitais distritais e instalam leitos de UTI eletrônicos, fechando lacunas históricas de cuidados. Ecossistemas tecnológicos crescentes em Dresden e Leipzig atraem jovens profissionais que gravitam para cobertura privada somente por aplicativo. Taxas obrigatórias padronizadas elevam contribuições, mas acesso melhorado ao serviço justifica deduções mais altas em muitas famílias.

Norddeutschland adapta planos de grupo para tripulações internacionais em estaleiros e parques eólicos offshore, incluindo cláusulas de evacuação e linhas diretas 24/7 em múltiplos idiomas. Em Süddeutschland, exportadores automotivos e de engenharia de precisão incorporam programas de bem-estar musculoesquelético em contratos de seguros para combater lesões de linha de montagem. Juntas, essas narrativas regionais sublinham como a adaptação localizada de produtos suporta expansão coesa no mercado de seguros de saúde e médicos da Alemanha.

Cenário Competitivo

No mercado de seguros de saúde e médicos da Alemanha, a competição permanece moderada. Os cinco principais jogadores - Techniker Krankenkasse, Barmer, DAK-Gesundheit, AOK Bayern e AOK Baden-Württemberg - comandam coletivamente quase metade do mercado de prêmios. Enquanto isso, a consolidação no setor de seguro de saúde privado (PKV) está ganhando tração. Uma fusão notável entre Gothaer e Barmenia já cruzou a marca de receita de USD 7,56 bilhões, com expectativas de eficiências de custo de suas plataformas de política central unificadas.

Capacidades digitais emergiram como uma vantagem competitiva definidora. O ecossistema Lumi da Allianz Partners, atendendo mais de 1 milhão de usuários, alcançou uma redução notável de 70% nas visitas presenciais ao médico. Isso corta custos de sinistros e também economiza tempo de viagem significativo para os membros. Em resposta, fundos obrigatórios estão aproveitando IA para medidas preventivas. Por exemplo, o sistema de alerta da Techniker Krankenkasse para cuidados com pé diabético reduziu com sucesso amputações em seus grupos piloto.

Mudanças regulatórias estão apresentando uma espada de dois gumes: elas tanto restringem quanto estimulam inovação. A Gesundheitsversorgungsstärkungsgesetz, por exemplo, levanta tetos orçamentários em clínicos gerais (GPs). Ela manda seguradoras cobrirem mais consultas, mas também fornece dados valiosos para refinar caminhos de cuidados crônicos. As seguradoras são hábeis em utilizar rapidamente registros ePA para alcance personalizado não apenas para reforçar lealdade do cliente, mas também para alcançar menores taxas de readmissão hospitalar, assim melhorando seu desempenho no cenário competitivo do mercado de seguros de saúde e médicos da Alemanha.

Líderes da Indústria de Seguros de Saúde e Médicos da Alemanha

Techniker Krankenkasse (TK)

AOK - Die Gesundheitskasse

Barmer

DAK-Gesundheit

Debeka

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Março 2025: Allianz, BlackRock e T&D Holdings concordaram em adquirir Viridium Group por USD 3,78 bilhões, adicionando 3,4 milhões de apólices de vida e saúde.

- Março 2025: BaFin aprovou a fusão Gothaer-Barmenia, formando a sexta maior operadora PKV da Alemanha com um faturamento de USD 7,56 bilhões.

- Fevereiro 2025: BARMER, TK e KNAPPSCHAFT lançaram inscrições digitais para triagem de câncer de pele para menores de 34 anos.

- Janeiro 2025: Allianz Partners fechou um acordo com Aetna International para migrar contratos de saúde globais e lançar um plano Summit centrado em PME.

Escopo do Relatório do Mercado de Seguros de Saúde e Médicos da Alemanha

Seguro de saúde é um produto de seguro que cobre as despesas médicas e cirúrgicas de um indivíduo segurado. Ele reembolsa as despesas incorridas devido a doença ou lesão ou paga o provedor de cuidados do indivíduo segurado diretamente. O seguro médico oferece cobertura limitada para despesas de hospitalização e tratamento para doenças e acidentes pré-especificados. O seguro médico não oferece qualquer cobertura adicional como seguro de saúde. O relatório cobre uma análise completa de antecedentes da indústria alemã de seguros de saúde e médicos, que inclui uma avaliação das contas nacionais de saúde e economia, tendências de mercado emergentes por segmentos, mudanças significativas na dinâmica do mercado e uma visão geral do mercado.

O mercado de seguros de saúde e médicos da Alemanha é segmentado por tipo de produto (seguro de saúde obrigatório, seguro de saúde privado), prazo de cobertura (curto prazo, longo prazo), canal de distribuição (intermediários exclusivos ou de grupos de seguros, corretores e agentes múltiplos, instituições de crédito, vendas diretas, outros canais de distribuição) e nível de renda (renda anual empregada menor que EUR 64.350, renda anual empregada maior que EUR 64.350, autônomo, funcionários públicos).

O tamanho do mercado e previsões são fornecidos em termos de valor (USD) para todos os segmentos acima.

| Seguro de Saúde Obrigatório (GKV) |

| Seguro de Saúde Privado (PKV) |

| Curto prazo |

| Longo prazo |

| Intermediários Exclusivos/Grupos de Seguros |

| Corretor e Agentes Múltiplos |

| Instituições de Crédito |

| Vendas Diretas |

| Outros Canais |

| Corporativo/Empregador (Planos de Grupo) |

| Individual/Famílias |

| PME's (Pequenas e Médias Empresas) |

| Outros |

| Norddeutschland |

| Ostdeutschland |

| Westdeutschland |

| Süddeutschland |

| Por Tipo de Produto (Valor) | Seguro de Saúde Obrigatório (GKV) |

| Seguro de Saúde Privado (PKV) | |

| Por Prazo de Cobertura (Valor) | Curto prazo |

| Longo prazo | |

| Por Canal de Distribuição (Valor) | Intermediários Exclusivos/Grupos de Seguros |

| Corretor e Agentes Múltiplos | |

| Instituições de Crédito | |

| Vendas Diretas | |

| Outros Canais | |

| Por Usuário Final/Tipo de Cliente | Corporativo/Empregador (Planos de Grupo) |

| Individual/Famílias | |

| PME's (Pequenas e Médias Empresas) | |

| Outros | |

| Por Região | Norddeutschland |

| Ostdeutschland | |

| Westdeutschland | |

| Süddeutschland |

Questões-Chave Respondidas no Relatório

Qual é o valor atual do mercado de seguros de saúde e médicos da Alemanha e quão rápido ele crescerá?

O mercado está em USD 63,82 bilhões em 2025 e está previsto para atingir USD 74,97 bilhões até 2030, implicando uma TCAC de 3,28%.

Por que o seguro de saúde obrigatório ainda domina apesar do aumento das taxas de contribuição?

O GKV retém 85,1% da participação de mercado porque garante acesso universal e divisão de custos do empregador, embora ganhadores mais altos crescentemente adicionem cobertura suplementar privada para preencher lacunas de benefícios.

Como o prontuário eletrônico do paciente (ePA) afetará seguradoras e segurados?

O ePA fornece dados em tempo real que encurtam ciclos de sinistros, melhoram coordenação de cuidados e suportam serviços de telemedicina, ultimately reduzindo custos administrativos e melhorando a experiência do paciente.

Qual canal de distribuição está se expandindo mais rapidamente e por quê?

Canais digitais diretos estão crescendo a uma TCAC de 8,97% porque integração baseada em aplicativos, robo-consultoria e assinaturas eletrônicas atraem consumidores jovens e tecnicamente hábeis.

Qual mercado regional mostra o maior crescimento, e o que o impulsiona?

Ostdeutschland está crescendo mais rapidamente a uma TCAC de 3,76%, impulsionado por telesaúde que mitiga escassez de médicos, upgrades de infraestrutura e taxas de contribuição padronizadas.

Quão significativos são os planos patrocinados por empregadores na indústria de seguros de saúde e médicos da Alemanha?

Contratos de grupo corporativos representam 72,4% das apólices, refletindo a tradição da Alemanha de incorporar benefícios de saúde em acordos trabalhistas coletivos e a necessidade competitiva de atrair talentos qualificados.

Página atualizada pela última vez em: