Tamanho e Participação do Mercado de Transitários

Análise do Mercado de Transitários pela Mordor Intelligence

O mercado de transitários está avaliado em USD 572,25 bilhões em 2025 e tem previsão de atingir USD 740,85 bilhões até 2030, expandindo a uma TCAC de 5,3%. A trajetória ascendente continua apesar das tensões geopolíticas e repetidos choques na cadeia de suprimentos porque plataformas digitais, redes multimodais resilientes e fluxos sustentados de e-commerce mantêm os volumes intactos. A demanda elevada por remessas transfronteiriças do tamanho de encomendas, investimento constante em capacidade de temperatura controlada e uma mudança estrutural em direção ao near-shoring elevam os volumes em todas as principais rotas comerciais. Efeitos de segunda ordem incluem adoção mais rápida de tecnologia, novos níveis de serviço premium construídos em torno da visibilidade em tempo real e uma inclinação observada em direção à consolidação, à medida que os transitários buscam vantagens de escala. A atividade de F&A, liderada pela aquisição de USD 15,9 bilhões da DB Schenker pela DSV em 2025, ilustra como escala e densidade de dados agora sustentam o posicionamento competitivo no mercado de transitários.

Principais Conclusões do Relatório

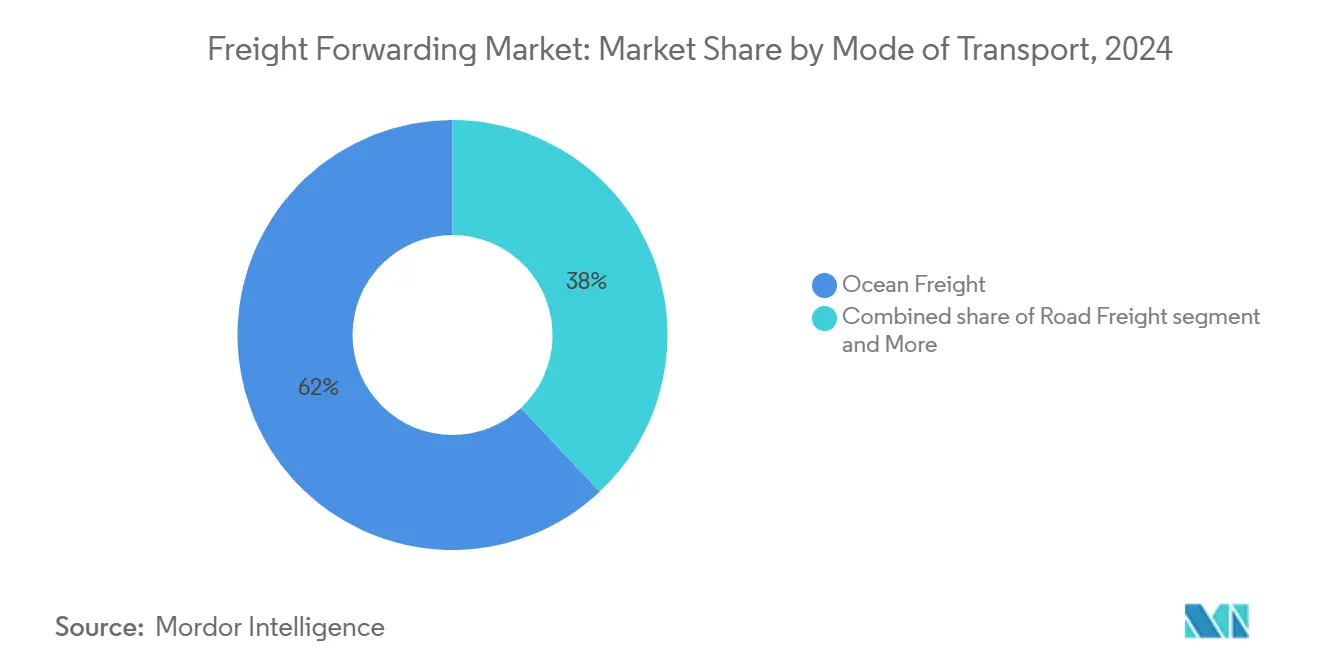

- Por modo de transporte, a carga marítima manteve 62% da participação do mercado de Transitários em 2024. O mercado de Transitários para transitários multimodais e intermodais registra a TCAC mais rápida de 6,4% entre 2025-2030.

- Por tamanho de empresa, grandes empresas comandaram 70% do tamanho do mercado de Transitários em 2024. O mercado de Transitários para o segmento PME está projetado para crescer a uma TCAC de 6,6% entre 2025-2030.

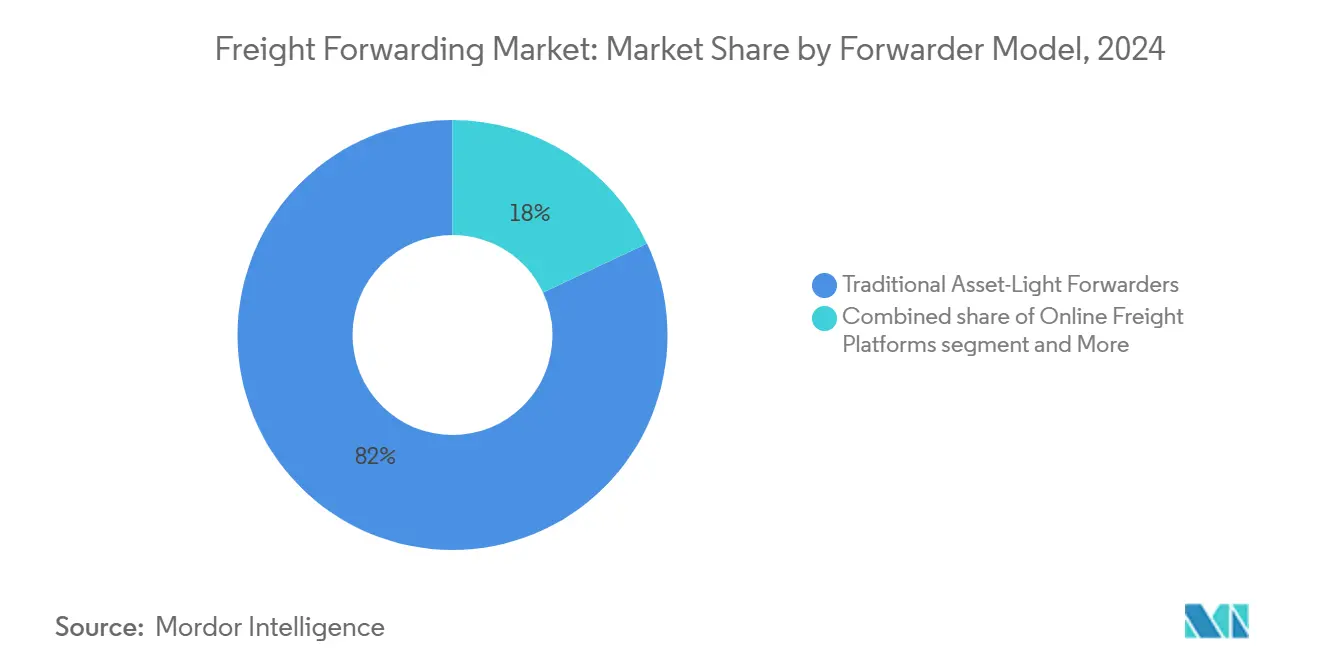

- Por modelo de transitário, players tradicionais asset-light detiveram 82% da participação do mercado de transitários em 2024. O mercado de Transitários para plataformas digital-first está previsto para crescer a uma TCAC de 18,0% entre 2025-2030.

- Por setor de usuário final, varejo e e-commerce liderou com 29% da participação de receita em 2024. O tamanho do mercado de Transitários para saúde e farmacêuticos está se expandindo a uma TCAC de 8,5% entre 2025-2030.

Tendências e Insights do Mercado Global de Transitários

Análise de Impacto dos Direcionadores

| Direcionador | (~) % Impacto na TCAC Previsão | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Volumes crescentes de encomendas de e-commerce transfronteiriço | +1,8 | Ásia-Pacífico ➔ América do Norte | Médio prazo (2-4 anos) |

| Mudanças de manufatura lideradas por near-shoring | +0,9 | Fronteira EUA-México | Médio prazo (2-4 anos) |

| Proliferação de marcas direto-ao-consumidor | +0,7 | América do Norte e Europa | Curto prazo (≤2 anos) |

| Expansão de capacidade reefer para farmacêuticos | +1,2 | Europa, América do Norte, mercados emergentes | Médio prazo (2-4 anos) |

| Serviços de supermercado sob demanda e meal-kits | +0,6 | América do Norte, Europa, Ásia- Pacífico urbana | Curto prazo (≤2 anos) |

| Expectativa do consumidor por visibilidade em tempo real | +1,1 | Mercados desenvolvidos mundialmente | Curto prazo (≤2 anos) |

| Fonte: Mordor Intelligence | |||

Volumes Crescentes de Encomendas de E-commerce Transfronteiriço

Gastos online recordes na Ásia continuam a impulsionar fluxos de pequenas encomendas em direção aos consumidores norte-americanos. Os transitários estão reaproveitando instalações existentes em centros de triagem de encomendas, integrando pré-liberação alfandegária e camadas de calculadoras preditivas de impostos e taxas para remover o atrito de compra. A velocidade do serviço, ao invés do custo simples, agora determina as decisões de roteamento, encorajando as transportadoras a expandir as navegações semanais nas rotas expressas transpacíficas. Recursos de valor agregado, como visibilidade isotópica no nível de encomenda e devoluções com marca, ajudam os incumbentes a defender a participação contra integradores de encomendas puros[1]DHL eCommerce Solutions, "E-tailer's Almanac 2025," dhl.com.

Mudanças de Manufatura Lideradas por Near-shoring

A manufatura de proximidade no México, Polônia e Turquia puxa volumes de carga do transporte marítimo de longa distância para corredores multimodais mais curtos. A demanda de carga completa transfronteiriça na rota EUA-México cresceu em dois dígitos em 2024, estimulando investimentos em software simplificado de liberação fronteiriça e portos internos com depósito alfandegado. Transitários com profundidade em corretagem aduaneira monetizam regimes tarifários complexos, enquanto soluções integradas ferrovia-caminhão encurtam o tempo porta-a-porta em 35% comparado com alternativas marítimas.

Proliferação de Marcas Direto-ao-Consumidor

Milhares de marcas de moda, beleza e eletrônicos exclusivamente online agora contornam atacadistas, injetando alta frequência de pedidos e baixos pesos médios de remessa no mercado de transitários. Esses fluxos D2C exigem triagem consolidada de exportação, documentação comercial automatizada e pipelines flexíveis de devolução. Os transitários respondem com APIs plug-and-play que sincronizam inventário, estimativa de taxas e notificações ao cliente final, minimizando assim o abandono de carrinho para comerciantes[2]A.P. Moller-Maersk, "Nearshoring US-Mexico: Rail-Truck Solutions Cut Door-to-Door Transit by 35 Percent," maersk.com.

Expansão de Capacidade Reefer para Farmacêuticos

Transportadoras marítimas implantaram 13% mais reefers em 2024 e terminais frigoríficos especializados em Antuérpia, Xangai e Savannah. A capacidade adicional permite que fabricantes de vacinas mudem do ar para o mar, reduzindo pegadas de carbono e gastos com frete em até 50% enquanto preservam a conformidade com BPD. Os transitários certificam processos BPD, incorporam registro contínuo de temperatura e treinam funcionários em manuseio especializado, capturando rendimentos premium que superam as margens de carga geral[3]DHL Global Forwarding, "GDP-Certified Pharma Logistics: End-to-End Cold-Chain Services," dhl.com.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na TCAC Previsão | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Congestionamento portuário e desequilíbrios de contêineres | -1,2 | Hubs da Ásia-Pacífico | Médio prazo (2-4 anos) |

| Escassez global de motoristas | -0,8 | América do Norte e Europa | Longo prazo (≥ 5 anos) |

| Ciclos acelerados de devolução de moda | -0,3 | América do Norte e Europa | Curto prazo (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

Congestionamento Portuário e Desequilíbrios de Contêineres

Filas estendidas de atracação, escassez de equipamentos e horários de navegação imprevisíveis inflam a variabilidade do trânsito. O tempo médio de permanência nos principais portos asiáticos mais que dobrou versus 2023, e o reposicionamento de equipamentos agora adiciona um buffer de 18 dias em várias rotas principais. Os transitários pré-reservam slots de contêineres com semanas de antecedência, negociam janelas prioritárias de portão e fretam alimentadores suplementares para contornar hubs congestionados. As tarifas spot nas rotas Ásia-Europa dispararam 255% no início de 2025, forçando embarcadores a rebalancear o sourcing ou absorver picos de custos.

Escassez Global de Motoristas

A América do Norte tem escassez de mais de 100.000 motoristas de caminhão, e as frotas europeias relatam vagas superiores a 425.000 assentos. Forças de trabalho envelhecidas, regulamentações de segurança rigorosas e pipelines de treinamento insuficientes intensificam a escassez. As tarifas de frete rodoviário sobem em percentuais de dois dígitos, provocando mudanças modais para ferrovia intermodal onde viável. Os transitários investem em programas de bem-estar para motoristas, esquemas de aprendizagem e testes de automação para garantir capacidade.

Análise de Segmentos

Por Modo de Transporte: Integração Multimodal Reformula Estratégias Logísticas

O frete marítimo manteve 62% da participação do mercado de transitários em 2024 porque oferece o menor custo por TEU para mercadorias de alto volume movendo-se através dos oceanos. O segmento beneficia-se de implantações de megaembarcações, terminais automatizados e redes expandidas de linha principal-alimentador que mantêm os custos de slot baixos. Apesar de sua escala, os serviços marítimos enfrentam gargalos, motivando embarcadores a adicionar trechos ferroviários ou aéreos quando a integridade do cronograma falha. Soluções multimodais, portanto, registram uma TCAC de 6,4%, à medida que transitários agrupam marítimo, ferroviário e rodoviário para reduzir lead times em dois a quatro dias nas rotas Ásia-Europa. Os volumes ferroviários no corredor eurasiano subiram 10,7% em 2024 e continuam a diversificar o risco de roteamento. O transitário aéreo ainda domina entregas críticas por tempo de farmacêuticos, eletrônicos e moda, com capacidade se recuperando à medida que redes de porão de barriga se reconstroem. O transitário rodoviário garante distribuição regional e cumprimento de última milha, mas permanece sensível ao custo porque sobretaxas de combustível e escassez de motoristas inflam as tarifas de linha principal. Transitários que orquestram roteamento agnóstico de modo desfrutam de maior participação na carteira e maior lock-in de clientes em todas as regiões do mercado de transitários.

O tamanho do mercado de transitários para serviços multimodais está previsto para se expandir a uma TCAC de 6,4% até 2030. Plataformas integradas de torre de controle, mecanismos unificados de cotação e fretamentos de trens-bloco aprimoram a agilidade operacional e retenção de margem. Especialistas puros marítimos ou aéreos agora fazem parceria com operadores ferroviários intermodais para evitar que clientes mudem de fornecedores. A tecnologia que digitaliza transferências alfandegárias, auto-aloca equipamentos de contêiner e libera notificações de chegada em um único painel desempenha um papel central. Líderes de mercado relatam que contratos multimodais de ponta a ponta elevam a retenção de clientes em 22%, destacando a pegajosidade de um pacote de serviços orquestrados no mercado de transitários.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis na compra do relatório

Por Tamanho de Empresa: PMEs Abraçam Soluções Digitais para Alcance Global

Grandes empresas capturaram 70% do tamanho do mercado de transitários em 2024, alavancando volumes anuais de licitação acima de 50.000 TEUs para fixar contratos marítimos e aéreos vinculados a índices. Seus departamentos de compras exigem KPIs globais unificados e contabilidade de carbono, levando transitários a construir camadas analíticas sobre dados operacionais. Exportadores menores historicamente careciam de poder de negociação, mas mercados digitais agora agregam demanda de PME e a leiloam para transportadoras em compras spot diárias, cortando gastos com frete em 12%. Essa dinâmica empurra a fatia de PME do mercado de transitários para uma TCAC de 6,6%. Plataformas de frete oferecem cotações instantâneas, alertas de marcos e módulos integrados de financiamento comercial que se alinham com ciclos de fluxo de caixa de PMEs.

A participação de PME também acentua necessidades de conformidade porque embarcadores novatos podem declarar mal a carga, convidando multas. Assistentes de documentação digital sinalizam mercadorias restritas e pré-populam formulários padrão, reduzindo retenções alfandegárias em 19%. Transitários diversificam receita agrupando seguro, arquivamento de drawback de taxas e e-faturamento em níveis de assinatura. Clientes industriais grandes ainda dominam carga de projeto pesada e trabalho de relocação de plantas, mas o momentum de crescimento incremental está com PMEs enviando reposição de e-commerce e produtos acabados de nicho. O mercado de transitários, portanto, exibirá um portfólio de clientes progressivamente equilibrado à medida que a demanda de exportadores com recursos limitados acelera.

Por Modelo de Transitário: Plataformas Digitais Disruptam Paradigma Tradicional

Transitários tradicionais mantiveram 82% da participação do mercado de transitários em 2024, controlando contratos de transportadoras de longo prazo, licenças de corretagem aduaneira interna e redes de filiais generalizadas. No entanto, seus fluxos de trabalho de documentos manuais, módulos TMS legados e motores de tarifas compartimentados impedem a elasticidade de serviço em tempo real. Entrantes digital-first empregam arquitetura nativa na nuvem, otimização de rota orientada por IA e calculadoras transparentes de custo entregue, permitindo ciclos de cotação para reserva medidos em segundos. Essas capacidades sustentam uma TCAC de 18,0% até 2030 para plataformas de frete online.

Incumbentes respondem comprando startups SaaS, implantando aplicações low-code para automatizar tarefas internas e lançando portais do cliente. Algoritmos de planejamento de rota agora misturam custo, confiabilidade de trânsito e dados de emissões para otimizar decisões de reserva em base de remessa por remessa. Pilotos blockchain reduzem roubo de carga em 38% via registros imutáveis de cadeia de custódia. Posições de caixa fortes permitem que grandes players asset-light integrem stacks tecnológicos adquiridos rapidamente, mas pequenos independentes arriscam marginalização a menos que entrem em alianças cooperativas. A indústria de transitários, portanto, se bifurca em líderes tecnológicos escalados e especialistas de nicho que monetizam know-how vertical profundo.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis na compra do relatório

Por Setor de Usuário Final: Segmento de Saúde Acelera em Meio à Inovação de Cadeia Fria

Varejo e e-commerce mantiveram 29% da receita do mercado de transitários em 2024. Comerciantes omnicanal buscam ciclos curtos de reposição e diversificação de múltiplas origens para reduzir exposição geopolítica, mantendo alta velocidade de pedidos. Volumes de logística reversa incham à medida que taxas de devolução de moda sobem, inflando custos de mão de obra de armazém mas gerando receita adicional de manuseio para transitários. Saúde e farmacêuticos registram uma TCAC de 8,5% até 2030, cimentando logística de cadeia fria como uma rota premium em todas as regiões do mercado de transitários. Fabricantes de medicamentos enviam biológicos, terapias celulares e injetáveis sensíveis à temperatura que não podem tolerar desvio, exigindo instalações certificadas BPD e cadeias de registradores de dados validadas.

Fluxos industriais e de manufatura permanecem críticos porque cadeias de suprimentos complexas ainda abrangem dezenas de fornecedores de sub-níveis que devem coordenar entregas just-in-time. Peças automotivas incluem cada vez mais pacotes de bateria de alto valor que acionam protocolos hazmat e embalagens especializadas. Alimentos e bebidas dependem de pegadas compartilhadas de armazenagem fria e documentação sanitária regulamentada. Cada vertical compele transitários a construir micro-especialismos, seja em conformidade, controle de temperatura ou orquestração de devoluções.

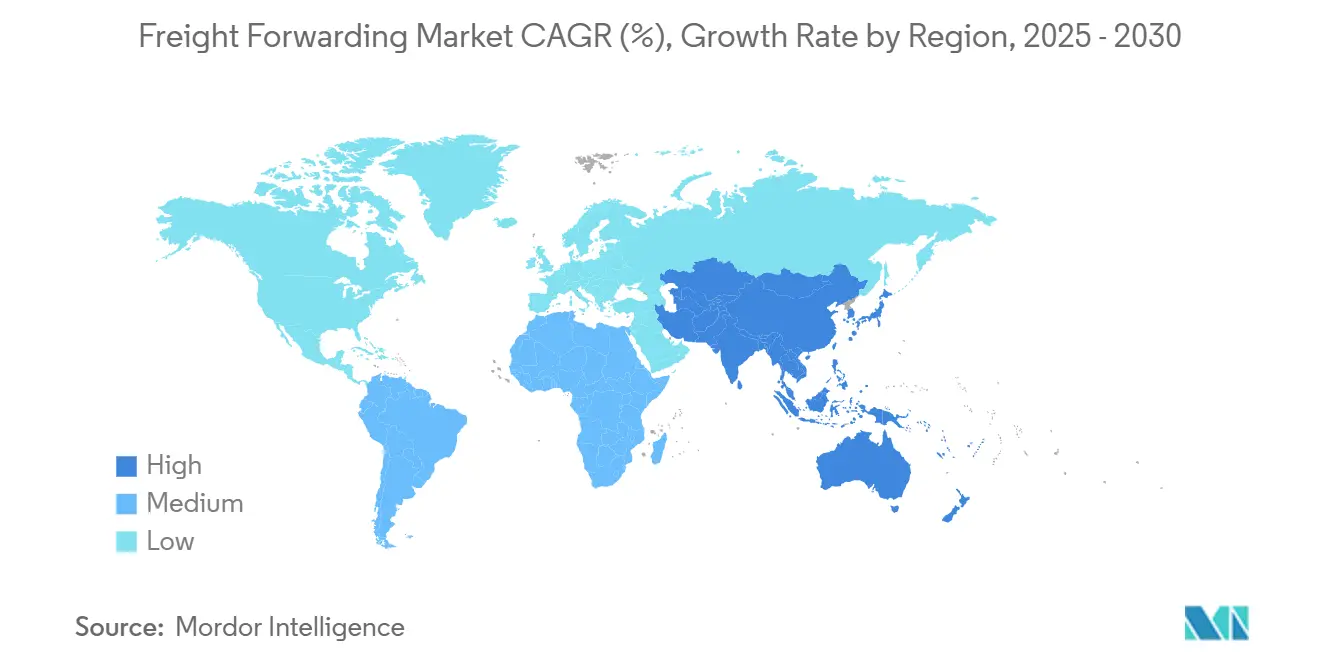

Análise Geográfica

A Ásia-Pacífico liderou o mercado de transitários com 36% da participação de receita em 2024 enquanto se expandia a uma TCAC de 7,8% até 2030. A diversificação da manufatura para Vietnã, Indonésia e Índia dispara volumes regionais à medida que marcas fazem hedge do risco de sourcing. Principais portos em Xangai, Shenzhen e Singapura investem pesadamente em guindastes automatizados e tecnologia de portão inteligente que encurta os tempos de turnaround de caminhões, mas utilizações de atracação ainda pairam perto de máximos recordes. A DP World espera que os portos da Ásia-Pacífico coletivamente manuseiem 200.000 TEUs anualmente até 2027, afirmando o papel de ancoragem da região nas cadeias de suprimentos globais.

A América do Norte ocupa o segundo lugar no mercado de transitários, impulsionada pela forte demanda do consumidor dos Estados Unidos e near-shoring contínuo que impulsiona o tráfego transfronteiriço EUA-México em 10% em 2024. Investimentos ferroviários em corredores de duplo stack através do Texas e Arizona aceleram a mudança modal de caminhão de longa distância para intermodal, aliviando gargalos de capacidade de motorista. Portões canadenses em Vancouver e Prince Rupert expandem capacidade de montagem ferroviária para redirecionar carga asiática para longe de terminais congestionados da Costa Oeste dos EUA.

A rede da Europa enfrenta desafios compostos de escassez de motoristas, mandatos rigorosos de emissões e regulamentações fronteiriças fragmentadas. No entanto, demanda sustentada por serviços de valor agregado, especialmente em farmacêuticos e maquinário de alta tecnologia, preserva receita. Hubs líderes em Rotterdam, Hamburgo e Antuérpia digitalizam alfândegas e implantam soluções de energia costeira para cumprir as metas Fit-for-55. Além do núcleo tri-continental, a América do Sul cresce rapidamente com base no Corredor oceânico Capricórnio BI, que promete cortar custos de trânsito intra-Mercosul em até 40% uma vez completado em 2027. O Oriente Médio expande Jebel Ali e Porto King Abdullah para se posicionar como um nó de ponte entre o comércio Leste-Oeste, enquanto corredores africanos se beneficiam de reformas ferroviárias financiadas pelos chineses que desbloqueiam fluxos de commodities do interior.

Cenário Competitivo

A consolidação reformula o mercado de transitários à medida que economias de escala se inclinam decisivamente em direção aos mega-transitários. A fusão DSV-DB Schenker de 2025 criou o maior player mundial, instantaneamente elevando uma participação significativa de receita bruta global e desencadeando contra-movimentos competitivos. Transportadoras vendendo braços logísticos para focar no transporte marítimo principal aceleram ainda mais a concentração, evidente em linhas marítimas desinvestindo subsidiárias transitárias para investidores de private equity buscando roll-ups de plataforma. Mesmo assim, especialistas de nicho prosperam dobrando a aposta em conformidade de ciências da vida, engenharia de carga de projeto ou integração de e-commerce transfronteiriço.

A tecnologia permanece o campo de batalha decisivo. Desafiantes nativos digitais como Flexport publicam tarifas all-in, marcos verificados por foto e painéis de carbono que ressoam com embarcadores orientados por dados. Incumbentes respondem através de incubadoras internas, joint ventures com provedores de nuvem e aquisições seletivas bolt-on. IA generativa resume regulamentações alfandegárias, propõe múltiplos cenários de roteamento e produz cartões de tarifas self-service que cortam esforço de cotação manual em 70%. Apps low-code capacitam funcionários de nível de filial a automatizar templates de documentos, enquanto gateways de API integram feeds de inventário diretamente em sistemas ERP. Como resultado, o mercado endereçável total para serviços de transitários digitais cresce mais rápido que a receita principal do mercado de transitários.

A sustentabilidade agora molda critérios de concessão de licitações. Embarcadores europeus crescentemente destinam pelo menos 20% das alocações marítimas para transportadoras oferecendo embarcações de combustível alternativo. Transitários investem em calculadoras de carbono por rota, agregam certificados de biocombustível e se juntam a corredores verdes que garantem menores emissões por contêiner. A vantagem competitiva, portanto, casa escala, tecnologia e progresso demonstrável de descarbonização. Players de nível médio que não podem financiar tanto transformação digital quanto iniciativas verdes arriscam relegação a papéis de subcontratados de nicho dentro de ecossistemas de plataforma mais amplos.

Líderes da Indústria de Transitários

-

Kuehne + Nagel International AG

-

DHL Global Forwarding

-

DSV A/S (DSV Panorama)

-

C.H. Robinson Worldwide Inc.

-

Expeditors International of Washington Inc.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Maio 2025: Leschaco aprimorou frete ferroviário eurasiático com trens-bloco diários e novos serviços LCL, expandindo conectividade para Ásia Central enquanto garante conformidade alfandegária da UE.

- Abril 2025: FedEx ampliou soluções de transitários focadas em PME através da Ásia, simplificando documentação alfandegária e oferecendo cotações com taxas inclusas.

- Abril 2025: DSV completou a aquisição de USD 15,9 bilhões da DB Schenker, integrando redes aéreas, marítimas e rodoviárias sob uma torre de controle.

- Fevereiro 2025: Maersk e Hapag-Lloyd lançaram a Cooperação Gemini, visando confiabilidade de cronograma e otimização de rede através de 290 serviços marítimos semanais.

Escopo do Relatório Global do Mercado de Transitários

Transitários refere-se à coordenação e transporte de mercadorias de um lugar para outro usando uma ou mais transportadoras por ar, mar, ferrovia ou estrada. Os princípios dos transitários focam na transferência custo-efetiva e eficiente de mercadorias que são sempre mantidas em condição razoável durante o transporte.

Uma análise completa da indústria de transitários, compreendendo a avaliação da economia e contribuição de setores na economia, visão geral da indústria de transitários, estimativa de tamanho de mercado para segmentos-chave, e tendências emergentes nos segmentos de mercado, dinâmica de mercado, participação de mercado de transitários, tendências geográficas, e o impacto da COVID-19 está incluída no relatório.

O mercado de transitários é segmentado por modo de transporte (transitários de carga aérea, transitários de carga marítima, transitários de carga rodoviária, transitários de carga ferroviária), tipo de cliente (B2C e B2B), aplicação (industrial e manufatureiro, varejo, saúde, petróleo e gás, alimentos e bebidas, e outras aplicações), e geografia (América do Norte, Europa, Ásia-Pacífico, e LAMEA). O relatório oferece tamanho do mercado de transitários, previsões e participação de mercado de transitários para todos os segmentos acima mencionados em valor (USD).

| Transitários de Carga Marítima | Carga Completa de Contêiner (FCL) |

| Carga Menos-que-Contêiner (LCL) | |

| Transitários de Carga Rodoviária | Carga Completa de Caminhão (FTL) |

| Carga Menos-que-Caminhão (LTL) | |

| Transitários de Carga Aérea | |

| Transitários de Carga Ferroviária | |

| Transitários Multimodais e Intermodais |

| Pequenas e Médias Empresas |

| Grandes Empresas |

| Transitários Tradicionais Asset-Light |

| Plataformas de Frete Digital-First / Online |

| Outros |

| Industrial e Manufatureiro |

| Varejo e E-commerce |

| Saúde e Farmacêuticos |

| Petróleo, Gás e Energia |

| Alimentos e Bebidas |

| Automotivo |

| Químicos |

| Outros Usuários Finais |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| América do Sul | Brasil |

| Argentina | |

| Chile | |

| Resto da América do Sul | |

| Europa | Alemanha |

| Reino Unido | |

| França | |

| Espanha | |

| Itália | |

| Holanda | |

| Rússia | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Índia | |

| Japão | |

| Coreia do Sul | |

| Singapura | |

| Vietnã | |

| Indonésia | |

| Austrália | |

| Resto da Ásia-Pacífico | |

| Oriente Médio | Emirados Árabes Unidos |

| Arábia Saudita | |

| Turquia | |

| Israel | |

| Resto do Oriente Médio | |

| África | África do Sul |

| Egito | |

| Nigéria | |

| Quênia | |

| Resto da África |

| Por Modo de Transporte | Transitários de Carga Marítima | Carga Completa de Contêiner (FCL) |

| Carga Menos-que-Contêiner (LCL) | ||

| Transitários de Carga Rodoviária | Carga Completa de Caminhão (FTL) | |

| Carga Menos-que-Caminhão (LTL) | ||

| Transitários de Carga Aérea | ||

| Transitários de Carga Ferroviária | ||

| Transitários Multimodais e Intermodais | ||

| Por Tamanho de Empresa | Pequenas e Médias Empresas | |

| Grandes Empresas | ||

| Por Modelo de Transitário | Transitários Tradicionais Asset-Light | |

| Plataformas de Frete Digital-First / Online | ||

| Outros | ||

| Por Setor de Usuário Final | Industrial e Manufatureiro | |

| Varejo e E-commerce | ||

| Saúde e Farmacêuticos | ||

| Petróleo, Gás e Energia | ||

| Alimentos e Bebidas | ||

| Automotivo | ||

| Químicos | ||

| Outros Usuários Finais | ||

| Por Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| México | ||

| América do Sul | Brasil | |

| Argentina | ||

| Chile | ||

| Resto da América do Sul | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Espanha | ||

| Itália | ||

| Holanda | ||

| Rússia | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Índia | ||

| Japão | ||

| Coreia do Sul | ||

| Singapura | ||

| Vietnã | ||

| Indonésia | ||

| Austrália | ||

| Resto da Ásia-Pacífico | ||

| Oriente Médio | Emirados Árabes Unidos | |

| Arábia Saudita | ||

| Turquia | ||

| Israel | ||

| Resto do Oriente Médio | ||

| África | África do Sul | |

| Egito | ||

| Nigéria | ||

| Quênia | ||

| Resto da África | ||

Questões-Chave Respondidas no Relatório

Qual é o tamanho atual do mercado de transitários?

O mercado de transitários está avaliado em USD 572,25 bilhões em 2025 e está projetado para crescer para USD 740,85 bilhões até 2030.

Qual região lidera o mercado de transitários?

A Ásia-Pacífico detém 36% da receita global e também é a região de crescimento mais rápido com uma TCAC de 7,8% até 2030.

Quão rápido as plataformas de frete digitais estão se expandindo?

Transitários digital-first estão se expandindo a uma TCAC de 18,0%, significativamente superando o mercado geral à medida que embarcadores exigem transparência e velocidade.

Qual setor de usuário final está crescendo mais rápido?

Saúde e farmacêuticos lideram o crescimento com uma TCAC de 8,5% devido ao aumento de volumes de biológicos e requisitos mais rigorosos de controle de temperatura.

Qual é o principal desafio no transitário de carga rodoviária?

Uma escassez crítica de motoristas na América do Norte e Europa está elevando tarifas de frete rodoviário e provocando mudanças em direção a soluções intermodais.

Como os transitários estão abordando a sustentabilidade?

Eles implantam calculadoras de carbono, fazem parceria em corredores de combustível alternativo e integram dados de emissões em decisões de roteamento para atender metas de descarbonização de embarcadores.

Página atualizada pela última vez em: