Tamanho e Participação do Mercado de Diagnósticos In-Vitro da França

Análise do Mercado de Diagnósticos In-Vitro da França por Mordor Intelligence

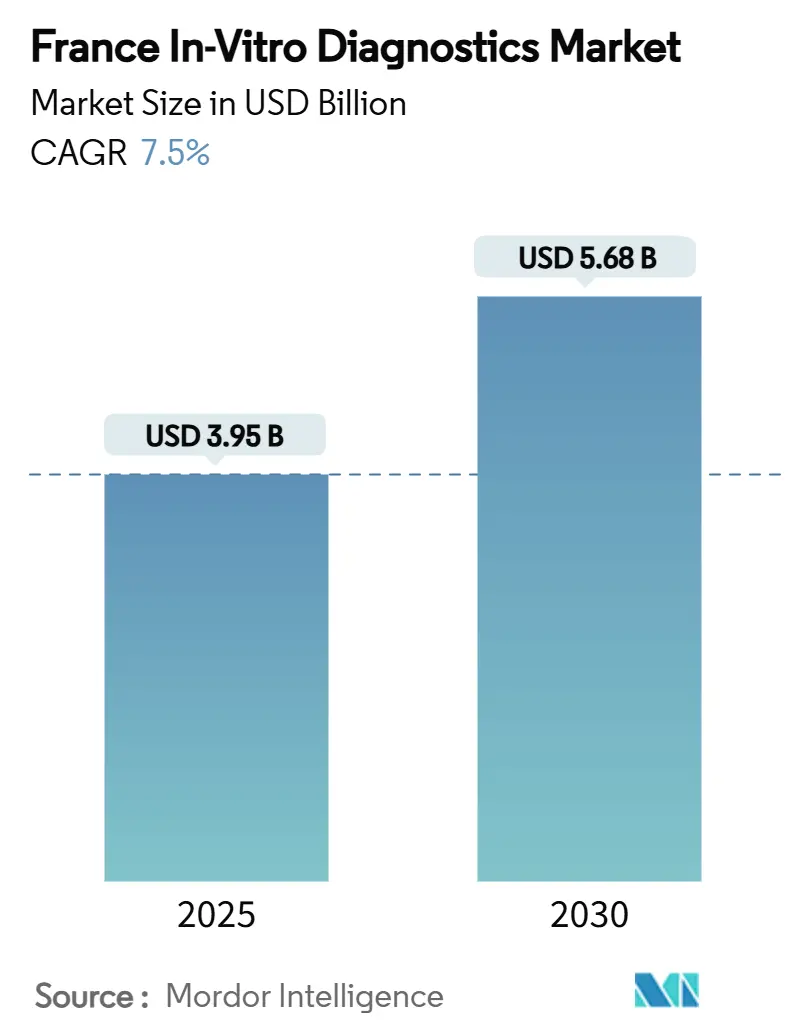

O tamanho do mercado de diagnósticos in-vitro da França está em USD 3,95 bilhões em 2025 e está projetado para atingir USD 5,68 bilhões até 2030, traduzindo-se numa TCAC de 7,5% durante o período de previsão. Os testes de diagnóstico sustentam aproximadamente 70% das decisões clínicas e continuam a ganhar relevância à medida que os casos de doenças crónicas aumentam e os modelos de cuidados preventivos se expandem. O endurecimento regulatório sob o Regulamento de Dispositivos de Diagnóstico In Vitro (IVDR) da União Europeia está prolongando os ciclos de aprovação, mas impulsionando ganhos de qualidade demonstráveis. A consolidação laboratorial, especialmente entre cadeias apoiadas por investidores, está direcionando volumes para centros de alto rendimento, enquanto plataformas de teste domiciliar ampliam o acesso do paciente. A convergência tecnológica-automação, inteligência artificial e conectividade digital-permanece a alavanca competitiva pivotal à medida que os fornecedores procuram melhorar o tempo de resposta, precisão e integração de dados[1]Organisation for Economic Co-operation and Development, "Health at a Glance: Europe 2024," oecd.org.

Principais Conclusões do Relatório

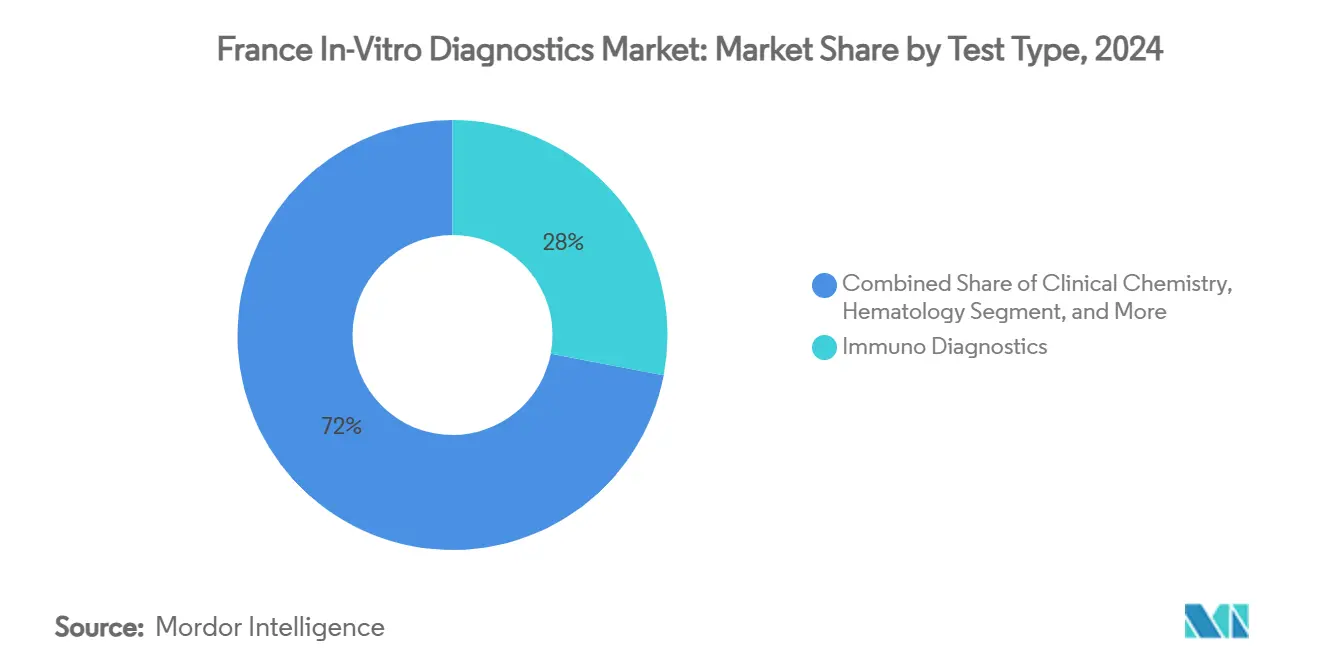

- Por tipo de teste, Diagnósticos Imunológicos liderou com 28% de participação nas receitas em 2024, enquanto Diagnósticos Moleculares está previsto para avançar a uma TCAC de 9,5% até 2030.

- Por produto e serviço, Reagentes e Kits representaram 65,5% da participação do mercado de diagnósticos in-vitro da França em 2024; Software e Serviços estão posicionados para crescer a uma TCAC de 12,1% até 2030.

- Por espécime, testes sanguíneos comandaram 45% de participação do tamanho do mercado de diagnósticos in-vitro da França em 2024, enquanto testes salivares se expandirão a uma TCAC de 10,4% durante 2025-2030.

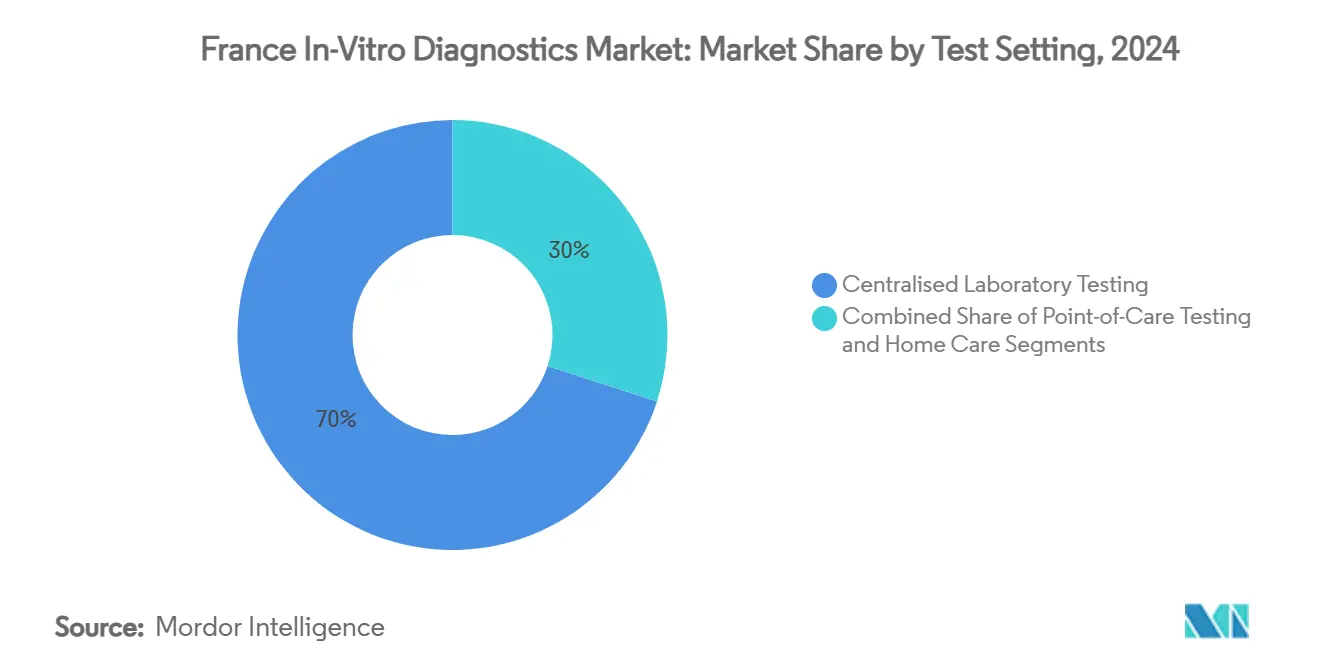

- Por configuração de teste, laboratórios centralizados capturaram 70% do mercado de diagnósticos in-vitro da França em 2024; soluções de autoteste estão crescendo a uma TCAC de 11,3% até 2030.

- Por aplicação, diagnósticos de doenças infecciosas detiveram 30,2% de participação do tamanho do mercado de diagnósticos in-vitro da França em 2024 e diagnósticos oncológicos está progredindo a uma TCAC de 10% até 2030.

- Por usuário final, laboratórios de diagnóstico independentes representaram 45,4% da participação do mercado de diagnósticos in-vitro da França em 2024, enquanto usuários de cuidados domiciliares estão no caminho para uma TCAC de 12% durante o período de perspectiva.

Tendências e Insights do Mercado de Diagnósticos In-Vitro da França

Análise de Impacto dos Direcionadores

| Direcionador | (~) % Impacto na Previsão de TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Surto de doenças crónicas e infecciosas | +2.1% | Nacional-mais alta em grandes áreas metropolitanas | Longo prazo (≥ 4 anos) |

| Expansão de reembolso para testes de alto valor | +1.5% | Nacional-lançamento inicia nas principais cidades | Médio prazo (2-4 anos) |

| Automação laboratorial e fluxos de trabalho digitais | +1.3% | Nacional-concentrado em laboratórios em cadeia | Médio prazo (2-4 anos) |

| Consolidação de laboratórios privados | +0.7% | Clusters urbanos e suburbanos | Curto prazo (≤ 2 anos) |

| Mudança do consumidor para testes próximos ao paciente | +0.6% | Adoção inicial em Paris, Lyon, Marselha | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Crescente carga de doenças crónicas e infecciosas expandindo volumes de testes

O perfil de envelhecimento da França e a multimorbidade crescente estão ampliando menus de teste através de painéis de química, imunoensaio e molecular. A participação de cidadãos com idade ≥65 está projetada para atingir 29% até 2050, sustentando alta demanda de diagnóstico. Painéis de doenças infecciosas ainda representam 30,2% das receitas de aplicação, refletindo vigilância após a crise do COVID-19. A vigilância da resistência antimicrobiana está acelerando a adoção de ensaios moleculares rápidos que identificam patógenos e marcadores de resistência em horas em vez de dias. Programas de rastreamento preventivo incorporam testes em caminhos de cuidados de rotina, elevando ainda mais os volumes em laboratórios nacionais e configurações comunitárias.

Expansão do reembolso do seguro de saúde nacional para diagnósticos de alto valor

Os formuladores de políticas estão avançando em direção a esquemas de 'cobertura com evidência' que recompensam ensaios que entregam utilidade clínica clara. Diagnósticos companheiros beneficiam primeiro, alinhando-se com regimes de oncologia de precisão que requerem confirmação de biomarcador antes da iniciação de terapia dirigida. O reembolso governamental também se estende a diagnósticos digitais selecionados, incentivando interoperabilidade entre plataformas de teste e registos eletrónicos de saúde. Este ambiente encoraja inovação enquanto empurra fornecedores a provar ganhos de resultados do mundo real.

Rápida automação laboratorial e adoção de fluxo de trabalho digital melhorando rendimento

Cadeias multi-locais implementam linhas de automação laboratorial total, robótica e algoritmos de análise de imagem para processar >1.000 amostras diariamente com intervenção manual mínima. Integrar sistemas de informação laboratorial com registos hospitalares reduz erros de transcrição e suporta tomada de decisão clínica rápida. Arquiteturas de dados flexíveis permitem balanceamento dinâmico de carga, realocando instrumentos em tempo real para corresponder às flutuações de entrada de amostras.

Preferência crescente do consumidor por soluções de teste próximas ao paciente e domiciliares

Kits de auto-amostragem para diabetes, rastreamento de doenças infecciosas e acompanhamento de fertilidade ganham tração à medida que os usuários buscam privacidade e conveniência. A adoção acelerou durante a pandemia, familiarizando consumidores com swabs nasais e portais de resultados digitais. Aplicações móveis agora interpretam resultados, dados de tendência e transmitem descobertas de forma segura aos médicos, reforçando programas de monitoramento de doenças crónicas.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão de TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Conformidade Rigorosa do IVDR Aumentando Tempo-para-Mercado | -0.8% | Nacional, com maior impacto nas PMEs | Médio prazo (2-4 anos) |

| Escassez de Biólogos Médicos e Técnicos Qualificados Limitando Expansão de Capacidade | -1.2% | Nacional, com impacto agudo em áreas rurais | Longo prazo (≥ 4 anos) |

| Alternativas de Autoteste de Baixo Custo Canibalizando Receitas de Laboratórios Centrais | -0.5% | Nacional, com maior penetração em áreas urbanas | Curto prazo (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

Conformidade rigorosa do IVDR aumentando tempo-para-mercado

O IVDR impõe classificação de dispositivos baseada em risco e dossiê de evidência clínica robusto, estendendo ciclos de aprovação para ensaios inovadores[2]EUR-Lex, "Regulation (EU) 2024/1860," eur-lex.europa.eu. Emendas de julho de 2024 adicionaram notificações obrigatórias de escassez de suprimento e registro Eudamed faseado, intensificando ainda mais a carga administrativa. Mais de 70% dos fabricantes redirecionaram recursos para funções regulatórias, atrasando lançamentos de produtos e potencialmente limitando disponibilidade de testes durante o período de transição.

Escassez de biólogos médicos e técnicos qualificados limitando expansão de capacidade

A França lista profissões laboratoriais entre suas principais escassezes de força de trabalho, com aposentadorias superando novos ingressantes[3]World Health Organization, "Health Workforce Shortage in Europe," who.int. Regiões rurais sentem o aperto mais agudamente, experimentando tempos de resposta mais longos e lacunas de serviço. A automação mitiga carga de trabalho repetitiva mas não pode substituir interpretação especialista de resultados complexos. As partes interessadas perseguem programas de bolsas e iniciativas de treinamento cruzado, mas alívio a curto prazo permanece constrangido.

Análise de Segmento

Por Tipo de Teste: Diagnósticos moleculares redefinindo prática clínica

Diagnósticos Imunológicos garantiram 28% da participação do mercado de diagnósticos in-vitro da França em 2024, apoiado por seu papel em painéis de rotina de hormonas, autoimunes e doenças infecciosas. Grandes bases de analisadores instalados e vínculos de reagentes garantem demanda estável. Diagnósticos Moleculares, projetado para expandir a uma TCAC de 9,5% entre 2025 e 2030, cada vez mais permeia oncologia, doenças infecciosas e gestão de doenças hereditárias. Tendências de plataforma favorecem PCR multiplex e sequenciamento de próxima geração, encolhendo tempo de resposta de dias para horas. Dispositivos integrados como BIOFIRE SPOTFIRE consolidam múltiplos alvos respiratórios num único cartucho, sublinhando a mudança para painéis sindrômicos. Química Clínica, Hematologia e Coagulação continuam a fornecer métricas hospitalares centrais, embora o crescimento da receita fique atrás dos ensaios moleculares devido ao preço mercantilizado. Cartuchos de ponto-de-cuidado abordam necessidades descentralizadas, ampliando acesso em contextos de emergência e ambulatório.

A ênfase crescente na medicina de precisão impulsiona diagnósticos companheiros que identificam alterações genómicas acionáveis. Laboratórios adotam estações automatizadas de extração e preparação de biblioteca para lidar com números crescentes de amostras sem aumentos proporcionais de pessoal. Esta adoção cimenta a trajetória dos testes moleculares em direção ao uso mainstream, mesmo para condições historicamente monitoradas por imunoensaio ou microscopia. Como resultado, o mercado de diagnósticos in-vitro da França espera uma mistura de receita reequilibrada, com diagnósticos moleculares capturando uma fatia progressivamente maior dos gastos gerais.

Nota: Participações de segmento de todos os segmentos individuais disponíveis na compra do relatório

Por Produto e Serviço: Integração de software impulsionando criação de valor

Reagentes e Kits capturaram 65,5% do mercado de diagnósticos in-vitro da França em 2024, refletindo a economia baseada em consumíveis dos testes clínicos. Químicas proprietárias com melhorias de sensibilidade demonstradas preservam preço premium, especialmente em painéis de carga viral e oncologia. Instrumentos entregam menor participação ainda sustentam bloqueio de cliente a longo prazo, já que a seleção de analisador dita futuros pipelines de reagentes. Software e Serviços, crescendo a TCAC de 12,1% até 2030, fornecem laboratórios com análise, painéis de controle de qualidade e suporte de decisão dirigido por IA. Redes de saúde alocam capital para middleware interoperável que conecta saídas de analisador e sistemas de informação hospitalar, reforçando relacionamentos de fornecedor além do suprimento de hardware físico.

Contratos de serviço agora agrupam monitoramento remoto, manutenção preditiva e consultoria de otimização de fluxo de trabalho. Esta mudança posiciona fornecedores de solução como parceiros em contenção de custos e conformidade regulatória em vez de meros fornecedores de equipamento. Consequentemente, receitas de software amortizam gastos cíclicos de capital, suavizando fluxos de caixa do fornecedor e elevando valor geral de vida útil do cliente dentro do mercado de diagnósticos in-vitro da França.

Por Espécime: Testes de saliva ganhando aceitação clínica

Espécimes sanguíneos permaneceram dominantes em 45% do tamanho do mercado de diagnósticos in-vitro da França em 2024 devido à sua riqueza de biomarcador multiparamétrico e rotinas de flebotomia entrincheiradas. Linhas automatizadas de hematologia e química sustentam alto rendimento e métricas de qualidade consistentes. Testes de urina ocupam o próximo nível, aproveitando sua coleta não invasiva para vigilância metabólica e renal. Diagnósticos salivares, previsto para crescer a uma TCAC de 10,4% até 2030, beneficiam de coleta indolor adequada para contextos pediátricos, geriátricos e remotos. Espectrometria avançada e sequenciamento agora detectam mutações oncogénicas, ritmos de cortisol e RNA viral em saliva de micro-volume, ampliando prontidão clínica.

Investimentos em tampões estabilizantes estendem viabilidade de amostra durante transporte, permitindo programas de envio por correio que conectam pacientes rurais a laboratórios de referência urbanos. Biopsias de tecido e amostras de fezes continuam a ancorar fluxos de trabalho de oncologia e gastroenterologia, embora com crescimento modesto à medida que biópsia líquida e opções de rastreamento não invasivo ganham tração.

Por Configuração de Teste: Revolução de autoteste remodelando acesso

Laboratórios centralizados processaram 70% dos volumes nacionais de teste em 2024, aproveitando trilhas automatizadas e robótica para velocidade, padronização e controle de custos. Custos fixos altos são compensados por alto rendimento, com cadeias apoiadas por private equity otimizando logística através de redes hub-and-spoke. Testes de ponto-de-cuidado preenchem lacunas críticas em enfermarias de emergência e consultórios médicos, fornecendo resultados de grau de decisão em minutos. Plataformas de autoteste, registrando uma TCAC de 11,3% até 2030, capacitam consumidores através de coleta de amostra intuitiva e interpretação de resultado habilitada por smartphone. Órgãos regulatórios emitiram nova orientação sobre rotulagem, instruções digitais e vigilância pós-mercado para salvaguardar precisão de teste fora de ambientes clínicos.

Dispositivos ligados à nuvem alimentam conjuntos de dados longitudinais em consultas de telesaúde, apoiando titulação de medicação e aconselhamento de estilo de vida. Esta evolução centrada no paciente eleva penetração geral do mercado de diagnósticos in-vitro da França, especialmente entre populações que anteriormente enfrentavam barreiras de mobilidade, tempo ou estigma para testes de rotina.

Nota: Participações de segmento de todos os segmentos individuais disponíveis na compra do relatório

Por Aplicação: Diagnósticos oncológicos impulsionando medicina de precisão

Painéis de doenças infecciosas retiveram 30,2% de participação do mercado de diagnósticos in-vitro da França em 2024. Ensaios multiplex respiratórios, rastreamentos de infecção sexualmente transmitida e perfil de resistência antimicrobiana formam a espinha dorsal da vigilância de saúde pública. Monitoramento de diabetes permanece considerável graças à prevalência estável e rastreamento obrigatório de HbA1c. Diagnósticos oncológicos estão projetados para aumentar a uma TCAC de 10% durante 2025-2030 à medida que biopsias líquidas e perfil genómico abrangente transitam de centros especializados para uso clínico mais amplo. Testes de DNA tumoral circulante complementam biópsia de tecido, guiando seleção de terapia e monitoramento de recaída sem procedimentos invasivos. Painéis de biomarcador cardiovascular evoluem em direção a pontuações de risco multi-analito, e testes pré-natais mudam para abordagens de DNA livre de célula não invasivas.

Aceitação crescente do pagador de reembolso vinculado a resultado acelera diagnósticos avançados de câncer. Laboratórios fazem parceria com clínicas de oncologia para integrar relatórios genómicos diretamente em conselhos tumorais, simplificando decisões de terapia de precisão e elevando a importância estratégica da oncologia dentro do mercado geral de diagnósticos in-vitro da França.

Por Usuário Final: Usuários de cuidados domiciliares impulsionando expansão do mercado

Laboratórios de diagnóstico independentes detiveram 45,4% de participação do mercado de diagnósticos in-vitro da França em 2024, beneficiando de economias de escala, expertise especializada e poder de compra robusto garantido através de consolidação. Laboratórios hospitalares permanecem indispensáveis para cuidados agudos, oferecendo testes 24 horas e painéis esotéricos avançados críticos para gestão de pacientes internados. Laboratórios de consultório médico atendem necessidades de ponto-de-cuidado mas enfrentam pressão de reembolso e desafios de utilização de instrumento.

Usuários de cuidados domiciliares e autoteste crescerão a uma TCAC de 12% até 2030 à medida que miniaturização de dispositivo e alfabetização digital melhoram. Leitores portáteis interpretam cartuchos de fluxo lateral para infecções, marcadores metabólicos e saúde reprodutiva, alimentando dados criptografados aos clínicos. Esta tendência expande gasto total de diagnóstico envolvendo usuários anteriormente mal atendidos e mudando algum fardo dos laboratórios hospitalares sobrecarregados. Institutos académicos e de pesquisa continuam a pilotar modalidades emergentes como transcriptômica espacial, garantindo que a França permaneça na vanguarda da inovação diagnóstica.

Análise Geográfica

Dinâmicas regionais moldam acesso e inovação dentro do mercado de diagnósticos in-vitro da França. Paris-Île-de-France hospeda a maior concentração de laboratórios de referência e sedes de med-tech, reforçado pela proximidade a grandes hospitais de ensino e capital de risco. O cluster Alsace Biovalley do Grand Est especializa-se em diagnósticos moleculares e imagem, nutrindo start-ups via programas de incubadoras e subvenções público-privadas. A região de Auvergne-Rhône-Alpes, ancorada por Lyon, beneficia de redes hospitalares como Hospices Civils de Lyon, que implementam suítes de automação de alto rendimento que processam ≥1.200 amostras de microbiologia por dia.

Centros do sul em torno de Marselha integram logística portuária com eficiência da cadeia de suprimentos, facilitando importações de reagentes e distribuição de analisadores. Compromisso governamental, exemplificado por um fundo de investimento em ciências da saúde de EUR 25 bilhões, sustenta pipelines de P&D e ajuda PMEs a navegar obstáculos de conformidade do IVDR. Enquanto centros urbanos desfrutam de cobertura laboratorial densa, départements rurais experimentam escassezes de técnicos e tempos de trânsito de amostra mais longos, levando a programas de coleta móvel e pilotos de telepatologia. Iniciativas como plataformas de tele-expertise permitem que clínicos rurais obtenham segundas opiniões especializadas, estreitando disparidades geográficas.

Colaboração transfronteiriça com Alemanha, Suíça e Itália fortalece resiliência de mercado e transferência de conhecimento. Laboratórios franceses participam em redes de vigilância de resistência antimicrobiana da UE, compartilhando dados e alertando autoridades sobre ameaças emergentes. O resultado líquido é um ecossistema geograficamente equilibrado ainda interconectado que sustenta demanda e fomenta inovação através do mercado de diagnósticos in-vitro da França.

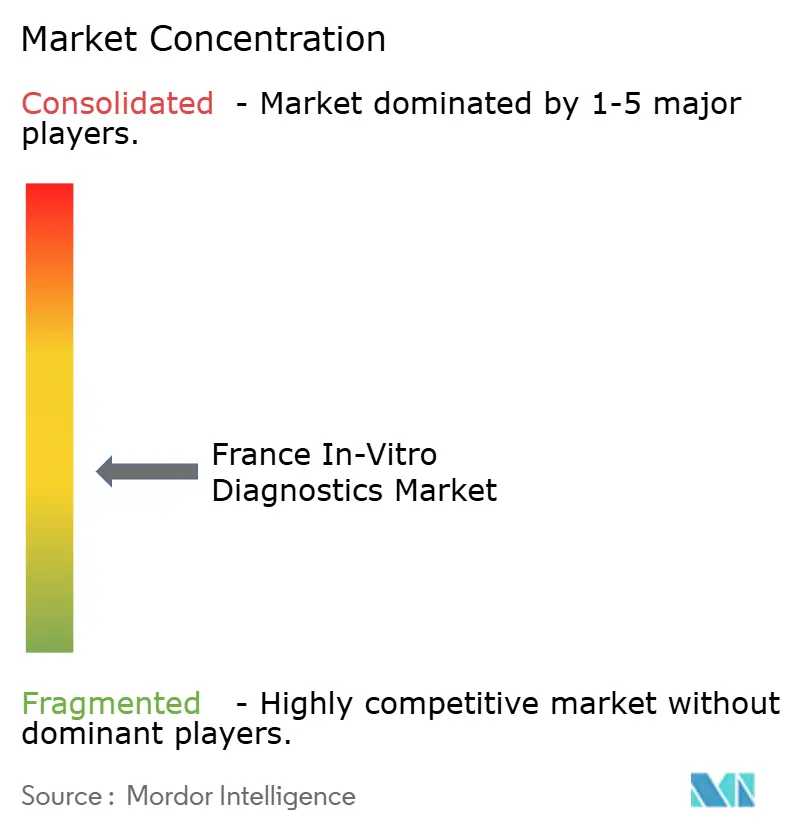

Cenário Competitivo

A concentração de mercado permanece moderada. Roche, Abbott, bioMérieux, Siemens Healthineers e Becton Dickinson controlam coletivamente um estimado de 60-65% das receitas nacionais através de portfólios abrangentes de reagentes e analisadores. bioMérieux aproveita raízes domésticas e um salto de vendas orgânicas de 10,3% nos primeiros nove meses de 2024 para fortalecer liderança em painéis sindrômicos. Roche aprofunda conectividade digital, incorporando suporte de decisão algorítmica dentro de suas linhas cobas. Abbott expande ofertas de ponto-de-cuidado enquanto liga medidores domiciliares de glucose a painéis de nuvem.

Entrantes especializados visam nichos de alto crescimento-biópsia líquida, testes pré-natais não invasivos e patologia digital assistida por IA-desafiando incumbentes em agilidade e profundidade. O spin-off anunciado da Becton Dickinson de sua unidade Biosciences and Diagnostic Solutions sublinha tendências de otimização de portfólio. Parcerias proliferam, emparelhando fabricantes de analisadores com empresas de software para produzir soluções integradas de ponta a ponta. Contratos de aquisição cada vez mais estipulam métricas baseadas em desempenho, obrigando fornecedores a provar rendimento, tempo de atividade e impacto clínico.

Diferenciação tecnológica foca na capacidade de multiplexação, compatibilidade de automação e salvaguardas de cibersegurança. Fornecedores oferecendo stacks reagente-instrumento-software sem costura ganham vantagem, especialmente dentro de cadeias laboratoriais consolidadas negociando em escala nacional. Enquanto isso, ênfase governamental na resiliência de fabricação doméstica durante interrupções de suprimento encoraja estratégias de dupla fonte, concedendo pontos de entrada a inovadores franceses menores em formulários hospitalares.

Líderes da Indústria de Diagnósticos In-Vitro da França

-

Thermo Fischer Scientific Inc

-

QIAGEN N.V.

-

Siemens Healthcare GmbH

-

F. Hoffmann-La Roche AG

-

Abbott Laboratories

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Fevereiro de 2025: A Autoridade Nacional Francesa para a Saúde publicou seu roteiro estratégico 2025-2030 priorizando cuidados integrados, adaptação a mudanças demográficas e adoção de tecnologia digital, sinalizando apoio contínuo para diagnósticos de alto valor.

- Julho de 2024: Regulamento (UE) 2024/1860 introduziu lançamento faseado do Eudamed e mandatos de notificação de interrupção de suprimento de seis meses para IVDs, refinando cronogramas de implementação do IVDR.

Escopo do Relatório do Mercado de Diagnósticos In-Vitro da França

Conforme o escopo deste relatório, diagnósticos in-vitro envolvem dispositivos médicos e consumíveis que são utilizados para realizar testes in vitro em várias amostras biológicas. Eles são usados para o diagnóstico de várias condições médicas, como diabetes, câncer e outras. O Mercado de Diagnósticos In-Vitro da França é Segmentado por Tipo de Teste (Química Clínica, Diagnósticos Moleculares, Diagnósticos Imunológicos e Outras Técnicas), Produto (Instrumento, Reagente e Outros Produtos), Usabilidade (Dispositivos IVD Descartáveis, Dispositivos IVD Reutilizáveis), Aplicação (Doença Infecciosa, Diabetes, Câncer/Oncologia, Cardiologia e Outras Aplicações) e Usuários Finais (Laboratórios de Diagnóstico, Hospitais e Clínicas e Outros Usuários Finais). O relatório oferece o valor (em milhões de USD) para os segmentos acima.

| Química Clínica |

| Diagnósticos Moleculares |

| Diagnósticos Imunológicos |

| Hematologia |

| Coagulação |

| Microbiologia |

| Teste de Ponto-de-Cuidado |

| Outros Tipos de Teste |

| Instrumentos |

| Reagentes e Kits |

| Software e Serviços |

| Sangue |

| Urina |

| Saliva |

| Tecido e Biópsia |

| Fezes |

| Outros Espécimes |

| Teste Laboratorial Centralizado |

| Teste de Ponto-de-Cuidado |

| Autoteste / Cuidados Domiciliares |

| Doença Infecciosa |

| Diabetes |

| Câncer / Oncologia |

| Cardiologia |

| Distúrbios Autoimunes |

| Rastreamento Pré-natal e Neonatal |

| Outras Aplicações |

| Laboratórios de Diagnóstico Independentes |

| Laboratórios Baseados em Hospitais |

| Laboratórios de Consultório Médico |

| Institutos Académicos e de Pesquisa |

| Usuários de Cuidados Domiciliares e Autoteste |

| Outros Usuários Finais |

| Por Tipo de Teste | Química Clínica |

| Diagnósticos Moleculares | |

| Diagnósticos Imunológicos | |

| Hematologia | |

| Coagulação | |

| Microbiologia | |

| Teste de Ponto-de-Cuidado | |

| Outros Tipos de Teste | |

| Por Produto e Serviço | Instrumentos |

| Reagentes e Kits | |

| Software e Serviços | |

| Por Espécime | Sangue |

| Urina | |

| Saliva | |

| Tecido e Biópsia | |

| Fezes | |

| Outros Espécimes | |

| Por Configuração de Teste | Teste Laboratorial Centralizado |

| Teste de Ponto-de-Cuidado | |

| Autoteste / Cuidados Domiciliares | |

| Por Aplicação | Doença Infecciosa |

| Diabetes | |

| Câncer / Oncologia | |

| Cardiologia | |

| Distúrbios Autoimunes | |

| Rastreamento Pré-natal e Neonatal | |

| Outras Aplicações | |

| Por Usuário Final | Laboratórios de Diagnóstico Independentes |

| Laboratórios Baseados em Hospitais | |

| Laboratórios de Consultório Médico | |

| Institutos Académicos e de Pesquisa | |

| Usuários de Cuidados Domiciliares e Autoteste | |

| Outros Usuários Finais |

Perguntas-Chave Respondidas no Relatório

Qual será o tamanho da receita de testes de diagnóstico na França até 2030?

O tamanho do mercado de diagnósticos in-vitro da França está projetado em USD 5,68 bilhões até 2030 sob uma TCAC de 7,5%.

Qual segmento mostra o momentum de crescimento mais rápido?

Diagnósticos moleculares está previsto a TCAC de 9,5% à medida que oncologia de precisão, vigilância de doenças infecciosas e rastreamento genético se expandem.

O que impulsiona a mudança para testes domiciliares?

Maior alfabetização digital do consumidor, familiaridade da era pandémica com auto-amostragem e interpretação de resultado ligada a smartphone alimentam uma TCAC de 11,3% em volumes de autoteste.

Como o IVDR afeta fornecedores franceses?

Requisitos de evidência mais rigorosos, registro Eudamed faseado e regras de notificação de suprimento estendem cronogramas de aprovação e elevam custos de conformidade, particularmente para PMEs.

Que desafios de força de trabalho se avizinham para laboratórios?

A França enfrenta um arrasto de TCAC de 1,2% de escassezes de biólogos médicos e técnicos, especialmente fora dos principais centros urbanos, levando a investimento em automação e treinamento.

Página atualizada pela última vez em: