Tamanho e Participação do Mercado de Ácido Fórmico

Análise do Mercado de Ácido Fórmico por Mordor Intelligence

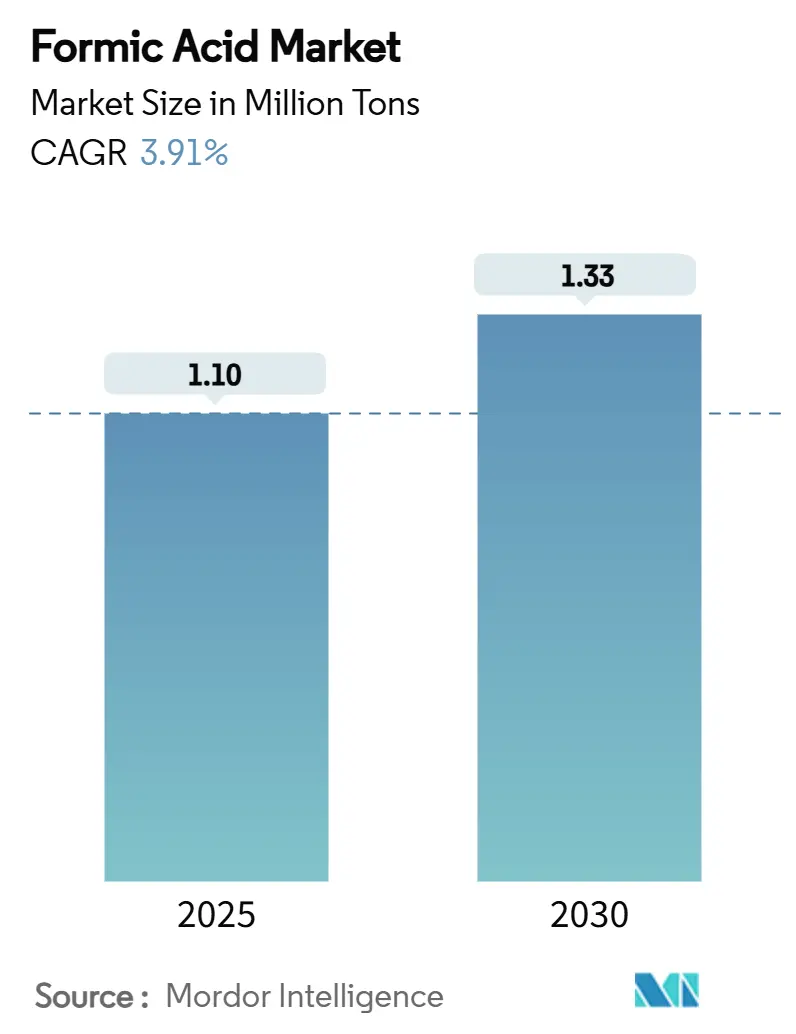

O tamanho do Mercado de Ácido Fórmico é estimado em 1,10 milhão de toneladas em 2025, e deverá atingir 1,33 milhão de toneladas até 2030, a uma TCAC de 3,91% durante o período de previsão (2025-2030). O aumento da demanda por ração animal livre de antibióticos, investimentos acelerados em produção de base biológica e absorção constante em aplicações de couro, borracha e farmacêutica sustentam esta trajetória de crescimento. A preservação de ração animal já captura 37,04% do consumo global, e as rotas de base biológica estão expandindo a 4,72% TCAC enquanto os produtores buscam pegadas de carbono menores. O momentum regional é liderado pela Ásia-Pacífico, onde a abundante capacidade de manufatura e políticas de apoio devem garantir uma TCAC regional de 4,61% até 2030. Inovações de processo-mais notavelmente a conversão eletroquímica de CO₂ para ácido fórmico-poderiam remodelar ainda mais a economia de fornecimento à medida que projetos piloto avançam para escala comercial

Principais Destaques do Relatório

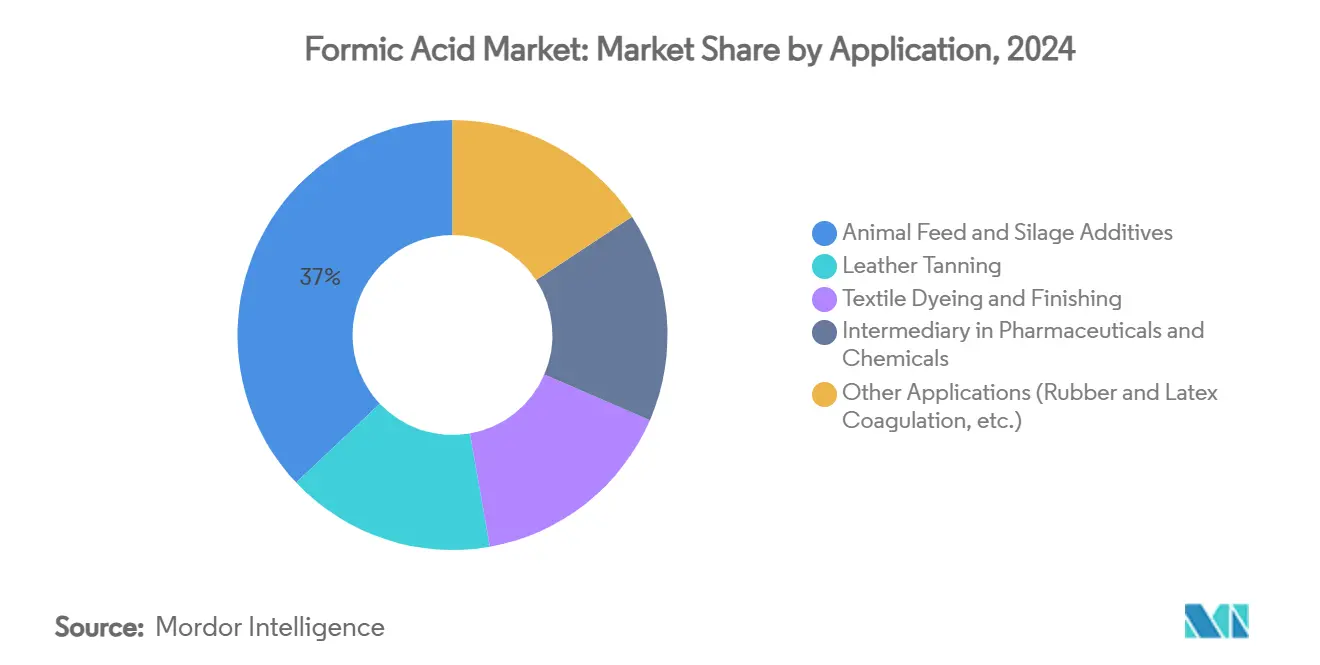

- Por aplicação, aditivos para ração animal e silagem lideraram com 37,04% da participação do mercado de ácido fórmico em 2024; o segmento está projetado para crescer a 4,21% TCAC até 2030.

- Por rota de produção, hidrólise de formiato de metila deteve 59,19% do tamanho do mercado de ácido fórmico em 2024, enquanto vias de base biológica estão definidas para expandir a uma TCAC de 4,72%.

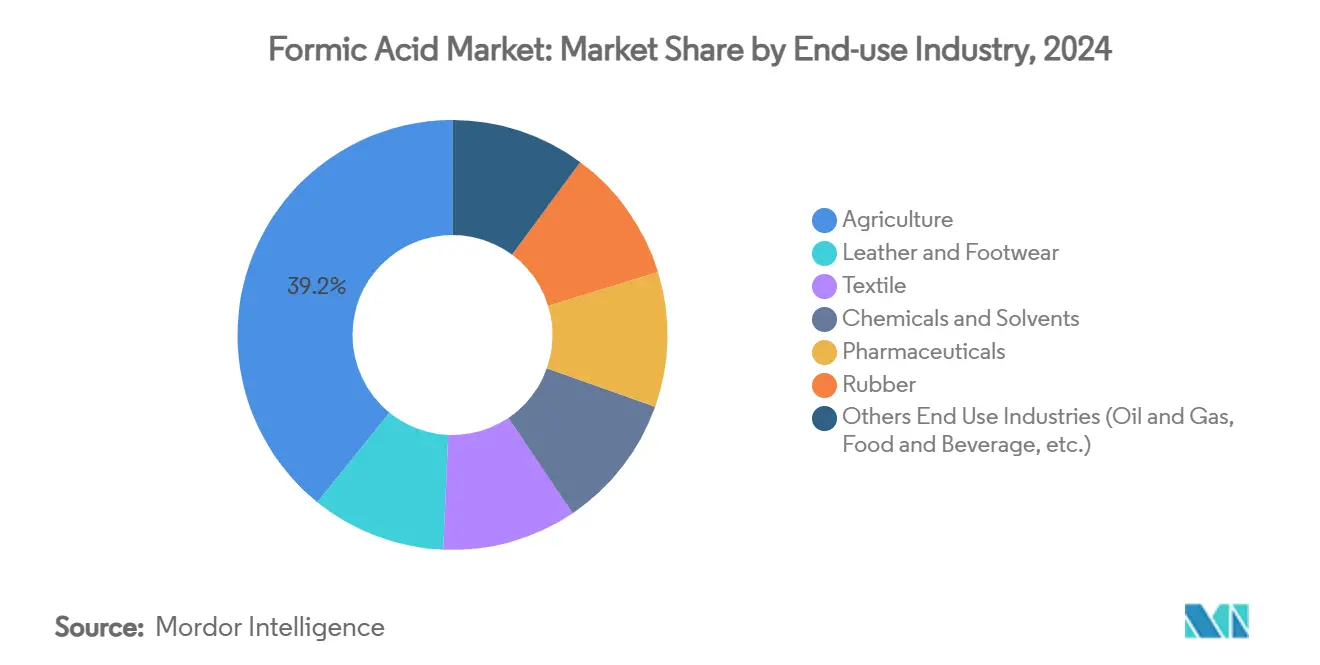

- Por indústria de uso final, agricultura comandou 39,19% da participação do mercado de ácido fórmico em 2024; produtos farmacêuticos representam o uso final de crescimento mais rápido a uma TCAC de 4,5%.

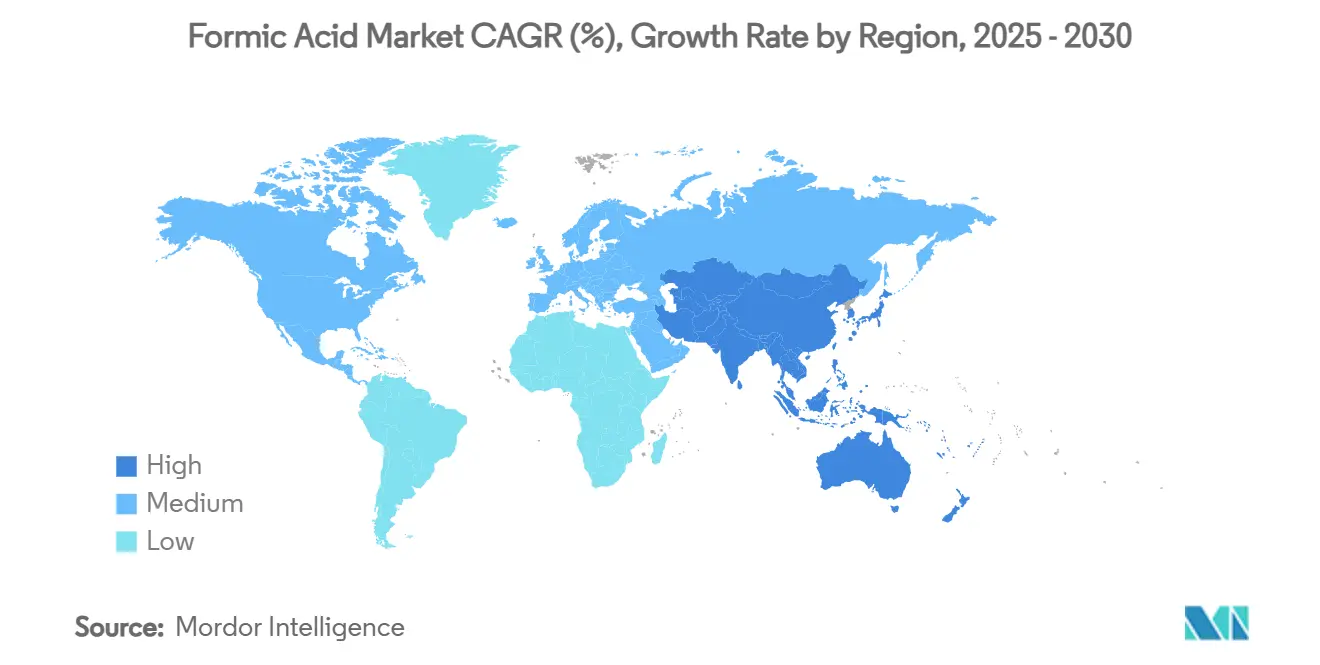

- Por geografia, Ásia-Pacífico dominou com 53,21% do mercado de ácido fórmico em 2024 e está avançando a uma TCAC regional de 4,61%.

Tendências e Insights do Mercado Global de Ácido Fórmico

Análise de Impacto dos Direcionadores

| Direcionador | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Crescente demanda por aditivos para ração animal e silagem | +1.2% | Europa e América do Norte (mais alto); global | Médio prazo (2-4 anos) |

| Demanda substancial da indústria de couro e curtimento | +0.8% | China e Índia | Médio prazo (2-4 anos) |

| Crescente demanda por produtos de borracha | +0.7% | Sudeste Asiático | Curto prazo (≤ 2 anos) |

| Crescente adoção na indústria farmacêutica | +0.6% | América do Norte e Europa | Longo prazo (≥ 5 anos) |

| Crescentes Avanços na Produção de Base Biológica | +0.5% | Europa e América do Norte | Longo prazo (≥5 anos) |

| Fonte: Mordor Intelligence | |||

Crescente Demanda por Aditivos para Ração Animal e Silagem

A demanda por produção pecuária livre de antibióticos posicionou o ácido fórmico como conservante e antimicrobiano preferido. A 4 kg/ton em dietas avícolas, o ácido pode reduzir contagens de Salmonella a níveis indetectáveis, salvaguardando a segurança alimentar e reforçando a conformidade regulatória. A Autoridade Europeia de Segurança Alimentar permite taxas de inclusão até 12.000 mg/kg para suínos e 10.000 mg/kg para aves, fornecendo certeza jurídica que acelera a adoção[1]European Food Safety Authority, "Formic Acid for All Animal Species," efsa.europa.eu. Estes fatores coletivamente elevam o consumo do segmento de ração acima do crescimento geral do mercado de ácido fórmico.

Demanda Substancial da Indústria de Couro e Curtimento

A produção de couro premium depende do ácido fórmico para ajustar o pH do banho a 3,8-4,2, acelerando a fixação do cromo enquanto reduz cargas de sal comparado aos ácidos minerais. Curtumes chineses e indianos, que fornecem uma parcela considerável de couros globais, especificam cada vez mais pureza ≥ 85%, abrindo oportunidades de prêmio de preço para fornecedores capazes de garantir consistência.

Crescente Demanda por Produtos de Borracha

Processadores de borracha natural preferem ácido fórmico para coagulação precisa, reduzindo tempos de secagem de folhas e melhorando a resistência à tração. A BASF observa que os graus de 85% e 94% oferecem o melhor equilíbrio custo-desempenho, apoiando absorção acelerada na Malásia, Tailândia e Indonésia.

Crescente Adoção na Indústria Farmacêutica por Propriedades Antibacterianas

Equipes de pesquisa estão desenvolvendo hidrogéis derivados de ácido fórmico que aceleram a cicatrização de feridas diabéticas promovendo regeneração tecidual. A compatibilidade do composto com numerosos grupos funcionais também o torna um intermediário essencial na síntese de ingredientes farmacêuticos ativos, impulsionando a demanda por material de grau farmacêutico que comanda margens mais altas.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Volatilidade do preço da matéria-prima metanol | −0.9% | Global | Curto prazo (≤ 2 anos) |

| Riscos relacionados à corrosão e manuseio | −0.6% | Global | Médio prazo (2-4 anos) |

| Crescente Uso de Ácido Bio-propiônico como Alternativa | -0.3% | Europa e América do Norte | Longo prazo (≥5 anos) |

| Fonte: Mordor Intelligence | |||

Volatilidade do Preço da Matéria-Prima Metanol

Como o metanol representa 60-70% dos custos de produção na hidrólise de formiato de metila, oscilações de preços vinculadas ao gás natural comprimem margens e complicam contratos de fornecimento de longo prazo. Produtores estão se protegendo pilotando rotas de eletro-redução de CO₂ que poderiam quebrar a dependência de matérias-primas se os preços de energia renovável continuarem caindo.

Riscos Relacionados à Corrosão e Manuseio

Concentrações acima de 85% corroem aço carbono e requerem equipamentos de aço inoxidável ou revestidos com polímero, elevando custos de capital. Limites de exposição OSHA de 5 ppm exigem ainda medidas rigorosas de ventilação e proteção pessoal [2]National Institute for Occupational Safety and Health, "Formic Acid - NIOSH Pocket Guide to Chemical Hazards," cdc.gov. Formuladores como Borregaard responderam com misturas tamponadas com lignosulfonato que reduzem a corrosividade mantendo ação antimicrobiana, abrindo acesso para moinhos de ração menores.

Análise de Segmento

Aplicação: Aditivos para Ração Impulsionam Momentum do Mercado

Aditivos para ração animal e silagem controlaram 37,04% do volume global em 2024, dando ao segmento a maior fatia do tamanho do mercado de ácido fórmico. Apoiado por restrições regulatórias a promotores de crescimento antibióticos, esta participação está projetada para ampliar a uma TCAC de 4,21%. Em rações avícolas, taxas de inclusão de 4 kg/ton eliminam Salmonella detectável, aumentando a confiança dos criadores e aceitação dos varejistas. Curtimento de couro permanece como segunda maior aplicação, capitalizando nos benefícios de controle de pH e penetração de cromo do ácido, enquanto têxteis valorizam sua capacidade de tamponamento em banhos de tintura. Usos farmacêuticos e químicos especiais estão emergindo, onde requisitos de alta pureza geram preços premium.

Perspectivas de crescimento se estendem ao processamento de borracha natural, que adota ácido fórmico para cinética de coagulação mais rápida e maior resistência à tração agregada. Limpeza e remoção de incrustações ocupam um nicho constante mas menor, aproveitando o poder de dissolução de incrustações minerais do ácido com menor impacto ambiental que ácidos inorgânicos mais fortes. Formulações com engenharia de segurança como SoftAcid ampliam acesso entre operações menores, sugerindo potencial incremental de demanda durante o período de previsão.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Método de Produção: Eficiência Impulsiona Inovação de Processo

Hidrólise de formiato de metila reteve 59,19% de participação do mercado de ácido fórmico em 2024, refletindo economia de escala favorável e tecnologia madura. Carbonilação permanece como segundo colocado, enquanto rotas de base biológica estão crescendo rapidamente a 4,72% TCAC enquanto fabricantes visam se desacoplar de insumos fósseis. A rota de ácido oxálico ocupa um nicho para produção de pureza ultra-alta. Avanços do Laboratório Nacional de Energia Renovável mostraram que um conjunto de eletrodo-membrana pode converter CO₂ diretamente a ácido fórmico concentrado com alta eficiência faradáica, estabelecendo bases para implantação comercial se os custos de energia renovável caírem abaixo de 2,3 centavos/kWh[3]National Renewable Energy Laboratory, "New Device Architecture Enables Streamlined Production of Formic Acid from CO₂ Using Renewable Electricity," nrel.gov .

Na próxima década, espera-se que a implantação de capital se incline para vias de baixo carbono, especialmente na Europa e América do Norte onde regimes de precificação de carbono se intensificam. Produtores investindo cedo em instalações de CO₂ para ácido fórmico podem garantir vantagens de pioneirismo em canais de aquisição de química verde, potencialmente remodelando posições competitivas regionais.

Indústria de Uso Final: Aplicações Agrícolas Lideram Crescimento

Agricultura representou 39,19% da demanda de 2024 e está definida para expandir a uma TCAC de 4,44% até 2030-maior que o mercado geral de ácido fórmico. A adoção é impulsionada por produtores pecuários substituindo antibióticos por ácidos orgânicos para cumprir regras de segurança alimentar cada vez mais rígidas. Couro e calçados classificaram em segundo lugar em volume; urbanização contínua na Ásia apoia crescimento constante para este segmento apesar do crescente escrutínio ambiental. Moinhos têxteis usam o ácido como ajustador de pH em banhos de tintura, enquanto consumidores de químicos e solventes valorizam sua reatividade para produzir ésteres e formiatos.

Usos farmacêuticos, embora menores em volume, entregam margens altas graças a padrões rigorosos de pureza. Fabricantes de borracha no Sudeste Asiático estão aumentando consumo em linha com a crescente produção de borracha natural. Exploração inicial de ácido fórmico como portador de hidrogênio para mobilidade de células a combustível poderia desbloquear demanda nova se a infraestrutura amadurecer, reforçando potencial de longo prazo.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Análise Geográfica

Mercado de Ácido Fórmico na Ásia-Pacífico

Ásia-Pacífico deteve 53,21% do consumo global em 2024, dando à região a maior fatia da participação do mercado de ácido fórmico. China domina o fornecimento regional, aproveitando complexos químicos integrados de metanol e downstream para garantir competitividade de custos. Produtores da Índia, apoiados por incentivos à exportação e crescente produção doméstica de couro, estão construindo novas plantas que elevam a autossuficiência regional. Japão e Coreia do Sul obtêm material de alta pureza para síntese eletrônica e farmacêutica, enquanto a Indonésia impulsiona crescimento incremental através da absorção do setor de borracha.

América do Norte é a segunda maior região, impulsionada por um vasto setor de proteína animal e financiamento governamental para P&D de utilização de CO₂. Os Estados Unidos lideram a implantação piloto de unidades de produção eletroquímica, mirando escala comercial até o final da década. A demanda do Canadá está vinculada principalmente à produção de grãos e pecuária, enquanto o México vê uso crescente em couro e têxteis.

Europa combina regulamentações rigorosas de ração e químicos com metas agressivas de descarbonização, estimulando investimento em processos de base biológica. Medidas anti-dumping da UE sobre químicos importados intensificam a competição e encorajam expansão de capacidade local. O crescimento da América do Sul centra-se no setor pecuário em expansão do Brasil, enquanto o Oriente Médio beneficia-se de agendas de diversificação que encorajam investimentos em químicos especiais. Fluxos comerciais inter-regionais provavelmente permanecerão fluidos enquanto a Ásia cresce exportações e regiões ocidentais pivotam para cadeias de suprimento de baixo carbono.

Cenário Competitivo

O mercado de ácido fórmico é consolidado, com a BASF liderando através de plantas integradas na Alemanha, China e EUA, mitigando volatilidade de matérias-primas. Empresas chinesas como LUXI Group e Shandong Rongyue Chemical estão expandindo com unidades superiores a 100.000 tons/ano, melhorando autossuficiência regional e pressionando preços. Movimentos estratégicos incluem integração direta em misturas de ácido para ração, acordos de energia renovável e joint ventures visando volumes de grau farmacêutico. Start-ups, apoiadas por bolsas públicas de P&D, estão escalando dispositivos eletroquímicos para reduzir intensidade de carbono e custos. A bomba de calor industrial da BASF em Ludwigshafen produzirá vapor livre de CO₂, enfatizando sustentabilidade. Com capacidade norte-americana se aposentando e autossuficiência asiática crescendo, a competição está mudando para qualidade e pegada de carbono. Fornecedores atendendo benchmarks de emissões do berço ao portão podem garantir contratos premium nos mercados de ração, farmacêutico e armazenamento de energia.

Líderes da Indústria de Ácido Fórmico

-

Eastman Chemical Company

-

Shandong Acid Technology Co. Ltd.

-

BASF

-

Luxi Chemical Group Co.,Ltd.

-

Gujarat Narmada Valley Fertilizers and Chemicals Ltd

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Junho de 2025: A BASF introduziu seu ácido fórmico (FA) na plataforma digital eAuction na China, permitindo que clientes façam lances e acompanhem leilões em tempo real. A plataforma melhora a eficiência de aquisição, fornece insights de mercado e alinha-se com o objetivo da BASF de ser um parceiro preferido para intermediários sustentáveis.

- Outubro de 2024: A BASF garantiu financiamento do Ministério Federal Alemão de Assuntos Econômicos e Ação Climática para construir a bomba de calor industrial mais poderosa do mundo, capaz de reduzir emissões de gases de efeito estufa em até 98% em sua planta de ácido fórmico. A planta está definida para começar operações em 2027.

Escopo do Relatório Global do Mercado de Ácido Fórmico

Fabricantes de aditivos para ração animal e silagem usam ácido fórmico como aditivo em formas sólidas ou líquidas, ambas consideradas seguras para a saúde animal. O mercado de ácido fórmico é segmentado por Aplicação e Geografia. Por Aplicação, o produto é segmentado em aditivos para ração animal e silagem, curtimento de couro, tingimento têxtil, acabamento, um intermediário em produtos farmacêuticos e outras aplicações. O relatório também cobre o tamanho do mercado e previsões para o mercado de ácido fórmico em 15 países através das principais regiões. Para cada segmento, o dimensionamento do mercado e previsões foram feitos com base no volume (Kilotons).

| Aditivos para Ração Animal e Silagem |

| Curtimento de Couro |

| Tingimento e Acabamento Têxtil |

| Intermediário em Produtos Farmacêuticos e Químicos |

| Outras Aplicações (Coagulação de Borracha e Látex, Agentes de Limpeza e Remoção de Incrustações, etc.) |

| Hidrólise de Formiato de Metila |

| Tecnologia de Carbonilação |

| Outros Métodos de Produção (Rota do Ácido Oxálico, Rota de Fermentação/Base Biológica) |

| Agricultura |

| Couro e Calçados |

| Têxtil |

| Químicos e Solventes |

| Produtos Farmacêuticos |

| Borracha |

| Outras Indústrias de Usuário Final (Petróleo e Gás, Alimentos e Bebidas, etc.) |

| Ásia-Pacífico | China |

| Índia | |

| Japão | |

| Coreia do Sul | |

| Resto da Ásia-Pacífico | |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemanha |

| Reino Unido | |

| França | |

| Itália | |

| Resto da Europa | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul | |

| Oriente Médio e África | Arábia Saudita |

| África do Sul | |

| Resto do Oriente Médio e África |

| Por Aplicação | Aditivos para Ração Animal e Silagem | |

| Curtimento de Couro | ||

| Tingimento e Acabamento Têxtil | ||

| Intermediário em Produtos Farmacêuticos e Químicos | ||

| Outras Aplicações (Coagulação de Borracha e Látex, Agentes de Limpeza e Remoção de Incrustações, etc.) | ||

| Por Método de Produção | Hidrólise de Formiato de Metila | |

| Tecnologia de Carbonilação | ||

| Outros Métodos de Produção (Rota do Ácido Oxálico, Rota de Fermentação/Base Biológica) | ||

| Por Indústria de Uso Final | Agricultura | |

| Couro e Calçados | ||

| Têxtil | ||

| Químicos e Solventes | ||

| Produtos Farmacêuticos | ||

| Borracha | ||

| Outras Indústrias de Usuário Final (Petróleo e Gás, Alimentos e Bebidas, etc.) | ||

| Por Geografia | Ásia-Pacífico | China |

| Índia | ||

| Japão | ||

| Coreia do Sul | ||

| Resto da Ásia-Pacífico | ||

| América do Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Resto da Europa | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

| Oriente Médio e África | Arábia Saudita | |

| África do Sul | ||

| Resto do Oriente Médio e África | ||

Principais Questões Respondidas no Relatório

Qual é o tamanho atual do Mercado de Ácido Fórmico?

O mercado de ácido fórmico está em 1,10 milhão de toneladas em 2025 e está projetado para atingir 1,33 milhão de toneladas até 2030 a uma TCAC de 3,91%.

Qual segmento de aplicação lidera a demanda global?

Aditivos para ração animal e silagem dominam, detendo 37,04% da participação do mercado de ácido fórmico em 2024 e crescendo a 4,21% TCAC até 2030.

Por que a Ásia-Pacífico é o maior mercado regional?

A Ásia-Pacífico beneficia-se de extensa capacidade de manufatura, especialmente na China e Índia, dando à região 53,21% do volume global e a TCAC regional mais rápida de 4,61%.

Como os produtores estão abordando a volatilidade do preço do metanol?

Empresas líderes estão pilotando rotas eletroquímicas de CO₂ para ácido fórmico e investindo em projetos de integração de calor movidos a energia renovável para desacoplar custos de matérias-primas fósseis.

O que torna o ácido fórmico atrativo para o setor farmacêutico?

Ácido fórmico de grau farmacêutico oferece alta pureza e reatividade versátil, permitindo síntese de moléculas complexas e hidrogéis avançados que aceleram a cicatrização de feridas.

Página atualizada pela última vez em: