Tamanho e Participação do Mercado de Ácido Acético

Análise do Mercado de Ácido Acético pela Mordor Intelligence

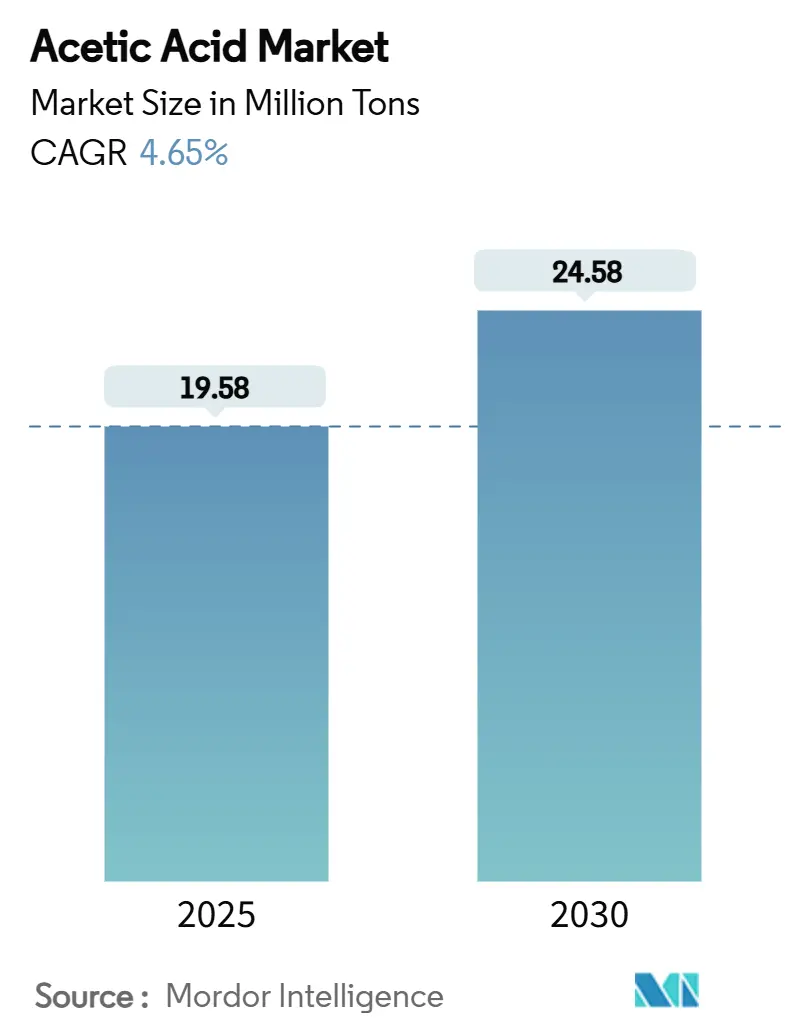

O tamanho do Mercado de Ácido Acético é estimado em 19,58 milhões de toneladas em 2025, e espera-se que atinja 24,58 milhões de toneladas até 2030, a uma TCAC de 4,65% durante o período de previsão (2025-2030). A demanda robusta por monômero de acetato de vinila, ácido tereftálico purificado e eletrólitos emergentes para baterias ancora o crescimento. A eficiência de custos baseada em escala, mandatos crescentes de sustentabilidade e integração downstream fortalecem as margens dos produtores. O domínio da Ásia-Pacífico persiste, já que o consumo de poliéster, adesivos e solventes permanece alto. O investimento em tecnologias de produção de baixo carbono e projetos de captura de carbono está acelerando à medida que o escrutínio regulatório se intensifica, moldando ainda mais a dinâmica competitiva no mercado de ácido acético.

Principais Conclusões do Relatório

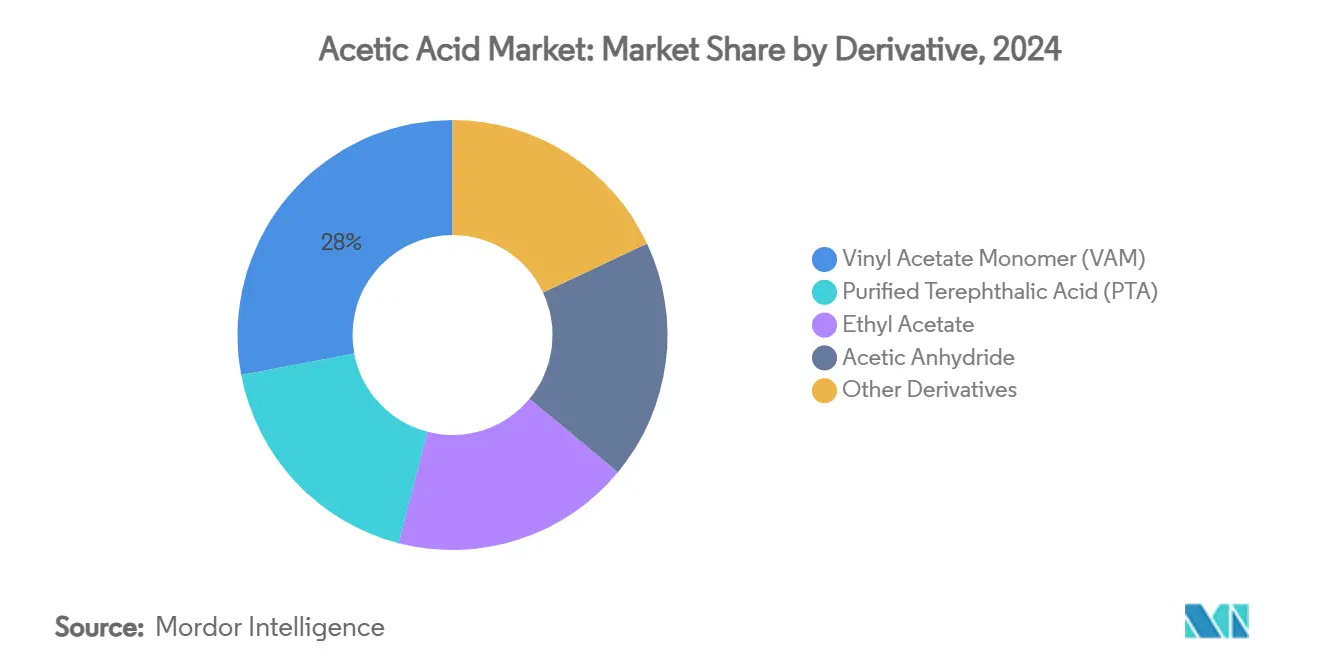

- Por derivado, o monômero de acetato de vinila liderou com 27,97% da participação do mercado de ácido acético em 2024, enquanto o ácido tereftálico purificado registrou o crescimento mais rápido de derivados a uma TCAC de 5,06% até 2030.

- Por rota de produção, a carbonilação de metanol deteve 85,18% do tamanho do mercado de ácido acético em 2024, enquanto a fermentação de base biológica está projetada para expandir a 5,87% TCAC.

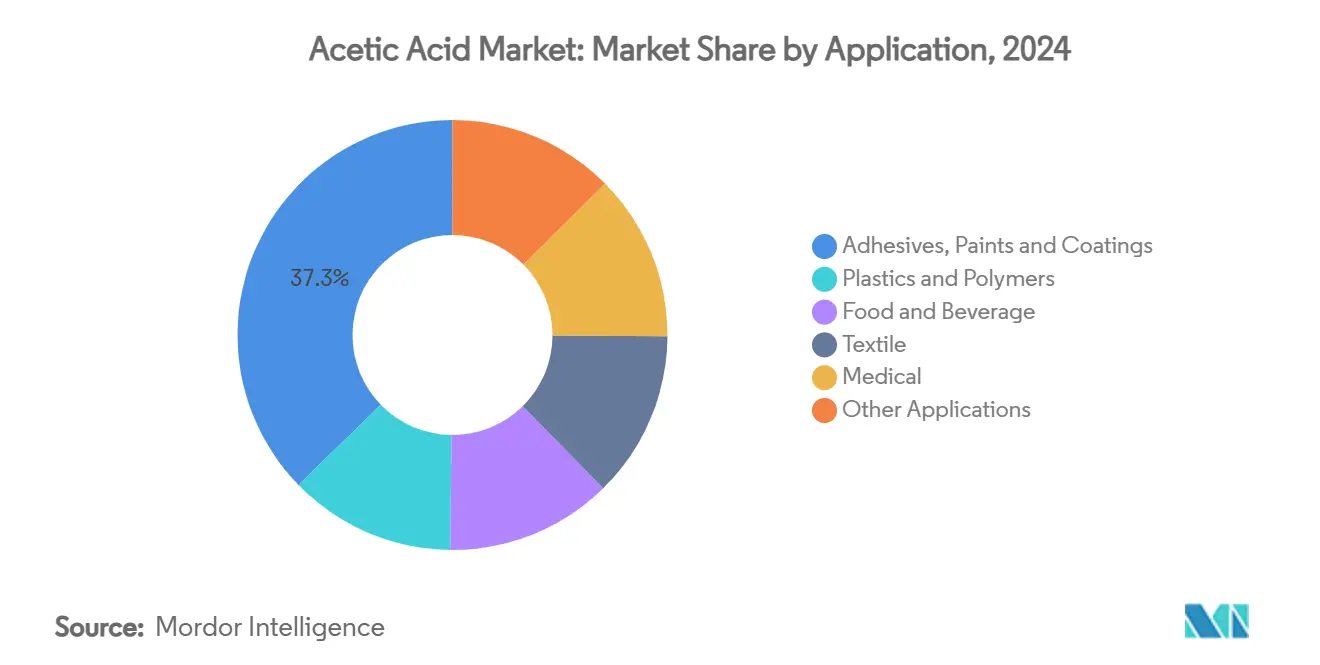

- Por aplicação, adesivos, tintas e revestimentos comandaram 37,28% do tamanho do mercado de ácido acético em 2024; o segmento médico está avançando a uma TCAC de 6,90% até 2030.

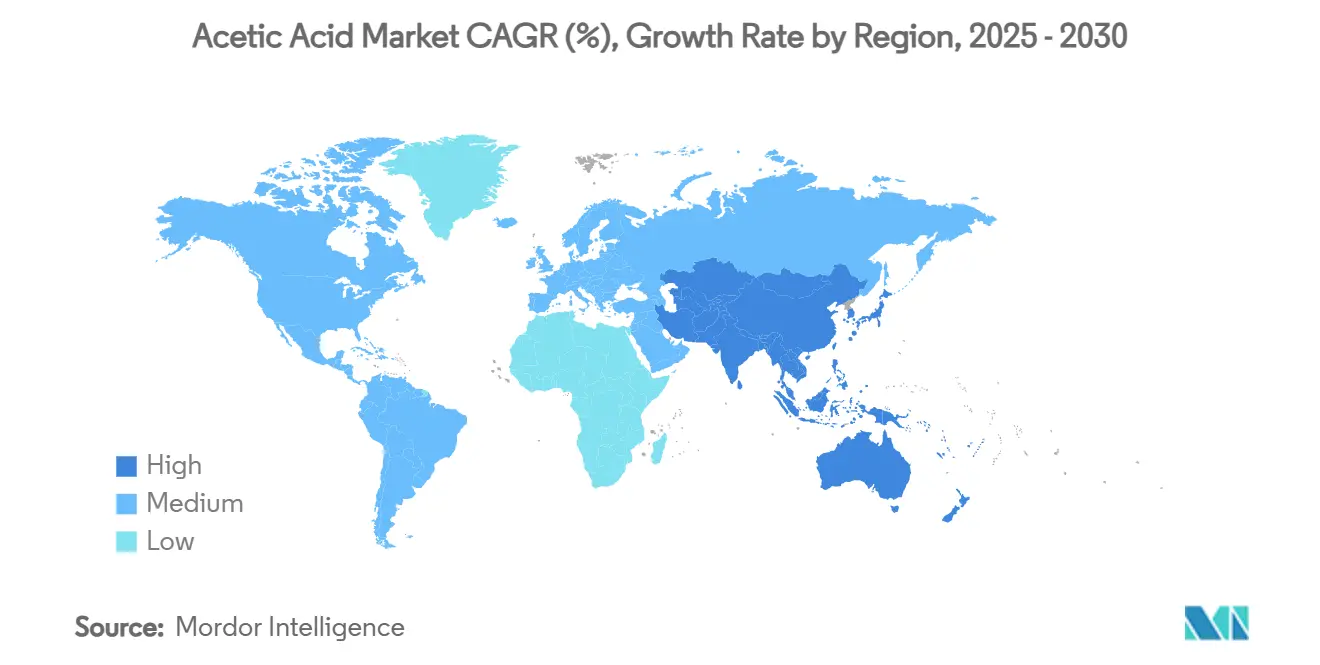

- Por geografia, a Ásia-Pacífico capturou 68,50% da participação do mercado de ácido acético em 2024 e espera-se que cresça a uma TCAC de 5,26% até 2030.

Tendências e Insights do Mercado Global de Ácido Acético

Análise de Impacto dos Impulsionadores

| Impulsionadores | (~) % Impacto na Previsão de TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Aumento da demanda por Monômero de Acetato de Vinila | +1.2% | Global com foco na Ásia-Pacífico | Médio prazo (2-4 anos) |

| Crescimento do consumo de Ácido Tereftálico Purificado | +0.9% | Núcleo Ásia-Pacífico, transbordamento para MEA | Longo prazo (≥4 anos) |

| Expansão de solventes acetato-éster em revestimentos de alto teor de sólidos | +0.7% | América do Norte e UE | Médio prazo (2-4 anos) |

| Adoção de ácido acético de base biológica sob mandatos de zero líquido | +0.6% | UE e América do Norte, expandindo globalmente | Longo prazo (≥4 anos) |

| Uso emergente em aditivos de eletrólitos para baterias de íons de lítio | +0.3% | Ásia-Pacífico e América do Norte | Longo prazo (≥4 anos) |

| Fonte: Mordor Intelligence | |||

Aumento da Demanda por Monômero de Acetato de Vinila

As formulações de adesivos e revestimentos à base de água dependem do monômero de acetato de vinila para força de ligação e flexibilidade superiores. Essas propriedades atendem às regras ambientais mais rigorosas sobre emissões de solventes, especialmente na construção e produção automotiva. A Ásia-Pacífico representa mais de 60% do consumo global de VAM, incentivando investimentos integrados da cadeia acetil próximos aos centros de demanda. A Celanese iniciou uma nova unidade de acetato de vinila etileno em Nanjing que adiciona 70.000 toneladas de capacidade, ilustrando a vantagem de proximidade.

Crescimento do Consumo de Ácido Tereftálico Purificado

O crescimento do poliéster em têxteis e embalagens impulsiona volumes mais altos de ácido tereftálico purificado, sustentando o uso de ácido acético como solvente e meio de reação. A planta de PTA de trem único da Sinopec em Jiangsu, com capacidade anual de 3 milhões de toneladas, mostra a escala agora típica na produção da Ásia-Pacífico. Unidades maiores melhoram a eficiência de utilização do ácido acético, mas mantêm a demanda total em alta. Desequilíbrios regionais de oferta, como o preço premium de PTA da Índia, permitem que fornecedores flexíveis capturem ganhos de arbitragem.

Expansão de Solventes Acetato-Éster em Revestimentos de Alto Teor de Sólidos

Limites mais rígidos de compostos orgânicos voláteis nos Estados Unidos e na Europa aumentam a demanda por solventes acetato-éster que equilibram controle de viscosidade com baixas emissões. A Agência de Proteção Ambiental dos EUA continua atualizando diretrizes de controle para processos químicos orgânicos, aumentando as necessidades de conformidade entre produtores de revestimentos[1]U.S. Environmental Protection Agency, "Control of Volatile Organic Compound Emissions from Reactor Processes and Distillation in SOCMI," epa.gov . Os formuladores dependem de ésteres acetato para alcançar alto teor de sólidos sem perda de desempenho, reforçando a absorção estável para produtores integrados de ácido acético.

Uso Emergente em Aditivos de Eletrólitos para Baterias de Íons de Lítio

A atividade de patentes para sistemas de eletrólitos de íons de lítio incorporando sais de ácido acético ressalta uma futura aplicação especializada. Os registros da Mitsubishi Chemical mostram como os sais à base de acetato aprimoram a condutividade a baixa temperatura e a segurança em células avançadas. A demanda de grau para baterias permanece pequena hoje, mas oferece oportunidades de preços premium que podem compensar as pressões de margem de commodities.

Análise de Impacto das Restrições

| Restrições | (~) % Impacto na Previsão de TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Preços voláteis de matéria-prima de metanol | −0.8% | Global, aguda onde a diversidade de matéria-prima é limitada | Curto prazo (≤2 anos) |

| Regulamentações de emissões de CO₂/VOC relacionadas à carbonilação | −0.5% | América do Norte e UE, expandindo para Ásia-Pacífico | Médio prazo (2-4 anos) |

| Ações antidumping contra exportações chinesas | −0.3% | Fluxos comerciais globais com impacto centrado na China | Curto prazo (≤2 anos) |

| Fonte: Mordor Intelligence | |||

Regulamentações de Emissões de CO₂/VOC Relacionadas à Carbonilação

Reguladores norte-americanos e europeus agora visam emissões de reatores de carbonilação e etapas de destilação. As diretrizes de controle da EPA e a Lei de Proteção Ambiental do Canadá restringem os limites de emissão[2]Environment Canada, "Environmental Emergencies," ec.gc.ca. A conformidade requer investimentos em captura de carbono e lavadores avançados, favorecendo produtores maiores com capital disponível. O retrofit da Celanese em Clear Lake captura CO₂ para síntese de metanol, estabelecendo um benchmark para redução integrada.

Ações Antidumping Contra Exportações Chinesas

Várias economias continuam revisando taxas sobre embarques de ácido acético chinês para conter o subfaturamento de preços. Tais ações criam redirecionamento de fluxos comerciais e excesso de estoque na Ásia-Pacífico. Produtores com pegadas geográficas diversificadas mitigam a exposição, enquanto exportadores de ativos únicos enfrentam acesso restrito a mercados-chave.

Análise de Segmento

Por Derivado - Liderança do VAM Molda a Demanda de Polímeros

O monômero de acetato de vinila deteve 27,97% da participação do mercado de ácido acético em 2024, já que os setores de construção e automotivo favoreceram adesivos à base de água. O acetato de polivinila e os copolímeros de etileno-acetato de vinila garantem crescimento substituindo sistemas à base de solvente que falham nas novas normas de emissão. A Celanese e a INEOS aproveitam a integração vertical para manter custos baixos e atender unidades downstream cativas.

O ácido tereftálico purificado, crescendo a uma TCAC de 5,06%, beneficia-se da expansão do poliéster em vestuário e resina para garrafas. O acetato de etila mantém uso estável em solventes farmacêuticos e de revestimento, enquanto o anidrido acético demonstra resistência na acetilação farmacêutica apesar do declínio dos filtros de cigarro. Os padrões de demanda de derivados refletem estratégias de produtores que capturam valor ao longo da cadeia acetil. Operadores integrados convertem volumes de ácido acético commodity em produtos downstream de maior margem, protegendo os ganhos durante oscilações de preços de matérias-primas.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis na compra do relatório

Por Rota de Produção - Domínio da Carbonilação Encontra Opções Bio Crescentes

A carbonilação de metanol entregou 85,18% do tamanho global do mercado de ácido acético em 2024 devido aos altos rendimentos de reação e infraestrutura estabelecida. O processo Cativa catalisado por irídio alcança mais de 99% de seletividade, reforçando posições de baixo custo. A fermentação de base biológica, embora apenas um nicho hoje, está projetada para crescer 5,87% TCAC à medida que matérias-primas renováveis ganham apoio de políticas. As rotas de oxidação de acetaldeído e etileno mantêm importância onde existem vantagens regionais de matéria-prima, mas carecem de escala contra a carbonilação.

A evolução tecnológica centra-se na redução da intensidade de carbono. Os produtores estão pilotando caminhos de e-metanol que combinam CO₂ capturado com hidrogênio verde, entregando ácido acético carbono-negativo quando acoplado à carbonilação. Biorefinarias de pequeno a médio porte na Europa e Índia demonstram rotas bio comerciais usando biomassa residual e melaço. O acesso ao capital e a logística de matérias-primas permanecem obstáculos antes que essas rotas excedam a escala piloto.

Por Aplicação - Adesivos Lideram Enquanto Graus Médicos Aceleram

Adesivos, tintas e revestimentos capturaram 37,28% do tamanho do mercado de ácido acético em 2024, já que as tendências de redução de peso em veículos e códigos de construção ecologicamente corretos estimularam a demanda por sistemas à base de água. Agências reguladoras endossam formulações com menores emissões de compostos orgânicos voláteis, uma mudança que impulsiona a absorção de derivados acetato. Plásticos e polímeros mostram expansão constante através da polimerização de acetato de vinila, apoiando inovações em embalagens.

Aplicações médicas, avançando a uma TCAC de 6,90%, ilustram o valor do ácido acético na síntese farmacêutica e formulações antimicrobianas. Aspirina, paracetamol e antissépticos tópicos dependem de graus de alta pureza, comandando preços premium. As aplicações têxteis beneficiam-se da produção de fibras acetato e auxiliares de tingimento. Eletrólitos emergentes para baterias oferecem demanda especializada futura que poderia fornecer aos produtores margens atraentes além dos usos finais convencionais.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis na compra do relatório

Análise Geográfica

A Ásia-Pacífico dominou com 68,50% da participação do mercado de ácido acético em 2024 e está prevista para crescer a 5,26% TCAC até 2030. Somente a China controla cerca de 55% da capacidade global, concedendo economias de escala e influência regional de preços. As grandes indústrias de poliéster e adesivos da região estabilizam a demanda de volume mesmo durante oscilações econômicas externas.

A América do Norte exibe consumo maduro, mas notável investimento em produção de baixo carbono. A atualização de 1,3 milhão de toneladas da Celanese em Clear Lake integra captura de carbono e segurança de matérias-primas para garantir competitividade. O foco regulatório na redução de emissões promove projetos de base biológica nos Estados Unidos e Canadá, potencialmente mudando uma parcela dos volumes de importação para oferta doméstica.

A Europa prioriza princípios de economia circular e avaliações rigorosas do ciclo de vida. Produtores com pegadas de baixo carbono verificadas ganham preferência de aquisição entre clientes automotivos e de embalagens. A capacidade emergente do Oriente Médio e África visa alavancar custos competitivos de matérias-primas, mas infraestrutura e estruturas regulatórias permanecem em desenvolvimento. A América Latina experimenta crescimento constante do mercado de ácido acético ligado ao poliéster para resina de garrafas e aplicações de conservantes alimentares, mas a escala é limitada comparada à produção da Ásia-Pacífico.

Panorama Competitivo

O mercado de ácido acético mostra fragmentação moderada. Celanese, INEOS e LyondellBasell empregam estratégias verticalmente integradas que incluem metanol, ácido acético e derivados downstream, salvaguardando margens ao longo da cadeia de valor. As vantagens tecnológicas centram-se no controle de emissões, eficiência de catalisadores e integração energética. Inovadores menores de rotas bio competem através de branding de sustentabilidade, embora as economias de escala permaneçam desafiadoras. Medidas antidumping e políticas comerciais regionais influenciam a seleção estratégica de locais e fluxos de exportação, reforçando a necessidade de redes diversificadas de plantas.

Líderes da Indústria de Ácido Acético

-

Celanese Corporation

-

INEOS

-

Eastman Chemical Company

-

Jiangsu SOPO (Group) Co., Ltd.

-

LyondellBasell Industries Holdings B.V.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Abril de 2024: A Celanese Corporation completou sua expansão de 1,3 milhão de toneladas de ácido acético em Clear Lake, Texas, integrando captura de carbono e garantindo fornecimento de monóxido de carbono de longo prazo.

- Maio de 2023: A Sekab expandiu a produção de ácido acético 100% de base biológica, permitindo aos usuários downstream cortar as emissões de dióxido de carbono em 50%.

Escopo do Relatório Global do Mercado de Ácido Acético

O ácido acético é um ácido monocarboxílico contendo dois carbonos. É um líquido claro e incolor com odor forte e pungente, como vinagre. O ácido acético pode ser derivado da carbonilação do metanol, da oxidação do acetaldeído e etileno, ou de um método biológico como fermentação bacteriana. É usado como reagente químico para produzir vários compostos químicos como anidrido acético, éster, monômero de acetato de vinila, vinagre e muitos outros materiais poliméricos. O mercado de ácido acético é segmentado por derivado, aplicação e geografia. Por derivado, o mercado é segmentado em monômero de acetato de vinila (VAM), ácido tereftálico purificado (PTA), acetato de etila, anidrido acético e outros derivados. Por aplicação, o mercado é segmentado em plásticos e polímeros, alimentos e bebidas, adesivos, tintas e revestimentos, têxteis, médica e outras aplicações. Por geografia, o mercado é segmentado em Ásia-Pacífico, América do Norte, Europa, América do Sul e Oriente Médio e África. O relatório também cobre o tamanho do mercado e previsões para o mercado de ácido acético em 15 países das principais regiões. Para cada segmento, o dimensionamento do mercado e previsões foram feitos em termos de volume em quilotoneladas.

| Monômero de Acetato de Vinila (VAM) |

| Ácido Tereftálico Purificado (PTA) |

| Acetato de Etila |

| Anidrido Acético |

| Outros Derivados |

| Carbonilação de Metanol |

| Oxidação de Acetaldeído |

| Oxidação de Etileno |

| Fermentação de Base Biológica |

| Plásticos e Polímeros |

| Alimentos e Bebidas |

| Adesivos, Tintas e Revestimentos |

| Têxtil |

| Médica |

| Outras Aplicações |

| Ásia-Pacífico | China |

| Índia | |

| Japão | |

| Coreia do Sul | |

| Resto da Ásia-Pacífico | |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemanha |

| Reino Unido | |

| Itália | |

| França | |

| Resto da Europa | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul | |

| Oriente Médio e África | Arábia Saudita |

| África do Sul | |

| Resto do Oriente Médio e África |

| Por Derivado | Monômero de Acetato de Vinila (VAM) | |

| Ácido Tereftálico Purificado (PTA) | ||

| Acetato de Etila | ||

| Anidrido Acético | ||

| Outros Derivados | ||

| Por Rota de Produção | Carbonilação de Metanol | |

| Oxidação de Acetaldeído | ||

| Oxidação de Etileno | ||

| Fermentação de Base Biológica | ||

| Por Aplicação | Plásticos e Polímeros | |

| Alimentos e Bebidas | ||

| Adesivos, Tintas e Revestimentos | ||

| Têxtil | ||

| Médica | ||

| Outras Aplicações | ||

| Por Geografia | Ásia-Pacífico | China |

| Índia | ||

| Japão | ||

| Coreia do Sul | ||

| Resto da Ásia-Pacífico | ||

| América do Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| Reino Unido | ||

| Itália | ||

| França | ||

| Resto da Europa | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

| Oriente Médio e África | Arábia Saudita | |

| África do Sul | ||

| Resto do Oriente Médio e África | ||

Principais Perguntas Respondidas no Relatório

Qual é o tamanho atual do mercado de ácido acético?

O tamanho do mercado de ácido acético é de 19,58 milhões de toneladas em 2025.

Qual segmento de derivado detém a maior participação da demanda de ácido acético?

O monômero de acetato de vinila lidera com 27,97% de participação de mercado em 2024.

Quão rápido está crescendo a produção de ácido acético de base biológica?

As rotas de fermentação de base biológica estão projetadas para expandir a uma TCAC de 5,87% até 2030.

Qual região domina a capacidade de produção de ácido acético?

A Ásia-Pacífico responde por 68,50% da capacidade global, com a China controlando aproximadamente 55%.

Qual é a maior restrição ao crescimento do mercado de ácido acético?

Os preços voláteis de matérias-primas de metanol reduzem as perspectivas de TCAC em 0,8% no curto prazo.

Página atualizada pela última vez em: