Tamanho e Participação do Mercado de Embalagens bens de consumo de massa

Análise do Mercado de Embalagens bens de consumo de massa pela Mordor inteligência

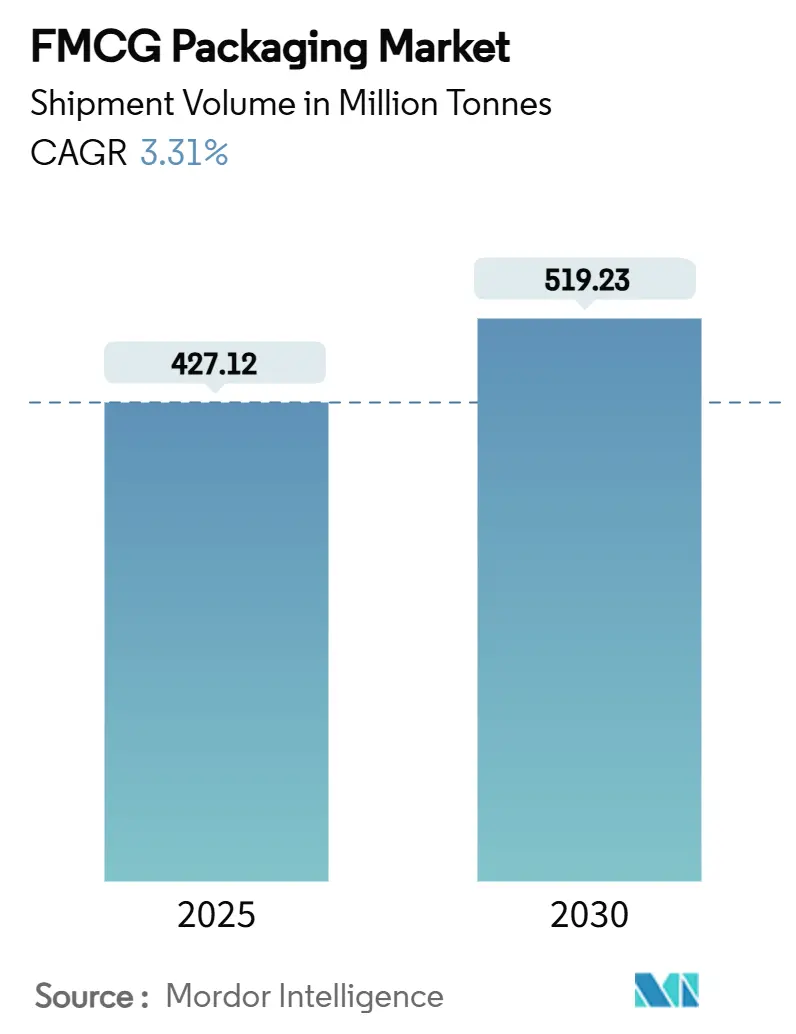

O mercado de embalagens bens de consumo de massa atingiu 427,12 milhões de toneladas em 2025 e está previsto para chegar um 519,23 milhões de toneladas até 2030, avançando um uma TCAC de 3,31%. O crescimento repousa na demanda doméstica constante por produtos embalados essenciais, volumes crescentes de e-comércio e medidas políticas que recompensam soluções recicláveis e reutilizáveis. Grandes conversores estão redesenhando formatos para reduzir o uso de materiais e custos de frete, protegendo produtos que viajam através de cadeias de suprimentos mais longas e complexas. Substratos biobaseados e resinas quimicamente recicladas estão passando de piloto para escala comercial, mas os plásticos permanecem indispensáveis em funções de alta barreira e peso leve. um demanda regional é liderada pela Ásia-Pacífico graçcomo à rápida urbanização e compras de pequenas famílias, enquanto o Oriente Médio e África (MEA) oferece um expansão de tonelagem mais rápida à medida que o varejo moderno se espalha.

Principais Destaques do Relatório

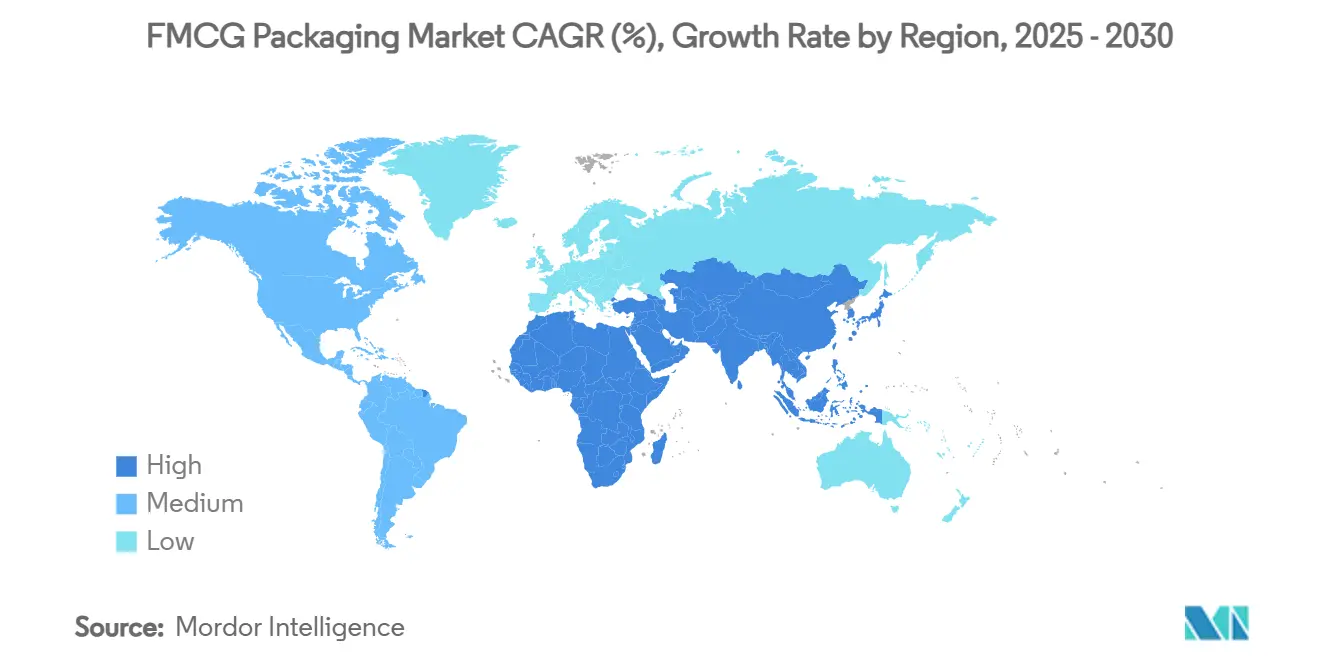

- Por região, um Ásia-Pacífico detinha 45,63% da participação no mercado de embalagens bens de consumo de massa em 2024; MEA está projetado para crescer um uma TCAC de 6,58% até 2030.

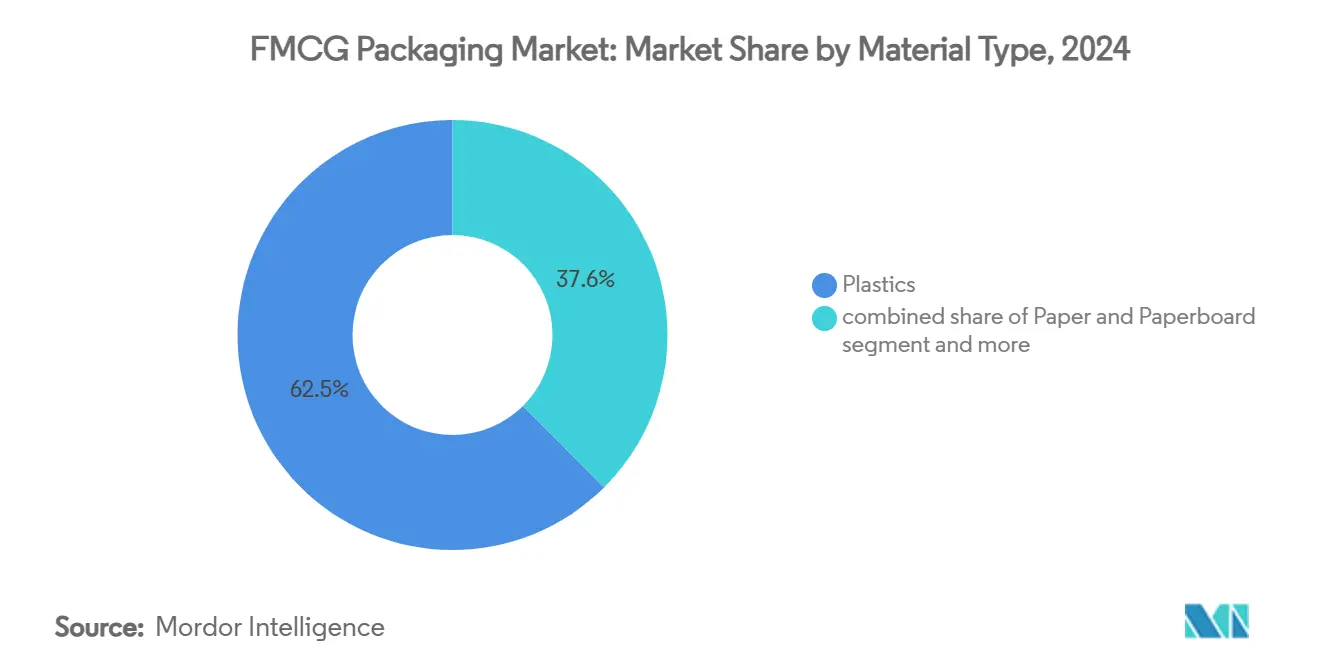

- Por tipo de material, os plásticos comandaram 62,45% do tamanho do mercado de embalagens bens de consumo de massa em 2024; materiais biobaseados e compostáveis estão definidos para expandir um 6,85% TCAC até 2030.

- Por tipo de embalagem, formatos flexíveis lideraram com 54,65% de participação na receita em 2024, enquanto o mesmo segmento está previsto para registrar uma TCAC de 6,35% até 2030.

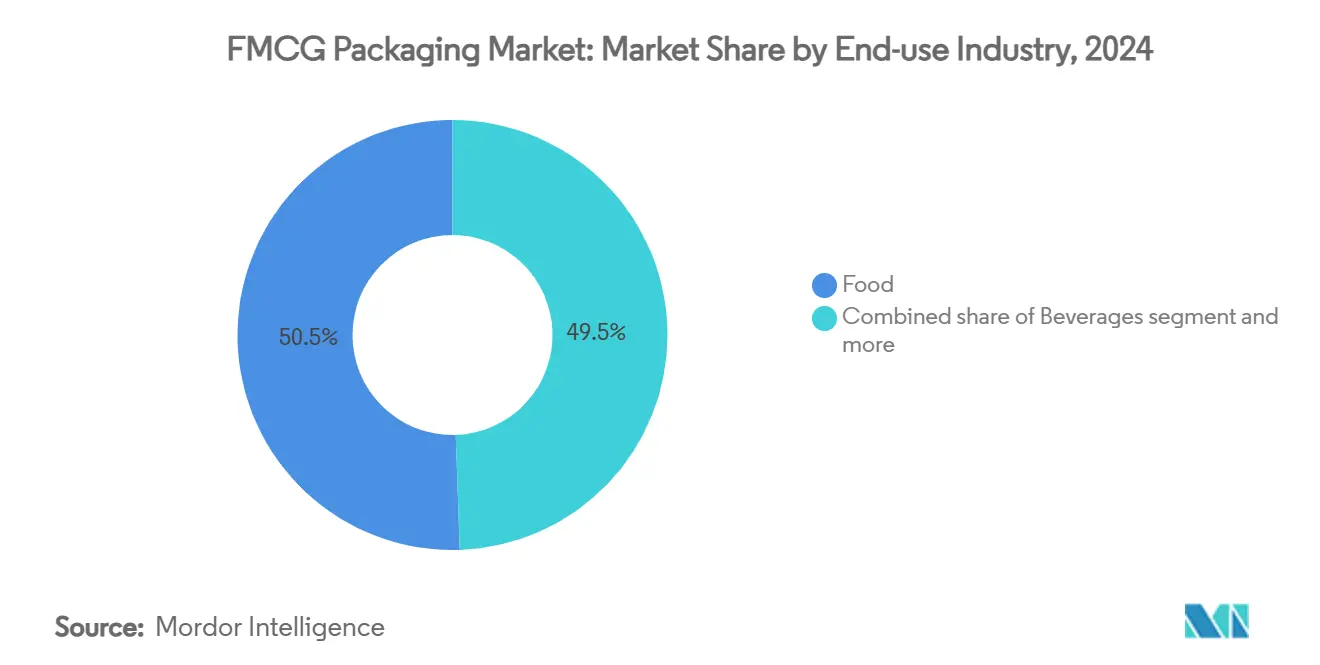

- Por indústria de uso final, alimentos representaram 50,53% da participação do tamanho do mercado de embalagens bens de consumo de massa em 2024, enquanto farmacêuticos e cuidados de saúde estão avançando um 5,55% TCAC até 2030.

- Por canal de distribuição, vendas diretas representaram 56,34% da receita de 2024; vendas indiretas estão previstas para subir um uma TCAC de 4,64% até 2030.

Tendências e Insights do Mercado Global de Embalagens bens de consumo de massa

Análise do Impacto dos Direcionadores

| Direcionador | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Crescimento Rápido do e-comércio Exigindo Embalagens Protetivas e Leves | 0.8% | Global, com concentração na América do Norte e APAC | Médio prazo (2-4 anos) |

| Boom do Consumo Urbano de Porção Única na Ásia Impulsionando Formatos de Conveniência | 0.7% | Núcleo APAC, transbordamento para MEA | Longo prazo (≥ 4 anos) |

| Surto de Bebidas rtd Impulsionando Adoção de Bolsas de Alta Barreira | 0.6% | Global, liderado por América do Norte e Europa | Curto prazo (≤ 2 anos) |

| Premiumização em Cuidados Pessoais Disparando Embalagens Inteligentes e Decorativas | 0.5% | Europa e América do Norte, expandindo para APAC | Médio prazo (2-4 anos) |

| Expansão da Cadeia de Frio em Mercados Emergentes Aumentando Uso de Filme Multicamadas | 0.4% | APAC e MEA, com penetração seletiva na América Latina | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Crescimento Rápido do E-commerce Exigindo Embalagens Protetivas e Leves

O varejo on-linha agora estrutura briefings de design em torno da durabilidade de pacotes, limites de peso dimensional e devoluções sem atrito. Proprietários de marcas especificam mailers acolchoados, bolsas com coluna de ar e caixas de tamanho ajustado que reduzem o espaço vazio e gastos com frete. Plantas de embalagem adicionam linhas de impressão digital para que cada remetente possa carregar códigos escaneáveis que confirmem autenticidade ou ativem serviços de reabastecimento. Indicadores inteligentes que revelam impacto ou uso incorreto de temperatura estão se tornando padrão em categorias premium, uma tendência reforçada por seguradoras de pacotes que oferecem prêmios menores para embalagens rastreáveis. Essas necessidades mantêm filmes flexíveis e papelão ondulado em alta demanda e encorajam fornecedores de resina um acelerar graus reciclados drop-em que mantêm propriedades mecânicas. [1]Fonte: embalagem Dive, "verde Bay embalagem para invest $1B em Arkansas kraft linerboard mill," packagingdive.com

Boom do Consumo Urbano de Porção Única na Ásia Impulsionando Formatos de Conveniência

O crescente número de domicílios de uma pessoa e deslocamentos congestionados na China, Índia e Sudeste Asiático estimulam um adoção de bolsas, copos e sachês com porção controlada. Fabricantes estão automatizando linhas de preenchimento-vedação de alta velocidade para atingir pontos de préço competitivos com embalagens um granel, reduzindo o desperdício de alimentos de unidades maiores parcialmente usadas. Varejistas dedicam espaço premium nas prateleiras para lanches reselável e refeições prontas para comer dimensionadas para uma pessoa, empurrando conversores um melhorar camadas de barreira que mantêm o conteúdo fresco até um última porção. O crescimento se estende para itens de cuidados domésticos e pessoais, onde cápsulas de recarga e produtos mini para viagem se adequam um estilos de vida urbanos agitados. um demanda por laminados que combinam aberturas fáceis de rasgar com resistência à queda sustenta uma fatia notável de adições de capacidade asiática incremental.

Surto de Bebidas RTD Impulsionando Adoção de Bolsas de Alta Barreira

Bebidas funcionais e alternativas lácteas prosperam na conveniência e estabilidade ambiente. Para bloquear sabor e nutrientes sem refrigeração, produtores especificam filmes multicamadas com camadas absorventes de oxigênio e barreiras livres de alumínio compatíveis com fluxos de reciclagem. O formato também suporta expansão da cadeia de frio em mercados emergentes, onde resfriadores confiáveis permanecem escassos. Proprietários de marcas experimentam com bolsas com bico que permitem degustação em movimento, e tintas digitais permitem gráficos de edição limitada que criam buzz nas mídias sociais. Fornecedores de equipamentos respondem com sistemas de enchimento modulares que alternam entre telas metalizadas e transparentes, concedendo flexibilidade operacional em meio à proliferação de SKU. um demanda resultante eleva pedidos para EVOH e camadas de ligação biobaseadas na Europa e América do Norte.

Premiumização em Cuidados Pessoais Disparando Embalagens Inteligentes e Decorativas

Marcas de cuidados com um pele, cabelo e fragrâncias competem na presençum nas prateleiras, promovendo relevos intrincados, metalização e recursos de embalagem conectada que contam histórias de proveniência de ingredientes. Tags NFC permitem aos consumidores verificar autenticidade do produto ou participar de programas de fidelidade, enquanto garrafas bicho de estimação com aparência de vidro leve reduzem pegadas de carbono versus vidro flint tradicional. Rótulos de luxo ainda insistem em fechos táteis e rótulos foscos de toque suave; fornecedores, portanto, co-desenvolvem sobre-mangas recicláveis e vernizes à base de água que alcançam estética premium sem laminados de folha. Segmentos crescentes de cuidados masculinos na Europa Ocidental e nos EUA adotam bombas sem ar funcionais que protegem ingredientes ativos sensíveis, elevando ainda mais um demanda por componentes de polipropileno multicamadas

Análise do Impacto das Restrições

| Restrição | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Volatilidade dos préços de Resina Criando Incerteza de Planejamento | -0.4% | Global, com impacto agudo na América do Norte e Europa | Curto prazo (≤ 2 anos) |

| déficit de Infraestrutura de Reciclagem em Nações em Desenvolvimento | -0.3% | Mercados emergentes APAC e MEA, América Latina seletiva | Longo prazo (≥ 4 anos) |

| Proibições de Plástico de Uso Único Amortecendo Flexíveis Convencionais | -0.2% | Europa e jurisdições selecionadas da América do Norte | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Volatilidade dos Preços de Resina Criando Incerteza de Planejamento

Benchmarks flutuantes de petróleo bruto e nafta perturbam negociações de contratos trimestrais, levando conversores um fazer hedge de matéria-prima ou acelerar substituição por graus reciclados e biobaseados. Empresas menores sem escala lutam para absorver picos, que comprimem margens e retardam investimento de capital. Escassez súbita de aditivos especiais, frequentemente ligada um eventos geopolíticos, paraçum reformulações ad-hoc que arriscam tempo de inatividade e penalidades do cliente. Em resposta, multinacionais diversificam sourcing e fecham pactos de suprimento de vários anos, enquanto equipes financeiras implementam cláusulas de repasse de custos vinculadas um índices da indústria. Tal turbulência favorece produtores com ativos de resina integrados e posições de capital de giro forte.

Proibições de Plástico de Uso Único Amortecendo Flexíveis Convencionais

O Regulamento de Embalagem e Resíduos de Embalagem da Europa determina reciclabilidade e conteúdo reciclado mínimo, empurrando mangas retráteis de PVC e copos de iogurte de PS para um eliminação gradual. Esquemas paralelos no Reino Unido introduzem taxas de descarte que penalizam laminados difíceis de reciclar. Proprietários de marcas pivotam para filmes mono-material de PE ou PP, mas fazer isso pode aumentar um entrada de oxigênio, exigindo assim revestimentos de barreira melhorados. Varejistas adicionam scorecards "prontos para reciclagem" às auditorias de fornecedores, elevando um importância estratégica do design-para-reciclagem. Embora como regras apertem margens em flexíveis convencionais, elas criam uma pista para papéis com barreiras de dispersão, filmes compostáveis e sistemas de refil agora sendo testados em redes de supermercados.

Análise de Segmentos

Por Tipo de Material: Domínio dos Plásticos Enfrenta Disrupção Sustentável

Os plásticos mantiveram uma participação de 62,45% do mercado de embalagens bens de consumo de massa em 2024, refletindo relações paraçum-peso incomparáveis e ampla processabilidade. Graus biobaseados e compostáveis, embora ainda nicho, estão expandindo um 6,85% TCAC à medida que conversores comercializam misturas de PLA e PHA com barreiras de oxigênio e umidade aprimoradas. [2]Fonte: Nature, "Improving o oxigênio e água vapour barreira properties de PLA via um novel interface engenharia," nature.com Metais rígidos encontram favor em linhas de bebidas premium pela reciclabilidade infinita, e papelão ganha participação onde formatos de alimentos secos ou cuidados pessoais permitem paredes baseadas em fibra. O mercado de embalagens bens de consumo de massa continua um favorecer polietileno e polipropileno em laminados flexíveis graçcomo à eficiência de custos, mas reciclagem química, agora em escala na América do Norte e Europa, promete resinas pós-consumo de alta qualidade que moderam um demanda virgem. Inovações em linhas de revestimento reativo permitem que copos de papel contenham sucos ácidos sem forros plásticos, abrindo outro caminho para deslocamento de plásticos.

Fornecedores de plásticos contrariam pressões de sustentabilidade lançando graus certificados-circulares de PE e PP derivados de óleo de pirólise, dando aos proprietários de marcas uma rota drop-em para menores emissões mantendo linhas de conversão existentes. O tamanho do mercado de embalagens bens de consumo de massa para resinas biobaseadas está projetado para superar 8 milhões de toneladas até 2030 à medida que regras governamentais de aquisição verde se consolidam. Enquanto isso, um vantagem de peso leve do alumínio em latas de aerossol e bandejas para comida de animais se alinha com estações de refil que preferem formatos robustos sobrevivendo múltiplos ciclos. O vidro permanece relevante onde neutralidade de sabor é valorizada, mas peso e quebra limitam sua participação de volume. No geral, um escolha de material agora depende de equilibrar desempenho funcional, conformidade regulatória e impacto total de carbono ao invés de préço unidadeário apenas.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Tipo de Embalagem: Soluções Flexíveis Impulsionam Inovação

Com uma participação de 54,65% em 2024, formatos flexíveis dominam o mercado de embalagens bens de consumo de massa e estão rastreando uma TCAC de 6,35% até 2030. Proprietários de marcas valorizam menores relações material-produto, alto potencial gráfico e eficiência de empacotamento que permite mais unidades por palete. um mudançum para e-comércio adiciona demanda por pacotes amigos do correio e sachês multicamadas que suportam classificação automatizada sem enchimento vazio extra. Linhas horizontais de formar-encher-selar (HFFS) de movimento contínuo fornecem categorias de lanches e confeitaria um velocidades superiores um 1.500 embalagens por minuto, destacando os ganhos operacionais que um otimização de formato recursiva entrega.

Opções rígidas ainda comandam nichos onde estrutura e refechabilidade são críticas. Garrafas bicho de estimação mantêm liderançum em refrigerantes carbonatados, enquanto potes de vidro projetam sinais premium em molhos gourmet. Designs híbridos "rígido-em-flexível" de bolsas com tampas moldadas combinam ambos os mundos, cortando peso em até 70% versus recipientes de vidro de tamanho equivalente. O tamanho do mercado de embalagens bens de consumo de massa para formatos rígidos está previsto para registrar crescimento de dígito único baixo, refletindo saturação em categorias maduras mas oportunidades frescas em dispensadores de cuidados pessoais reutilizáveis. Construtores de equipamentos agora oferecem blocos de enchimento modulares que manuseiam bolsas de encaixe, potes e garrafas em uma linha, permitindo que conversores se protejam contra oscilações de demanda entre formatos.

Por Indústria de Uso Final: Domínio de Alimentos Encontra Crescimento Farmacêutico

Aplicações alimentares geraram 50,53% da tonelagem de 2024 à medida que redes de supermercados empurram maior vida útil ambiente para reduzir encolhimento. Sachês de ingredientes ativos que absorvem oxigênio, ou folhas de forro infundidas com agentes antimicrobianos, ilustram como embalagem ancora estratégias de redução de desperdício. Jogadores de bebidas atualizam para cartões assépticos e bolsas retort para explorar demanda crescente por alternativas lácteas e bebidas funcionais que devem permanecer estáveis sem cadeia de frio. O tamanho do mercado de embalagens bens de consumo de massa para farmacêuticos e cuidados de saúde está expandindo um 5,55% TCAC, impulsionado por lançamentos de insulina, vacina e biossimilares que impõem necessidades rigorosas de esterilidade e rastreabilidade. [3]Fonte: auxiliarência médica embalagem, "Eli Lilly, Novo Nordisk Invest Billions em norte Carolina fabricação," healthcarepackaging.com

Investimentos em cadeia de frio na Ásia e MEA elevam filmes multicamadas que gerenciam umidade enquanto permitem transferirência de calor rápida em congeladores de rajada. Em paralelo, lançamentos de cuidados pessoais abraçam bombas sem ar e mini tubos sob medida para restrições de viagem e serviços de assinatura. Concentrados de cuidados domésticos em bolsas de refil reduzem uso de plástico e peso de envio, alinhando-se com promessas corporativas de carbono. Através das indústrias, rótulos inteligentes que registram temperatura ou eventos de violação fornecem garantia extra para reguladores e seguradoras. Essas tendências convergentes encorajam conversores um ampliar portfólios de materiais e co-desenvolver aplicações com equipes de P&d de marcas.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Canal de Distribuição: Vendas Diretas Evoluem para Omnichannel

Vendas diretas capturaram 56,34% do volume de 2024 à medida que grupos bens de consumo de massa globais confiaram em contratos de suprimento de longo prazo com grandes embaladoras integradas. Esses laços favorecem inovação conjunta em upgrades de maquinário e sourcing de resina em circuito fechado. No entanto, o mercado de embalagens bens de consumo de massa vê canais indiretos-distribuidores, impressoras e corretores on-linha-acelerando um 4,64% TCAC à medida que marcas pequenas e médias terceirizam compras para se concentrar em marketing. Marketplaces de e-comércio especificam diretrizes livres de frustração que retiram camadas excessivas e substituem laminados brilhantes por filmes mono-material.

Atendimento omnichannel requer embalagens que naveguem automação de armazém mas entreguem um momento de desembalagem envolvente na chegada. Assim, forros, fitas de rasgo e abas auto-seladoras se tornam complementos funcionais críticos. Provedores de logística de terceiros cada vez mais agrupam kitting e impressão personalizada, deslocando alguma influência sobre especificações de embalagem um jusante. um indústria de embalagens bens de consumo de massa, portanto, investe em plataformas de nuvem que ligam revisão de arte, pedidos e rastreamento para que cada stakeholder trabalhe com o mesmo conjunto de dados. Ao longo do poríodo de previsão, competição entre rotas diretas e indiretas dependerá da flexibilidade do serviço tanto quanto do custo unidadeário.

Análise Geográfica

um Ásia-Pacífico gerou 45,63% dos embarques de 2024, posicionando um região como um âncora do mercado de embalagens bens de consumo de massa. China e Índia fornecem demanda doméstica mamute e servem fluxos de exportação, alavancando clusters de crackers de resina integrados, extrusoras de filme e plantas de conversão. micro-cozinhas urbanas e hábitos alimentares em movimento alimentam um adoção de bolsas de porção única, enquanto mandatos nacionais de redução de plástico aceleram testes de flexíveis baseados em papel. Rendas disponíveis crescentes permitem negociação-acima para formatos de cuidados pessoais premium, aprofundando intensidade de embalagem por capita. Corredores de cadeia de frio apoiados pelo governo na Índia e Sudeste Asiático liberam maior necessidade de embarcadores isolados e selos à prova de violação.

um América do Norte segue com participação estável enraizada em ampla penetração de e-comércio e capacidade avançada de ondulado. um fusão Smurfit-WestRock, avaliada em USD 20 bilhões, exemplifica o impulso por escala para diluir custos fixos e financiar P&d de economia circular. Investimentos como o moinho de papelão kraft de USD 1 bilhão da verde Bay embalagem no Arkansas fortalecem um segurançum de suprimento doméstico e expandem ofertas de liner leve. Regulamentações estaduais dos Estados Unidos sobre conteúdo reciclado em recipientes de bebidas catalisam projetos de recuperação de bicho de estimação, empurrando conversores locais um garantir matéria-prima rPET. Canadá e México ganham do aproximar-shoring que realoca linhas de enchimento de bens de consumo mais perto da demanda central.

O mercado maduro da Europa explora inovação para atender suas metas rigorosas de reciclabilidade sob o Regulamento de Embalagem e Resíduos de Embalagem. Alemanha e Françum atualizam MRFs e pilotos de reciclagem química para satisfazer limites mínimos de conteúdo reciclado, enquanto proprietários de marcas redesenham embalagens individuais para passar testes de "classificabilidade". Confeitaria premium escolhe embalagem baseada em fibra com biografia-barreiras, e supermercados do Reino Unido implementam testes de refil que testam adoção de comprador de bolsas retornáveis. Essas iniciativas estabilizam tonelagem geral mas deslocam valor para materiais de maior especificação e serviços digitais conectados.

Oriente Médio e África registram um TCAC mais rápida de 6,58%, embora de uma base menor, à medida que o varejo organizado se expande e o crescimento populacional impulsiona produtos básicos embalados. Estados do Golfo investem em plantas flexíveis de última geração que fornecem tanto cadeias de fast-comida domésticas quanto pedidos de exportação. África do Sul e Quênia atraem unidades de enchimento móveis para cartões de leite e suco que estendem vida útil em áreas sem refrigeração. Investimento direto estrangeiro de grupos europeus e asiáticos introduz tecnologia de extrusão multicamadas, elevando capacidades locais.

um América do Sul oferece vantagem constante à medida que reformas econômicas no Brasil e Colômbia revivem gastos do consumidor. Disponibilidade regional de fibra suporta ondulado competitivo em custos, e capacidade de biografia-PE baseado em cana-de-umçúcarro no Brasil dá às marcas globais uma narrativa de conteúdo renovável. Estruturas tarifárias ainda influenciam decisões de localização de plantas, empurrando conversores um adotar pegadas multinacionais que cruzam blocos Mercosul e Aliançum do Pacífico.

Panorama Competitivo

O mercado de embalagens bens de consumo de massa permanece fragmentado com numerosos especialistas regionais. um união Smurfit-WestRock combina ativos de papelão, ondulado e cartão de fibra através de quatro continentes, visando desbloquear sinergias logísticas e de P&d. um expansão de USD 2 bilhões múltiplo-site da Kimberly-Clark nos EUA demonstra como proprietários de marcas integram verticalmente linhas de embalagem selecionadas para proteger suprimento e acelerar inovação. Enquanto isso, um planta de USD 100 milhões da Hotpack Global em Nova Jersey exemplifica participantes estrangeiros estabelecendo manufatura local para encurtar prazos de entrega e reduzir risco cambial.

Liderançum tecnológica impulsiona diferenciação. O Centro de Excelência de Utah da americano embalagem Corporation abriga prensas flexográficas proprietárias que entregam bolsas de tiragem curta e alta qualidade gráfica adequadas para marketing personalizado. um instalação totalmente automatizada do Texas da Graphic embalagem integra controle de qualidade impulsionado por IA, reduzindo desperdício e uso de energia enquanto encurta ciclos de pedido-para-envio. Patenteamento ativo em químicas de barreira e marca d'água digital sinaliza rivalidade contínua tanto em ciência de materiais quanto em rastreabilidade rica em dados.

Pressões de sustentabilidade abrem pistas para inovadores menores. Filmes solúveis em água da Lactips e start-ups oferecendo bolsas com bico baseadas em papel garantem programas piloto com grupos multinacionais de bebidas. Parcerias de reciclagem química entre grandes de resina e empresas de gestão de resíduos prometem reciclado de qualidade quase-virgem, uma capacidade provável de redesenhar hierarquias de fornecedores uma vez que escala comercial seja alcançada. Ao longo do poríodo de perspectiva, jogadores bem-sucedidos casarão credenciais de design circular com redes globais eficientes em custos.

Líderes da Indústria de Embalagens bens de consumo de massa

-

Amcor plc

-

bola Corporation

-

Mondi grupo

-

Sealed ar Corporation

-

International papel Company

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Junho de 2025: verde Bay embalagem investiu USD 1 bilhão para expandir seu moinho de papelão kraft no Arkansas, adicionando caldeiras de alta eficiência e dobrando capacidade de liner leve

- Junho de 2025: Tetra Pak e Cayuga leite ingredientes completaram uma expansão de embalagem asséptica de USD 270 milhões em Nova York, criando 150 empregos e adicionando capacidade de cartão estável em prateleira

- Maio de 2025: Hotpack Global confirmou uma planta de USD 100 milhões em Nova Jersey para produzir descartáveis sustentáveis para mercados de serviços alimentares norte-americanos

- Maio de 2025: Kimberly-Clark delineou uma expansão de manufatura nos EUA de USD 2 bilhões, incluindo uma nova instalação em Ohio e upgrades na Carolina do Sul, projetados para criar 900 funções qualificadas

Escopo do Relatório Global do Mercado de Embalagens bens de consumo de massa

O mercado de embalagens bens de consumo de massa centra-se na criação e fornecimento de soluções de embalagem para Bens de Consumo de Movimento Rápido (bens de consumo de massa). Esses bens abrangem produtos essenciais do dia um dia como alimentos, bebidas, itens de cuidados pessoais, produtos domésticos e itens de saúde sem receita, frequentemente comprados um custos relativamente baixos. um embalagem é vital para proteger e preservar produtos, branding, marketing e padrões regulatórios. Tendências de comportamento do consumidor, avanços tecnológicos, regulamentações de sustentabilidade e demanda por soluções de embalagem inovadoras e convenientes impulsionam o mercado.

O mercado de embalagens bens de consumo de massa é segmentado por tipo de material (papel e papelão, plástico, metal e vidro), por aplicação (alimentos, bebidas, cosméticos e cuidados pessoais, farmacêuticos e cuidados domésticos e outras aplicações), e por Geografia (América do Norte [Estados Unidos e Canadá], Europa [Reino Unido, Alemanha, Françum, istoália, Espanha e Resto da Europa], Ásia [China, Índia, Japão, Coreia do Sul, Austrália e Nova Zelândia e Resto da Ásia], (América Latina [Brasil, México, Colômbia e Resto da América Latina], Oriente Médio e África [Emirados Árabes Unidos, Arábia Saudita, África do Sul e Resto do Oriente Médio e África]). Os tamanhos e previsões de mercado são fornecidos em termos de valor (USD) para todos os segmentos acima.

| Papel e Papelão | |

| Plásticos | Polietileno (LDPE/HDPE) |

| Polipropileno (PP) | |

| Politereftalato de Etileno (PET) | |

| Outros Plásticos (PVC, PS, etc) | |

| Metal | |

| Vidro | |

| Materiais Biobaseados e Compostáveis |

| Embalagem Flexível | Bolsas e Sacolas |

| Filmes e Envoltórios | |

| Outras Embalagens Flexíveis | |

| Embalagem Rígida | Garrafas e Potes |

| Latas | |

| Bandejas e Recipientes | |

| Outras Embalagens Rígidas |

| Alimentos |

| Bebidas |

| Cuidados Pessoais e Cosméticos |

| Produtos de Cuidados Domésticos |

| Farmacêuticos e Cuidados de Saúde |

| Outras Indústrias de Uso Final |

| Vendas Diretas |

| Vendas Indiretas |

| América do Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Espanha | ||

| Rússia | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Índia | ||

| Japão | ||

| Coreia do Sul | ||

| Austrália e Nova Zelândia | ||

| Resto da Ásia-Pacífico | ||

| Oriente Médio e África | Oriente Médio | Emirados Árabes Unidos |

| Arábia Saudita | ||

| Turquia | ||

| Resto do Oriente Médio | ||

| África | África do Sul | |

| Nigéria | ||

| Egito | ||

| Resto da África | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

| Por Tipo de Material | Papel e Papelão | ||

| Plásticos | Polietileno (LDPE/HDPE) | ||

| Polipropileno (PP) | |||

| Politereftalato de Etileno (PET) | |||

| Outros Plásticos (PVC, PS, etc) | |||

| Metal | |||

| Vidro | |||

| Materiais Biobaseados e Compostáveis | |||

| Por Tipo de Embalagem | Embalagem Flexível | Bolsas e Sacolas | |

| Filmes e Envoltórios | |||

| Outras Embalagens Flexíveis | |||

| Embalagem Rígida | Garrafas e Potes | ||

| Latas | |||

| Bandejas e Recipientes | |||

| Outras Embalagens Rígidas | |||

| Por Indústria de Uso Final | Alimentos | ||

| Bebidas | |||

| Cuidados Pessoais e Cosméticos | |||

| Produtos de Cuidados Domésticos | |||

| Farmacêuticos e Cuidados de Saúde | |||

| Outras Indústrias de Uso Final | |||

| Por Canal de Distribuição | Vendas Diretas | ||

| Vendas Indiretas | |||

| Por Geografia | América do Norte | Estados Unidos | |

| Canadá | |||

| México | |||

| Europa | Alemanha | ||

| Reino Unido | |||

| França | |||

| Itália | |||

| Espanha | |||

| Rússia | |||

| Resto da Europa | |||

| Ásia-Pacífico | China | ||

| Índia | |||

| Japão | |||

| Coreia do Sul | |||

| Austrália e Nova Zelândia | |||

| Resto da Ásia-Pacífico | |||

| Oriente Médio e África | Oriente Médio | Emirados Árabes Unidos | |

| Arábia Saudita | |||

| Turquia | |||

| Resto do Oriente Médio | |||

| África | África do Sul | ||

| Nigéria | |||

| Egito | |||

| Resto da África | |||

| América do Sul | Brasil | ||

| Argentina | |||

| Resto da América do Sul | |||

Questões-Chave Respondidas no Relatório

Qual é o tamanho atual do mercado de embalagens bens de consumo de massa?

O mercado de embalagens bens de consumo de massa atingiu 427,12 milhões de toneladas em 2025 e está projetado para chegar um 519,23 milhões de toneladas até 2030.

Qual região lidera o mercado de embalagens bens de consumo de massa?

um Ásia-Pacífico lidera com 45,63% de participação em 2024 devido à sua grande base de consumidores e escala de manufatura.

Que material domina um demanda global de embalagens bens de consumo de massa?

Plásticos respondem por 62,45% do volume de 2024, embora alternativas biobaseadas mostrem o crescimento mais rápido.

Qual formato de embalagem está crescendo mais rapidamente?

Embalagem flexível está expandindo um uma TCAC de 6,35%, impulsionada pela eficiência de material e adequação ao e-comércio.

Por que o setor farmacêutico é importante para o crescimento futuro?

Expansão da cadeia de frio e necessidades regulatórias mais rigorosas empurram demanda farmacêutica e de cuidados de saúde um uma TCAC de 5,55% até 2030.

Página atualizada pela última vez em: