Tamanho e Participação do Mercado de Chá da Europa

Análise do Mercado de Chá da Europa pela Mordor Intelligence

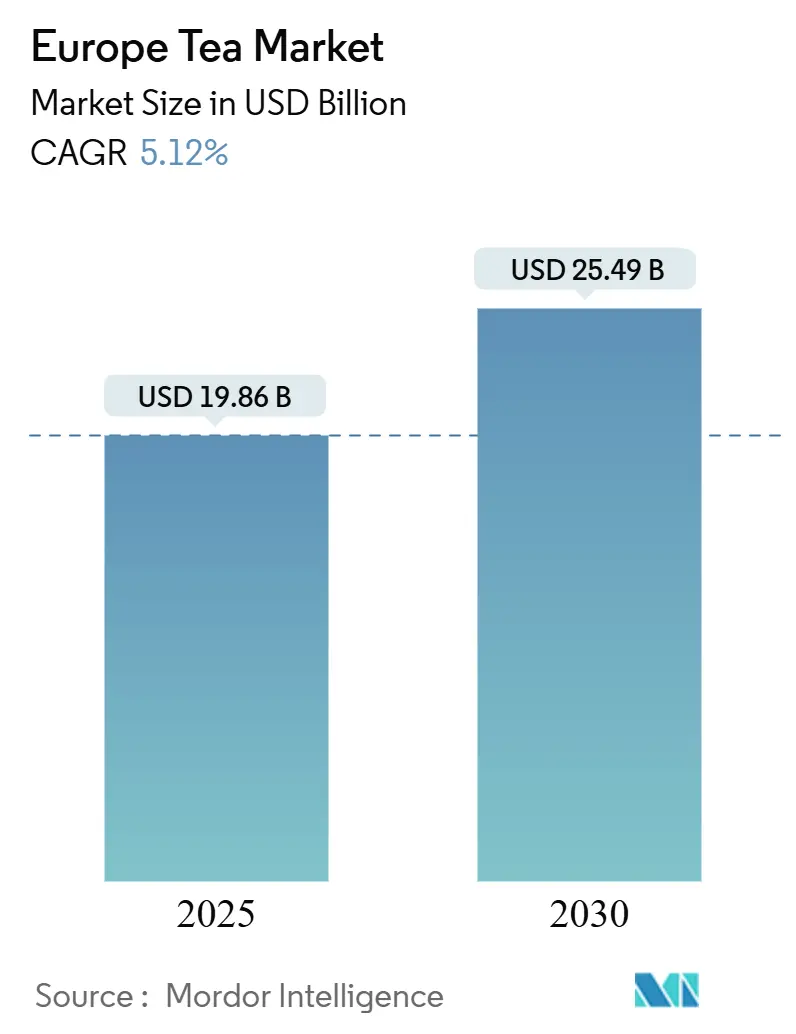

O tamanho do mercado de chá da Europa atingiu USD 19,86 bilhões em 2025 e está projetado para expandir para USD 25,49 bilhões até 2030, refletindo uma CAGR de 5,12%. O mercado está cada vez mais priorizando valor sobre volume, impulsionado por tendências como premiumização, certificações de sustentabilidade e foco no bem-estar. Os consumidores estão demonstrando uma preferência crescente por produtos de chá de alta qualidade, eticamente obtidos e orientados para a saúde, o que está remodelando os padrões de compra. As plataformas de comércio eletrônico estão desempenhando um papel fundamental no aprimoramento do acesso a ofertas de chá de nicho, permitindo que marcas menores alcancem um público mais amplo. Enquanto a demanda da Alemanha está enraizada em suas tradições culturais ricas e hábitos de consumo de chá de longa data, o Reino Unido está testemunhando o crescimento mais rápido, especialmente com a popularidade crescente de misturas especiais que atendem aos gostos evolutivos dos consumidores. As interrupções da cadeia de suprimentos induzidas pelas mudanças climáticas e regulamentações de resíduos mais rigorosas estão empurrando as empresas em direção a modelos de sourcing direto, beneficiando aquelas com maior capital e redes robustas de cadeia de suprimentos. O cenário competitivo é moderadamente intenso, permitindo que tanto players estabelecidos quanto recém-chegados explorem diversas categorias e inovem dentro do mercado europeu de chá.

Principais Pontos do Relatório

- Por forma, o chá em folha liderou com 62,41% da participação do mercado de chá da Europa em 2024; o chá CTC está previsto para avançar a uma CAGR de 7,31% até 2030.

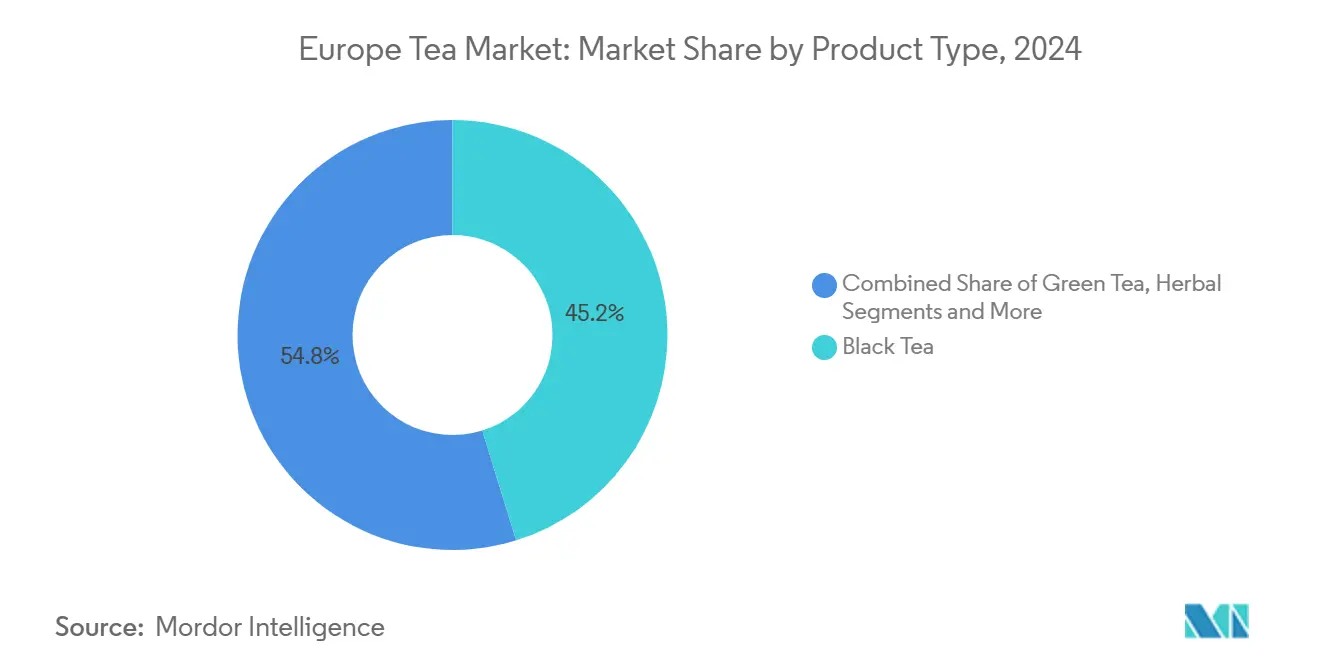

- Por tipo de produto, o chá preto capturou 45,21% do tamanho do mercado de chá da Europa em 2024, enquanto o chá de ervas está definido para crescer a uma CAGR de 8,71% até 2030.

- Por categoria, o chá convencional dominou com 84,38% da participação de receita em 2024, enquanto o chá orgânico acelera a uma CAGR de 9,12% durante o período de previsão.

- Por tipo de embalagem, os formatos de caixa detiveram 69,12% da participação de receita em 2024; as bolsas são previstas para progredir a uma CAGR de 7,12% até 2030.

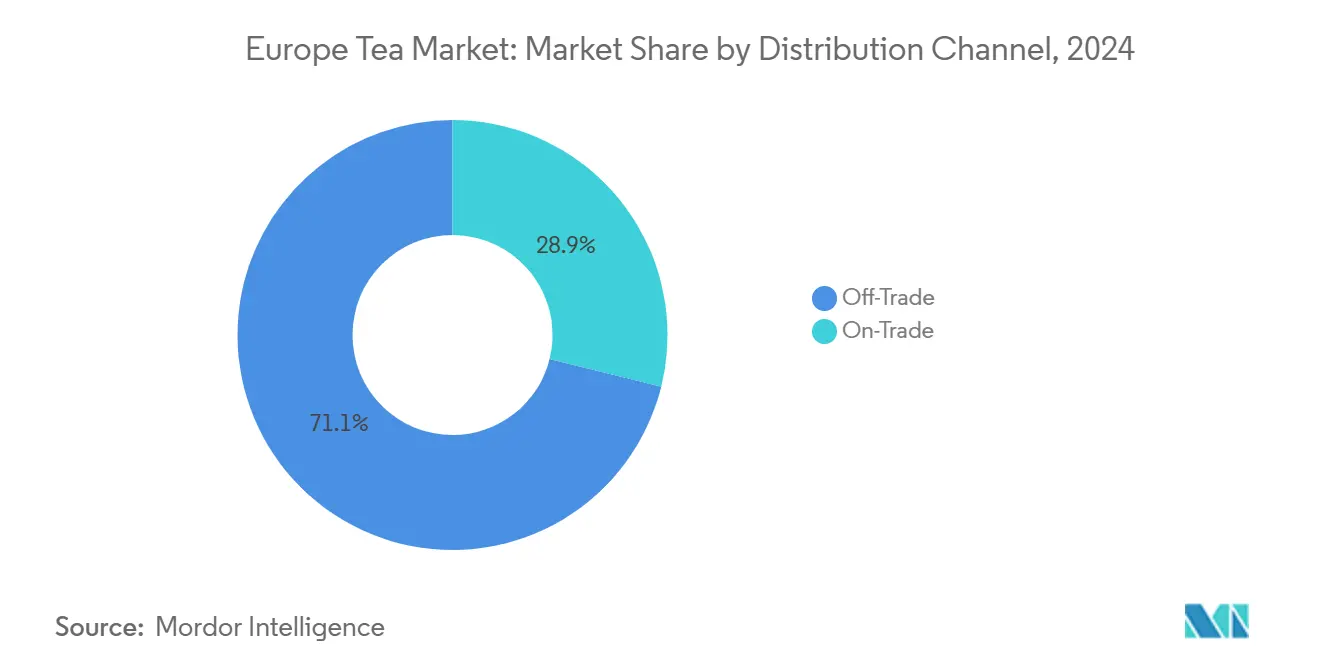

- Por canal de distribuição, os pontos de venda fora do comércio controlaram 71,13% das vendas em 2024, enquanto os locais no comércio estão expandindo a uma CAGR de 8,97% conforme a hospitalidade se recupera.

- Por geografia, a Alemanha deteve 24,31% da participação do mercado de chá da Europa em 2024, enquanto o Reino Unido está previsto para crescer a uma CAGR de 6,46% até 2030.

Tendências e Insights do Mercado de Chá da Europa

Análise do Impacto dos Impulsionadores

| Impulsionador | (~) % Impacto na Previsão de CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Premiumização e aumento da demanda por chás especiais | +1.8% | Alemanha, Reino Unido, França, Países Baixos | Médio prazo (2-4 anos) |

| Demanda crescente por chás de ervas e verdes | +1.2% | Alemanha, Reino Unido, Suécia, Países Baixos | Longo prazo (≥ 4 anos) |

| Significado cultural e hábitos de consumo de chá | +0.8% | Reino Unido, Alemanha, Rússia, Polônia | Longo prazo (≥ 4 anos) |

| Adoção de chá gelado e RTD | +0.9% | Alemanha, França, Países Baixos, Suécia | Curto prazo (≤ 2 anos) |

| Sustentabilidade e metas de certificação carbono neutro | +0.7% | Alemanha, Países Baixos, Suécia, França | Médio prazo (2-4 anos) |

| Expansão do comércio eletrônico direto ao consumidor | +0.6% | Alemanha, Reino Unido, França, Países Baixos | Curto prazo (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

Premiumização e aumento da demanda por chás especiais

Os consumidores europeus estão cada vez mais dispostos a pagar um prêmio por experiências de chá especiais, deslocando as proposições de valor do mercado das visões tradicionais de commodity. Esta tendência é particularmente evidente na Alemanha. Em 2024, os entusiastas do chá na Alemanha, conforme relatado pela Associação Alemã de Chá, consumiram uma média de 67,2 litros cada. Este total incluiu 27,1 litros de chás tradicionais pretos e verdes, e notáveis 40,1 litros de infusões de ervas e frutas [1]Fonte: Associação Alemã de Chá, "Relatório do Chá 2025", www.teeverband.de. Os consumidores conscientes da saúde estão agora gravitando em direção a misturas complexas e chás de alta qualidade. As marcas que podem autenticar suas histórias de origem, métodos de processamento e credenciais de sustentabilidade estão posicionadas para se beneficiar desta mudança, criando oportunidades para expansão de margem. Os chás europeus de fazenda única estão emergindo como produtos especiais. As análises comparativas destacam perfis de sabor distintos entre métodos de preparo quente e frio, atendendo aos gostos exigentes dos consumidores. A tendência de premiumização não se limita à qualidade do produto; também abrange inovações de embalagem, equipamentos de preparo avançados e conceitos de varejo experiencial. Estes desenvolvimentos posicionam o consumo de chá como um aprimoramento do estilo de vida, ao invés de apenas uma escolha de bebida.

Demanda crescente por chás de ervas e verdes

Na Europa, a consciência de saúde elevada está alimentando a demanda por chás verdes e de ervas. Com doenças não transmissíveis, como diabetes e doenças cardíacas, em ascensão, há uma mudança pronunciada em direção a hábitos alimentares mais saudáveis. Em 2024, a Federação Internacional de Diabetes destacou que cerca de 66 milhões de europeus estão lidando com diabetes [2]Fonte: Federação Internacional de Diabetes, "O Atlas do Diabetes - Dados por Região", https://diabetesatlas.org. Conhecidos por seus antioxidantes e vantagens para a saúde, os chás verdes e de ervas tiveram um aumento na popularidade. Estes chás são conhecidos por ajudar no controle de peso, melhorar a digestão e reduzir o risco de doenças crônicas, tornando-os uma escolha preferida entre os consumidores conscientes da saúde. Globalmente, governos e entidades de saúde defendem estes chás em suas iniciativas de saúde. Um exemplo: a Autoridade Europeia de Segurança Alimentar destaca os benefícios cardiovasculares dos polifenóis do chá verde, defendendo sua maior aceitação. Além disso, a tendência crescente de produtos naturais e orgânicos apoia ainda mais a adoção dos chás verdes e de ervas. Dadas estas dinâmicas, o mercado de chá verde e de ervas está preparado para crescimento nos próximos anos.

Significado cultural e hábitos de consumo de chá

Através da Europa, tradições culturais profundamente enraizadas fomentam uma resiliência no consumo que perdura mesmo através de flutuações econômicas. O chá, em particular, desempenha um papel multifacetado - servindo não apenas como uma bebida, mas como peça central em cerimônias, reuniões sociais e rituais diários. Esta é uma nuance que o café, em certos segmentos demográficos, luta para igualar. Os britânicos, com uma cultura de chá profundamente tecida em sua história, viram sua influência se espalhar através de territórios coloniais anteriores. No entanto, mesmo enquanto estes territórios abraçam o chá, o mercado britânico mostra uma característica única: os padrões de consumo de chá permanecem firmes, amplamente independentes das flutuações de renda. Em contraste, o apelo do café parece mais estreitamente ligado aos níveis de renda. Enquanto isso, na Alemanha, a cultura do chá não é monolítica. As comunidades da Frísia Oriental se destacam, ostentando níveis de consumo per capita que não apenas sublinham sua paixão pelo chá, mas também sustentam um cenário de varejo especializado e abrem portas para posicionamento de produto premium. Na Rússia, o chá não é apenas uma bebida; é uma cola social. Esta ênfase cultural impulsiona compras em massa e uma preferência distinta pelo chá solto, deixando de lado o saquinho de chá mais conveniente.

Sustentabilidade e metas de certificação carbono neutro

O Mercado de Chá da Europa está sendo impulsionado pela ênfase crescente na sustentabilidade e metas de certificação carbono neutro. Os produtores e fornecedores de chá estão adotando ativamente práticas ecológicas para atender a estes objetivos, como reduzir as emissões de carbono durante a produção, fazer a transição para fontes de energia renovável e empregar métodos agrícolas sustentáveis. Além disso, as empresas estão aproveitando tecnologias avançadas, incluindo sistemas de monitoramento de pegada de carbono e equipamentos energeticamente eficientes, para minimizar seu impacto ambiental. Os governos europeus e órgãos regulamentadores também estão desempenhando um papel fundamental ao implementar políticas rigorosas e oferecer incentivos para encorajar práticas sustentáveis em toda a indústria do chá. Estes esforços se alinham com objetivos ambientais globais enquanto atendem à preferência crescente do consumidor por produtos de chá eticamente obtidos e ambientalmente responsáveis. À medida que os consumidores favorecem cada vez mais marcas comprometidas com a sustentabilidade, os players do mercado são compelidos a inovar e aprimorar suas ofertas para permanecerem competitivos. Esta mudança está remodelando o cenário do mercado na Europa, impulsionando a inovação, fortalecendo a reputação da marca e apoiando o crescimento sustentável de longo prazo da indústria do chá.

Análise do Impacto das Restrições

| Restrição | (~) % Impacto na Previsão de CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Competição intensificada do café e bebidas RTD | -1.1% | Alemanha, França, Países Baixos, Itália | Curto prazo (≤ 2 anos) |

| Impacto das mudanças climáticas na produção de chá | -0.8% | Em toda a UE, em todos os países | Médio prazo (2-4 anos) |

| Escrutínio regulamentário sobre resíduos de pesticidas | -0.4% | Em toda a UE, particularmente Alemanha, França | Curto prazo (≤ 2 anos) |

| Escassez de mão de obra e custos de conformidade de sourcing ético | -0.3% | Impactos da cadeia de suprimentos em toda a UE, em todos os mercados | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Competição intensificada do café e bebidas RTD

Na Europa, a hegemonia do café representa desafios para o crescimento do chá, especialmente entre consumidores mais jovens. Estas demografias mais jovens frequentemente associam o café com produtividade, status social e um estilo de vida sofisticado - associações que as marcas de chá acham difícil de espelhar consistentemente. Enquanto o café historicamente dominou a Europa continental e o chá manteve influência na Grã-Bretanha, esta divisão está sendo desafiada. A ascensão da cultura do café especial e o boom das cafeterias de terceira onda estão remodelando estes padrões tradicionais. Enquanto isso, as bebidas prontas para beber (RTD) estão evoluindo. Elas agora são infundidas com ingredientes funcionais, embaladas para conveniência e comercializadas agressivamente, posicionando o café e bebidas energéticas como potencializadores de desempenho ao invés de mero refrescante. Além disso, o consumo de café está estreitamente ligado à renda, pavimentando o caminho para uma expansão do mercado premium. As empresas de chá, no entanto, acham desafiador explorar este mercado de luxo sem mudar sua imagem do consumo cotidiano para uma de luxo e exclusividade. Em uma tentativa de combater a vantagem do café na conveniência, o mercado europeu de utensílios de chá está pivotando em direção a formatos 'para viagem'. Mas esta mudança exige investimentos pesados em cadeia de suprimentos e embalagem, uma pressão que empresas menores de chá frequentemente lutam para suportar.

Impacto das mudanças climáticas na produção de chá

A produção de chá enfrenta desafios dos impactos das mudanças climáticas, que atuam como uma restrição significativa no Mercado de Chá da Europa. Mudanças na temperatura, padrões irregulares de chuva e eventos climáticos extremos afetam diretamente o cultivo do chá. Estas variações climáticas levam à produtividade reduzida, qualidade alterada e vulnerabilidade aumentada a pragas e doenças. Por exemplo, secas prolongadas ou chuvas excessivas podem interromper o ciclo de crescimento das plantas de chá, levando a menores rendimentos e qualidade inconsistente. Além disso, temperaturas crescentes podem deslocar as regiões de cultivo ótimas para o chá, forçando os produtores a se adaptarem a novas condições ambientais ou relocalizarem plantações, o que pode ser custoso e demorado. Tais interrupções não apenas aumentam os custos de produção, mas também criam incertezas na cadeia de suprimentos, impactando a disponibilidade do chá no mercado. Além disso, a prevalência aumentada de pragas e doenças devido às condições climáticas em mudança exacerba os desafios enfrentados pelos cultivadores de chá, pois eles devem investir em medidas adicionais de controle de pragas, elevando ainda mais os custos. Estes fatores coletivamente prejudicam o crescimento do Mercado de Chá da Europa.

Análise de Segmentos

Por Forma: Dominância do Chá em Folha Impulsiona Posicionamento Premium

O segmento de folhas de chá gerou 62,41% do tamanho geral do mercado de chá em 2024, destacando uma forte preferência do consumidor por autenticidade e o ritual de preparo tradicional. O chá em folha é valorizado por sua qualidade superior, versatilidade e a experiência premium que oferece, especialmente para consumidores que apreciam variedades artesanais e soltas. Este segmento apela principalmente para aqueles que buscam perfis de sabor genuínos e processos de preparo envolventes, contribuindo para sua dominância no mercado. Além disso, o chá em folha tem vantagens ambientais ao reduzir o desperdício de embalagem comparado aos saquinhos de chá pré-embalados, alinhando-se bem com a demanda crescente do consumidor por sustentabilidade. Ferramentas e equipamentos de preparo avançados também tornaram o chá em folha mais acessível e conveniente, ampliando seu apelo.

Por outro lado, o segmento de chá CTC (Crush, Tear, Curl), embora menor em participação de mercado, está crescendo rapidamente a uma CAGR de 7,31%. Este crescimento é amplamente impulsionado por operadores de foodservice e compradores comerciais que favorecem o chá CTC por sua extração rápida e sabor robusto, que se adequa a ambientes de alta rotatividade como cafés, restaurantes e hotéis. O tempo de preparo eficiente do chá CTC permite que estabelecimentos de foodservice sirvam clientes mais rapidamente sem comprometer a força, tornando-o uma escolha prática em ambientes movimentados. Embora possa não carregar o mesmo sentimento premium do chá em folha, o chá CTC atende às demandas de conveniência e consistência, apoiando a expansão constante dentro de um segmento nicho mas importante do mercado europeu de chá. Juntos, o chá em folha e o chá CTC servem necessidades distintas de consumidores e negócios, ilustrando as preferências diversas que alimentam o cenário evolutivo do chá da Europa.

Por Tipo de Produto: Chá de Ervas Rompe a Hegemonia do Chá Preto

O chá preto permaneceu o segmento dominante no mercado europeu de chá em 2024, mantendo uma participação substancial de mercado de 45,21%. Esta preferência duradoura destaca a forte lealdade do consumidor ao chá preto, impulsionada amplamente por seu sabor rico e robusto e apelo clássico. Continua sendo um básico em residências e ambientes de foodservice igualmente, frequentemente associado com rituais tradicionais de consumo de chá e herança cultural, particularmente em países como Reino Unido e Alemanha. A versatilidade do chá preto permite que seja consumido puro ou com adições como leite, açúcar ou limão, atendendo a uma ampla gama de preferências de sabor. Embora a inovação em variedades e misturas de chá preto tenha desacelerado comparada aos chás especiais, permanece um gerador de receita confiável dada sua posição consolidada. A estabilidade do segmento também é suportada por canais de distribuição bem estabelecidos e demanda contínua do consumidor por produtos confiáveis e familiares.

Em contraste, o segmento de chá de ervas, embora menor em participação de mercado, é a categoria que mais cresce na Europa, expandindo a uma notável CAGR de 8,71%. Este crescimento rápido reflete uma mudança do foco do consumidor em direção à saúde e bem-estar, com compradores abraçando cada vez mais misturas de ervas por seus benefícios funcionais como relaxamento, saúde digestiva e suporte à imunidade. Os chás de ervas frequentemente apresentam ingredientes como camomila, hortelã-pimenta, gengibre e açafrão, que são celebrados por suas propriedades terapêuticas naturais. O apelo do segmento é ainda mais impulsionado pelo interesse crescente do consumidor em alternativas sem cafeína e produtos de rótulo limpo com sourcing transparente. Além disso, combinações de sabores inovadoras e formatos convenientes como chás de ervas prontos para beber ampliaram o alcance do mercado. Como resultado, o chá de ervas está criando um nicho significativo, atraindo demografias mais jovens e conscientes da saúde e impulsionando novas oportunidades para desenvolvimento de produtos e expansão de mercado dentro do cenário europeu de chá.

Por Categoria: Aumento Orgânico Desafia Dominância Convencional

O chá convencional manteve uma posição dominante no mercado europeu de chá em 2024, representando 84,38% do total de vendas. Esta participação de mercado significativa sublinha a forte preferência do consumidor por ofertas tradicionais de chá que têm reconhecimento de marca há muito estabelecido e ampla disponibilidade. Os chás convencionais se beneficiam de redes de distribuição extensas e uma ampla gama de produtos atendendo a vários gostos e faixas de preço. Muitos consumidores continuam a escolher estas opções familiares por sua qualidade consistente e preços acessíveis. Embora não necessariamente visto como o segmento mais inovador, o chá convencional permanece um impulsionador de receita confiável para os principais players. Sua presença consolidada é suportada por hábitos e preferências de longa data em diferentes regiões europeias, particularmente em mercados maduros como Alemanha e Reino Unido.

Por outro lado, o chá orgânico é o segmento que mais cresce, expandindo a uma impressionante CAGR de 9,12%. Este crescimento está estreitamente ligado à demanda crescente do consumidor por produtos conscientes da saúde e ambientalmente responsáveis, à medida que mais compradores buscam certificações orgânicas e sourcing sustentável. A ascensão de compromissos carbono neutro pelas principais empresas elevou ainda mais o apelo das linhas de chá orgânico, alinhando-se com tendências mais amplas de clima e consumo ético. Os chás orgânicos atraem uma demografia de nicho, mas em rápida expansão, que valoriza pureza, rastreabilidade e uso reduzido de químicos no cultivo. Esforços de marketing aprimorados em torno de produtos orgânicos e ecológicos, junto com inovações em embalagem e canais de varejo, estão impulsionando adoção mais ampla na Europa. Esta dinâmica sinaliza uma mudança significativa nas prioridades do consumidor e apresenta oportunidades fortes para marcas capitalizarem na inovação focada na sustentabilidade no mercado de chá.

Por Tipo de Embalagem: Inovação Desafia Formatos Tradicionais

As caixas capturaram a maior participação da receita do mercado europeu de chá em 2024, representando 69,12% do total de vendas. Sua dominância é amplamente atribuída à visibilidade superior na prateleira, que ajuda a atrair a atenção do consumidor tanto no varejo físico quanto em lojas especializadas. As caixas também são favorecidas por sua adequação como opções de presente, frequentemente apresentando designs atraentes e embalagem premium que aprimora o valor percebido. Este formato de embalagem suporta uma ampla variedade de tipos de chá, desde misturas cotidianas até sortimentos de luxo, atendendo a preferências diversas do consumidor. Canais de distribuição estabelecidos ajudaram as caixas a manter sua posição de liderança, beneficiando-se da familiaridade do comprador e facilidade de empilhamento e exibição. Além disso, as caixas fornecem amplo espaço para branding e informações detalhadas do produto, o que reforça a confiança e decisões de compra do consumidor.

Em contraste, as bolsas representam o segmento de embalagem que mais cresce, expandindo a uma robusta CAGR de 7,12%. Este crescimento é impulsionado pela ascensão do comércio eletrônico e vendas diretas ao consumidor, onde embalagem leve e eficiente em espaço é crucial para otimização de custos de envio. As bolsas também atraem consumidores que priorizam frescor e conveniência, já que muitas vêm com recursos reseláveis que ajudam a manter o aroma e qualidade do chá após a abertura. Seu formato flexível é ideal para uma variedade de misturas de chá, incluindo produtos soltos premium e especiais, atendendo a estilos de vida evolutivos do consumidor focados na portabilidade e facilidade de uso. Inovações no design de bolsas as tornaram cada vez mais atraentes em ambientes de varejo também, oferecendo apelo distintivo na prateleira com estética moderna. À medida que as vendas digitais continuam a crescer na Europa, as bolsas devem consolidar sua posição no mercado ao atender à demanda por soluções de embalagem sustentáveis, práticas e amigáveis ao consumidor.

Por Canal de Distribuição: Transformação Digital Remodela Cenário de Varejo

Os canais fora do comércio dominaram o mercado europeu de chá em 2024, representando 71,13% da receita total. Esta participação substancial é principalmente impulsionada pelo alcance extenso de supermercados e mercearias, que oferecem conveniência, amplas gamas de produtos e preços competitivos. Estes pontos de venda de varejo permanecem os pontos de compra preferidos para a maioria dos consumidores, apoiando vendas constantes em vários segmentos de chá incluindo chás convencionais, orgânicos e especiais. A força do fora do comércio também vem de redes de distribuição bem estabelecidas, atividades promocionais e posicionamento atrativo na prateleira que aprimora a visibilidade e acessibilidade do produto. Além disso, a ascensão do comércio eletrônico dentro do fora do comércio contribuiu para manter esta posição dominante ao atender a consumidores que valorizam conveniência e opções de entrega em casa.

Em contraste, os canais no comércio são o segmento que mais cresce, expandindo a uma notável CAGR de 8,97%. Esta aceleração é alimentada pelo ressurgimento da experiência gastronômica à medida que os consumidores retornam às atividades sociais e de lazer pós-pandemia. Os ambientes no comércio oferecem oportunidades únicas para premiumização, engajamento de marca e inovação através de ofertas de chá especiais e prontos para beber adaptadas para aprimorar a experiência do cliente. O crescimento no comércio também reflete forte demanda por chás de alta qualidade, funcionais e artesanais que podem ser apreciados em ambientes curados, amplificando a exposição da marca. Além disso, os operadores no comércio priorizam cada vez mais sustentabilidade, sourcing ético e formatos novos de chá para atender às expectativas evolutivas do consumidor. Este segmento de crescimento dinâmico é vital para expansão futura do mercado, fornecendo caminhos para preços premium e conexões mais profundas com o consumidor além dos canais de varejo tradicionais.

Análise Geográfica

O mercado europeu de chá em 2024 vê a Alemanha como líder clara com uma participação dominante de 24,31% por volume, sustentando seu status como maior consumidor de chá da Europa. Os consumidores alemães demonstram fortes preferências em chás preto, verde, de ervas e prontos para beber, suportados por uma cultura de chá madura e diversa. Embora o mercado alemão mostre sinais de maturidade com ligeiros declínios em volume, permanece uma pedra angular do cenário europeu de chá, gerando receita substancial e mantendo liderança, favorecendo misturas com baixo açúcar e funcionais. Os supermercados estabelecidos, comércio eletrônico e canais de varejo especializados do país fornecem uma plataforma robusta para inovação contínua de produtos e premiumização dentro de seu mercado maduro mas evolutivo.

O Reino Unido, em contraste, está preparado para crescimento rápido até 2030 com uma CAGR projetada de 6,46%. Este aumento é amplamente atribuído à herança profundamente enraizada do Reino Unido com chá e uma demanda crescente do consumidor por misturas artesanais e premium. A capitalização do mercado do Reino Unido, mergulhada numa identidade cultural que venera o consumo de chá, vê uma demanda pronunciada por produtos orgânicos, especiais e centrados na saúde. Dados do ITC Trade Map revelam que o valor de importação de chá do Reino Unido aumentou de USD 303,18 milhões em 2021 para um antecipado USD 377,01 milhões em 2024 [3]Fonte: ITC Trade Map, "Valor de importação de Chá (aromatizado ou não), código hs: 0902", www.trademap.org, destacando ainda mais a trajetória de crescimento robusta do mercado. Millennials urbanos e consumidores conscientes da saúde estão impulsionando este crescimento, gravitando em direção a variedades inovadoras de chá como origem única, de ervas e chás funcionais. Fortalecido por canais de comércio eletrônico em expansão e lançamentos de produtos premium que harmonizam tradição com tendências de bem-estar contemporâneas, o Reino Unido está no caminho para emergir como o principal mercado europeu por receita.

Outros países europeus contribuem ativamente para as dinâmicas do mercado com padrões e preferências de crescimento variados. Romênia e Espanha são mercados emergentes com consumo crescente de chá. Estes países, junto com Polônia, Dinamarca e Suécia estão testemunhando demanda em expansão impulsionada pela crescente consciência de saúde e adoção de chás premium e orgânicos. Enquanto isso, a França mantém uma posição sólida com crescimento gradual, impulsionado por uma base de consumidores que valoriza qualidade e sustentabilidade. Esta diversidade geográfica enriquece o mercado europeu geral de chá, apresentando oportunidades para marketing direcionado, inovação de produtos e iniciativas de sustentabilidade adequadas às preferências locais e tendências evolutivas do consumidor.

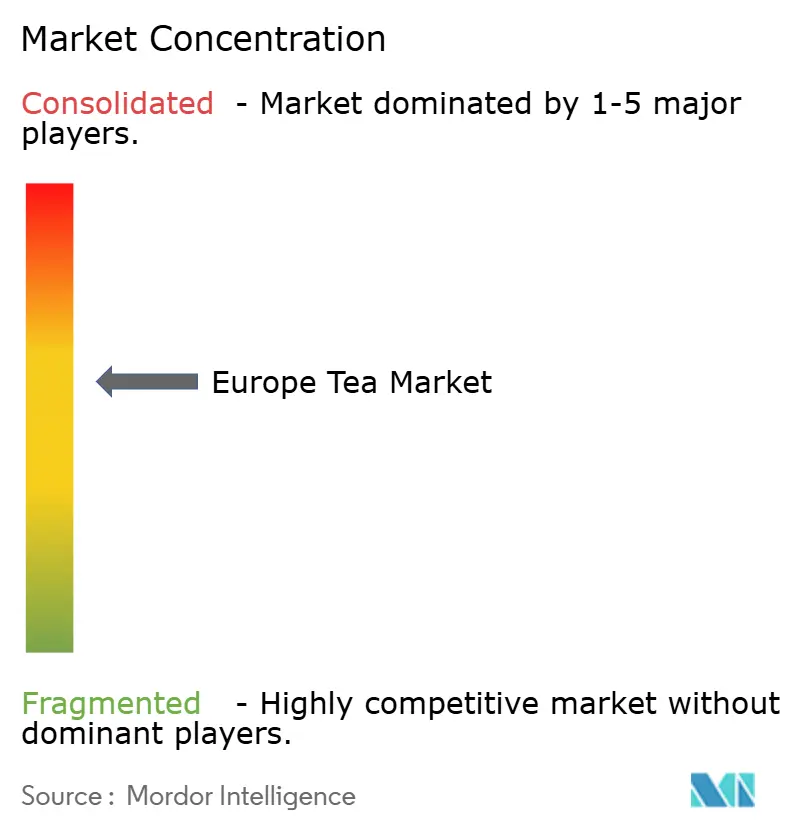

Cenário Competitivo

O mercado europeu de chá demonstra um nível moderado de concentração, com uma pontuação de concentração de mercado de 6, refletindo um ambiente competitivo equilibrado onde tanto grandes corporações multinacionais quanto marcas especializadas de nicho operam com sucesso. Esta estrutura permite estratégias diversas, com empresas dominantes aproveitando sua escala e recursos substanciais para otimizar cadeias de suprimentos e alcance de marketing, enquanto marcas menores e especializadas frequentemente capitalizam em ofertas únicas de produtos e relacionamentos fortes com consumidores construídos em torno de histórias de origem e qualidades artesanais. Tal cenário fomenta inovação e variedade, garantindo que as preferências do consumidor em diferentes segmentos-de mercado de massa a premium e orgânico-sejam bem atendidas.

Players líderes como Ekaterra da Unilever, Twinings da Associated British Foods e Bettys & Taylors of Harrogate Ltd mantêm posições proeminentes através de suas redes de distribuição extensas abrangendo supermercados, lojas de conveniência, plataformas de comércio eletrônico e canais de foodservice na Europa. Seu reconhecimento de marca bem estabelecido e capacidades financeiras lhes permitem manter liderança de mercado ao investir pesadamente em desenvolvimento de produtos, iniciativas de sustentabilidade e engajamento do consumidor. Estas empresas se destacam em combinar patrimônio de marca tradicional com tendências modernas, como linhas de produtos conscientes da saúde, chás prontos para beber e embalagem ecológica. Suas vantagens de escala também lhes permitem negociar contratos de sourcing favoráveis e otimizar logística, o que competidores menores acham desafiador de igualar.

Enquanto isso, marcas especializadas e players menores complementam o mercado ao direcionar segmentos de consumidores de nicho buscando chás de alta qualidade, origem única, orgânicos ou eticamente obtidos. Tais marcas usam estratégias de posicionamento diferenciado que destacam rastreabilidade, artesanato e benefícios de bem-estar, frequentemente engajando consumidores através de storytelling e cadeias de suprimentos transparentes. Esta diversidade enriquece o cenário competitivo ao impulsionar premiumização e inspirar empresas maiores a inovar continuamente. Em última análise, a estrutura moderadamente concentrada do mercado europeu de chá suporta uma interação dinâmica onde escala, herança, sustentabilidade e diferenciação focada no consumidor definem sucesso tanto para players principais quanto para marcas especializadas emergentes.

Líderes da Indústria de Chá da Europa

Associated British Foods PLC

Unilever PLC

Teekanne GmbH & Co. KG

Bettys & Taylors of Harrogate Ltd

Tata Consumer Products Limited

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Maio de 2025: A Kaytea revelou uma nova linha de pós de chá gelado instantâneo, direcionando o mercado do Reino Unido com sua visão de 'hidratação da próxima geração'. Estes pós convenientes vêm em três sabores atraentes: Pêssego e Manga, Limão e o sempre popular Chá com Leite Clássico. Criados para preparação sem esforço, estes pós pré-misturados podem ser facilmente misturados em água quente, guarnecidos com gelo ou misturados com água fria para uma bebida refrescante.

- Novembro de 2024: A PG Tips, uma marca proeminente de chá do Reino Unido, revelou uma nova linha de chás pretos especialmente misturados. Esta gama apresenta clássicos como Earl Grey, Chai, Gold e English Breakfast, todos adaptados para atender aos gostos em mudança dos consumidores. Notavelmente, estas novas misturas são criadas para harmonizar com o costume britânico antigo de adicionar leite ao chá.

- Julho de 2024: A Twinings lançou sua mais recente oferta: Chá Verde e Hortelã. Esta mistura refrescante casa a essência calmante de folhas de chá verde premium com o vigor vivaz da hortelã totalmente natural. Projetado para fornecer um equilíbrio perfeito de sabor e bem-estar, este produto atende a consumidores buscando uma opção de bebida revitalizante e consciente da saúde.

- Abril de 2024: A Typhoo, proprietária da marca de chá de ervas recém-lançada, Herbalistas, introduziu uma linha robusta de cinco chás. Cada chá é cuidadosamente infundido com adaptógenos de plantas, nootrópicos e aminoácidos. Os chás apresentados incluem Bedtime Bliss, Zen Time, Shine & Rise, Happy Place e Daily Restore.

Escopo do Relatório do Mercado de Chá da Europa

O chá é uma bebida que é produzida da combinação de folhas curadas da planta Camellia sinensis (chá) com água quente. O chá é a segunda bebida mais popular do mundo, depois da água. O mercado europeu de chá é segmentado por forma, tipo, canal de distribuição e geografia. Baseado na forma, é segmentado em chá em folha e chá CTC. Por tipo, o mercado é segmentado em chá preto, chá verde, chá de ervas e outros tipos. Baseado no canal de distribuição, é segmentado em hipermercados/supermercados, varejistas especializados, lojas de conveniência, varejistas online e outros canais de distribuição. Além disso, baseado na geografia, é segmentado em Espanha, Reino Unido, França, Alemanha, Rússia e Itália. Para cada segmento, o dimensionamento e previsões do mercado foram feitos baseados no valor (em USD milhões).

| Chá em Folha |

| Chá CTC |

| Chá Preto |

| Chá Verde |

| Chá de Ervas |

| Chá Oolong |

| Chá com Infusão de Frutas e Aromatizado |

| Outros Tipos de Produto |

| Caixa |

| Saco |

| Bolsa |

| Sachês |

| Outros Tipos de Embalagem |

| Convencional |

| Orgânico |

| Fora do Comércio | Supermercados/Hipermercados |

| Lojas de Conveniência | |

| Lojas de Varejo Online | |

| Lojas de Varejo Online | |

| Outros Canais de Distribuição | |

| No Comércio |

| Alemanha |

| Reino Unido |

| França |

| Rússia |

| Itália |

| Espanha |

| Países Baixos |

| Polônia |

| Suécia |

| Resto da Europa |

| Por Forma | Chá em Folha | |

| Chá CTC | ||

| Por Tipo de Produto | Chá Preto | |

| Chá Verde | ||

| Chá de Ervas | ||

| Chá Oolong | ||

| Chá com Infusão de Frutas e Aromatizado | ||

| Outros Tipos de Produto | ||

| Por Tipo de Embalagem | Caixa | |

| Saco | ||

| Bolsa | ||

| Sachês | ||

| Outros Tipos de Embalagem | ||

| Por Categoria | Convencional | |

| Orgânico | ||

| Por Canal de Distribuição | Fora do Comércio | Supermercados/Hipermercados |

| Lojas de Conveniência | ||

| Lojas de Varejo Online | ||

| Lojas de Varejo Online | ||

| Outros Canais de Distribuição | ||

| No Comércio | ||

| Por Geografia | Alemanha | |

| Reino Unido | ||

| França | ||

| Rússia | ||

| Itália | ||

| Espanha | ||

| Países Baixos | ||

| Polônia | ||

| Suécia | ||

| Resto da Europa | ||

Principais Questões Respondidas no Relatório

Qual é o valor projetado do mercado de chá da Europa até 2030?

Espera-se que atinja USD 25,49 bilhões, suportado por uma CAGR de 5,12% impulsionada pela premiumização e demanda por bem-estar.

Qual tipo de produto está crescendo mais rapidamente na Europa?

O chá de ervas lidera com uma CAGR de 8,71%, sustentado por benefícios funcionais e diversidade botânica.

Quão significativo é o papel do chá orgânico na Europa?

Embora o chá convencional domine, as variantes orgânicas estão expandindo a uma CAGR de 9,12% à medida que os consumidores pagam prêmios pela sustentabilidade certificada.

Quais formatos de embalagem estão ganhando impulso?

As bolsas reseláveis estão subindo a uma CAGR de 7,12% devido à adequação ao comércio eletrônico e retenção de frescor.

Por que a Alemanha é fundamental para o cenário regional de chá?

A Alemanha comanda 24,31% da participação de mercado, infraestrutura extensiva de importação e tradições de consumo culturalmente incorporadas.

Página atualizada pela última vez em: