Tamanho e Participação do Mercado de Smartwatches Europeu

Análise do Mercado de Smartwatches Europeu pela Mordor Intelligence

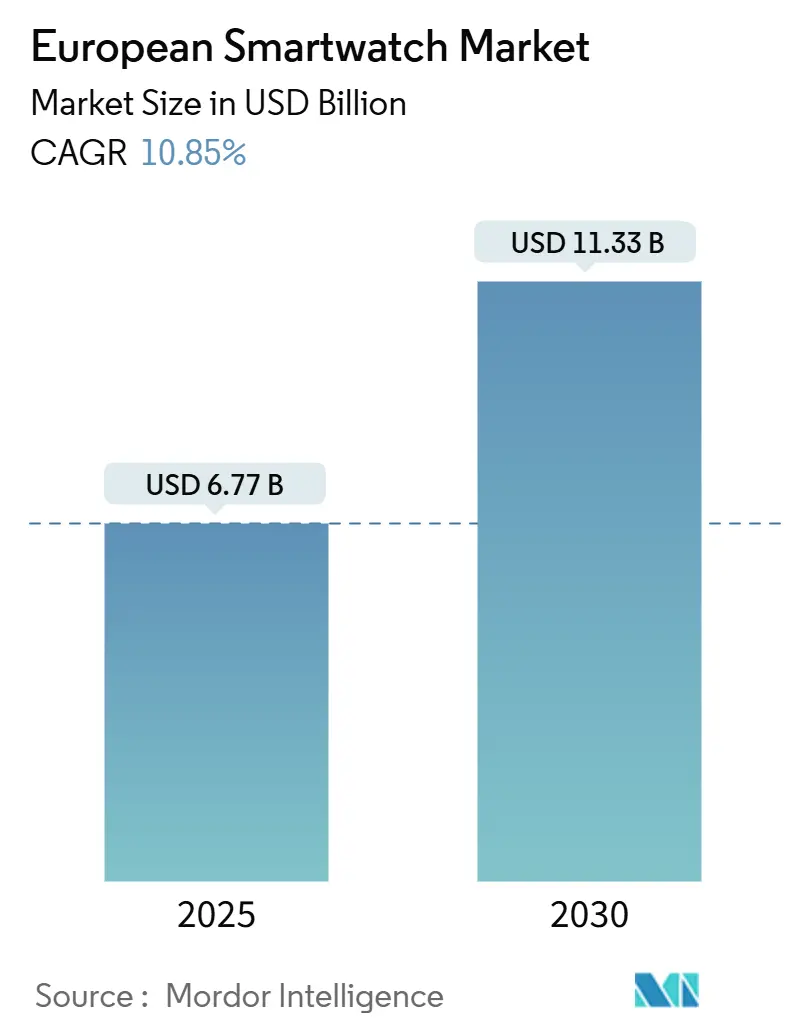

O mercado de smartwatches europeu situa-se em USD 6,77 mil milhões em 2025 e prevê-se que suba para USD 11,33 mil milhões até 2030, traduzindo-se num CAGR de 10,85%. O crescimento é impulsionado pela procura de monitorização de saúde de grau clínico, implementações constantes de LTE/5G e adoção rápida de pagamentos baseados em NFC. A clareza regulamentar sobre segurança de dispositivos e privacidade de dados sustenta a confiança do consumidor, enquanto as regras da economia circular encorajam ciclos de substituição no segmento premium. Os fornecedores de plataformas estreitam a integração do ecossistema para reter utilizadores, e as operadoras agregam conectividade de smartwatch para aumentar a receita média por utilizador. Os avanços de fabrico em ecrãs de alto brilho e chipsets de baixo consumo alargam a base endereçável de séniores, entusiastas de atividades ao ar livre e utilizadores empresariais.

Principais Conclusões do Relatório

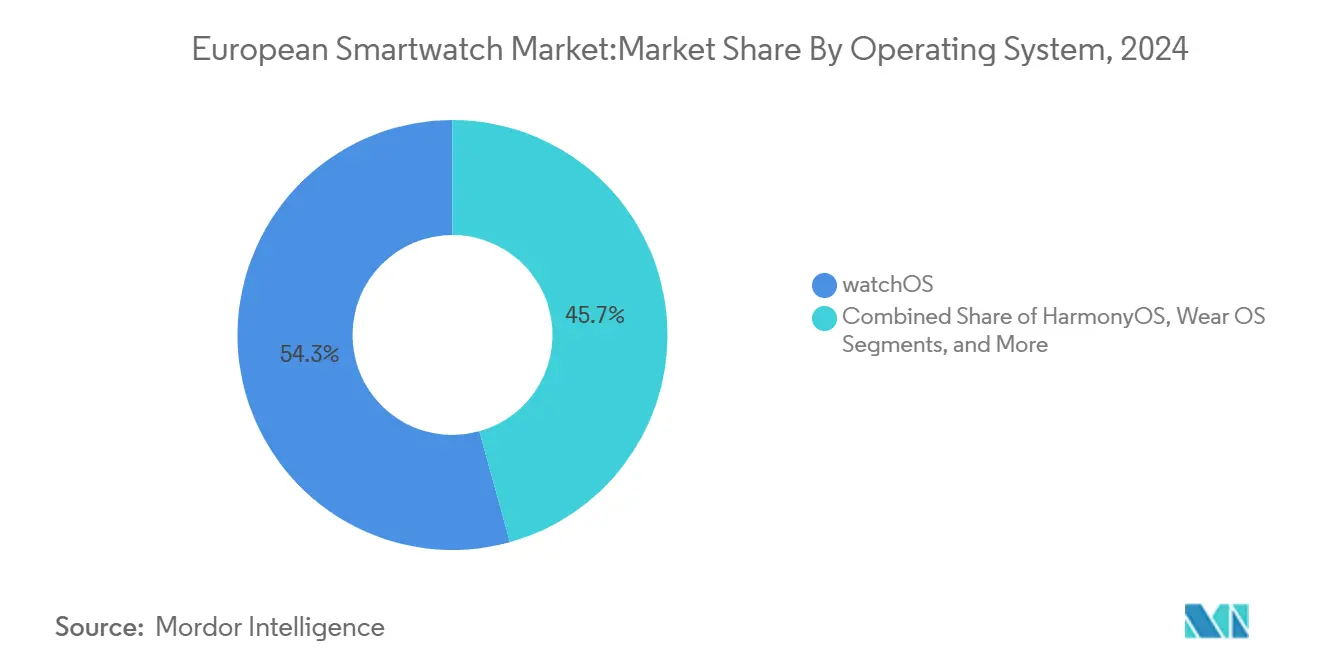

- Por sistema operativo, o watchOS liderou com 54,30% da participação do mercado de smartwatches europeu em 2024; o HarmonyOS está projetado para expandir a um CAGR de 17,60% até 2030.

- Por tecnologia de visualização, o AMOLED comandou 71,00% do tamanho do mercado de smartwatches europeu em 2024, enquanto os ecrãs Micro-LED estão previstos para crescer a 21,05% CAGR entre 2025-2030.

- Por aplicação, Fitness e Desporto representaram 36,50% do tamanho do mercado de smartwatches europeu em 2024, enquanto Saúde e Medicina está definida para avançar a 15,90% CAGR até 2030.

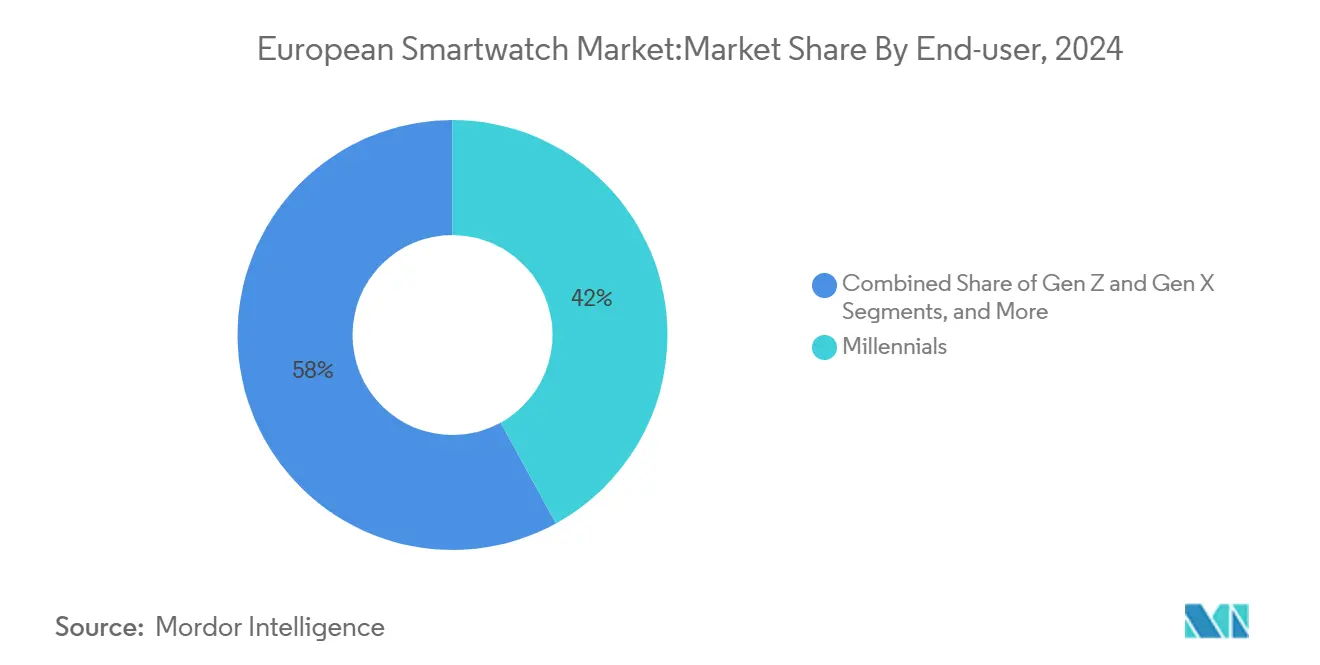

- Por perfil demográfico do utilizador final, os Millennials representaram 42,00% da participação do mercado de smartwatches europeu em 2024, contudo o segmento Séniores está preparado para 13,20% CAGR até 2030.

- Por canal de distribuição, as vendas online detiveram 48,10% do tamanho do mercado de smartwatches europeu em 2024; as operadoras de telecomunicações estão projetadas para registar um CAGR de 11,80% até 2030.

- Por geografia, o Reino Unido liderou com 23,40% da participação do mercado de smartwatches europeu em 2024, enquanto a Espanha deverá crescer a um CAGR de 10,98% durante o período de previsão.

Tendências e Perceções do Mercado de Smartwatches Europeu

Análise de Impacto dos Impulsionadores

| Impulsionador | ( ~ )% Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Crescente adoção de monitorização de saúde e fitness | +3.2% | Países nórdicos e Alemanha | Médio prazo (2-4 anos) |

| Expansão de smartwatches autónomos com LTE/5G | +2.8% | Reino Unido, Alemanha, França | Curto prazo (≤ 2 anos) |

| Ascensão de pagamentos sem contacto via smartwatches com NFC | +2.1% | Europa Ocidental | Médio prazo (2-4 anos) |

| Subsídios de bem-estar corporativo para smartwatches | +1.7% | Europa do Norte e Reino Unido | Longo prazo (≥ 4 anos) |

| Impulso da UE para passaporte digital de produto para eletrónicos circulares | +1.2% | Implementação em toda a UE, com adoção antecipada nos Países Baixos e Dinamarca | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Crescente Adoção de Monitorização de Saúde e Fitness

Os consumidores europeus veem cada vez mais os smartwatches como ferramentas clínicas, não como complementos de estilo de vida. O Pixel Watch 3 obteve aprovação da FDA para deteção de Perda de Pulso, estabelecendo um precedente para diagnósticos médicos no pulso.[1]U.S. Food & Drug Administration, "FDA Permits Marketing of First Watch for Pulse Stoppage Detection," fda.govO Sensor BioActive da Samsung agora inclui medições avançadas de glicação que sinalizam risco metabólico.[2]Samsung Electronics, "Samsung BioActive Sensor Adds AGEs Index," news.samsung.com O ScanWatch Nova da Withings estende a duração da bateria para 30 dias enquanto adiciona sensores ECG, SpO₂ e temperatura. As seguradoras usam estas leituras para refinar modelos de pontuação de risco e reembolso, fortalecendo a procura. Os hospitais pilotam programas de monitorização remota de pacientes que alimentam sinais vitais contínuos nos registos eletrónicos de saúde, diminuindo as consultas de acompanhamento.

Expansão de Smartwatches Autónomos com LTE/5G

A ativação de eSIM das operadoras remove a ligação ao smartphone e posiciona os smartwatches como dispositivos de segurança para crianças, séniores e atletas de atividades ao ar livre. O plano OneNumber da Vodafone a GBP 7,50 por mês permite um único subsídio de dados entre pulso e telefone, impulsionando a penetração no Reino Unido e Itália.[3]Vodafone Group, "OneNumber eSIM Service Overview," vodafone.co.ukOs fabricantes re-projetam antenas e caixas de bateria para manter espessura inferior a 13 mm enquanto cumprem objetivos de resistência de 24 horas. A conectividade independente sustenta a deteção de quedas, mensagens SOS e diagnósticos over-the-air, alargando segmentos endereçáveis. As operadoras beneficiam de receita de serviço incremental e menor rotatividade, promovendo venda cruzada em planos familiares.

Ascensão de Pagamentos Sem Contacto via Smartwatches com NFC

As preocupações de higiene pós-pandemia e limites de PIN obrigatórios aceleraram os pagamentos vestíveis. A Huawei introduziu um Mastercard pré-pago virtual na sua série GT-5 suportado pela Quicko Wallet financiada pela UE, alargando a aceitação além do Apple Pay e Google Wallet.[4]Huawei Technologies, "HarmonyOS Next-Generation Wearable Roadmap," developer.huawei.com Antenas NFC transparentes patenteadas pela Meta mantêm a estética do aro enquanto aumentam os alcances de leitura, encorajando marcas de moda a integrar pagamentos sem comprometer o design. Os retalhistas implementam fluxos de POS otimizados para pulso, reduzindo tempos de fila e aumentando o valor médio do ticket. As parcerias fintech permitem emissão instantânea de cartões tokenizados dentro de aplicações de smartwatch, eliminando plástico e apoiando objetivos de sustentabilidade da UE.

Subsídios de Bem-estar Corporativo para Smartwatches

As empresas na Dinamarca, Suécia e Reino Unido reembolsam funcionários até EUR 200 em vestíveis conectados que sincronizam com painéis de saúde ocupacional. Tabelas de classificação de comparação entre pares aumentam contagens diárias de passos, enquanto o rastreamento contínuo de HRV previne esgotamento. Estudos revisados por pares mostram reduções de 15% em reclamações musculoesqueléticas quando funcionários atingem objetivos de atividade de intensidade moderada. Os empregadores negociam descontos de volume com OEMs, ajudando fornecedores a escoar inventário enquanto conseguem contratos empresariais duradouros. Os integradores incorporam dados de smartwatch em software de RH, automatizando verificação de benefícios e relatórios de ROI.

Análise de Impacto das Restrições

| Restrição | ( ~ )% Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Preocupações de privacidade de dados impulsionadas pelo RGPD | −2.3% | Em toda a UE, mais rigoroso na Alemanha e França | Curto prazo (≤ 2 anos) |

| Pressão de margem da erosão de ASP de nível médio/baixo | −1.8% | Europa Oriental e segmentos sensíveis ao preço | Médio prazo (2-4 anos) |

| Restrições de fornecimento de ecrãs Micro-LED | -1.4% | Impacto global, afetando lançamentos de segmento premium | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Preocupações de Privacidade de Dados Impulsionadas pelo RGPD

Os fornecedores de smartwatch devem nomear representantes da UE, conduzir avaliações de risco de algoritmo e armazenar dados biométricos sensíveis dentro do EEE. O regulador alemão multou vários operadores de aplicações de fitness em 2025 por fluxos de consentimento inadequados, aumentando a consciencialização entre consumidores. A próxima Lei da IA classifica a pontuação de saúde preditiva no dispositivo como alto risco e obriga opções de substituição humana. A conformidade aumenta custos de firmware e legais, atrasando lançamentos de marcas asiáticas menores sem aconselhamento local. Algumas empresas compensam adicionando processamento no dispositivo, reduzindo carregamentos na nuvem e oferecendo níveis de soberania de dados pagos para clientes empresariais.

Pressão de Margem da Erosão de ASP de Nível Médio/Baixo

Os modelos sub-EUR 100 da Xiaomi expandiram 44% em envios durante o Q1 2025, promovendo comparações de preços que comprimem margens para incumbentes mi.com. Características como GPS e SpO₂ são agora requisitos básicos, erodindo diferenciadores outrora premium. Marcas estabelecidas mantêm volumes através de programas de fidelidade e créditos de troca, mas o desconto reduz pools de margem bruta necessários para I&D de Micro-LED e monitorização de glucose. Fornecedores de componentes consolidam para manter poder de preços, passando volatilidade de custos para OEMs. Fornecedores ocidentais respondem enfatizando longevidade, software atualizável e materiais premium para justificar diferenças de preço.

Análise de Segmentos

Por Sistema Operativo: HarmonyOS Ganha Terreno sobre a Incumbência

O mercado de smartwatches europeu registou 54,30% de participação para watchOS em 2024, traduzindo-se na maior base instalada de aplicações e acessórios. O HarmonyOS, pré-instalado em todos os novos vestíveis Huawei a partir de 2025, está projetado para registar um CAGR de 17,60% à medida que comunidades de expatriados chineses e consumidores conscientes do valor migram para o ecossistema. O Wear OS mantém relevância através do Galaxy Watch6 da Samsung e Pixel Watch 3 da Google, ancorando utilizadores de telefones Android que valorizam o acesso ao Google Assistant e Play Store.

A competição sustentada agora depende da continuidade entre dispositivos. A Apple sincroniza lembretes de medicação entre smartwatch, telefone e Mac, enquanto a Huawei emparelha smartwatches com carros alimentados por Harmony para entrada sem chave. O mercado de smartwatches europeu recompensa cada vez mais plataformas capazes de localizar aplicações como banca Monese ou música Deezer para cada idioma. Atualizações de conformidade para RGPD aparecem mais rapidamente no watchOS, dando à Apple uma vantagem empresarial, embora a Huawei compense ao disponibilizar bibliotecas de conformidade em código aberto para programadores locais.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Tecnologia de Visualização: Micro-LED Sinaliza o Próximo Salto Premium

O AMOLED deteve 71,00% do tamanho do mercado de smartwatches europeu em 2024 devido a cadeias de fornecimento maduras e fatores de forma finos. O Micro-LED promete o dobro do brilho em nits e 30% de poupança de energia, suportando legibilidade à luz solar em estâncias de esqui e praias mediterrânicas. A tecnologia está prevista para crescer a um CAGR de 21,05% uma vez que os rendimentos de backend subam e os custos de transferência em massa a nível de wafer diminuam.

Fabricantes de luxo como TAG Heuer e Montblanc reservaram lotes iniciais de Micro-LED para SKUs de USD 1.500-plus, apostando na disposição de adotantes antecipados para pagar. O TFT-LCD sobrevive em faixas de preço sub-EUR 80 e rastreadores para crianças onde a longevidade da bateria supera a profundidade de cor. A indústria de smartwatches europeia pode ver modelos de duplo fornecimento onde linhas de gama média adotam placas traseiras OLED híbridas enquanto testam pilotos Micro-LED em 2027.

Por Aplicação: Saúde e Medicina Sobe Rumo à Paridade

Fitness e Desporto ainda entregaram 36,50% do tamanho do mercado de smartwatches europeu em 2024, liderados por modos de corrida, ciclismo e natação. Saúde e Medicina regista um CAGR mais rápido de 15,90%, aproveitando validação clínica de ECG, tendência de pressão arterial e alertas de arritmia. Hospitais nos Países Baixos agora prescrevem smartwatches para gestão de hipertensão, reembolsando pacientes que transmitem leituras quinzenais a cardiologistas.

Pagamentos e Comércio é o cavalo negro à medida que o checkout baseado no pulso ganha confiança. Leitores NFC no transporte público em Paris e Berlim reconhecem carteiras de smartwatch tokenizadas, cortando tempos de fila durante as horas de ponta. Assistência Pessoal e Notificações mantêm-se estáveis, mas fornecedores refocalizam UX em sugestões contextuais como lembretes de inalador ligados a contagens de pólen, cimentando utilidade diária.

Por Perfil Demográfico do Utilizador Final: Séniores Aceleram Adoção

Os Millennials garantiram 42,00% da participação do mercado de smartwatches europeu em 2024 combinando requisitos de saúde, produtividade e moda. Os Séniores, contudo, entregam o CAGR mais rápido de 13,20% à medida que a população europeia em envelhecimento valoriza deteção de quedas e lembretes de medicação. Designs que priorizam a duração da bateria como o mostrador analógico-híbrido de 30 dias da Withings abordam desafios de destreza e fadiga de carregamento.

A Geração Z prefere cores vivas, histórias de sustentabilidade e colaborações com criadores. A Geração X procura rastreamento de apneia do sono e visibilidade rápida do calendário entre reuniões. Esquemas de bem-estar corporativo subsidiam cada vez mais dispositivos de funcionários séniores para reduzir pagamentos de cuidados crónicos, tornando empregadores parceiros de canal fundamentais.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Canal de Distribuição: Operadoras Transformam Conectividade em Força de Retalho

Lojas online puras capturaram 48,10% do tamanho do mercado de smartwatches europeu em 2024 à medida que consumidores compararam especificações e preços com um clique. As operadoras de telecomunicações agora superam outros canais com 11,80% CAGR com base em pacotes LTE/5G. Financiamento sem juros permite compradores amortizarem dispositivos ao longo de 24 meses, diminuindo fricção inicial.

Lojas de operadoras demonstram chamadas de vídeo no pulso e aprovisionamento remoto de SIM, impulsionando taxas de adesão. Retalhistas de eletrónica de consumo permanecem fortes na Alemanha graças a extensas pegadas de showroom onde compradores testam brilho do ecrã e conforto da correia. Lojas de relógios de luxo e joalharia focam-se em edições limitadas que alinham funções digitais com artesanato fabricado na Suíça

Análise Geográfica

O Reino Unido manteve 23,40% da participação do mercado de smartwatches europeu em 2024 à medida que rendimento disponível e cobertura móvel avançada suportaram adoção premium. As regras de segurança de produto pós-Brexit espelham maioritariamente normas da UE, evitando perturbação e favorecendo incumbentes com armazéns e centros de serviço do Reino Unido.

A Espanha lidera a tabela de crescimento com 10,98% CAGR até 2030. Marketing agressivo de G-SHOCK e outras marcas de moda em Madrid e Barcelona emparelha estética streetwear com resistência robusta à água. Alemanha e França crescem constantemente com base em incentivos fiscais de bem-estar corporativo, enquanto a Itália inclina-se para herança de luxo, misturando caixas de aço inoxidável com correias de couro Napa.

Países nórdicos coletivamente apresentam penetração próxima à saturação mas sustentam ciclos de substituição através de características específicas para exterior como modo de esqui e alertas de tempestade. A Europa Oriental absorve dispositivos de custo eficiente, com eventos de e-commerce locais como o "Hot 12.12" da Polónia aumentando volumes para rastreadores sub-EUR 60.

Panorama Competitivo

A pilha verticalmente integrada de hardware, software e serviços da Apple ancora uma base leal do Reino Unido e alemã, embora o fornecedor tenha cortado preços do Apple Watch em 2025 para suavizar vazamento de participação. A Huawei posiciona o HarmonyOS como a alternativa que abrange telefones, TVs e painéis de EV, semeando um ecossistema chinês autocontido dentro da Europa em meio a tensões geopolíticas.

A Samsung aproveita o seu Sensor BioActive e alianças regionais com operadoras para sustentar relevância do Wear OS. A Xiaomi escala volume através de dispositivos sub-EUR 100 enquanto avança para níveis de USD 220 com vidro de safira e LTE. A Garmin fortifica o seu núcleo de atletas de resistência estendendo aplicações ECG pela Europa, complementando a sua reputação de GNSS de alta precisão.

A intensidade de patentes sobe. A Meta registou designs de antena transparente para aros mais finos, e a Citizen incorpora módulos solares Eco-Drive para autonomia de meses. O controlo da cadeia de fornecimento diferencia vencedores: marcas capazes de garantir capacidade piloto Micro-LED e cumprir regras de Passaporte Digital de Produto superarão montadores dependentes de auditorias de conformidade de terceiros.

Líderes da Indústria de Smartwatches Europeia

-

TAG Heuer S.A.

-

Apple Inc.

-

Fitbit Inc.

-

Garmin Ltd

-

Samsung Electronics Co. Ltd

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Junho 2025: A Xiaomi reportou receita do Q1 2025 de CNY 111,3 mil milhões, citando vestíveis como motor de crescimento chave.

- Março 2025: O Google Pixel Watch 3 obteve aprovação da FDA para deteção de Perda de Pulso, permitindo alertas de emergência automatizados FDA.

- Fevereiro 2025: A Citizen revelou modelos CERAMIC-bezel Eco-Drive Satellite Wave GPS a USD 2.079 e USD 2.228

- Janeiro 2025: A Garmin expandiu a sua aplicação ECG para a UE e Austrália

Âmbito do Relatório do Mercado de Smartwatches Europeu

Um smartwatch é um dispositivo eletrónico vestível com capacidades computacionais para funções específicas e assemelha-se intimamente a um relógio de pulso. Devido ao tipo de aplicação para que é usado, e além de mostrar as horas, muitos smartwatches têm capacidades de comunicação sem fios que um utilizador pode usar a partir da interface do smartwatch para iniciar e atender chamadas telefónicas, ler emails e mensagens, receber atualizações de relatórios meteorológicos, ditar emails ou mensagens de texto, ou usá-lo como assistente digital pessoal.

O Mercado de Smartwatches Europeu está Segmentado por Sistemas Operativos (Watch OS, Android/Wear OS, e Outros Sistemas Operativos), Tipo de Visualização (AMOLED, PMOLED, e TFT LCD), Aplicação (Assistência Pessoal, Médica, Desporto, e Outras Aplicações), e País (Reino Unido, Alemanha, Espanha, e Resto da Europa). O relatório oferece o tamanho do mercado em termos de valor em USD para todos os segmentos acima mencionados.

| watchOS |

| Wear OS (Android) |

| HarmonyOS |

| Sistema Operativo Proprietário / Outro |

| AMOLED |

| Micro-LED |

| TFT-LCD / MIP |

| Assistência Pessoal e Notificações |

| Monitorização Médica e de Saúde |

| Fitness e Desporto |

| Pagamentos e Comércio |

| Geração Z (18-24) |

| Millennials (25-40) |

| Geração X (41-56) |

| Séniores (57+) |

| Online (E-commerce e Brand.com) |

| Offline - Retalho CE |

| Offline - Relógios e Joalharia |

| Operadoras de Telecomunicações |

| Reino Unido |

| Alemanha |

| França |

| Itália |

| Espanha |

| Países Baixos |

| Países Nórdicos (SE, NO, DK, FI) |

| Resto da Europa |

| Por Sistema Operativo | watchOS |

| Wear OS (Android) | |

| HarmonyOS | |

| Sistema Operativo Proprietário / Outro | |

| Por Tecnologia de Visualização | AMOLED |

| Micro-LED | |

| TFT-LCD / MIP | |

| Por Aplicação | Assistência Pessoal e Notificações |

| Monitorização Médica e de Saúde | |

| Fitness e Desporto | |

| Pagamentos e Comércio | |

| Por Perfil Demográfico do Utilizador Final | Geração Z (18-24) |

| Millennials (25-40) | |

| Geração X (41-56) | |

| Séniores (57+) | |

| Por Canal de Distribuição | Online (E-commerce e Brand.com) |

| Offline - Retalho CE | |

| Offline - Relógios e Joalharia | |

| Operadoras de Telecomunicações | |

| Por País | Reino Unido |

| Alemanha | |

| França | |

| Itália | |

| Espanha | |

| Países Baixos | |

| Países Nórdicos (SE, NO, DK, FI) | |

| Resto da Europa |

Questões Principais Respondidas no Relatório

Qual é o valor atual do mercado de smartwatches da Europa?

O mercado de smartwatches europeu está avaliado em USD 6,77 mil milhões em 2025.

Quão rápido se espera que o mercado cresça?

Projeta-se que expanda a um CAGR de 10,85%, atingindo USD 11,33 mil milhões até 2030.

Que sistema operativo lidera o mercado?

O watchOS da Apple detém a maior participação com 54,30% em 2024.

Que país é o mercado europeu de crescimento mais rápido?

A Espanha está prevista para subir a um CAGR de 10,98% até 2030.

Que característica está a impulsionar a adoção pelos séniores?

A monitorização de saúde de grau clínico, incluindo ECG e deteção de quedas, é a principal atração para séniores.

Porque são as operadoras importantes para o crescimento futuro?

Pacotes LTE/5G oferecidos pelas operadoras diminuem custos iniciais e permitem conectividade autónoma, aumentando a adoção.

Página atualizada pela última vez em: