Análise do mercado de transporte de longa distância na Europa

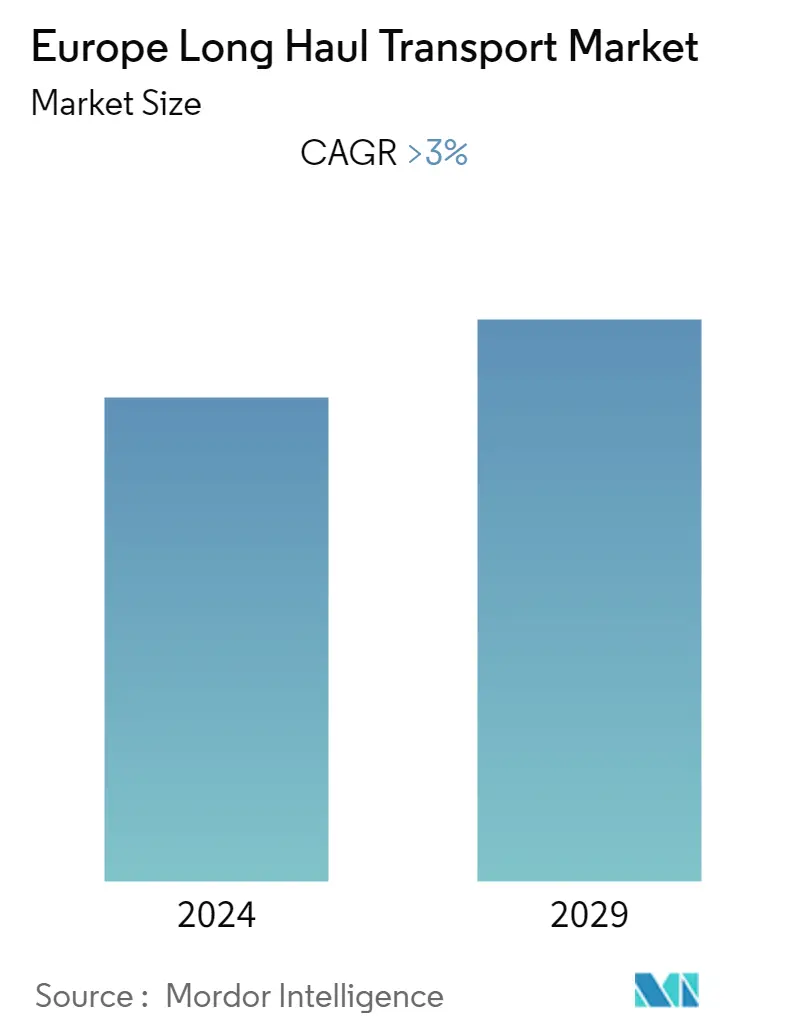

Durante o período da previsão, espera-se que o mercado europeu de transporte de longa distância registre um CAGR de mais de 3%.

- Devido à COVID-19, as taxas de frete rodoviário em junho de 2020 caíram 14,3% ano após ano. As taxas aumentaram 3% em comparação com Maio de 2020. Embora as taxas tenham permanecido estáveis durante o primeiro trimestre de 2020, os níveis de preços diminuíram acentuadamente a partir de Abril, à medida que os confinamentos provocados pela COVID-19 reduziram a procura e a capacidade disponível aumentou significativamente. Como resultado da COVID-19, a maior parte da procura diminuiu, mas houve variações sector a sector. A produção no sector automóvel estagnou em grande parte, enquanto se registaram saltos violentos na procura de transportes relacionados com produtos alimentares, os produtos químicos e farmacêuticos registaram níveis de procura sustentados mais elevados e os sectores industrial e retalhista da moda sofreram. A pandemia COVID-19 aumentou a importância da digitalização na indústria.

- Fortes aumentos em todos os tipos de operações levaram a um aumento de 6,5 por cento no transporte rodoviário de mercadorias europeu entre 2020 e 2021. No segundo trimestre de 2020, foram implementados bloqueios e restrições aos movimentos transfronteiriços. No segundo trimestre de 2021, o número de toneladas-quilómetro percorridas na UE aumentou 19,3%, para 496,5 mil milhões de toneladas-quilómetros. Em termos de toneladas, a Alemanha teve o maior volume de tráfego rodoviário de mercadorias no seu território em 2021.Combustível os preços desempenham um papel importante no transporte rodoviário de longa distância. Como os camiões têm de percorrer distâncias mais longas, os custos de combustível podem ter um impacto significativo nos custos de frete. À semelhança do primeiro trimestre de 2022, o aumento dos preços do gasóleo foi o principal impulsionador do aumento dos custos de transporte.

- Embora este factor tenha contribuído para o aumento em 2021, o crescimento da procura foi o principal responsável. Embora haja diferentes desenvolvimentos em diferentes países, o preço do gasóleo antes de impostos na UE-27 aumentou 69% em relação ao seu nível de Janeiro. A 1,9 euros (1,99 USD) por litro, o preço médio do gasóleo na bomba no 2º trimestre de 2022 nos principais países europeus apresentou um aumento de 13% face ao 1º trimestre de 2022. Muitos países tomaram medidas para minimizar o impacto deste aumento no preços dos combustíveis, inclusive através de reduções nos impostos. Apesar disso, o aumento continua significativo. O combustível representa agora cerca de 50% dos custos operacionais de um camião de longa distância, em comparação com um terço antes.

- De acordo com informações de um grupo industrial, o mercado europeu de transporte rodoviário de mercadorias irá abrandar em 2023, crescendo apenas 1,1% em termos reais, atingindo 408 mil milhões de dólares. A inflação que está subindo, a crise energética, o risco de recessão e os problemas com a indústria vão prejudicar muito o mercado em 2023. O transporte de longa distância, que faz parte do mercado de frete rodoviário, será afetado no da mesma maneira. Desde a pandemia de COVID-19, a indústria automóvel, que costumava representar uma grande parte do tráfego rodoviário na Europa, estava a enfrentar problemas. Para o ano de 2022, previa-se que a produção europeia tivesse caído 0,5%. A escassez de semicondutores teve um impacto negativo na oferta na Europa. Mas no final de 2022, a procura também começava a desmoronar. Na Alemanha, o maior mercado da Europa, as vendas deverão cair 5% este ano. Um pequeno fator positivo é o comércio eletrônico. Como o comércio eletrónico transfronteiriço (compras num país diferente do país de entrega) representa 40% das compras, é um forte fornecedor de fluxos para o transporte internacional. Mas esta força motriz também está a começar a enfraquecer.

Tendências do mercado de transporte de longa distância na Europa

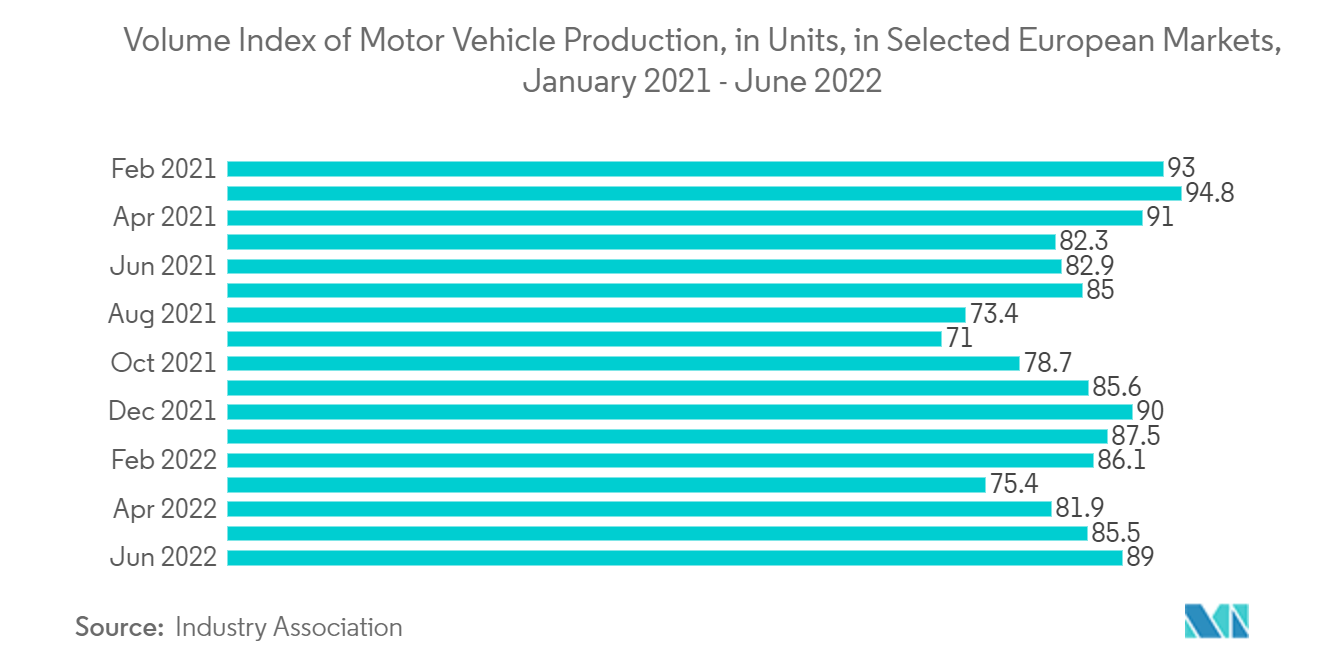

O encolhimento do setor automotivo pode impactar o crescimento do mercado

O mercado automóvel europeu foi particularmente atingido no primeiro semestre de 2022. A crise dos semicondutores, o aumento dos custos das matérias-primas e da logística e agora o conflito entre a Rússia e a Ucrânia, combinados com outros factores, estão a pesar mensalmente na indústria automóvel da Europa. No primeiro trimestre de 2022, o mercado automóvel europeu caiu 10,6% em comparação com o mesmo período de 2021. Com exceção de alguns países que foram poupados, todos os países europeus registaram uma queda significativa nas matrículas e, para a maioria deles, foi um declínio de dois dígitos. Segundo a ACEA – Associação Europeia de Fabricantes de Automóveis – foram vendidas 844.147 unidades em março de 2022, o que representa -20,5% face a março de 2021, e mesmo -51% face a março de 2019. Deixando de lado 2020 e a paralisia das economias relacionada com a pandemia, nunca antes os volumes de vendas do mês de março eram tão baixos e, para efeito de comparação, o primeiro trimestre de 2021 teve um salto dramático de 62,7% em comparação com o mesmo mês de 2020. No primeiro trimestre de 2022, os registros caíram 12,3% em comparação com o primeiro trimestre de 2021 com 2.245.976 veículos novos de passageiros vendidos.

Mais globalmente, com uma queda de 2,4% em janeiro e de 5,4% em fevereiro, todo o mercado europeu (União Europeia + Reino Unido, Suíça, Noruega e Islândia) sofreu uma queda de 20,5% em março de 2022, com um total de 1.127.077 registos (um déficit de 260.908 unidades em relação a março de 2021). Não é de surpreender que os mercados mais afetados sejam -39,5% para a Suécia - o país com o maior declínio, -30,2% para Espanha, -29,7% para Itália, -19,5% para França, -17,5% para Alemanha e -14,3%. % para a Grã-Bretanha. Além da crise relacionada com a escassez de semicondutores, a guerra na Ucrânia e o encerramento de fábricas agravam a situação, uma vez que a Ucrânia é o principal fornecedor de cablagens. A guerra complica ainda mais os problemas de entrega que já persistiam desde a primavera de 2021. Devido a estas diversas carências e problemas logísticos, várias fábricas europeias viram a sua produção temporariamente interrompida, como algumas unidades alemãs do grupo Volkswagen. Se este cenário se mantiver, o transporte de longo curso na Europa será afetado, uma vez que o setor automóvel é o principal utilizador final do mercado de longo curso.

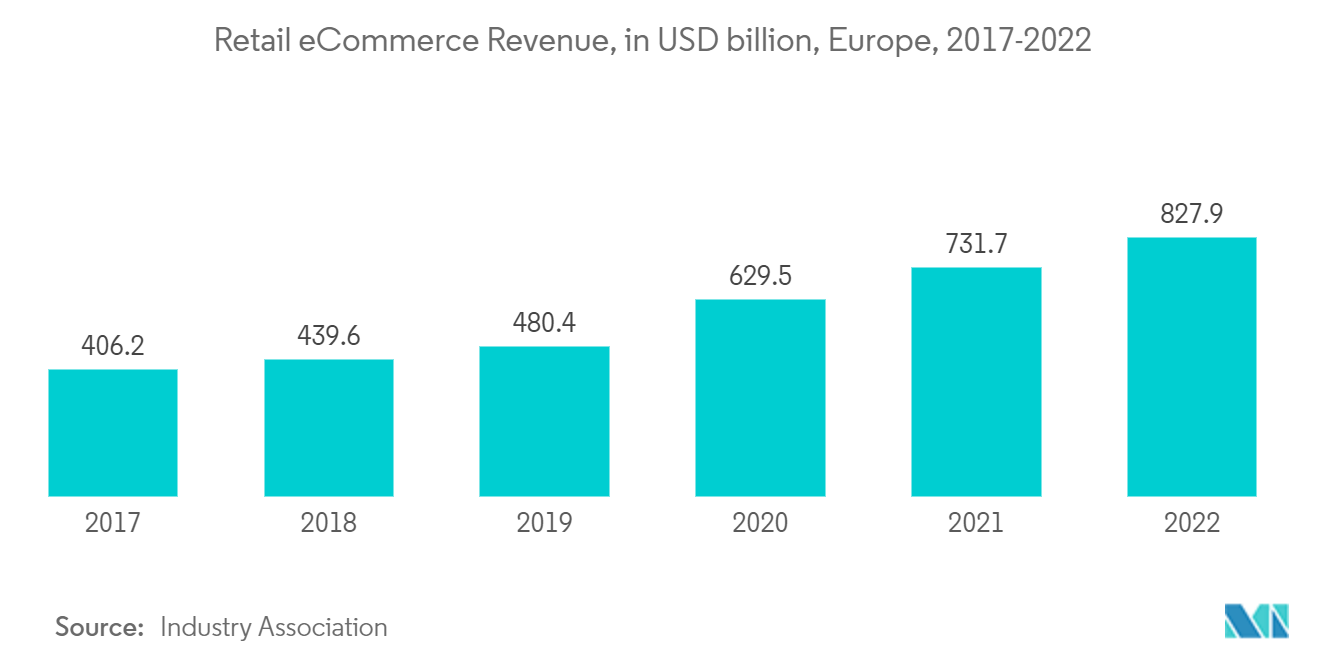

Setor florescente de comércio eletrônico para apoiar o crescimento do mercado

Em 2021, o comércio eletrónico europeu registou um aumento no volume de negócios B2C, apesar de alguns países reportarem vendas mais baixas no comércio eletrónico devido a menos medidas relativas à pandemia de Covid-19. Durante algum tempo, a Europa Oriental registou taxas de crescimento mais elevadas nas vendas de comércio eletrónico B2C do que muitos países da Europa Ocidental. No entanto, a Europa Ocidental ainda detém a maior parte do volume de negócios total, com 63%, em comparação com os 2% da Europa Oriental. A região Ocidental da Europa continua a ser líder em termos de volume de negócios de comércio eletrónico B2C, representando mais de 60% do volume de negócios total. O E-PIB das regiões reflete esta percentagem do volume de negócios, sendo a Europa Ocidental o país com o maior E-PIB. Embora o Norte da Europa pareça ficar para trás em termos de participação no volume de negócios total europeu, os mercados de comércio eletrónico são robustos, contribuindo com mais de 4% para o PIB total. Embora a economia digital na Europa Oriental continue a crescer, ainda tem um longo caminho a percorrer antes de poder competir com os mercados da Europa Ocidental e do Sul.

A França viu, nos últimos dois anos, a digitalização dos retalhistas, especialmente das PME, acelerar consideravelmente. A quantidade de receitas provenientes do online realmente cresceu durante a Covid-19, embora a taxa de mudança esteja agora a abrandar um pouco porque subimos muito durante os confinamentos. A Alemanha registou uma participação crescente do comércio eletrónico no setor retalhista, provavelmente na sequência do aumento dos investimentos durante a pandemia. A Irlanda, por outro lado, assistiu a uma rápida mudança para o retalho online, com a Covid-19 a ser um catalisador na aceleração da adopção e utilização digital. No Luxemburgo, a percentagem de utilizadores da Internet que compraram bens ou serviços online cresceu 1% desde 2021. Nos Países Baixos, os retalhistas tradicionais foram forçados a vender online devido aos confinamentos durante a pandemia de Covid-19. No Reino Unido, a percentagem da população que acede à Internet cresceu 1% desde 2021. Com este crescimento maciço do comércio eletrónico na região, a procura de transporte de longo curso continuará a aumentar.

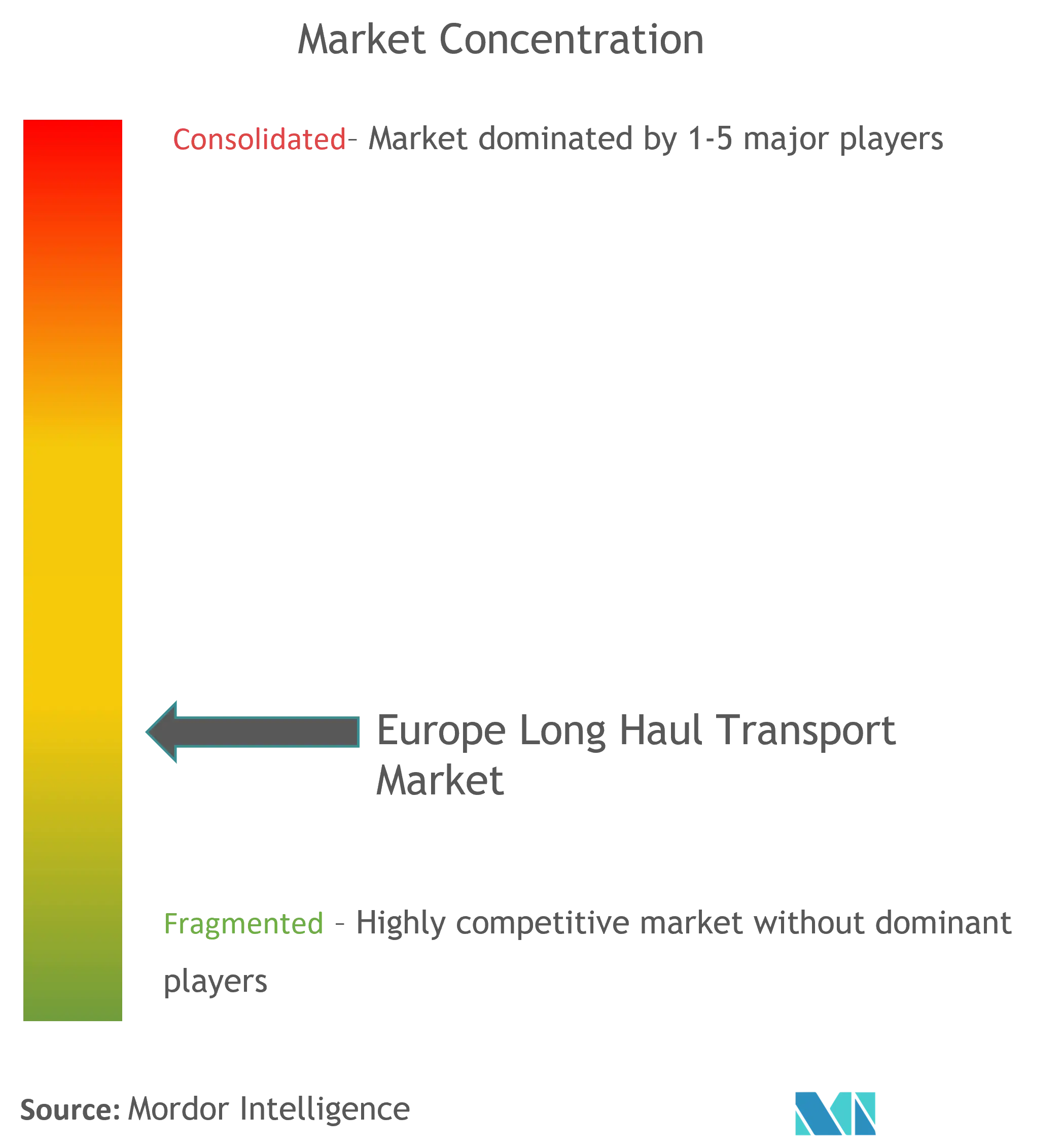

Visão geral da indústria de transporte de longa distância na Europa

O mercado europeu de transportes de longo curso está fragmentado e a passar por mudanças transformadoras, com a digitalização prometendo revolucionar as práticas tradicionais. Além disso, iniciativas de start-ups tecnológicas e dos maiores players do mercado reforçam a necessidade de inovar constantemente para permanecermos competitivos. As pequenas e médias empresas de logística devem aproveitar a tecnologia e outras oportunidades para inovar os serviços para os expedidores e competir com sucesso com os grandes intervenientes. DB Schenker, DHL, DSV, Kuehne + Nagel e Dascher são alguns dos menores players do mercado.

Líderes do mercado de transporte de longa distância na Europa

Deutsche Post DHL

Deutsche Bahn AG

DSV

Kuehne + Nagel International AG

Dascher

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de transporte de longa distância na Europa

- Julho de 2023 Trucksters, uma operadora espanhola de transporte rodoviário de mercadorias que revolucionou o setor de longo curso com o uso de IA e big data, fechou uma rodada da Série B de 33 milhões de euros. A nova injeção de capital, apoiada por investidores novos e existentes, será utilizada para cumprir alguns dos objetivos estratégicos da empresa, incluindo a eletrificação das suas rotas, tornando potencialmente a Trucksters o primeiro operador elétrico de longo curso na Europa.

- Março de 2023 CEVA Logistics, ENGIE e SANEF – a Aliança ECTN prevê construir e operar uma rede de terminais de caminhões com soluções energéticas de baixo carbono para transportar mercadorias ao longo das rodovias da Europa. O sistema disruptivo será adaptado aos requisitos limitados de alcance e carregamento dos caminhões elétricos. Três grandes grupos estão a unir forças para combater as alterações climáticas e lançar a Aliança Europeia para a Rede Europeia de Transportes Limpos (Aliança ECTN), uma solução concreta para descarbonizar o transporte rodoviário de mercadorias.

Segmentação da indústria de transporte de longa distância na Europa

O transporte rodoviário de longa distância (às vezes chamado de transporte rodoviário 'over-the-road') envolve movimentos de carga de longa distância por caminhões, geralmente usando combinações de trator-reboque. Os motoristas de longa distância costumam ficar fora de casa por dias ou semanas seguidos. O mercado europeu de transporte de longo curso é segmentado por Destino (Doméstico e Transfronteiriço), Usuário Final ((Construção, Petróleo e Gás e Pedreiras, Agricultura, Pesca e Silvicultura, Manufatura e Automotivo, Comércio Distributivo e Outros Usuários Finais ( Farmacêutico e de Saúde)) e País (Alemanha, Reino Unido, França, Itália, Espanha, Rússia e Resto da Europa).O relatório oferece tamanhos de mercado e previsões em valor (USD) para todos os segmentos acima.

| Doméstico |

| Transfronteiriço |

| Construção |

| Petróleo e Gás e Pedreiras |

| Agricultura, Pesca e Silvicultura |

| Manufatura e Automotivo |

| Comércio Distributivo |

| Outros usuários finais (farmacêuticos e de saúde) |

| Alemanha |

| Reino Unido |

| França |

| Itália |

| Espanha |

| Rússia |

| Resto da Europa |

| Por destino | Doméstico |

| Transfronteiriço | |

| Por usuário final | Construção |

| Petróleo e Gás e Pedreiras | |

| Agricultura, Pesca e Silvicultura | |

| Manufatura e Automotivo | |

| Comércio Distributivo | |

| Outros usuários finais (farmacêuticos e de saúde) | |

| Por país | Alemanha |

| Reino Unido | |

| França | |

| Itália | |

| Espanha | |

| Rússia | |

| Resto da Europa |

Perguntas frequentes sobre pesquisa de mercado de transporte de longa distância na Europa

Qual é o tamanho atual do mercado europeu de transporte de longa distância?

O mercado europeu de transporte de longa distância deverá registrar um CAGR superior a 3% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado europeu de transporte de longa distância?

Deutsche Post DHL, Deutsche Bahn AG, DSV, Kuehne + Nagel International AG, Dascher são as principais empresas que operam no mercado europeu de transporte de longa distância.

Que anos cobre este mercado europeu de transporte de longa distância?

O relatório abrange o tamanho histórico do mercado europeu de transporte de longa distância para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado europeu de transporte de longa distância para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da Indústria de Transporte de Longo Curso na Europa

Estatísticas para a participação de mercado de transporte de longa distância na Europa em 2024, tamanho e taxa de crescimento de receita, criadas pela Mordor Intelligence™ Industry Reports. A análise de transporte de longa distância na Europa inclui uma perspectiva de previsão de mercado para 2024 a 2029 e uma visão geral histórica. Obtenha uma amostra de esta análise da indústria como um relatório gratuito para download em PDF.