Análise do mercado de suprimentos hospitalares na Europa

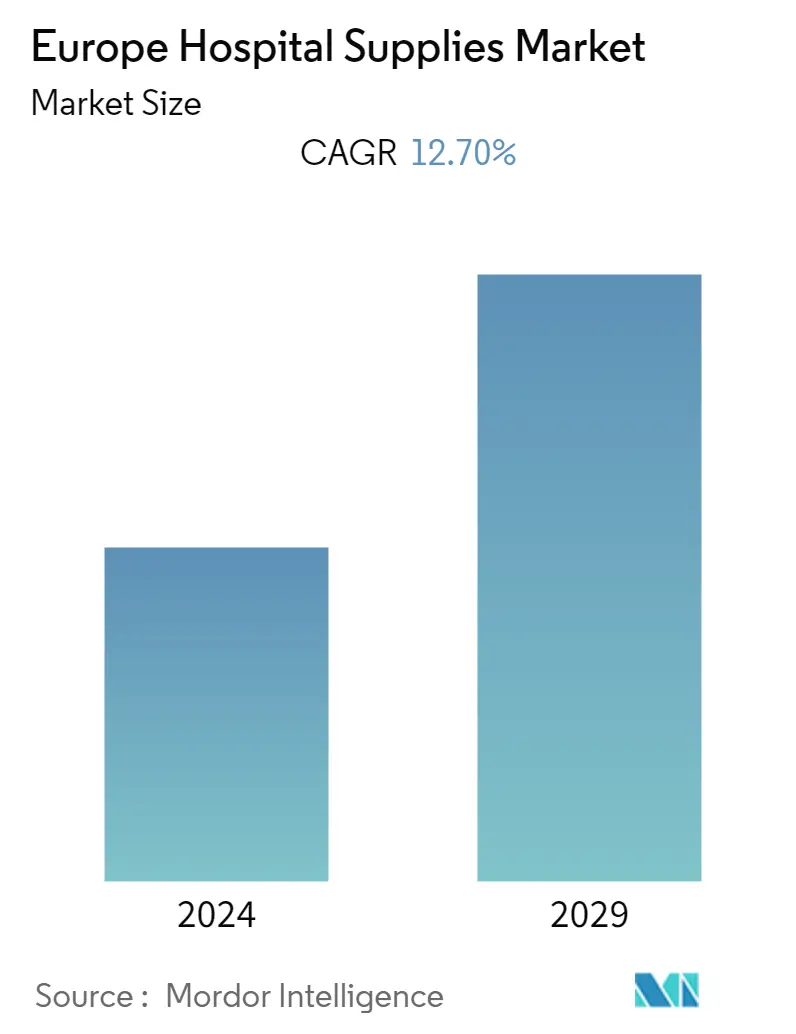

Espera-se que o mercado europeu de suprimentos hospitalares registre um CAGR de 12,7% durante o período de previsão.

O surto de COVID-19 impactou significativamente o mercado de suprimentos hospitalares. A procura de fornecimentos hospitalares registou um crescimento significativo durante a pandemia de COVID-19 devido ao número crescente de casos de COVID-19 que requerem fornecimentos médicos contínuos. Por exemplo, em Fevereiro de 2022, a União Europeia (UE) financiou 180 concentradores de oxigénio adicionais, 2.000 oxímetros de pulso e outros fornecimentos médicos para instalações ambulatoriais em aldeias georgianas. Os fornecimentos foram adquiridos como parte de uma iniciativa significativa da UE e das Nações Unidas para apoiar instalações de saúde rurais e diminuir os efeitos do surto de COVID-19 no país. O programa equipou as unidades ambulatoriais das aldeias com tecnologia de telemedicina para aumentar o acesso aos cuidados de saúde. Essas iniciativas e o financiamento da União Europeia levaram ao aumento da adoção de fornecimentos hospitalares nos países europeus durante a pandemia. No entanto, o mercado estabilizou gradualmente à medida que os casos de COVID-19 diminuíram, resultando no regresso ao nível normal de procura da oferta hospitalar; espera-se que o mercado apresente um ligeiro declínio devido à compra excessiva de suprimentos hospitalares durante a pandemia.

Os fatores propulsores para o crescimento do mercado incluem a alta demanda por doenças crônicas, o aumento da população geriátrica e o investimento em infraestrutura de saúde. Por exemplo, de acordo com a Organização de Cooperação e Desenvolvimento Económico, agosto de 2022, as despesas per capita estimadas com cuidados de saúde em países europeus como a Áustria, a Alemanha, a Irlanda e a Polónia em 2021 foram de 5.775,04 dólares (5.488,2 euros), 5.785,88 dólares ( 5.498,5 euros), 5.961,08 dólares (5.665 euros) e 4.807,59 dólares (4.568,8 euros), respectivamente. Portanto, as elevadas despesas per capita com cuidados de saúde nos países europeus levarão a uma maior adoção de cuidados de saúde nos hospitais europeus, levando assim à adoção de materiais hospitalares e impulsionando o crescimento do mercado. Além disso, espera-se que a população idosa em ambos os países cresça nos próximos anos e que esta população esteja mais propensa a doenças crónicas. Por exemplo, de acordo com o relatório de 2022 do Departamento de Economia e Assuntos Sociais das Nações Unidas, cerca de 19% da população na Europa tinha 65 anos de idade ou mais, tornando-a a região com a maior percentagem de pessoas idosas em 2022. De acordo com as projeções , uma em cada quatro pessoas na Europa poderá ter 65 anos ou mais em 2050. Além disso, o facto de a população geriátrica ser mais suscetível a doenças agudas e crónicas indica que o aumento da população geriátrica é também altamente responsável pelas elevadas taxas de internamento hospitalar, portanto empurrando a demanda neste mercado.

A Europa tem um sistema de saúde forte em termos de infraestruturas, camas hospitalares, materiais hospitalares, equipamentos, etc., o que ajudou o mercado global a representar a maior quota de mercado. Além disso, espera-se também que o aumento de um projeto governamental para atender à demanda por suprimentos hospitalares impulsione o crescimento do mercado. Por exemplo, em Janeiro de 2021, a União Europeia lançou um projecto imPURE para produzir rapidamente fornecimentos médicos. O objetivo estratégico da imPURE é reaproveitar linhas industriais de processamento de plástico não médico na Europa para a produção rápida e ampla distribuição de Suprimentos Médicos Críticos (CRMs) para atender às necessidades urgentes das sociedades de suprimentos e equipamentos médicos vitais. Portanto, a infra-estrutura bem estabelecida dos hospitais ajuda a fazer crescer o mercado europeu de materiais hospitalares.

Assim, os fatores acima mencionados estão impactando o crescimento do mercado europeu de suprimentos hospitalares. No entanto, espera-se que o surgimento de serviços de assistência domiciliar e de órgãos reguladores rigorosos restrinja o crescimento do mercado.

Tendências do mercado de suprimentos hospitalares na Europa

Espera-se que o segmento de equipamentos para salas de cirurgia testemunhe alto crescimento durante o período de previsão

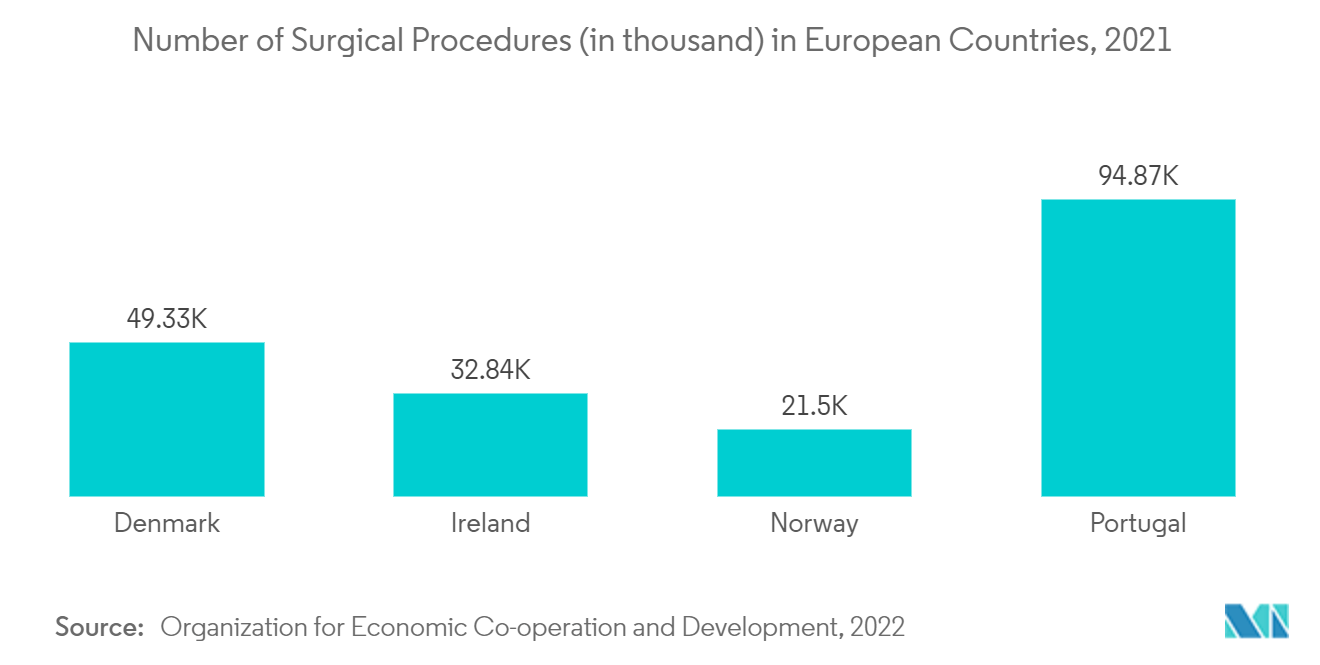

As salas de cirurgia são projetadas para que cirurgiões e equipe cirúrgica realizem procedimentos cirúrgicos utilizando equipamentos de última geração. Com a crescente imigração de países africanos e outros países mediterrânicos para os países europeus, os procedimentos cirúrgicos aumentaram significativamente, exigindo ainda mais o avanço tecnológico nos equipamentos das salas de operações. Por exemplo, o Centro Nacional de Informação sobre Biotecnologia, em 2021, estimou um aumento de cerca de 47% nas cesarianas no Sul da Europa até 2030. Portanto, várias empresas procuram desenvolver salas de operações de última geração, criando oportunidades de crescimento lucrativas.

Espera-se que iniciativas crescentes dos principais players do mercado, como parcerias, aumentem na adoção de equipamentos de sala de cirurgia, impulsionando o crescimento deste segmento. Por exemplo, em janeiro de 2022, a Philips e o Hospital Universitário Brandaburg an der Havel firmaram uma parceria estratégica de 10 anos para renovar e expandir as opções diagnósticas e terapêuticas do hospital, fornecendo soluções de tecnologia avançada. De acordo com o acordo, a Philips fornecerá ao hospital novas e atualizadas salas de cirurgia híbridas e suítes intervencionistas. Prevê-se que tais parcerias aumentem as vendas de equipamentos para salas de cirurgia na Europa, impulsionando o crescimento do segmento. Além disso, em abril de 2022, a Alcon introduziu treinamento cirúrgico de realidade virtual para os cirurgiões que praticam em salas de cirurgia no Simulador Cirúrgico Oftálmico de Realidade Virtual (VR) Alcon Fidelis. Espera-se que isto aumente a adoção de equipamentos de sala de cirurgia de realidade virtual na Europa, impulsionando o crescimento deste segmento.

Assim, pelos fatores acima, espera-se que o segmento de equipamentos para salas cirúrgicas apresente um crescimento significativo nos próximos anos.

Espera-se que a Alemanha domine o mercado europeu de suprimentos hospitalares durante o período de previsão

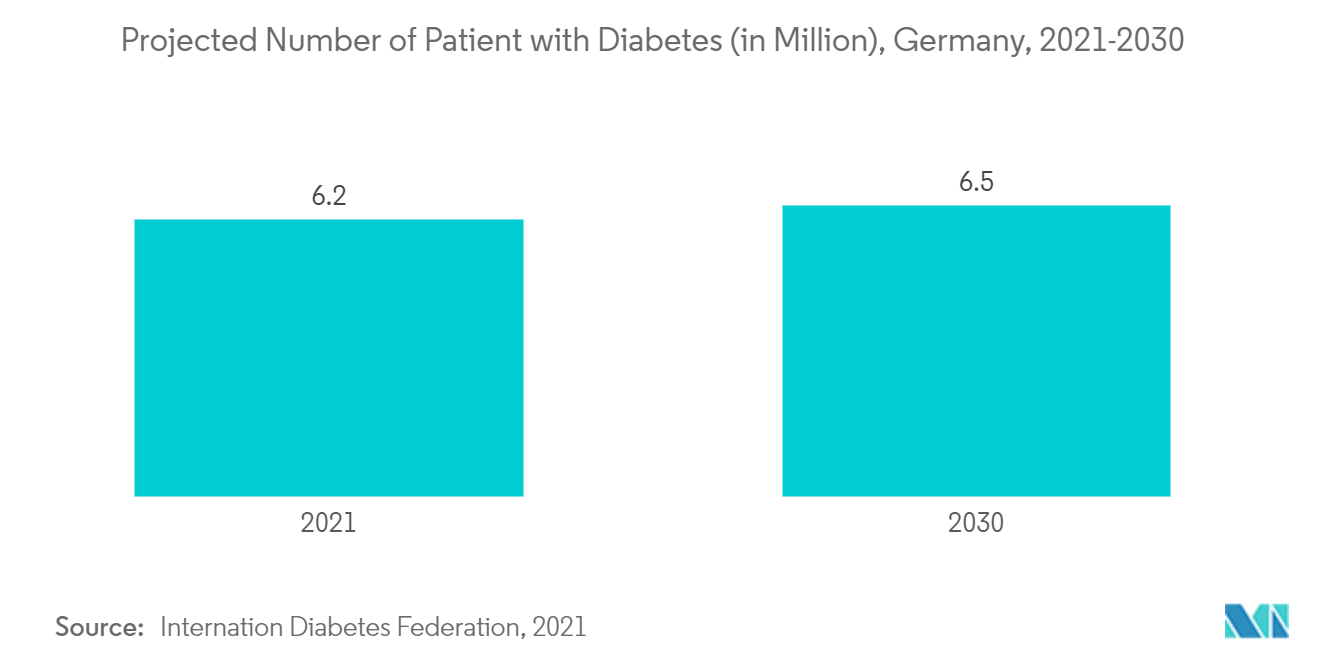

Os factores que afectam o crescimento dos fornecimentos hospitalares na Alemanha incluem o aumento das doenças crónicas, como a diabetes, o cancro e as doenças cardiovasculares, o aumento do número de hospitais, os avanços tecnológicos nos cuidados de saúde, as infra-estruturas de saúde bem desenvolvidas e o aumento das parcerias com a Organização Mundial da Saúde (OMS), entre outros. Por exemplo, em Janeiro de 2021, o governo alemão estabeleceu uma parceria com a OMS para importar material médico no valor de 3,84 milhões de dólares (3,65 milhões de euros) para países da região dos Balcãs Ocidentais. Inclui 334 ventiladores e 19.400 oxímetros de pulso e equiparia as instalações de saúde para monitorizar e melhorar os resultados de saúde dos pacientes com COVID-19, especialmente em unidades de cuidados intensivos. Esperava-se que tal iniciativa impulsionasse o crescimento do mercado devido ao aumento na adoção de suprimentos médicos no país. Além disso, de acordo com a atualização do Banco Mundial, em janeiro de 2023, a prevalência da diabetes na Alemanha foi comunicada em 6,9% em 2021. Assim, com um aumento de doenças crónicas como a diabetes, o número de internamentos hospitalares aumenta. Portanto, há um aumento na necessidade de suprimentos hospitalares, acabando por impulsionar o crescimento do mercado.

Espera-se também que o aumento das iniciativas tecnológicas no setor da saúde na Alemanha impulsione o crescimento do mercado. Juntamente com a Matternet e a UPS (United Parcel Service), os hospitais na Alemanha poderão entregar suprimentos de laboratórios médicos por drone. Os drones voarão em duas rotas e entregarão regularmente medicamentos especializados para infusão e equipamentos de proteção individual (EPI). Espera-se que tais avanços impulsionem ainda mais o mercado de suprimentos hospitalares na Europa devido à entrega oportuna de suprimentos úteis.

Além disso, espera-se que as estratégias crescentes dos principais players do mercado impulsionem o crescimento do mercado na Alemanha. Por exemplo, em julho de 2022, a Olympus lançou o EASY SUITE, a sua solução de integração de sala de operações (SO) de próxima geração, na Alemanha e noutras regiões europeias. EASYSUITE incorpora gerenciamento e roteamento de vídeo, gravação de procedimentos, gerenciamento de conteúdo médico e colaboração virtual. Esses lançamentos levarão a uma maior adoção de equipamentos de sala de cirurgia nos hospitais alemães, impulsionando o crescimento do mercado.

Portanto, devido aos fatores acima mencionados, espera-se que a Alemanha detenha uma participação significativa.

Visão geral da indústria de suprimentos hospitalares na Europa

O mercado europeu de suprimentos hospitalares está fragmentado devido à presença de diversas empresas que operam global e regionalmente. O cenário competitivo inclui uma análise de empresas internacionais e locais que detêm participações de mercado significativas e são bem conhecidas, incluindo Medtronic PLC, Baxter International Inc., Cardinal Health Inc., Becton, Dickinson and Company, Boston Scientific Group, Johnson Johnson (Ethicon), 3M Company, B. Braun Melsungen AG e Thermo Fisher Scientific Inc., entre outros.

Líderes de mercado de suprimentos hospitalares na Europa

Medtronic PLC

Becton Dickinson & Company

Cardinal Health Inc

Baxter International Inc

Johnson & Johnson (Ethicon)

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de suprimentos hospitalares na Europa

- Junho de 2022- A FUJIFILM Healthcare Europe firmou uma parceria com a Cátedra de Inovação 'Augmented Operating Room' (BOpA) para acelerar o desenvolvimento de tecnologias digitais para cirurgia.

- Março de 2022 – A Olympus lançou a sua solução de integração de sala de operações (SO) de próxima geração, EASY SUITE, na região europeia. EASYSUITE incorpora gerenciamento e roteamento de vídeo, gravação de procedimentos, gerenciamento de conteúdo médico e colaboração virtual.

Segmentação da indústria de suprimentos hospitalares na Europa

Suprimentos médicos são itens médicos ou cirúrgicos usados em um ambiente de saúde que são consumíveis, descartáveis, descartáveis ou não duráveis e usados para tratar ou diagnosticar uma doença, lesão ou condição específica de um paciente.

O mercado europeu de suprimentos hospitalares é segmentado por tipo de produto (dispositivos de exame de pacientes, equipamentos de sala de cirurgia, auxiliares de mobilidade e equipamentos de transporte, seringas e agulhas, equipamentos de esterilização e desinfetantes e outros tipos de produtos) e geografia (Alemanha, Reino Unido, França, Itália , Espanha e Resto da Europa). O relatório oferece valor (em milhões de dólares) para os segmentos acima.

| Dispositivo de exame de paciente |

| Equipamento para sala de cirurgia |

| Auxiliares de mobilidade e equipamentos de transporte |

| Seringas e Agulhas |

| Equipamentos de Esterilização e Desinfetante |

| Outros tipos de produtos |

| Alemanha |

| Reino Unido |

| França |

| Itália |

| Espanha |

| Resto da Europa |

| Por tipo de produto | Dispositivo de exame de paciente |

| Equipamento para sala de cirurgia | |

| Auxiliares de mobilidade e equipamentos de transporte | |

| Seringas e Agulhas | |

| Equipamentos de Esterilização e Desinfetante | |

| Outros tipos de produtos | |

| Por geografia | Alemanha |

| Reino Unido | |

| França | |

| Itália | |

| Espanha | |

| Resto da Europa |

Perguntas frequentes sobre pesquisa de mercado de suprimentos hospitalares na Europa

Qual é o tamanho atual do mercado europeu de suprimentos hospitalares?

O Mercado Europeu de Suprimentos Hospitalares deverá registrar um CAGR de 12,70% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado europeu de suprimentos hospitalares?

Medtronic PLC, Becton Dickinson & Company, Cardinal Health Inc, Baxter International Inc, Johnson & Johnson (Ethicon) são as principais empresas que operam no mercado europeu de suprimentos hospitalares.

Que anos este Mercado Europeu de Suprimentos Hospitalares cobre?

O relatório abrange o tamanho histórico do mercado europeu de suprimentos hospitalares para os anos 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado europeu de suprimentos hospitalares para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da Indústria de Suprimentos Hospitalares da Europa

Estatísticas para a participação de mercado de suprimentos hospitalares da Europa em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise de suprimentos hospitalares da Europa inclui uma perspectiva de previsão de mercado para 2029 e uma visão geral histórica. Obtenha uma amostra desta análise do setor gratuitamente baixar relatório em PDF.