Análise do mercado de graxas na Europa

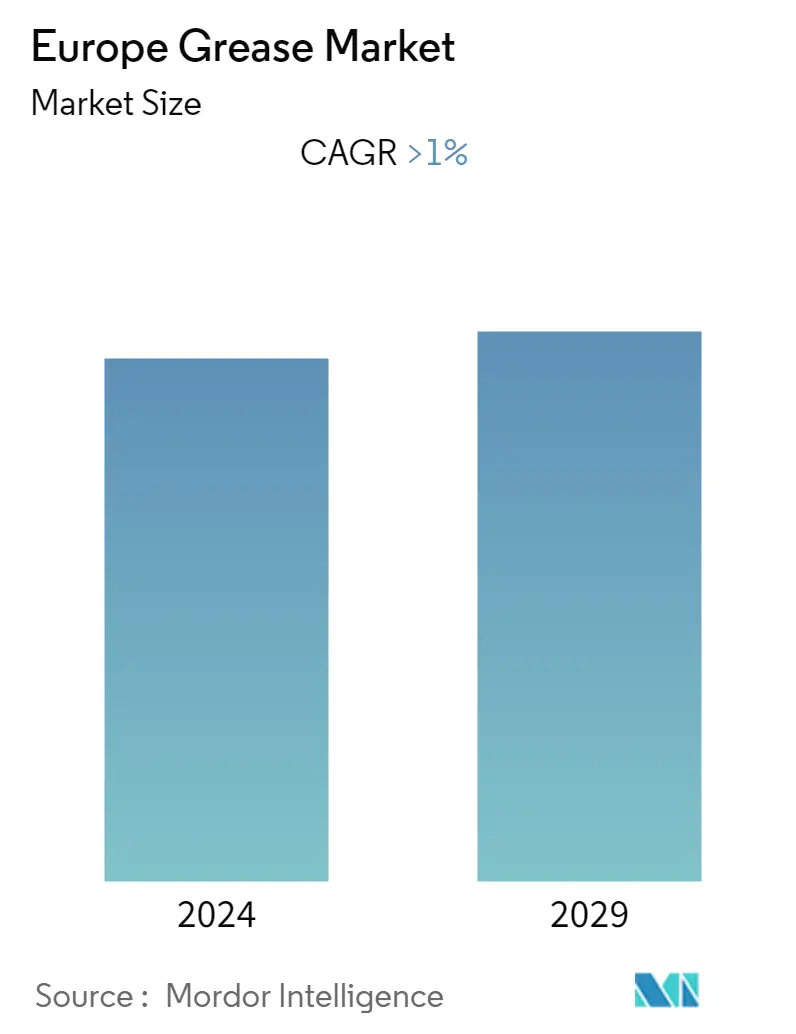

Espera-se que o mercado europeu de graxas registre um CAGR de mais de 1% durante o período de previsão. O principal fator que impulsiona o crescimento do mercado estudado são as preocupações ambientais e de saúde em relação ao bromado e outros retardadores de chama.

- Por outro lado, espera-se que a não adequação dos hidróxidos para aplicações em altas temperaturas atrapalhe o crescimento do mercado estudado.

- Projeta-se que o crescente destaque das graxas de poliureia oferecerá oportunidades para os fabricantes em um futuro próximo.

Tendências do mercado de graxas na Europa

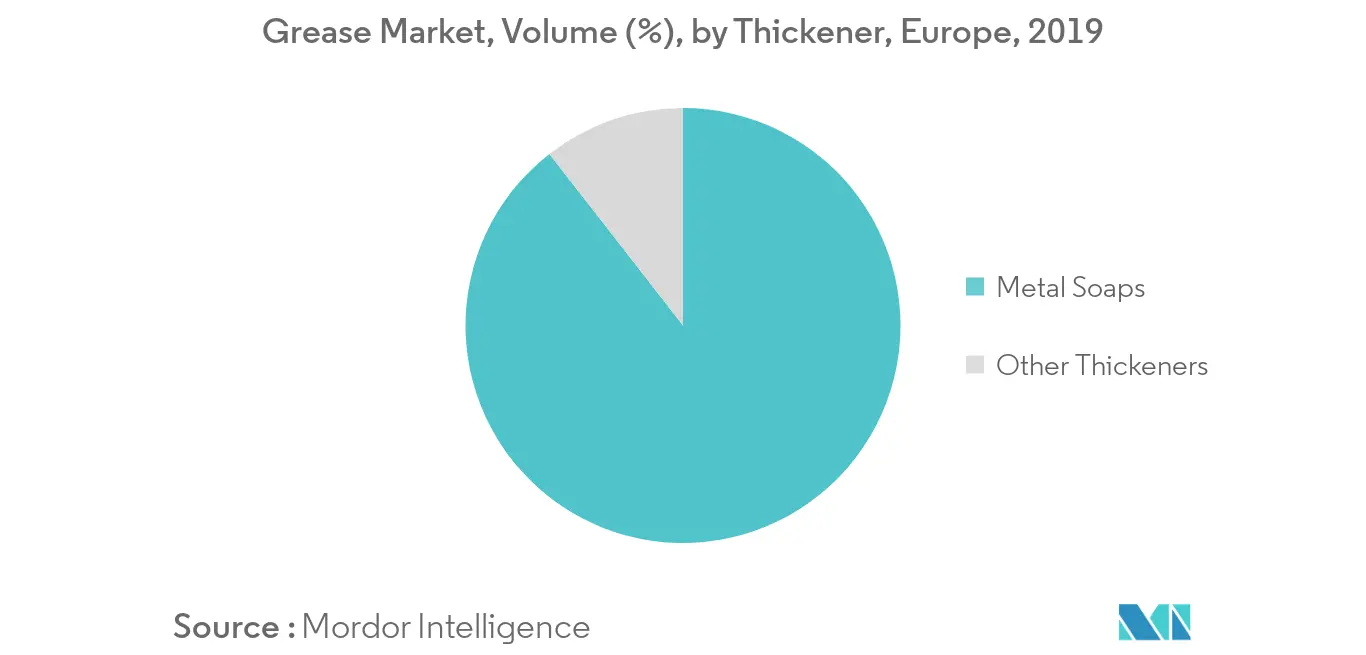

Sabonetes metálicos para dominar o mercado

- O sabão metálico é o espessante mais utilizado para a produção de graxa, pois determina as propriedades da graxa. Estes incluem sabonetes metálicos simples e complexos (os sabonetes simples incluem ácidos graxos únicos, enquanto os sabonetes complexos possuem múltiplos ácidos graxos como agentes complexantes).

- O espessante atua como um agente que diferencia a graxa dos lubrificantes fluidos. Estas são moléculas, partículas ou polímeros que são parcialmente solúveis em fluido lubrificante e conferem uma consistência semissólida à graxa.

- O espessante de sabão metálico é utilizado em diversas indústrias, como automotiva, construção e fora de estrada, manufatura em geral, siderurgia, mineração e outras indústrias, devido à sua alta estabilidade mecânica e características de tolerância à temperatura.

- Lítio, alumínio, sódio e cálcio são os metais mais utilizados nesses espessantes. Ácidos orgânicos estão sendo adicionados como agentes complexantes aos sabões metálicos convencionais, a fim de obter melhores propriedades de suporte de carga e pontos de gota mais elevados.

- Os espessadores do tipo complexo têm testemunhado o maior crescimento da demanda nos últimos anos, devido às suas propriedades melhoradas em comparação com os espessadores simples. Espessantes complexos proporcionam melhor resistência à temperatura e não podem perder sua estrutura à medida que as temperaturas se aproximam de 300ºC. O complexo de lítio é consumido principalmente nesta categoria, com demanda crescente por graxas de alto desempenho. Outros espessantes de tipo complexo mais utilizados incluem complexo de alumínio, complexo de sódio e complexo de cálcio.

- Além disso, com a volatilidade dos preços do lítio, os fabricantes têm estado ativamente envolvidos na procura de outras matérias-primas. Inovações estão sendo feitas no complexo de lítio usado onde o diácido está sendo substituído por boratos como matéria-prima. Isto, por sua vez, está reduzindo o tempo de produção e o custo para o fabricante.

- Devido aos fatores acima mencionados, espera-se que o mercado de graxas cresça na região durante o período de previsão.

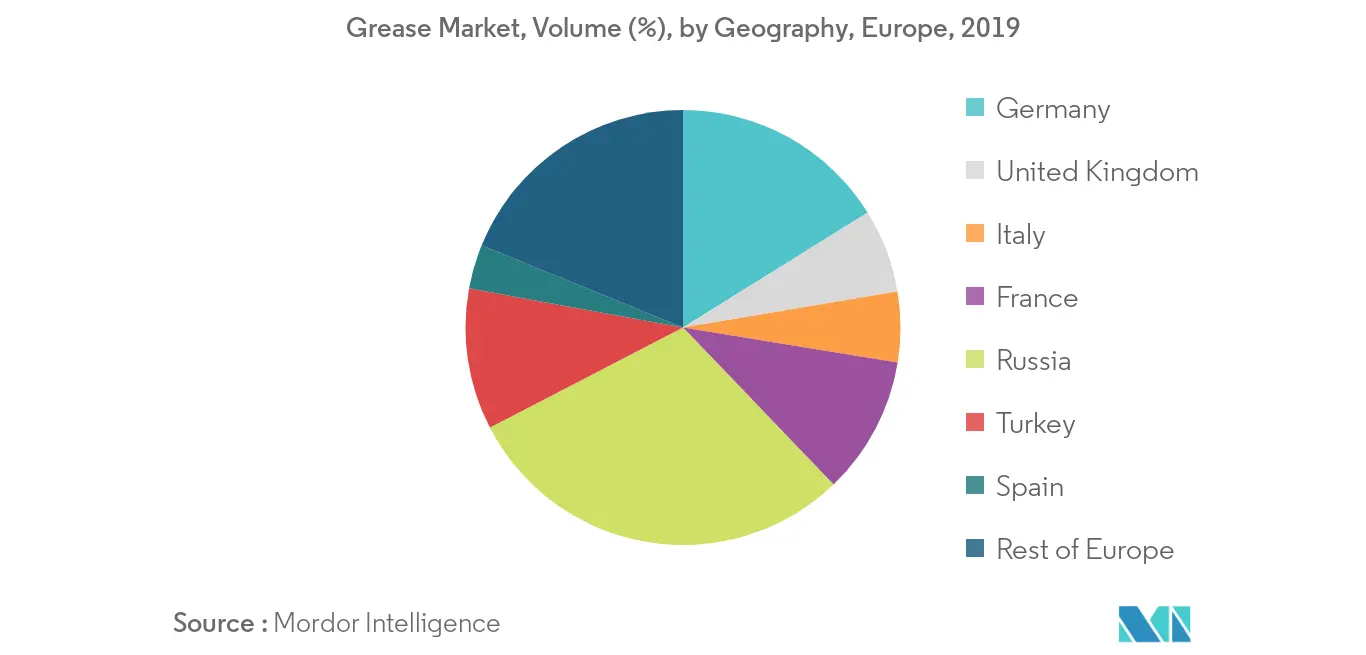

Alemanha para

- A economia alemã é a maior da Europa e a quinta maior do mundo. Em 2019, a economia alemã cresceu cerca de 0,5%, que foi a taxa de crescimento mais fraca dos últimos cinco anos. O crescimento económico do país foi afectado por vários factores, tais como tensões comerciais que levaram à redução das exportações e recentes políticas governamentais sobre dívidas e ajustamentos fiscais. O país planeia evitar uma nova queda da economia devido ao impacto da COVID-19, anunciando a disponibilidade de fundos (mais de 600 mil milhões de dólares), para garantir o crescimento e o bom funcionamento de vários sectores públicos num futuro próximo.

- Até agora, a Alemanha resistiu melhor à pandemia do que outros países europeus, registando menos mortes por COVID-19. A sua economia tem estado relativamente forte durante mais de seis semanas de confinamento, devido a generosos pacotes de estímulo e à decisão de manter fábricas e estaleiros de construção abertos. Espera-se que estes esforços mantenham a estabilidade do mercado num futuro próximo.

- Segundo o Instituto Fraunhofer de Sistemas de Energia Solar, a energia eólica gerada no país no primeiro semestre de 2020 foi de aproximadamente 75TWh. Este valor está cerca de 11,7% acima do registado em 2019. A produção eólica aumentou no mês de fevereiro, principalmente devido às inúmeras tempestades de inverno. A percentagem da produção líquida de electricidade através da energia eólica aumentou para 45%, o que também pode ser atribuído a uma queda na energia global (principalmente outras formas de energia), devido à crise do coronavírus. No entanto, o número também reflecte várias mudanças políticas subjacentes, incluindo o encerramento de centrais nucleares e de carvão que foi realizado no final de 2019.

- Na Alemanha, a produção automóvel registou uma queda de 9% em 2019, face à de 2018 (registando um número de 4.661.328 unidades). Além disso, em 2020, a indústria automóvel está a atravessar um período contundente de confinamento, paragens de produção e queda nas vendas. As gigantes automobilísticas, como a Volkswagen, reiniciaram as atividades de produção no início de maio.

- A indústria aeroespacial global enfrenta uma enorme crise devido à pandemia da COVID-19. As restrições globais às viagens e a diminuição da procura praticamente paralisaram o tráfego aéreo (especialmente de passageiros). No entanto, espera-se que o país receba um impulso fiscal imediato de cerca de 456,5 mil milhões de euros para o setor da aviação.

- Na indústria naval, a Alemanha sofreu uma paragem na produção de novos navios, uma vez que a COVID-19 levou a distorções a curto prazo e causou incertezas consideráveis para o desenvolvimento a médio prazo.

- O governo alemão permitiu que três associações de empreiteiros gigantes da construção no país, nomeadamente ZDB, HDB e BVMB, continuassem as actividades de construção apesar da crise da COVID-19. Assim, espera-se que os trabalhos de construção civil, construção de estradas e engenharia hidráulica apoiem a recuperação económica quando a crise terminar.

- Devido aos fatores acima mencionados, é provável que a demanda pelo mercado de graxas aumente nas fases posteriores do período de previsão, após testemunhar uma desaceleração em 2020 devido à pandemia de COVID-19.

Visão geral da indústria de graxas na Europa

O mercado estudado está altamente consolidado entre os cinco maiores players. As principais empresas têm utilizado estratégias competitivas e investimentos para reter e expandir suas ações. Os cinco principais players, nomeadamente FUCHS, Royal Dutch Shell, Lukoil, Lubrita e Axel Christiernsson International AB, representam cerca de 67% do mercado estudado.

Líderes do mercado de graxas na Europa

FUCHS

Royal Dutch Shell

Lukoil

Lubrita

Axel Christiernsson International AB

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Segmentação da indústria de graxas na Europa

O relatório do mercado europeu de graxa inclui:.

| Sabonetes Metálicos |

| Outros espessantes |

| Geração de energia |

| Automotivo e outros transportes |

| Equipamento pesado |

| Alimentos e Bebidas |

| Metalurgia e Metalurgia |

| Fabricação Química |

| Outras indústrias de usuários finais |

| Alemanha |

| Reino Unido |

| Itália |

| França |

| Rússia |

| Peru |

| Espanha |

| Resto da Europa |

| Espessante | Sabonetes Metálicos |

| Outros espessantes | |

| Indústria do usuário final | Geração de energia |

| Automotivo e outros transportes | |

| Equipamento pesado | |

| Alimentos e Bebidas | |

| Metalurgia e Metalurgia | |

| Fabricação Química | |

| Outras indústrias de usuários finais | |

| Geografia | Alemanha |

| Reino Unido | |

| Itália | |

| França | |

| Rússia | |

| Peru | |

| Espanha | |

| Resto da Europa |

Perguntas frequentes sobre pesquisa de mercado de graxa na Europa

Qual é o tamanho atual do mercado europeu de graxas?

O Mercado Europeu de Graxas deverá registrar um CAGR superior a 1% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado europeu de graxa?

FUCHS, Royal Dutch Shell, Lukoil, Lubrita, Axel Christiernsson International AB são as principais empresas que operam no mercado europeu de graxas.

Que anos este mercado europeu de graxas cobre?

O relatório abrange o tamanho histórico do mercado europeu de graxa para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado europeu de graxa para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da Indústria de Graxas na Europa

Estatísticas para a participação de mercado de graxa na Europa em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise da Europe Grease inclui uma previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.