Análise do mercado de direção elétrica da Europa

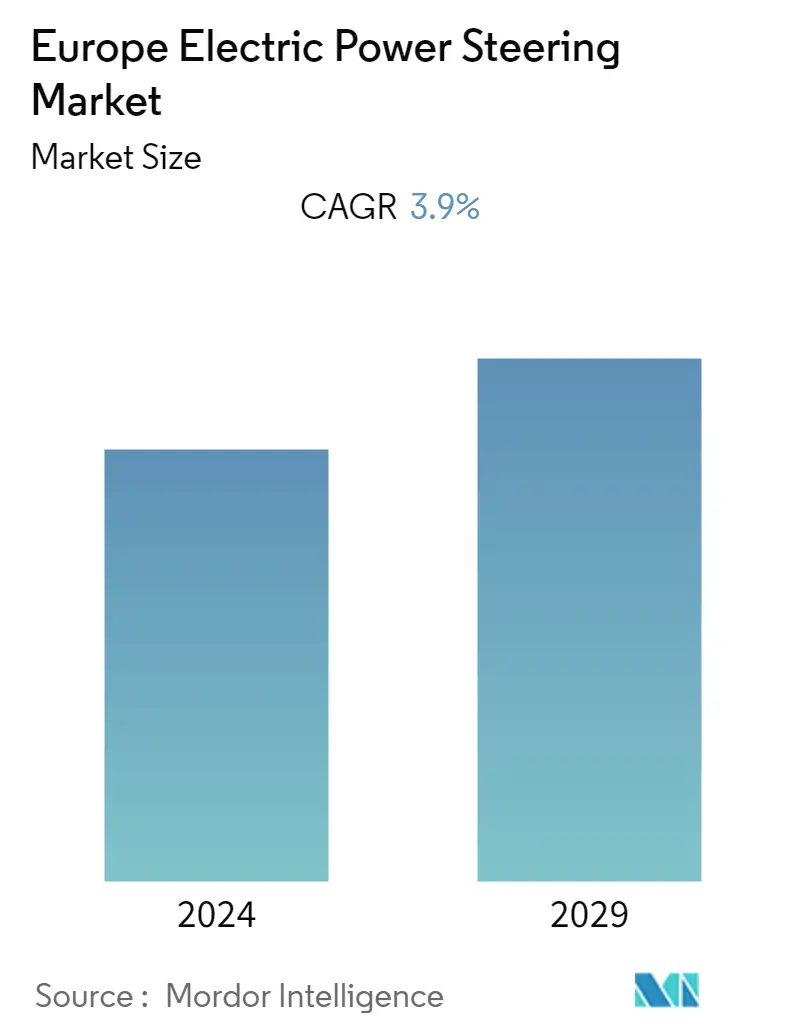

O mercado europeu de direção assistida elétrica foi avaliado em US$ 5,61 bilhões, e deverá atingir US$ 6,79 bilhões, registrando um CAGR de 3,9% no período dos próximos cinco anos durante o período de previsão.

- No longo prazo, o principal fator que impulsiona o crescimento do mercado de volantes automotivos é o uso crescente de eletrônicos montados na direção, o que torna os volantes mais intuitivos. Nos últimos vinte anos, os volantes têm sido empregados para lidar com uma variedade de funções baseadas em painéis de automóveis. Rádio e música, controle de cruzeiro, controle de temperatura e vários recursos adicionais, como atendimento de chamadas, estão entre esses recursos.

- Além disso, a direção está se tornando mais equilibrada e adequada para dirigir em diversas configurações e velocidades, graças à tecnologia de ponta de segurança assistida por direção. Ao minimizar os movimentos laterais e de guinada, as tecnologias de assistência à direção, como o reconhecimento automático de velocidade (ASR) e o reconhecimento de busca profunda (DSR), alteram a sensação de direção de acordo com a velocidade do veículo e as condições de direção.

- Por exemplo, em maio de 2023, a Volvo Cars anunciou que o Volvo EX30 totalmente elétrico possui vários novos sistemas de segurança ativa e de apoio ao condutor. O EX30 apresenta tecnologia de retenção de ponta, bem como um design estrutural superior para proteção contra colisões. Além da detecção prática no volante, o carro possui um sensor especial localizado atrás do volante e alimentado por algoritmos poderosos que detectam movimentos oculares e faciais cerca de 13 vezes por segundo.

- Espera-se que o mercado de volantes automotivos se desenvolva como resultado de melhorias na tecnologia de condução, geração digitalizada de volantes e uso de materiais de alta qualidade para direção. Os veículos autônomos circulam sem auxílio do motorista e são capazes de contornar obstáculos, navegar por diversos tipos de terreno e chegar a um destino pré-determinado.

- Espera-se que o aumento da produção de automóveis, os constantes avanços tecnológicos no setor automotivo europeu e a crescente demanda por veículos com baixo consumo de combustível e sistemas de direção eficazes impulsionem o crescimento do mercado durante o período de previsão.

- Por exemplo, em agosto de 2022, o Acura Precision EV Concept tinha uma posição de condução baixa e um volante com duas pegas. Para acalmar o motorista, o volante fica retraído dentro do veículo, enquanto a cabine emite aromas agradáveis e imagens projetadas de paisagens subaquáticas.

- A maioria dos veículos hoje são pesados e equipados com tração dianteira. Conseqüentemente, os diâmetros dos pneus também aumentam de acordo com os requisitos do veículo. Para reduzir o esforço manual, foram introduzidas direções hidráulicas para auxiliar o motorista. Este recurso tornou-se gradualmente comum em todos os veículos novos. Dentre os diferentes tipos de sistemas de direção disponíveis atualmente, a direção assistida elétrica é um deles.

Tendências do mercado de direção de energia elétrica na Europa

Avanços tecnológicos em sistemas de direção impulsionariam o mercado

- Os crescentes avanços tecnológicos nos sistemas de direção abriram caminho para que muitos componentes, como sensores, substituíssem peças de direção tradicionais, como mangueiras, correias e bombas. Os sensores fornecem leituras precisas tanto em termos de posição quanto de indicadores de desempenho. Normalmente, as direções são equipadas com sensores como sensores de torque, sensores de ângulo e aceleração, sensores de velocidade das rodas, etc.

- Os sensores de direção encontram sua ampla aplicação em veículos elétricos híbridos e puramente elétricos. A procura de veículos com baixo consumo de combustível à luz das normas regulamentares da Comissão Europeia (CE) e da Agência de Protecção Ambiental (EPA) impulsionaria o crescimento dos veículos eléctricos e, por sua vez, as vendas de sensores de direcção.

- As crescentes preocupações com a segurança dos passageiros obrigaram os fabricantes de automóveis a equipar os seus veículos com sistemas de assistência ao condutor, incluindo sistemas de assistência à direção. A integração de vários sensores de direção na direção assistida elétrica (EPS) ajuda a proporcionar benefícios adicionais de segurança ao motorista.

- Para ter vantagem sobre os concorrentes, as empresas têm trabalhado ativamente para trazer recursos avançados no que diz respeito aos sistemas de direção. Por exemplo, em setembro de 2022, a ZF Friedrichshafen AG (ZF) anunciou que sua divisão de Soluções para Veículos Comerciais (CVS) apresentou as mais recentes tecnologias de eMobilidade antes do IAA Transportation 2022. A ZF lançou o acionamento central elétrico CeTrax 2 para veículos pesados. veículos de serviço, bem como o sistema Power Take-Off para veículos comerciais eletrificados eWorX. Também revelou seu novo sistema de direção assistida elétrica (EPS) de última geração para caminhões, ônibus e ônibus urbanos. CeTrax 2 é um sistema e-drive modular integrado para veículos comerciais pesados.

A Alemanha deve deter uma participação importante no mercado

- O aumento da produção e das vendas de veículos na Europa é o principal fator que deverá impulsionar o mercado no período de previsão. Tanto as vendas de automóveis de passageiros como de veículos comerciais têm registado uma procura constante ao longo dos últimos anos, o que, por sua vez, também deverá apoiar o mercado de direção assistida elétrica na Europa.

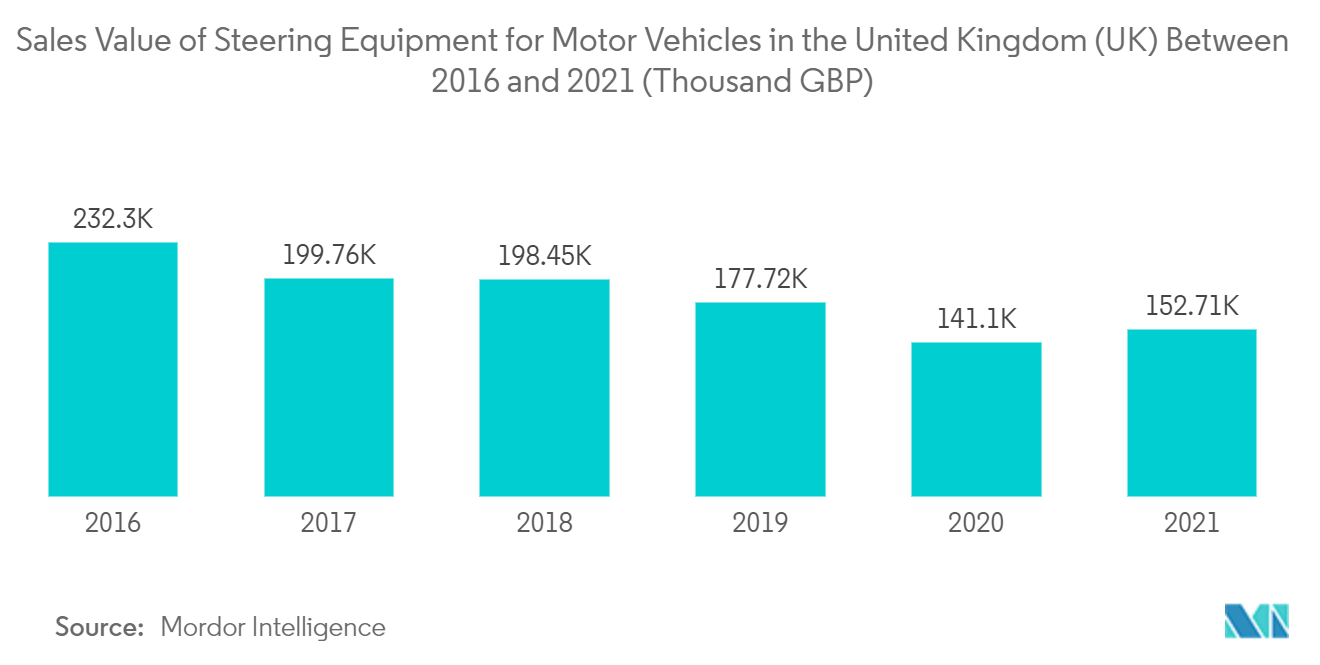

- A procura por aluguer de veículos comerciais ligeiros também tem vindo a crescer na Europa devido ao crescimento do comércio eletrónico, da logística e das indústrias na região. O Reino Unido tem sido um dos principais factores impulsionadores do crescimento do mercado de veículos comerciais ligeiros em toda a região europeia. Com o estabelecimento de gigantes do comércio eletrônico e grandes operações regionais para a região europeia, veículos comerciais leves (LCVs) a partir de maio de 2023, as vendas de todas as vans de até 3,5 toneladas aumentaram 15,3% para 25.359 unidades, as vendas de caminhões entre 3,5 e 6,0 toneladas diminuiu 24,5% para 386 unidades enquanto as vendas de táxis diminuíram 14,6% para 111 unidades.

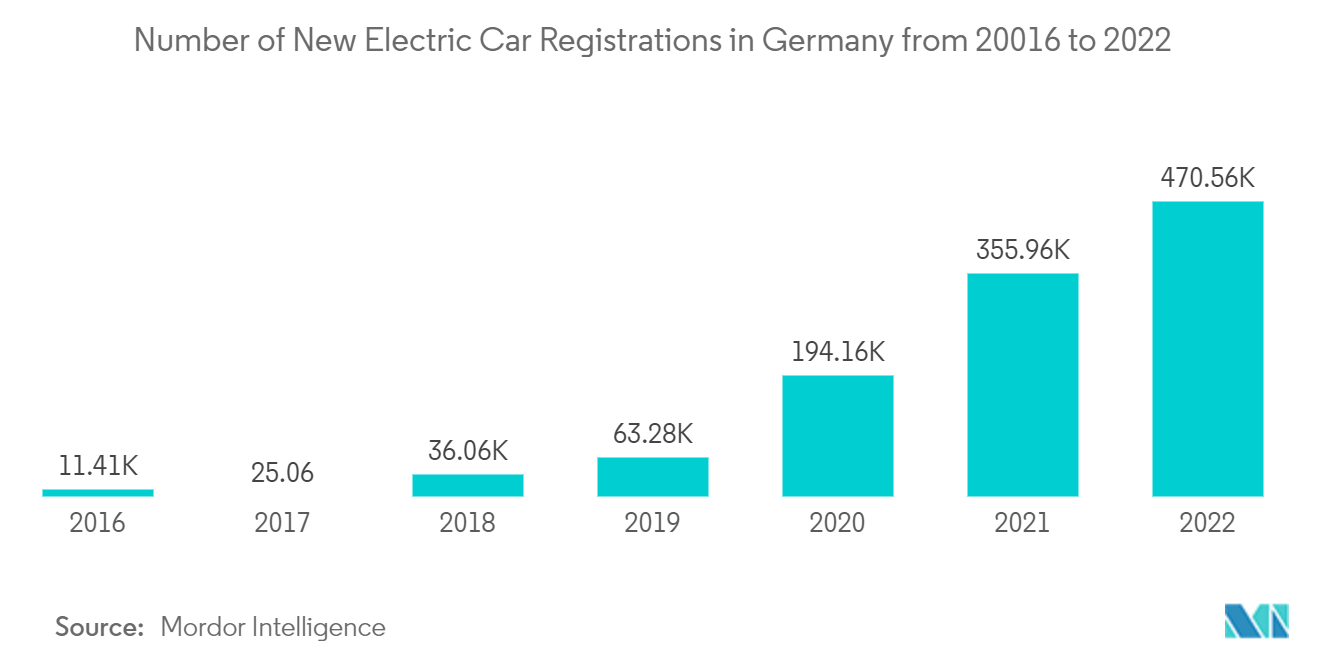

- Além disso, de acordo com a Autoridade Federal de Transporte Automóvel, foram registados mais um quarto de carros eléctricos na Alemanha no primeiro semestre de 2022 do que no ano anterior durante o mesmo período. Durante esse período, a proporção de veículos totalmente elétricos subiu para 13,5% de todos os novos registos. No geral, os registos de automóveis com tração alternativa aumentaram 14,2%, representando mais de metade de todos os registos de automóveis novos (veículos elétricos a bateria, híbridos, híbridos plug-in, veículos com células de combustível de hidrogénio e veículos a gás). As marcas alemãs representaram 50,6% dos novos registos de automóveis de passageiros com motorizações elétricas durante o período do relatório.

- Até 2030, a Alemanha espera ter 15 milhões de veículos elétricos nas estradas. Além disso, o Governo Federal Alemão apoia agressivamente a utilização de veículos eléctricos recarregáveis. Além disso, desde o aumento dos subsídios aos BEV em Junho de 2020, a quota de mercado dos BEV tem aumentado constantemente. Para além dos benefícios ambientais, a crescente disponibilidade de veículos eléctricos no mercado está a impulsionar o crescimento do mercado de direcção assistida eléctrica na Europa.

Visão geral da indústria de direção assistida elétrica na Europa

Os fabricantes de equipamentos originais (OEMs) automotivos introduziram uma infinidade de recursos avançados para melhorar a eficiência e o desempenho geral dos veículos. Entre essas inovações, os sistemas de direção automotiva se destacam como componentes cruciais projetados para elevar as capacidades de direção dos veículos. Muitos fabricantes estão dedicando investimentos substanciais em pesquisa e desenvolvimento para oferecer recursos de ponta, proporcionando-lhes uma vantagem competitiva no mercado.

Por exemplo, em maio de 2023, a Robert Bosch GmbH passou por uma iniciativa de reestruturação, resultando na formação da Bosch Mobility como um setor empresarial distinto dentro da empresa. Esta reestruturação concedeu à Bosch Mobility a sua própria equipa comercial e de liderança dedicada. Além disso, este setor será dividido em sete divisões distintas no futuro, cada uma especializada em áreas específicas, como Movimento Eletrificado para motores elétricos, incluindo eixos elétricos; Vehicle Motion para melhorar a dinâmica do veículo com tecnologias como ABS, ESP e direção; e Power Solutions focada em tecnologia de motores de combustão, células de combustível, motores a hidrogênio e muito mais.

Em agosto de 2022, a Dodge fez um anúncio emocionante com o lançamento do Dodge Charger Daytona SRT, um carro-conceito voltado para o futuro no domínio dos muscle cars elétricos a bateria. Este carro-conceito oferece uma visão do futuro eletrificado da Dodge. Notavelmente, o volante está equipado com um sistema de botão único, permitindo ao motorista alterar rapidamente as características do veículo e as informações exibidas selecionando modos de condução como Auto, Sport, Track e Drag. Esta inovação promete uma experiência de condução envolvente com opções de controlo versáteis.

Líderes de mercado de direção elétrica na Europa

Nexteer Automotive Group Ltd

NSK Ltd

JTEKT Corporation

ZF Friedrichshafen AG

Robert Bosch GmbH

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

.webp)

Notícias do mercado de direção assistida elétrica na Europa

- Junho de 2023 A Bosch anunciou a sua participação na Expo Internacional de Neutralidade de Carbono de Xangai 2023, onde criará áreas de exposição para sistemas de propulsão elétrica da Nova Energia, sistemas de direção e segurança de condução, reciclagem e mobilidade verde de curta distância, e condução autónoma que permite a mobilidade inteligente.

- Maio de 2023 A Infineon Technologies AG apresentou a família OptiMOS 7 40V MOSFET, a última geração de MOSFETs de potência da empresa para aplicações automotivas em uma variedade de pacotes de energia robustos e sem chumbo. Ele integra tecnologia de wafer fino de 300 mm com embalagens inovadoras. Como resultado, os MOSFETs são ideais para todas as aplicações MOSFET automotivas atuais e futuras de 40 V, incluindo direção assistida elétrica, sistemas de freio, chaves seccionadoras e novas arquiteturas de zona.

- Maio de 2023 A ZF Friedrichshafen AG (ZF) anunciou a estreia global de sua nova plataforma de eixo elétrico AxTrax 2 para todos os tipos de veículos comerciais na Advanced Clean Transportation (ACT) Expo 2023 em Anaheim, Califórnia. O AxTrax 2 entrará em produção em série nos Estados Unidos em 2025 e na Europa no final de 2024. Além da estreia do AxTrax 2, a ZF também apresentou vários produtos de veículos comerciais eletrificados na feira, incluindo ReAX Adaptive Steering, direção EPS totalmente elétrica e eWorX - um sistema de tomada de energia elétrica (ePTO).

- Setembro de 2022 Knorr-Bremse AG anunciou que suas principais tecnologias de segurança no trânsito, incluindo o freio radial SYNACT para veículos comerciais pesados e ônibus, o freio a disco NexTT de peso reduzido para reboques, o sistema Global Scalable Brake Control (GSBC) como plataforma para A direção altamente automatizada, o sistema de direção EPS totalmente elétrico e o sistema de direção sobreposta AHPS (Advanced Hybrid Power Steering) foram apresentados na IAA Transportation.

Segmentação da indústria de direção assistida elétrica na Europa

O sistema de direção assistida elétrica (EPS) utiliza um motor elétrico, em vez de uma bomba, para dirigir o volante. O uso da bomba coloca continuamente uma carga no motor, afetando por sua vez o consumo de combustível e o desempenho do veículo.

O mercado europeu de direção assistida elétrica (EPS) é segmentado por tipo (tipo de coluna, tipo de pinhão e tipo de pinhão duplo), tipo de componente (cremalheira/coluna de direção, sensor, motor de direção e outros componentes), tipo de veículo (automóveis de passageiros e veículos comerciais) e país (Alemanha, Reino Unido, Itália, Espanha, França e Resto da Europa).

O relatório oferece o tamanho do mercado e a previsão em valor (USD) para os segmentos acima mencionados.

| Tipo de coluna |

| Tipo de pinhão |

| Tipo de pinhão duplo |

| Volante/Coluna |

| Sensores |

| Motor de direção |

| Outros tipos de componentes |

| Automóveis de passageiros |

| VCL |

| Veículos Pesados |

| Europa | Reino Unido |

| França | |

| Alemanha | |

| Itália | |

| Rússia | |

| Resto da Europa |

| Por tipo | Tipo de coluna | |

| Tipo de pinhão | ||

| Tipo de pinhão duplo | ||

| Por tipo de componente | Volante/Coluna | |

| Sensores | ||

| Motor de direção | ||

| Outros tipos de componentes | ||

| Por tipo de veículo | Automóveis de passageiros | |

| VCL | ||

| Veículos Pesados | ||

| Geografia | Europa | Reino Unido |

| França | ||

| Alemanha | ||

| Itália | ||

| Rússia | ||

| Resto da Europa | ||

Perguntas frequentes sobre pesquisa de mercado de direção elétrica da Europa

Qual é o tamanho atual do mercado europeu de direção elétrica?

O Mercado Europeu de Direção de Energia Elétrica deverá registrar um CAGR de 3,9% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado europeu de direção de energia elétrica?

Nexteer Automotive Group Ltd, NSK Ltd, JTEKT Corporation, ZF Friedrichshafen AG, Robert Bosch GmbH são as principais empresas que operam no mercado europeu de direção assistida elétrica.

Que anos este mercado europeu de direção elétrica abrange?

O relatório abrange o tamanho histórico do mercado europeu de direção de energia elétrica para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado europeu de direção de energia elétrica para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da indústria de direção assistida elétrica na Europa

Estatísticas para a participação de mercado, tamanho e taxa de crescimento de receita da Europa Electric Power Steering em 2024, criadas por Mordor Intelligence™ Industry Reports. A análise da Direção Elétrica Elétrica da Europa inclui uma previsão de mercado para 2024 a 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.