Análise do Mercado de Transportadores na Europa

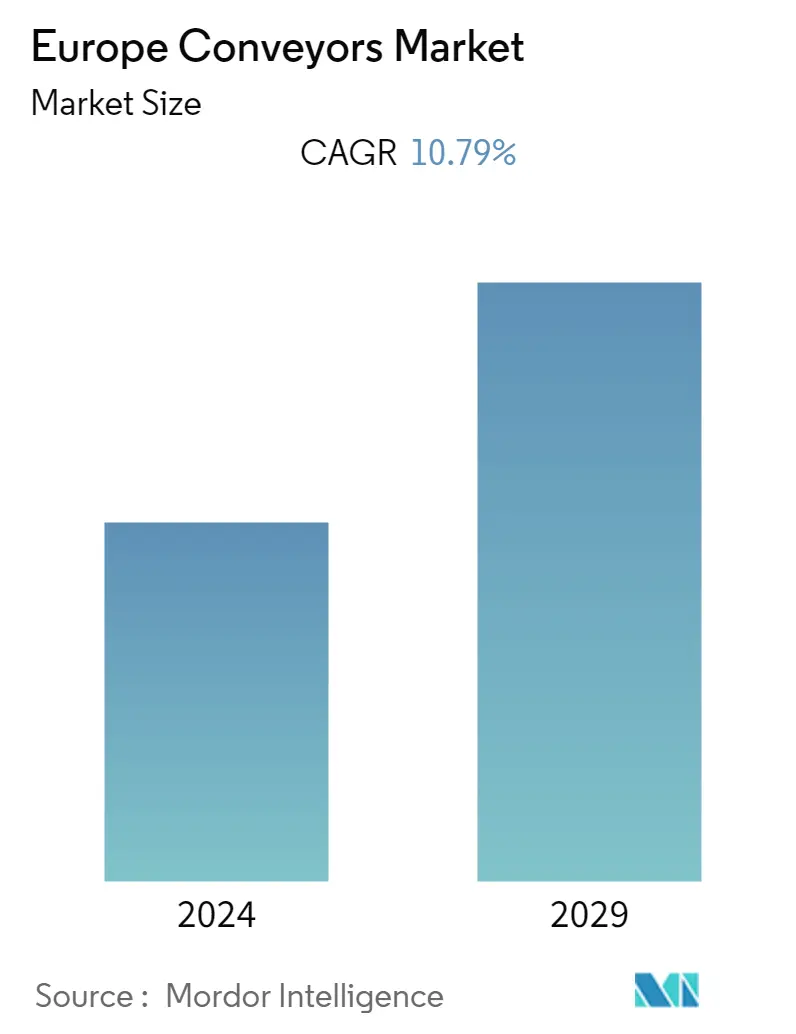

Espera-se que o Mercado Europeu de Transportadores registre um CAGR de 10,79% durante o período previsto de 2020 a 2025. Devido aos altos custos trabalhistas, espera-se que empresas significativas na Europa adotem transportadores. O impulso crescente em direção ao aumento da produção leva a uma maior adoção desses sistemas em comparação com substitutos, como empilhadeiras, devido à sua facilidade de instalação e segurança. Vários centros industriais na Europa, como a Alemanha, testemunharam um aumento na indústria automóvel, onde a produção da linha de montagem é automatizada. Os sistemas de transporte reduzem práticas desnecessárias envolvidas na movimentação de materiais e ajudam a eliminar o tempo ocioso no transporte de materiais entre dois pontos de montagem.

- O mercado europeu é desencadeado por produtos inovadores, mudanças logísticas ou mudanças de consumo; portanto, os pontos de venda já passaram por diversas mudanças estruturais. Com múltiplos níveis per capita de espaço retalhista e uma produtividade relativamente baixa, os mercados altamente maduros correm um risco comparativamente mais elevado de sofrer uma contracção no futuro. Conseqüentemente, os varejistas estão investindo cada vez mais em armazenamento automatizado, contribuindo assim consideravelmente para economizar espaço de varejo. O crescimento nas taxas de adoção da automação de armazéns, como transportadores nesta região, é alimentado principalmente pelo rápido aumento no comércio eletrónico e nos investimentos no retalho.

- Impulsionado pelo crescimento do mercado de comércio eletrônico nacional e global, houve um avanço no crescimento do volume de encomendas na região. De acordo com o Relatório Europeu sobre o Comércio Eletrónico de 2019, o aumento nas vendas online foi superior a 13% e as vendas totais estimadas foram de 621 mil milhões de euros. Em novembro de 2019, o Grupo Deutsche Post DHL também abriu um mega centro de encomendas em Bochum com capacidade de triagem de até 50.000 remessas por hora. Além disso, o Royal Mail instalou maquinaria automatizada, composta por correias transportadoras e tecnologia de digitalização, no seu centro de Bristol em julho de 2019, para acelerar a classificação das encomendas. A empresa planeja aumentar o uso de máquinas para triagem de encomendas para 80% nesse período, acima da taxa atual de 12%.

- Em setembro de 2019, a QC Conveyors anunciou a expansão de sua oferta de produtos para incluir os módulos transportadores de correia curva Motion06. A Motion06, uma empresa com sede na Áustria, juntou-se à Duravant LLC por meio de aquisição e, junto com a QC Conveyors, faz parte do grupo Material Handling Solutions da Duravant. As correias transportadoras curvas Motion06 permitem que os usuários mantenham a orientação do produto em aplicações onde é necessária uma rotação entre dois transportadores retos. Ao manter a mesma orientação do produto tanto na entrada quanto na saída, os transportadores garantem que o produto seja entregue na exposição perfeita para aplicações que exigem produtos com aparência consistente.

- Com o surto de COVID-19, os restaurantes europeus estão a reabrir num contexto de condições desafiantes, como vagas de infecção, reduções obrigatórias na capacidade de lugares sentados e preocupações com a segurança dos consumidores. As refeições sem contato farão com que os restaurantes operem com menos desafios e com mais confiança. Em julho de 2020, a Yo!, uma rede de restaurantes japoneses, anunciou o lançamento de sua esteira transportadora atualizada em 18 locais no Reino Unido. Os clientes que visitam os restaurantes experimentarão um processo sem contato como parte das diretrizes de segurança do governo. Os clientes irão escanear um código QR, fazer o pedido e pagar pela comida por meio do menu digital do telefone. Os pratos preparados na hora na cozinha de cada loja chegarão direto ao hóspede na nova esteira.

Tendências do mercado de transportadores na Europa

Espera-se que os aeroportos mantenham um crescimento significativo

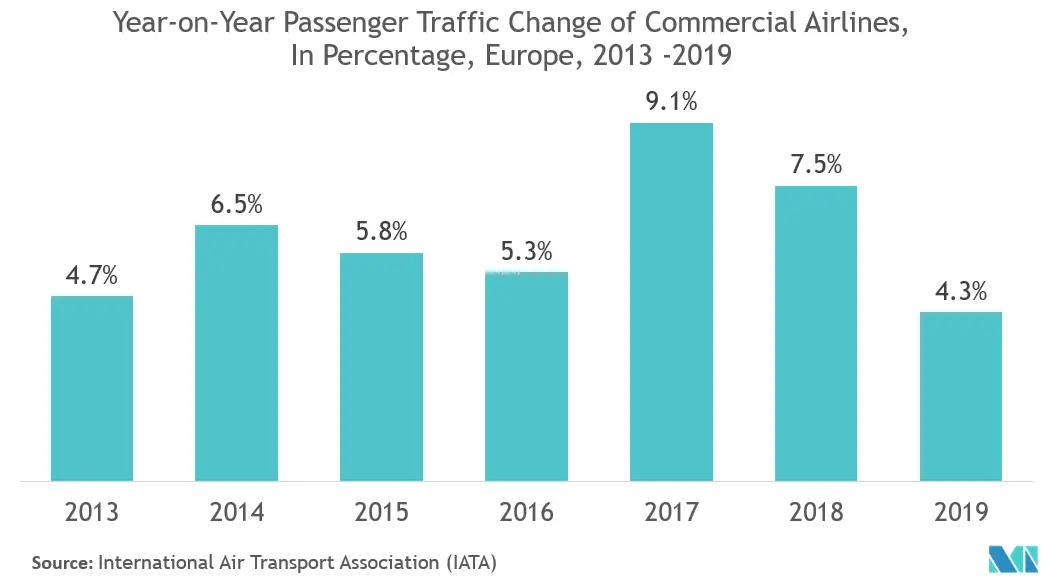

- Transportadores e sistemas de classificação também são amplamente utilizados na indústria aeroportuária para satisfazer a crescente demanda por confiabilidade e velocidade de classificação para lidar com todas as bagagens (desde o check-in até o carregamento no porão de bagagem). Os transportadores de bagagem são amplamente utilizados em todos os aeroportos do país, especialmente em Heathrow, o aeroporto mais movimentado do Reino Unido. Após o Brexit, o nível de consolidação contínua, a convergência de modelos de negócio de baixo custo e de serviço completo e a abertura da Europa à concorrência e ao controlo das transportadoras estrangeiras continuam a intensificar a pressão sobre a indústria aeroportuária europeia.

- As companhias aéreas domésticas na Europa investem continuamente em melhorias de produtos e no atendimento ao cliente, empregando transportadores, classificadores e sistemas de armazenamento automatizados. Por exemplo, desde dezembro de 2019, o Aeroporto Stansted de Londres tem investido 59 milhões de euros num novo sistema de entrega de bagagens, atualizando a enorme rede de correias transportadoras e elevadores por baixo do terminal principal, que transporta até 30.000 malas todos os dias. A previsão é que o projeto seja concluído até o final de 2021.

- O aumento do volume global de passageiros e a necessidade de facilitar mais voos com tempos de ligação mais curtos aumentam o número de soluções automatizadas nos aeroportos. O Grupo Fives, um importante fornecedor de serviços intralogísticos, instalou uma ampla gama de tecnologias de classificação em vários aeroportos da França. A flexibilidade dos layouts dos classificadores permite que soluções personalizadas sejam projetadas para satisfazer as necessidades dos clientes. A Alstef, outro player em sistemas de transporte e classificação, instalou o primeiro classificador de correia cruzada na França para aplicação na classificação de bagagem. A classificadora pode processar até 8.000 sacos por hora, dependendo da configuração.

- Tal como as economias da Europa paralisaram devido ao surto de COVID-19, o mesmo aconteceu com a rede aeroportuária europeia. As restrições às viagens e os confinamentos impostos pelos países da região e pelas companhias aéreas que paralisaram a maior parte da frota resultaram na queda do tráfego de passageiros nos aeroportos da Europa. De acordo com o Airport Council International (ACI), o tráfego de passageiros caiu -59,5% durante março de 2020, arrastando o tráfego de passageiros do primeiro trimestre para baixo em -21%. Mas embora os aeroportos europeus ainda movimentassem 5,1 milhões de passageiros em 1 de março (-11,7% em comparação com o mesmo dia de 2019), o tráfego tinha reduzido para 174 mil em 31 de março (-97,1% em comparação com o mesmo dia de 2019). No entanto, uma vez levantado o confinamento, espera-se que a normalidade do tráfego aéreo atinja gradualmente até ao final de 2020.

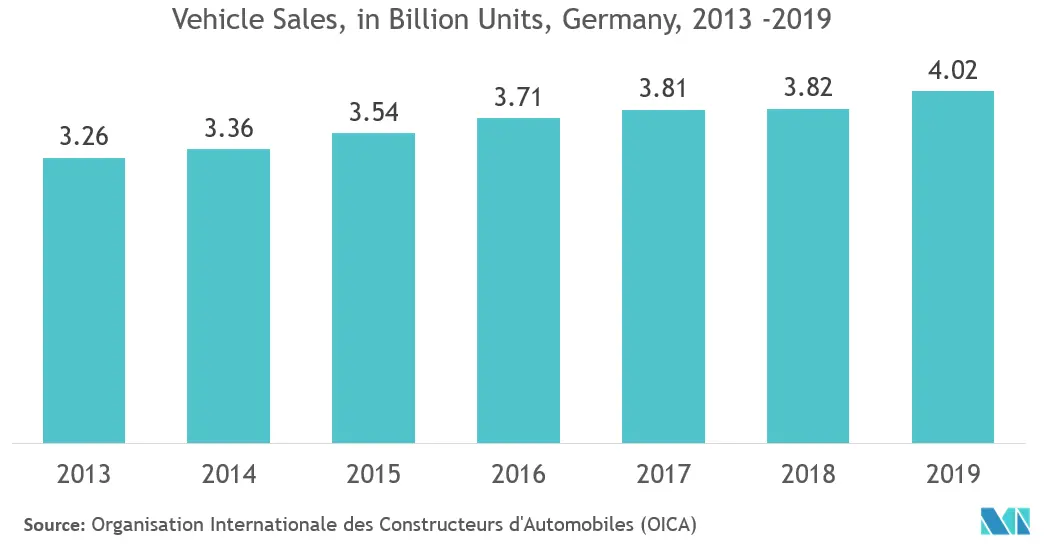

Espera-se que a Alemanha detenha uma participação significativa

- A indústria automóvel alemã tem liderado as inovações tecnológicas na indústria automóvel global, integrando tecnologias inteligentes. O forte apoio do governo e os crescentes investimentos dos principais fabricantes de automóveis, como BMW, Ford, entre outros, nos últimos anos, trouxeram transformações significativas no setor automotivo do país. Em junho de 2020, a Tesla Inc. anunciou planos de retrabalho para a sua fábrica localizada perto de Berlim e garantiu que a sua primeira fábrica europeia pudesse produzir automóveis em cerca de um ano. A empresa presume que no primeiro semestre de 2021 os carros sairão da esteira por lá.

- Espera-se que o segmento de alimentos e bebidas represente uma participação significativa na Alemanha. Em outubro de 2019, a SEW-EURODRIVE (Pty) Ltd. forneceu 64 servomotores MOVIGEAR a um importante OEM que, por sua vez, projetou, fabricou e forneceu um sistema de transporte de pesagem para uma empresa alemã do setor de embalagem de peixe e vegetais congelados.. O sistema está equipado com um transportador central alimentado por oito pequenos transportadores, cada um contendo os diversos produtos congelados misturados de acordo com a especificação. Cada transportador possui uma célula de carga separada para determinar o peso exato dos produtos componentes.

- Para serem competitivas, a maioria das PME na Alemanha utilizam transportadores automáticos para reduzir custos, aumentando assim a possibilidade de transportadores no setor. A Dorner Europe começou a fabricar Transportadores Série 2200 em sua fábrica em Jülich, Alemanha. Esta etapa permitiu que os clientes em toda a Europa recebessem os seus equipamentos muito mais rapidamente do que anteriormente. Em fevereiro de 2019, a Dorner Europe configurou e montou um pedido de vinte e cinco transportadores iDrive da série 2200, integrando-se ao robô. O transportador iDrive é usado para integração com outras máquinas e robôs devido ao motor integrado que economiza espaço.

- Em dezembro de 2019, a equipe de atendimento ao cliente da SSI Schaefer concluiu o projeto da Office Depot para adaptar o sistema do centro de distribuição na Alemanha aos desafios atuais da empresa. Com os dois mais recentes circuitos do sistema de transporte da SSI Schaefer, sete circuitos são instalados no centro logístico. Lá, as caixas de destino e as caixas de origem são transportadas e distribuídas entre locais de armazenamento, preparação de remessa, estações de coleta e saída de mercadorias. Os bypasses inteligentemente adaptados aliviam o sistema e garantem maior produtividade das caixas de transporte no sistema de transporte de quase 5 km.

Visão geral da indústria de transportadores na Europa

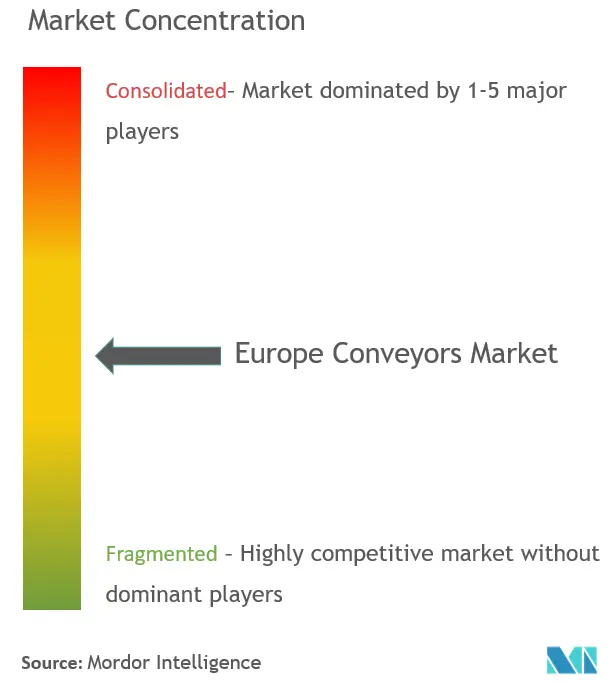

O mercado europeu de transportadores é altamente competitivo, devido à presença de múltiplas empresas nacionais. O mercado parece estar moderadamente fragmentado, com intervenientes importantes a adotar estratégias como inovação de produtos e fusões e aquisições. Alguns dos principais players do mercado são SSI Schaefer AG, Mecalux SA, BEUMER Group GmbH Co.

- Janeiro de 2020 - A Misumi, fabricante global e fornecedora de componentes mecânicos e materiais indiretos para construção de máquinas exclusivas e automação de montagem, contratou a SSI Schaefer para implementar um novo centro logístico em Frankfurt. Todas as estações de trabalho serão conectadas ao sistema com um sistema de transporte de alto desempenho.

- Outubro de 2019 – O fornecedor de movimentação de materiais Interroll adquiriu partes significativas das atividades comerciais e ativos da IBH ehf. em Reykjavik, Islândia. Espera-se que a mudança fortaleça as atividades de vendas e serviços da empresa no setor de alimentos e bebidas, particularmente na indústria de processamento de pescado.

Líderes de mercado de transportadores na Europa

SSI Schaefer AG

Mecalux SA

BEUMER Group GmbH & Co. KG

KNAAP AG

KUKA AG (Swisslog AG)

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Segmentação da indústria de transportadores na Europa

Os sistemas transportadores são dispositivos mecânicos ou conjuntos usados para transportar diversos materiais com pouco esforço. Existem diferentes tipos de sistemas transportadores, geralmente constituídos por uma estrutura que suporta rodas, rolos ou uma correia, sobre a qual os materiais se movem de um lugar para outro. O âmbito do estudo está atualmente centrado exclusivamente na região europeia.

| Cinto |

| Rolo |

| Palete |

| A sobrecarga |

| Aeroporto |

| Varejo |

| Automotivo |

| Fabricação |

| Alimentos e Bebidas |

| Produtos farmacêuticos |

| Mineração |

| Reino Unido |

| França |

| Alemanha |

| Itália |

| Espanha |

| Os Países Baixos |

| Resto da Europa |

| Tipo de Produto | Cinto |

| Rolo | |

| Palete | |

| A sobrecarga | |

| Indústria do usuário final | Aeroporto |

| Varejo | |

| Automotivo | |

| Fabricação | |

| Alimentos e Bebidas | |

| Produtos farmacêuticos | |

| Mineração | |

| País | Reino Unido |

| França | |

| Alemanha | |

| Itália | |

| Espanha | |

| Os Países Baixos | |

| Resto da Europa |

Perguntas frequentes sobre pesquisa de mercado de transportadores europeus

Qual é o tamanho atual do mercado europeu de transportadores?

O Mercado Europeu de Transportadores deverá registrar um CAGR de 10,79% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado europeu de transportadores?

SSI Schaefer AG, Mecalux SA, BEUMER Group GmbH & Co. KG, KNAAP AG, KUKA AG (Swisslog AG) são as principais empresas que operam no mercado europeu de transportadores.

Que anos este Mercado Europeu de Transportadores cobre?

O relatório abrange o tamanho histórico do mercado europeu de transportadores para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado europeu de transportadores para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da Indústria de Transportadores da Europa

Estatísticas para a participação de mercado de transportadores europeus em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise da Europe Conveyors inclui uma previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.