Análise do Mercado de Empréstimos para Veículos Europeus

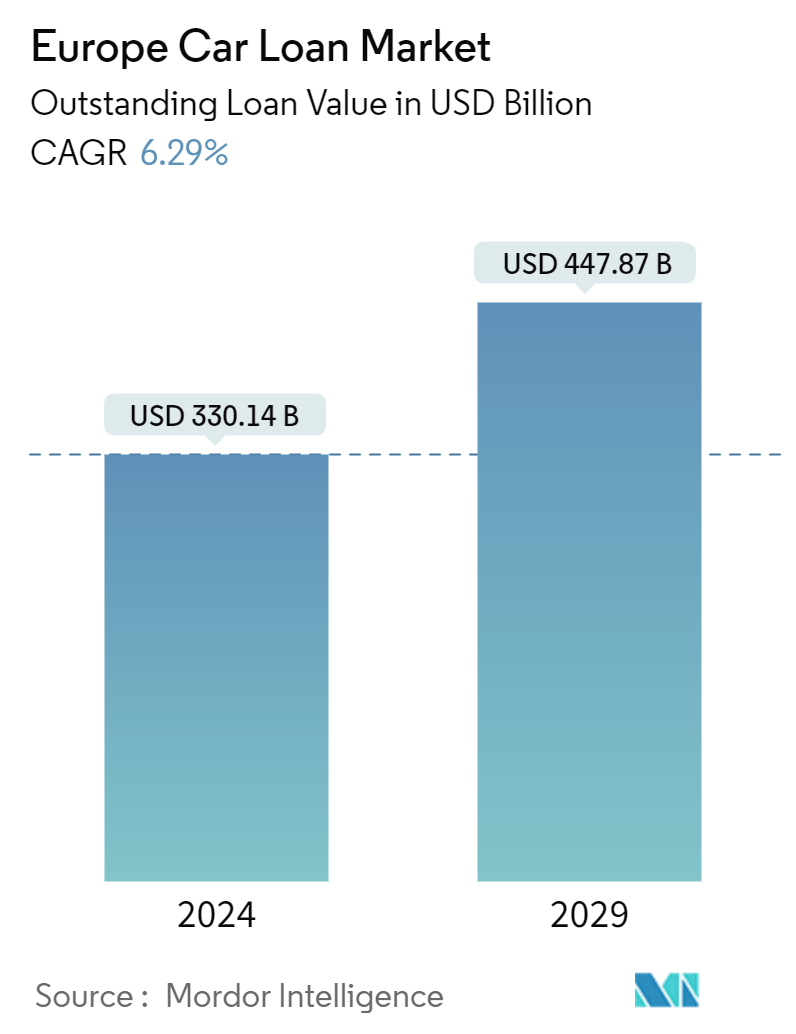

Espera-se que o tamanho do mercado Europa Car Loan em termos de valor de empréstimo pendente cresça de USD 330.14 bilhões em 2024 para USD 447.87 bilhões em 2029, a um CAGR de 6.29% durante o período de previsão (2024-2029).

A Europa domina o mercado de crédito automóvel com a maior quota devido às suas elevadas taxas de propriedade de veículos e à procura de automóveis. Isso emerge do domínio de empresas que oferecem serviços de financiamento para carros. Além disso, o forte setor de publicidade da região aumentou a conscientização das pessoas sobre os planos de empréstimo de carros, o que aumentou a demanda por empréstimos de carros na região. Países como Alemanha, França, Itália e Reino Unido têm indústrias automotivas proeminentes e um mercado considerável para empréstimos de carros.

Vários tipos de credores participam do mercado de financiamento de carros, incluindo bancos tradicionais, cooperativas de crédito, credores on-line e empresas de financiamento automotivo. Os bancos geralmente têm departamentos de crédito automotivo dedicados que fornecem opções de financiamento aos clientes. As taxas de juros dos empréstimos para automóveis na Europa podem variar dependendo de vários fatores, como a solvabilidade do mutuário, o prazo do empréstimo e as políticas do credor. As taxas podem ser fixas, ou variáveis, e taxas competitivas estão disponíveis para mutuários com boas pontuações de crédito. Os empréstimos de automóveis na Europa normalmente têm prazos de empréstimo que variam de 3 a 7 anos. No entanto, as condições específicas de empréstimo oferecidas podem variar dependendo das necessidades do credor e do mutuário.

Com o aumento da digitalização, plataformas online e fintechs estão cada vez mais envolvidas no mercado de crédito para carros. Essas plataformas oferecem processos de solicitação simplificados e aprovações rápidas, tornando mais conveniente para os consumidores obterem financiamento. Alguns países europeus oferecem incentivos e programas governamentais para promover a compra de veículos ecologicamente corretos, como carros elétricos. Esses incentivos podem incluir taxas de juros reduzidas ou subsídios, tornando mais acessível para os consumidores financiar veículos ecologicamente corretos.

Durante a pandemia, muitos países implementaram lockdowns e restrições de viagens, diminuindo as vendas de carros e a demanda geral por empréstimos de automóveis. A incerteza econômica e a perda de empregos também contribuíram para a redução dos gastos dos consumidores com veículos, afetando a demanda por crédito para carros. Para mitigar o impacto da pandemia, muitas instituições financeiras ofereceram medidas de alívio aos tomadores, incluindo adiamentos de pagamentos, reestruturação de empréstimos e reduções temporárias das taxas de juros. Essas medidas visavam prestar assistência financeira aos clientes que enfrentam dificuldades econômicas e manter suas carteiras de crédito.

Tendências do mercado de crédito automóvel na Europa

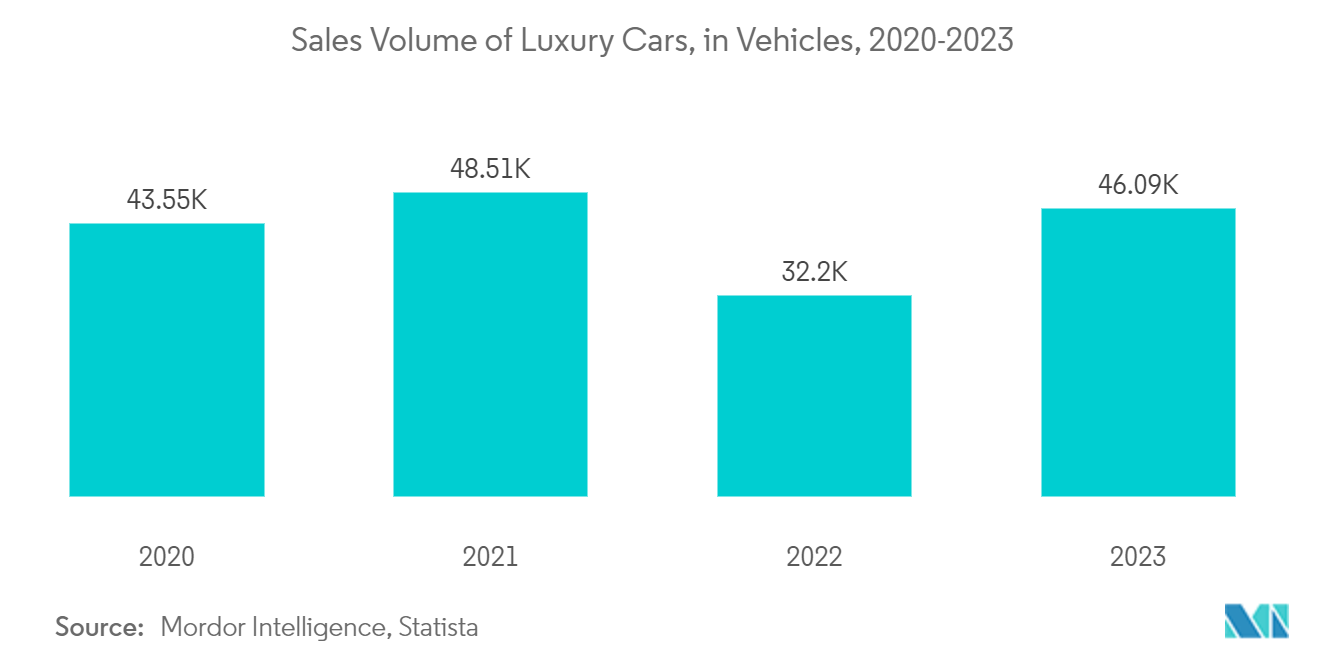

Aumento na demanda por carros de luxo alimentando o crescimento do mercado

O fator que impulsiona a expansão do mercado de crédito automóvel no mercado europeu é o crescente interesse dos consumidores por veículos de luxo. Registou-se um aumento notável da taxa de penetração global do crédito automóvel na região europeia, impulsionado pelo aumento do consumo de automóveis, pela mudança das atitudes dos consumidores em relação aos gastos e pelos avanços na indústria do financiamento ao consumo.

O aumento dos carros de luxo está, de facto, a impactar o crescimento do crédito automóvel na Europa. À medida que mais consumidores optam por veículos de alto padrão, o valor geral dos empréstimos aumenta devido aos preços mais altos desses carros. Esta tendência é particularmente perceptível em regiões onde existe uma forte procura de veículos de luxo, como a Europa Ocidental. Além disso, a disponibilidade de opções de financiamento adaptadas para carros de luxo, incluindo leasing e pacotes de financiamento com condições atraentes, também está impulsionando o crescimento dos empréstimos de carros na Europa.

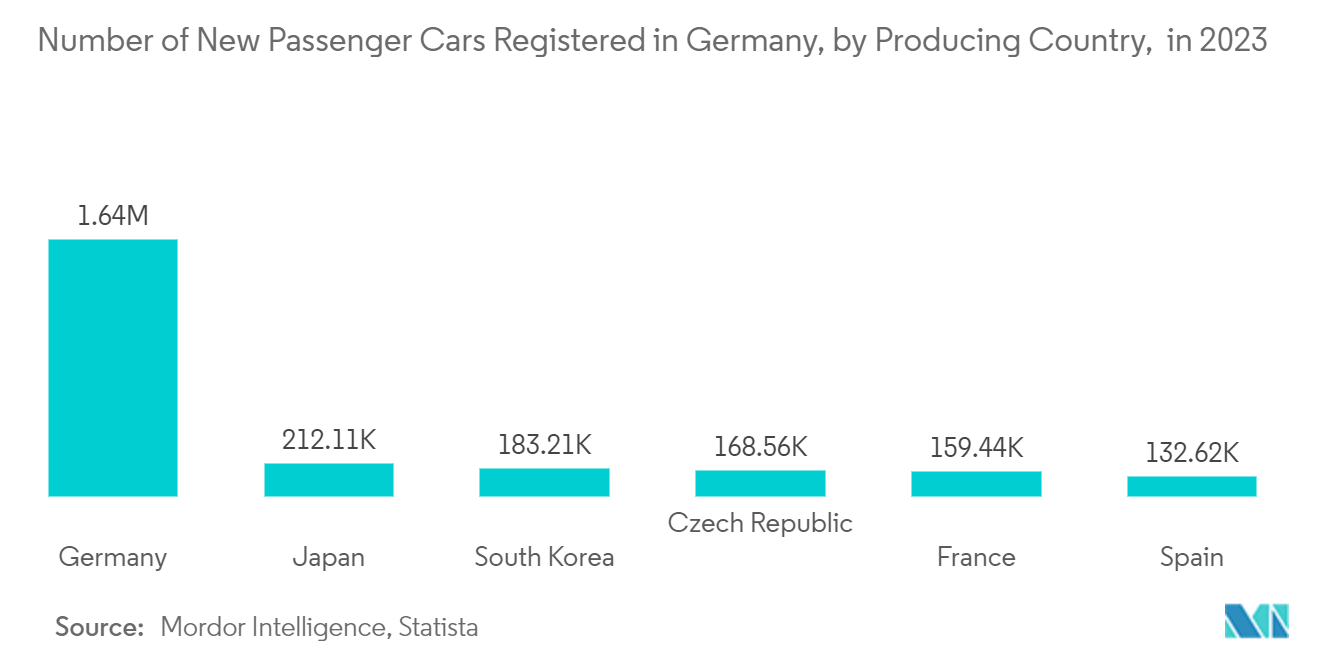

Alemanha é o maior mercado de crédito automóvel da Europa

O maior país da Europa para empréstimos de automóveis é a Alemanha, dada a sua grande população, economia forte e alta demanda de automóveis. No entanto, outros grandes países europeus, como o Reino Unido, França, Itália e Espanha, também têm mercados significativos de crédito automóvel devido às suas populações consideráveis e aos elevados níveis de propriedade de automóveis. Cada país pode ter suas características e tendências no mercado de crédito automóvel influenciadas pelas preferências dos consumidores, ambiente regulatório e condições econômicas.

O mercado de crédito automóvel na Alemanha detém uma quota substancial no panorama mais vasto dos empréstimos ao consumo. É um setor ferozmente competitivo com uma mistura de bancos convencionais, credores on-line e empresas especializadas em financiamento automotivo. Além disso, inúmeras montadoras e concessionárias ampliam as alternativas de financiamento aos seus clientes. Na Alemanha, os empréstimos para automóveis assumem predominantemente a forma de empréstimos a prestações, em que os mutuários reembolsam o montante do capital e os juros durante um período pré-determinado. Embora os prazos dos empréstimos possam ser diferentes, eles normalmente abrangem de três a sete anos, com taxas de juros que podem ser fixas ou variáveis. Um aumento nos emplacamentos de carros novos indica uma maior demanda por veículos, o que pode levar a um aumento da demanda por empréstimos de carros. Os consumidores que desejam comprar um carro novo podem recorrer a opções de financiamento para custear a compra, aumentando assim o volume de empréstimos de carros no mercado.

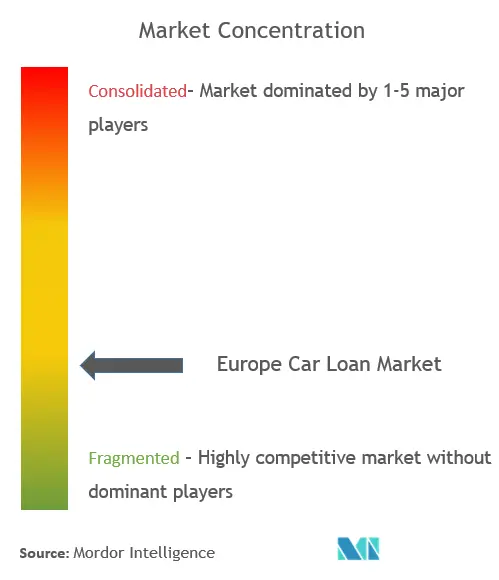

Visão geral da indústria de empréstimo de carro da Europa

O mercado de crédito automóvel na Europa é relativamente diversificado e fragmentado, com numerosos bancos, instituições financeiras e empresas de financiamento automóvel a oferecerem empréstimos para automóveis aos consumidores. Apenas alguns players dominantes ou um pequeno número de empresas controlam completamente o mercado de empréstimos de automóveis na Europa. Em vez disso, vários grandes bancos e instituições financeiras operam em diferentes países europeus e competem entre si por quota de mercado. Alguns players proeminentes do mercado europeu de empréstimos para carros incluem grandes bancos como Santander, BNP Paribas, UniCredit e Société Générale, bem como empresas de financiamento automotivo como Volkswagen Financial Services e BMW Financial Services.

Líderes do mercado europeu de crédito automóvel

Santander Consumer Bank

BNP Paribas Personal Finance

Volkswagen Financial Services

Mercedes-Benz Financial Services

Credit Agricole Group

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Europa Car Loan Market Notícias

- Março de 2023 A AMS, empresa global de soluções de talentos, e o Tesco Bank, que atende mais de 5 milhões de clientes no Reino Unido, anunciaram o estabelecimento de uma nova parceria de 3 anos.

- Fevereiro de 2022 O Barclays anunciou uma parceria estratégica com a construtora global de empreendimentos corporativos Rainmaking para impulsionar a inovação em FinTech. Com o apoio da Rainmaking, esperava-se que o Barclays lançasse um novo conjunto de iniciativas voltadas para fundadores de fintechs em todo o mundo.

Segmentação da indústria de crédito automóvel na Europa

Uma instituição financeira ou credor pode oferecer um tipo de financiamento chamado de empréstimo de carro, também chamado de empréstimo de automóvel ou empréstimo de veículo, para auxiliar as pessoas na compra de um carro. Uma análise de fundo completa do mercado europeu de crédito automóvel inclui uma avaliação das associações industriais, da economia em geral e das tendências dos mercados emergentes por segmento. Mudanças significativas na dinâmica do mercado e visão geral do mercado também são abordadas no relatório.

O mercado europeu de empréstimo de carro é segmentado por tipo de produto, tipo de fornecedor e região. Por tipo de produto, o mercado é subsegmentado em carros usados e carros novos. Por tipo de provedor, o mercado é subsegmentado em bancos, serviços financeiros não bancários, fabricantes de equipamentos originais e outros tipos de provedores. Por região, o mercado é subsegmentado em Alemanha, Reino Unido, França, Itália, Espanha e resto da Europa. O relatório oferece o valor (USD) para os segmentos acima.

| Carros usados (uso pelo consumidor e uso comercial) |

| Carros novos (uso pelo consumidor e uso comercial) |

| Bancos |

| Serviços Financeiros Não Bancários |

| Fabricantes de equipamentos originais |

| Outros tipos de provedores (empresas Fintech) |

| Alemanha |

| Reino Unido |

| França |

| Itália |

| Espanha |

| Resto da Europa |

| Por tipo de produto | Carros usados (uso pelo consumidor e uso comercial) |

| Carros novos (uso pelo consumidor e uso comercial) | |

| Por tipo de provedor | Bancos |

| Serviços Financeiros Não Bancários | |

| Fabricantes de equipamentos originais | |

| Outros tipos de provedores (empresas Fintech) | |

| Por região | Alemanha |

| Reino Unido | |

| França | |

| Itália | |

| Espanha | |

| Resto da Europa |

Europa Car Loan Market Research Perguntas frequentes

Qual é o tamanho do mercado europeu de crédito automóvel?

O tamanho do mercado Europa Car Loan deve atingir USD 330.14 bilhões em 2024 e crescer a um CAGR de 6.29% para atingir USD 447.87 bilhões em 2029.

Qual é o tamanho atual do mercado Europa Car Loan?

Em 2024, o tamanho do mercado europeu de empréstimos para carros deve atingir US$ 330,14 bilhões.

Quem são os chave players no mercado Europa Car Loan?

Santander Consumer Bank, BNP Paribas Personal Finance, Volkswagen Financial Services, Mercedes-Benz Financial Services, Credit Agricole Group são as principais empresas que operam no mercado europeu de empréstimos para automóveis.

Em que anos este mercado Europa Car Loan cobre e qual foi o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado europeu de empréstimos para carros foi estimado em US$ 309,37 bilhões. O relatório cobre o tamanho histórico do mercado Europa Car Loan por anos 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado Europa Car Loan para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da Indústria de Empréstimos para Veículos Europeus

Estatísticas para a participação de mercado Europa Car Loan 2024, tamanho e taxa de crescimento da receita, criadas pela Mordor Intelligence™ Industry Reports. A análise do Europe Car Loan inclui uma previsão de mercado, perspectivas para 2024 a 2029 e visão geral histórica. Obter uma amostra desta análise da indústria como um download PDF de relatório gratuito.