Tamanho e Quota de Mercado dos Cereais Matinais da Europa

Análise do Mercado de Cereais Matinais da Europa pela Mordor Intelligence

O tamanho do mercado de cereais matinais da Europa, avaliado em USD 12,65 mil milhões em 2025, deverá atingir USD 14,77 mil milhões até 2030, crescendo a uma TCAC de 3,15% durante o período de previsão (2025-2030). A expansão do mercado é principalmente impulsionada pelo crescente interesse dos consumidores por opções de pequeno-almoço convenientes e nutritivas, suportadas por estilos de vida ocupados e pela tendência crescente de consumo de pequeno-almoço em movimento. Os cereais prontos para consumo dominam a quota de mercado, enquanto os cereais quentes mantêm procura constante, particularmente nas regiões mais frias. Os fabricantes estão a adaptar-se a mudanças significativas do mercado focando-se em formulações orientadas para a saúde e abordando desafios da cadeia de abastecimento. O escrutínio regulamentar do teor de açúcar e níveis de acrilamida levou os players estabelecidos a reformular produtos, criando oportunidades para concorrentes que oferecem produtos com perfis nutricionais melhorados. Os principais fabricantes estão a introduzir variantes biológicas, sem glúten e ricas em fibra para satisfazer as preferências evolutivas dos consumidores. O mercado também experimenta procura aumentada por produtos de marca própria, particularmente nos países da Europa Ocidental. Adicionalmente, a crescente adoção de cereais matinais premium e o crescente interesse dos consumidores por grãos antigos e superalimentos estão a criar novas oportunidades de mercado.

Principais Conclusões do Relatório

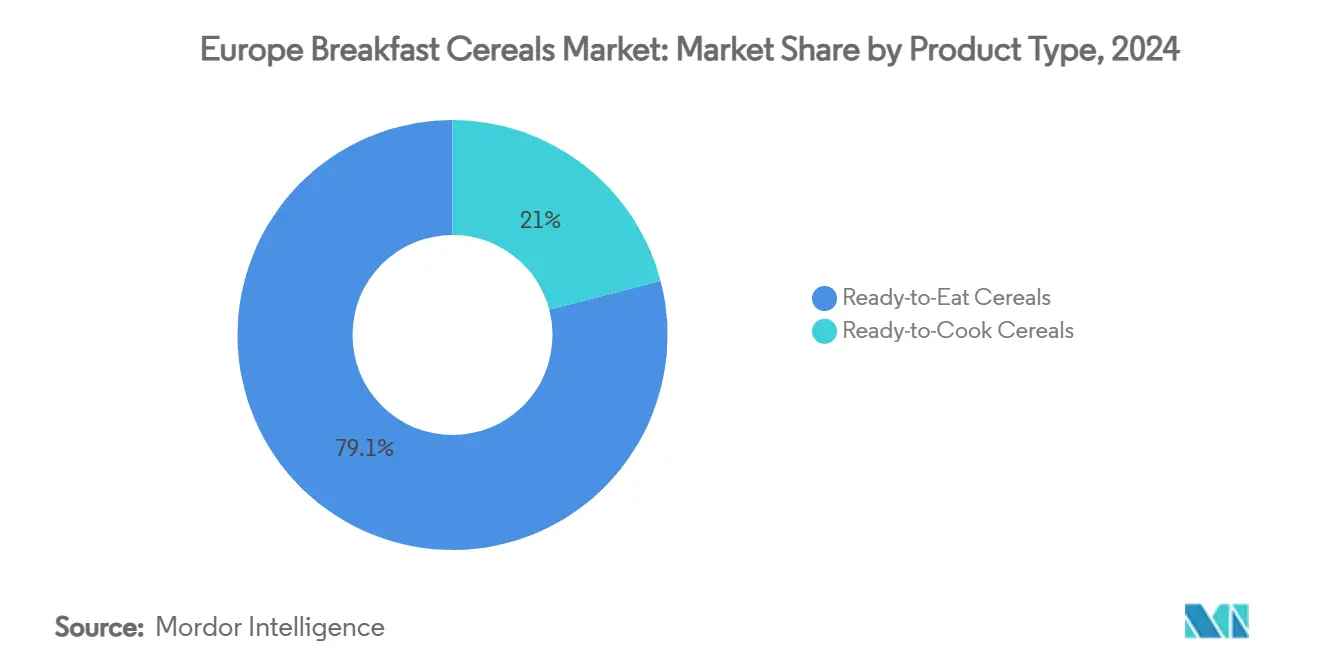

- Por tipo de produto, os cereais prontos para consumo dominaram com 79,05% da quota de mercado de cereais matinais europeus em 2024, enquanto os cereais prontos para cozinhar estão previstos para expandir a uma TCAC de 5,12% até 2030.

- Por fonte de ingredientes, a aveia comandou 34,55% de quota do tamanho de mercado de cereais matinais em 2024; as ofertas baseadas em arroz estão projetadas para crescer a uma TCAC de 4,35% até 2030.

- Por embalagem, as caixas tradicionais lideraram com 54,04% de quota de receita em 2024, enquanto os copos e formatos de porção individual estão definidos para registar uma TCAC de 5,33% até 2030.

- Por canal de distribuição, supermercados e hipermercados detiveram 61,23% do mercado de cereais matinais em 2024; o retalho online está a avançar a uma TCAC de 3,47% até 2030.

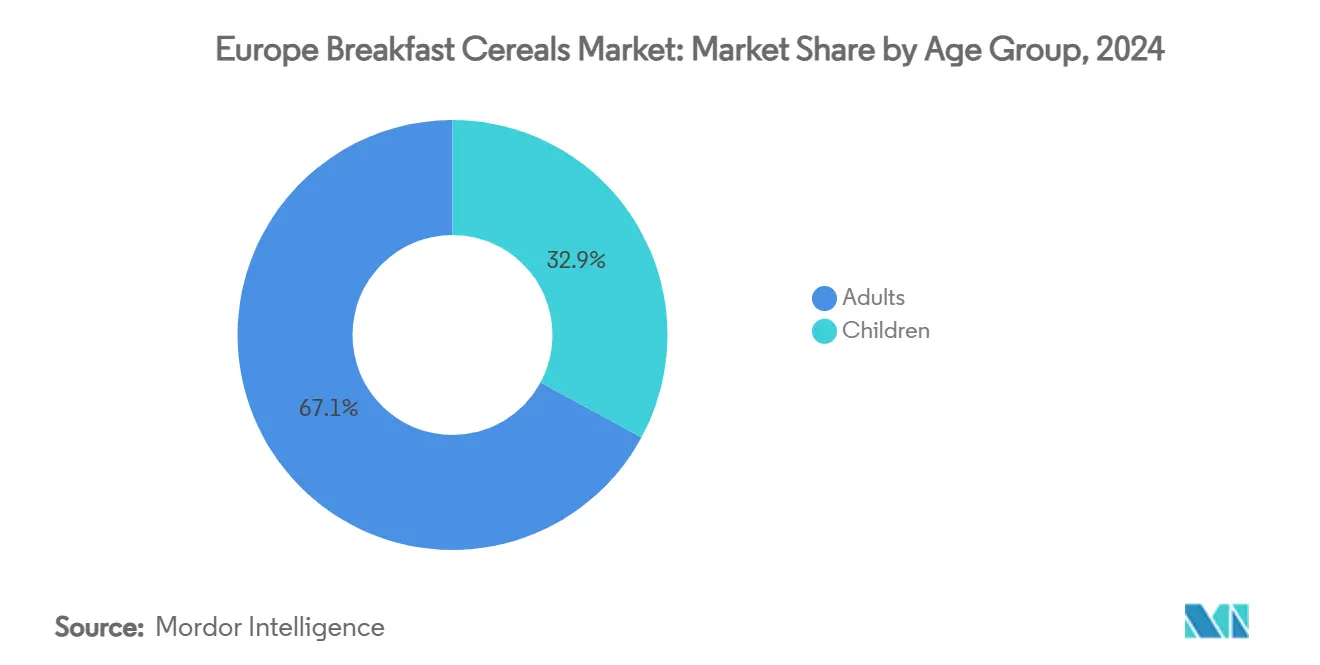

- Por grupo etário, produtos posicionados para adultos representaram 67,11% do tamanho de mercado de cereais matinais europeus em 2024, ainda assim os cereais infantis estão preparados para uma TCAC de 5,90% até 2030.

- Por geografia, o Reino Unido manteve 28,45% de quota do mercado de cereais matinais em 2024, enquanto a Polónia está projetada para registar a TCAC mais rápida de 4,92% entre 2025 e 2030.

Tendências e Insights do Mercado de Cereais Matinais da Europa

Análise do Impacto dos Impulsionadores

| Impulsionadores | (~) % Impacto na TCAC | Relevância Geográfica | Pico de Impacto |

|---|---|---|---|

| Procura crescente por variantes de cereais ricos em proteína entre os consumidores | +1.5% | Reino Unido, Alemanha, França, países nórdicos (Dinamarca, Islândia, Noruega, etc.) | Médio prazo (3-4 anos) |

| Penetração crescente de grãos sem glúten expandindo cereais multigrãos | +0.6% | Alemanha, Reino Unido, Itália, Espanha | Médio prazo (3-4 anos) |

| Profissionais trabalhadores procurando opções de pequeno-almoço convenientes e rápidas | +0.5% | Pan-Europeia, mais forte no Sul e Leste da Europa | Longo prazo (≥ 5 anos) |

| Inovação de produtos e variedade atendem a necessidades dietéticas diversas | +0.7% | Reino Unido, Alemanha, França, países nórdicos (Dinamarca, Finlândia, etc.) | Curto prazo (≤ 2 anos) |

| Aumento nos hábitos de pequeno-almoço de porção individual alimentando copos de cereais em movimento | +0.8% | Reino Unido, França, Alemanha, centros urbanos | Curto prazo (≤ 2 anos) |

| Ascensão de plataformas de mercearia online melhora acessibilidade e alimenta procura | +0.4% | Reino Unido, Alemanha, França, Espanha | Médio prazo (3-4 anos) |

| Fonte: Mordor Intelligence | |||

Procura Crescente por Variantes de Cereais Ricos em Proteína Entre os Consumidores

A preferência do consumidor por cereais matinais enriquecidos com proteína está a impulsionar uma transformação significativa no mercado europeu. A tendência expandiu-se além dos entusiastas do fitness para incluir consumidores mainstream que procuram energia sustentada e saciedade. A crescente consciência de saúde entre os consumidores europeus, combinada com o crescente conhecimento do papel da proteína na manutenção de uma dieta equilibrada, levou os fabricantes a desenvolver cereais matinais enriquecidos com proteína. Os consumidores estão cada vez mais a selecionar cereais fortificados com fontes de proteína como quinoa, sementes de chia e vários grãos para apoiar os seus objetivos de fitness e manter níveis de energia ao longo do dia. Em resposta, grandes fabricantes como Kellanova e Crispy Fantasy expandiram os seus portfólios de produtos para incluir opções ricas em proteína, incorporando ingredientes como nozes, sementes e proteínas vegetais. Esta mudança alinha-se com o movimento mais amplo em direção a alimentos funcionais no mercado europeu. O foco crescente no enriquecimento proteico intensificou a concorrência por fontes de proteína de qualidade, levando os fabricantes a investir em inovação de ingredientes e otimização da cadeia de abastecimento.

Penetração Crescente de Grãos Sem Glúten Expandindo Cereais Multigrãos

O mercado de cereais matinais sem glúten evoluiu além do seu foco inicial em pacientes com doença celíaca. A procura dos consumidores é impulsionada tanto por requisitos médicos como por preferências de estilo de vida, com uma perceção crescente dos produtos sem glúten como opções mais saudáveis. Empresas como General Mills e Surreal estão a incorporar grãos alternativos como quinoa, amaranto, trigo-sarraceno e milhos nos seus produtos. Por exemplo, a General Mills oferece Strawberry Vanilla Chex, que é um cereal matinal sem glúten. Estes cereais oferecem conteúdo sem glúten mantendo texturas e sabores únicos. Os dietistas europeus recomendam aveia sem glúten e quinoa pelo seu valor nutricional e acessibilidade, embora muitos cereais alternativos permaneçam inexplorados apesar dos seus benefícios para a saúde. O mercado de cereais matinais multigrãos está a crescer à medida que os consumidores procuram benefícios nutricionais variados de fontes de grãos combinadas. A Autoridade Europeia para a Segurança dos Alimentos reportou em 2023 que a doença celíaca afeta aproximadamente 0,7% da população da UE[1]Fonte: Autoridade Europeia para a Segurança dos Alimentos, "Salvaguardando Pacientes com Doença Celíaca na Europa," efsa.europa.eu. Os fabricantes estão a focar-se em investigação e desenvolvimento para melhorar a qualidade do produto enquanto simplificam processos de produção para reduzir custos, visto que produtos sem glúten atualmente vendem ao dobro do preço das alternativas tradicionais.

Profissionais Trabalhadores Procurando Opções de Pequeno-Almoço Convenientes e Rápidas

O ressurgimento do pequeno-almoço como uma refeição crítica está fundamentalmente a remodelar o panorama alimentar europeu, particularmente entre profissionais trabalhadores onde a crescente cultura do pequeno-almoço impulsiona o consumo de cereais. De acordo com o Eurostat, a taxa de emprego nos países europeus no T2 de 2024 estava acima de 80% para Islândia, Holanda e Suíça, acima de 75% para países nórdicos como Dinamarca, Suécia, Noruega, entre outros. O número crescente de profissionais trabalhadores e agregados familiares com duplo rendimento procuram opções de pequeno-almoço convenientes e rápidas, tornando os cereais uma escolha atrativa. Esta tendência estende-se além das aplicações tradicionais de torrada, pois os consumidores incorporam cereais em tigelas de pequeno-almoço, apoiada pela expansão de formatos de retalho modernos e plataformas de e-commerce que melhoram a acessibilidade do produto. A crescente consciencialização de opções nutritivas de pequeno-almoço, juntamente com fabricantes que oferecem cereais fortificados com vitaminas e minerais adicionados, contribui para o crescimento do mercado. De acordo com um inquérito da Agriculture and Horticulture Development Board (AHDB) em janeiro de 2025, 83% dos consumidores demonstraram atitudes positivas em relação à alimentação saudável, vendo-a como uma forma de autocuidado[2]Fonte: Agriculture and Horticulture Development Board, "Consumer Insight: Health Is All About Balance," ahdb.org.uk. A sustentabilidade da tendência do pequeno-almoço é reforçada pelos padrões de consumo doméstico estabelecidos durante os confinamentos da pandemia, que continuaram mesmo quando as rotinas de trabalho se normalizaram.

Ascensão de Plataformas de Mercearia Online Melhora Acessibilidade e Alimenta Procura

A rápida expansão das plataformas de mercearia online está a alargar o acesso aos cereais matinais em toda a Europa e a estimular a procura incremental da categoria. Aplicações móveis user-friendly, opções de subscrição e serviços de entrega no dia seguinte permitem aos consumidores reabastecer produtos básicos da despensa sem visitar lojas físicas, uma conveniência que ressoa com agregados familiares urbanos ocupados. Recomendações de produtos baseadas em algoritmos frequentemente destacam cereais mais saudáveis ou premium, acelerando o teste de variantes ricas em proteína, sem glúten e multigrãos que podem receber espaço limitado nas prateleiras offline. Marcas mais pequenas aproveitam as baixas barreiras de entrada dos mercados de e-commerce para alcançar compradores geograficamente dispersos, intensificando a diversidade de sortimento e a concorrência de preços. De acordo com o Eurostat, a percentagem de compradores online na União Europeia aumentou de 59% em 2014 para 77% em 2024, demonstrando a crescente significância do e-commerce[3]Fonte: Eurostat, "Estatísticas de E-Commerce para Indivíduos," ec.europa.eu. Esta mudança na dinâmica de retalho levou empresas estabelecidas a adaptar as suas estratégias através de iniciativas diretas ao consumidor, modelos de subscrição e lançamentos de produtos digital-first.

Análise do Impacto das Restrições

| Restrições | (~) % Impacto na TCAC | Relevância Geográfica | Pico de Impacto |

|---|---|---|---|

| Preços voláteis das commodities de aveia e milho comprimindo margens | -0.7% | Pan-Europeia, mais forte na Europa Oriental | Médio prazo (3-4 anos) |

| Escrutínio regulamentar do açúcar aumentando custos de reformulação | -0.5% | Reino Unido, França, Alemanha, países nórdicos | Médio prazo (3-4 anos) |

| Perceção do consumidor sobre alimentos processados | -0.4% | Pan-Europeia, mais forte no Sul da Europa | Longo prazo (≥ 5 anos) |

| Concorrência de barras de proteína e bebidas matinais RTD (Ready-to-Drink) | -0.6% | Reino Unido, Alemanha, França, centros urbanos | Curto prazo (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

Preços Voláteis das Commodities de Aveia e Milho Comprimindo Margens

A volatilidade de preços nos principais ingredientes de cereais, particularmente milho e aveia, apresenta desafios significativos. A natureza interconectada das commodities agrícolas significa que as flutuações de preços numa cultura afetam rapidamente outras, criando desafios de preços sistémicos. Esta volatilidade intensificou-se devido a múltiplos fatores, incluindo tensões geopolíticas, tarifas dos EUA (Estados Unidos) sobre grãos e oleaginosas, e flutuações de moeda, especialmente a taxa de câmbio dólar-euro. Os fabricantes enfrentam decisões difíceis entre absorver custos adicionais ou implementar aumentos de preços, o que pode afetar o comportamento de compra dos consumidores. Estes desafios são particularmente agudos para produtores de cereais premium e focados na saúde, onde manter alta qualidade dos ingredientes é essencial. Perturbações na cadeia de abastecimento e eventos relacionados com o clima, como más colheitas e rendimentos de culturas reduzidos nas principais regiões agrícolas europeias, complicam ainda mais estas questões, criando incerteza no planeamento de produção e gestão de inventário. Adicionalmente, os fabricantes lutam para manter contratos a longo prazo com fornecedores a preços fixos durante períodos de alta volatilidade de preços, impactando diretamente as suas despesas de produção e margens de lucro.

Escrutínio Regulamentar do Açúcar Aumentando Custos de Reformulação

As pressões regulamentares sobre o teor de açúcar apresentam desafios significativos no mercado europeu de cereais matinais, particularmente após a adoção pelo Parlamento Europeu de novas regras para alimentos matinais em abril de 2024 e a implementação pelo Reino Unido de restrições às promoções de alimentos HFSS. Estas regulamentações exigem que os fabricantes empreendam reformulações dispendiosas mantendo o sabor, textura e estabilidade de prateleira do produto. O desafio é particularmente agudo para fabricantes menores que lutam com o fardo financeiro dos custos de investigação e desenvolvimento para adoçantes alternativos e novas tecnologias de processamento. Além dos desafios imediatos de reformulação, os fabricantes devem também cumprir requisitos de rotulagem mais rigorosos e diretrizes nutricionais, que acrescentam às despesas operacionais. O debate contínuo em torno das diretrizes do açúcar sugere que as abordagens regulamentares atuais podem simplificar excessivamente a questão, potencialmente levando ao uso de alternativas de açúcar menos estudadas, enquanto arriscam a rejeição do consumidor a perfis de sabor alterados.

Análise por Segmento

Por Tipo de Produto: Pronto-para-Cozinhar Ganhando Momentum Nutricional

Os cereais Prontos-para-Consumo (RTE) mantêm uma quota de mercado de 79,05% na Europa em 2024, impulsionados por preferências estabelecidas dos consumidores e conveniência. Os cereais Prontos-para-Cozinhar (RTC) demonstram potencial de crescimento significativo, com uma TCAC projetada de 5,12% até 2030, ultrapassando a média de mercado em mais do que o dobro. Esta expansão reflete a preferência crescente dos consumidores por opções de pequeno-almoço quente, que eles percebem como menos processadas e mais nutritivas. A aveia quente domina o segmento RTC devido aos seus benefícios reconhecidos para a saúde cardíaca e versatilidade com vários toppings, incluindo nozes, sementes e frutas. Estudos mostram que cereais quentes à base de aveia proporcionam energia sustentada e saciedade melhorada comparado a alternativas RTE.

Muesli e misturas de papas mostram crescimento através de variantes premium e ingredientes funcionais, enquanto os flocos constituem o maior sub-segmento RTE devido à eficiência de produção e reconhecimento de marca estabelecido. Cereais inchados e clusters de granola expandem a sua presença no mercado através de texturas únicas e ocasiões de consumo versáteis além do pequeno-almoço. Os fabricantes incorporam frutas e vegetais em formulações de cereais para melhorar o conteúdo nutricional e perfis de sabor, abordando as demandas dos consumidores por menor teor de açúcar e valor nutricional melhorado. Este desenvolvimento destaca oportunidades de mercado para produtos que combinam formatos tradicionais de cereais com benefícios nutricionais melhorados.

Por Fonte de Ingredientes: Aveia Lidera Enquanto Arroz Acelera

Os cereais à base de aveia dominam com uma quota de mercado de 34,55% em 2024, apoiados pelos seus benefícios para a saúde e versatilidade em formatos prontos-para-consumo (RTE) e prontos-para-cozinhar (RTC). Os benefícios do ingrediente para a saúde cardíaca, fornecimento de energia e bem-estar digestivo correspondem às preferências dos consumidores europeus. Os cereais à base de arroz mostram a trajetória de crescimento mais forte, com uma TCAC projetada de 4,35% até 2030, impulsionada pela sua natureza sem glúten e sabor neutro que acomoda sabores diversos e aditivos funcionais. Os fabricantes estão cada vez mais a investir em instalações de processamento de aveia e arroz para satisfazer a procura crescente e garantir abastecimento consistente.

O trigo permanece um ingrediente central apesar das preocupações com glúten, enquanto o uso de milho enfrenta ventos contrários da volatilidade de preços e perceções de alimentos processados. A presença da cevada está a crescer devido ao seu valor nutricional e benefícios ambientais, embora principalmente em segmentos premium de muesli e granola. Cereais menores, incluindo quinoa, amaranto e teff, são cada vez mais incorporados em produtos multigrãos. Esta diversificação de ingredientes reflete tanto o interesse do consumidor em fontes de nutrição variadas como os esforços dos fabricantes para fortalecer a resistência da cadeia de abastecimento. O mercado está a testemunhar um aumento nas atividades de investigação e desenvolvimento focadas em melhorar o perfil nutricional e eficiência de processamento de grãos alternativos.

Por Tipo de Embalagem: Porção Individual Perturbando Formatos Tradicionais

As caixas tradicionais detêm uma quota de mercado dominante de 54,04% em 2024, impulsionadas pela utilização eficiente de prateleiras, familiaridade do consumidor e capacidades de proteção do produto. Os copos e formatos de porção individual estão a experienciar crescimento rápido com uma TCAC de 5,33% até 2030, alinhando-se com hábitos de consumo em mudança e estilos de vida móveis. Estes formatos proporcionam soluções integradas que eliminam a necessidade de tigelas separadas e armazenamento de leite, oferecendo verdadeiras vantagens de portabilidade sobre embalagens tradicionais. Os formatos incorporam materiais de barreira avançados para manter a crocância do produto, particularmente para ingredientes sensíveis à humidade.

Os sachês em pé combinam preservação de frescura melhorada com benefícios de portabilidade moderados, embora não igualem a conveniência das opções de porção individual. Os formatos alternativos, incluindo frascos de plástico e sacos, atendem requisitos específicos de mercado mas encontram desafios ambientais à medida que a indústria muda em direção a materiais recicláveis. O desenvolvimento atual de embalagens foca-se em manter funcionalidade enquanto melhora a sustentabilidade. A indústria enfrenta o desafio de equilibrar conveniência com responsabilidade ambiental, com oportunidades emergentes em materiais compostáveis para embalagens de porção individual.

Por Grupo Etário: Segmento Infantil Ultrapassa Mercado Adulto

Os cereais direcionados para adultos detêm uma quota de mercado dominante de 67,11% em 2024, visto que a categoria evoluiu além do seu posicionamento tradicional como comida infantil. O segmento de cereais infantis está projetado para crescer a uma TCAC de 5,90% até 2030, apoiado por desenvolvimentos no conteúdo nutricional, formatos de produto e foco aumentado na qualidade do pequeno-almoço. Os fabricantes estão a adaptar cereais infantis em resposta a requisitos regulamentares e preocupações crescentes dos pais sobre o teor de açúcar. A reformulação de cereais infantis inclui incorporar grãos integrais, reduzir ingredientes artificiais e introduzir adoçantes naturais. Investigação de mercado indica que os pais procuram cada vez mais cereais que equilibrem apelo de sabor com benefícios nutricionais para os seus filhos.

O segmento de cereais adultos está a diversificar-se em categorias específicas, incluindo gestão de peso, nutrição ativa, saúde digestiva e indulgência. Esta diversificação permite aos fabricantes desenvolver produtos que abordam requisitos específicos de saúde e estilo de vida. A distinção entre cereais adultos e infantis continua a diminuir, com produtos agora desenhados para atrair através de grupos etários mantendo perfis nutricionais apropriados. Esta tendência indica potencial para cereais orientados para a família que podem satisfazer várias preferências do agregado familiar com um único produto. A inovação em formatos de embalagem e tamanhos de porções melhorou a conveniência para consumidores adultos. A integração de ingredientes funcionais, como proteína e fibra, fortaleceu a posição dos cereais adultos como uma opção nutritiva de pequeno-almoço.

Por Canal de Distribuição: Retalho Online Perturbando Domínio Tradicional

Supermercados e hipermercados mantêm o seu domínio na distribuição de cereais, comandando uma quota de mercado de 61,23% em 2024. Esta posição de liderança deriva da sua seleção abrangente de produtos, estratégias de preços competitivas e tráfego substancial de clientes. Enquanto lojas de conveniência e mercearias continuam a servir como pontos de distribuição cruciais devido às suas localizações acessíveis e capacidade de capturar compras por impulso, lojas especializadas esculpiram um nicho distinto focando-se em produtos premium e orientados para a saúde. Estes canais de retalho tradicionais beneficiam de hábitos de compra estabelecidos dos consumidores e da disponibilidade imediata de produtos, que permanece uma vantagem significativa sobre alternativas online.

O canal de retalho online está a testemunhar crescimento notável a 3,47% TCAC até 2030, aproveitando vantagens como gamas extensas de produtos, opções de subscrição e recomendações personalizadas. Plataformas digitais influenciam eficazmente o comportamento dos consumidores em direção a escolhas mais saudáveis através de colocação estratégica de produtos, particularmente para cereais ricos em fibra em listagens online. Esta transformação digital permitiu aos retalhistas online promover com sucesso novas marcas e opções nutritivas que podem ter visibilidade limitada em lojas físicas. Adicionalmente, os fabricantes estão a expandir-se para métodos de distribuição alternativos, incluindo vendas diretas ao consumidor e food service, para diversificar as suas redes de distribuição e fortalecer relacionamentos com clientes.

Análise Geográfica

O Reino Unido mantém uma quota de 28,45% do mercado europeu de cereais matinais em 2024, apoiado por padrões de consumo estabelecidos e infraestrutura de retalho abrangente. O mercado exibe concorrência intensa através de segmentos de preço, com marcas próprias a aumentar a sua presença. O comportamento de compra dos consumidores continua a mudar em resposta ao aumento dos preços dos itens de pequeno-almoço, impulsionando procura aumentada por produtos baseados em valor. As preocupações de segurança alimentar do Reino Unido estão a intensificar-se à medida que a produção doméstica de cereais enfrenta desafios de condições meteorológicas extremas. Estas limitações de abastecimento apresentam oportunidades para fabricantes com redes de sourcing diversificadas e cadeias de abastecimento robustas.

A Polónia exibe o maior potencial de crescimento no mercado europeu de cereais matinais, com uma TCAC projetada de 4,92% até 2030, excedendo a média regional. Este crescimento deriva do aumento dos rendimentos disponíveis, taxas de urbanização mais altas e padrões de consumo de pequeno-almoço em mudança. A produção doméstica de cereais do país atingiu 35,2 milhões de toneladas em 2023, constituindo 13% da produção total da UE de acordo com dados do Euro Monitor[4]Fonte: Eurostat, "Produção Agrícola - Culturas," ec.europa.eu. Esta vantagem de produção doméstica está a apoiar o crescimento de fabricantes locais como OBST S.A., que expandiu a sua capacidade de produção de cereais matinais com uma sétima linha de produção, permitindo a produção de produtos de cereais inovadores incluindo cereais em forma de almofada.

Alemanha, França, Itália e Espanha mantêm trajetórias de crescimento estáveis com preferências de consumo distintas. A Alemanha demonstra força em segmentos orgânicos e orientados para a saúde, enquanto França combina opções tradicionais de pequeno-almoço com consumo aumentado de cereais. Itália e Espanha reportam taxas de adoção crescentes, particularmente em regiões urbanas. Países nórdicos enfatizam produtos premium com benefícios para a saúde, mostrando alta procura por cereais melhorados com proteína e funcionais. Mercados russos e outros europeus demonstram estágios de desenvolvimento variáveis, influenciados por condições económicas e qualidade da infraestrutura de retalho.

Panorama Competitivo

O mercado europeu de cereais matinais mostra concentração moderada, com empresas globais como Mars, Incorporated, Nestle S.A., General Mills, Inc., e PepsiCo Inc. a competir ao lado de players regionais e marcas próprias crescentes. Esta estrutura de mercado cria desafios de margem para marcas estabelecidas enquanto apresenta oportunidades em segmentos premium onde marcas próprias tradicionalmente carecem de presença no mercado. A indústria demonstra uma divisão clara entre grandes fabricantes globais e empresas especializadas direcionando segmentos específicos de consumidores.

Grandes fabricantes utilizam as suas capacidades de produção e redes de distribuição mantendo desenvolvimento constante de produtos, enquanto empresas especializadas focam-se em formulações inovadoras e canais de vendas diretas ao consumidor. As empresas estão a investir na expansão das suas capacidades de produção para satisfazer a procura dos consumidores. Por exemplo, em outubro de 2024, a Kellanova investiu EUR 75 milhões na produção de cereais britânicos na sua fábrica em Wrexham, North Wales. Esta tendência de investimento reflete o compromisso da indústria em modernizar instalações de produção e satisfazer preferências evolutivas dos consumidores.

A implementação de tecnologia centra-se na personalização, com a maioria dos consumidores a considerar impactos na saúde nas suas escolhas alimentares e mostrando aceitação aumentada de recomendações dietéticas baseadas em IA. Estes desenvolvimentos tecnológicos indicam oportunidades potenciais para cereais matinais adaptados a requisitos dietéticos individuais, que poderiam transformar o modelo tradicional de mercado de massa. A integração de tecnologias digitais no desenvolvimento de produtos e estratégias de marketing está a tornar-se cada vez mais crucial para os fabricantes manterem uma vantagem competitiva no mercado.

Líderes da Indústria de Cereais Matinais da Europa

-

Mars, Incorporated

-

Nestle S.A.

-

General Mills, Inc.

-

PepsiCo Inc,

-

Post Consumer Brands LLC

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Abril de 2025: A Kellogg's lançou High Protein Bites no Reino Unido, expandindo o seu portfólio de cereais matinais. A nova linha de produtos apresentava uma variante de sabor Choco Hazelnut que continha 21% de proteína vegetal e alto teor de fibra. O cereal foi formulado sem xarope de frutose elevado (HFS), direcionando consumidores conscientes da saúde.

- Março de 2025: A M&S introduziu uma nova gama de cereais minimamente processados, apresentando um produto de flocos de milho de ingrediente único. A gama Only 1 Ingredients inclui Multigrain Hoops com cinco ingredientes (farinha de aveia, farinha de milho, farinha de arroz integral, xarope de tâmara e sal) e Choco Hoops com seis ingredientes (farinha de aveia, farinha de milho, farinha de arroz integral, xarope de tâmara, cacau em pó e sal).

- Janeiro de 2025: Holie's, uma marca holandesa de cereais focada na saúde, lançou no mercado do Reino Unido. Os cereais veganos da marca não contêm açúcar adicionado ou adoçantes. A empresa reporta ser a marca de cereais de crescimento mais rápido na região do Benelux. A expansão para o mercado do Reino Unido representa a primeira entrada de mercado internacional principal da marca fora da região do Benelux.

- Setembro de 2024: A Nestlé introduziu o primeiro cereal em forma de fruta e com sabor a fruta da Roménia em setembro. O cereal matinal Trix oferece uma opção única de pequeno-almoço com grãos integrais, cálcio, ferro e vitaminas B. O cereal apresenta cores naturais e várias formas de frutas sem sabores artificiais.

Âmbito do Relatório do Mercado de Cereais Matinais da Europa

O mercado de cereais matinais na Europa foi segmentado em tipo, fonte de ingredientes, tipo de embalagem, canal de distribuição, grupo etário e geografia. Por tipo, o mercado é segmentado em cereais prontos-para-consumo e cereais prontos-para-cozinhar. Os cereais prontos-para-consumo são posteriormente segmentados em flocos, cereais inchados, granola e clusters, e outros (cereais cobertos/congelados com açúcar, desfiados e em fios). Os cereais prontos-para-cozinhar são posteriormente segmentados em aveia quente, muesli e misturas de papa, e outros cereais prontos-para-cozinhar. Por fonte de ingredientes, o mercado é segmentado em trigo, milho, aveia, arroz, cevada e outros. Por tipo de embalagem, o mercado é dividido em caixas, sachês em pé, copos e tigelas, e outros (frascos de plástico, sacos, etc). Por canal de distribuição, o mercado é segmentado em supermercado/hipermercado, lojas de conveniência/mercearias, lojas especializadas, retalhistas online e outros. Também, o estudo fornece uma análise do mercado de cereais matinais nos mercados emergentes e estabelecidos através dos países europeus, incluindo Alemanha, Reino Unido, França, Itália, Espanha, Rússia, Suécia, Noruega, Dinamarca e Resto da Europa.

| Cereais Prontos-para-Consumo | Flocos |

| Cereais Inchados | |

| Granola e Clusters | |

| Outros | |

| Cereais Prontos-para-Cozinhar | Aveia Quente |

| Muesli e Misturas de Papa | |

| Outros Cereais Prontos-para-Cozinhar |

| Trigo |

| Milho |

| Aveia |

| Arroz |

| Cevada |

| Outros |

| Caixas |

| Sachês em Pé |

| Copos e Tigelas |

| Outros |

| Supermercados/Hipermercados |

| Lojas de Conveniência/Mercearias |

| Lojas Especializadas |

| Retalhistas Online |

| Outros Canais de Distribuição |

| Adultos |

| Crianças |

| Alemanha |

| Reino Unido |

| França |

| Itália |

| Espanha |

| Rússia |

| Suécia |

| Noruega |

| Dinamarca |

| Resto da Europa |

| Por Tipo de Produto | Cereais Prontos-para-Consumo | Flocos |

| Cereais Inchados | ||

| Granola e Clusters | ||

| Outros | ||

| Cereais Prontos-para-Cozinhar | Aveia Quente | |

| Muesli e Misturas de Papa | ||

| Outros Cereais Prontos-para-Cozinhar | ||

| Por Fonte de Ingredientes | Trigo | |

| Milho | ||

| Aveia | ||

| Arroz | ||

| Cevada | ||

| Outros | ||

| Por Tipo de Embalagem | Caixas | |

| Sachês em Pé | ||

| Copos e Tigelas | ||

| Outros | ||

| Por Canal de Distribuição | Supermercados/Hipermercados | |

| Lojas de Conveniência/Mercearias | ||

| Lojas Especializadas | ||

| Retalhistas Online | ||

| Outros Canais de Distribuição | ||

| Por Grupo Etário | Adultos | |

| Crianças | ||

| Por Geografia | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Espanha | ||

| Rússia | ||

| Suécia | ||

| Noruega | ||

| Dinamarca | ||

| Resto da Europa | ||

Questões-Chave Respondidas no Relatório

Qual é o tamanho atual do mercado europeu de cereais matinais?

O mercado situa-se em USD 12,65 mil milhões em 2025 e está projetado para atingir USD 14,77 mil milhões até 2030.

Qual está a crescer mais rapidamente dentro do segmento de tipo de produto do mercado de cereais matinais?

Os cereais quentes prontos-para-cozinhar estão previstos para crescer 5,12% TCAC, mais do que o dobro do ritmo geral da categoria.

Por que é que os copos de cereais de porção individual estão a ganhar popularidade?

Eles atendem trabalhadores híbridos e viajantes que precisam de soluções portáteis, sem tigela, impulsionando uma TCAC de 5,33% em formatos de copo.

Quão significativo é o retalho online para cereais matinais?

Os canais online estão a expandir-se a 3,47% TCAC, aproveitando recomendações personalizadas e sortimentos amplos que lojas físicas não conseguem igualar.

Qual país contribui com a maior quota para as vendas europeias de cereais matinais?

O Reino Unido lidera com uma quota de 28,45% graças a hábitos de consumo enraizados e infraestrutura de retalho extensiva.

Quais são os principais desafios que confrontam os fabricantes de cereais na Europa?

Os principais obstáculos incluem preços voláteis de grãos, regulamentações rigorosas de reformulação de açúcar, e concorrência de barras de proteína e bebidas matinais prontas-para-beber.

Página atualizada pela última vez em: