Análise do mercado de logística automotiva na Europa

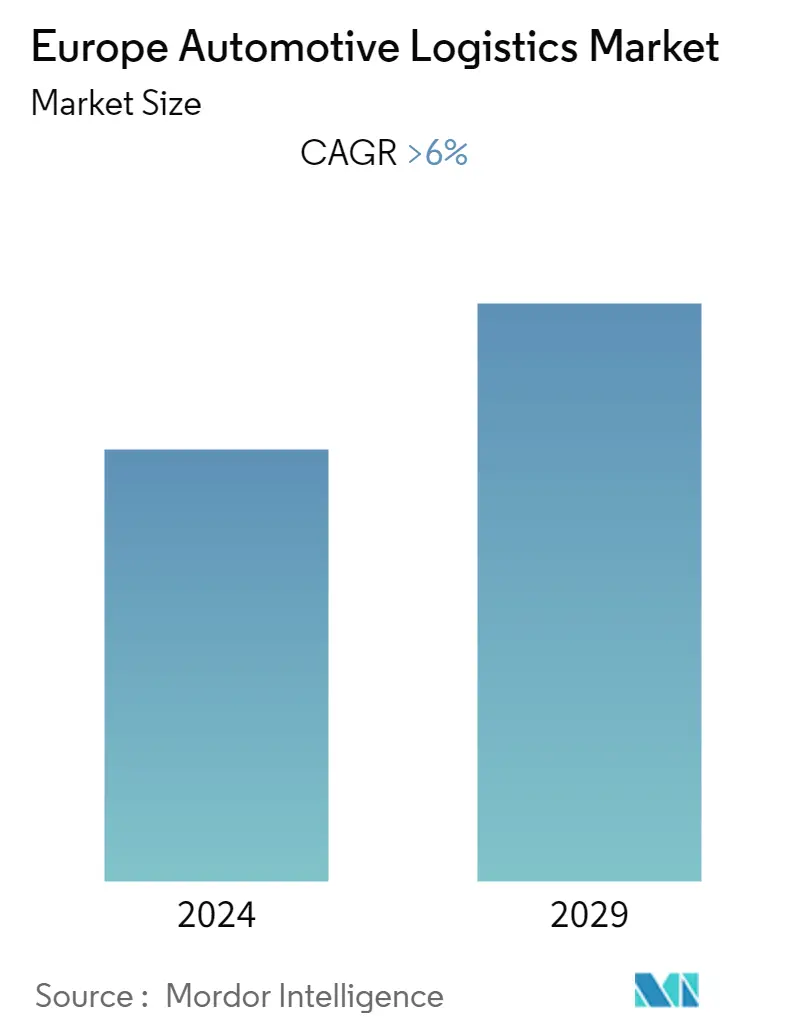

Estima-se que o mercado europeu de logística automotiva cresça a um CAGR de aproximadamente 6% durante o período de previsão (2023-2028).

- Espera-se que a região da Europa se desenvolva a um ritmo rápido devido a um aumento nos volumes automóveis, desde portos e fábricas até empresas ferroviárias e de transporte rodoviário. As empresas europeias de logística automóvel estão a expandir os seus negócios com a China e a adotar a rota ferroviária Europa-China para componentes automóveis e vagões finais. A Alemanha domina o mercado e espera-se que fique com a maior parte durante o período de previsão. Como um dos principais fabricantes de automóveis de luxo, a Alemanha tem cerca de 70% de fabricantes OEM de carros premium e SUVs. A Europa tem 301 fábricas de montagem de veículos e de motores, das quais 194 estão localizadas na União Europeia.

- Espera-se que Alemanha, Reino Unido, França e Itália desempenhem um papel dominante no crescimento do mercado durante o período de previsão. Estes países têm normas rigorosas de emissões para automóveis devido ao aumento da percentagem de carbono no ambiente a um ritmo alarmante, criando uma perspectiva positiva para o mercado.

- O setor da logística automóvel também abraçou a rota ferroviária China-Europa, com um número crescente de negócios que abrangem não apenas componentes, mas também automóveis. A Gefco opera nesta rota há mais de quatro anos e recentemente implantou o seu primeiro comboio bloco dedicado para França, transportando peças de automóveis para uma fábrica da PSA em contentores FEU. A DB Cargo transporta componentes BMW de suas duas fábricas alemãs para sua fábrica em Shenyang, no norte da China, desde 2010, e agora envia cerca de 2.500 contêineres por ano no serviço duas vezes por semana. E no ano passado, a maior operadora de transporte ferroviário de mercadorias da Europa começou a transportar carros Volvo de uma fábrica na província de Heilongjiang, no nordeste da China, para o porto de Zeebrugge.

Tendências do mercado de logística automotiva na Europa

A crescente demanda por automóveis elétricos promove o crescimento do mercado logístico

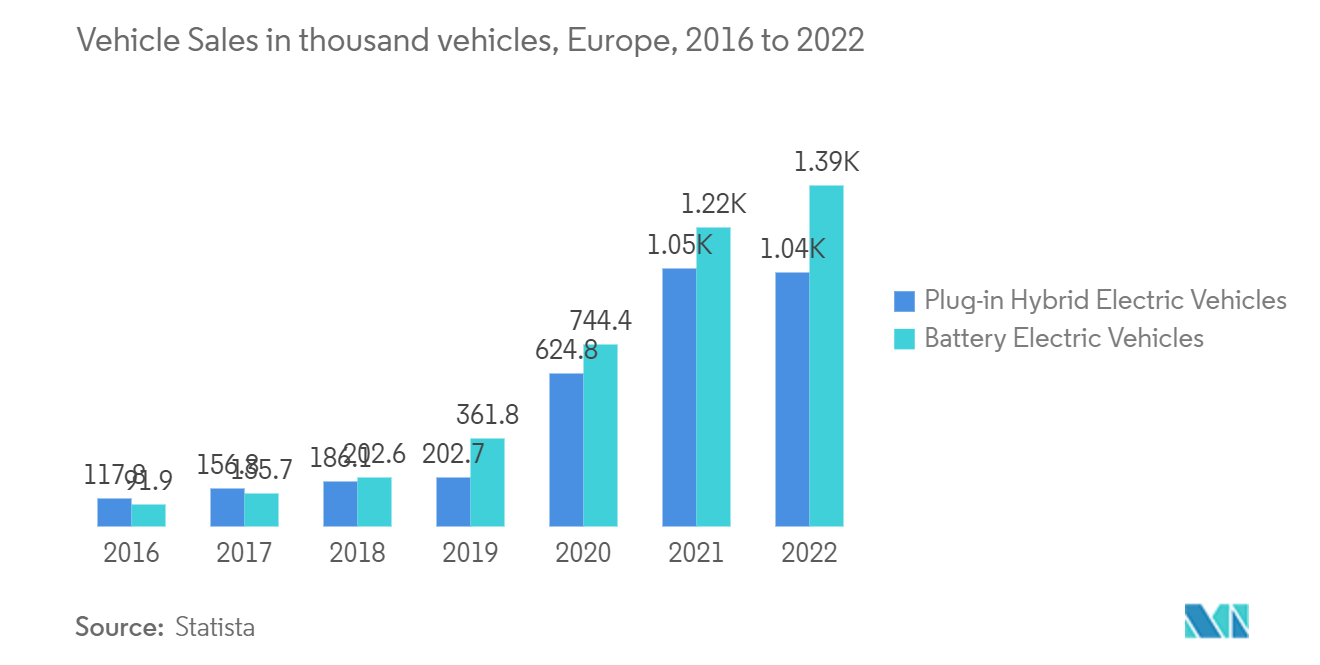

Ao longo dos anos, a União Europeia estabeleceu leis e restrições rigorosas para as emissões de carbono causadas pelos automóveis. Estas leis obrigaram os fabricantes de automóveis europeus a desenvolver automóveis com baixas emissões, resultando na adoção generalizada de veículos elétricos na Europa.

O governo francês anunciou o início de um esquema financeiro de 100 milhões de euros (120,7 milhões de dólares) para incentivar o desenvolvimento de estações de carregamento rápido de automóveis elétricos em março de 2022. Esta assistência financeira será concedida a empresas que se proponham investir em estações de carregamento de veículos elétricos em locais de serviço ao longo das vias públicas e da rede rodoviária nacional. Este investimento visa fornecer estações de carregamento rápido em todas as regiões de serviço até ao final de 2022. Além disso, o governo francês declarou em outubro de 2020 que pretende ter 100.000 estações de carregamento públicas operacionais até ao final de 2022. Tais iniciativas de apoio destinam-se a aumentar Adoção de VE em toda a Europa.

Além disso, a Great Wall Motors está pronta para lançar a sua marca Ora de veículos totalmente eléctricos na Europa. A BYD anunciou o lançamento do pequeno SUV Atto (que recebeu o máximo de 5 estrelas de segurança do European NCAP na quarta-feira), do grande SUV Tang e do enorme sedã Han.

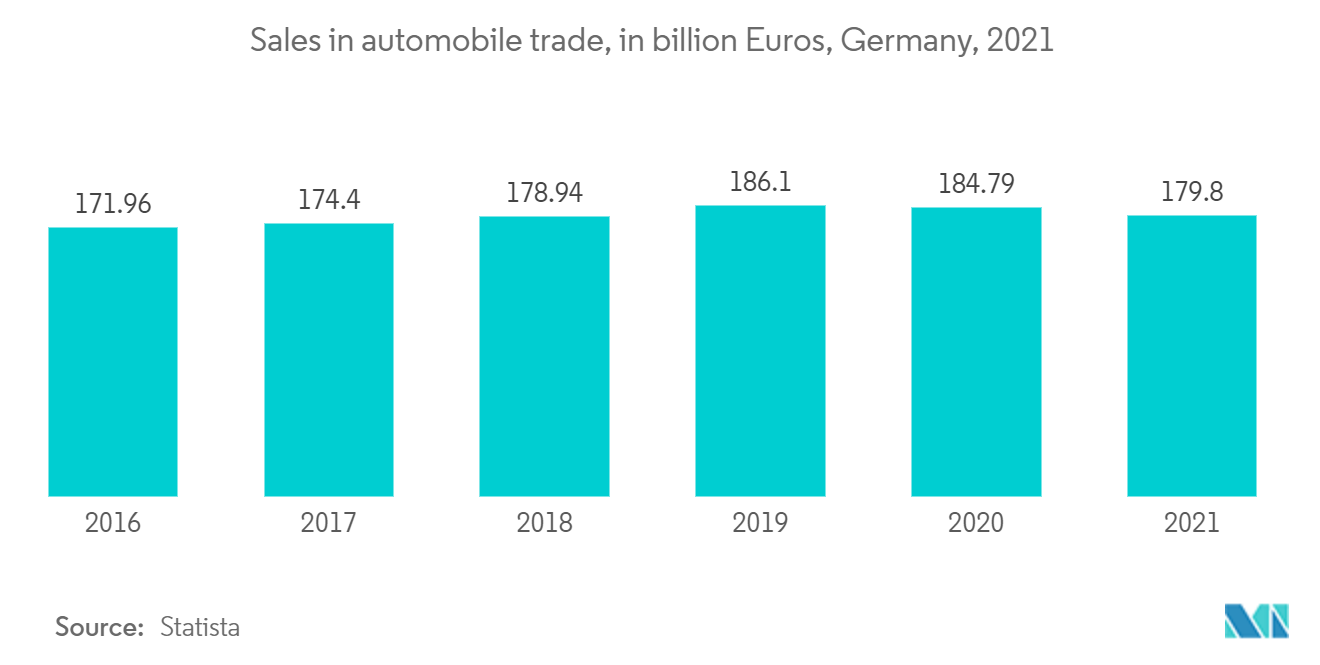

A expansão automotiva na região da Alemanha está impulsionando o mercado

A causa raiz do aumento nas vendas de peças automotivas na Alemanha é o crescimento das vendas de veículos híbridos e elétricos nos últimos anos. Em 2021, as montadoras alemãs fabricaram mais de 15,6 milhões de automóveis. As empresas alemãs representam 15 dos 75 maiores fornecedores de automóveis do mundo. A Alemanha é o líder europeu na fabricação de automóveis, produzindo mais de 3,1 milhões de automóveis de passageiros e 351.000 veículos comerciais em 2021.

Em 2021, os OEM alemães foram responsáveis por mais de 28,3 mil milhões de euros (30,85 mil milhões de dólares) em despesas internas em ID. A indústria automobilística alemã empregou cerca de 134.000 pessoas em pesquisa e desenvolvimento. Os fabricantes e fornecedores da indústria automóvel alemã investirão mais de 220 mil milhões de euros (239,77 mil milhões de dólares) em mobilidade eléctrica e digitalização entre 2022 e 2026. Volkswagen, BMW e Daimler são os três principais fornecedores, com Bosch, Schaffler e ZF também classificados. bem internacionalmente. Nos próximos anos, o setor pretende investir 150 mil milhões de euros (163,48 mil milhões de dólares) na digitalização, mobilidade elétrica, sistemas motores, tecnologia do hidrogénio e segurança dos transportes.

Nos próximos anos, o sector automóvel alemão terá o melhor desempenho no mundo em desenvolvimento. A nível interno, a indústria consolidará a sua liderança de mercado, devido principalmente à expansão e crescimento no segmento de mercado premium.

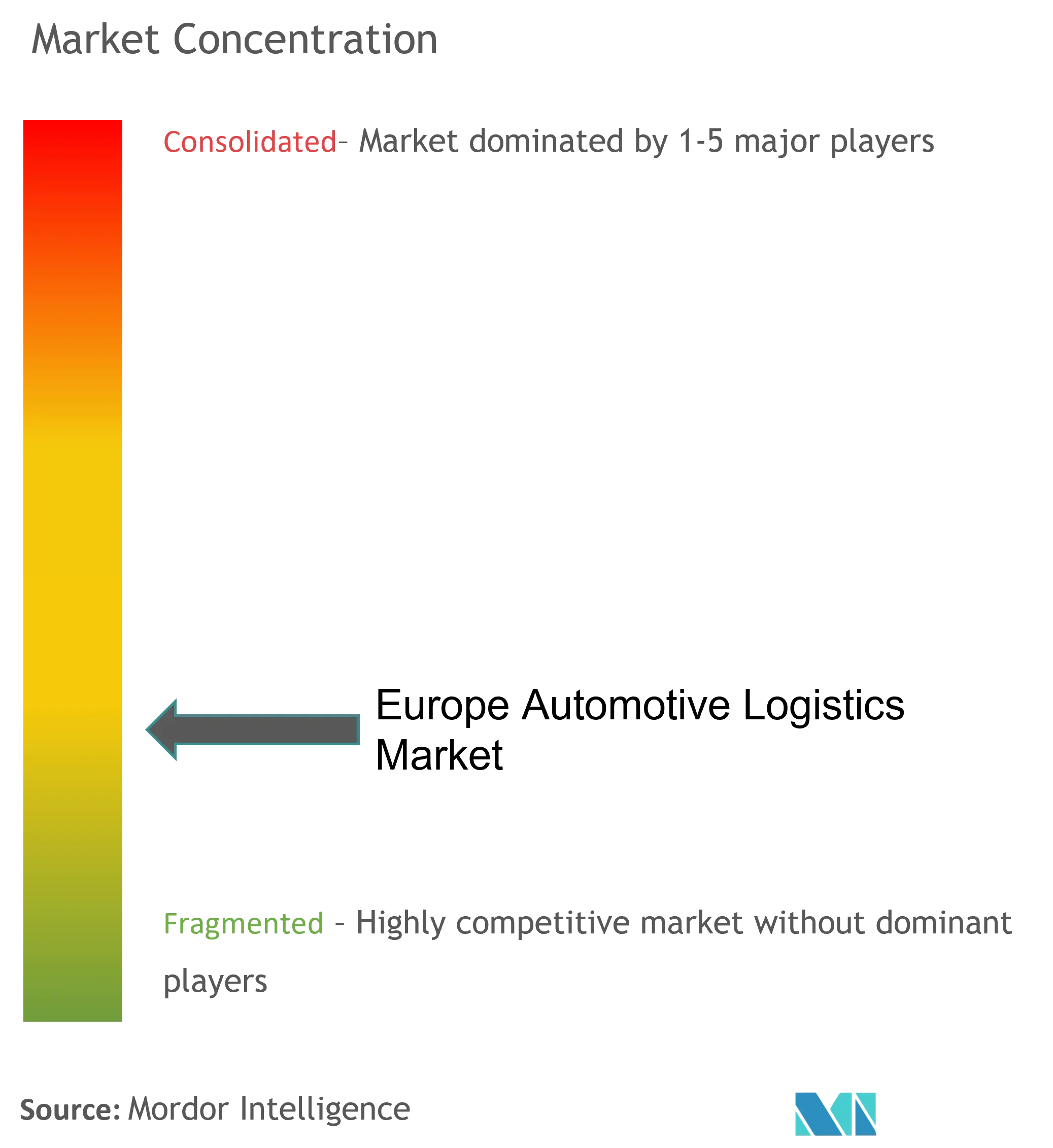

Visão geral da indústria de logística automotiva da Europa

O Mercado Europeu de Logística Automotiva é Fragmentado, espera-se que o mercado cresça durante o período de previsão devido à crescente demanda por veículos elétricos, ao aumento das exportações de componentes automotivos e a muitos outros fatores que estão impulsionando o mercado. Os players internacionais são dominantes no mercado. Alguns dos principais players são BLG Logistics, GEFCO, DSV, Schnellecke Logistics e Schnellecke Logistics.

Numerosas empresas estão a realizar fusões e aquisições para expandir a sua presença geográfica e o seu conhecimento proprietário. Por exemplo, após a aquisição da Gefco pela CMA CGM no início de 2022, a antiga empresa está sendo incorporada na Ceva Logistics. Dada a presença comprovada da Gefco na região, a aquisição melhorará enormemente a capacidade da Ceva de entregar logística de veículos acabados em toda a Europa.

Líderes do mercado de logística automotiva na Europa

BLG Logistics

GEFCO

Schnellecke Logistics

CEVA Logistics

DSV

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de logística automotiva na Europa

Janeiro de 2023: A Ceva concluiu a integração do negócio de logística de veículos acabados da Gefco, proporcionando-lhe uma presença mundial à medida que conecta esses serviços aos seus próprios na Ásia e se expande para as Américas. Os objetivos da Ceva de maximizar o potencial do negócio de logística de veículos acabados que fundiu com a Gefco estendem-se muito além da Europa, incluindo a Ásia, as Américas e a Austrália.

Julho de 2022: Sob um novo acordo logístico de contrato de três anos, a CEVA Logistics integrará elementos cruciais da cadeia de suprimentos na fabricação de transmissões para a linha mundial de produtos da Volkswagen no Centro Industrial de Córdoba para a Volkswagen Argentina SA, uma subsidiária da montadora alemã Grupo Volkswagen. A equipe da CEVA na Argentina gerenciará a logística de entrada, supervisionará o armazenamento de peças, regulará os procedimentos da linha de estoque e a seleção de componentes e entregará as peças ao seu destino final na linha de fabricação.

Julho de 2021: A BMW está aumentando o número de veículos com células de combustível de hidrogênio que emprega para gerenciar as transferências de componentes em suas instalações em Leipzig, Alemanha. A BLG Logistics, fornecedora de logística da BMW, está implantando 37 carros diferentes na fábrica de Leipzig como parte do projeto H2Intradrive, que está testando veículos a hidrogênio para fornecimento de componentes na fabricação de carrocerias. Os veículos são fornecidos pelo parceiro de aluguer Günsel Fördertechnik und Fahrzeugbau, um fornecedor autorizado de equipamentos logísticos da Linde.

Segmentação da indústria de logística automotiva na Europa

A logística automotiva é comumente definida como o processo de organização e transferência de recursos como equipamentos, estoques e materiais relacionados a automóveis acabados e peças automotivas de um local para outro. É a gestão do fluxo de mercadorias de um local de origem para outro de forma a atender às necessidades dos clientes.

O Mercado Europeu de Logística Automotiva é segmentado por Serviço (Transporte, Armazenagem, Distribuição e Gestão de Estoque, Processo de Embalagem, Serviço Integrado e Logística Reversa), por Tipo (Veículo Acabado, Componentes Automotivos e Outros Tipos), por Modo de Transporte (Rodovias, Ferrovias, Marítimas, Aéreas) e Por País (Alemanha, Reino Unido, Itália, França, Espanha, Resto da Europa).

O relatório oferece tamanho de mercado e previsão para o valor n do mercado de logística automotiva da Europa (US$ bilhões) para todos os segmentos acima. O relatório também cobre o impacto do COVID-19 no mercado.

| Transporte |

| Armazenagem, Distribuição e Gestão de Estoque |

| Processo de embalagem |

| Serviço Integrado |

| Lógica reversa |

| Estradas |

| Ferrovias |

| Marítimo |

| Vias aéreas |

| Veículo Finalizado |

| Componentes automotivos |

| Outros tipos |

| Reino Unido |

| Alemanha |

| Itália |

| Rússia |

| França |

| Resto da Europa |

| Por serviço | Transporte |

| Armazenagem, Distribuição e Gestão de Estoque | |

| Processo de embalagem | |

| Serviço Integrado | |

| Lógica reversa | |

| Por meio de transporte | Estradas |

| Ferrovias | |

| Marítimo | |

| Vias aéreas | |

| Por tipo | Veículo Finalizado |

| Componentes automotivos | |

| Outros tipos | |

| Por país | Reino Unido |

| Alemanha | |

| Itália | |

| Rússia | |

| França | |

| Resto da Europa |

Perguntas frequentes sobre pesquisa de mercado de logística automotiva na Europa

Qual é o tamanho atual do mercado europeu de logística automotiva?

O Mercado Europeu de Logística Automotiva deverá registrar um CAGR superior a 6% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado europeu de logística automotiva?

BLG Logistics, GEFCO, Schnellecke Logistics, CEVA Logistics, DSV são as principais empresas que operam no mercado europeu de logística automotiva.

Que anos este Mercado Europeu de Logística Automotiva cobre?

O relatório abrange o tamanho histórico do mercado europeu de logística automotiva para os anos 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado europeu de logística automotiva para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da Indústria de Logística Automotiva da Europa

Estatísticas para a participação no mercado de logística automotiva da Europa em 2024, tamanho e taxa de crescimento de receita, criadas pela Mordor Intelligence™ Industry Reports. A análise do mercado de logística automotiva da Europa inclui uma perspectiva de previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.