Análise de mercado de ciclohexano

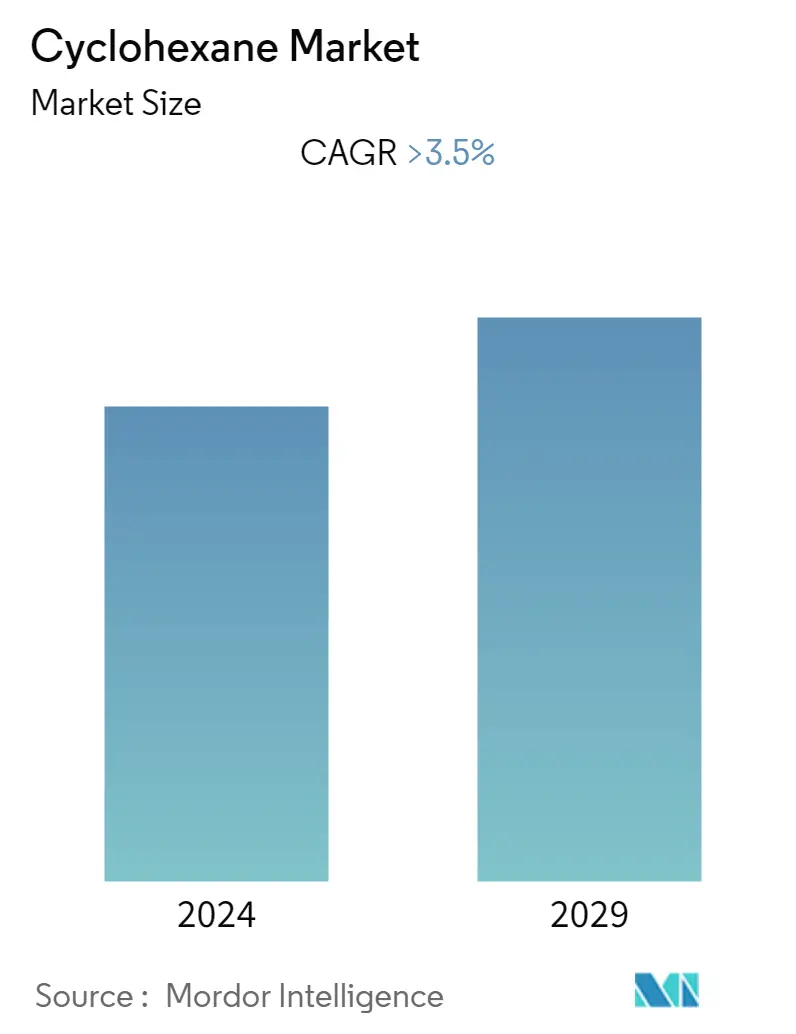

Durante o período da previsão, espera-se que o mercado global de ciclohexano registre um CAGR de mais de 3,5%.

O mercado foi impactado negativamente pelo COVID-19 em 2020. Durante o cenário de pandemia, as atividades de fabricação e construção automotiva foram temporariamente interrompidas durante o bloqueio para conter a propagação do vírus COVID-19. O bloqueio diminuiu a procura de ciclohexano e seus derivados, tais como nylon 6 e produtos à base de nylon 6, incluindo cintos de segurança de passageiros, cordas, mangueiras, peças plásticas para automóveis e tecidos para carpetes.

- No curto prazo, é provável que o mercado cresça devido à crescente capacidade de fabricar Nylon 6 e à crescente necessidade de caprolactama em resinas de engenharia.

- Por outro lado, espera-se que o crescimento da indústria seja prejudicado pelas crescentes preocupações com a segurança ambiental e a protecção da vida selvagem, bem como pela volatilidade nos preços das matérias-primas. Espera-se que esses fatores dificultem o crescimento do mercado estudado.

- O mercado do ciclohexano deverá beneficiar do facto de mais dinheiro estar a ser investido no Nylon 66 em países em desenvolvimento como a China, a Índia e a Arábia Saudita.

Tendências do mercado de ciclohexano

Aumento da demanda da indústria têxtil

- O ciclohexano é usado para a fabricação de ácido adípico, hexametilenodiamina e caprolactama, que são posteriormente usados para produzir Nylon 6, 6 e 6. A polimerização da caprolactama produz o Nylon 6, e a polimerização do ácido adípico e da hexametilenodiamina produz o Nylon 6.

- Algumas das formas mais importantes de uso do náilon são em tapetes, móveis, revestimentos de piso, fitas de máquinas de escrever, cordas e cordas de náilon, redes de pesca, linhas de corte, panos de guarda-chuva, suturas, correias transportadoras e outras coisas.

- O nylon 6 é o tipo comercial de nylon mais comum. É conhecido por ser um material tenaz e resistente à abrasão que possui alta resistência à tração. As resinas de nylon-6 são usadas em aplicações automotivas, incluindo enchimento e revestimento de assentos de automóveis. Além disso, filamentos de náilon podem ser usados para fabricar cintos de segurança de passageiros em automóveis, mangueiras e outros. Fios de náilon multifilamento também são usados para reforçar borrachas em pneus.

- De acordo com a OICA, cerca de 82,68 milhões de veículos foram vendidos globalmente em 2021, em comparação com 78,77 milhões de veículos que foram vendidos em 2020, reflectindo uma taxa de crescimento crescente de cerca de 5%. Além disso, quase 50 milhões de automóveis de passageiros foram fabricados globalmente durante os primeiros três trimestres de 2022, um aumento de 9% em comparação com o mesmo período de nove meses em 2021, levando assim a um aumento no consumo de náilon usado para produzir cordas de náilon para pneus, segurança cintos, enchimento e cobertura de assentos, entre outros.

- Devido ao baixo módulo, alta resistência e boa resistência à abrasão, o náilon 6 e o náilon 6/6 são usados para fabricar diversas peças de vestuário leves e transparentes. Algumas das roupas que podem ser fabricadas com náilon incluem meias femininas, meias, sarees e outros. Além disso, o tecido de náilon também é consumido pelo segmento calçadista, desde o tecido interno até o externo; até a sola do sapato pode ser feita de náilon.

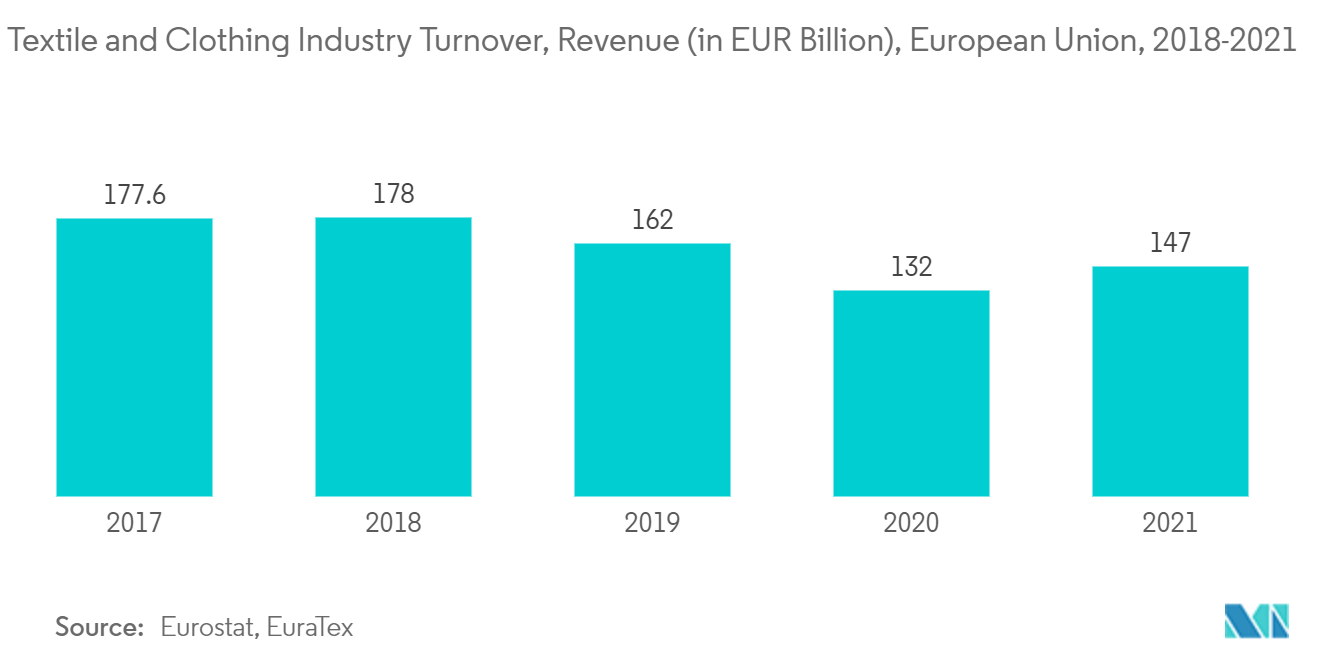

- De acordo com a Confederação Europeia do Vestuário e Têxtil (EURATEX), a indústria têxtil e do vestuário nos 27 países da União Europeia (UE) teve um volume de negócios de cerca de 147 mil milhões de euros (165,63 mil milhões de dólares) em 2021, o que representou um aumento de cerca de 11% em relação ao ano anterior. Isso significou que a indústria têxtil e de vestuário utilizou mais filamentos e tecidos de náilon.

- Por causa disso, os fatores acima provavelmente terão um grande efeito no mercado de ciclohexano nos próximos anos.

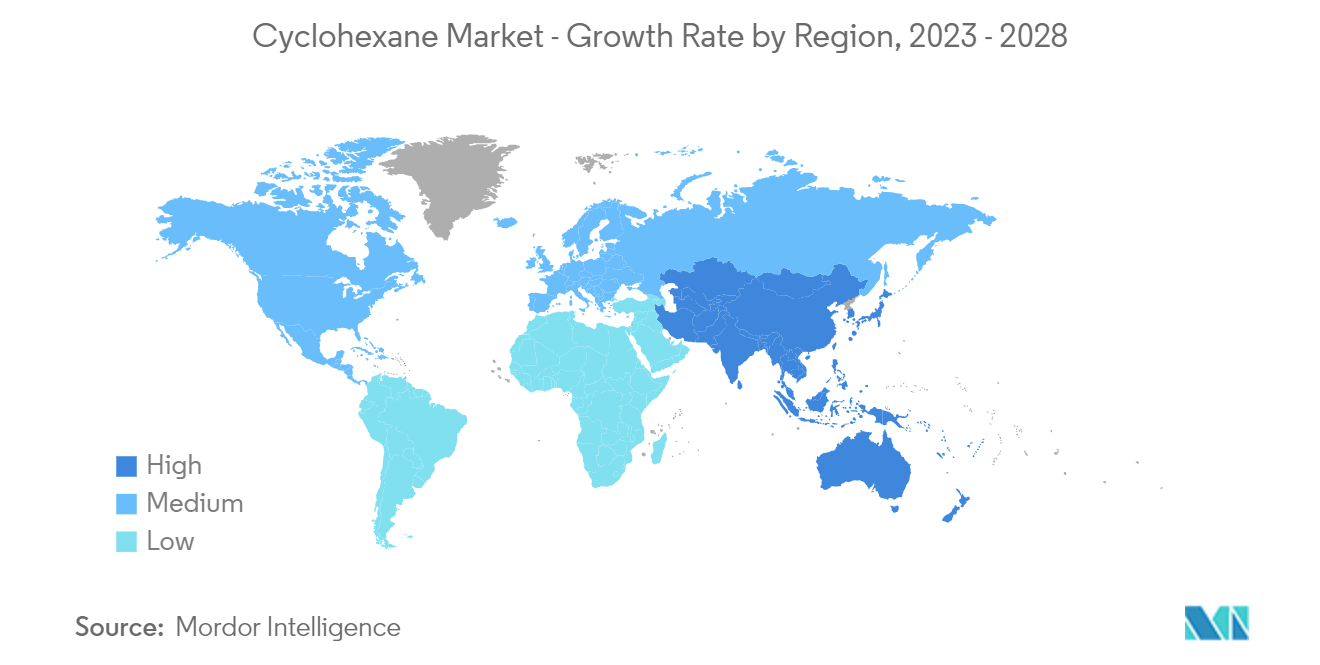

Região Ásia-Pacífico dominará o mercado

- Devido à forte demanda da caprolactama, a Ásia-Pacífico é o maior mercado de ciclohexano e espera-se que cresça rapidamente nos próximos anos.

- A China é o maior mercado de ciclohexano na região Ásia-Pacífico. É provável que a China seja o impulsionador do mercado na região Ásia-Pacífico, à medida que o número de fábricas de caprolactama aumenta e os fabricantes de automóveis se concentram na produção de carros mais leves.

- A China permaneceu como líder global na produção de automóveis em todo o mundo. Segundo a OICA, cerca de 26,08 milhões de veículos foram produzidos na China em 2021, em comparação com 25,22 milhões de veículos produzidos em 2020, testemunhando uma taxa de crescimento de cerca de 3%.

- Além disso, de acordo com a OICA, a Índia fabricou cerca de 3,39 milhões de veículos em 2020 e 4,39 milhões de veículos em 2021, o que representa uma taxa de crescimento de cerca de 30%. Isso levou a um aumento no uso do náilon na fabricação de pneus, cintos de segurança, capas de assento, peças plásticas feitas de náilon e outras coisas.

- O ciclohexano e seus derivados também encontram aplicação na indústria da construção. Em 2021, o valor da produção de construção na China atingiu o seu pico em cerca de 29,3 biliões de CNY (4,32 biliões de dólares), levando assim a um aumento no consumo de ciclohexano e seus derivados para a produção de vários produtos da indústria da construção, incluindo tecidos para tapetes, cordas , acessórios para encanamento e outros.

- De acordo com o Ministério dos Têxteis da Índia, a indústria têxtil e de vestuário na Índia tem pontos fortes em toda a cadeia de valor, desde fibras, fios, tecidos e vestuário. A indústria têxtil e de vestuário nacional situou-se em 152 mil milhões de dólares em 2021, crescendo a uma CAGR de 12% para atingir 225 mil milhões de dólares em 2025.

- Além disso, o Gabinete de Estatísticas do Japão afirma que as vendas grossistas de têxteis no Japão valeram cerca de 2,1 biliões de ienes (0,016 biliões de dólares) em 2021, o que foi cerca de 2,3% menos que no ano anterior. Isto significa que menos têxteis à base de náilon estão sendo usados no Japão.

- Por causa disso, os fatores acima provavelmente terão um grande efeito no mercado de ciclohexano nos próximos anos.

Visão geral da indústria de ciclohexano

O mercado de ciclohexano é fragmentado por natureza. Alguns dos principais players incluem Merck KGaA, BASF SE, Chevron Phillips Chemical Company LLC, Exxon Mobil Corporation e Cepsa, entre outros.

Líderes de mercado de ciclohexano

Chevron Phillips Chemical Company LLC

Exxon Mobil Corporation

Cepsa

Merck KGaA

BASF SE

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado ciclohexano

- Os desenvolvimentos recentes relativos ao mercado estudado serão abordados no relatório completo.

Segmentação da indústria de ciclohexano

O ciclohexano é um hidrocarboneto líquido incolor, inflamável e volátil com a fórmula molecular C6H12, produzido principalmente a partir da hidrogenação do benzeno. É usado principalmente para a fabricação de ácido adípico e caprolactama, que pode ser posteriormente utilizado para produzir náilon. O ciclohexano também pode ser usado como solvente para tintas, resinas e vernizes. O mercado de ciclohexano é segmentado por aplicação, indústria de usuários finais e geografia. Por aplicação, o mercado é segmentado em ácido adípico, caprolactama e outras aplicações. Pela indústria de usuários finais, o mercado é segmentado em indústrias automotivas, tintas e revestimentos, têxteis, construção e outras indústrias de usuários finais. O relatório também abrange o tamanho do mercado e as previsões para o mercado de ciclohexano em 15 países nas principais regiões. Para cada segmento, o dimensionamento e as previsões do mercado foram feitos com base na receita (milhões de dólares).

| Ácido adípico |

| Caprolactama |

| Outras aplicações |

| Automotivo |

| Tintas e Revestimentos |

| Têxtil |

| Construção |

| Outras indústrias de usuários finais |

| Ásia-Pacífico | China |

| Índia | |

| Japão | |

| Coreia do Sul | |

| Resto da Ásia-Pacífico | |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemanha |

| Reino Unido | |

| França | |

| Itália | |

| Resto da Europa | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul | |

| Médio Oriente e África | Arábia Saudita |

| África do Sul | |

| Resto do Médio Oriente e África |

| Aplicativo | Ácido adípico | |

| Caprolactama | ||

| Outras aplicações | ||

| Indústria do usuário final | Automotivo | |

| Tintas e Revestimentos | ||

| Têxtil | ||

| Construção | ||

| Outras indústrias de usuários finais | ||

| Geografia | Ásia-Pacífico | China |

| Índia | ||

| Japão | ||

| Coreia do Sul | ||

| Resto da Ásia-Pacífico | ||

| América do Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Resto da Europa | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

| Médio Oriente e África | Arábia Saudita | |

| África do Sul | ||

| Resto do Médio Oriente e África | ||

Perguntas frequentes sobre pesquisa de mercado de ciclohexano

Qual é o tamanho atual do mercado de ciclohexano?

O Mercado Ciclohexano deverá registrar um CAGR superior a 3,5% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado ciclohexano?

Chevron Phillips Chemical Company LLC, Exxon Mobil Corporation, Cepsa, Merck KGaA, BASF SE são as principais empresas que operam no Mercado Ciclohexano.

Qual é a região que mais cresce no mercado de ciclohexano?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de ciclohexano?

Em 2024, a Ásia-Pacífico é responsável pela maior participação de mercado no Mercado Ciclohexano.

Que anos este mercado de ciclohexano cobre?

O relatório abrange o tamanho histórico do mercado de ciclohexano para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de ciclohexano para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da indústria de ciclohexanona

Estatísticas para a participação de mercado de ciclohexanona em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise de ciclohexanona inclui uma perspectiva de previsão de mercado para 2029 e uma visão geral histórica. Obtenha uma amostra desta análise do setor como um download gratuito de relatório em PDF.