Tamanho e Participação do Mercado de Sidra

Análise do Mercado de Sidra pela Mordor Intelligence

O tamanho do mercado de sidra está estimado em USD 14,18 bilhões em 2025 e deve alcançar USD 16,58 bilhões até 2030, a uma TCAC de 3,19% durante o período de previsão (2025-2030). O mercado de sidra está testemunhando um crescimento significativo à medida que consumidores mais jovens em economias em urbanização reconhecem cada vez mais a sidra como uma alternativa mais leve e frutada à cerveja. Este crescimento é ainda mais apoiado pela maturação da categoria em regiões tradicionais. O segmento premium do mercado aproveita estrategicamente seu posicionamento orientado para o artesanal, integra ingredientes funcionais e enfatiza mensagens focadas em sustentabilidade. Essas abordagens coletivamente aumentam a fidelidade à marca, promovem o engajamento do consumidor e possibilitam maior realização de preços. Apesar da proliferação de segmentos concorrentes prontos para beber, o mercado continua a se beneficiar de tendências de moderação consciente da saúde e dos atributos naturalmente livres de glúten da sidra, que sustentam a demanda constante. Além disso, inovações na embalagem, particularmente a mudança para latas, estão impulsionando novas ocasiões de consumo enquanto abordam preocupações de sustentabilidade ambiental. Esses fatores estão se tornando cada vez mais críticos na formação do comportamento de compra do consumidor e na influência da dinâmica do mercado.

Principais Destaques do Relatório

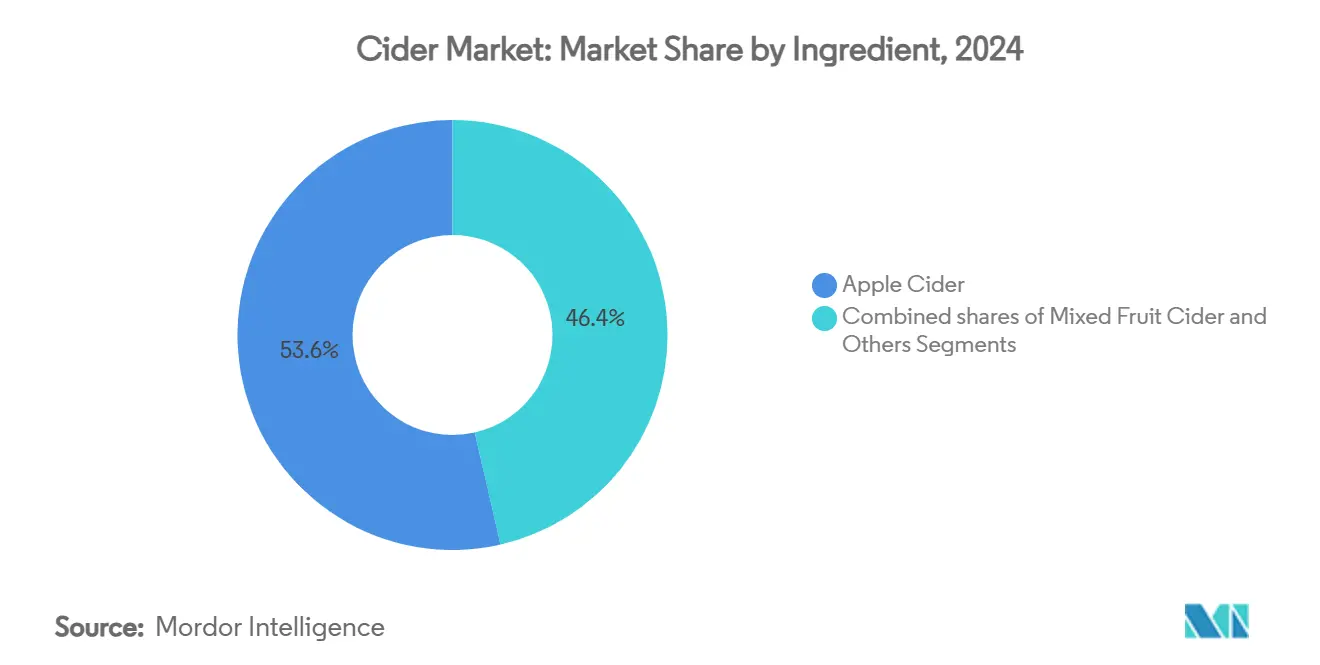

- Por ingrediente, a sidra de maçã liderou com 53,58% de participação do mercado de sidra em 2024, enquanto as variantes de frutas mistas estão projetadas para avançar a uma TCAC de 3,54% até 2030.

- Por teor alcoólico, o segmento de baixo teor alcoólico representou 78,47% de participação do mercado de sidra em 2024 e deve crescer a uma TCAC de 3,76% até 2030.

- Por formato de embalagem, as garrafas mantiveram 60,58% da participação de receita em 2024, enquanto as latas são previstas para se expandir a uma TCAC de 3,99%.

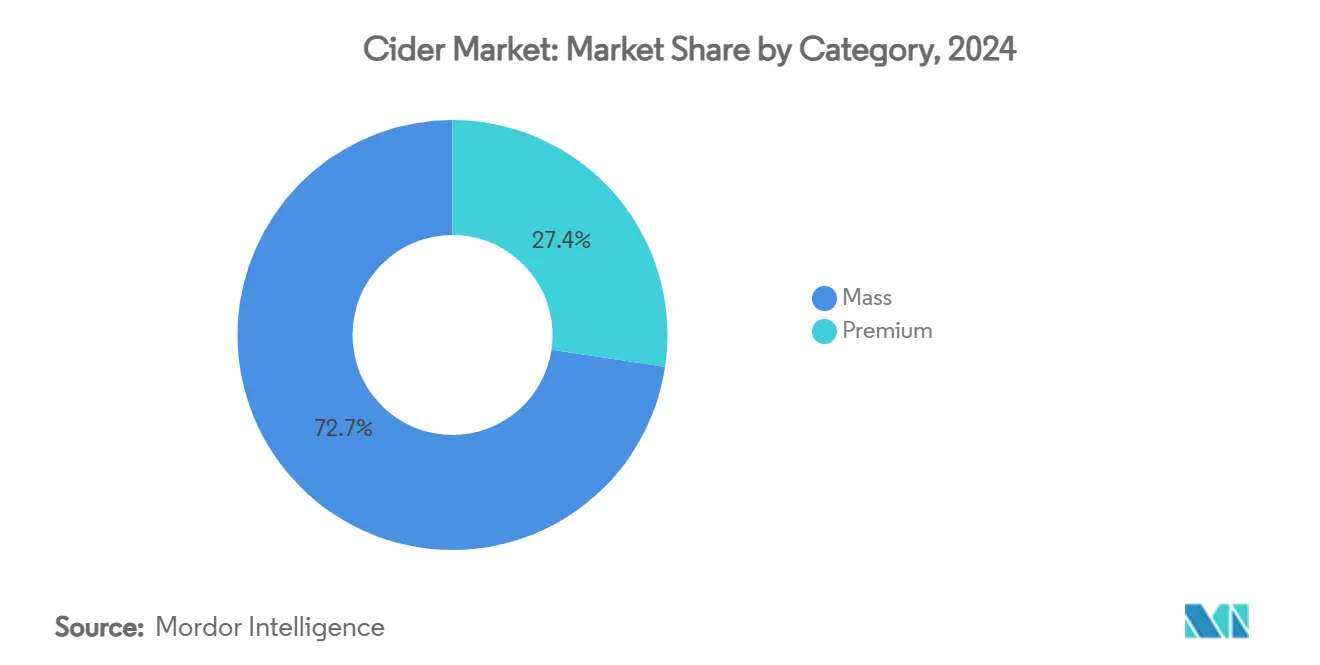

- Por categoria, o segmento de massa deteve 72,65% da participação de mercado em 2024, contudo produtos premium estão posicionados para crescimento de TCAC de 4,25%.

- Por canal de distribuição, off-trade representou 65,48% da participação de mercado em 2024; on-trade está definido para subir a uma TCAC de 3,30%.

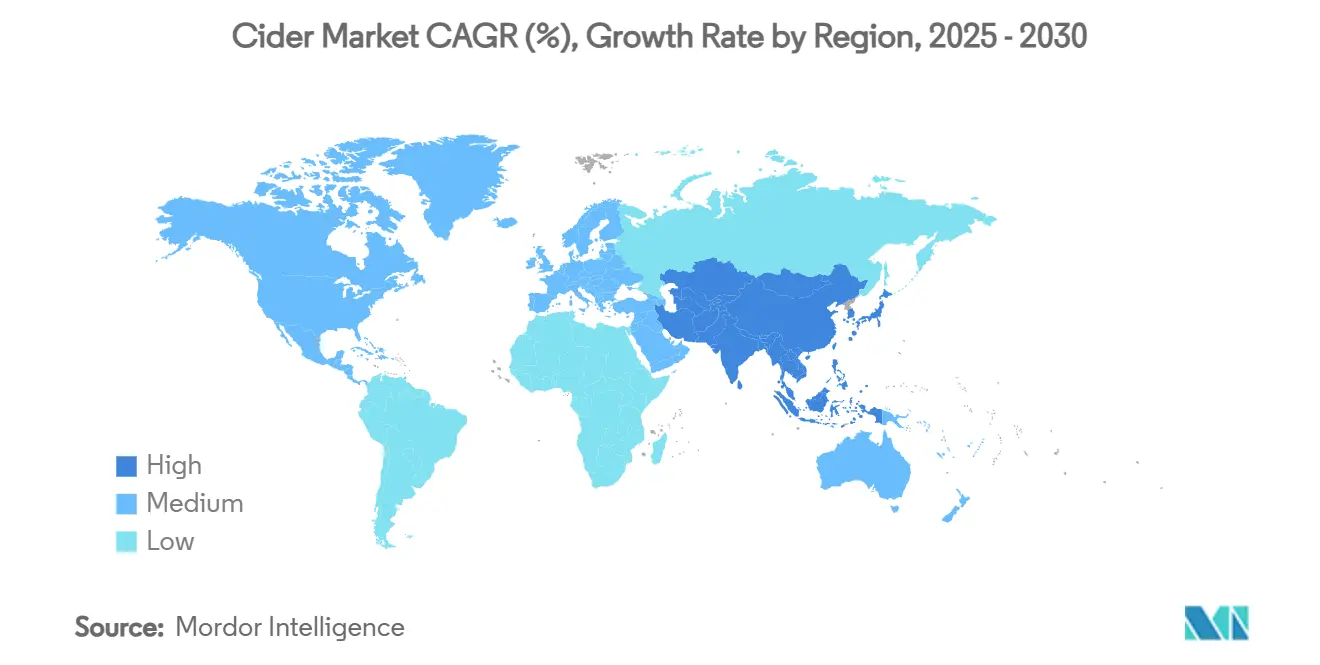

- Por geografia, a Europa dominou com 43,47% da participação de receita em 2024, mas a Ásia-Pacífico está projetada para alcançar a mais rápida TCAC de 4,65%.

Tendências e Insights do Mercado Global de Sidra

Análise de Impacto dos Direcionadores

| DIRECIONADOR | (~) % IMPACTO NA PREVISÃO TCAC | RELEVÂNCIA GEOGRÁFICA | CRONOGRAMA DE IMPACTO |

|---|---|---|---|

| Crescente demanda por bebidas de baixo teor alcoólico e conscientes da saúde | +0.8% | Global, mais forte na América do Norte e Europa | Médio prazo (2-4 anos) |

| Inovação em sabores e ofertas sazonais | +0.6% | Central na América do Norte e Europa, expandindo para Ásia-Pacífico | Curto prazo (≤ 2 anos) |

| Crescimento dos movimentos de álcool artesanal e craft | +0.5% | América do Norte e Europa, emergindo na Austrália | Médio prazo (2-4 anos) |

| Aumento da popularidade de álcoois sem glúten e alternativos | +0.4% | Global, liderado por mercados desenvolvidos | Longo prazo (≥ 4 anos) |

| Expansão do on-trade e cultura de consumo social | +0.3% | Central na Ásia-Pacífico, recuperando na Europa e América do Norte | Curto prazo (≤ 2 anos) |

| Inovação de produtos com ingredientes funcionais | +0.2% | Adoção precoce na América do Norte e Europa, expansão global | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Crescente demanda por bebidas de baixo teor alcoólico e conscientes da saúde

As mudanças nas preferências do consumidor em direção a bebidas de baixo teor alcoólico e conscientes da saúde estão emergindo como um significativo direcionador de crescimento no mercado de sidra. O segmento de baixo teor alcoólico conquistou uma posição dominante, apoiado pela crescente influência de campanhas de bem-estar que defendem a moderação no consumo de álcool. Para atender essa demanda, os produtores estão empregando técnicas avançadas de produção, como fermentação controlada e osmose reversa, que efetivamente reduzem o conteúdo de etanol enquanto preservam o perfil de sabor da bebida. Esta inovação tecnológica permitiu ao segmento de baixo teor alcoólico alcançar taxas de crescimento mais altas em comparação aos estilos tradicionais de maior graduação alcoólica. Adicionalmente, a integração de melhorias funcionais, incluindo culturas probióticas e botânicos adaptogênicos, está fortalecendo o apelo da sidra como uma bebida orientada ao bem-estar. Essas tendências cambiantes do consumidor estão criando oportunidades lucrativas para o desenvolvimento de linhas de produtos premium de baixo teor alcoólico e estão expandindo as ocasiões para consumo de sidra.

Inovação em sabores e ofertas sazonais

No mercado intensamente competitivo de sidra, marcas menores estão se diferenciando estrategicamente ao focar em receitas sazonais e frutadas para atrair e reter o interesse do consumidor. Nos Estados Unidos, o mercado experimenta dois picos prominentes de demanda: um durante reuniões sociais de verão e outro durante celebrações de colheita de outono. Consumidores adultos mais jovens, que priorizam experiências únicas e preferem bebidas com amargor reduzido, estão gravitando cada vez mais em direção a ofertas inovadoras como sidras envelhecidas em barril, técnicas de fermentação com levedura selvagem e integrações de sabores de frutas tropicais. Essas estratégias não apenas permitem que as marcas comandem preços premium, mas também reposicionam a sidra como uma bebida versátil e contemporânea, efetivamente expandindo sua base de consumidores e indo além de sua associação tradicional com o outono. Além disso, as empresas estão intensificando seu foco na inovação de produtos e introdução de sidras saborosas. Por exemplo, em outubro de 2024, a Farmland, em parceria com a Number 12 Cider de Minneapolis, introduziu uma Sidra com Sabor de Bacon Maple, estrategicamente cronometrada para alinhar com a estação de outono e atender às preferências do consumidor em evolução.

Crescimento dos movimentos de álcool artesanal e craft

Consumidores que priorizam autenticidade estão sendo cada vez mais influenciados por denominações regionais e narrativas do pomar ao copo. Em 2024, a Austrália emergiu como um ator significativo na indústria de sidra artesanal, com mais de 110 produtores de sidra[1]Fonte: Cider Australia, "Submission to Standing Committee on Agriculture," cideraustralia.org.au. Esta expansão rápida não apenas aumenta o orgulho local, mas também impulsiona o crescimento no setor de turismo. No entanto, embora esse crescimento apresente oportunidades significativas, também introduz fragmentação do mercado. Produtores de pequena escala estão capitalizando sua capacidade de sourcing local e utilizar métodos tradicionais de produção para se distinguir de concorrentes do mercado de massa. Ao empregar estratégias de marketing que enfatizam o terroir único de suas regiões, esses produtores estão posicionando com sucesso seus produtos como ofertas premium. O foco da indústria em sustentabilidade se estende além dos processos de produção para incluir sourcing de matérias-primas. Um desafio atual é a disponibilidade limitada de variedades especiais de maçã para sidra, que força muitos produtores a depender de maçãs de sobremesa de menor qualidade ou refugo. Esta restrição de suprimento cria oportunidades para integração vertical, particularmente para produtores dispostos a investir em pomares dedicados ao cultivo de maçãs específicas para sidra. Além disso, a integração de branding local com iniciativas de agroturismo fortalece o engajamento do consumidor enquanto contribui para o desenvolvimento econômico rural. Esta abordagem é especialmente benéfica em regiões com associação histórica com cultivo de maçã, onde apoia práticas agrícolas tradicionais e promove sustentabilidade econômica.

Aumento da popularidade de álcoois sem glúten e alternativos

O mercado de sidra está experimentando crescimento, impulsionado pela crescente demanda por bebidas alcoólicas sem glúten e alternativas. O atributo livre de glúten da sidra oferece uma vantagem competitiva sobre bebidas alcoólicas tradicionais à base de cevada, atraindo a base crescente de consumidores conscientes da saúde e sensíveis a alimentos. Além disso, a presença de polifenóis derivados de maçã, valorizados por suas propriedades antioxidantes, diferencia a sidra de bebidas de malte com alto açúcar. Esta diferenciação melhora seu posicionamento em canais de varejo focados em saúde e facilita sua entrada em pontos de venda não tradicionais emergentes, como cafés de bem-estar, alinhando com a preferência do consumidor em evolução por opções de bebidas mais saudáveis e inovadoras. Em resposta a esta tendência, os fabricantes estão enfatizando a inovação de produtos. Por exemplo, em fevereiro de 2025, a AVID Cider introduziu sua sidra de maracujá tangerina, destacando que todas as sidras Avid são livres de glúten e feitas inteiramente de 100% fruta.

Análise de Impacto das Restrições

| RESTRIÇÃO | (~) % IMPACTO NA PREVISÃO TCAC | RELEVÂNCIA GEOGRÁFICA | CRONOGRAMA DE IMPACTO |

|---|---|---|---|

| Penetração limitada em mercados tradicionais | -0.4% | Ásia-Pacífico e Oriente Médio | Médio prazo (2-4 anos) |

| Preços Flutuantes de Matérias-Primas | -0.3% | Global, agudo na América do Norte e Europa | Curto prazo (≤ 2 anos) |

| Alta concorrência de RTD e bebidas saborosas | -0.5% | América do Norte e Europa | Curto prazo (≤ 2 anos) |

| Regulamentações governamentais rigorosas | -0.2% | Global, específico por jurisdição | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Penetração limitada em mercados tradicionais

A penetração limitada em mercados tradicionais representa um desafio significativo para o crescimento do mercado de sidra, particularmente em regiões como Ásia e Oriente Médio. Preferências culturais e regulamentações de licenciamento rigorosas continuam a atuar como barreiras substanciais, restringindo a expansão da categoria. Em 2024, a Índia implementou padrões formais de sidra, que introduziram complexidades adicionais, incluindo requisitos de rotulagem e conformidade de impostos especiais, complicando ainda mais a entrada no mercado. Além disso, a dependência de sistemas de distribuição de três níveis infla custos operacionais e estende o período de payback para novas marcas, desencorajando investimentos a menos que volumes altos possam ser alcançados. Apesar desses desafios, o mercado de sidra tem potencial para crescimento, impulsionado por mudanças demográficas favoráveis e renda disponível crescente. Este potencial poderia ser ainda mais desbloqueado com o relaxamento de taxas de importação e o aumento de operações locais de engarrafamento.

Alta concorrência de RTD e bebidas saborosas

O mercado de sidra está enfrentando desafios significativos devido à crescente concorrência de bebidas prontas para beber (RTD) e bebidas saborosas. Em 2024, a Associação de Bebidas Não Alcoólicas do Japão relatou que bebidas carbonatadas representaram 18,6% de participação de mercado no Japão[2]Fonte: Japan Soft Drink Association, "Japan soft drink statistics 2025', www.j4ce.env.go.jp. Estes produtos concorrentes estão ganhando vantagem competitiva ao dominar o espaço nas prateleiras do varejo com propostas de valor sólidas, como conteúdo zero açúcar e benefícios funcionais de saúde. Para abordar esta concorrência intensificante, marcas de sidra operando dentro do segmento Beyond-Beer estão cada vez mais focando no desenvolvimento de sabores inovadores e implementação de estratégias robustas de branding. A dependência tradicional em diferenciação de preço não é mais suficiente para sustentar posicionamento de mercado. Esta sobreposição competitiva é particularmente pronunciada entre consumidores da Geração Z, que exibem forte preferência por produtos portáteis e uma ampla variedade de opções. Empresas que falham em se adaptar prontamente a essas demandas cambiantes do consumidor e pressões competitivas correm o risco de perder participação de mercado neste ambiente de mercado em rápida evolução e altamente dinâmico.

Análise de Segmentos

Por Ingrediente: Equilibrando Herança da Maçã e Inovação Frutada

Em 2024, a Sidra de Maçã comanda uma participação de mercado dominante de 53,58%, destacando uma forte preferência do consumidor por sabores tradicionais e a expertise dos principais fabricantes. Contudo, são as variantes de Sabor Frutado que estão surgindo à frente, ostentando uma taxa de crescimento TCAC robusta de 3,54% projetada até 2030. Esta tendência sugere uma mudança do mercado em direção à diversificação de sabores e posicionamento premium. Enquanto isso, a Sidra de Frutas Mistas encontra seu nicho, misturando a base familiar de maçã com frutas complementares, atendendo tanto tradicionalistas quanto aventureiros. As escolhas de ingredientes destacam uma guerra estratégica: produtores lidam com manter a autenticidade da herança enquanto também se aventuram em inovações modernas de sabor, tudo em uma tentativa de expandir seu alcance de mercado sem comprometer o patrimônio da marca.

Variedades especiais de maçã para sidra permanecem em suprimento limitado nas principais regiões de produção, criando desafios para fabricantes. Como resultado, muitos produtores são compelidos a utilizar refugo de maçãs de sobremesa ou concentrados de suco em vez de maçãs cultivadas especificamente para sidra. Além disso, flutuações no preço da maçã impactam significativamente os custos de produção. Preços de estoque de suco variam amplamente, variando de USD 6,00 a USD 18,00 por centena de peso dependendo da variedade e qualidade. Enquanto isso, maçãs de suco obtidas do estado de Washington comandam preço premium, variando entre USD 100,00 e USD 130,00 por tonelada, refletindo sua maior demanda e padrões de qualidade[3]Fonte: United States Department of Agriculture, "National Apple Processing Report", www.usda.gov. Sidra de maçã, embora ainda liderando em volume, está experimentando uma desaceleração no crescimento, atribuída à saturação do mercado e variedade limitada de sabores. Sidras com sabor de frutas, com seu gosto mais doce e acessível, se alinham perfeitamente com as tendências de bebidas de baixo teor alcoólico e sem glúten, tornando-as ideais para formatos prontos para beber.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis na compra do relatório

Por Teor Alcoólico: Formatos de Baixo Teor Alcoólico Ancoram Consumo Consciente

O segmento de Baixo Teor Alcoólico comanda 78,47% de participação de mercado em 2024 enquanto simultaneamente alcança o crescimento mais rápido a 3,76% TCAC, indicando tanto dominância de categoria quanto dinâmicas de expansão interna. Esta performance reflete inovação estratégica por produtores, que estão desenvolvendo variantes avançadas de baixo teor alcoólico que entregam sabores complexos enquanto se alinham com as preferências de consumidores conscientes da saúde. Por outro lado, variantes de sidra de Alto Teor Alcoólico visam mercados de nicho que valorizam perfis de sabor mais fortes e métodos tradicionais de fermentação. Contudo, essas variantes enfrentam desafios de tendências crescentes de moderação e medidas regulatórias mais rigorosas. Esta segmentação se alinha com a mudança mais ampla da indústria de bebidas alcoólicas em direção ao consumo consciente, onde menor teor alcoólico apoia ocasiões de consumo social sem comprometer o sabor.

Desenvolvimentos regulatórios crescentemente apoiam a categoria de baixo teor alcoólico. A iniciativa SAFER da Organização Mundial da Saúde visa reduzir o uso nocivo de álcool em 10% até 2025. Similarmente, as diretrizes atualizadas de consumo de álcool do Canadá defendem zero álcool como a única opção livre de risco, criando condições políticas favoráveis para alternativas de baixo teor alcoólico na América do Norte. Métodos de produção para sidra de baixo teor alcoólico, como fermentação controlada, osmose reversa para remoção de álcool e técnicas de mistura, asseguram a retenção de propriedades organolépticas enquanto reduzem o teor alcoólico. Embora esses processos exijam investimento técnico significativo, eles permitem posicionamento premium dentro do segmento de consumidores conscientes da saúde.

Por Formato de Embalagem: Métricas Ambientais Favorecem Alumínio

Em 2024, garrafas detêm 60,58% de participação de mercado, destacando preferência do consumidor por embalagem tradicional e posicionamento premium de produto. Conversamente, latas estão experimentando crescimento mais rápido, com TCAC de 3,99%, impulsionado por benefícios de sustentabilidade e conveniência. Latas de alumínio, oferecendo reciclabilidade superior e indefinida, atraem consumidores ambientalmente conscientes. Esta mudança em formatos de embalagem reflete tendências mais amplas na indústria de bebidas. A crescente adoção de vinho enlatado demonstra crescente aceitação do consumidor de embalagem alternativa para bebidas alcoólicas premium. Enquanto garrafas de vidro se destacam em preservar sabor e manter imagem premium, enfrentam desafios como maior peso de envio, riscos de quebra e preocupações ambientais.

Inovação em embalagem agora se estende além da seleção de material para abordar controle de porção e conveniência, alinhando com tendências em moderação e consumo social. Tamanhos menores de porção atendem consumidores conscientes da saúde, enquanto embalagem reselável apoia consumo multi-ocasião. Tecnologias avançadas de revestimento de lata, como o epóxi não-BPA valPure V70 da Sherwin-Williams, asseguram integridade do produto enquanto atendem padrões de segurança. Escolhas de formato de embalagem estão cada vez mais influenciando estratégias de canal de distribuição. Produtos enlatados são mais adequados para varejo de conveniência e consumo ao ar livre, enquanto variantes engarrafadas mantêm vantagem em estabelecimentos premium on-premise. Com 85% dos consumidores considerando fatores ambientais em decisões de compra, formatos de embalagem recicláveis ganham vantagem competitiva através do posicionamento de sustentabilidade.

Por Categoria: Momentum Premium Desafia Maioria de Massa

Sidra do mercado de massa mantém 72,65% de participação de mercado em 2024, refletindo comportamento do consumidor sensível a preço e relações de distribuição estabelecidas com grandes varejistas. Enquanto isso, a TCAC de 4,25% da categoria premium indica uma mudança na demanda do consumidor em direção a produtos de maior qualidade, artesanato e perfis únicos de sabor que justificam preços premium. A segmentação do mercado destaca uma divisão clara: produtores de massa focam em preços competitivos e ampla disponibilidade, enquanto marcas premium se diferenciam através de técnicas artesanais de produção, sourcing local e ofertas inovadoras de sabor. Esta dinâmica de mercado apresenta oportunidades estratégicas para marcas de nível médio se posicionarem equilibrando acessibilidade com percepção de qualidade.

Tendências de premiumização são impulsionadas pela disposição dos consumidores de pagar por produtos com atributos sustentáveis. Sourcing local e marketing focado em terroir fortalecem posicionamento premium, particularmente em regiões com forte herança de cultivo de maçã e indústrias estabelecidas de bebidas artesanais. Contudo, o segmento premium enfrenta desafios como redes limitadas de distribuição e necessidade de educar consumidores, já que sidra carece de hierarquias de qualidade bem definidas presentes em vinho e destilados. Inovações no segmento premium de sidra, incluindo envelhecimento em barril, fermentação com levedura selvagem e ofertas de variedades únicas de maçã, fornecem avenidas para diferenciação. A evolução da categoria sidra se alinha com tendências mais amplas de bebidas artesanais, onde produtores menores aproveitam autenticidade e artesanato para competir efetivamente com fabricantes maiores, apesar de restrições de recursos.

Por Canal de Distribuição: Conhecimento Digital Complementa Revitalização On-Trade

Off-Trade continuou a liderar com 65,48% do tamanho do mercado de sidra em 2024 já que varejo de supermercado e conveniência permaneceram hábitos convenientes da pandemia. Canais On-Trade estão experimentando uma taxa de crescimento mais rápida de TCAC de 3,30%, apoiada pela recuperação de ocasiões de consumo social. Supermercados e hipermercados dentro do segmento off-trade aproveitam o posicionamento da sidra como produto de supermercado ao invés de bebida alcoólica de nicho, melhorando a acessibilidade do consumidor e encorajando compras por impulso. Lojas especializadas focam em ofertas premium e artesanais de sidra, fornecendo experiências curadas e educação que impulsionam vendas de maior margem. Plataformas de varejo online atendem consumidores orientados por conveniência e permitem vendas diretas ao consumidor, contornando desafios tradicionais de distribuição.

A evolução dos canais de distribuição reflete mudanças mais amplas na indústria de bebidas alcoólicas, com plataformas digitais cada vez mais influenciando decisões de compra, mesmo para produtos ultimamente adquiridos através de pontos de venda tradicionais. O segmento on-trade se beneficia do alinhamento da sidra com tendências de consumo social e estratégias de marketing sazonais que capitalizam em refeições ao ar livre e oportunidades de festivais. Variações em regulamentações de envio direto ao consumidor entre estados criam complexidades de conformidade mas também permitem que produtores premium se envolvam diretamente com consumidores e garantam margens de lucro mais altas. O sistema de distribuição de três níveis dos EUA representa barreiras para produtores menores, favorecendo marcas estabelecidas com relacionamentos fortes de distribuidor. E-commerce, que viu crescimento significativo durante a pandemia, continua a se expandir, com plataformas digitais desempenhando papel crítico na descoberta de marcas e educação do consumidor, mesmo quando compras finais ocorrem através de canais tradicionais de varejo.

Análise Geográfica

Em 2024, a Europa manteve sua posição dominante com 43,47% de participação de mercado, impulsionada pelas tradições bem estabelecidas de sidra em mercados-chave como Reino Unido, Espanha e Irlanda. Contudo, os regimes de impostos especiais altos da região continuam a representar desafios para produtores de pequena escala, limitando sua capacidade de expansão. Apesar dessas restrições, grandes players da indústria como Heineken estão aproveitando inovação para sustentar crescimento. Por exemplo, a série Inch's da Heineken se alinha com preferências do consumidor em evolução ao incorporar narrativas de sustentabilidade, fortalecendo assim sua presença no mercado.

A região Ásia-Pacífico está posicionada como a geografia de crescimento mais rápido, registrando uma taxa de crescimento anual composta (TCAC) robusta de 4,65%. A China continental, com sua base de consumidores emergente, está demonstrando forte apetite por perfis de sabor diversos e inovadores, criando oportunidades significativas para expansão de mercado. Na Índia, desenvolvimentos regulatórios recentes que diferenciam entre sidra não alcoólica e alcoólica criaram um ambiente de mercado mais estruturado. Esta clareza regulatória está permitindo que novos entrantes sigam o caminho de pioneiros como Thirsty Fox, que capitalizou com sucesso neste cenário em evolução.

A América do Norte desempenha papel pivotal em impulsionar o mercado global de sidra. Nos EUA, consolidação de canais de distribuição está empurrando produtores menores a focar em vendas de taproom e agroturismo. Estudos de concorrência liderados pelo Departamento do Tesouro estão defendendo reformas de lei de franquia, que poderiam remodelar o cenário competitivo. No Canadá, produtores se beneficiam de maçãs abundantes grau sobremesa e políticas favoráveis de impostos especiais em vinhos de frutas de menor teor alcoólico, melhorando competitividade de custos. No México, o Acordo Estados Unidos-México-Canadá (USMCA) oferece oportunidades de crescimento, mas altas taxas de colocação de varejistas de redes dominantes permanecem uma barreira para players menores. Na América do Sul, demanda crescente por bebidas premium e crescimento de sidra artesanal local estão impulsionando o mercado, embora instabilidade econômica e redes fracas de distribuição limitem expansão. No Oriente Médio e África, o mercado é nascente mas apoiado por população expatriada crescente e preferências em evolução. Contudo, regulamentações rigorosas e restrições culturais em vendas de álcool continuam a limitar crescimento.

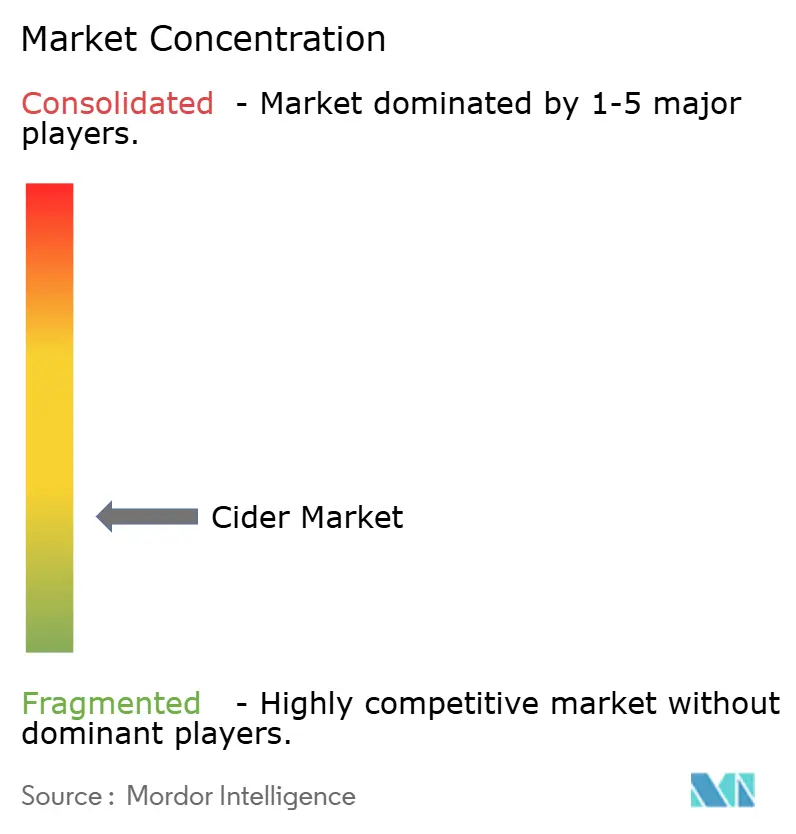

Cenário Competitivo

O mercado de sidra é caracterizado por uma estrutura fragmentada, impulsionada pela presença de numerosos players regionais e globais. Grandes players, incluindo Heineken N.V., Carlsberg Group, C and C Group Plc, Anheuser-Busch InBev, e Molson Coors Beverage Co., estão focando em inovação de produtos e expandindo seus portfólios para reforçar suas posições de mercado e conquistar maior participação do mercado. Essas empresas estão aproveitando estratégias como introdução de novos sabores, visando segmentos de nicho de consumidores e investindo em campanhas de marketing para aumentar visibilidade de marca. Adicionalmente, estão explorando práticas sustentáveis de produção e ofertas premium de produtos para se alinhar com preferências do consumidor em evolução e fortalecer sua vantagem competitiva.

Dinâmicas de mercado favorecem líderes regionais sobre dominância global. O extenso portfólio de sidra da Heineken capitaliza eficiências de escala, alcançando crescimento orgânico de 2% em 2024 para atingir 8 milhões de hectolitros. A marca Savanna mostrou forte performance na África do Sul, impulsionada por inovações como variantes premium com sabor whisky. Iniciativas estratégicas focam em sourcing local, posicionamento orientado para craft e marketing sazonal para diferenciar ofertas de sidra de alternativas beer e vinho de mercado de massa.

Oportunidades de crescimento estão emergindo em áreas como integração de ingredientes funcionais, soluções sustentáveis de embalagem e penetração em mercados emergentes onde ambientes regulatórios são mais favoráveis a novos entrantes comparado a categorias estabelecidas de álcool. Adoção de tecnologia dentro do setor enfatiza controle de fermentação, garantia de qualidade e otimização da cadeia de suprimentos, com produtores combinando métodos tradicionais com sistemas modernos de controle de qualidade. Produtores menores estão aproveitando canais diretos ao consumidor e agroturismo para ganhar vantagem competitiva, enquanto players maiores utilizam redes extensas de distribuição e capacidades de marketing para manter sua presença no mercado.

Líderes da Indústria de Sidra

-

Heineken N.V.

-

Anheuser-Busch InBev

-

Molson Coors Beverage Co.

-

Carlsberg Group

-

C and C Group Plc

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Maio 2025: Blake's Hard Cider fez parceria com Carhartt para lançar iniciativa American Apple apoiando agricultores e combatendo desperdício de alimentos, refletindo foco crescente da indústria em sustentabilidade e engajamento comunitário.

- Março 2025: Heineken UK revelou duas variantes frescas sob sua marca de sidra Inch's. As novas ofertas incluem Inch's Clou (ABV 4,0%) e Inch's 0.0, marcando a estreia da primeira sidra desalcoolizada no mercado do Reino Unido. Esses novos SKUs estão agora disponíveis em lojas de conveniência, atacadistas e supermercados.

- Outubro 2024: AleSmith Brewing Company expandiu seu portfólio de produtos durante todo o ano com o lançamento de sua Sidra Premium. Demonstrando sua dedicação à qualidade e inovação, a empresa introduziu sua Sidra de Maçã Seca Tradicional, elaborada usando maçãs frescas prensadas obtidas da Costa Oeste.

- Maio 2024: Budweiser Brewing Group (BBG) revelou Brutal Fruit Cider, visando mulheres e bebedores adultos mais jovens. A sidra premium é agora oferecida em multipacks de latas 4x330ml e garrafas 500ml.

Escopo do Relatório do Mercado Global de Sidra

O Mercado Global de Sidra é segmentado, baseado em tipo de produto, canal de distribuição e geografia. Com base no tipo de produto, o mercado de sidra foi segmentado em sidra saborosa e lisa. Por canal de distribuição, o mercado foi segmentado em lojas especializadas, supermercados/hipermercados e outros. Por geografia, o mercado de sidra foi classificado por América do Norte, Europa, Ásia-Pacífico, América do Sul e Oriente Médio e África. O relatório analisa tendências recentes, direcionadores e desafios afetando o mercado. Adicionalmente, vários fatores que são instrumentais em mudar o cenário de mercado são identificados, junto com oportunidades prospectivas e tendências-chave que podem influenciar o mercado.

| Sidra de Maçã |

| Sidra de Frutas Mistas |

| Outros |

| Baixo Teor Alcoólico |

| Alto Teor Alcoólico |

| Garrafas |

| Latas |

| Massa |

| Premium |

| On-Trade | |

| Off-Trade | Supermercados/Hipermercados |

| Lojas Especializadas | |

| Lojas de Varejo Online | |

| Outros Canais de Distribuição |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Resto da América do Norte | |

| Europa | Alemanha |

| Reino Unido | |

| Itália | |

| França | |

| Espanha | |

| Holanda | |

| Polônia | |

| Bélgica | |

| Suécia | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Índia | |

| Japão | |

| Austrália | |

| Indonésia | |

| Coreia do Sul | |

| Tailândia | |

| Singapura | |

| Resto da Ásia-Pacífico | |

| América do Sul | Brasil |

| Argentina | |

| Colômbia | |

| Chile | |

| Peru | |

| Resto da América do Sul | |

| Oriente Médio e África | África do Sul |

| Arábia Saudita | |

| Emirados Árabes Unidos | |

| Nigéria | |

| Egito | |

| Marrocos | |

| Turquia | |

| Resto do Oriente Médio e África |

| Por Ingrediente | Sidra de Maçã | |

| Sidra de Frutas Mistas | ||

| Outros | ||

| Por Teor Alcoólico | Baixo Teor Alcoólico | |

| Alto Teor Alcoólico | ||

| Por Formato de Embalagem | Garrafas | |

| Latas | ||

| Por Categoria | Massa | |

| Premium | ||

| Por Canal de Distribuição | On-Trade | |

| Off-Trade | Supermercados/Hipermercados | |

| Lojas Especializadas | ||

| Lojas de Varejo Online | ||

| Outros Canais de Distribuição | ||

| Por Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Resto da América do Norte | ||

| Europa | Alemanha | |

| Reino Unido | ||

| Itália | ||

| França | ||

| Espanha | ||

| Holanda | ||

| Polônia | ||

| Bélgica | ||

| Suécia | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Índia | ||

| Japão | ||

| Austrália | ||

| Indonésia | ||

| Coreia do Sul | ||

| Tailândia | ||

| Singapura | ||

| Resto da Ásia-Pacífico | ||

| América do Sul | Brasil | |

| Argentina | ||

| Colômbia | ||

| Chile | ||

| Peru | ||

| Resto da América do Sul | ||

| Oriente Médio e África | África do Sul | |

| Arábia Saudita | ||

| Emirados Árabes Unidos | ||

| Nigéria | ||

| Egito | ||

| Marrocos | ||

| Turquia | ||

| Resto do Oriente Médio e África | ||

Principais Perguntas Respondidas no Relatório

Qual é o tamanho atual do mercado de sidra?

O mercado global está em USD 14,18 bilhões em 2025 e está previsto para alcançar USD 16,58 bilhões até 2030.

Qual região está crescendo mais rapidamente?

Ásia-Pacífico lidera o crescimento com TCAC projetada de 4,65% até 2030, impulsionada pela demanda crescente na China e Austrália.

Por que a sidra de baixo teor alcoólico está ganhando tração?

Tendências de bem-estar e campanhas de moderação empurraram o segmento de baixo teor alcoólico para 78,47% de participação enquanto ainda se expande a TCAC de 3,76%.

Como as preferências de embalagem estão mudando?

Garrafas de vidro mantêm 60,58% de participação, contudo latas de alumínio estão crescendo mais rapidamente a TCAC de 3,99% graças à reciclabilidade e peso mais leve.

O que está impulsionando a premiumização na categoria?

Consumidores estão pagando mais por sidras orgânicas, de variedade única e envelhecidas em barril, impulsionando produtos premium a TCAC de 4,25%.

Página atualizada pela última vez em: