Tamanho e Participação do Mercado de Dispositivos de Ultrassom da China

Análise do Mercado de Dispositivos de Ultrassom da China pela Mordor inteligência

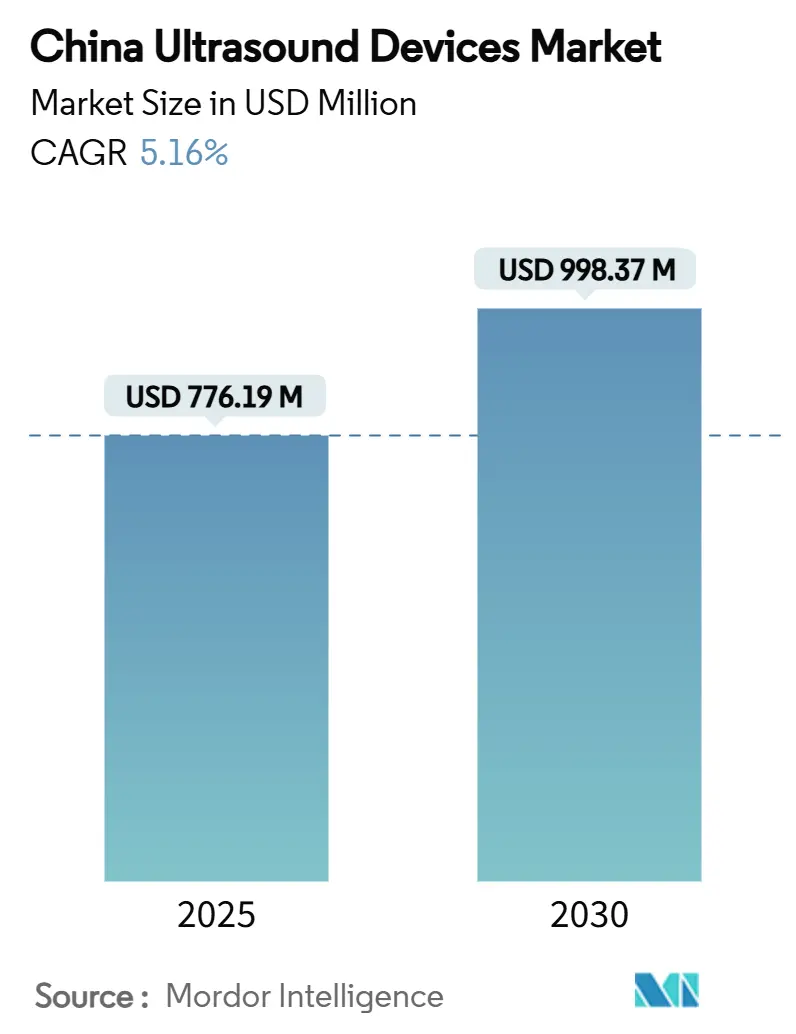

O tamanho do Mercado de Dispositivos de Ultrassom da China é estimado em USD 776,19 milhões em 2025, e deve atingir USD 998,37 milhões até 2030, um uma CAGR de 5,16% durante o poríodo de previsão (2025-2030).

um crescente prevalência de doençcomo crônicas, como atualizações de equipamentos de imagem financiadas pelo governo e um regra obrigatória de conteúdo local ≥85% estão fortalecendo um capacidade de fabricação nacional. Ao mesmo tempo, um adoção de cuidados no ponto de atendimento, como aprovações rápidas de IA e os gastos sustentados em saúde rural continuam um ampliar um pegada clínica do mercado de dispositivos de ultrassom da China. um erosão de préços desencadeada pelas aquisições baseadas em volume e um supervisão pós-mercado mais rigorosa atuam como freios nas margens, mas fornecedores bem capitalizados estão explorando oportunidades de aquisições e parcerias para garantir crescimento um longo prazo. O posicionamento competitivo agora depende de ferramentas de fluxo de trabalho baseadas em IA, contratos de serviços integrados e um capacidade de localizar um produção enquanto atende aos padrões NMPA em evolução.

Principais Destaques do Relatório

- Por tecnologia, os equipamentos 3D & 4D lideraram com 39,33% da participação do mercado de dispositivos de ultrassom da China em 2024, enquanto o ultrassom focado de alta intensidade está projetado para se expandir um uma CAGR de 6,68% até 2030.

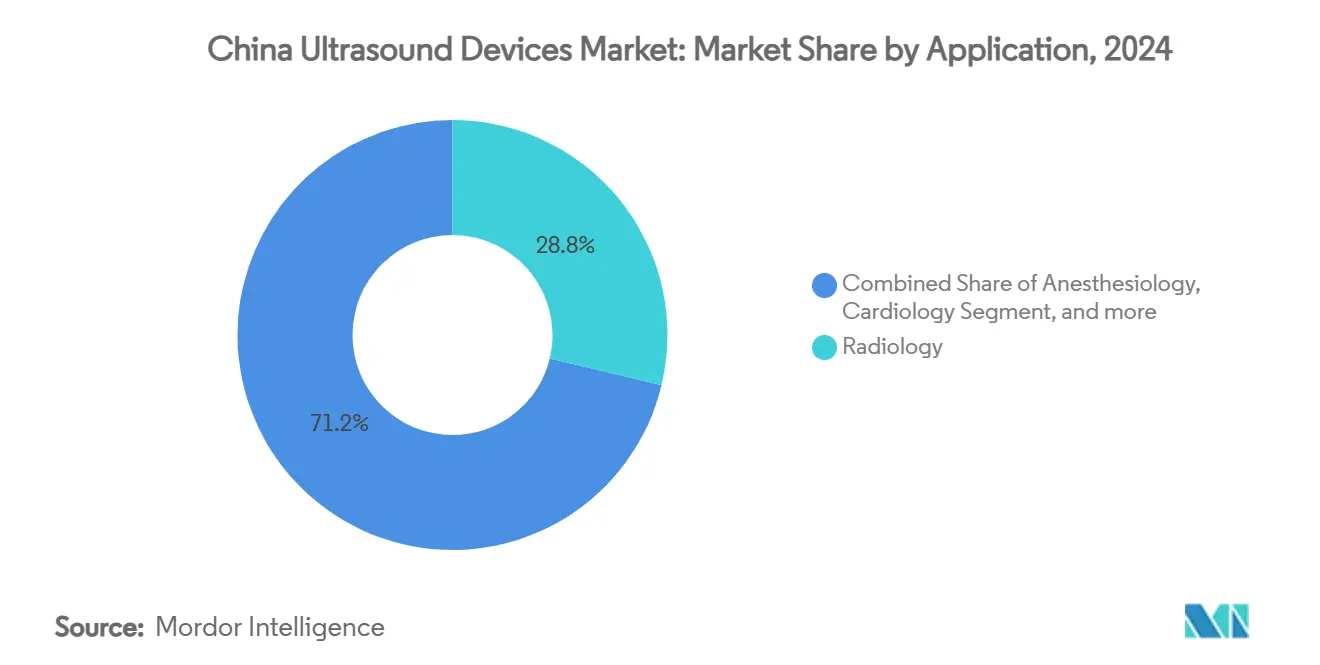

- Por aplicação, um radiologia representou 28,76% do tamanho do mercado de dispositivos de ultrassom da China em 2024 e os cuidados críticos estão avançando um uma CAGR de 7,31% até 2030.

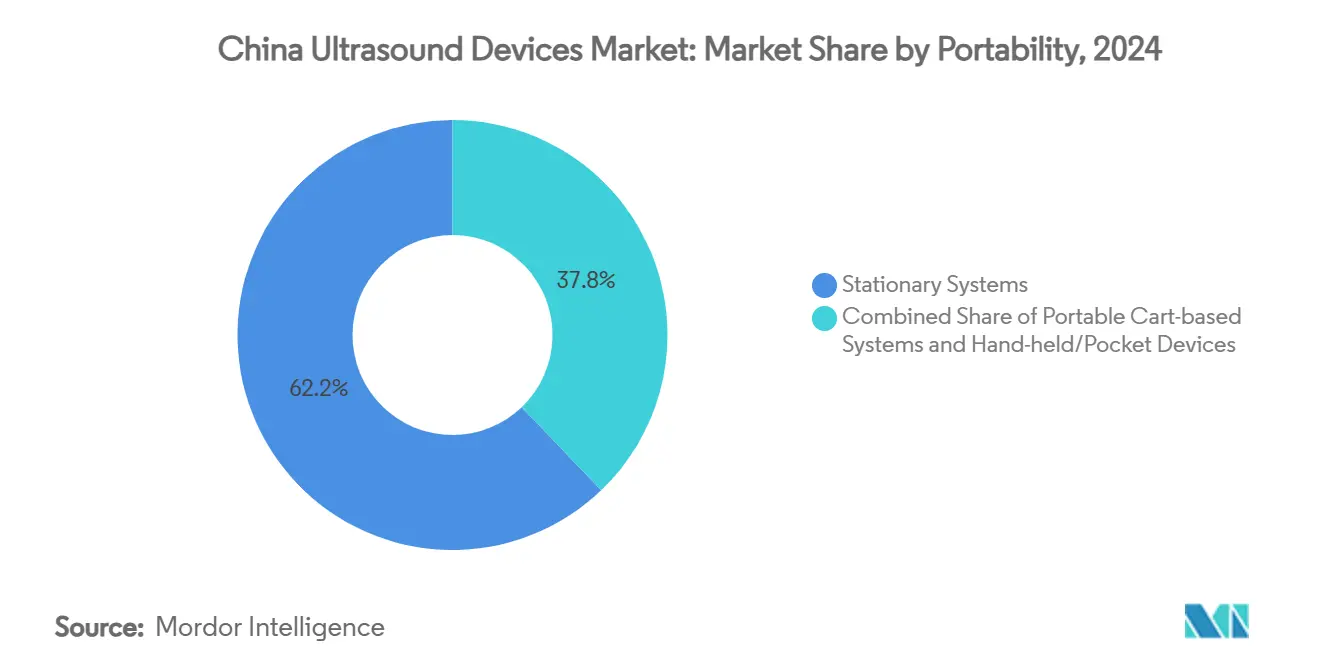

- Por portabilidade, os sistemas estacionários comandaram 62,16% da participação de receita do mercado de dispositivos de ultrassom da China em 2024, enquanto os dispositivos portáteis registram um CAGR mais rápida de 9,11% até 2030.

- Por usuário final, os hospitais representaram 48,25% do tamanho do mercado de dispositivos de ultrassom da China em 2024, enquanto os centros ambulatoriais e de day-cuidados registram uma CAGR de 8,37% até 2030.

Tendências e Insights do Mercado de Dispositivos de Ultrassom da China

Análise de Impacto dos Impulsionadores

| Impulsionador | (~) % Impacto na Previsão de CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Crescente Fardo de Doençcomo Crônicas e do Estilo de Vida | +1.2% | Nacional, com maior concentração em áreas urbanas | Longo prazo (≥ 4 anos) |

| Atualizações de Equipamentos de Imagem Financiadas pelo Governo | +0.9% | Nacional, com foco prioritário em hospitais de condado e áreas rurais | Médio prazo (2-4 anos) |

| Rápida Adoção de Ultrassom no Ponto de Atendimento e Portátil | +0.8% | Nacional, com adoção inicial em cidades de nível 1 expandindo para níveis inferiores | Curto prazo (≤ 2 anos) |

| Reconstrução de Imagem Habilitada por IA e Automação de Fluxo de Trabalho | +0.7% | Nacional, com concentração em grandes centros médicos | Médio prazo (2-4 anos) |

| Política Obrigatória de Conteúdo Local ≥85% Favorecendo OEMs Nacionais | +0.6% | Política nacional com implementação uniforme | Longo prazo (≥ 4 anos) |

| Expansão da Infraestrutura de Saúde | +0.5% | Nacional, com ênfase nas regiões oeste e central | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Crescente Fardo de Doenças Crônicas e do Estilo de Vida

um população da China com ≥65 anos deve atingir 400 milhões até 2050, impulsionando um demanda por ultrassom em cardiologia, oncologia e manejo de diabetes. Os gastos de saúde por capita variaram de RMB 460,1 no Tibete um RMB 3.274,5 em Pequim em 2024, ilustrando lacunas regionais abordadas pelo plano China Saudável 2030 que limita os custos diretos em 25%.[1]Comissão Nacional de Saúde, "Anuário Estatístico de Saúde da China 2025," nhc.gov.cn Planejadores hospitalares agora favorecem consoles de alto rendimento que preservam um qualidade da imagem sob cargas de trabalho mais pesadas. O tele-ultrassom, apoiado por pilotos 5g, provou ser eficaz para diagnósticos remotos em hospitais de condado.[2]Frontiers em público saúde, "Ultrassom Assistido por Robô Baseado em 5g na China Rural," frontiersin.org um mudançum demográfica garante uma carga de casos duradoura para o mercado de dispositivos de ultrassom da China, levando os OEMs um integrar ergonomia e triagem por IA que reduzem os tempos de varredura.

Atualizações de Equipamentos de Imagem Financiadas pelo Governo

Subsídios centrais apoiam ciclos de substituição de ultrassom em 2.000 hospitais de condado, priorizando OEMs locais em licitações.[3]Administração Nacional de Segurançum de Saúde, "Atualização de Aquisições Baseadas em Volume 2024," nhsa.gov.cn um Comissão Nacional de Saúde também financiou 14 projetos de lago de dados de imagem médica para melhorar o treinamento de algoritmos. Províncias ocidentais e centrais recebem orçamentos de capital preferenciais, incentivando hospitais um comprar plataformas modulares que reduzem os custos ao longo da vida útil. Equipes de aquisição agora exigem contratos de serviços integrados cobrindo atualizações de software, o que direciona compradores para sistemas escaláveis. Esses fatores fornecem ventos favoráveis para o mercado de dispositivos de ultrassom da China, particularmente para fornecedores que oferecem presençum de fabricação local.

Rápida Adoção de Ultrassom no Ponto de Atendimento e Portátil

um pandemia destacou os benefícios de controle de infecção dos scanners portáteis, que realizaram exames pulmonares e abdominais em enfermarias de isolamento usando o protocolo BLUE. um Missão Harmony mostrou durabilidade portátil com 3.126 exames em locais remotos um bordo do navio hospitalar Peace Ark da PLA (N). Médicos de emergência agora confiam em sondas sem fio que se conectam com smartphones para encurtar os tempos de triagem. Redes provinciais de trauma estão equipando ambulâncias com dispositivos de bolso, expandindo o mercado de dispositivos de ultrassom da China além das paredes hospitalares. OEMs respondem um essa necessidade com modelos ruggedizados e eficientes em bateria e plataformas de nuvem complementares para arquivamento de imagens.

Reconstrução de Imagem Habilitada por IA e Automação de Fluxo de Trabalho

um NMPA aprovou 70 produtos de IA de imagem até 2024, e um Sociedade Chinesa de Radiologia formou um subgrupo de IA para formalizar caminhos de adoção. Em departamentos de ultrassom, um relação médico-paciente caiu de 1,05:10.000 em 2017 para 0,96:10.000 em 2024, alimentando um auxiliarência algorítmica. Soluções como o fluxo de trabalho de câncer de mama Dr.J permitem que enfermeiras capturem varreduras padronizadas, reduzindo barreiras de habilidade. Braços robóticos melhoram ainda mais um reprodutibilidade e qualidade do conjunto de dados para treinamento de IA. Como resultado, o tempo de resposta diagnóstica diminui, tornando um IA uma peçum central do mercado de dispositivos de ultrassom da China.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão de CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Cronogramas de Aprovação CFDA e Endurecimento da Vigilância Pós-Mercado | -0.8% | Nacional, afetando todos os fabricantes igualmente | Curto prazo (≤ 2 anos) |

| Cortes de préços Conduzidos por GPO Comprimindo Margens de OEMs | -1.1% | Nacional, com intensidade variável por província | Médio prazo (2-4 anos) |

| Alto Custo de Plataformas premium 3D/4D e CEUS | -0.6% | Nacional, com maior impacto em cidades de nível 2 e nível 3 | Médio prazo (2-4 anos) |

| Escassez de Sonografistas Qualificados em Cidades de Menor Nível | -0.7% | Regiões centrais e ocidentais, áreas rurais | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Cronogramas de Aprovação CFDA e Endurecimento da Vigilância Pós-Mercado

Registros Classe II agora fazem média de 155 dias úteis e USD 28.850 em taxas, enquanto processos Classe III aproximam-se de 185 dias, aumentando custos de conformidade. um atualização do Catálogo de Padrões de 2024 exige dados clínicos no país, estendendo cronogramas piloto. Supervisão pós-mercado exige rastreamento de eventos adversos em tempo real, paraçando OEMs um investir em sistemas de vigilância digital. Embora revisões de "canal verde" existam para dispositivos inovadores, empresas menores carecem de recursos para explorá-los, temperando o ímpeto de inovação no mercado de dispositivos de ultrassom da China.

Cortes de Preços de Organizações de Compras em Grupo

Licitações de volume centralizadas cortaram quase 70% dos préços medianos para consumíveis de alto valor e mais de 60% na licitação piloto de dispositivos de Xangai. Uma dinâmica de monopsônio paraçum OEMs um revisar estruturas de custos e mudar o engajamento de clínicos para bureaus de aquisição. Fornecedores domésticos, apoiados por créditos fiscais e incentivos de terra, mantêm uma vantagem na pontuação de licitações, comprimindo ainda mais como margens multinacionais. Empresas devem agora agrupar garantias de serviço e complementos de IA para defender préços no mercado de dispositivos de ultrassom da China.

Análise de Segmento

Por Aplicação: Cuidados Críticos Impulsionam Crescimento Especializado

um radiologia manteve 28,76% da participação do mercado de dispositivos de ultrassom da China em 2024, sustentada por seu papel central em caminhos diagnósticos abrangentes. Consoles portáteis equipados com quantificação de lesões por IA permitem que unidades de radiologia lidem com volumes crescentes de triagem de doençcomo crônicas de forma eficiente. Cuidados críticos registraram uma CAGR de 7,31%, impulsionados por intensivistas adotando protocolos de eco e pulmão à beira do leito durante manejo ventilatório. Aplicações cardiológicas se beneficiam de imagem de deformação 3D que orienta procedimentos transcateter, enquanto ginecologia/obstetrícia mantém demanda estável através de triagem pré-natal universal.

O tamanho do mercado de dispositivos de ultrassom da China atribuível aos cuidados críticos reflete orçamentos expandidos de departamentos de emergência e reembolso de varreduras no ponto de atendimento. Segmentos musculoesquelético e urológico também sobem à medida que clínicas de lesões esportivas e centros de nefrologia digitalizam registros para análises de IA. Diretrizes nacionais de prática clínica agora listam ultrassom como primeira linha para avaliação de trombose venosa profunda, impulsionando carga de trabalho vascular. Através das aplicações, fornecedores localizam interfaces de usuário em mandarim e dialetos regionais para encurtar tempos de treinamento.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Tecnologia: Inovação HIFU Reformula Paradigmas de Tratamento

Plataformas 3D & 4D detêm 39,33% do mercado de dispositivos de ultrassom da China, enquanto o ultrassom focado de alta intensidade (HIFU) comanda um CAGR mais rápida de 6,68% à medida que empresas chinesas escalam terapias não invasivas de oncologia e fibroma. Volumes de tratamento triplicaram entre 2018 e 2024 em centros de oncologia terciários, onde HIFU encurta permanências no leito e reduz risco de infecção. O tamanho do mercado de dispositivos de ultrassom da China para unidades 3D & 4D foi impulsionado pela triagem de anomalias fetais e planejamento de reparo valvar.

Módulos Doppler aumentados por IA agora classificam estenose automaticamente e geram relatórios vasculares estruturados, cortando tempos de varredura em 30%. Enquanto isso, sistemas 2D permanecem relevantes em clínicas rurais devido à acessibilidade, especialmente quando agrupados com assinaturas pacs de nuvem. Arquiteturas definidas por software permitem que hospitais desbloqueiem ultrassom contrastado (CEUS) via chaves de licençum em vez de trocas de hardware, estendendo um vida útil dos ativos e suavizando um alocação de capital dentro do mercado de dispositivos de ultrassom da China.

Por Portabilidade: Revolução Portátil Transforma Entrega de Cuidados

Consoles estacionários representaram 62,16% da receita do mercado de dispositivos de ultrassom da China em 2024, mantendo primazia em laboratórios de cateterismo cartãoíaco e suítes de oncologia onde um fidelidade da imagem é paramount. No entanto, scanners portáteis exibiram uma CAGR de 9,11%, empoderados por conectividade de smartphone e criptografia empresarial que satisfaz regras de cibersegurançum hospitalares.

Unidades móveis baseadas em carrinho ocupam o meio termo, apresentando designs de trolley com pacotes de bateria para rondas de enfermaria. Médicos de campo e centros de telemedicina em Xinjiang agora implantam sondas de bolso conectadas via 5g um especialistas urbanos, ampliando o alcance clínico. Lojas de aplicativos proprietárias hospedam plugins de IA para volume de bexiga e orientação de bloqueio de nervo, apoiando departamentos de anestesia. Coletivamente, inovações de portabilidade diversificam o mercado de dispositivos de ultrassom da China e reforçam sua resiliência contra ciclos de aquisição.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Usuário Final: Expansão de Cuidados Ambulatoriais Acelera

Hospitais detinham 48,25% do tamanho do mercado de dispositivos de ultrassom da China em 2024, refletindo sua concentração de casos de alta acuidade e capacidade de financiamento. No entanto, centros ambulatoriais e de day-cuidados registraram uma CAGR de 8,37% à medida que reformas de pagamento direcionaram cirurgias eletivas para configurações ambulatoriais. Cadeias de diagnóstico por imagem agora adquirem scanners de médio porte em massa, alavancando economias de escala.

Clínicas de cuidados primários integram dispositivos portáteis para confirmar cálculos biliares ou viabilidade obstétrica, evitando encaminhamentos custosos. Atualizações de hospitais de condado apoiadas pelo governo promovem sistemas de encaminhamento em camadas onde instalações de nível inferior realizam varreduras preliminares e transmitem imagens um montante. Esta redistribuição de pontos de serviço sustenta demanda de equipamentos em todos os níveis do mercado de dispositivos de ultrassom da China.

Análise Geográfica

Municípios orientais como Pequim, Xangai e Guangdong concentram um maioria das instalações de alta gama, impulsionados pelos gastos de saúde por capita de RMB 3.274,5 em Pequim versus RMB 460,1 no Tibete. Centros terciários adquirem consoles 3D/4D com módulos de triagem fetal por IA, impulsionando crescimento premium no mercado de dispositivos de ultrassom da China. O número de hospitais Classe III-um aumentou de 647 em 2006 para 1.580 em 2024, mas um distribuição permanece desigual, levando um políticas para reequilibrar recursos.

Províncias centrais recebem subsídios de equipamentos de capital mais altos, estimulando aquisições de sistemas modulares de médio porte que podem atualizar para CEUS via desbloqueios de software. Regiões ocidentais, priorizando iniciativas materno-infantis, favorecem sondas portáteis compatíveis com teleconsulta. Dados de Guangxi mostram ativos de imagem concentrados em Nanning, Guilin e Liuzhou, deixando condados rurais dependentes de clínicas de extensão.

Pilotos de tele-ultrassom usando braços robóticos e links 5g conectam clínicas municipais de Sichuan com radiologistas de Chengdu, reduzindo atrasos diagnósticos. Suporte de decisão por IA compensa déficits de habilidade, impulsionando confiançum de varredura em instalações com poucos funcionários. À medida que orçamentos provinciais sobem, o mercado de dispositivos de ultrassom da China encontra novas aberturas para consoles prontos para IA de nível inicial que conectam lacunas de cuidados urbano-rurais.

Cenário Competitivo

Fabricantes domésticos cresceram seu diagnóstico, impulsionados pelo mandato de conteúdo local ≥85%. um Mindray estabeleceu um marco regulatório em 2024 quando seu Resona 7 obteve certificação EU MDR, um primeira plataforma de ultrassom chinesa um fazê-lo. um concentração de mercado intensificou-se após aquisições baseadas em volume cortarem préços médios para stents coronários em 93% e pressionarem fornecedores de dispositivos um simplificar um distribuição.

Empresas internacionais enfrentam competição direta de linhas de produção localizadas e incentivos provinciais favorecendo licitações domésticas. Em resposta, várias multinacionais assinaram acordos de transferirência de tecnologia com empresas estatais para garantir elegibilidade de licitação. Diferenciação de produtos agora gira em torno de ergonomia baseada em IA e diagnósticos de serviços remotos que minimizam tempo de inatividade.

Terapia de ultrassom focado permanece um segmento de espaço branco, com Chongqing Haifu exportando sistemas para 30 países e expandindo instalações domésticas em centros de oncologia. Startups de ultrassom robótico atraem capital de risco automatizando varreduras obstétricas, uma abordagem que poderia perturbar um demanda de console de nível médio. No geral, M&um estratégicas e articulação ventures moldam um hierarquia dentro do mercado de dispositivos de ultrassom da China.

Líderes da Indústria de Dispositivos de Ultrassom da China

-

Fujifilm Holdings Corporation

-

GE auxiliarência médica

-

Siemens Healthineers AG

-

Canon médico sistemas Corporation

-

Koninklijke Philips N.V.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Março 2025: O Conselho de Estado emitiu diretrizes de reforma abrangentes para regulamentação de medicamentos e dispositivos médicos, visando estabelecimento de uma estrutura regulatória modernizada até 2027 com processos de revisão aprimorados para dispositivos inovadores e suporte melhorado para atividades de P&d

- Outubro 2024: GE auxiliarência médica assinou um acordo de cooperação para estabelecer sua sede de ultrassom da Grande China no Distrito Novo de Wuxi, melhorando capacidades de inovação e pesquisa com um ecossistema abrangente de negócios de ultrassom incluindo centro de inovação, centro de serviços e centro de experiência do cliente

Escopo do Relatório do Mercado de Dispositivos de Ultrassom da China

Sonografia, outro nome para ultrasonografia diagnóstica, é um método de imagem que cria imagens de várias estruturas corporais usando ondas sonoras de alta frequência. são utilizados para avaliar uma variedade de distúrbios relacionados ao fígado, rins e outras condições abdominais. Também são amplamente utilizados para tratar doençcomo crônicas, que incluem enfermidades como diabetes, asma, câncer e doençcomo cartãoíacas.

O mercado de dispositivos de ultrassom da China é segmentado por aplicação, tecnologia e tipo. Por aplicação, o mercado é segmentado em anestesiologia, cardiologia, ginecologia/obstetrícia, musculoesquelético, radiologia, cuidados críticos e outras aplicações. Por tecnologia, o mercado é segmentado em imagem de ultrassom 2D, imagem de ultrassom 3D e 4D, imagem doppler e ultrassom focado de alta intensidade. Por tipo, o mercado é segmentado em ultrassom estacionário e ultrassom portátil. O relatório oferece o valor (em USD) para todos os segmentos acima.

| Anestesiologia |

| Cardiologia |

| Ginecologia / Obstetrícia |

| Musculoesquelético |

| Radiologia |

| Cuidados Críticos |

| Urologia |

| Vascular |

| Outras Aplicações |

| Imagem de Ultrassom 2D |

| Imagem de Ultrassom 3D e 4D |

| Imagem Doppler |

| Ultrassom Focado de Alta Intensidade |

| Outras Tecnologias |

| Sistemas Estacionários |

| Sistemas Portáteis Baseados em Carrinho |

| Dispositivos Portáteis / de Bolso |

| Hospitais |

| Centros de Diagnóstico por Imagem |

| Centros Ambulatoriais e de Day-Care |

| Outros Usuários Finais |

| Por Aplicação | Anestesiologia |

| Cardiologia | |

| Ginecologia / Obstetrícia | |

| Musculoesquelético | |

| Radiologia | |

| Cuidados Críticos | |

| Urologia | |

| Vascular | |

| Outras Aplicações | |

| Por Tecnologia | Imagem de Ultrassom 2D |

| Imagem de Ultrassom 3D e 4D | |

| Imagem Doppler | |

| Ultrassom Focado de Alta Intensidade | |

| Outras Tecnologias | |

| Por Portabilidade | Sistemas Estacionários |

| Sistemas Portáteis Baseados em Carrinho | |

| Dispositivos Portáteis / de Bolso | |

| Por Usuário Final | Hospitais |

| Centros de Diagnóstico por Imagem | |

| Centros Ambulatoriais e de Day-Care | |

| Outros Usuários Finais |

Principais Questões Respondidas no Relatório

Qual é o tamanho do mercado de dispositivos de ultrassom da China em 2025?

O tamanho do mercado de dispositivos de ultrassom da China é de USD 776,19 milhões em 2025.

Qual é um CAGR de previsão para equipamentos de ultrassom da China até 2030?

O mercado está projetado para crescer um uma CAGR de 5,16% de 2025 um 2030.

Qual segmento de tecnologia está se expandindo mais rapidamente?

Ultrassom focado de alta intensidade registra um CAGR mais alta de 6,68% até 2030.

Por que os scanners portáteis estão ganhando popularidade?

Dispositivos portáteis oferecem benefícios de controle de infecção, conectividade de smartphone e melhoram diagnósticos à beira do leito, apoiando uma CAGR de 9,11%.

Como como aquisições baseadas em volume impactam os préços?

Licitações centralizadas cortaram préços de dispositivos relacionados um ultrassom em até 60%, pressionando margens de OEMs, mas ampliando acesso.

Quais regiões apresentam potencial de crescimento inexplorado?

Províncias centrais e ocidentais, onde atualizações de infraestrutura e pilotos de tele-ultrassom atendem populações mal servidas, representam corredores de alto crescimento.

Página atualizada pela última vez em: