Análise do mercado de microcontroladores automotivos da China

Espera-se que o mercado chinês de microcontroladores automotivos registre um CAGR de 7% durante o período de previsão, 2021-2026. Com os sistemas operacionais dos veículos executando tudo, desde infoentretenimento até direção autônoma, os veículos estão se tornando cada vez mais inteligentes e menos dependentes da operação humana. A tecnologia está migrando para V2X, que significa veículo para tudo, onde as informações dos sensores viajam através de links de alta largura de banda, baixa latência e alta confiabilidade. A China é um dos principais apoiadores do V2X celular e, com soluções baseadas em LTE, o governo planeja atualmente sistemas de transporte inteligentes (ITS), com espectro na alocação de banda de 5,9 GHz para C-V2X. Até 2025, a estratégia prevê que a maioria dos novos veículos vendidos serão veículos inteligentes conhecidos como modelo pessoa-veículo-estrada-nuvem, que alcançará uma rede de comunicação sem fio de nova geração para veículos (5G-V2X). Espera-se que isso impulsione a demanda por microcontroladores.

Espera-se que a crescente demanda por veículos elétricos impulsione o crescimento do mercado. De acordo com a Associação Chinesa de Fabricantes de Automóveis (CAAM), a quota de mercado dos VE aumentou, com um declínio de 8,4% nas vendas de veículos de combustão (26,82 milhões em 2018 para 24,56 milhões em 2019), com as vendas de VE permanecendo relativamente constantes com 1,26 milhões em 2018. e 1,21 milhões em 2019. Embora as autoridades governamentais esperem que as vendas de veículos fósseis diminuam em 2020, as vendas de VE permanecerão relativamente saudáveis, ajudadas por um ambiente de incentivos estável e por um número substancial de veículos fabricados localmente pela Tesla na China. Pequim, Tianjin, Xangai e Shenzhen, entre outros, são responsáveis pela procura de veículos EV. Além disso, os fabricantes de EV premium na China, como Tesla e Nio, têm muito crescimento futuro e estão impulsionando o crescimento do mercado de microcontroladores. Além disso, a política de Novos Veículos Energéticos (NEV) da China é orientada principalmente pelo MIIT, que anunciou que os subsídios aos NEV permaneceriam relativamente estáveis durante 2020 devido à causa da pandemia da COVID-19.

Espera-se que o aumento previsto de recursos avançados dos segmentos médio e alto impulsione o crescimento do mercado. A elevada procura dos clientes chineses por maior conectividade nos automóveis está a levar os fabricantes de automóveis a implementar atualizações nos seus modelos chineses antes dos outros grandes intervenientes automóveis. Prevê-se que o mercado chinês de veículos conectados testemunhe uma taxa de crescimento de dois dígitos. De acordo com a pesquisa da Accenture, atualmente, 11,6 milhões de carros circulam nas estradas chinesas com conectividade online, o que representa 10,6% do mercado. Além disso, mais de 41 milhões de pessoas na China utilizarão conectividade automóvel até 2021.

Além disso, na busca pela vanguarda da competição mundial de ICV (Veículo Interconectado Inteligente), inúmeras empresas chinesas estabeleceram laços com empresas em todo o mundo. A parceria sino-alemã neste campo abrange colaborações de investigação, joint ventures para construção de veículos e mapeamento HD. Como empresa chinesa com a mais avançada tecnologia ICV, a Baidu mantém laços estreitos com empresas como Daimler, Bosch, Continental e BMW, principalmente através da sua plataforma Apollo. Espera-se que esse avanço em recursos, com inúmeras parcerias, impulsione a demanda por novas inovações em microcontroladores que aumentem ainda mais o crescimento do mercado.

O impasse comercial em curso e o recente declínio no setor automotivo devido à pandemia COVID-19 estão desafiando o crescimento do mercado atualmente. Em Janeiro de 2020, as vendas de automóveis na China diminuíram 18%, e a Associação de Automóveis de Passageiros da China (CPCA) considera que as vendas dos primeiros dois a três meses poderão diminuir 40% ou mais. Os défices de produção, principalmente de intervenientes internacionais na China, resultantes de perturbações na cadeia de abastecimento, terão impacto nos fabricantes de automóveis globais. Enquanto a Moody's Investor Service ajustou a sua previsão de vendas globais de veículos para um declínio de 2,5% em 2020, em vez do declínio anterior de 0,9% devido ao surto de COVID-19. No entanto, o declínio deverá ser de 6-8%, com repercussões em 2021.

Tendências do mercado de microcontroladores automotivos na China

ADAS testemunhará um crescimento significativo no segmento de segurança e proteção

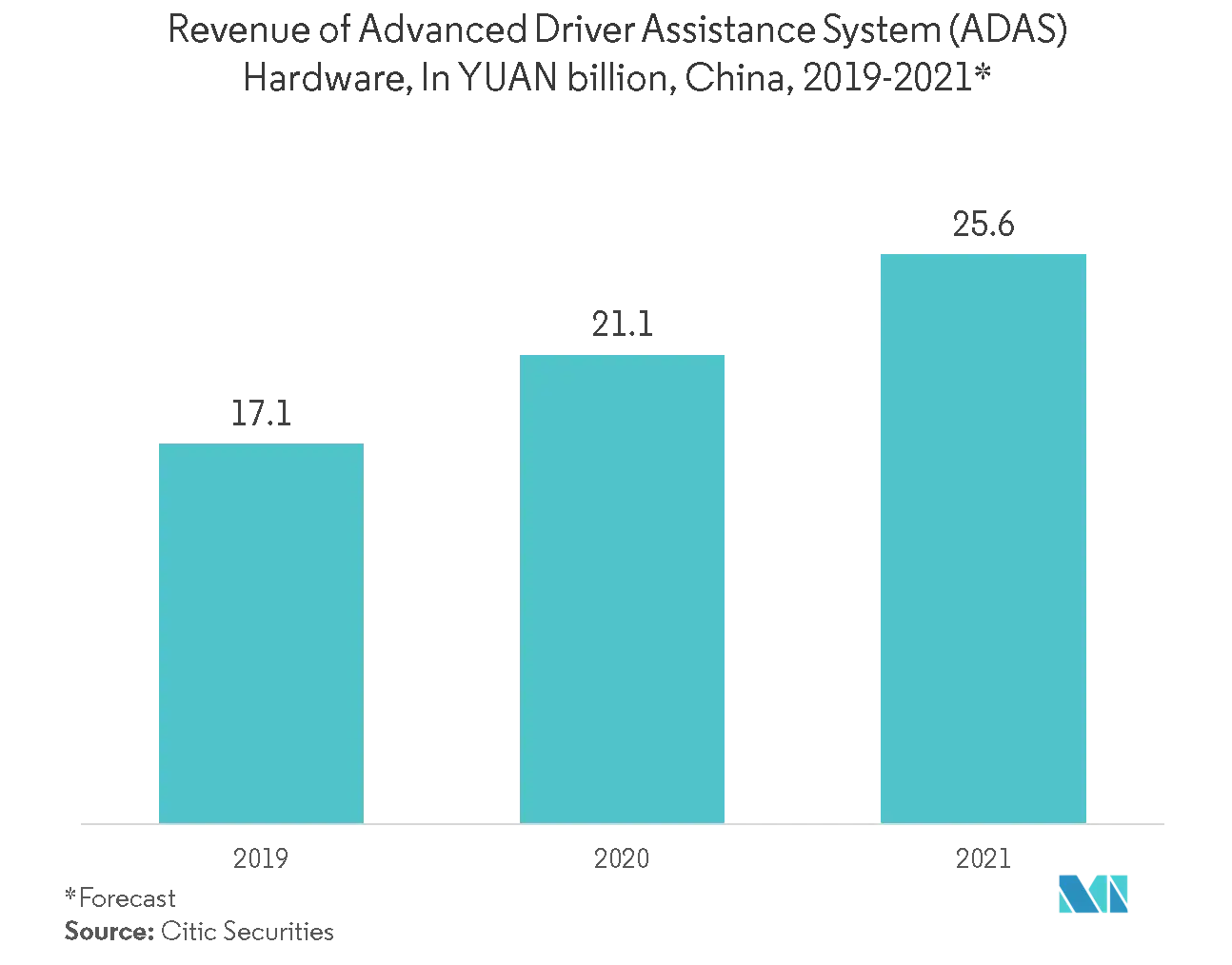

· Com a crescente modernização dos veículos, a procura por microcontroladores está a aumentar, especialmente em aplicações como airbags e soluções de sistemas avançados de assistência ao condutor (ADAS). Os sistemas ADAS usam tecnologia eletrônica, como unidades microcontroladoras (MCU), unidades de controle eletrônico (ECU) e dispositivos semicondutores de potência que auxiliam o motorista do veículo enquanto dirige ou estaciona.

· Quando concebidos com uma interface homem-máquina segura, destinam-se a aumentar a segurança automóvel e, de um modo mais geral, a segurança rodoviária. Por segurança, microcontroladores de 16 bits são usados principalmente para controlar o veículo.

· Além disso, o China NCAP (C-NCAP) pretende seguir o exemplo do Euro NCAP no seu protocolo de avaliação. A organização está actualmente a estudar a viabilidade de incluir tecnologias de segurança activa como parte da sua classificação futura. A possibilidade de maiores requisitos de segurança veicular na China já está levando os OEMs a oferecer ADAS mais avançados. Além disso, o Programa de Avaliação de Novos Carros da China (C-NCAP) adicionou o teste de travagem automática de emergência (AEB) com uma pontuação de 11%. Este requisito provavelmente acelerará a demanda e a penetração do produto ADAS na China no longo prazo.

· Além disso, a STMicroelectronics anunciou ser nomeada parceira em uma plataforma ADAS, para atender o mercado automotivo de médio a baixo custo na China, onde o ADAS será composto por vários microcontroladores que aderem ao crescimento do mercado.

· Além disso, em abril de 2019, como parte da colaboração estratégica, a NXP investiu uma quantia não revelada na Hawkeye Technology (China), que construirá módulos de sensores de radar usando transceptores front-end e chips microcontroladores da NXP. A NXP anunciou que a mudança para sistemas mais avançados é em grande parte responsável pela enorme taxa de crescimento do radar automotivo. Considerando que os veículos de produção atuais normalmente usam entre um e três sensores de radar para ADAS de Nível 1 e Nível 2, enquanto os veículos futuros poderão empregar de 6 a 10 chips de radar em veículos de Nível 4 e Nível 5.

· Além disso, Singulato, um fabricante de automóveis chinês emergente, indica que o design automóvel convencional é altamente diferente e, quando se trata de capacidades de condução inteligentes, dados separados não podem ser combinados para aplicações em vários cenários. A empresa possui um conjunto de sensores próprios, e outra empresa de estacionamento automatizado também utiliza sensores diferentes de outras. Singulato adota ainda um design integrado no início, usando os mesmos sensores para implementar mais de uma dúzia de funções ADAS. Além disso, esse design facilita a atualização OTA (over-the-air) subsequente. Com a adoção da integração pela empresa na plataforma ADAS, a demanda por microcontroladores deverá aumentar.

· Além disso, players como a Cogobuy investiram estrategicamente na Locoway em agosto de 2019. A Locoway é especializada em pesquisa e desenvolvimento de terminais inteligentes automáticos para direção segura, incluindo ADAS e sistemas de monitoramento de motorista (DMS), além de fornecer hardware, software e serviços para carros inteligentes. Os serviços da Locoway incluem testes e instalação de ADAS e DMS para diversas empresas de ônibus na China. Isso aumenta ainda mais a demanda do mercado por microcontroladores de 16 bits.

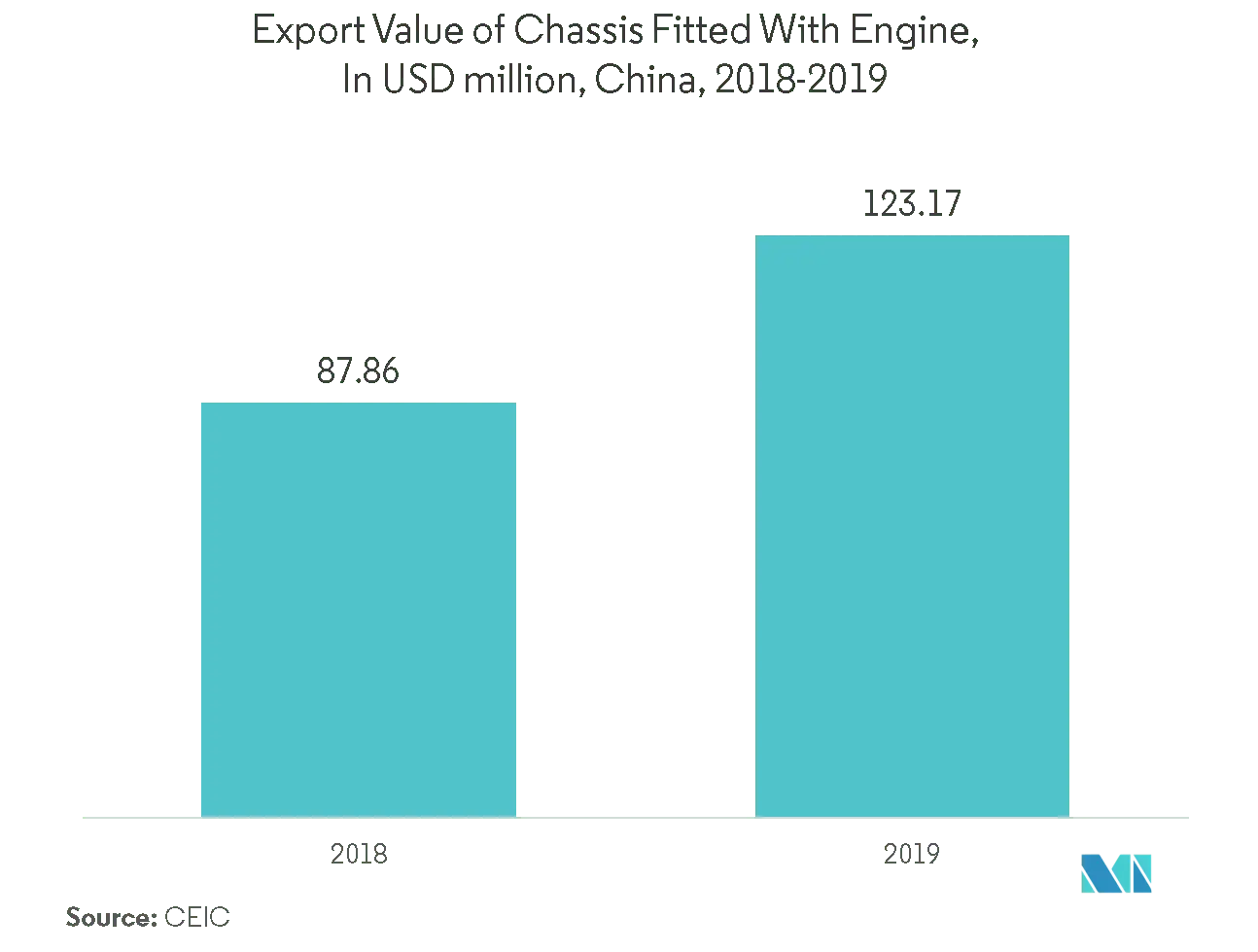

Chassis terá uma participação de mercado significativa

· Com o aumento anual do valor de exportação de chassis equipados com motor na China, espera-se que a procura por microcontroladores aumente. A integração de múltiplas funções em um único dispositivo surgiu como uma nova tendência tecnológica. No passado, existiam ECUs separadas para funções distintas. Atualmente, integrá-los é um passo maior para as montadoras e fornecedores de nível 1 na China.

· Em fevereiro de 2019, o RH850/U2A da Renesas incorporou até quatro núcleos de CPU de 400 MHz, juntamente com até 16 megabytes de ROM flash e 3,6 MB de SRAM. Depende em grande parte da força do poder de computação.

· Ao desenvolver o novo MCU (microcontrolador), a Renesas pegou elementos de sua família de MCUs da linha P existente e depois combinou com elementos de sua família de dispositivos da linha F existente. A linha P normalmente era empregada em chassis.

· Além disso, para suportar o nível ASIL D necessário para aplicações de chassi/segurança, a tecnologia de assistência à virtualização baseada em hardware permite que os clientes implementem vários softwares com diferentes níveis de segurança funcional no MCU RH850/U2A e executem simultaneamente sem interferência, mantendo o real- desempenho de tempo necessário para controlar os veículos.

· Além disso, em setembro de 2019, para ajudar a indústria automotiva a cumprir as futuras regulamentações de emissões para motores a gasolina de cilindro único e duplo, a STMicroelectronics, com a Arrow Electronics, lançou uma ECU (Unidade de Controle Eletrônico) de design de referência completo para injeção eletrônica de combustível (EFI ). O projeto de referência da ECU SPC5-L9177A-K02 tem como alvo pequenos motores para motocicletas, scooters e veículos de três rodas, que devem satisfazer o próximo China IV.

· Os principais componentes do projeto de referência são o microcontrolador de trem de força automotivo de arquitetura de energia de 32 bits da linha SPC572L da ST e IC de alta integração L9177A que hospeda fontes de alimentação, interfaces e atuadores de carga, que são projetados especificamente para a aplicação e as necessidades do mercado e para gerenciar até motores a gasolina e diesel de quatro cilindros, além de sistemas de chassi, transmissão, direção e freios.

· No entanto, devido à pandemia de COVID-19, várias fábricas de montagem de veículos chinesas prolongaram os seus encerramentos sazonais e a cadeia de fornecimento de componentes automóveis foi interrompida com algumas áreas industriais em confinamento. No entanto, com um baixo índice de pandemia na China, atualmente, algumas fábricas automotivas relataram a retomada da produção desde março, enquanto algumas permanecem fechadas. As principais montadoras afetadas na região incluem Dongfeng, GM e PSA. Isto dificulta a exportação de chassis automotivos integrados ao motor, onde haverá um crescimento significativamente baixo registrado pelo mercado de microcontroladores, principalmente para microcontroladores de 16 e 32 bits.

Visão geral da indústria de microcontroladores automotivos da China

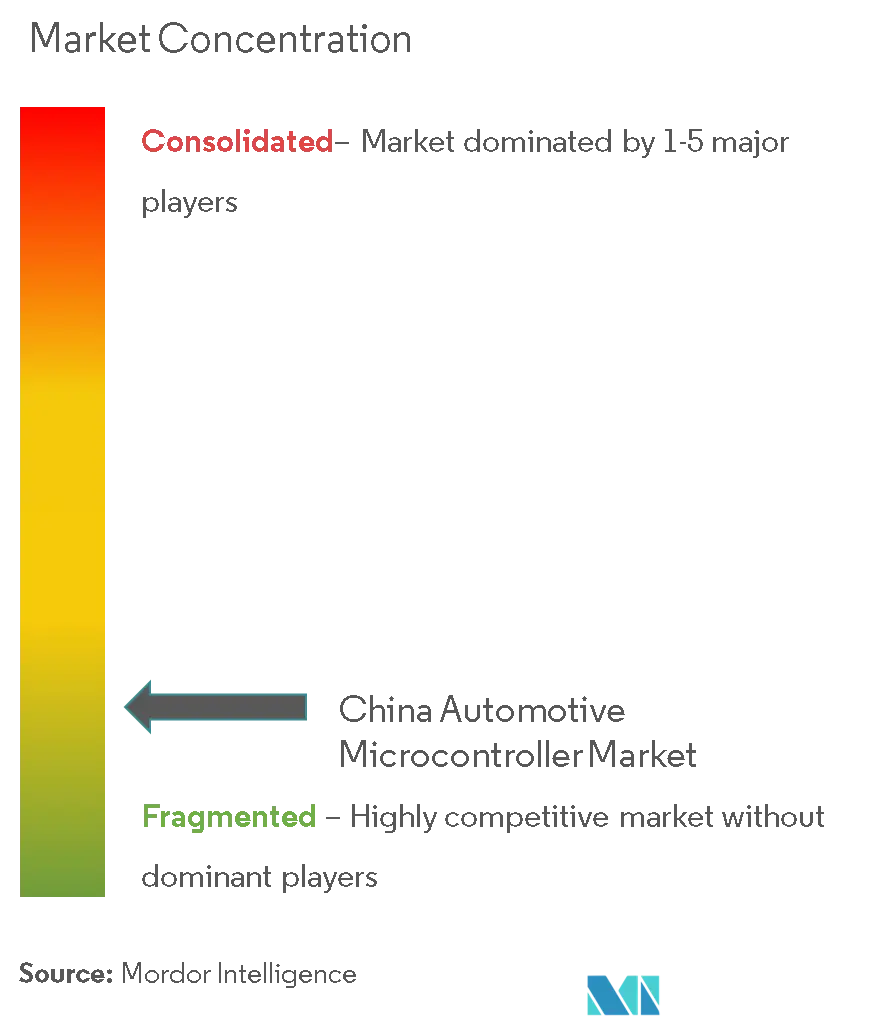

O mercado chinês de microcontroladores automotivos está caminhando para um mercado fragmentado, devido às inovações no produto e às novas tecnologias integradas aos veículos. Isso proporciona uma rivalidade intensa com os jogadores chineses. Os principais players são NXP Semiconductors, Microchip Technology, etc. Os desenvolvimentos recentes no mercado são:.

Outubro de 2019 - A NXP Semiconductors lançou a linha i.MX RT1170 de MCUs crossover, que deverá inaugurar a era dos microcontroladores GHz. A empresa afirma que o novo chip combina desempenho sem precedentes, confiabilidade e altos níveis de integração para impulsionar as aplicações automotivas.

Líderes de mercado de microcontroladores automotivos da China

NXP Semiconductors N.V

Microchip Technology Inc.

Renesas Electronics Corporation

STMicroelectronics

Sunplus Innovation Technology Inc.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Segmentação da indústria de microcontroladores automotivos da China

O microcontrolador é um pequeno chip que está sendo utilizado como sistema embarcado em um automóvel por meio de seus diversos tipos de segmentação de bits, que são posteriormente utilizados em aplicações como segurança e proteção e telemática.

| Microcontroladores de 8 e 16 bits |

| Microcontroladores de 32 bits |

| Microcontroladores de 64 bits |

| Segurança e Proteção (ADAS, etc.) |

| Eletrônica Corporal |

| Telemática e Infoentretenimento |

| Trem de força e chassi |

| Tipo | Microcontroladores de 8 e 16 bits |

| Microcontroladores de 32 bits | |

| Microcontroladores de 64 bits | |

| Aplicativo | Segurança e Proteção (ADAS, etc.) |

| Eletrônica Corporal | |

| Telemática e Infoentretenimento | |

| Trem de força e chassi |

Perguntas frequentes sobre pesquisa de mercado de microcontroladores automotivos na China

Qual é o tamanho atual do mercado de microcontroladores automotivos da China?

O mercado de microcontroladores automotivos da China deverá registrar um CAGR de 7% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado de microcontroladores automotivos da China?

NXP Semiconductors N.V, Microchip Technology Inc., Renesas Electronics Corporation, STMicroelectronics, Sunplus Innovation Technology Inc. são as principais empresas que operam no mercado de microcontroladores automotivos da China.

Que anos esse mercado de microcontroladores automotivos da China cobre?

O relatório abrange o tamanho histórico do mercado de microcontroladores automotivos da China para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de microcontroladores automotivos da China para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da indústria de microcontroladores automotivos da China

Estatísticas para a participação de mercado de microcontroladores automotivos da China em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise do microcontrolador automotivo da China inclui uma perspectiva de previsão de mercado para 2029 e uma visão geral histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.