Tamanho e Participação do Mercado de Compósitos Automotivos do Brasil

Análise do Mercado de Compósitos Automotivos do Brasil pela Mordor Intelligence

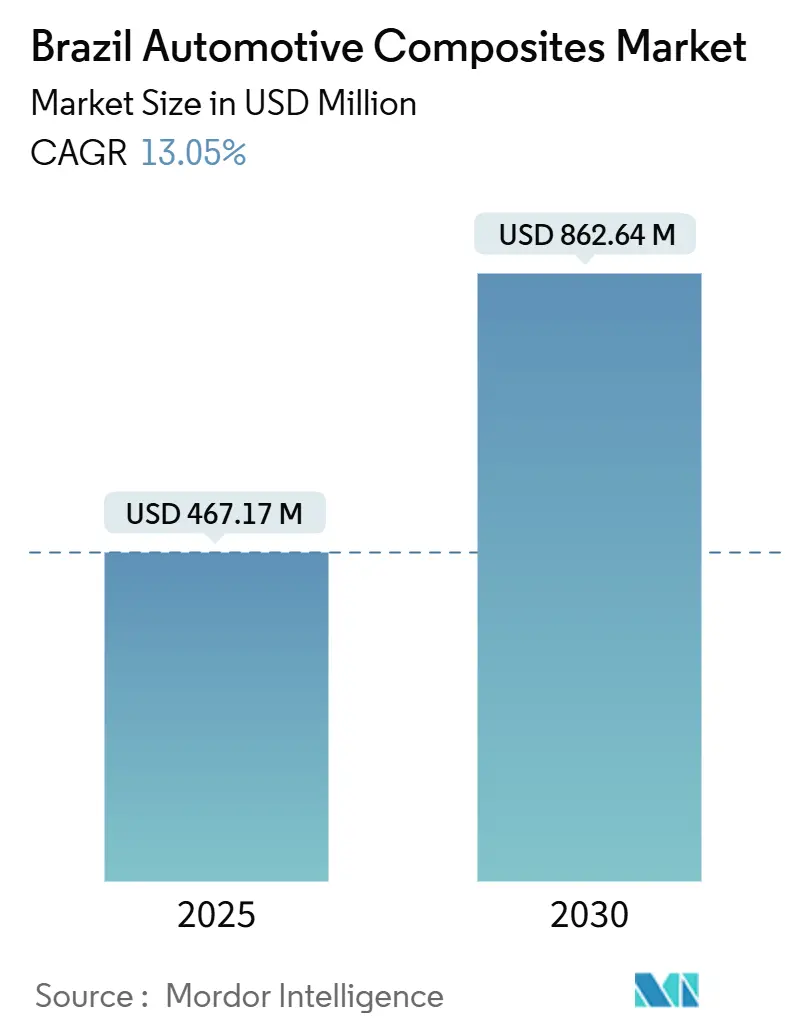

O mercado de compósitos automotivos do Brasil atingiu USD 467,17 milhões em 2025 e está definido para avançar para USD 862,64 milhões até 2030, traduzindo-se numa robusta TCAC de 13,05%. A expansão é impulsionada pelo Programa Nacional de Mobilidade Verde e Inovação (Mover)[1]Agência Brasil, "Government Tightens Emissions Targets," agenciabrasil.ebc.com.br, crescentes demandas de redução de peso dos OEMs e o status renovado do país como principal centro de fabricação de veículos da América do Sul. Regras crescentes de conteúdo local e limites de carbono "do poço à roda" cada vez mais rígidos encorajam as montadoras a substituir aço por soluções compostas, particularmente em estruturas e painéis de carroceria externos. Compósitos de fibra de vidro atualmente dominam em custo e fornecimento estabelecido, porém graus de fibra de carbono aceleram em linhas de veículos premium e aplicações de bateria de veículos elétricos (VE). Enquanto isso, moldagem por compressão permanece como força de trabalho em volume, mas plataformas de processamento contínuo ganham favor à medida que fabricantes buscam ciclos mais rápidos e maior utilização de material.

Principais Conclusões do Relatório

- Por tipo de material, fibra de vidro representou 51,16% da participação do mercado de compósitos automotivos do Brasil em 2024, enquanto fibra de carbono está programada para crescer a 15,79% TCAC até 2030.

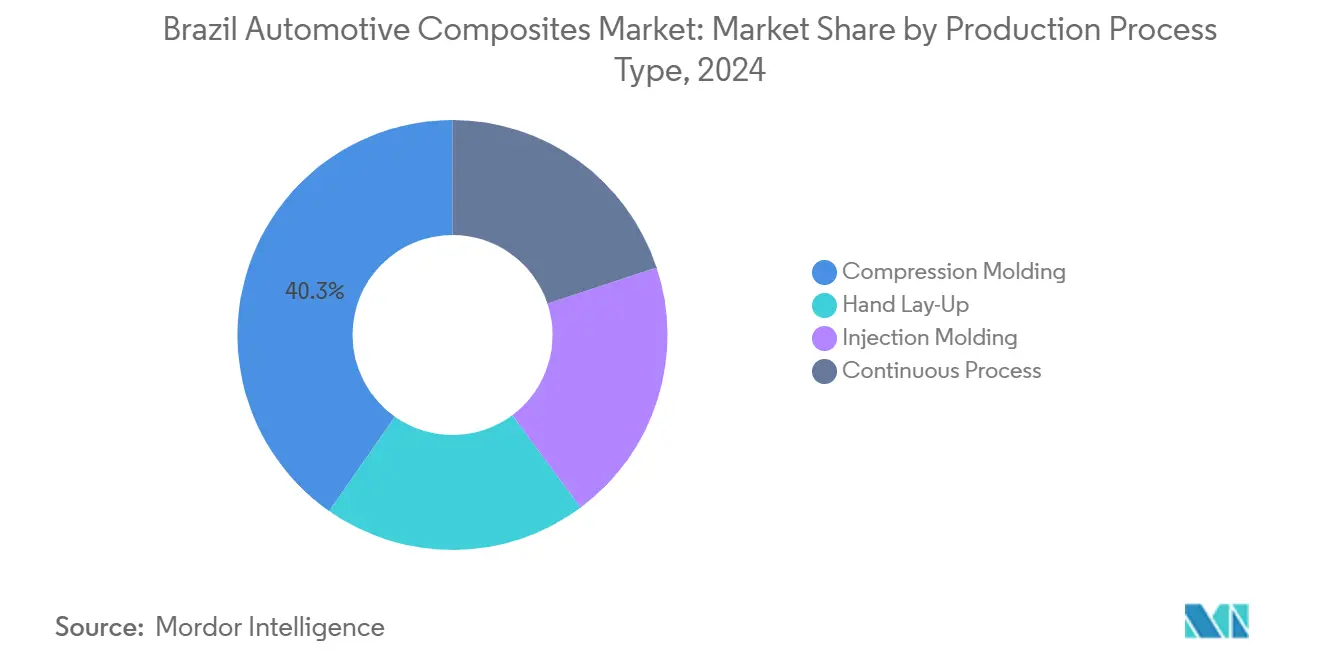

- Por processo de produção, moldagem por compressão liderou com 40,25% de participação de receita em 2024; processamento contínuo espera-se que registre a mais rápida TCAC de 15,14% até 2030.

- Por tipo de veículo, carros de passeio comandaram 49,82% do tamanho do mercado de compósitos automotivos do Brasil em 2024; o segmento de veículos elétricos está projetado para expandir a 16,45% TCAC até 2030.

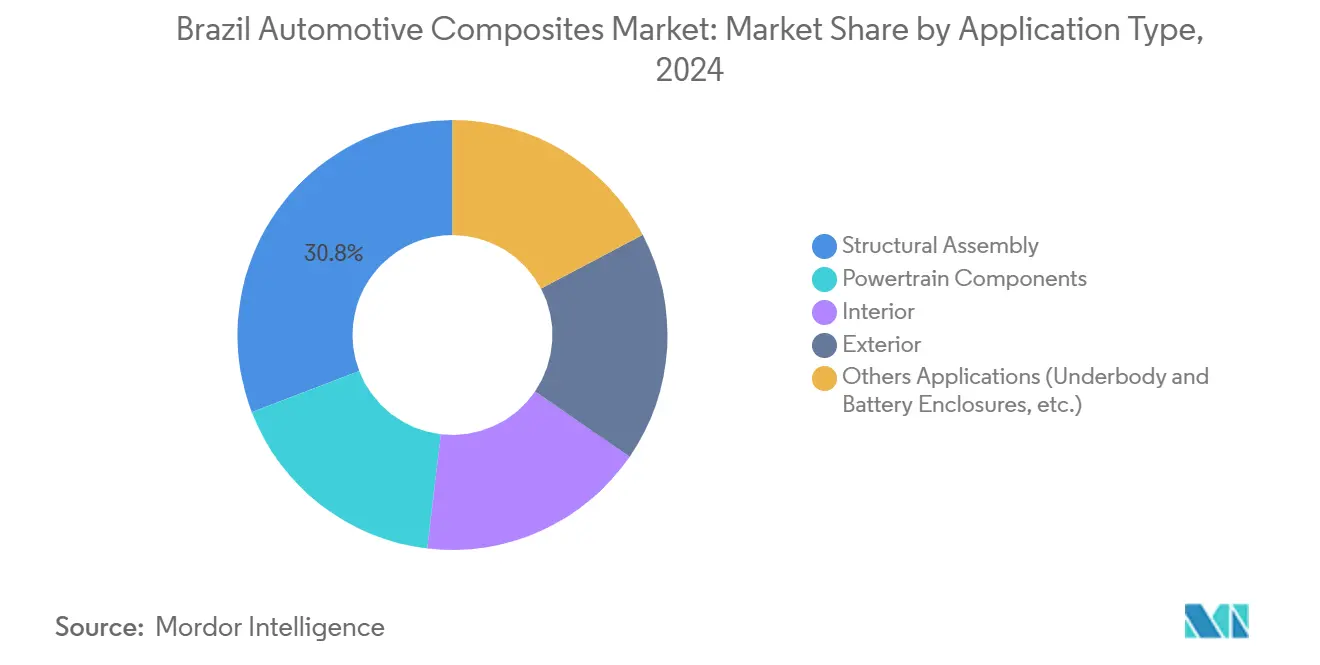

- Por aplicação, montagem estrutural capturou 30,84% da receita em 2024, enquanto aplicações exteriores detêm a maior perspectiva de TCAC de 13,81%.

Tendências e Insights do Mercado de Compósitos Automotivos do Brasil

Análise de Impacto dos Direcionadores

| Direcionador | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Mandatos de redução de peso dos OEMs | +2.1% | Nacional, concentrado no corredor automotivo de São Paulo | Médio prazo (2-4 anos) |

| Eletrificação rápida das frotas de ônibus e entrega urbana do Brasil | +1.8% | Principais centros urbanos: São Paulo, Rio de Janeiro, Brasília | Curto prazo (≤ 2 anos) |

| Linhas locais de montagem supersport-utility adotando painéis de carroceria SMC de carbono | +1.4% | São Paulo e Minas Gerais são centros de produção | Médio prazo (2-4 anos) |

| Demanda crescente por materiais de alta performance em automotivos | +1.6% | Nacional, com concentração de segmento premium no Sudeste | Longo prazo (≥ 4 anos) |

| Expansão da produção automotiva doméstica | +2.3% | Nacional, com novos investimentos no Paraná e Santa Catarina | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Mandatos de Redução de Peso dos OEMs Impulsionam Inovação de Materiais

OEMs brasileiros enfrentam limites rígidos de carbono "do poço à roda" definidos para substituir cálculos "do tanque à roda", transformando economia de peso de uma conveniência em necessidade regulatória. A C-brace composta da Ford no Bronco Raptor ilustra um corte de massa de 25-40% com rigidez torcional superior, um padrão que agora se difunde nas cadeias de suprimento locais. Fabricantes de veículos comerciais também adotam travessas compostas para aumentar capacidade de carga útil, provando o alcance do mandato além de modelos de passageiros. À medida que análises de ciclo de vida se tornam incorporadas em portões de aprovação de programa, engenheiros de design substituem cada vez mais aço soldado por módulos compostos moldados que integram múltiplas funções. Fornecedores tier-1 domésticos respondem aumentando a produção de compostos de moldagem em folha (SMC) termorrígidos para garantir aprovação OEM para lançamentos de modelo 2026.

Eletrificação Rápida das Frotas de Ônibus e Entrega Urbana do Brasil

Somente São Paulo visa 400 ônibus elétricos a bateria até 2025, e a implementação nacional de estações de carregamento tem como objetivo 150.000 unidades até 2035. Baterias de tração mais pesadas obrigam OEMs a cortar peso em carrocerias, tetos e subestruturas; pisos compostos e revestimentos de teto fornecem economia imediata de 30-40% sobre metal. Pilotos de frota universitária mostram declínios de custo operacional uma vez que energia renovável alimenta carregadores, reforçando a proposição econômica. A arquitetura monocoque composta de 350 milhas da Proterra sublinha a viabilidade em escala. Vans urbanas de última milha espelham a tendência, demandando invólucros de bateria compostos com blindagem eletromagnética e resistência ao impacto. Esses requisitos convergentes estimulam fabricantes de ferramentas em Campinas a desenvolver sistemas de molde fechado de grande formato otimizados para carrocerias de ônibus.

Linhas Locais de Montagem Supersport-Utility Adotando Painéis de Carroceria SMC de Carbono

Montadoras premium usam SMC de fibra de carbono para cortar custos de ferramental e trazer estilo exótico internamente, evitando tarifas de importação em peças acabadas. O processo entrega superfícies classe A após pintura e permite nervuras de reforço integradas, críticas para veículos supersport utility comercializados tanto em estética quanto em performance torcional. A rota termoplástica Sereebo da Teijin reduz tempo de ciclo em 10×, encorajando engenheiros OEM em Minas Gerais a selecionar capôs e portões traseiros compostos. A capacidade de unir diretamente a estruturas de materiais mistos alinha com as arquiteturas de carroceria multi-material em evolução do Brasil. Alta repetibilidade de superfície também reduz lixamento subsequente, compensando o custo unitário da fibra de carbono.

Demanda Crescente por Materiais de Alta Performance em Automotivos

Trens de força eletrificados complexos requerem compósitos que oferecem não apenas leveza, mas também gestão térmica e blindagem eletromagnética. OEMs experimentam com laminados híbridos, misturando vidro e carbono para adaptar zonas de rigidez enquanto controlam o custo da lista de materiais. Mantas de fibra natural curauá, cultivadas no Pará, entram em painéis e inserções de portas, atendendo requisitos de sustentabilidade e gerando renda rural. Sistemas de resina especializados com retardância de chama inerente possibilitam bandejas de bateria sob o piso que atendem critérios rigorosos de fuga térmica. À medida que veículos incorporam mais eletrônicos, montadoras valorizam os atributos de amortecimento dos compósitos para reduzir ruído de cabine em segmentos premium.

Análise de Impacto das Restrições

| Restrições | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Alta dependência de importação para fibras e resinas avançadas | -1.9% | Nacional, com impacto agudo em aplicações avançadas | Curto prazo (≤ 2 anos) |

| Alto custo de material e processamento | -1.5% | Nacional, afetando segmentos sensíveis ao custo | Médio prazo (2-4 anos) |

| Disponibilidade limitada de infraestrutura de reciclagem | -0.8% | Nacional, com desafios de concentração urbana | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Alta Dependência de Importação para Fibras e Resinas Avançadas

Setembro de 2024 viu o Brasil elevar tarifas em 30 categorias de polímeros de 12,6% para 20%, elevando custos de matéria-prima para laminados avançados. Plantas domésticas ainda não podem fiar a estopa de carbono grau aeroespacial necessária para caixas estruturais de bateria, obrigando conversores a estocar importações e amarrar capital de giro. Volatilidade da cadeia de suprimentos força moldadores a renegociar cronogramas de entrega com OEMs, que por sua vez arriscam paradas de produção. Embora líderes petroquímicos avaliem escalonar precursores localmente, tempos de construção empurram alívio além do curto prazo. Até então, fornecedores tier-1 devem diversificar sourcing e proteger riscos cambiais para proteger margens.

Alto Custo de Material e Processamento

Fibra de carbono tipicamente custa 3-5× o preço de aço de resistência equivalente, um obstáculo amplificado nos segmentos de massa sensíveis ao preço do Brasil. Investimentos em prensas de compressão chegam a USD 3-5 milhões cada, exigindo certeza de throughput que volumes de nicho raramente justificam. Hand lay-up intensivo em mão de obra, embora flexível, choca com tempos takt de OEM. O prepreg de baixo custo da Solvay usando enrolamento filamentar robótico mostra um caminho para redução de custos, porém adoção generalizada aguarda validação completa. Operadores de frota avaliando carrocerias compostas devem pesar prêmios iniciais contra economias de combustível e evitação de corrosão, um cálculo complicado por preços voláteis de diesel.

Análise de Segmentos

Por Tipo de Processo de Produção: Processo Contínuo Ganha Impulso de Fabricação

Moldagem por compressão deteve 40,25% de participação do mercado de compósitos automotivos do Brasil em 2024 e permanece como processo de referência para peças grandes e estruturalmente exigentes, como caçambas de pickup, módulos dianteiros e painéis de piso. Décadas de know-how permitem fornecedores tier-1 locais alcançar tolerâncias repetíveis, mudanças rápidas de ferramenta e superfícies classe A que atendem padrões de cabine de pintura OEM. Porém toda revisão de modelo força engenheiros a cortar gramas, levando planejadores de linha a escrutinar tempos de ciclo e taxas de refugo mais agressivamente que antes.

Com uma TCAC prevista de 15,14%, linhas contínuas são a tecnologia de crescimento mais rápido, especialmente para perfis de bandeja de bateria onde seções de metro de comprimento se beneficiam de rigidez unidirecional pultrudada. À medida que OEMs empurram eletrificação mais fundo em modelos mainstream, acessórios auxiliares como coletores de refrigerante e caixas de motor migram para treliças de polipropileno reforçado grau injeção demonstravelmente mais leves que fundições de alumínio. Essas dinâmicas se combinam para posicionar fabricação contínua no coração de expansões de capacidade, enquanto processos batch legados evoluem em direção a segmentos de nicho e alta margem dentro do mercado de compósitos automotivos do Brasil.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Tipo de Material: Adoção de Fibra de Carbono Acelera Apesar dos Desafios de Custo

Fibra de vidro capturou 51,16% de participação de mercado em 2024 e permanece como espinha dorsal de volume para módulos de porta, escudos de carroceria inferior e poços de roda sobressalente porque custos de matéria-prima se alinham com pontos de preço de segmento de entrada. Sua cadeia de suprimento arraigada se estende de matérias-primas petroquímicas no Rio Grande do Sul a rovings convertidos em São Paulo, facilitando buffers de estoque localizados que protegem OEMs de oscilações de taxa de câmbio. Fibra de carbono, no entanto, traça a curva de crescimento mais íngreme a 15,79% TCAC até 2030 à medida que montadoras premium e start-ups de VE perseguem metas de massa agressivas. Invólucros de bateria de alta tensão moldados de lay-ups de carbono quase-isotrópicos cortam 20-30 kg versus alumínio enquanto incorporam barreiras fenólicas resistentes ao fogo.

Fibras naturais como curauá avançam dentro de acabamento de porta e forros de teto, onde sua rigidez específica rivaliza com vidro enquanto oferece economia de peso de 20-25%. Montadoras destacam biodiversidade brasileira e agricultura de baixo carbono em campanhas de marketing, reforçando posicionamento ESG. No geral, o portfólio de suprimento composto se diversifica em uma matriz equilibrada de vidro custo-efetivo, carbono orientado para performance e bio-fibra sustentável, cada um calibrado para necessidades específicas de plataforma no mercado de compósitos automotivos do Brasil em evolução.

Por Tipo de Veículo: Veículos Elétricos Impulsionam Inovação Composta

Carros de passeio permaneceram como consumidor dominante com 49,82% do mercado de compósitos automotivos do Brasil em 2024, refletindo a base de produção arraigada do segmento, variando de hatchbacks compactos a sedãs médios. Modelos tradicionais de combustão interna continuam a incorporar portadores dianteiros compostos e pisos de porta-malas para compensar sistemas de infoentretenimento e dispositivos de segurança mais pesados. No entanto, a categoria VE se destaca com uma previsão de TCAC de 16,45%, catalisada por esquemas de incentivo que concedem alívio fiscal e isenções de pedágio para veículos de emissão zero.

Veículos comerciais exibem uptake constante à medida que proprietários de frota reconhecem ganhos de custo total de propriedade de carrocerias compostas que resistem à corrosão nas rotas de entrega costeiras do Brasil. Scooters elétricas voltadas para correios gig de última milha integram decks de fibra de vidro e tubulação de carbono para equilibrar acessibilidade e robustez. Através de todos os tipos de veículos, compósitos cada vez mais resolvem desafios de gestão térmica associados à eletrônica de potência; por exemplo, invólucros de epóxi preenchidos com grafite dissipam calor do inversor mais eficientemente que alumínio fundido. Assim, eletrificação amplia casos de uso composto além de pura redução de peso, solidificando penetração através do mercado de compósitos automotivos do Brasil.

Por Tipo de Aplicação: Aplicações Exteriores Lideram Crescimento Através de Inovação de Design

Montagens estruturais representaram 30,84% da receita em 2024, com travessas compostas, pisos e trilhos de cabeçalho traseiros permitindo que montadoras atendam métricas rigorosas de colisão. Validação de simulação de colisão conduzida em laboratórios de pesquisa locais demonstra que absorção de energia composta iguala ou supera aço quando orientação de fibra é otimizada. Construções sanduíche com núcleos de espuma ainda aumentam rigidez de flexão com penalidade mínima de massa, uma configuração cada vez mais especificada em portões traseiros de pickup em Minas Gerais. Porém aplicações exteriores reivindicam a mais rápida TCAC de 13,81% até 2030, energizadas por designs supersport-utility apresentando portas SMC de carbono esculpidas que não poderiam ser estampadas em metal sem dobramento complexo. O acabamento classe A alcançável em peças moldadas reduz horas de lixamento secundário em 40%, desbloqueando economias de tempo takt de linha de montagem.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Análise Geográfica

O corredor automotivo de São Paulo ancora mais da metade da demanda do mercado de compósitos automotivos do Brasil, hospedando plantas de montagem final OEM, centros de composição de resina e fornecedores Tier-1-3 dentro de um raio de 100 km. Enlaces logísticos densos, incluindo acesso portuário em Santos, possibilitam entregas just-in-sequence de rolos de tecido de vidro e kits pré-preg. Universidades em Campinas e São Carlos alimentam talento em escritórios de design, acelerando qualificação de material. Minas Gerais é o locus secundário, misturando seu legado metalúrgico com expertise composta para apoiar produção supersport utility premium e construtores de carroceria de ônibus. Sua localização interior reduz risco de suprimento de congestionamento costeiro, apelando para planos de continuidade de negócio OEM.

Norte e Nordeste do Brasil atualmente registram consumo composto menor, porém descarbonização de longo prazo. Co-localização de geração renovável e matérias-primas químicas poderia cortar custo de energia precursora em até 40%, reduzindo o preço de longo prazo de estopa de carbono doméstica. Tal diversificação geográfica des-arriscaria cadeias de suprimento e amplificaria penetração composta através de programas veiculares nacionais.

Cenário Competitivo

O mercado de compósitos automotivos do Brasil permanece moderadamente fragmentado. Pesos pesados globais Hexcel Corporation, Solvay, BASF e Toray Industries, Inc., perseguem parcerias locais ou plantas greenfield para satisfazer regras de conteúdo local e reduzir tarifas de importação. As vendas automotivas da Hexcel se recuperam em 2025 apesar da suavidade aeroespacial, ilustrando balanceamento de portfólio[2]Hexcel Corporation, "Q1 2025 Earnings Call Transcript," hexcel.com. Embora os cinco principais fornecedores coletivamente capturem aplicações premium consideráveis, moldadores regionais abundantes gerenciam programas de vidro commodity, mantendo concentração geral da indústria moderada.

Líderes da Indústria de Compósitos Automotivos do Brasil

-

Hexcel Corporation

-

Owens Corning

-

Solvay

-

Teijin Limited

-

TORAY INDUSTRIES, INC.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Abril de 2025: SC Industrials anunciou uma parceria entre BeyondComposite e Protecta para fornecer soluções compostas grau balístico para plataformas de defesa terrestre, aérea e marítima e equipamentos de proteção pessoal.

- Setembro de 2023: Braskem e WEAV3D Inc. revelaram uma peça demonstrativa que combina polipropileno da Braskem com treliça composta termoplástica da WEAV3D para aumentar performance estrutural em aplicações automotivas.

Escopo do Relatório do Mercado de Compósitos Automotivos do Brasil

O mercado de compósitos automotivos do Brasil contém as últimas tendências e desenvolvimentos tecnológicos no mercado, demanda por tipo de aplicação, tipo de processo e tipo de material.

| Hand Lay-Up |

| Moldagem por Compressão |

| Moldagem por Injeção |

| Processo Contínuo |

| Polímero Termorígido |

| Polímero Termoplástico |

| Fibra de Carbono |

| Fibra de Vidro |

| Carros de Passeio |

| Veículos Comerciais |

| Veículos Elétricos |

| Motocicletas |

| Montagem Estrutural |

| Componentes de Trem de Força |

| Interior |

| Exterior |

| Outras Aplicações (Carroceria Inferior e Invólucros de Bateria, etc.) |

| Por Tipo de Processo de Produção | Hand Lay-Up |

| Moldagem por Compressão | |

| Moldagem por Injeção | |

| Processo Contínuo | |

| Por Tipo de Material | Polímero Termorígido |

| Polímero Termoplástico | |

| Fibra de Carbono | |

| Fibra de Vidro | |

| Por Tipo de Veículo | Carros de Passeio |

| Veículos Comerciais | |

| Veículos Elétricos | |

| Motocicletas | |

| Por Tipo de Aplicação | Montagem Estrutural |

| Componentes de Trem de Força | |

| Interior | |

| Exterior | |

| Outras Aplicações (Carroceria Inferior e Invólucros de Bateria, etc.) |

Questões-Chave Respondidas no Relatório

Qual é o tamanho atual do mercado de compósitos automotivos do Brasil?

O mercado está em USD 467,17 milhões em 2025 e está projetado para alcançar USD 862,64 milhões até 2030 a uma TCAC de 13,05%.

Qual material comanda a maior participação?

Compósitos de fibra de vidro detêm 51,16% de participação de mercado devido à sua efetividade de custo e cadeias de suprimento locais estabelecidas.

Por que fibra de carbono está ganhando tração apesar do custo mais alto?

Veículos premium e invólucros de bateria de veículos elétricos requerem redução agressiva de peso e maiores razões resistência-peso, impulsionando fibra de carbono a 15,79% TCAC.

Qual processo de produção está crescendo mais rapidamente?

Tecnologias de processamento contínuo como pultrusão e colocação automatizada de fibra estão se expandindo a 15,14% TCAC à medida que OEMs demandam tempos de ciclo mais curtos.

Como as metas de eletrificação do Brasil influenciarão a demanda por compósitos?

Metas agressivas para ônibus elétricos e frotas de entrega aumentam a demanda por estruturas compostas leves para compensar pacotes de bateria pesados e atender requisitos de autonomia.

Página atualizada pela última vez em: