Tamanho e Participação do Mercado de Enxertos Ósseos e Substitutos

Análise do Mercado de Enxertos Ósseos e Substitutos pela Mordor Intelligence

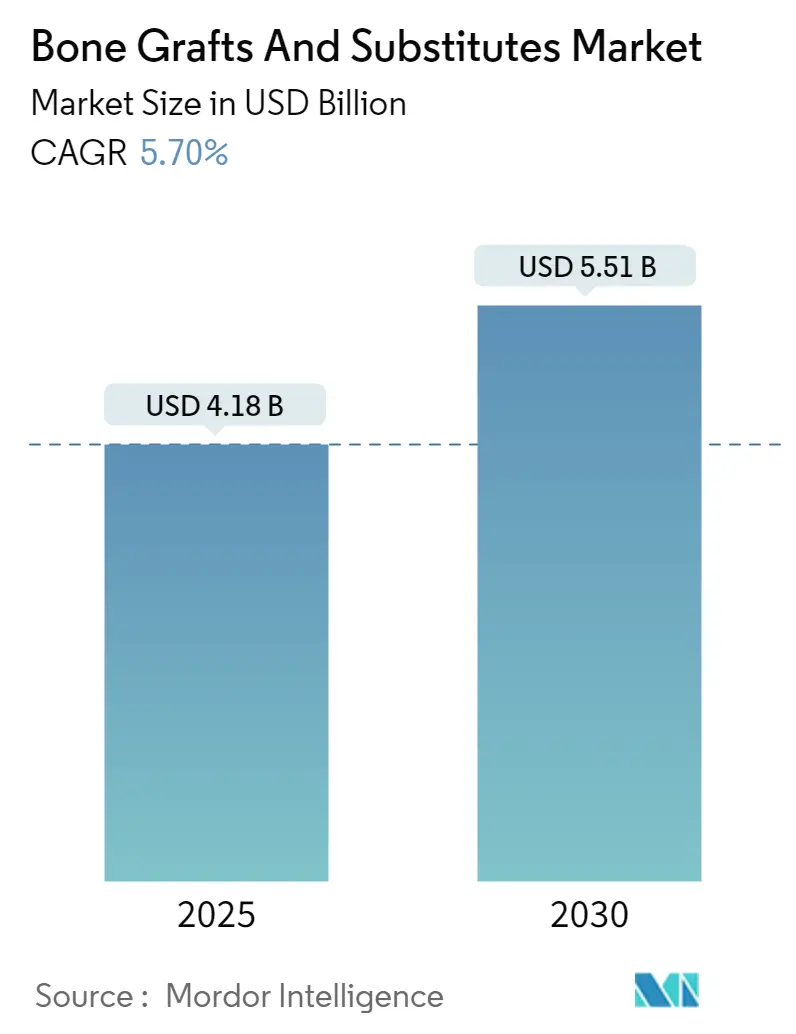

O tamanho do mercado de substitutos de enxerto ósseo atingiu USD 4,18 bilhões em 2025 e está previsto para alcançar USD 5,51 bilhões até 2030, refletindo uma CAGR de 5,70% durante o período. O progresso rápido na impressão 3-D em nanoescala, avanços em vidro bioativo e cerâmicas de fosfato de cálcio, e maior aceitação de matrizes baseadas em células estão mudando a preferência dos cirurgiões dos autoenxertos tradicionais para alternativas de engenharia de precisão. Os volumes de procedimentos em fusão espinhal e reconstrução articular continuam se expandindo, com técnicas minimamente invasivas permitindo intervenções mais precoces que impulsionam a demanda constante por produtos. O apoio regulatório também está acelerando a inovação; designações de breakthrough da FDA concedidas a novos enxertos encurtam os cronogramas de comercialização enquanto sinalizam valor clínico. Os participantes da indústria estruturam vantagens competitivas em torno de tecnologias de superfície proprietárias, arquiteturas porosas e design específico para pacientes-todos visando fusão mais rápida, menores taxas de complicação e cicatrização mais previsível.

Principais Conclusões do Relatório

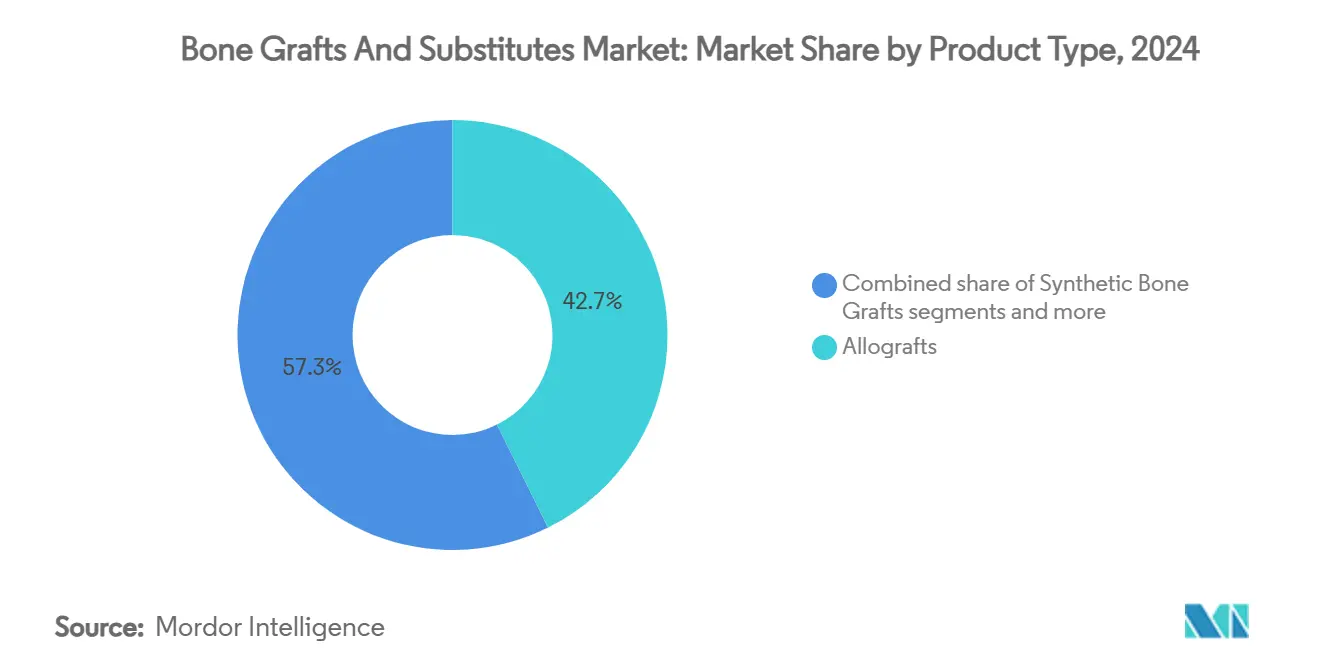

- Por tipo de produto, aloenxertos detiveram 42,67% da participação do mercado de substitutos de enxerto ósseo em 2024 e estão se expandindo a uma CAGR de 6,24% até 2030.

- Por material, cerâmicas de fosfato de cálcio comandaram 44,34% de participação do tamanho do mercado de substitutos de enxerto ósseo em 2024, enquanto vidro bioativo está definido para avançar a uma CAGR de 6,48% até 2030.

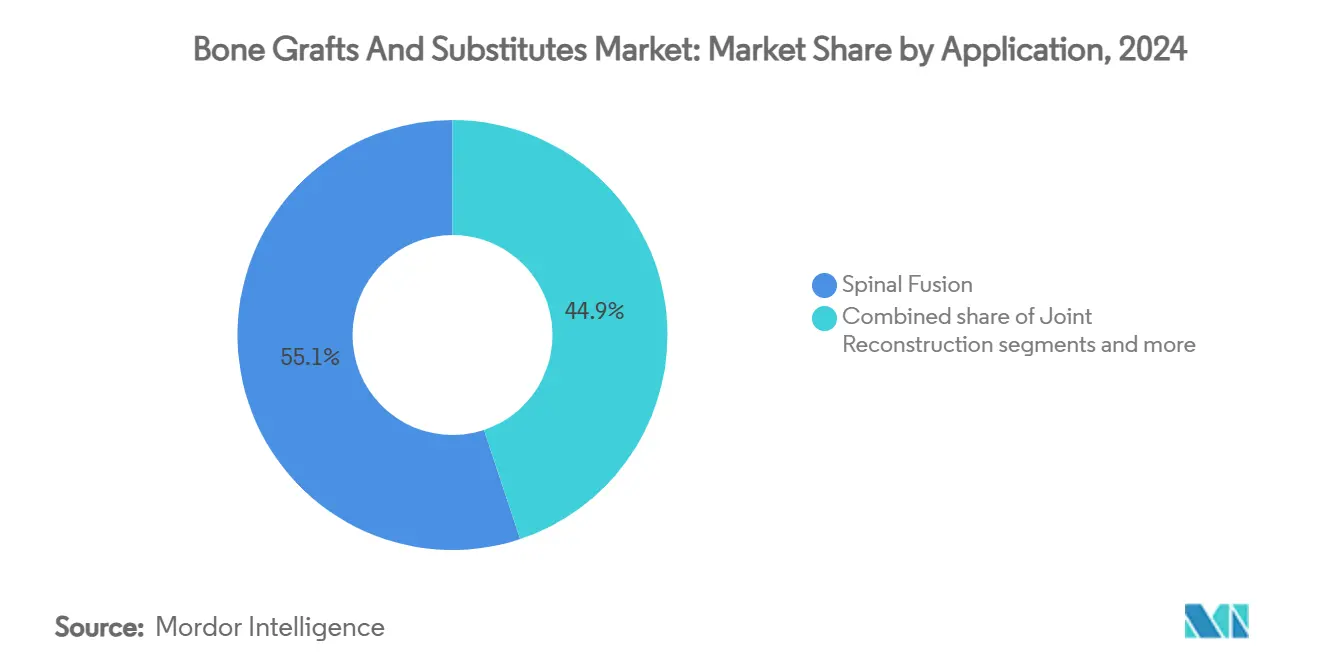

- Por aplicação, fusão espinhal representou 55,10% do tamanho do mercado de substitutos de enxerto ósseo em 2024 e está prevista para ampliar a uma CAGR de 6,72% até 2030.

- Por usuário final, hospitais controlaram 61,23% da participação do mercado de substitutos de enxerto ósseo em 2024, enquanto ASCs registram a maior CAGR projetada de 6,98% até 2030.

Tendências e Insights do Mercado Global de Enxertos Ósseos e Substitutos

Análise de Impacto dos Direcionadores

| Direcionador | (~) % Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Volumes crescentes de fusão espinhal e reconstrução articular | +1.2% | Global, com concentração na América do Norte e Europa | Médio prazo (2-4 anos) |

| População geriátrica em ascensão com osteoporose e risco de trauma | +1.8% | Global, particularmente APAC e América do Norte | Longo prazo (≥ 4 anos) |

| Avanços tecnológicos em matrizes sintéticas e baseadas em células | +0.9% | América do Norte e Europa, expandindo para APAC | Médio prazo (2-4 anos) |

| Mudança de autoenxertos para substitutos prontos para uso | +0.7% | Global, liderada pela América do Norte e Europa | Curto prazo (≤ 2 anos) |

| Scaffolds impressos em 3-D específicos para pacientes permitem reconstruções complexas | +0.6% | América do Norte e Europa | Longo prazo (≥ 4 anos) |

| Demanda de centros de cirurgia ambulatorial por kits de entrega minimamente invasivos | +0.5% | América do Norte, expandindo para Europa e APAC | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Volumes Crescentes de Fusão Espinhal e Reconstrução Articular

Fusões cervicais posteriores para deformidade cresceram a uma CAGR de 16,5% versus 9,7% para casos padrão, confirmando a confiança dos cirurgiões para abordar anatomia complexa com implantes modernos. ASCs esperam que casos ortopédicos ambulatoriais subam 13% nesta década, tornando enxertos de endurecimento rápido essenciais para metas de alta no mesmo dia. Alto rendimento combinado com complexidade elevada desloca as compras para substitutos de enxerto ósseo que reduzem a morbidade do local doador, encurtam o tempo operatório e se integram perfeitamente com gaiolas intracorpóreas. Os cirurgiões cada vez mais tratam substitutos de enxerto não como preenchedores secundários, mas como facilitadores de primeira linha da eficiência do fluxo de trabalho e recuperação aprimorada do paciente.

População Geriátrica em Ascensão com Osteoporose e Risco de Trauma

Artroplastias de membros inferiores projetadas na Colômbia ilustram o momentum global, subindo para 39.270 procedimentos até 2050 a uma CAGR de 5,54%, impulsionadas principalmente por coortes femininas envelhecidas. Pacientes idosos apresentam capacidade osteogênica diminuída e maior risco de infecção, elevando o padrão para bioatividade do enxerto e desempenho antimicrobiano. Reembolsos do Medicare para artroplastia articular deslizaram substancialmente de 2013 a 2021 apesar de contagens de beneficiários mais altas, forçando sistemas de saúde a priorizar enxertos custo-efetivos que superam autoenxertos sem inflar custos de episódio, segundo análise de setembro de 2024 da base de dados Medicare Part B publicada no Journal of Orthopaedic Experience & Innovation.

Superfícies de titânio dopadas com cálcio mostram promessa em minimizar infecção ao modular adsorção de fibrinogênio e aderência bacteriana, que é vital em populações mais velhas com imunidade comprometida. Juntas, essas pressões demográficas e clínicas impulsionam a demanda por substitutos de enxerto ósseo que combinam osteoindutividade com defesas antimicrobianas robustas.

Avanços Tecnológicos em Matrizes Sintéticas e Baseadas em Células

Enxertos inspirados em coral criados na Universidade de Swansea cicatrizam em 2-4 semanas e se dissolvem completamente durante 6-12 meses, espelhando a remodelação óssea natural. Cientistas da Universidade de Sydney empurraram a impressão 3-D em nanoescala para replicar tamanho de grão e porosidade do osso esponjoso, alcançando resistência mecânica semelhante ao tecido nativo. Matrizes viáveis para células como Osteocel Plus demonstram fusão melhorada, mas aguardam clareza da FDA para conteúdo de MSC engenharias, que poderia desbloquear produtos biológicos de próximo nível uma vez que caminhos regulatórios se estabeleçam. Ganhos da ciência de materiais estão cada vez mais casados com manufatura aditiva, permitindo rigidez personalizada, degradação e sinalização bioativa que excedem benchmarks de autoenxerto. Essas capacidades convergentes cimentam um arco de crescimento impulsionado por tecnologia para o mercado de substitutos de enxerto ósseo.

Scaffolds Impressos em 3-D Específicos para Pacientes Permitem Reconstruções Complexas

O uso de implantes de hidroxiapatita individualizados em reparo maxilofacial entregou resultados favoráveis em 13 pacientes, destacando a maturação clínica de enxertos específicos para pacientes. Compostos dual-térmicos de memória de forma permitem entrega minimamente invasiva que se expande in situ e oferece ablação fototérmica de tumores, servindo tanto objetivos reconstrutivos quanto oncológicos. Scaffolds de alta porosidade (>50%) com tamanhos de poro de 300-400 µm maximizam difusão de nutrientes, acelerando osteogênese através de defeitos de ossos longos. Construções dopadas com três elementos adicionam potência antibacteriana enquanto preservam osteocondução, reduzindo risco de infecção pós-operatória. Designs específicos para pacientes assim redefinem a arte da reconstrução ao combinar ajuste anatômico perfeito com desempenho biológico multifuncional.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Alto custo e reembolso irregular para enxertos premium | -0.8% | Global, particularmente agudo em mercados emergentes | Curto prazo (≤ 2 anos) |

| Risco de transmissão de doenças/resposta imune com alo e xenoenxertos | -0.5% | Global, com variações regulatórias por região | Médio prazo (2-4 anos) |

| Gargalos de fornecimento de fosfato de cálcio de grau médico | -0.4% | Global, concentrado em centros de manufatura | Curto prazo (≤ 2 anos) |

| Inflamação de nanopartículas cerâmicas desencadeando regulamentação mais rigorosa | -0.3% | América do Norte e Europa, expandindo globalmente | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Alto Custo e Reembolso Irregular para Enxertos Premium

Materiais sintéticos básicos custam USD 46,2-140, enquanto enxertos premium excedem tetos de reembolso, levando instalações a limitar uso para casos complexos. Cobertura para produtos aprimorados com células-tronco permanece condicional, intensificando incerteza para inovadores navegando obstáculos de reembolso baseado em evidências. Variabilidade regional agrava o problema; nordeste dos EUA viu os declínios de pagamento mais acentuados apesar das taxas basais mais altas, sublinhando inconsistência geográfica na viabilidade econômica.

Risco de Transmissão de Doenças/Resposta Imune com Alo e Xenoenxertos

Registros da FDA listam 62 eventos adversos relacionados ao BMP-quase metade exigindo cirurgia de revisão-impulsionando escrutínio elevado de enxertos biológicos. Revisões investigando carcinogenicidade do BMP-2 produzem conclusões mistas, sustentando cautela clínica apesar da falta de evidência definitiva de iniciação tumoral. Bancos de tecidos empregam protocolos avançados de inativação viral, ainda assim o medo de resposta imune e transmissão mantém alternativas sintéticas atraentes. Xenoenxertos passam por desproteinização extensa para conter imunogenicidade, mas ainda enfrentam ventos contrários regulatórios. Coletivamente, preocupações de segurança reforçam preferência por cerâmicas, compostos e matrizes sintéticas emergentes no mercado de substitutos de enxerto ósseo.

Análise de Segmentos

Por Tipo de Produto: Aloenxertos Mantêm Liderança Apesar da Inovação Sintética

Aloenxertos capturaram a maior fatia da participação do mercado de substitutos de enxerto ósseo com 42,67% em 2024, apoiados pela familiaridade clínica e perfis osteoindutivos fortes[1]Fonte: Medtronic, "Grafton Bone Graft," medtronic.com. Hospitais valorizam sua previsibilidade de fornecimento, enquanto bancos de tecidos refinam processamento para salvaguardar potência biológica e segurança viral. O tamanho do mercado de substitutos de enxerto ósseo para aloenxertos está projetado para subir constantemente, impulsionado por matrizes desmineralizadas baseadas em fibra que entregam manuseio melhorado e morbidade mínima do local doador. Enxertos sintéticos estão fechando a lacuna através de superfícies nano-engenheiradas e degradação controlada, e matrizes baseadas em células registram o crescimento mais rápido conforme a clareza regulatória melhora.

Dinâmicas competitivas centram-se na diferenciação por procedimento específico. Xenoenxertos mantêm tração de nicho em indicações dentais que se beneficiam de propriedades não reabsorvíveis. Aloenxertos viáveis não reabsorvíveis novos estendem longevidade, aliviando ansiedade de revisão em zonas de suporte de carga. Matrizes ósseas viáveis criopreservadas visam segmentos clínicos premium depois que Enovis e Ossium Health vincularam alcance de distribuição com inovação biológica. Cada categoria de produto, portanto, se posiciona em torno de um conjunto discreto de necessidades clínicas-segurança, potência biológica ou facilidade de uso.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis na compra do relatório

Por Material: Cerâmicas de Fosfato de Cálcio Lideram Enquanto Vidro Bioativo Acelera

Cerâmicas de fosfato de cálcio representaram 44,34% da participação do mercado de substitutos de enxerto ósseo em 2024 graças à biocompatibilidade previsível e caminhos regulatórios estabelecidos. Avanços na sintonia de porosidade e dopagem de silício melhoram resistência mecânica enquanto aceleram osseointegração. O tamanho do mercado de substitutos de enxerto ósseo ligado ao vidro bioativo cresce mais rapidamente conforme formulações mais novas gerenciam cinética de degradação e elevam osteoestimulação. Opções baseadas em polímeros permanecem em adoção precoce, valorizadas pela elasticidade e potencial de liberação de drogas em configurações de trauma. Matrizes compostas combinando hidroxiapatita e colágeno agora rivalizam taxas de fusão de enxerto de crista ilíaca enquanto eliminam dor de coleta[2]Fonte: Yu Matsukura, "Hydroxyapatite/Collagen Composite Graft for ACDF," BMC Musculoskeletal Disorders, biomedcentral.com. Confiabilidade de fornecimento também molda seleção de material; modificações de sulfato de cálcio tentam desacelerar reabsorção sem sacrificar integridade estrutural.

Por Aplicação: Domínio da Fusão Espinhal Impulsiona Foco de Inovação

Fusão espinhal permaneceu a maior aplicação, cobrindo 55,10% do tamanho do mercado de substitutos de enxerto ósseo em 2024. O segmento atrai a maior parte do financiamento de P&D conforme empresas perseguem materiais que encurtam tempos de fusão e se ajustam a gaiolas minimamente invasivas. Enxertos sintéticos baseados em peptídeos como i-Factor alcançaram 69% de sucesso em fusões cervicais, superando resultados de autoenxerto e acelerando adoção clínica. Trauma e craniomaxilofacial seguem, impulsionados por implantes impressos em 3-D que se conformam a geometrias complexas, enquanto enxertia dental sustenta absorção constante através de volumes crescentes de implantes e necessidades de reabsorção previsível.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis na compra do relatório

Por Usuário Final: Hospitais Lideram Enquanto ASCs Ganham Momentum

Hospitais controlaram 61,23% da participação do mercado de substitutos de enxerto ósseo em 2024, beneficiando-se de equipes multidisciplinares e capacidade para ortopedia complexa. Ainda assim, ASCs traçam a expansão mais rápida conforme protocolos ambulatoriais remodelam incentivos de pagadores. Enxertos otimizados para entrega por seringa e manuseio rápido permitem que cirurgiões mantenham rendimento sem comprometer qualidade de união. Clínicas ortopédicas especializadas adaptam aquisição a protocolos padronizados, enquanto clínicas dentais se inclinam para aloplásticos como OsteoGen para contornar riscos derivados de doadores.

Análise Geográfica

América do Norte deteve 42,23% de participação em 2024, ancorada por altos volumes de procedimentos, ampla cobertura de seguros e alto conforto do cirurgião com produtos premium. Fusões cervicais posteriores para deformidade continuam a superar outros segmentos, sublinhando demanda por enxertos que performam em biomecânica desafiadora. Programas breakthrough da FDA, como o gel da Renovos, canalizam inovação rapidamente para salas de cirurgia.

Europa fica em segundo, caracterizada por requisitos rigorosos de evidência e uma propensão para soluções cerâmicas e compostas. Alemanha e Reino Unido investem pesadamente em pesquisa de biomateriais, semeando um pipeline de híbridos vítreo-cerâmicos com perfis de degradação controlada. Demografia envelhecida do sul da Europa sustenta demanda mesmo enquanto contenção de custos exerce pressão de preço descendente.

Ásia-Pacífico registra a CAGR mais rápida de 7,24%, impulsionada pela expansão hospitalar da China, turismo médico em crescimento da Índia e população super-envelhecida do Japão. Governos aumentam financiamento ortopédico, enquanto fabricantes locais escalam capacidade de manufatura aditiva para reduzir dependência de importação. Penetração mais ampla de seguros e programas de treinamento de cirurgiões elevam ainda mais a adoção de substitutos de enxerto ósseo de próxima geração.

Panorama Competitivo

Liderança de mercado permanece com grandes diversificados de dispositivos-Medtronic, Stryker e Johnson & Johnson-cada um aproveitando portfólios agrupados e distribuição global. Sistema Intracorpóreo Adaptix da Medtronic, habilitado pela microtopografia de superfície Titan nanoLOCK, exemplifica avanço interno combinado com M&A direcionada. Produto Augment rhPDGF-BB da Stryker melhora fusão de tornozelo, ilustrando inovação de nicho que se estende além da coluna.

Empresas desafiantes perseguem especialização: Renovos visa géis injetáveis; Cerapedics foca em construtos peptídeo-mineral; Enovis faz parcerias para matrizes viáveis para células criopreservadas. Colaboração estratégica intensifica conforme incumbentes procuram candidatos de aquisição com expertise em manufatura aditiva ou biológicos. Competição de preços permanece secundária à diferenciação de desempenho, embora comitês de análise de valor hospitalar pesem cada vez mais sucesso de fusão de longo prazo contra custo inicial do enxerto.

Líderes da Indústria de Enxertos Ósseos e Substitutos

-

Medtronic Plc

-

Zimmer Biomet

-

Stryker Corporation

-

Johnson and Johnson

-

Smith+Nephew

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Julho de 2025: SurGenTec expandiu indicações para produto de enxerto ósseo OsteoFlo HydroFiber

- Abril de 2025: Universidade de Sydney alcançou avanço na impressão 3-D em nanoescala para ossos sintéticos

Escopo do Relatório Global do Mercado de Enxertos Ósseos e Substitutos

Conforme o escopo do relatório, enxerto ósseo é um procedimento cirúrgico no qual ossos doentes ou danificados são reparados e reconstruídos usando ossos transplantados. Estes são materiais implantáveis que promovem cicatrização óssea, formação óssea e reconstrução óssea devido às suas propriedades osteocondutivas, osteogênicas e osteoindutivas. Enxertos ósseos também podem ser usados para preencher vazios no caso de ausência de ossos ou para fornecer estabilidade estrutural.

O mercado de enxertos ósseos e substitutos é segmentado por produto, aplicação e geografia. Por produto, o mercado é segmentado em aloenxertos, substitutos de enxerto ósseo e outros produtos. Por aplicação, o mercado é segmentado em craniomaxilofacial, dental, reconstrução articular, fusão espinhal e outras aplicações. Por geografia, o mercado é segmentado em América do Norte, Europa, Ásia-Pacífico, Oriente Médio e África, e América do Sul. O relatório de mercado também cobre os tamanhos de mercado estimados e tendências para 17 países nas principais regiões globalmente. Para cada segmento, o tamanho do mercado e previsão são fornecidos em termos de valor (USD).

| Aloenxertos |

| Enxertos Ósseos Sintéticos |

| Matriz Óssea Desmineralizada (DBM) |

| Matrizes Baseadas em Células |

| Xenoenxertos |

| Cerâmicas de fosfato de cálcio |

| Vidro bioativo |

| Enxertos baseados em polímeros |

| Materiais compostos |

| Fusão Espinhal |

| Trauma e Craniomaxilofacial |

| Reconstrução Articular |

| Enxerto Ósseo Dental |

| Pé e Tornozelo |

| Outros |

| Hospitais |

| Clínicas Especializadas |

| Centros Cirúrgicos Ambulatoriais |

| Clínicas Dentais |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemanha |

| Reino Unido | |

| França | |

| Itália | |

| Espanha | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Índia | |

| Japão | |

| Coreia do Sul | |

| Austrália | |

| Resto da Ásia-Pacífico | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul | |

| Oriente Médio e África | GCC |

| África do Sul | |

| Resto do Oriente Médio e África |

| Por Tipo de Produto | Aloenxertos | |

| Enxertos Ósseos Sintéticos | ||

| Matriz Óssea Desmineralizada (DBM) | ||

| Matrizes Baseadas em Células | ||

| Xenoenxertos | ||

| Por Material | Cerâmicas de fosfato de cálcio | |

| Vidro bioativo | ||

| Enxertos baseados em polímeros | ||

| Materiais compostos | ||

| Por Aplicação | Fusão Espinhal | |

| Trauma e Craniomaxilofacial | ||

| Reconstrução Articular | ||

| Enxerto Ósseo Dental | ||

| Pé e Tornozelo | ||

| Outros | ||

| Por Usuário Final | Hospitais | |

| Clínicas Especializadas | ||

| Centros Cirúrgicos Ambulatoriais | ||

| Clínicas Dentais | ||

| Por Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Espanha | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Índia | ||

| Japão | ||

| Coreia do Sul | ||

| Austrália | ||

| Resto da Ásia-Pacífico | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

| Oriente Médio e África | GCC | |

| África do Sul | ||

| Resto do Oriente Médio e África | ||

Questões Principais Respondidas no Relatório

Qual é o valor projetado do mercado de substitutos de enxerto ósseo até 2030?

Previsões colocam o mercado em USD 5,51 bilhões até 2030, refletindo uma CAGR de 5,70% a partir de 2025.

Qual tipo de produto atualmente lidera as vendas de substitutos de enxerto ósseo?

Aloenxertos lideram com 42,67% de participação em 2024 devido à familiaridade do cirurgião e desempenho osteoindutor confiável.

Por que centros cirúrgicos ambulatoriais são importantes para demanda futura?

ASCs estão projetados para crescer volumes ortopédicos ambulatoriais 13% nesta década, exigindo enxertos que apoiem alta no mesmo dia e manuseio simplificado.

Qual região está se expandindo mais rapidamente para substitutos de enxerto ósseo?

Ásia-Pacífico mostra a CAGR mais alta de 7,24% até 2030, impulsionada por populações envelhecidas e acesso ampliado aos cuidados de saúde.

Como novas tecnologias estão melhorando o desempenho do enxerto?

Impressão 3-D em nanoescala, inovação em vidro bioativo e matrizes baseadas em células permitem scaffolds específicos para pacientes com fusão mais rápida e risco de complicação reduzido.

Página atualizada pela última vez em: