Tamanho e Participação do Mercado de Embalagens Plásticas Biodegradáveis

Análise do Mercado de Embalagens Plásticas Biodegradáveis pela Mordor Intelligence

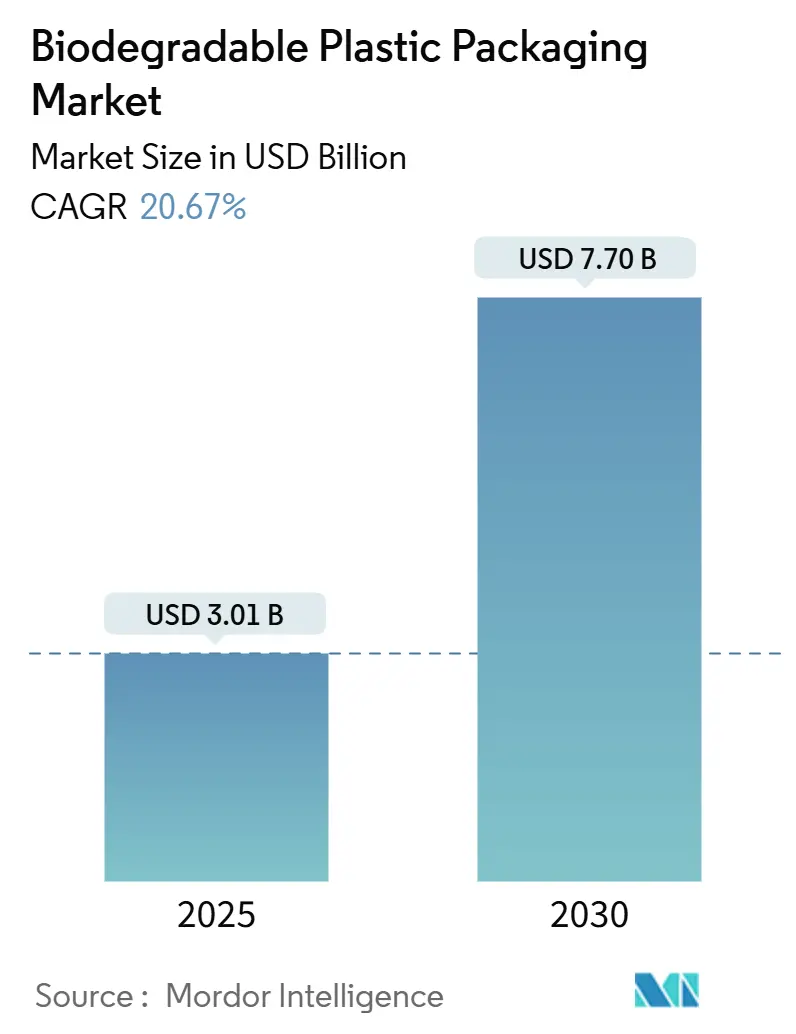

O tamanho do mercado de embalagens plásticas biodegradáveis está em USD 3,01 bilhões em 2025 e tem previsão de atingir USD 7,70 bilhões até 2030, expandindo a uma TCAC de 20,67%. A trajetória robusta reflete mandatos regulamentares simultâneos, políticas corporativas de precificação de carbono e avanços rápidos no processamento de bioresinas que, em conjunto, melhoram a viabilidade econômica para formatos compostáveis.[1]Comissão Europeia, "Plásticos de uso único," environment.ec.europa.eu Proprietários de marcas agora preferem especificações de embalagem globais em vez de regionais, permitindo contratos de grande volume que reduzem os custos por unidade. A inovação de materiais continua a diminuir as lacunas de desempenho com polímeros convencionais; variantes de PHA degradáveis em ambiente marinho e PBAT resistente ao calor agora satisfazem requisitos exigentes de barreira e temperatura. Em paralelo, metas municipais de desvio de resíduos impulsionam os setores de entrega de alimentos e varejo a adotar soluções certificadas prontas para compostagem, criando demanda previsível para fornecedores de resina. O mercado de embalagens plásticas biodegradáveis, portanto, goza de demanda clara que compensa a precificação ainda volátil de matérias-primas agrícolas.

Principais Conclusões do Relatório

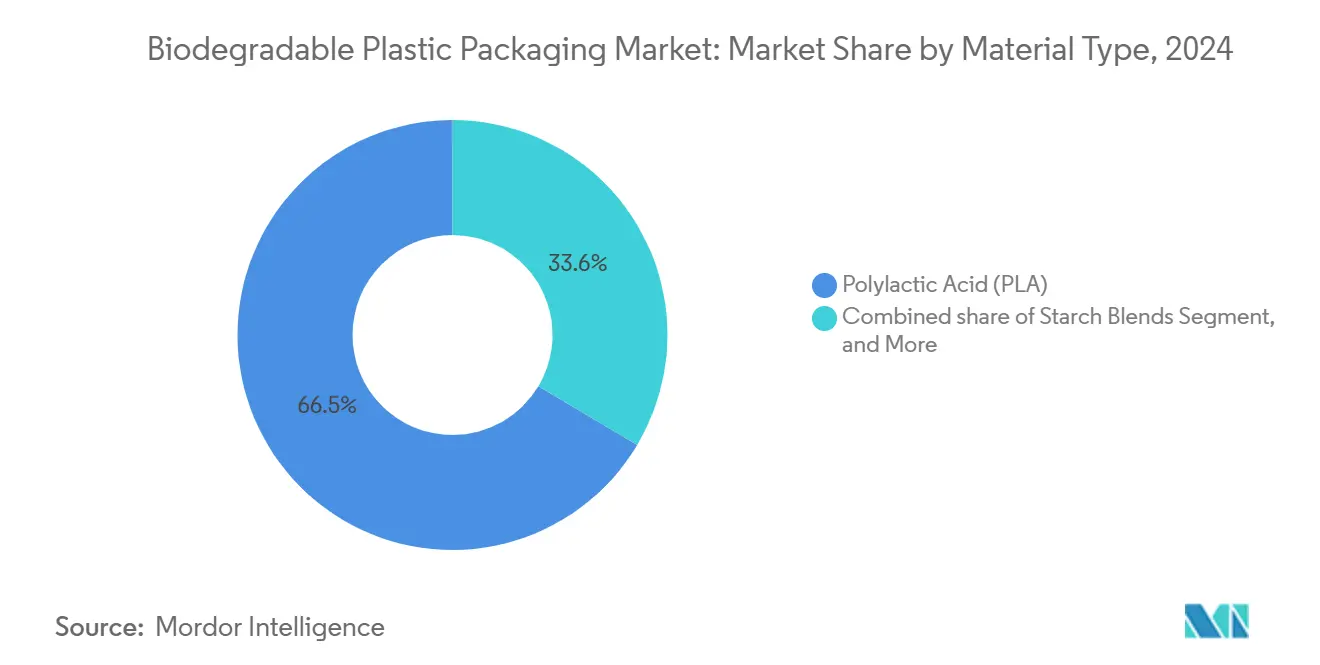

- Por tipo de material, o Ácido Polilático manteve 66,45% da participação do mercado de embalagens plásticas biodegradáveis em 2024, enquanto os Polihidroxialcanoatos são projetados para crescer a uma TCAC de 25,34% até 2030.

- Por tipo de embalagem, os formatos flexíveis capturaram 58,77% da participação de receita do tamanho do mercado de embalagens plásticas biodegradáveis em 2024; os formatos rígidos registrarão a TCAC mais rápida de 23,1% até 2030.

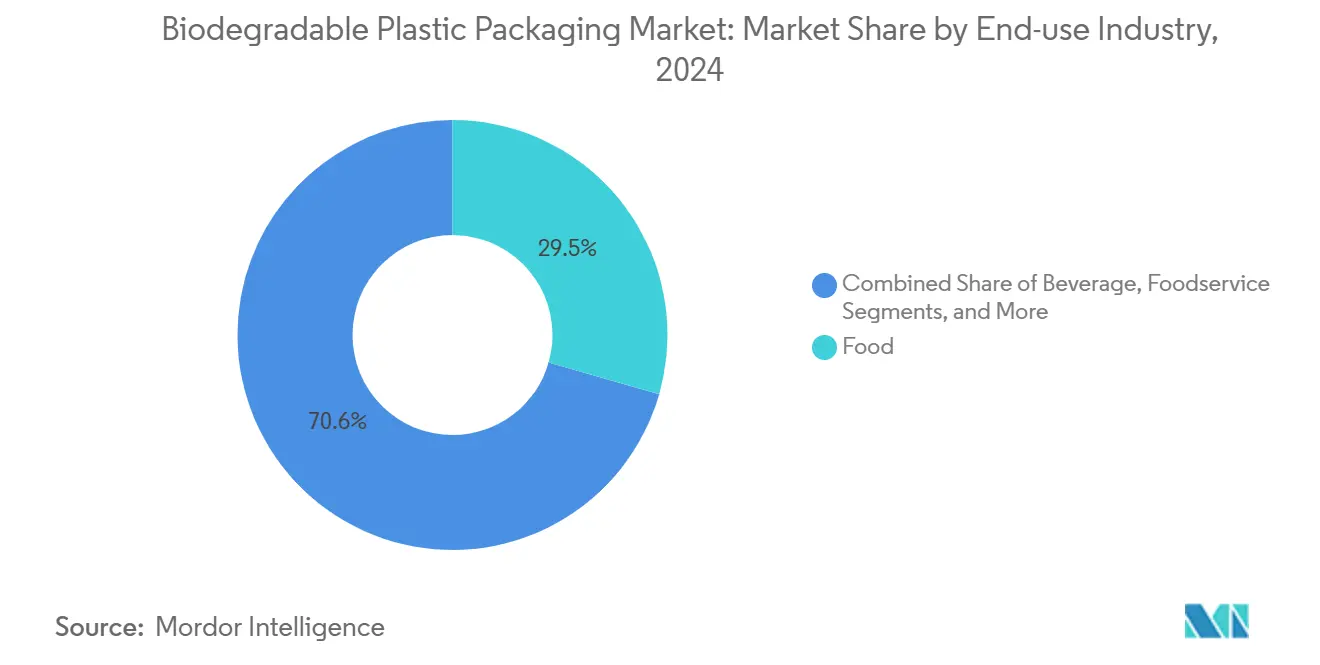

- Por indústria de uso final, os serviços alimentares detiveram 29,45% do tamanho do mercado de embalagens plásticas biodegradáveis em 2024 e está avançando a uma TCAC de 24,68%.

- Por compostabilidade, as variantes compostáveis industriais comandaram 55,78% da participação do tamanho do mercado de embalagens plásticas biodegradáveis em 2024, enquanto as linhas compostáveis domésticas expandem a uma TCAC de 22,56%.

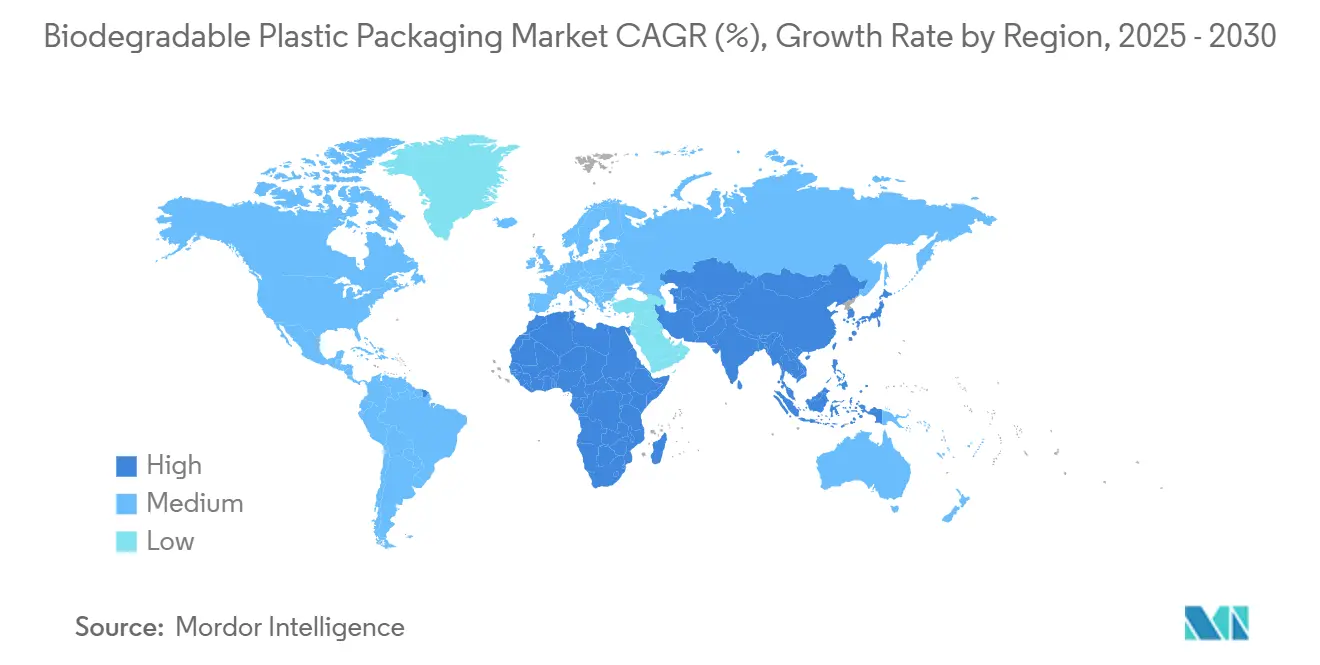

- Por geografia, a Europa liderou com 35,57% da participação do mercado de embalagens plásticas biodegradáveis em 2024; a Ásia-Pacífico representa a região de crescimento mais rápido com TCAC de 24,65%.

Tendências e Insights do Mercado Global de Embalagens Plásticas Biodegradáveis

Análise de Impacto dos Direcionadores

| Direcionador | (~) % de Impacto na Previsão de TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Proibições aceleradas de embalagens plásticas petroquímicas de uso único em toda a UE e Índia | +3.5% | Europa, Índia, expandindo para ASEAN | Curto prazo (≤ 2 anos) |

| Proliferação de aplicativos de entrega de alimentos exigindo formatos prontos para compostagem na América do Norte | +2.8% | América do Norte, expandindo para América Latina | Médio prazo (2-4 anos) |

| Compromissos de varejistas "neutros em plástico" impulsionando a demanda | +1.9% | Global, concentrado em mercados desenvolvidos | Médio prazo (2-4 anos) |

| Reequipamento de linhas de sopro de filmes existentes para operar bioresinas | +2.1% | Centros de manufatura globais | Curto prazo (≤ 2 anos) |

| Mudança de marca para rotulagem transparente de carbono em embalagens | +1.8% | Europa, América do Norte, Japão | Longo prazo (≥ 4 anos) |

| Adoção corporativa de preço interno de carbono favorecendo opções bio | +1.2% | Operações Fortune 500 globais | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Proibições aceleradas de embalagens plásticas petroquímicas de uso único em toda a UE e Índia

A Diretiva de Plásticos de Uso Único da União Europeia de 2024 imediatamente elevou a demanda por embalagens compostáveis certificadas para contato com alimentos, substituindo itens difíceis de reciclar como talheres e embalagens tipo clamshell. As proibições estaduais da Índia expõem mais de 1,8 bilhão de consumidores à mesma mudança, forçando multinacionais a harmonizar especificações globais e desbloqueando economias de escala para plantas de resina. Penalidades que excedem o prêmio sobre biomateriais aceleram ainda mais a adoção. As proibições da Austrália de 2024 reforçam um efeito de política em cascata que sustenta a visibilidade de volume para produtores.

Proliferação de aplicativos de entrega de alimentos exigindo formatos prontos para compostagem na América do Norte

Agregadores líderes exigem que restaurantes usem tigelas, copos e talheres compostáveis nas principais áreas metropolitanas, alinhando-se com metas municipais de desvio e rastreamento de preferências do consumidor registrado em 2024. Estruturas de taxas de entrega escondem o prêmio do material, então operadores focam na percepção da marca e economias de taxas de aterro. Pilotos de redes relatam custos de descarte 15-20% menores e conformidade mais suave com ordenanças municipais. O requisito se espalhou para redes de cozinhas virtuais, amplificando a demanda por embalagens flexíveis para molhos e acompanhamentos.

Compromissos de varejistas "neutros em plástico" impulsionando a demanda

Varejistas globais como Walmart e Carrefour agora compensam a tonelagem residual de plástico petroquímico com volumes iguais de embalagens compostáveis certificadas, garantindo acordos de compra de longo prazo que sustentam expansões de plantas de resina. Equipes dedicadas de sourcing de sustentabilidade pagam o prêmio bio sem resistência de procurement porque estudos do consumidor confirmam aumentos mensuráveis de preferência. O controle de marca própria permite mudanças rápidas, influenciando quase um terço dos produtos embalados em mercados desenvolvidos.

Reequipamento de linhas de sopro de filmes existentes para operar bioresinas

Kits de retrofit para PLA e PBAT reduzem os custos de conversão para abaixo de 15% de uma nova linha, cortando tempos de mudança para 4-6 semanas e permitindo que conversores atendam tanto segmentos fósseis quanto bio com os mesmos ativos. O aumento de margem de 20-25% em operações bio justifica o gasto de capital, enquanto a flexibilidade de manufatura protege processadores das oscilações de preço de resina. Este salto técnico remove uma barreira histórica e amplia a base de conversores endereçáveis para o mercado de embalagens plásticas biodegradáveis.

Análise de Impacto das Restrições

| Restrição | (~) % de Impacto na Previsão de TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Infraestrutura de compostagem industrial restrita fora da Europa Ocidental | -1.8% | Ásia-Pacífico, América Latina, África | Longo prazo (≥ 4 anos) |

| Volatilidade de preços de matéria-prima para PLA (milho, cana-de-açúcar) | -1.4% | Global, concentrado em regiões de milho/cana-de-açúcar | Curto prazo (≤ 2 anos) |

| Confusão do consumidor sobre alegações "compostável" vs "biodegradável" | -0.9% | Global, particularmente em mercados emergentes | Médio prazo (2-4 anos) |

| Penalidades de contaminação de fluxo de reciclagem mecânica nos EUA e Japão | -0.7% | América do Norte, Japão, expandindo para UE | Curto prazo (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

Infraestrutura de compostagem industrial restrita fora da Europa Ocidental

A adoção na Ásia-Pacífico e América Latina recentemente superou a construção de plantas de compostagem de alta temperatura capazes de degradar completamente bioresinas, arriscando desvio de aterro e liberação de metano que mina alegações ambientais. Limitações de financiamento municipal e obstáculos de licenciamento atrasam o comissionamento de instalações, enquanto operadores privados aguardam regras de aceitação mais claras para resíduos mistos de alimentos e embalagens. Até que a capacidade se expanda, as vendas para regiões sem opções adequadas de fim de vida são limitadas, temperando a absorção rápida do mercado de embalagens plásticas biodegradáveis.

Volatilidade de preços de matéria-prima para PLA

Os preços à vista do milho e cana-de-açúcar flutuaram 25-40% durante 2024, elevando diretamente os custos de monômeros e perturbando contratos de fornecimento plurianuais.[2]Dow, "Dow e New Energy Blue anunciam colaboração para desenvolver materiais plásticos renováveis a partir de resíduos de milho," corporate.dow.com Quedas de rendimento induzidas por seca, concorrência de políticas de biocombustível e restrições regionais de exportação aumentam o risco relativo a polímeros derivados de nafta. Produtores fazem hedge via acordos de longo prazo com produtores rurais e diversificação para açúcares baseados em resíduos, mas equipes de procurement ainda citam imprevisibilidade de matéria-prima como o principal desafio orçamentário.

Análise de Segmentos

Por Tipo de Material: PHA Disrumpe a Dominância do PLA

O tamanho do mercado de embalagens plásticas biodegradáveis por tipos de materiais permaneceu inclinado para o Ácido Polilático, que deteve 66,45% de participação em 2024, mas os Polihidroxialcanoatos registraram a perspectiva de TCAC mais forte de 25,34%. A capacidade do PHA de biodegradar em ambientes marinhos satisfaz a crescente legislação de resíduos costeiros, tornando-o a opção preferida para canudos, talheres e sachês de alta barreira direcionados a cidades insulares e portuárias. Fabricantes exploram sua ampla janela de fluxo de fusão para moldar frascos farmacêuticos mais espessos e potes de cuidados pessoais que o PLA tem dificuldade em manusear. O segmento também se beneficia de novos anúncios de capacidade nos Estados Unidos e Tailândia que aproveitam resíduos agrícolas em vez de fontes de açúcar de grau alimentício, isolando-o de oscilações de matéria-prima.

O PLA permanece competitivo em custos onde existe compostagem industrial, apoiando filmes de padaria e bandejas termoformadas para saladas na Europa Ocidental. P&D contínuo produziu graus Ingeo de maior temperatura que suportam temperaturas de enchimento de 105°C, estreitando lacunas de desempenho anteriores. PBAT e PBS atendem aplicações de nicho resistentes ao calor ou contato químico, enquanto misturas de amido dominam programas de sacolas de supermercado ultra-sensíveis ao preço. O panorama geral de materiais mostra uma transição da liderança de custo de primeira geração para liderança de desempenho de segunda geração, reforçando a diversificação de longo prazo do mercado de embalagens plásticas biodegradáveis.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis na compra do relatório

Por Tipo de Embalagem: Dominância Flexível Enfrenta Inovação Rígida

Formatos flexíveis comandaram 58,77% da participação do mercado de embalagens plásticas biodegradáveis em 2024, sustentados por sachês, envoltórios e embalagens de correio leves que minimizam custos de frete para e-commerce e entrega de kits de refeição. Filmes processados em linhas retrofit atingem taxas de transmissão de oxigênio adequadas para produtos frescos, estendendo a vida útil sem envoltórios secundários. Marcas premium de snacks enfatizam janelas transparentes feitas de PLA clarificado para mostrar a integridade do produto, enquanto laminados incorporando PBAT melhoram a resistência à perfuração.

Formatos rígidos aceleram a 23,1% de TCAC com base em cápsulas de café, revestimentos de copos quentes e bandejas prontas para microondas. NatureWorks e o fornecedor de máquinas IMA lançaram um sistema de cápsulas turnkey que atende às especificações Keurig e Nespresso e composta em 90 dias, abrindo canais de bebidas de alto volume. Redes de serviços alimentares migram de embalagens clamshell de poliestireno para tigelas de fibra com revestimento PHA compatíveis com compostadores industriais, satisfazendo objetivos de desempenho e valor de marca. O segmento rígido de crescimento rápido ilustra como ganhos de funcionalidade erodem a dominância legada e ampliam a receita total endereçável para o mercado de embalagens plásticas biodegradáveis.

Por Indústria de Uso Final: Aceleração de Serviços Alimentares Supera Segmento de Alimentos

Em 2024, o segmento de alimentos gerou o maior volume, mas os serviços alimentares agora avançam mais rapidamente com TCAC de 24,68%. Redes de restaurantes aproveitam descartáveis compostáveis para economizar mão-de-obra de lavagem de pratos e aproveitar o valor de marketing verde, enquanto programas municipais de lixeira verde removem taxas de aterro. Estádios e locais de eventos replicam o modelo, especificando copos PLA de material único e tampas de cerveja que atendem aos padrões locais de compostagem industrial.

Fabricantes de alimentos embalados ainda dependem de biofilmes para produtos frescos, laticínios e confeitaria, mas ciclos de adoção estão vinculados ao reequipamento varejista mais lento. Marcas de bebidas experimentam garrafas de papel revestidas com PHA para suco gelado, enquanto produtos de limpeza concentrados em sachês de refil ilustram derramamento entre indústrias. Ensaios farmacêuticos de comprimidos com revestimento de barreira mostram promessa, embora a validação regulatória prolongue cronogramas. No geral, conveniência operacional e evitação de custos explicam por que os serviços alimentares lideram a demanda de curto prazo no mercado de embalagens plásticas biodegradáveis.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis na compra do relatório

Por Compostabilidade: Soluções Domésticas Ganham Suporte de Infraestrutura

Graus compostáveis industriais retiveram 55,78% do tamanho do mercado de embalagens plásticas biodegradáveis de 2024 porque instalações comerciais na Europa e estados selecionados dos EUA garantem decomposição completa dentro de 6-12 semanas. Coleta de ciclo fechado em campi corporativos e estádios apoiam ainda mais o volume. No entanto, SKUs compostáveis domésticos estão escalando rapidamente à medida que municípios suburbanos distribuem lixeiras de cozinha e oferecem coleta na calçada. Marcas imprimem logotipos proeminentes "home-OK" para minimizar confusão do consumidor e evitar multas por descarte incorreto. PHA e misturas avançadas de PLA atendem testes mais rigorosos de desintegração de baixa temperatura sob ASTM D6400 e EN 13432, desbloqueando canais de lixeiras de compostagem de jardim e impulsionando a taxa de crescimento de 22,56% do segmento.

Análise Geográfica

A infraestrutura madura de compostagem da Europa e o cenário regulatório abrangente garantiram 35,57% da participação do mercado de embalagens plásticas biodegradáveis em 2024. Produtores regionais de resina se beneficiam de padrões EN coesos e demanda previsível criada por taxas de responsabilidade estendida do produtor, enquanto conversores lucram com proximidade a plataformas de entrega de alimentos de alto crescimento agora ubíquas em Paris, Berlim e Madrid. Subsídios governamentais para coleta separada de resíduos orgânicos auxiliam ainda mais a adoção de embalagens, cimentando a liderança de curto prazo da Europa.

A Ásia-Pacífico gera a TCAC mais forte de 24,65% à medida que Índia, China e Tailândia impõem proibições faseadas em formatos de embalagem difíceis de reciclar. Diretrizes chinesas direcionadas a plásticos "não degradáveis" em cidades de primeiro nível escalam de sacolas transportadoras para recipientes de takeaway até 2027, gerando plantas localizadas usando matérias-primas de mandioca e casca de arroz. Regulamentações estaduais da Índia permanecem fragmentadas, mas a cobertura populacional cumulativa atrai redes multinacionais de serviços rápidos para padronizar tecnologias de revestimento compostável. Austrália e Nova Zelândia também adotaram proibições abrangentes de plásticos de uso único, impulsionando demanda imediata de substituição por toda a Oceania.

A América do Norte aproveita mandatos de entrega de alimentos e precificação interna de carbono em corporações Fortune 500 para impulsionar a adoção, embora a cobertura regional de compostagem industrial permaneça desigual. Megacidades latino-americanas como São Paulo e Cidade do México implantam centros piloto de compostagem, preparando o cenário para crescimento mais amplo. No Oriente Médio e África, escassez de aterros e proibições de plásticos impulsionadas pelo turismo criam oportunidades de nicho, especialmente em setores de hospitalidade do Conselho de Cooperação do Golfo. No geral, cadência de políticas jurisdicionais e padrões de investimento em infraestrutura explicam o crescimento regional divergente no mercado de embalagens plásticas biodegradáveis.

Cenário Competitivo

BASF, Amcor e NatureWorks aproveitam integração para trás em ativos de fermentação ou polimerização, permitindo produção estável e programas de desenvolvimento conjunto com conversores. As atualizações Ingeo da NatureWorks e a expansão ecovio da BASF ilustram investimento em graus diferenciados de alta temperatura e barreira.[3]BASF, "Inovações BASF ecovio," basf.com A Amcor testa soluções de biofilmes drop-in em linhas de empacotamento existentes, comercializando vantagens de velocidade ao mercado para proprietários de marcas multinacionais.

Jogadores emergentes focam na produção de PHA a partir de óleos residuais e resíduos agrícolas, reduzindo a volatilidade dos custos de matéria-prima. Start-ups dos Estados Unidos apoiadas por capital de risco enfatizam credenciais de degradação marinha atraentes para estados costeiros legislando controles de microplásticos. Recém-chegados asiáticos apoiados por processadores de arroz e mandioca exploram disponibilidade local de biomassa para construir cadeias de suprimento regionais. Alianças estratégicas dominam: Avantium colabora com Plastipak para escalar garrafas de poliéster baseadas em FDCA, enquanto Pierre Fabre faz parceria com a Universidade Sorbonne para direcionar aplicações cosméticas exigindo pureza de grau farmacêutico.

Perspectivas de M&A aumentam à medida que grandes químicas buscam acesso a monômeros proprietários ou aditivos digestíveis anaerobicamente. Fornecedores de equipamentos adicionam retrofits biocompatíveis, agrupando resinas com serviços de maquinário para criar ecossistemas pegajosos. Do lado da demanda, contratos de compra de longo prazo de varejistas melhoram a visibilidade de receita, encorajando expansões de capacidade. A dinâmica competitiva, portanto, depende de segurança de matéria-prima, força de propriedade intelectual e capacidade de validar desempenho em usos finais de alto crescimento do mercado de embalagens plásticas biodegradáveis.

Líderes da Indústria de Embalagens Plásticas Biodegradáveis

-

Bio Packaging Films

-

Cortec Corporation

-

Folietec Kunststoffwerk AG

-

Futamura Group

-

Amcor plc

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Fevereiro de 2025: Dow e New Energy Blue concordaram em produzir bio-etileno a partir de palha de milho em uma nova instalação em Iowa, visando início no final de 2025 e deslocando mais de 1 milhão de t de CO₂ anualmente.

- Fevereiro de 2025: Mitsui Chemicals, Nan Ya Plastics e Taiwan Mitsui Chemicals lançaram esforços conjuntos de desenvolvimento de mercado de plásticos baseados em biomassa na Ásia-Pacífico.

- Setembro de 2024: Pierre Fabre se associou à Universidade Sorbonne para desenvolver bioplásticos biodegradáveis para cosméticos e farmacêuticos.

- Junho de 2024: A Tailândia aprovou a construção de uma planta de bio-etileno Braskem-SCGC que impulsionará o suprimento de resina no Sudeste Asiático.

Escopo do Relatório Global do Mercado de Embalagens Plásticas Biodegradáveis

O estudo fornece receita de mercado (USD) baseada em tipo de material, tipo de embalagem e indústrias de uso final. Este relatório analisa os fatores que impactam desenvolvimentos geopolíticos no mercado estudado com base nos cenários base prevalentes, temas-chave e ciclos de demanda relacionados às indústrias de uso final.

Especialistas da indústria e organizações fornecem dados de volume para produtos de embalagens plásticas biodegradáveis. Estes dados servem como base para rastrear o mercado, com a métrica principal sendo o volume de produção de matérias-primas utilizadas na fabricação de produtos acabados de embalagens plásticas biodegradáveis. A receita é calculada considerando o preço da matéria-prima e o volume de produção. O custo derivado representa o preço do produto acabado, excluindo custos de serviços adicionais como impressão, transporte e outras despesas relacionadas.

O mercado de embalagens plásticas biodegradáveis é segmentado por tipo de material (misturas de amido, ácido polilático (PLA), poli(adipato de butileno-co-tereftalato) (PBAT), succinato de polibutileno (PBS), polihidroxialcanoatos (PHA), outros tipos de materiais), por tipo de embalagem (embalagem flexível [sacolas e sachês, outros tipos de embalagem flexível [filmes, envoltórios], embalagem rígida [utensílios de mesa, bandejas e tigelas, recipientes de alimentos, copos e cápsulas de café, outros tipos de embalagem rígida]), por indústrias de uso final (alimentos, bebidas, embalagem de serviços alimentares, cuidados pessoais e domésticos, farmacêutico, outras indústrias de uso final), por Geografia (América do Norte [Estados Unidos, Canadá], Europa [França, Alemanha, Itália, Espanha, Reino Unido, Rússia, Resto da Europa], Ásia-Pacífico [China, Índia, Japão, Resto da Ásia-Pacífico], América Latina, Oriente Médio e África [Emirados Árabes Unidos, Resto do Oriente Médio e África]). Os tamanhos e previsões de mercado são fornecidos em termos de valor em (USD) para todos os segmentos acima.

| Misturas de Amido |

| Ácido Polilático (PLA) |

| Poli(Adipato de Butileno-co-Tereftalato) (PBAT) |

| Succinato de Polibutileno (PBS) |

| Polihidroxialcanoatos (PHA) |

| Outros Tipos de Materiais |

| Embalagem Flexível | Sacolas e Sachês |

| Filmes e Envoltórios | |

| Rótulos e Mangas | |

| Embalagem Rígida | Utensílios de Mesa |

| Bandejas e Tigelas | |

| Recipientes de Alimentos | |

| Copos e Cápsulas de Café | |

| Outras Embalagens Rígidas |

| Alimentos |

| Bebidas |

| Serviços Alimentares |

| Cuidados Pessoais e Domésticos |

| Farmacêutico |

| Outras Indústrias de Uso Final |

| Compostável Doméstica |

| Compostável Industrial |

| América do Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Espanha | ||

| Rússia | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Índia | ||

| Japão | ||

| Coreia do Sul | ||

| Austrália e Nova Zelândia | ||

| Resto da Ásia-Pacífico | ||

| Oriente Médio e África | Oriente Médio | Emirados Árabes Unidos |

| Arábia Saudita | ||

| Turquia | ||

| Resto do Oriente Médio | ||

| África | África do Sul | |

| Nigéria | ||

| Egito | ||

| Resto da África | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

| Por Tipo de Material | Misturas de Amido | ||

| Ácido Polilático (PLA) | |||

| Poli(Adipato de Butileno-co-Tereftalato) (PBAT) | |||

| Succinato de Polibutileno (PBS) | |||

| Polihidroxialcanoatos (PHA) | |||

| Outros Tipos de Materiais | |||

| Por Tipo de Embalagem | Embalagem Flexível | Sacolas e Sachês | |

| Filmes e Envoltórios | |||

| Rótulos e Mangas | |||

| Embalagem Rígida | Utensílios de Mesa | ||

| Bandejas e Tigelas | |||

| Recipientes de Alimentos | |||

| Copos e Cápsulas de Café | |||

| Outras Embalagens Rígidas | |||

| Por Indústria de Uso Final | Alimentos | ||

| Bebidas | |||

| Serviços Alimentares | |||

| Cuidados Pessoais e Domésticos | |||

| Farmacêutico | |||

| Outras Indústrias de Uso Final | |||

| Por Compostabilidade | Compostável Doméstica | ||

| Compostável Industrial | |||

| Por Geografia | América do Norte | Estados Unidos | |

| Canadá | |||

| México | |||

| Europa | Alemanha | ||

| Reino Unido | |||

| França | |||

| Itália | |||

| Espanha | |||

| Rússia | |||

| Resto da Europa | |||

| Ásia-Pacífico | China | ||

| Índia | |||

| Japão | |||

| Coreia do Sul | |||

| Austrália e Nova Zelândia | |||

| Resto da Ásia-Pacífico | |||

| Oriente Médio e África | Oriente Médio | Emirados Árabes Unidos | |

| Arábia Saudita | |||

| Turquia | |||

| Resto do Oriente Médio | |||

| África | África do Sul | ||

| Nigéria | |||

| Egito | |||

| Resto da África | |||

| América do Sul | Brasil | ||

| Argentina | |||

| Resto da América do Sul | |||

Principais Questões Respondidas no Relatório

Qual é o valor atual do mercado de embalagens plásticas biodegradáveis?

O mercado está avaliado em USD 3,01 bilhões em 2025, com expectativas de alcançar USD 7,70 bilhões até 2030 com TCAC de 20,67%.

Qual material lidera o mercado de embalagens plásticas biodegradáveis?

O Ácido Polilático lidera com 66,45% de participação em 2024, embora os Polihidroxialcanoatos estejam crescendo mais rapidamente com TCAC de 25,34%.

Por que os serviços alimentares estão impulsionando a demanda por embalagens biodegradáveis?

Restaurantes e plataformas de entrega cortam taxas de descarte de resíduos e atendem preferências de sustentabilidade do consumidor, resultando em TCAC de 24,68% para aplicações de serviços alimentares.

Como as regulamentações regionais influenciam a adoção?

A Diretiva de Plásticos de Uso Único da UE e proibições similares na Índia, China e Austrália exigem substitutos compostáveis, fornecendo visibilidade clara de crescimento entre geografias.

Quais restrições poderiam retardar o crescimento do mercado?

Capacidade insuficiente de compostagem industrial em economias emergentes e volatilidade de preços de matéria-prima para PLA permanecem os principais obstáculos para escalonamento global consistente.

Quem são os principais players na indústria de embalagens plásticas biodegradáveis?

Empresas-chave incluem BASF, Amcor, NatureWorks, Avantium e produtores emergentes de PHA aproveitando resíduos agrícolas para suprimento estável em custos.

Página atualizada pela última vez em: