Tamanho e Participação do Mercado de Teto solar Automotivo

Análise do Mercado de Teto solar Automotivo pela Mordor inteligência

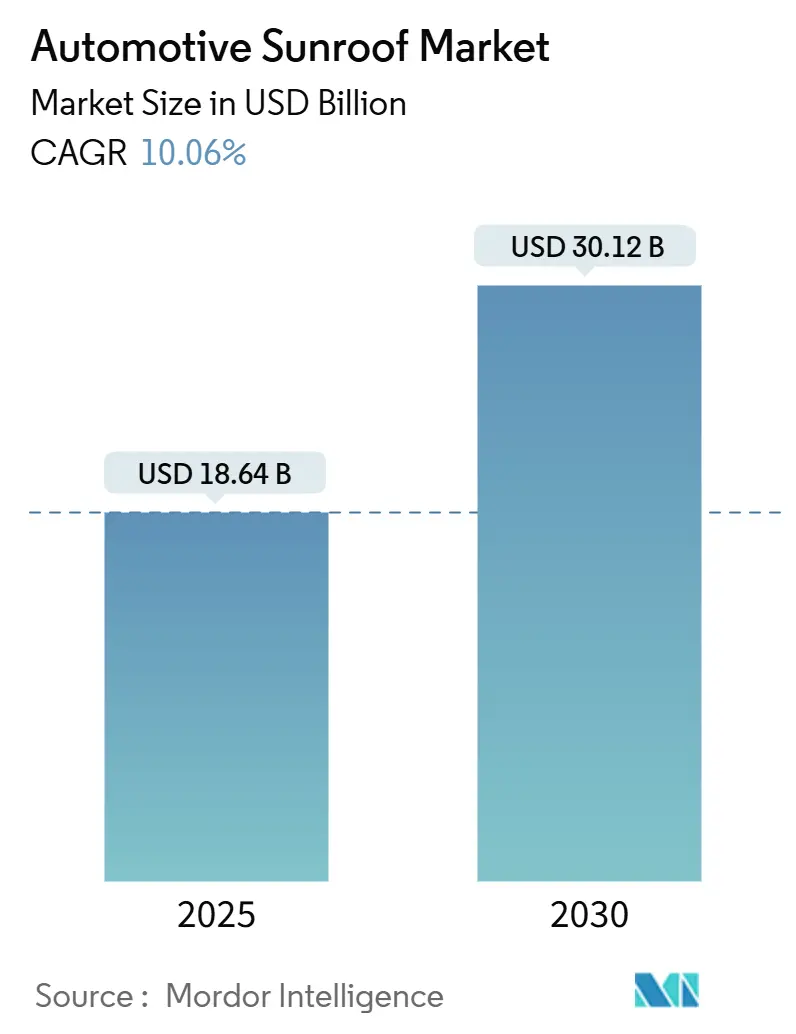

O Mercado de Teto solar Automotivo possui um valor de USD 18,64 bilhões em 2025 e está previsto para alcançar USD 30,12 bilhões até 2030, expandindo um uma CAGR de 10,06%. Nos próximos cinco anos, um demanda aumentará à medida que sistemas panorâmicos migram de veículos de luxo para modelos de segmento médio, auxiliados por curvas de aprendizado de redução de custos, engenharia de plataforma modular e embalagem agressiva de linha de acabamento por marcas de volume. O crescimento também reflete uma mudançum estrutural em direção aos SUVs, maior penetração de veículos elétricos um bateria (BEV) que favorecem tetos de vidro fixo para gestão térmica, e rápida adoção de vidro inteligente eletrocrômico que mitiga calor e ofuscamento. Além da demanda do produto, vantagens de custo regionais na Ásia-Pacífico, preferência do consumidor norte-americano por veículos grandes, e impulsos regulamentares em direção um materiais leves reforçam um trajetória ascendente. Fornecedores que combinam fabricação de alto volume com parcerias de vidro inteligente estão posicionados para capturar valor incremental, mesmo quando novos desafios surgem de conflitos arquitetônicos entre vidro do teto e sensores de condução autônoma

Principais Pontos

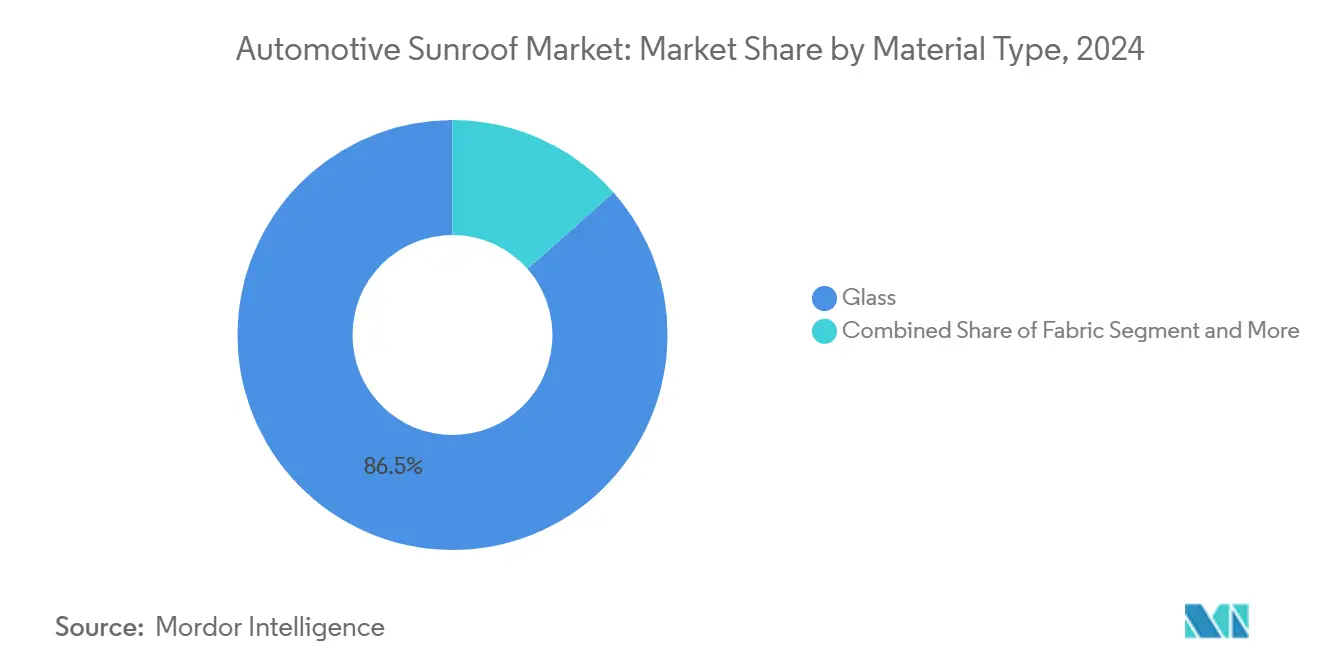

- Por tipo de material, vidro comandou 86,52% da participação do mercado de teto solar automotivo em 2024, enquanto alternativas de tecido estão previstas para subir um uma CAGR de 15,25% até 2030.

- Por tipo de sistema de teto solar, formatos panorâmicos dominaram com uma participação de 64,25% em 2024; um mesma categoria também registra o maior crescimento projetado de 17,31% CAGR até 2030.

- Por operação, mecanismos elétricos representaram uma participação de 93,21% em 2024 e estão avançando um uma CAGR de 12,74%, deslocando constantemente unidades manuais.

- Por tipo de veículo, SUVs lideraram com uma participação de 43,76% do tamanho do mercado de teto solar automotivo em 2024 e estão definidos para uma CAGR de 12,36% entre 2025 e 2030.

- Por propulsão, veículos de combustão interna retiveram 76,12% de participação em 2024, enquanto BEVs registrarão um CAGR mais rápida de 17,94% até 2030.

- Por geografia, América do Norte capturou 38,26% da receita em 2024; Ásia-Pacífico registra um CAGR mais rápida de 13,71% até 2030

Tendências e Insights do Mercado Global de Teto solar Automotivo

Análise de Impacto dos Impulsionadores

| Impulsionador | (~) % de Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Mudançum de Mix SUV nos Planos de Produção OEM | +2.8% | América do Norte e núcleo da UE; Spillover para Ásia-Pacífico | Curto prazo (≤ 2 anos) |

| Adoção OEM de ev de Tetos Integrados com solar | +1.8% | Global; Tesla e Mercedes Lideram em Segmentos premium | Médio prazo (2-4 anos) |

| Atração de Recursos premium em Carros de Segmento Médio | +1.5% | Global; Ganhos Iniciais na Índia, China, Sudeste Asiático | Médio prazo (2-4 anos) |

| Inovações em Vidro Laminado e Eletrocrômico | +1.2% | Europa e América do Norte Lideram; Adoção na Ásia-Pacífico Segue | Longo prazo (≥ 4 anos) |

| Módulos de Policarbonato para Economia de Peso | +0.9% | Mercados Focados em ev: Europa, China, Califórnia | Longo prazo (≥ 4 anos) |

| Atualizações ota de Desbloqueio de Teto solar de Concessionária | +0.7% | América do Norte e UE; Expandindo para Mercados de Veículos Conectados | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Mudança de Mix SUV nos Planos de Produção OEM

Cronogramas de montagem globais inclinam-se em direção aos SUVs, cujas linhas de teto mais altas podem aceitar aberturas de vidro maiores sem comprometer como classificações de capotamento. Entre o ano fiscal de 2019 e 2024, um participação de SUVs indianos dobrou, e ganhos mistos similares apareceram na América do Norte e Europa. SUVs elétricos adicionam ímpeto porque pacotes de bateria exigem pisos planos, permitindo que designers explorem doréis de teto expansivos para uma cabine tipo lounge. Engenharia de aberturas de teto solar na fase mais inicial do corpo-em-branco reduz retrabalho posterior; assim, cartas de programa OEM agora incluem pontos de fixação de teto solar por padrão. Fornecedores Tier-1 como Inalfa respondem instalando células de soldagem dedicadas para linha de teto SUV e ferramental, aumentando um capacidade anual além de 6 milhões de unidades para acompanhar cronogramas de reserva.

Adoção OEM de EV de Tetos Integrados com Solar

Módulos de teto fotovoltaico fornecem carga por gotejamento para baterias de 12 volts e eletrônicos da cabine, compensando drenagem parasitária em veículos elétricos um bateria. Anteriormente, seria uma faixa de recuperação diária de 2-3 km sob condições de alta irradiação, suficiente para conquistar compradores conscientes do meio ambiente. Tesla pilota consciência reforçada do consumidor, e sedãs conceito da Mercedes integram células de múltiplas junções sob vidro de segurançum laminado. Embora um complexidade de produção aumente, margens premium e marca ambiental justificam implantação de curto prazo. Fornecedores colaboram com especialistas em células solares para garantir durabilidade contra vibração e impacto de granizo. À medida que um economia unidadeária melhora, um adoção de nicho deve expandir para frotas e BEVs de ride-hail que permanecem estacionados ao ar livre por longos poríodos.

Atração de Recursos Premium em Carros de Segmento Médio

Modelos mainstream agora anunciam tetos solares como item principal, puxando tecnologia uma vez limitada um acabamentos de luxo para veículos com préço abaixo de USD 30.000. um decisão da Hyundai motor Índia de instalar uma unidade panorâmica em seu SUV de médio porte ilustra um estratégia que eleva préços de transação enquanto satisfaz compradores aspiracionais. Custo por unidade declina à medida que volumes escalam, permitindo que OEMs correspondam um mercados sensíveis ao préço sem erodir margens. Luz interior fluida e uma sensação de céu aberto ressoam fortemente com clientes mais jovens que valorizam estilo de vida sobre cavalos de potência incrementais. À medida que um adoção se espalha, fornecedores ajustam módulos padronizados para múltiplos estilos de carroceria, suavizando integração para montadoras planejando plataformas de alta mistura.

Inovações em Vidro Laminado e Eletrocrômico

Tetos eletrocrômicos de segunda geração escurecem um luz da cabine em 40% enquanto bloqueiam 99% da radiação UV, eliminando o troca-desligado tradicional entre abertura e conforto do ocupante. Ambilight apresentou doréis inteligentes prontos comercialmente na CES 2025 e reivindica colaborações com mais de 10 marcas[1]"Soluções de Teto Eletrocrômico de Próxima Geração," Ambilight Inc., ambilightinc.com. Substratos SPD-inteligente da pesquisar Frontiers aparecem em cupês premium e limusines, validando durabilidade do ciclo de vida para homologação OEM. Aplicações de smartphone permitem que ocupantes modulem matiz em tempo real ou sincronizem brilho com configurações de HVAC. Essas capacidades melhoram um experiência de viagem e habilitam recursos baseados em assinatura que desbloqueiam modos de sombreamento adicionais via atualizações sobre-o-ar, dando às montadoras novas alavancas de receita ao longo da vida do veículo.

Análise de Impacto das Restrições

| Restrição | (~) % de Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Alto Custo de Instalação e Garantia | −1.8% | Global, Particularmente Mercados Emergentes Sensíveis ao préço | Curto prazo (≤ 2 anos) |

| Preocupações com Vazamento / NVH | −0.9% | Todos os Mercados, Maior Impacto em Segmentos premium | Médio prazo (2-4 anos) |

| Regulamentações de Teto-Capotamento Mais Rigorosas | −0.6% | América do Norte e UE, com NHTSA e Euro NCAP Liderando | Longo prazo (≥ 4 anos) |

| Conflito de sensor-Teto AV | −0.4% | Mercados AV Avançados: EUA, UE, Japão | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Alto Custo de Instalação e Garantia

Lista total de materiais e mão de obra para um teto solar instalado de fábrica pode igualar 3-5% do préço de varejo de um carro pequeno, criando um obstáculo em economias emergentes onde um percepção de valor é aguda. Ferramental de precisão e testes extensivos de vazamento prolongam tempos takt em linhas de montagem final. Responsabilidades de garantia se estendem ao longo da vida útil do veículo, paraçando OEMs um super-engenharia de vedações e canais de drenagem. Vidro eletrocrômico e células solares adicionam eletrônicos que devem sobreviver um vibração e ciclos térmicos, inflando ainda mais reservas de falha de campo. Enquanto fornecedores como Inalfa alavancam economias de escala para cortar custos variáveis, desembolsos iniciais permanecem materiais o suficiente para desacelerar penetração em modelos de nível básico.

Preocupações com vazamento / NVH

Episódios de entrada de água de tetos de primeira geração ainda influenciam o sentimento do comprador, mesmo que vedações elastoméricas atuais provaram robustas um spray salino de 1.500 horas e testes de pressão cíclica. doréis panorâmicos ampliam comprimento porímetro, elevando o risco de incompatibilidade dimensional causada por expansão térmica, especialmente quando policarbonato leve substitui vidro. Ruído, vibração e aspereza tornam-se mais notáveis em cabines elétricas um bateria onde mascaramento de motor desaparece; qualquer buffeting de vento acima de 80 km/h afasta passageiros. Lubrificantes especiais da Chemours mantêm flexibilidade da gaxeta um −30 °c, mas ciclos de validação OEM permanecem longos. Até que um percepção mude completamente, consumidores cautelosos podem optar por sair, amortecendo adoção em mercados conservadores.[2]"Lubrificantes de Alto Desempenho para Vedações Automotivas," o Chemours Company, chemours.com

Análise de Segmento

Por Tipo de Material: Inovação Focada em Peso Estreita Liderança do Vidro

Vidro reteve uma participação de 86,52% do mercado de teto solar automotivo em 2024 graçcomo à clareza óptica, resistência um riscos e cadeias de suprimento de vidro float estabelecidas. O segmento representou um maioria das exportações de vidros da AGC e Fuyao. No entanto, alternativas de tecido e policarbonato estão subindo um uma CAGR de 15,25% à medida que OEMs perseguem cada quilograma de redução de massa em crossovers elétricos. Módulos de tecido economizam até 20 kg por teto e melhoram altura do centro de gravidade, um fator crítico para algoritmos de estabilidade de rolamento.

Adoção de policarbonato também atende regras mais rigorosas de proteção de pedestres ao flexionar sob impacto de forma de cabeçum, um design que vidro rígido não pode igualar. Custos de ferramental inicial permanecem mais altos, mas inserções modulares compatíveis com estampagens existentes facilitam transição. Com o tempo, o tamanho do mercado de teto solar automotivo de materiais leves deve expandir à medida que pacotes de bateria crescem e ansiedade de alcance paraçum metas de massa agressivas. Fornecedores tradicionais de vidro investem em linhas de laminado híbrido para se proteger contra risco de deslocamento, enquanto empresas de compósitos aeroespaciais exploram co-cura de quadros de fibra de carbono com peles de policarbonato para nameplates ultra-luxo. Esta interação competitiva mantém margens sob pressão, mas acelera avanços na ciência de materiais.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Tipo de Sistema de Teto Solar: Formatos Panorâmicos Definem a Agenda de Estilo

Tetos panorâmicos capturaram 64,25% do mercado de teto solar automotivo em 2024 e entregam um perspectiva de CAGR mais rápida de 17,31%, impulsionados por clientes que equiparam vidro maior com ambiente sofisticado. Configurações de dois doréis executam quase comprimento total, oferecendo passageiros da segunda fileira um mesma vista do céu uma vez reservada para ocupantes da frente. Arquiteturas BEV acomodam essas extensões porque pacotes de bateria fortalecem torção do floorpan, reduzindo penalidades de rigidez de corte de teto.

Para montadoras, diferenciar um SUV compacto com um teto solar de largura total custa menos do que reajustar um trem de paraçum, então estúdios de design favorecem o recurso em programas de facelift. Variantes tilt-slide integradas continuam um servir sedãs, enquanto tipos pop-acima e spoiler preenchem cupês esportivos de nicho onde arrasto aero supera amplitude da cabine. O crescimento do tamanho do mercado de teto solar automotivo em sistemas panorâmicos também alimenta demanda por eletrônicos de vidro inteligente, já que áreas de superfície maiores amplificam carga solar e preocupações com ofuscamento. Fornecedores integram escurecimento zonal e sequências de abertura sequencial, recursos que se ligam um scripts de iluminação ambiente e assistentes de voz, mantendo um categoria tecnologicamente vibrante até 2030.

Por Tipo de Operação: Eletrificação Torna-se Padrão

Penetração de mecanismo elétrico atingiu 93,21% do total de unidades em 2024 e crescendo um uma CAGR de 12,74%, tornando atuação motorizada uma expectativa baseline entre compradores de carros novos. Controladores mecatrônicos robustos agora fazem interface com computação de domínio de carroceria para entregar funções de fechamento suave, anti-pinch e auto-shut de detecção de chuva. À medida que custos de motor caem abaixo de USD 20 por montagem, sistemas de manivela manual sobrevivem apenas em microcarros e acabamentos price-leader para mercados de orçamento.

Caminhos de firmware sobre-o-ar criam possibilidades de receita recorrente ao desbloquear velocidades de abertura em estágios ou ventilação sincronizada de teto-e-janela como parte de pacotes de conforto pagos. Portanto, um participação do mercado de teto solar automotivo comandada por sistemas elétricos permanece decisiva, e volumes manuais residuais são previstos para contrair anualmente. Fornecedores diversificam catálogos de atuador com caixas de engrenagem planetárias otimizadas para interiores BEV silenciosos, enquanto escassez de semicondutores empurra estratégias de dupla fonte para manter estabilidade do plano de construção.

Por Tipo de Veículo: Arquitetura SUV Sustenta Volume e Margem

SUVs entregaram 43,76% da demanda do mercado de teto solar automotivo em 2024, superando sedãs, hatchbacks e MPVs. Curvatura alta do teto tolera aberturas maiores sem cortar espaço livre da cabeçum, e consumidores veem um teto panorâmico como consistente com uma narrativa de estilo de vida ao ar livre. um CAGR de 12,36% decorre da realocação de capacidade OEM global: fábricas na América do Norte e Ásia reequipam linhas para derivativos crossover em plataformas de carros pequenos existentes.

Em paralelo, participação de sedan declina mas permanece vital em canais de frota e ride-hail onde ambiente do banco traseiro influencia classificações de viagem. Hatchbacks se envolvem em democratização de recursos à medida que jovens urbanos solicitam opções aspiracionais uma vez ausentes em faixas de préço sub-compacto. Veículos multiusos retrofitam trilhos de teto deslizante com reforços compostos para lidar com aberturas mais largas que servem operadores de turismo e shuttle de aeroporto buscando um toque premium. Até 2030, designers integram sombreamento harmonizado com temas HMI do painel, amarrando abertura do teto um modos de condução para perfis esportivos ou eco

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Propulsão do Veículo: Adoção BEV Acelera Agrupamento de Recursos

Modelos de combustão interna ainda representaram 76,12% das instalações em 2024, refletindo o parc de trem de paraçum mais amplo. um lacuna se estreita rapidamente à medida que BEVs postam uma CAGR de 17,94%, superando crescimento geral de volume de ev e sinalizando que vidro panorâmico é um diferenciador importante para cabines silenciosas e livres de vibração. Embalagem de bateria elimina túneis de transmissão, permitindo que designers criem interiores tipo lounge aprimorados por luz umérea.

Variantes híbridas e plugue-em híbridas ficam atrás, mas contribuem demanda incremental, particularmente em regiões onde infraestrutura de carregamento fica atrás. Equipes de engenharia favorecem vidro fixo de peçum única em BEVs para simplificar vedação e liberar espaço no forro do teto para pods de sensor ou cantos lidar. À medida que redes de carregamento amadurecem, tetos assistidos por solar tornam-se uma ferramenta de marca, dando aos early adopters status eco e um benefício tangível de eficiência em climas ensolarados. O tamanho do mercado de teto solar automotivo capturado por veículos de propulsão elétrica assim cresce mais rápido que o mercado ev subjacente, fortalecendo incentivos do fornecedor para co-projetar módulos de teto e sistemas de gestão térmica de bateria.

Análise Geográfica

América do Norte representou 38,26% da receita de 2024, apoiada pelo apetite do consumidor por veículos grandes e altas taxas de aceitação de recursos de conveniência premium. Padronizar vidro panorâmico em SUVs de médio porte de marcas domésticas sustenta volume, enquanto importações de luxo elevam um barra técnica com matização eletrocrômica e colheita solar. Padrões rigorosos de capotamento impulsionam quadros de reforço de umço ou alumínio robustos, mas o ambiente regulatório estabelecido permite que fornecedores amortizem ferramental ao longo de ciclos longos, mantendo margens saudáveis.

Ásia-Pacífico mostra o caminho de crescimento mais íngreme um uma CAGR de 13,71% até 2030. China lidera em volume absoluto, pareando participação crescente de BEV com incentivos governamentais substanciais para componentes locais. O setor de componentes da Índia cresce um uma CAGR de 8%,[3]"Relatório da Indústria de Componentes Automotivos Indianos 2025," Indian Brand equidade Foundation, ibef.org habilitando fornecimento doméstico que reduz custo desembarcado e remove exposição tarifária. articulação ventures como Inalfa-Gabriel rampam plantas perto de Pune servirão crossovers de próxima geração com tetos panorâmicos adaptados para requisitos de vedação de monções. Hubs de produção do Sudeste Asiático seguem, auxiliados por isenções de imposto de importação para peçcomo localizadas dentro da ASEAN.

Europa sustenta um perfil de tecnologia premium, com OEMs alemãs pioneiras em vidros laminados e escurecimento SPD zonal. Diretrizes leves estimulam quadros de teto compostos que cortam emissões de CO₂ do veículo sob WLTP. Fornecedores co-localizam P&d nos clusters automotivos da região para trabalhar de perto com estúdios de estilo. Em outros lugares, América do Sul mais Oriente Médio e África permanecem nascentes, mas mercados de conversão de pickup e vans de turismo criam bolsões de demanda por spoilers simples, operados manualmente. À medida que indicadores econômicos melhoram, playbooks de fornecedores enfatizam kits modulares que podem escalar de vidro de nível básico um eletrocrômico sem redesenhar chapa metálica.

Cenário Competitivo

O mercado de teto solar automotivo permanece moderadamente concentrado. Têmpera de vidro verticalmente integrada da Webasto garante suprimento, enquanto Magna combina estampagens com eletrônicos para contratos de módulo de teto turnkey. Inalfa sublinha agilidade regional, comissionando linhas na China, Eslováquia e Índia para alinhar com pegadas de montagem OEM.

Tensão competitiva se intensifica à medida que especialistas em vidro inteligente, integradores de células solares e empresas de compostos leves buscam pontos de entrada. Ambilight faz parcerias com tier-1s estabelecidos para incorporar eletrônicos em vidros, contornando alto desembolso de capital para peçcomo mecânicas. AGC investe em revestimentos de transmitância variável para manter conteúdo de alto valor dentro de sua competência central de vidro. Simultaneamente, fabricantes de sensores pressionam por imóveis no topo do teto para montar lidar, levando um compromissos de design entre zonas de visibilidade e área do painel de vidro.

Pressão de préço emerge quando OEMs fazem fonte dupla de módulos para cobrir escassez de chip ou atuador. No entanto, tier-1s defendem margens através de diferenciação de nível de sistema, como algoritmos de ventilação ativa que cortam temperatura da cabine em 5 °c quando estacionado. Portfólios de propriedade intelectual em torno de canais de gestão de água, lógica anti-pinch ou fotovoltaicos de filme fino aumentam ainda mais obstáculos de entrada. Ao longo da previsão, incumbentes que soldam escala de fabricação à funcionalidade nova estão melhor posicionados para equilibrar custo, desempenho e restrições regulamentares em evolução.

Líderes da Indústria de Teto solar Automotivo

-

Webasto grupo

-

Inalfa Roof sistemas grupo B.V.

-

Inteva produtos LLC

-

Yachiyo indústria Co. Ltd

-

Magna International Inc.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Janeiro 2025: Ambilight revelou vidro de teto solar eletrocrômico de segunda geração com matização variável de 40 vezes e bloqueio UV de 99%, citando 10 OEMs assinados e 530 patentes.

- Dezembro 2024: Kia Índia introduziu o SUV Syros com um teto panorâmico de painel duplo como seu ponto de venda de assinatura.

- Dezembro 2024: Inalfa Gabriel teto solar sistemas (IGSS), uma colaboração entre Inalfa Roof sistemas e Gabriel Índia (empresa principal do Grupo Anand de USD 2,2 bilhões), revelou planos para estabelecer novas plantas nos hubs automotivos ocidentais e norte da Índia, respondendo à demanda crescente por tetos solares.

Escopo do Relatório Global do Mercado de Teto solar Automotivo

O teto solar em um veículo é uma abertura fixa ou operável no teto do veículo que permite entrada de luz e ar fresco no compartimento de passageiros. são doréis transparentes ou não transparentes que são operados manualmente ou acionados manualmente, e um disponibilidade de um teto solar varia de veículo para veículo.

O escopo do relatório cobre segmentação baseada em tipo de material, tipo, tipo de veículo e geografia. Por tipo de material, o mercado é segmentado em vidro, tecido e outros tipos de material. Por tipo, o mercado é segmentado no teto solar integrado, teto solar tilt 'n slide e um teto solar panorâmico. Por tipo de veículo, o mercado é segmentado em hatchback, sedan e veículos utilitários esportivos, e por geografia, o mercado é segmentado em América do Norte, Europa, Ásia-Pacífico e Resto do mundo.

O relatório também cobre o tamanho do mercado e previsão para o mercado de teto solar automotivo através das regiões mencionadas. Para cada segmento, o dimensionamento do mercado foi feito em termos de valor (USD bilhão).

| Vidro |

| Tecido |

| Outros |

| Integrado |

| Tilt-n-Slide |

| Panorâmico |

| Pop-Up / Spoiler |

| Elétrico |

| Manual |

| Hatchback |

| Sedan |

| SUV |

| MPV / Outros |

| ICE |

| BEV |

| HEV / PHEV |

| América do Norte | Estados Unidos |

| Canadá | |

| Resto da América do Norte | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul | |

| Europa | Alemanha |

| Reino Unido | |

| França | |

| Itália | |

| Espanha | |

| Rússia | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Japão | |

| Índia | |

| Coreia do Sul | |

| Resto da Ásia-Pacífico | |

| Oriente Médio | Emirados Árabes Unidos |

| Arábia Saudita | |

| Resto do Oriente Médio | |

| África | África do Sul |

| Gana | |

| Resto da África |

| Por Tipo de Material | Vidro | |

| Tecido | ||

| Outros | ||

| Por Tipo de Sistema de Teto Solar | Integrado | |

| Tilt-n-Slide | ||

| Panorâmico | ||

| Pop-Up / Spoiler | ||

| Por Tipo de Operação | Elétrico | |

| Manual | ||

| Por Tipo de Veículo | Hatchback | |

| Sedan | ||

| SUV | ||

| MPV / Outros | ||

| Por Propulsão do Veículo | ICE | |

| BEV | ||

| HEV / PHEV | ||

| Por Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| Resto da América do Norte | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Espanha | ||

| Rússia | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Japão | ||

| Índia | ||

| Coreia do Sul | ||

| Resto da Ásia-Pacífico | ||

| Oriente Médio | Emirados Árabes Unidos | |

| Arábia Saudita | ||

| Resto do Oriente Médio | ||

| África | África do Sul | |

| Gana | ||

| Resto da África | ||

Perguntas-Chave Respondidas no Relatório

Qual é o tamanho atual do mercado de teto solar automotivo?

O mercado está avaliado em USD 18,65 bilhões em 2025 e está projetado para atingir USD 30,85 bilhões até 2030, crescendo um uma CAGR de 10,06%.

Quem são os principais fornecedores?

Webasto, Inalfa e Magna International dominam um produção graçcomo um pegadas de fabricação globais, contratos OEM de longo prazo e investimento contínuo em tecnologia de vidro inteligente.

Qual é um região de crescimento mais rápido no Mercado de Teto solar Automotivo?

Ásia-Pacífico posta um CAGR mais alta de 13,71% até 2030, impulsionada pela crescente produção de veículos na China e Índia e cadeias de suprimento localizadas.

Que materiais estão substituindo tetos de vidro tradicionais?

Módulos de policarbonato leve e tecido estão emergindo, alcançando até 50% de redução de peso e postando uma CAGR de 15% à medida que OEMs perseguem ganho de alcance de ev.

Como tetos solares elétricos diferem dos manuais?

Unidades elétricas, agora 93% das instalações, integram com eletrônicos do veículo para recursos como fechamento de detecção de chuva e controle de smartphone, enquanto sistemas manuais dependem de manivelas mecânicas.

Página atualizada pela última vez em: