Tamanho e Participação do Mercado de Proteção Térmica Automotiva

Análise do Mercado de Proteção Térmica Automotiva pela Mordor Intelligence

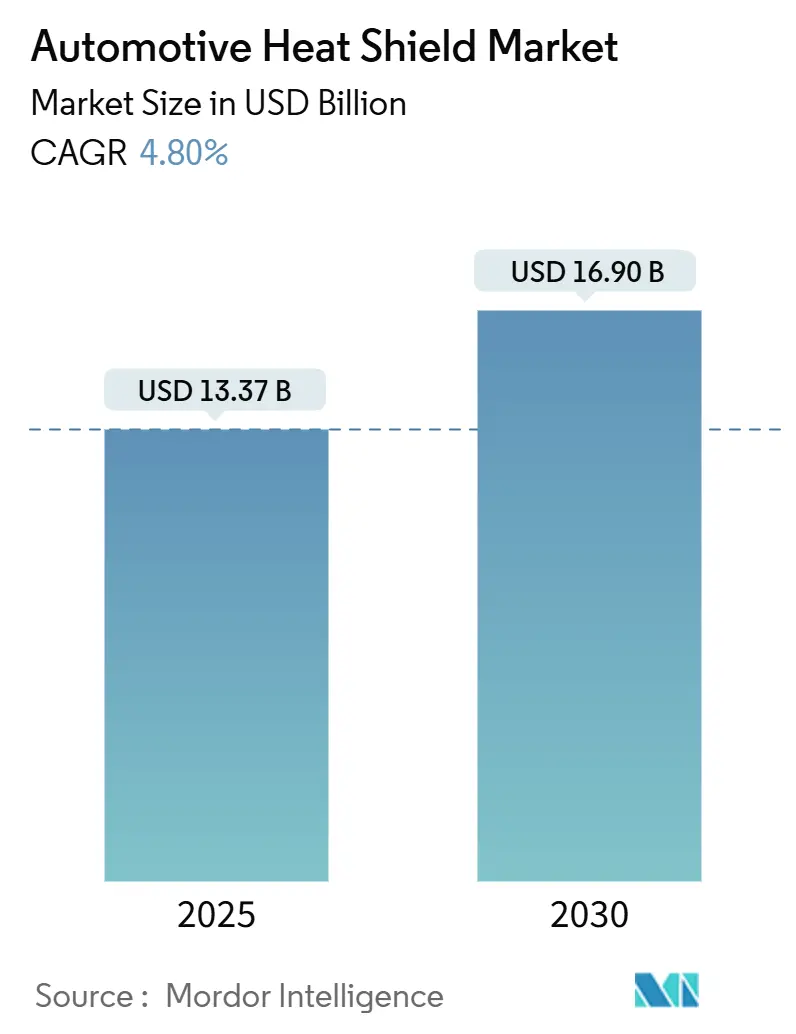

O tamanho do Mercado de Proteção Térmica Automotiva é estimado em US$ 13,37 bilhões em 2025, e espera-se que atinja US$ 16,90 bilhões até 2030, a uma TCAC de 4,80% durante o período de previsão (2025-2030). Regulamentações de emissões mais rigorosas e uma rápida transição para trens de força elétricos estão moldando a trajetória da indústria. Em todas as classes de veículos, as montadoras priorizam proteção térmica, impulsionadas por mandatos de segurança de baterias, metas de redução de peso e materiais inovadores. Elas estão adotando materiais compostos e sensores inteligentes para reduzir peso, manter eficiência dos conversores catalíticos e proteger baterias de íons de lítio durante cargas rápidas. Simultaneamente, fornecedores de primeira linha maiores aproveitam benefícios de escala, diversificam seus portfólios de materiais e empregam estratégias de hedge.

Principais Conclusões do Relatório

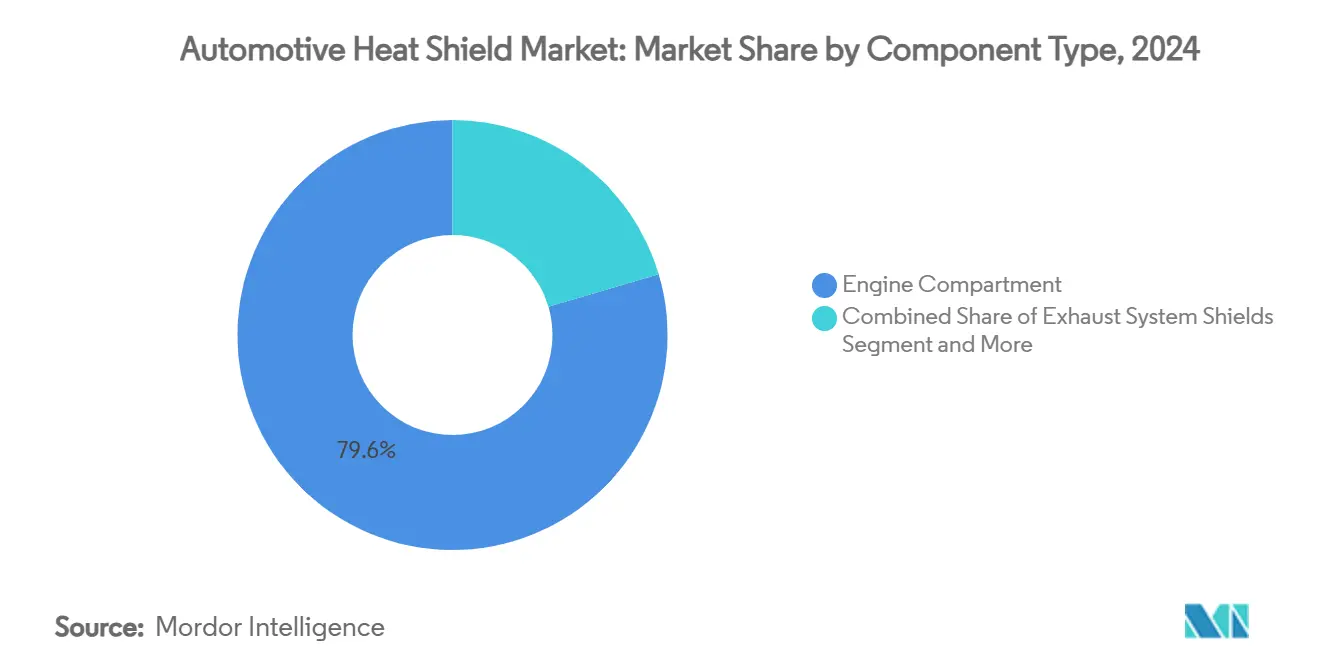

- Por tipo de componente, as Blindagens do Compartimento do Motor detiveram 79,56% da participação do mercado de proteção térmica automotiva em 2024, enquanto as Blindagens de Bateria e Eletrônica de Potência devem se expandir a uma TCAC de 12,04% até 2030.

- Por canal de vendas, as entregas OEM comandaram uma participação de 84,66% do mercado de proteção térmica automotiva em 2024, enquanto o pós-venda está avançando a uma TCAC de 8,06% até 2030.

- Por tipo de veículo, carros de passeio representaram 63,24% do tamanho do mercado de proteção térmica automotiva em 2024, e veículos comerciais leves registraram o crescimento mais rápido com TCAC de 14,48% durante o período 2025-2030.

- Por material, Proteções Térmicas Metálicas representaram 87,01% do mercado de proteção térmica automotiva em 2024, enquanto Proteções Térmicas Não-metálicas/Compósitas devem crescer mais rapidamente, a uma TCAC de 8,57% até 2030.

- Por estrutura do produto, designs de Casco Único dominaram com participação de 56,10% em 2024, enquanto blindagens Sanduíche-Compósitas devem registrar a expansão mais rápida, crescendo a uma TCAC de 7,24% até 2030.

- Por forma, proteções térmicas rígidas capturaram aproximadamente 69,36% das receitas de 2024, enquanto formatos flexíveis devem superá-las, avançando a uma TCAC de 6,32% no mesmo período.

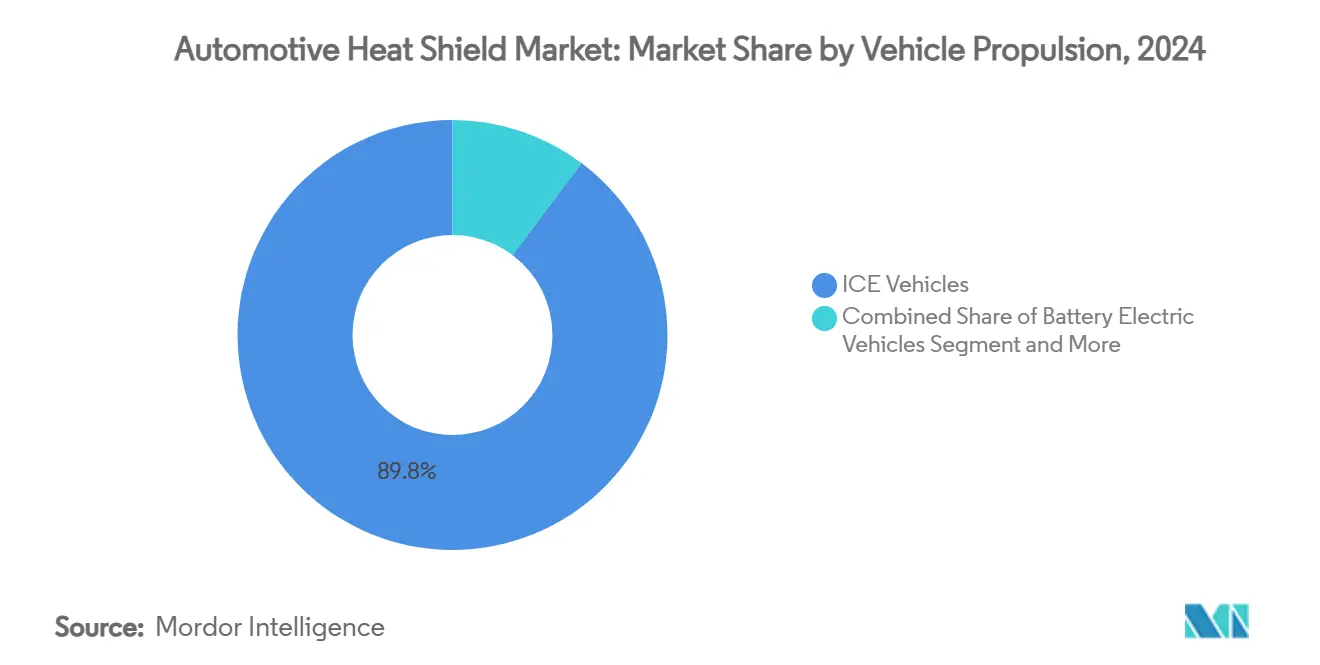

- Por propulsão do veículo, veículos movidos por ICE ainda lideraram com cerca de 89,76% da demanda por proteção térmica em 2024, mas aplicações em Veículos Elétricos a Bateria devem disparar à frente com TCAC de 14,48% até 2030.

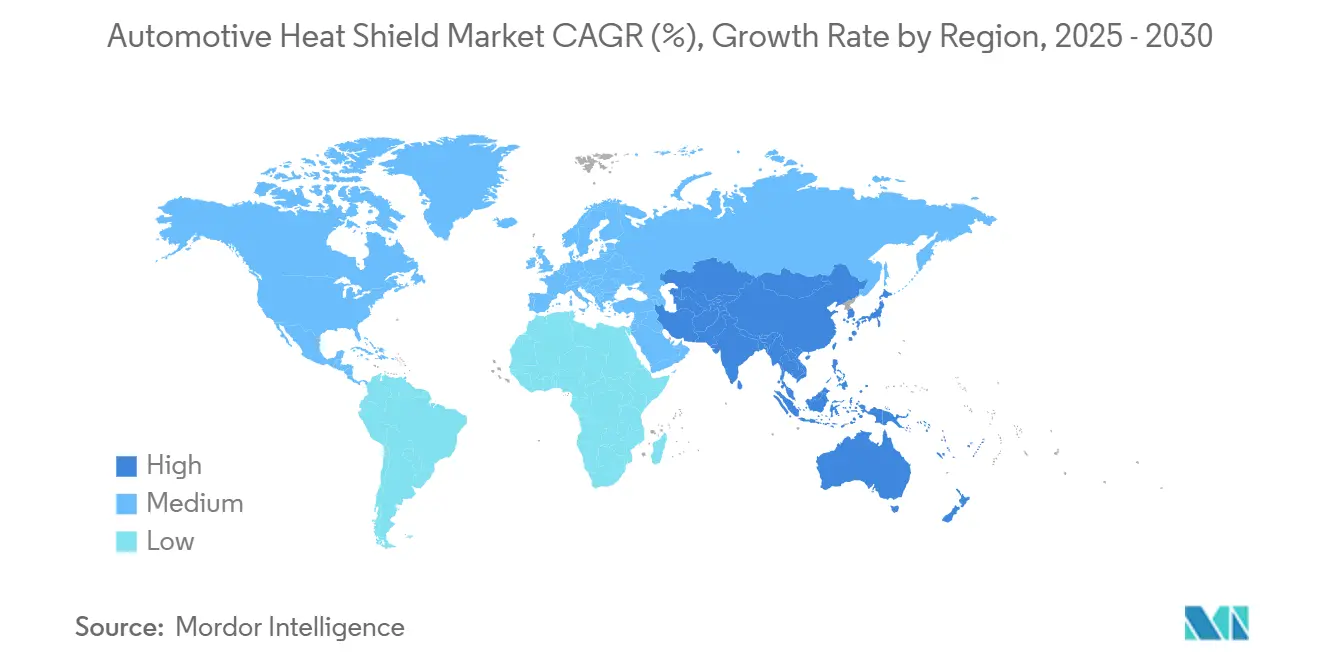

- Por região, a Ásia-Pacífico capturou 46,92% da participação da receita do mercado de proteção térmica automotiva em 2024; a mesma região está projetada para crescer a uma TCAC de 9,69% até 2030.

Tendências e Insights do Mercado Global de Proteção Térmica Automotiva

Análise de Impacto dos Impulsionadores

| Impulsionador | (~) % Impacto na Previsão de TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Regulamentações de Emissão e Economia de Combustível Mais Rigorosas | +1.2% | América do Norte e Europa, com efeitos secundários na China e Índia | Médio prazo (2-4 anos) |

| Surto de Demanda Térmica Híbrida / VE | +1.8% | Global, com concentração na Europa e China | Longo prazo (≥ 4 anos) |

| Adoção de Alumínio Leve e Compósitos | +0.9% | Global, liderada pela América do Norte e Europa | Médio prazo (2-4 anos) |

| Aumento da Produção de Veículos APAC | +1.4% | China, Índia, Japão, Coreia do Sul | Curto prazo (≤ 2 anos) |

| Emergência de Proteções Térmicas Ativas / Inteligentes | +0.7% | América do Norte, Europa, Japão | Longo prazo (≥ 4 anos) |

| Reciclagem de Alumínio ELV para Blindagens de Baixo Carbono | +0.5% | Europa, América do Norte, Japão | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Regulamentações de Emissão e Economia de Combustível Mais Rigorosas

As regras atuais da EPA empurram limites de CO₂ para novos modelos de passageiros em direção a 85 g / milha até 2032, forçando montadoras a operar motores mais quentes e manter conversores catalíticos em temperaturas ótimas de acendimento. Blindagens metálicas multicamadas que capturam calor radiante do escapamento são fundamentais para atender metas de emissões e economia de combustível corporativa média. Blindagens premium de maior margem estão vendo a adoção mais rápida na Califórnia, Europa Ocidental e Japão, enquanto variantes orientadas por custo dominam mercados emergentes com regras mais flexíveis, mas prazos convergentes.

Surto de Demanda de Gerenciamento Térmico de Bateria Híbrida e VE

Pacotes de íons de lítio operam mais seguros entre 20-40 °C, e estruturas de contenção devem suportar eventos excedendo 1.000 °C. Novas camadas de fibra cerâmica e intumescentes dentro de gabinetes de bateria limitam propagação durante fuga térmica, enquanto canais de resfriamento incorporados e inserções de mudança de fase lidam com picos de carga rápida. Montadoras tratando blindagens térmicas como hardware crítico de segurança impulsionam crescimento de dois dígitos, especialmente na China e Alemanha, onde modelos elétricos são lançados em cadência sem precedentes.

Adoção de Material de Alumínio Leve e Compósito

Forjamentos de alumínio com alto teor de Mg e compósitos sanduíche cortam 40-60% da massa versus aço enquanto refletem mais energia infravermelha. Gigacasting agora comprime painéis consideráveis da parte inferior da carroceria-incluindo blindagens do túnel de escapamento-em tiros únicos, economizando etapas de soldagem e melhorando dissipação de calor. Laminados carregados com aerogel cortam transferência térmica em outros 35% e permitem perfis mais finos, abrindo layouts apertados de skateboard de VE para módulos de células maiores.

Aumento da Produção de Veículos em APAC

A produção da Ásia-Pacífico eclipsa pares globais, elevando demanda de curto prazo por blindagens térmicas custo-efetivas, mas prontas para regulamentações. Linhas de VE chinesas especificam envoltórios de bateria de fibra cerâmica em escala, híbridos japoneses adotam blindagens multicamadas ultra-finas de motor para vantagens de NVH e peso, e plantas indianas solicitam formatos de alumínio perfurado simplificados que atendem limites de valor enquanto preservam metas de durabilidade de 500.000 km.[1]"Relatório Integrado 2024," Nippon Steel Corporation, nipponsteel.com

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão de TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Volatilidade de Preços de Matéria-Prima (Al, SS) | -0.8% | Global, com maior impacto em regiões dependentes de importação | Curto prazo (≤ 2 anos) |

| Problemas de Durabilidade com Blindagens Não-Metálicas | -0.6% | Global, com concentração em regiões com climas extremos | Médio prazo (2-4 anos) |

| Custos de Conformidade de Investigações de Cartel | -0.4% | Europa, América do Norte, Japão | Médio prazo (2-4 anos) |

| Eliminação Gradual de Veículos Diesel na Europa | -0.7% | Europa, com efeitos secundários nos mercados globais de exportação | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Volatilidade de Preços de Matéria-Prima (Al, SS)

Os preços do alumínio subiram 15% no início de 2025 após interrupções de bauxita na Austrália e cortes de energia em Yunnan, espremendo margens para fornecedores de chapas estampadas cuja lista de materiais pode exceder 70% de conteúdo metálico. Fornecedores de primeiro nível fazem hedge em bolsas de futuros, mas muitos de terceiro nível carecem de linhas de crédito, provocando P&D acelerado em alternativas poliméricas ou cerâmicas com curvas de custo mais estáveis.

Desafios de Durabilidade de Blindagens Não-Metálicas

Certos compósitos poliméricos perdem até 40% da resistência tênsil após 5.000 h a 200 °C, provocando temores de garantia para turbocompressor ou localizações sob o piso. Ciclos de congelamento-descongelamento no Canadá, Escandinávia e Himalaias induzem micro-rachaduras que podem se propagar durante vibração, direcionando OEMs para sanduíches híbridos metal-cerâmica ou tecidos de reforço até que resinas de alta temperatura amadureçam.[2]"Roadmap de Sustentabilidade 2050," Morgan Advanced Materials, morganadvancedmaterials.com

Análise de Segmento

Por Tipo de Componente: Blindagens de Bateria Rompem Hierarquia Tradicional

Blindagens do Compartimento do Motor controlaram 79,56% do mercado de proteção térmica automotiva em 2024, refletindo a necessidade duradoura de proteger fiação, reservatórios plásticos e vãos de pés de passageiros da radiação do bloco do motor e coletor de escapamento. Cabeçotes turbo e cilindros reduzidos em evolução operam mais quentes, então designs multicamadas de alumínio-com-manta-de-vidro permanecem centrais. Blindagens de Bateria e Eletrônica de Potência, embora menores em receita, estão avançando a TCAC de 12,04% conforme cada quilowatt-hora adicional de densidade energética eleva apostas de contenção. Papéis cerâmicos flexíveis e espumas intumescentes revestem estruturas de bateria, enquanto espalhadores de malha de cobre movem pontos quentes para longe de células durante fases de carga rápida DC.

Blindagens do Sistema de Escapamento permanecem o segundo maior subsegmento com 15%, impulsionadas por janelas de temperatura de pós-tratamento Euro 7 e EPA. Essas montagens frequentemente carregam construção de duplo casco e padrões ondulados para reter ar de camada limite e cortar temperaturas superficiais em 40 °C. Blindagens de Turbocompressor e Coletor de Admissão seguem, registrando TCAC de 9,6% graças à adoção global de turbo-gasolina. Blindagens de Parte Inferior da Carroceria e Assoalho acoplam camadas térmicas e acústicas para cortar zumbido do trem de força em até 3 dB e resistir impactos de pedra em SUVs off-road.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Material: Compósitos Desafiam Dominância Metálica

Soluções metálicas detêm 87,01% da participação de mercado em 2024-principalmente chapa de alumínio três xxx e 409 inoxidável-ainda compreendem o grosso dos embarques do mercado de proteção térmica automotiva devido a fluxos de formação, união e reciclagem bem conhecidos. Hidroconformação de espessura variável e perfuração a laser agora reduzem peso enquanto ventilam calor de escapamento preso.

Alternativas não-metálicas e compósitas estão tomando participação, aproveitando economias de massa de 40-60% e quedas de isolamento de 35%. Mantas preenchidas com aerogel empurram condutividade para baixo até 0,015 W/mK, permitindo sanduíches de 2 mm que rivalizam com cascos de alumínio de 6 mm. Painéis PyroThin® da Aspen Aerogels cercam grupos de células VE, confinando eventos de fuga a módulos únicos e dando aos designers de pacotes margem de resfriamento valiosa.[3]"Barreiras Térmicas PyroThin para Baterias VE," Aspen Aerogels, aspenaerogels.com

Por Estrutura do Produto: Designs Sanduíche Ganham Tração

Estampados de casco único detêm 56,10% da participação de mercado em 2024, permanecendo populares para zonas de respingo e suportes de calor moderado porque sua geometria de peça única limita desembolso de ferramentas. Ainda assim, temperaturas de pico crescentes sob o capô expõem seu teto de 200 °C. Formas de casco duplo inserem uma lacuna de ar que bloqueia até 40% do fluxo radiativo, atendendo metas de absorção de cabine mais rigorosas sem redesenhar geometria de anteparo.

O crescimento mais rápido está em compósitos sanduíche que combinam uma pele de alumínio com um centro cerâmico microporoso. A Morgan Advanced Materials agora fornece mantas multicamadas que cortam 70% do peso comparado com bandejas de aço anteriores enquanto mantêm dutos de gás de escapamento em ou abaixo de 450 °C durante ciclos de dever de subida de colina.

Por Forma: Soluções Flexíveis Abordam Geometrias Complexas

Blindagens rígidas comandam uma participação dominante de 69,36% do mercado de proteção térmica automotiva em 2024, atendendo principalmente pedidos de grande volume. Prensas automatizadas estão ocupadas produzindo peças uniformes para coletores ICE e túneis sob o piso. Com transferências contínuas de 600 toneladas, fabricantes mantêm paridade de custo, mantendo despesas abaixo de US$ 3 por peça para sedãs de porte médio.

No entanto, o mercado está mudando em direção a folhas flexíveis e mantas acolchoadas conforme VEs integram baias de eletrônica de potência com fiação densamente embalada, linhas de refrigerante e portas de carga. Projeções indicam uma subcategoria flexível florescente, esperada para atingir US$ 5,2 bilhões até 2030, com taxa de crescimento anual de 6,32%. Notavelmente, quando colados a folha de alumínio, tecidos aramida-vidro oferecem vantagem única: podem ser ajustados à mão pós-montagem, efetivamente selando lacunas ao redor de caixas de junção de alta voltagem e reduzindo significativamente tempo de retrabalho.

Por Propulsão do Veículo: Eletrificação Impulsiona Soluções Especializadas

Modelos ICE dominam o mercado, comandando participação de 89,76% em 2024. Esses modelos requerem blindagens para manter substratos catalíticos acima de 400 °C para conversão efetiva de emissões e prevenir danos de queimadura durante ascensões de alta inclinação. Enquanto isso, veículos elétricos híbridos estão incorporando isolamento secundário para blindar baterias de tração de surtos na baia do motor. Esse movimento amplia a zona térmica, agora englobando inversores e conversores DC-DC.

O mercado de proteção térmica automotiva está testemunhando o crescimento mais rápido no segmento elétrico a bateria, projetado a TCAC de 14,48% até 2030. Esse surto é impulsionado por OEMs adotando tubos de aço de parede dupla preenchidos com mantas cerâmicas, projetados para suportar eventos térmicos de até 1.100 °C, em linha com padrões de teste de fogo UN ECE R100.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Tipo de Veículo: Carros de Passeio Lideram, Frotas Comerciais Seguem

Carros de passeio geraram 63,24% da receita em 2024, com sedãs e crossovers de médio porte adotando encapsulamento composto ao redor de espirais turbo para atender tempo de reinicialização de parada ociosa. Vans comerciais leves viram participação de 24%, priorizando durabilidade para rotas logísticas multi-turno; túneis de aço perfurado pareados com forros de fibra de vidro-agulhados estendem vida para 300.000 km.

Equipamentos comerciais pesados aproveitam chapa 409 SS mais espessa e envoltório cerâmico ao redor de filtros de partículas diesel para demandas de tempo de atividade superando 1 milhão de km. Tratores off-highway integram blindagens de tecido de basalto reforçado que resistem impacto de lama e produtos químicos de lavagem.

Por Canal de Vendas: OEMs Dominam, Pós-venda Acelera

Contratos OEM representaram 84,66% da receita do mercado de proteção térmica automotiva em 2024, graças à integração de design de fase inicial e requisitos de validação que travam fornecedores em plataformas multi-anuais. Ciclos de vida de plataforma agora incluem arquiteturas de skateboard VE, demandando requalificação de desempenho de blindagem sob novos mapas térmicos.

O pós-venda cresce 8,06% anualmente conforme proprietários retrofitam tecido de vidro aluminizado a projetos turbo vintage ou substituem peças OE corroídas em regiões de alto sal. Afinadores especializados oferecem envoltórios de aço inoxidável polido que dobram como upgrades estéticos enquanto cortam temperaturas de admissão sob o capô em 8°C.

Análise Geográfica

A Ásia-Pacífico reteve participação de 46,92% do mercado de proteção térmica automotiva em 2024 e está se expandindo a TCAC de 9,69%. Hubs de montagem VE chineses em Guangdong e Jiangsu especificam isoladores de bateria de fibra cerâmica, enquanto OEMs japoneses embarcam híbridos acústico-térmicos multicamadas que baixam ruído do trem de força e absorção de cabine simultaneamente. Fornecedores localizados da Índia produzem formas de alumínio perfurado otimizadas por custo, atendendo metas de preço de carros pequenos enquanto garantem durabilidade de 500.000 km em climas de monção. Firmas sul-coreanas especializam-se em blindagens de resfriamento de pacote de bateria de alta densidade para SUVs de exportação, aproveitando liderança doméstica em tecnologia de células.

A Europa seguiu com participação de 27,22%, onde regras de escapamento Euro 7 e cotas rigorosas de redução de peso de OEM estimulam demanda por designs compósitos e de alumínio reciclado. Marcas de luxo alemãs pagam prêmios por mantas térmicas de titanato-alumineto ultra-finas que protegem invólucros turbo. Programas de segmento médio franceses experimentam com matéria-prima de alumínio de fim de vida que corta CO₂ incorporado em até 95%. Construtores de performance de baixo volume britânicos escolhem blindagens Inconel impressas em 3D para espirais de turbina complexas, ilustrando o apetite da região por manufatura aditiva.

A América do Norte contribuiu com 18,13% da receita de 2024. Linhas de pickup e SUV dos Estados Unidos consomem blindagens de alumínio estampado tradicionais em grandes lotes, ainda assim plataformas VE da Tesla, GM e Ford impulsionam crescimento rápido em proteção de compartimento de bateria. O clima de congelamento-descongelamento do Canadá eleva limites de teste de durabilidade, empurrando fornecedores compósitos em direção a arquiteturas híbridas metal-cerâmica. A base de fornecedores amadurecedora do México agora molda envoltórios flexíveis preenchidos com aerogel para exportação para plantas de montagem de Michigan e Ontário, diversificando o mapa de fornecimento regional.

Cenário Competitivo

Os cinco principais fornecedores-Autoneum, Dana, ElringKlinger, Tenneco e Sumitomo Riko-coletivamente possuíam maioria dos embarques globais de 2024, refletindo consolidação moderada. Fornecedores de primeira linha maiores aproveitam plantas multi-regionais e contratos de alumínio com hedge para amortecer oscilações de commodities, enquanto recém-chegados especialistas atacam nichos VE de alto crescimento com químicas de aerogel ou intumescentes. Aspen Aerogels licencia sua tecnologia PyroThin® para múltiplos integradores de módulo, criando semelhanças de segurança inter-marcas. A aquisição de 2025 da Dana de uma linha de moldagem composta na Eslováquia sublinha estratégia de misturar experiência metálica e polimérica.

Pressão de preço pesa sobre peças metálicas legadas conforme know-how de estampagem se torna commodity, enquanto blindagens específicas para VE mantêm margens brutas mais altas através de químicas protegidas por patente. Firmas de manufatura aditiva como EOS ajudam OEMs premium a imprimir estruturas de resfriamento em rede em Inconel de parede fina, cortando massa e facilitando fluxos de ar sob o capô. Espaço em branco estratégico reside em painéis térmico-acústicos integrados que consolidam espuma NVH, reflexão de calor e barreiras de ingresso de água em uma etapa de instalação, especialmente atraente para estruturas VE estilo skateboard.

Fornecedores menores sem capacidade global de hedge enfrentam exposição de custo de matéria-prima, impulsionando conversas de fusão e joint ventures. Fornecedores de segunda linha que dominam laminações híbridas alumínio-compósito ganham participação quando OEMs demandam redução de peso combinada e tolerância a alta temperatura, notavelmente na Ásia, onde volumes de produção recompensam ciclos rápidos de ferramentas. Barreiras de entrada no mercado giram em torno de IP de material, prensas de formação intensivas em capital e protocolos de validação que se estendem de testes Árticos de -40 °C a firewalls de fuga térmica de 1.200 °C.

Líderes da Indústria de Proteção Térmica Automotiva

-

ElringKlinger AG

-

Dana Incorporated

-

Autoneum Holding AG

-

Tenneco Inc. (Federal-Mogul)

-

Sumitomo Riko Co. Ltd.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Fevereiro de 2025: Brookfield adquiriu a Chemelex, líder em sistemas de rastreamento térmico elétrico, expandindo suas capacidades em tecnologias de regulação de temperatura aplicáveis ao gerenciamento térmico automotivo.

- Novembro de 2024: Autoneum inaugurou um novo Centro de Pesquisa e Tecnologia (R&T) em Xangai, China, visando Nova Mobilidade e fortalecendo sua posição na região. Este centro está definido para auxiliar no desenvolvimento e produção de componentes e materiais adequados para e-mobilidade.

- Setembro de 2024: Zircotec revelou novos revestimentos de alto desempenho para gabinetes de bateria de veículos elétricos e placas de resfriamento.

Escopo do Relatório do Mercado Global de Proteção Térmica Automotiva

O relatório do Mercado de Proteção Térmica Automotiva cobre as últimas tendências e desenvolvimentos. O Mercado de Proteção Térmica Automotiva é segmentado por Tipo de Componente, Tipo de Veículo e Geografia. O relatório também cobre a participação de mercado dos principais players em volume US$ bilhões.

Baseado no Tipo de Componente, o mercado é segmentado como Compartimento do Motor, Compartimento de Escapamento e Outros Tipos. Por Tipo de Veículo, o mercado é segmentado como Carros de Passeio e Veículos Comerciais. Por Canal de Vendas, o mercado é segmentado como OEMs e Pós-venda, e baseado na Geografia, o mercado é observado como América do Norte, Europa, Ásia-Pacífico, América do Sul e Oriente Médio e África.

| Blindagens do Compartimento do Motor |

| Blindagens do Sistema de Escapamento |

| Blindagens de Turbocompressor e Coletor de Admissão |

| Blindagens de Parte Inferior da Carroceria e Assoalho |

| Blindagens de Bateria e Eletrônica de Potência |

| Outras Blindagens de Componente |

| Proteções Térmicas Metálicas |

| Proteções Térmicas Não-metálicas / Compósitas |

| Mantas de Isolamento / Multicamadas |

| Casco Único |

| Casco Duplo |

| Compósito Sanduíche |

| Rígida |

| Flexível |

| Veículos ICE |

| Veículos Elétricos Híbridos |

| Veículos Elétricos a Bateria |

| Carros de Passeio |

| Veículos Comerciais Leves |

| Veículos Comerciais Pesados |

| Veículos Off-Highway e Agrícolas |

| OEMs |

| Pós-venda |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul | |

| Europa | Alemanha |

| Reino Unido | |

| França | |

| Espanha | |

| Itália | |

| Rússia | |

| Resto da Europa | |

| APAC | China |

| Índia | |

| Japão | |

| Coreia do Sul | |

| ASEAN | |

| Resto da APAC | |

| Oriente Médio e África | Arábia Saudita |

| Emirados Árabes Unidos | |

| África do Sul | |

| Resto do Oriente Médio e África |

| Por Tipo de Componente | Blindagens do Compartimento do Motor | |

| Blindagens do Sistema de Escapamento | ||

| Blindagens de Turbocompressor e Coletor de Admissão | ||

| Blindagens de Parte Inferior da Carroceria e Assoalho | ||

| Blindagens de Bateria e Eletrônica de Potência | ||

| Outras Blindagens de Componente | ||

| Por Material | Proteções Térmicas Metálicas | |

| Proteções Térmicas Não-metálicas / Compósitas | ||

| Mantas de Isolamento / Multicamadas | ||

| Por Estrutura do Produto | Casco Único | |

| Casco Duplo | ||

| Compósito Sanduíche | ||

| Por Forma | Rígida | |

| Flexível | ||

| Por Propulsão do Veículo | Veículos ICE | |

| Veículos Elétricos Híbridos | ||

| Veículos Elétricos a Bateria | ||

| Por Tipo de Veículo | Carros de Passeio | |

| Veículos Comerciais Leves | ||

| Veículos Comerciais Pesados | ||

| Veículos Off-Highway e Agrícolas | ||

| Por Canal de Vendas | OEMs | |

| Pós-venda | ||

| Por Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| México | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Espanha | ||

| Itália | ||

| Rússia | ||

| Resto da Europa | ||

| APAC | China | |

| Índia | ||

| Japão | ||

| Coreia do Sul | ||

| ASEAN | ||

| Resto da APAC | ||

| Oriente Médio e África | Arábia Saudita | |

| Emirados Árabes Unidos | ||

| África do Sul | ||

| Resto do Oriente Médio e África | ||

Principais Questões Respondidas no Relatório

Qual é o tamanho atual do mercado de proteção térmica automotiva?

O tamanho do mercado de proteção térmica automotiva é US$ 13,37 bilhões em 2025, projetado para atingir quase US$ 16,90 bilhões até 2030.

Qual segmento de componente detém a maior participação?

Blindagens do Compartimento do Motor lideram com 79,56% da receita global em 2024 devido ao seu papel duradouro no gerenciamento de calor sob o capô.

Por que proteções térmicas específicas para bateria estão crescendo tão rapidamente?

Blindagens de Bateria e Eletrônica de Potência estão avançando a TCAC de 12,04% porque pacotes de veículos elétricos requerem barreiras térmicas sofisticadas que previnem fuga térmica e mantêm temperaturas operacionais ótimas.

Qual região contribui mais para a demanda?

Ásia-Pacífico comanda 46,92% das vendas globais graças à alta produção de veículos na China, Índia, Japão e Coreia do Sul, e também é a região de crescimento mais rápido com TCAC de 9,69%.

Como oscilações de preços de matéria-prima estão afetando fornecedores?

Preços voláteis de alumínio e aço inoxidável comprimem margens de fornecedores em até 0,8 pontos de TCAC, forçando players maiores a fazer hedge e provocando firmas menores a explorar substitutos poliméricos ou cerâmicos.

Quais materiais inovadores estão moldando proteções térmicas futuras?

Compósitos preenchidos com aerogel, espumas intumescentes e sanduíches multicamadas alumínio-cerâmica permitem blindagens mais finas e leves que suportam temperaturas acima de 1.000 °C enquanto atendem metas de redução de peso das montadoras.

Página atualizada pela última vez em: