Análise do mercado AHSS automotivo da Europa

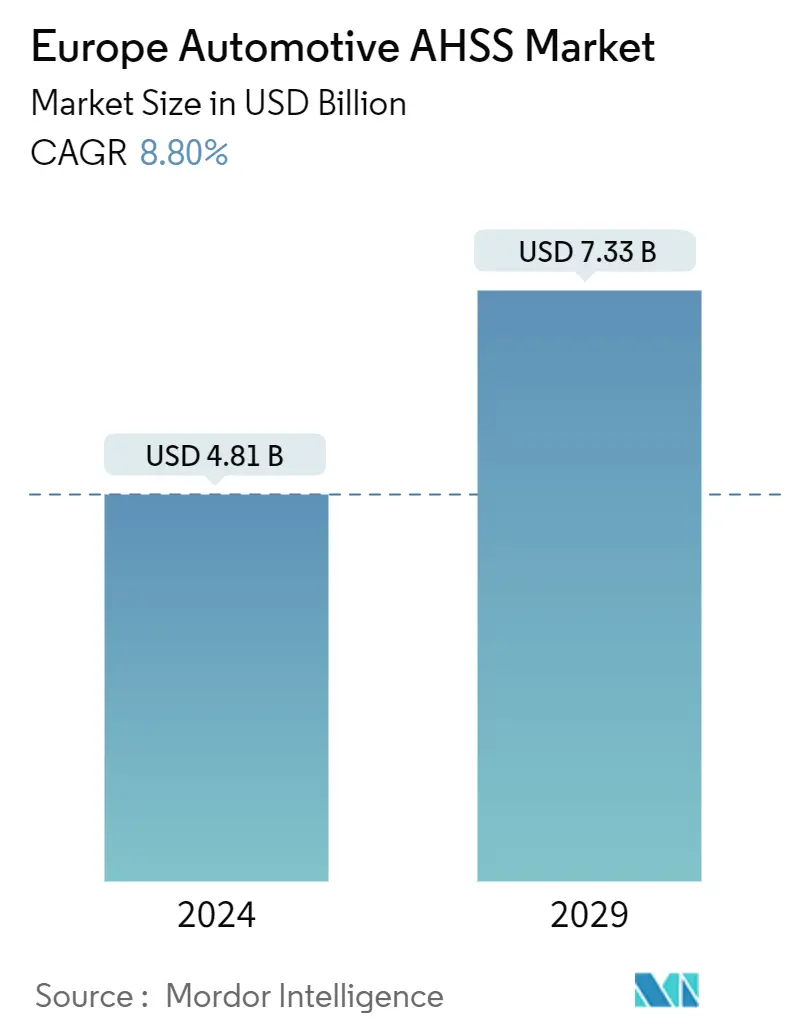

O tamanho do mercado europeu Automotive AHSS é estimado em US$ 4,81 bilhões em 2024, e deverá atingir US$ 7,33 bilhões até 2029, crescendo a um CAGR de 8,80% durante o período de previsão (2024-2029).

A longo prazo, a procura pela redução do peso para melhorar o desempenho e a segurança dos veículos está a crescer na Europa, o que poderá impulsionar o mercado de AHSS. Como resultado, o Aço Avançado de Alta Resistência (AHSS), um material crucial para a redução de massa dos veículos, é o material que mais cresce na indústria automotiva atual.

A Europa é o maior produtor mundial de aço bruto e espera-se que a Europa domine a indústria de AHSS até 2025. O valor de mercado de receitas elevadas pode ser atribuído à presença de grandes fabricantes de automóveis e OEMs na região. A recuperação do sector automóvel durante o período de recessão, em toda a região, poderá apoiar ainda mais o crescimento regional.

O aço representa cerca de 70% do peso médio de um automóvel. Em comparação com o aço padrão, o AHSS permite reduzir o peso do veículo em 23-35%, o que é cerca de 165 a 250 kg, para um automóvel de passageiros normal, poupando 3 a 4,5 toneladas de gases com efeito de estufa ao longo do ciclo de vida total do veículo. Esta poupança nas emissões é muito mais substancial do que o CO2 emitido durante a produção completa do aço necessário num automóvel.

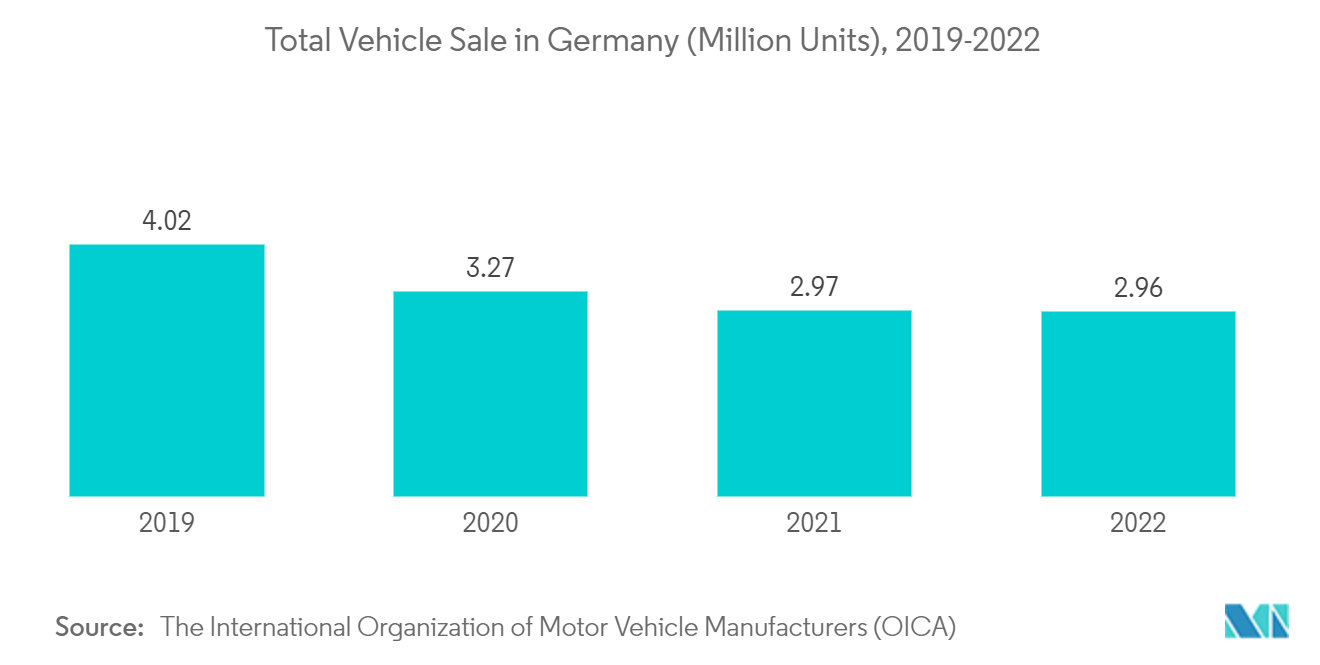

Além disso, na Europa, a Alemanha é um dos mercados proeminentes para AHSS em automóveis. O país é o maior produtor de aço da UE28, com uma produção anual de aproximadamente 42,4 milhões de toneladas métricas de aço bruto, o que, por sua vez, provavelmente criará uma oportunidade lucrativa para o mercado durante o período de previsão.

Tendências do mercado AHSS automotivo na Europa

Veículo elétrico a bateria dominando o mercado

O aço percorreu um longo caminho desde sua forma básica de aço-carbono até classes de aço de alta resistência mais avançadas que oferecem melhor conformabilidade. Esses novos tipos de aço têm relações resistência/peso excepcionais, o que os torna perfeitos para aplicações como gabinetes de baterias em veículos elétricos. O aço avançado de alta resistência pode proteger eficazmente a bateria, minimizando o peso e maximizando a integridade estrutural.

Houve um aumento no consumo de aço na indústria automotiva na Europa, pois a composição do aço envolve mais de 30% da estrutura da carroceria, painéis, portas e fechamento do porta-malas, conferindo-lhe absorção de energia e alta resistência em caso de colisão.

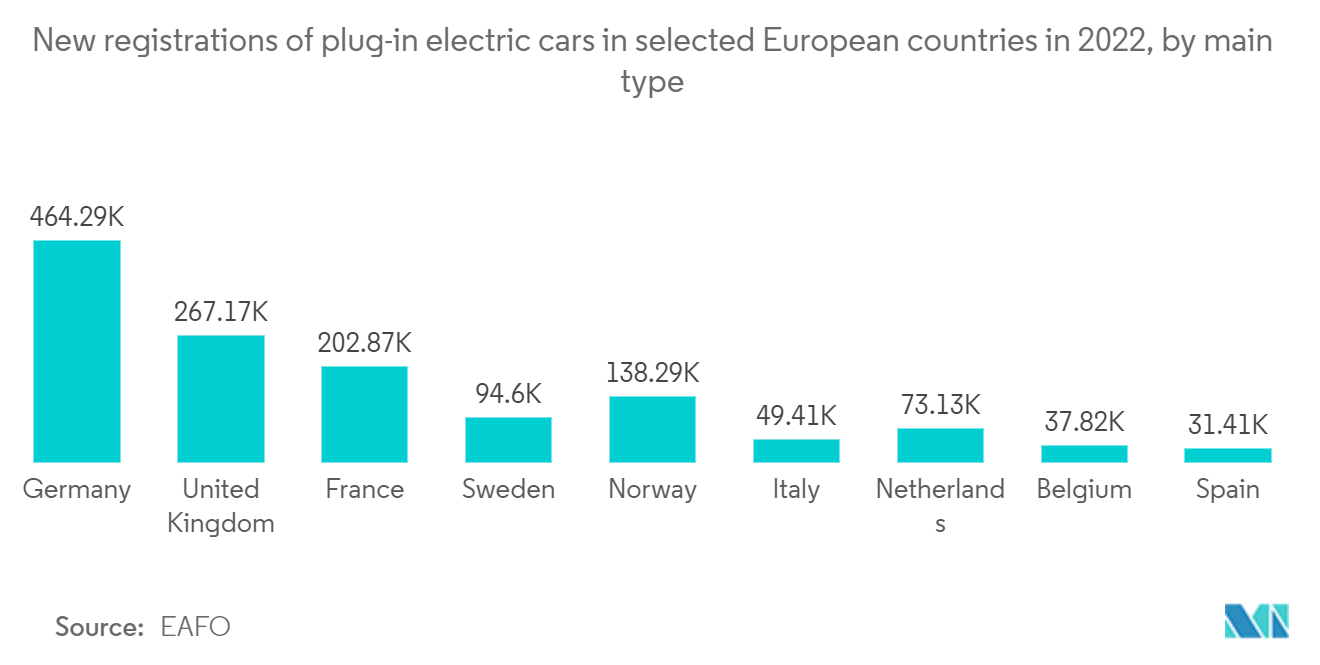

Os veículos eléctricos registaram um crescimento saudável nos últimos anos, com um aumento na utilização/vendas devido ao aumento das normas regulamentares por parte de várias organizações e governos para controlar os níveis de emissões e promover veículos com emissões zero, bem como ao aumento da infra-estrutura de carregamento em todas as regiões.

A Alemanha é um centro para a indústria automóvel e o país testemunhou um aumento na produção de veículos, o que deverá impulsionar o mercado. Em 2022, os registos de novos veículos eléctricos a bateria na Alemanha cresceram 34% e detêm uma quota de mercado de 14,7%. Considerando que os veículos elétricos híbridos plug-in registraram cerca de 11.787 unidades em 2022 e detêm uma participação de mercado de 5,8% em 2022.

O país também oferece consideráveis reduções fiscais e incentivos para a compra de carros elétricos e estações de carregamento. Os novos automóveis eléctricos que custam menos de 44.147 dólares são elegíveis para um reembolso governamental de 9.933 dólares, enquanto um subsídio de 994 dólares do banco estatal de desenvolvimento está disponível para a construção de uma estação privada de carregamento de carros eléctricos.

Diversas legislações e políticas anunciadas pelo governo para promover as vendas de veículos elétricos em todo o país provavelmente testemunharão um grande crescimento no mercado durante o período de previsão. Por exemplo, em 2022, o governo anunciou a legislação para veículos com emissão zero. O governo pretende obter 100% de aquisições de veículos ligeiros com emissões zero de frotas pertencentes e operadas pelo governo civil, com aspirações de aquisições de veículos médios e pesados com 100% de emissões zero, o mais tardar até 2035.

Os fabricantes automóveis e as partes interessadas do ecossistema em cada região começaram a adaptar-se às mudanças nos padrões regionais com base nas necessidades e preferências dos clientes. Espera-se que o mercado estudado se expanda devido ao aumento da demanda por veículos e ao aumento dos padrões de vida em todo o mundo.

O aumento da venda de veículos elétricos em toda a região provavelmente aumentará o consumo de componentes de aço, que por sua vez deverá testemunhar um grande crescimento para o mercado durante o período de previsão.

Alemanha preparada para ser o maior mercado para o mercado europeu de AHSS

A Alemanha é um dos países europeus que mais cresce, mesmo no mercado de veículos eléctricos. De acordo com a Autoridade Federal de Transporte Automóvel, foram registados mais um quarto de carros eléctricos na Alemanha no primeiro semestre de 2022 do que no ano anterior no mesmo período.

Durante esse período, a proporção de veículos totalmente elétricos subiu para 13,5% de todos os novos registos. No geral, os registos de automóveis com tração alternativa aumentaram 14,2%, representando mais de metade de todos os registos de automóveis novos (veículos elétricos a bateria, híbridos, híbridos plug-in, veículos com células de combustível de hidrogénio e veículos a gás). As marcas alemãs representaram 50,6% dos novos registos de automóveis de passageiros com motorizações elétricas durante o período do relatório.

Até 2030, a Alemanha espera ter 15 milhões de veículos elétricos nas estradas. Além disso, o Governo Federal Alemão apoia agressivamente a utilização de veículos eléctricos recarregáveis. Além disso, desde o aumento dos subsídios aos BEV em Junho de 2020, a quota de mercado dos BEV tem aumentado constantemente. Além dos benefícios ambientais, a crescente disponibilidade de veículos eléctricos no mercado está a impulsionar o crescimento.

No entanto, há evidências da crescente popularidade dos automóveis elétricos no país. Como resultado, prevê-se que o governo alemão elimine os incentivos financeiros para a aquisição de veículos eléctricos no próximo ano, uma vez que a crescente popularidade torna os subsídios governamentais obsoletos.

Os veículos eléctricos estão a tornar-se mais populares e em breve já não necessitarão de subsídios governamentais. De acordo com o plano, os subsídios para veículos exclusivamente eléctricos com preços inferiores a 40.488 dólares serão reduzidos para 4.794,82 dólares, contra 6.393,09 dólares no início do próximo ano e para 3.196,55 dólares em 2023. Segundo fontes governamentais, os incentivos concedidos aos proprietários de carros eléctricos irão expirar. assim que o orçamento dos próximos dois anos de 3,44 mil milhões de dólares for gasto.

Espera-se também que futuras aplicações de AHHS nestes veículos elétricos impulsionem o mercado. Com a procura por veículos AHSS em desenvolvimento, várias iniciativas na Alemanha estão a impulsionar avanços tecnológicos. De acordo com o quadro regulamentar (normas Euro 6), existe uma motivação crescente para uma economia de baixo carbono até 2050.

Além disso, organizações de investigação como a Affordable Lightweight Automobiles Alliance (AFLA) são especializadas em lidar com a indústria automóvel leve, que é co-financiada pelo Horizon da Comissão Europeia e pelo EUCAR, o Conselho Europeu de ID Automóvel.

Com base nos pontos mencionados acima, espera-se que o mercado-alvo testemunhe um crescimento considerável durante o período de previsão.

Visão geral da indústria automotiva AHSS da Europa

O mercado europeu automotivo AHSS é dominado por vários players importantes, como ThyssenKrupp AG, SSAB AB, POSCO Co. Ltd., ArcelorMittal SA, Baoshan Iron Steel Co. À medida que a procura por AHSS está a crescer na região, os fabricantes de AHSS automóveis estão a tentar ter vantagem sobre os seus concorrentes através da criação de joint ventures e parcerias e do lançamento de novos produtos com tecnologia avançada. Conseqüentemente, impulsionando o mercado automotivo de AHSS na Europa. Por exemplo,.

- Em novembro de 2023, a Thyssenkrupp AG e a JFE Steel Corporation apresentaram conjuntamente o jetQ, os Aços Avançados de Alta Resistência (AHSS) para mobilidade elétrica. As novas classes jetQ 980 e jetQ 1180 para componentes de estrutura de carroceria geometricamente complexos.

- Em fevereiro de 2023, a ArcelorMittal e a I-FEVS Itália introduziram uma nova colaboração que visa desenvolver soluções de aço inovadoras, seguras, leves, sustentáveis e acessíveis para aplicações de mobilidade elétrica. As novas soluções I-FEVS contarão com os aços avançados de alta resistência (AHSS) da ArcelorMittal, que são usados principalmente em aplicações de mobilidade. A colaboração inclui a industrialização de revestimentos de baterias e estruturas de carrocerias, a investigação de soluções avançadas de aço para soluções de micromobilidade, o projeto de estruturas AHSS ultraleves para soluções emergentes de mobilidade urbana e a incorporação de estruturas de painéis solares inovadoras e de alta eficiência em VEs.

Líderes de mercado automotivo AHSS da Europa

ThyssenKrupp AG

ArcelorMittal SA

SSAB AB

Baoshan Iron & Steel Co. Ltd.

POSCO Co., Ltd.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado automotivo AHSS na Europa

- Em novembro de 2023, a Thyssenkrupp AG apresentou soluções de aço inovadoras e sustentáveis para aplicações automotivas em Stuttgart, Alemanha. Isso inclui os recém-desenvolvidos tipos de tiras de aço de precisão HSM 380 e HSM 420HD para estruturas de assento de aço leve e aço elétrico para acionamentos altamente eficientes sob a marca Powercore Traction.

- Em novembro de 2023, a KIRCHHOFF Automotive Germany realizou um teste do aço de ultra-alta resistência Fortiform da ArcelorMittal em suas instalações de PD na Alemanha. O Fortiforme permite que os OEMs desenvolvam elementos estruturais usando métodos de conformação a frio, como estampagem.

Segmentação da indústria automotiva AHSS da Europa

O aço avançado de alta resistência ou AHSS tem sido considerado um ingrediente importante para o desenvolvimento e inovação de diversos bens de consumo técnicos para atender às crescentes demandas dos clientes. O setor automóvel é um dos setores que aprovou sem esforço o aço avançado como necessário para aumentar a eficiência da sua produção e satisfazer as necessidades dos consumidores.

O mercado europeu automotivo AHSS é segmentado por tipo de aplicação, tipo de veículo, propulsão e país. Por tipo de aplicação, o mercado é segmentado em peças de motor, componentes de transmissão, peças estruturais, entre outros. Por tipo de veículo, o mercado é segmentado em automóveis de passageiros e veículos comerciais. Por propulsão, o mercado é segmentado em motores de combustão interna, veículos elétricos a bateria, veículos elétricos híbridos plug-in, veículos elétricos híbridos e veículos elétricos com células de combustível. Por país, o mercado é segmentado em Alemanha, Reino Unido, França, Itália, Espanha e Resto da Europa.

Para cada segmento, o dimensionamento e a previsão do mercado foram feitos com base no valor (USD).

| Automóveis de passageiros |

| Veículos comerciais |

| Peças do motor |

| Componentes de transmissão |

| Peças Estruturais |

| Outros |

| Motor de Combustão Interna |

| Veículos elétricos a bateria |

| Veículos elétricos híbridos plug-in |

| Veículos Elétricos Híbridos |

| Veículos elétricos com célula de combustível |

| Alemanha |

| Reino Unido |

| França |

| Itália |

| Espanha |

| Resto da Europa |

| Por tipo de veículo | Automóveis de passageiros |

| Veículos comerciais | |

| Por tipo de aplicativo | Peças do motor |

| Componentes de transmissão | |

| Peças Estruturais | |

| Outros | |

| Por Propulsão | Motor de Combustão Interna |

| Veículos elétricos a bateria | |

| Veículos elétricos híbridos plug-in | |

| Veículos Elétricos Híbridos | |

| Veículos elétricos com célula de combustível | |

| Por país | Alemanha |

| Reino Unido | |

| França | |

| Itália | |

| Espanha | |

| Resto da Europa |

Perguntas frequentes sobre pesquisa de mercado AHSS automotivo da Europa

Qual é o tamanho do mercado europeu de AHSS automotivo?

O tamanho do mercado europeu Automotive AHSS deverá atingir US$ 4,81 bilhões em 2024 e crescer a um CAGR de 8,80% para atingir US$ 7,33 bilhões até 2029.

Qual é o tamanho atual do mercado europeu de AHSS automotivo?

Em 2024, o tamanho do mercado europeu automotivo AHSS deverá atingir US$ 4,81 bilhões.

Quem são os principais atores do mercado europeu de AHSS automotivo?

ThyssenKrupp AG, ArcelorMittal SA, SSAB AB, Baoshan Iron & Steel Co. Ltd., POSCO Co., Ltd. são as principais empresas que operam no mercado europeu de AHSS automotivo.

Qual é a região que mais cresce no mercado europeu de AHSS automotivo?

Estima-se que a Europa cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado europeu de AHSS automotivo?

Em 2024, a Europa é responsável pela maior participação de mercado no mercado europeu Automotive AHSS.

Que anos esse mercado europeu de AHSS automotivo cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado europeu automotivo AHSS foi estimado em US$ 4,39 bilhões. O relatório abrange o tamanho histórico do mercado europeu Automotive AHSS para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado europeu Automotive AHSS para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da Indústria Automotiva AHSS da Europa

Estatísticas para a participação de mercado, tamanho e taxa de crescimento de receita da Europa Automotive AHSS em 2024, criadas por Mordor Intelligence™ Industry Reports. A análise Europe Automotive AHSS inclui uma previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.