Tamanho e Participação do Mercado de Câmeras Automotivas

Análise do Mercado de Câmeras Automotivas pela Mordor Intelligence

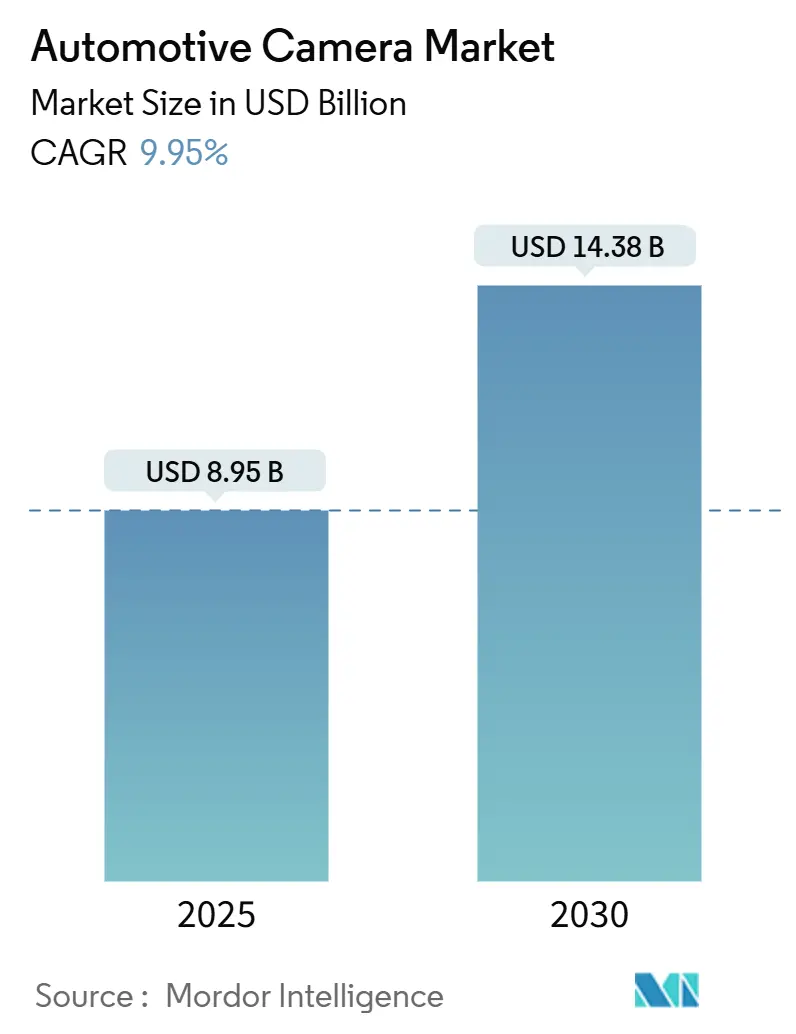

O tamanho do mercado de câmeras automotivas está avaliado em USD 8,95 bilhões em 2025 e prevê-se que atinja USD 14,38 bilhões até 2030, avançando a uma TCAC de 9,95% durante 2025-2030. Uma onda sincronizada de mandatos regulamentares, crescente automação veicular e custos decrescentes de sensores CMOS está elevando tanto os volumes unitários quanto os ASPs, impulsionando o tamanho do mercado de câmeras automotivas em direção ao crescimento de dois dígitos. Regras de segurança mais rigorosas na União Europeia, Estados Unidos e China agora exigem funções habilitadas por câmeras como frenagem automática de emergência, assistência inteligente de velocidade e monitoramento do condutor, tornando as câmeras um núcleo inegociável do design veicular moderno. As montadoras também veem os arrays de múltiplas câmeras como o caminho de menor custo para a autonomia Nível 2+, que está acelerando a adoção em plataformas em modelos de preço médio. Ao mesmo tempo, as tecnologias térmicas e infravermelhas próximas estão ampliando o envelope de desempenho para cenários noturnos e de mau tempo, abrindo oportunidades de upgrade premium. Finalmente, a deflação dos custos de wafers durante 2024 e esperada até 2025 está reduzindo a lista de materiais, permitindo que as OEMs instalem mais câmeras por veículo sem inflar os preços de etiqueta.[1]"Federal Motor Vehicle Safety Standards; Automatic Emergency Braking Systems for Light Vehicles", National Highway Traffic Safety Administration (NHTSA), www.nhtsa.gov.

Principais Conclusões do Relatório

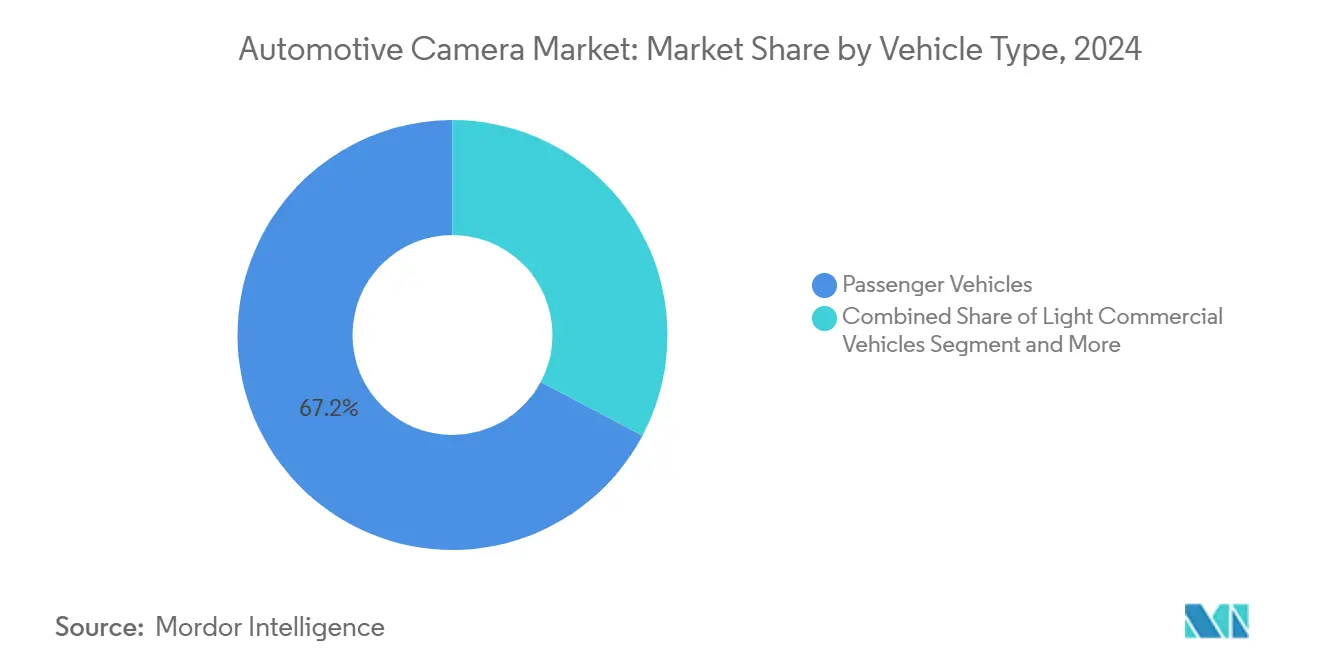

- Por tipo de veículo, os veículos de passageiros lideraram com 67,23% de participação na receita em 2024, enquanto os veículos comerciais leves devem expandir a uma TCAC de 11,51% até 2030.

- Por tecnologia de câmera, o CMOS digital deteve 45,52% da participação do mercado de câmeras automotivas em 2024; o LWIR térmico prevê-se crescer a uma TCAC de 14,89% até 2030.

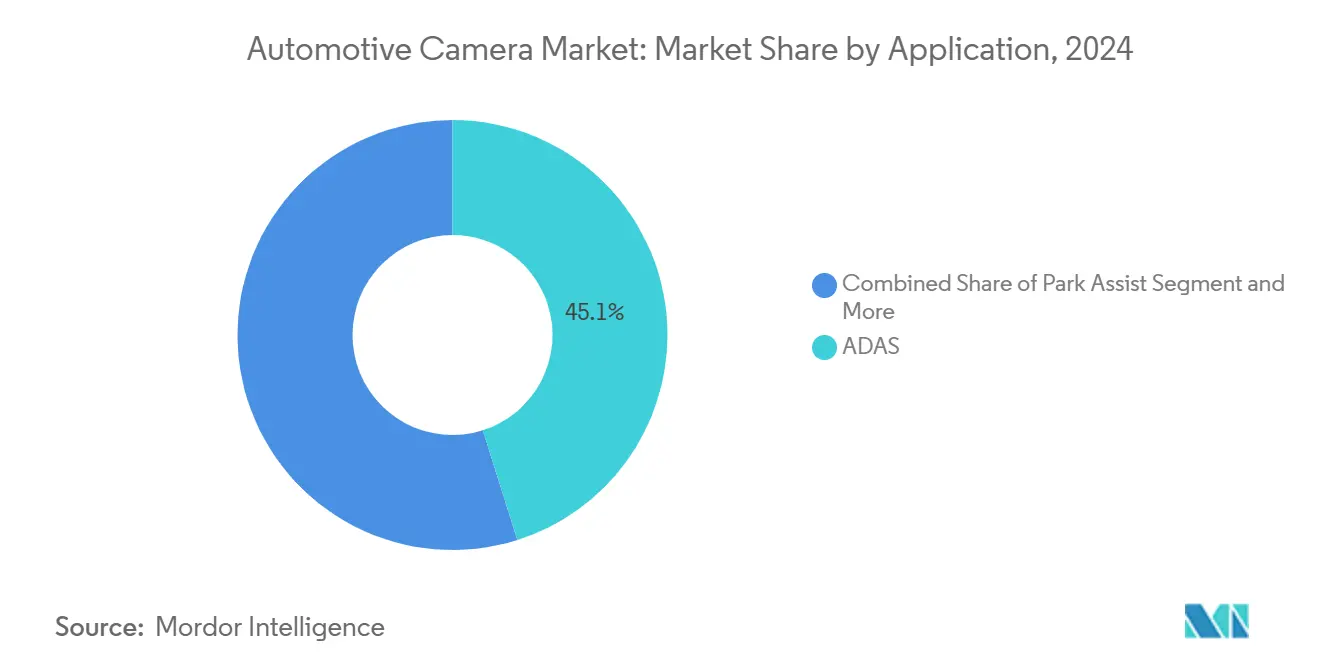

- Por aplicação, ADAS representou uma participação de 45,11% do tamanho do mercado de câmeras automotivas em 2024, enquanto os sistemas de monitoramento do condutor estão avançando a uma TCAC de 16,29%.

- Por canal de vendas, as instalações OEM capturaram 87,45% da receita de 2024, mas o pós-venda está expandindo mais rapidamente a uma TCAC de 15,53%.

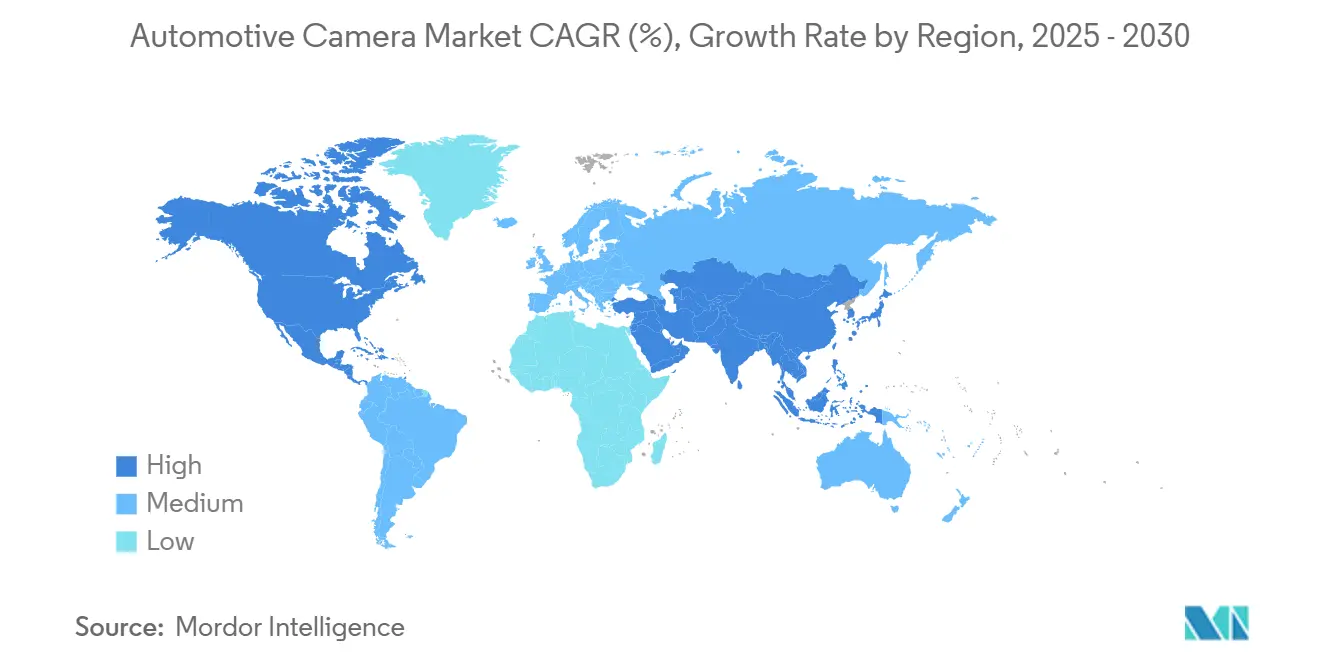

- Por geografia, Ásia-Pacífico liderou com 40,32% da receita global em 2024; a região da América do Norte está crescendo a uma TCAC de 12,82% até 2030.

Tendências e Insights do Mercado Global de Câmeras Automotivas

Análise de Impacto dos Direcionadores

| Direcionador | (~) Impacto em Pontos % na TCAC do Mercado | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Mandatos de câmeras de segurança nos EUA, UE e China | +2.8% | Global, com implementação antecipada na Europa e Estados Unidos | Curto prazo (≤ 2 anos) |

| Penetração de ADAS e autonomia | +2.1% | Global, liderado pela América do Norte e Europa | Médio prazo (2-4 anos) |

| Atração do consumidor por estacionamento/visão 360 | +1.4% | Núcleo Ásia-Pacífico, transbordamento para América do Norte | Médio prazo (2-4 anos) |

| Deflação de custos CMOS-AI | +1.2% | Global | Longo prazo (≥ 4 anos) |

| Momentum regulatório de monitoramento do condutor | +1.1% | UE e China, adoção pendente nos Estados Unidos | Curto prazo (≤ 2 anos) |

| Redução de arrasto de VEs via e-espelhos | +0.9% | Europa e China, expandindo para América do Norte | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Mandatos de câmeras de segurança nos EUA, UE e China

Uma convergência de regulamentações de segurança está forçando as OEMs a integrar suítes de múltiplas câmeras em cada nova plataforma veicular. O Regulamento Geral de Segurança II da União Europeia, efetivo desde julho de 2024, obriga câmeras frontais para manutenção de faixa, assistência inteligente de velocidade e frenagem de emergência. O NCAP da China de 2024 agora pontua a precisão do monitoramento do condutor, efetivamente exigindo câmeras infravermelhas na cabine. Nos Estados Unidos, a regra da NHTSA finalizada em 2024 obriga frenagem automática de emergência com detecção de pedestres até 90 mph, criando uma clara demanda por sensores térmicos que podem ver na escuridão. As montadoras, portanto, buscam arquiteturas de câmeras que atendam simultaneamente aos três regimes, acelerando ciclos de design globais. Fornecedores equipados com designs de referência escaláveis estão vencendo novos RFQs de plataformas de volume. O alinhamento regulatório está, assim, transformando câmeras de segurança em uma commodity básica ao invés de um diferenciador, elevando volumes gerais de envio em todo o mercado de câmeras automotivas.[2]TÜV SÜD, "EU General Safety Regulation II: What Vehicle Manufacturers Need to Know," tuvsud.com.

Penetração de ADAS e autonomia

As funções de condução Nível 2+ estão migrando de placas de identificação premium para veículos de mercado de massa do segmento C. A plataforma SuperVision da Mobileye agora alimenta os modelos MQB da Volkswagen, usando até 11 câmeras para detecção envolvente e referenciamento rodoviário de alta definição. A Sony prevê que cada veículo incorporará 12 câmeras até o ano fiscal de 2027, acima das 8 de hoje. As capacidades de IA no sensor permitem que algoritmos de visão em tempo real rodem em silício de borda, reduzindo latência do sistema e complexidade de fiação. Por sua vez, maior automação cria um retorno para mais câmeras, fechando o loop custo-benefício. O efeito líquido é um deslocamento ascendente nos ASPs de câmeras junto com contagens unitárias crescentes, sustentando um aumento incremental de 2,1 pontos percentuais na TCAC do mercado de câmeras automotivas até 2030.

Atração do consumidor por estacionamento/visão 360

A densidade urbana está levando compradores a escolher pacotes que simplificam manobras em espaços apertados. Sistemas de visão envolvente que fundem quatro ou mais câmeras migraram de SUVs de luxo para sedãs de média gama, com a Samsung Electro-Mechanics perseguindo uma participação de 24% deste subsegmento até 2025. Invólucros à prova de intempéries sustentam clareza em chuva e neve, enquanto IA incorporada classifica dinamicamente obstáculos que sensores ultrassônicos perdem. Os consumidores percebem conveniência tangível, que suporta upgrades baseados em assinatura e ajuda as OEMs a fazer upsell de variantes de acabamento médio. A demanda é particularmente intensa em megacidades da Ásia-Pacífico como Xangai e Seul, turbinando o crescimento de volume no mercado de câmeras automotivas da região.

Momentum regulatório de monitoramento do condutor

A partir de julho de 2024, todo novo carro de passageiros da UE deve alertar sobre fadiga do condutor, ancorando duas câmeras infravermelhas na cabine. A China imporá regras paralelas em 2026. Antecipando adoção nos EUA, fornecedores Tier 1 estão lançando soluções de caixa única que monitoram fechamento de olhos, postura da cabeça e sinais vitais. As OEMs estão agrupando essas funcionalidades com airbags de detecção de ocupantes, forjando uma narrativa de segurança unificada que aumenta as taxas de adesão mesmo em mercados onde a regulamentação está atrasada.

Análise de Impacto das Restrições

| Restrição | (~) Impacto em Pontos % na TCAC do Mercado | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Incerteza na regulamentação CMS | -0.7% | América do Norte e Europa | Médio prazo (2-4 anos) |

| Escassez de fornecimento de vidro-IR | -0.9% | Global, afetando adoção de câmeras térmicas | Curto prazo (≤ 2 anos) |

| Riscos de cibersegurança e privacidade | -1.2% | Global, com fiscalização mais rigorosa na UE | Longo prazo (≥ 4 anos) |

| Custo BOM de múltiplas câmeras | -1.8% | Global, particularmente segmentos sensíveis ao preço | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Custo BOM de múltiplas câmeras

Stacks ADAS abrangentes agora precisam de 8-12 câmeras, mas os preços unitários variam de USD 20 a USD 500, dependendo da resolução. Para placas orientadas a valor, as câmeras podem consumir até 3% do custo de material do veículo, comprimindo margens. O recall da Ford de 2025 de 1,075 milhão de veículos por falhas de software de câmera traseira sublinha a exposição de garantia ligada à complexidade adicionada. Fornecedores Tier 1 estão respondendo com ECUs de visão consolidadas e arquiteturas de cabo único, mas ventos contrários de custo de curto prazo ainda cortam 1,8 pontos percentuais da TCAC do mercado de câmeras automotivas.

Riscos de cibersegurança e privacidade

Fluxos de dados de câmeras viajam através de domínios veiculares, de borda e nuvem, criando superfícies de ataque. No início de 2025, uma série de incidentes de ransomware atingiu montadoras globais, expondo desenhos de componentes e dados de clientes. A proibição dos EUA sobre tecnologia de veículos conectados da China e Rússia forçou reorganizações da cadeia de suprimentos que adicionam custos de conformidade. A ISO/SAE 21434 exige segurança por design, incorporando silício extra e etapas de validação de software. As regras GDPR da UE também limitam a coleta de dados biométricos de câmeras de cabine, potencialmente reduzindo análises avançadas. Esses fatores coletivamente raspam 1,2 pontos percentuais da taxa de crescimento do mercado.

Análise de Segmentos

Por Tipo de Veículo: Frotas Comerciais Impulsionam Adoção de Câmeras

O tamanho do mercado de câmeras automotivas para veículos de passageiros ficou em USD 6 bilhões em 2024, igual a 67,23% da receita global. Veículos comerciais leves, embora menores hoje, estão expandindo a uma TCAC de 11,51% até 2030, superando o crescimento geral. Proprietários de frotas abraçam câmeras para reduzir custos de seguro, reduzir colisões e suportar pontuação de condutores baseada em telemática. A Volvo Trucks relata economias de combustível de 2% quando sistemas de monitoramento de câmeras substituem espelhos tradicionais. O mercado de câmeras automotivas, portanto, vê aquisições crescentes de empresas de logística que podem quantificar ROI.

Carros de passageiros mantêm liderança devido à produção em escala e disposição do consumidor de pagar por pacotes de segurança. A penetração de ADAS excedeu 90% em novos veículos leves em 2025, assegurando uma base instalada estável. Em caminhões pesados, a adoção de câmeras alinha-se com marcos regulamentares como a regra de detecção de ponto cego GSR II da UE. O sistema MirrorEye da Stoneridge em caminhões pesados Freightliner Cascadia demonstrou redundância de 8 câmeras que pode posteriormente se espalhar para SUVs de consumo. A combinação de módulos de redução de custos e economias comprovadas de frota sustenta um aumento de dois dígitos no mercado de câmeras automotivas através de segmentos comerciais.[3]Specialty Equipment Market Association, SEMA Future Trend,

www.sema.org.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Por Tipo de Câmera: Sistemas de Detecção Ganham Vantagem de Inteligência

Câmeras de visualização mantiveram uma participação de receita de 57,33% em 2024, ancorando a participação do mercado de câmeras automotivas em torno de funções de reversão, envolvente e substituição de espelhos. No entanto, unidades de detecção e estéreo estão escalando a 13,44% TCAC conforme OEMs priorizam percepção sobre exibição. O EyeSight de próxima geração da Subaru aproveita sensores Hyperlux AR0823AT da onsemi para oferecer precisão de centralização de faixa anteriormente limitada a configurações lidar. Equipamentos estéreo de percepção de profundidade estão agora validados para Sistemas de Condução Automatizada (ADS) Nível 3 no Japão, impulsionando adoção mais ampla. Conforme câmeras de detecção migram para acabamentos acessíveis, o tamanho do mercado de câmeras automotivas dentro de subsegmentos de percepção estreitará a lacuna contra categorias de visualização legadas.

Sistemas de visualização tradicionais também evoluem, com maior HDR e revestimentos anti-pulverização que mantêm clareza em sujeira rodoviária. Montadoras estão integrando mosaicos computacionais olho-de-pássaro que requerem sincronização precisa de quadros através de quatro câmeras, empurrando fornecedores a entregar imagers de baixa assimetria. Os pacotes de algoritmos estéreo da Foresight entregam detecção de objetos a sub-0,05 lux, posicionando câmeras de detecção como alternativa custo-efetiva ao lidar. No geral, vantagens de percepção baseada em imagem e BOMs decrescentes estão direcionando crescimento em direção ao fim da inteligência do mercado de câmeras automotivas.

Por Tecnologia: Câmeras Térmicas Emergem de Aplicações de Nicho

A tecnologia CMOS digital comandou 45,52% da participação do mercado de câmeras automotivas em 2024, mas câmeras infravermelhas de onda longa (LWIR) cresceram 14,89% TCAC, a mais íngreme entre todas as modalidades. Sensores térmicos contornam as limitações de visibilidade de chuva, névoa e escuridão. A Magna enviou mais de 1,2 milhão de unidades térmicas, especialmente para marcas premium buscando classificações 5 estrelas Euro NCAP. NIR infravermelho, com 44,5% de participação, ancora sistemas de monitoramento do condutor onde iluminação invisível evita distração. Avanços em metalentes prometem óticas mais finas que poderiam colapsar canais térmicos e visíveis separados em uma única pilha.

Volatilidade da cadeia de suprimentos modera expansão. Um salto de 38% nos preços do germânio desde agosto de 2023 elevou custos de lentes. Fabricantes se protegem validando vidro calcogeneto e expandindo loops de reciclagem. Simultaneamente, fornecedores CMOS integram pixels RGB-IR, cortando contagens de lentes e fiação. A mistura tecnológica permanecerá, assim, fluida, mas os ganhos de segurança noturna comprovados da imagem térmica garantem sua trajetória dentro do mercado de câmeras automotivas.

Por Aplicação: Monitoramento do Condutor Ganha Momentum Regulatório

ADAS governou 45,11% das implantações em 2024, mas sistemas de monitoramento do condutor (DMS) estão correndo à frente com 16,29% TCAC, fechando a lacuna rapidamente. Mandatos da UE exigem alertas de sonolência, transformando DMS em um mínimo legal. O Monitoramento In-Cabin da Hyundai Mobis lê batimentos cardíacos e respiração, ampliando segurança para avaliação de bem-estar. Assistência ao estacionamento retém uma fatia de 38% da receita adicionando detecção de vagas baseada em IA e modos valet de smartphone. OMNIVISION e Philips estão co-desenvolvendo sensores que verificam sinais vitais de ocupantes, apontando para caminhos de upsell orientados à saúde. A mistura de aplicações mostra um mercado de câmeras automotivas oscilando de detecção puramente externa em direção à consciência holística in-cabin.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Por Canal de Vendas: Pós-venda Acelera Apesar da Dominância OEM

Instalações de fábrica OEM representaram 87,45% dos envios de 2024, ancoradas por escala e eletrônicos integrados. Só a Valeo entregou mais de 20 milhões de câmeras frontais com processadores Mobileye EyeQ. No entanto, o pós-venda cresce a 15,53% TCAC conforme proprietários retrofitam veículos mais antigos. O segmento de dash-cam poderia exceder USD 12 bilhões até 2033, impulsionado por descontos de seguro. A dash-cam S1 Infinite 4K da Vueroid usa IA de borda para alertar sobre desvios de faixa e potenciais colisões frontais. Quedas no custo de sensores e conexões de energia OBD-II fáceis tornam a autoinstalação mainstream, esculpindo um nicho sustentável dentro do mercado de câmeras automotivas.

Análise Geográfica

Ásia-Pacífico dominou o mercado de câmeras automotivas com uma participação de 40,32% em 2024, impulsionado pela escala de produção da China e liderança em semicondutores do Japão. A Sony visa uma participação global significativa em imagers automotivos até o ano fiscal de 2026, reforçando a competitividade regional da cadeia de suprimentos. O roteiro de veículos inteligentes de Pequim subsidia sistemas Nível 2+, tornando pacotes de múltiplas câmeras padrão mesmo em VEs econômicos. As OEMs da Coreia do Sul incorporam visão envolvente avançada em cada novo SUV, sustentada por fabricação local de sensores e lentes. Tal profundidade política e industrial garante a posição de âncora da APAC no mercado de câmeras automotivas.

América do Norte deteve uma participação de 26,22% em 2024 conforme demanda do consumidor por recursos de segurança de alta qualidade se combinou com mandatos da NHTSA. A regra dos EUA obrigando frenagem automática de emergência até 2029 incentiva adoção antecipada de câmeras para espalhar custos de validação por ciclos mais longos. Províncias canadenses oferecem descontos de seguro de frota para dash-cams, expandindo o pool de retrofit. Empresas de chips do Vale do Silício fornecem designs de referência de IA de borda que reduzem tempo de colocação no mercado para OEMs domésticas. Esses fatores mantêm o mercado de câmeras automotivas da região em uma firme trilha de expansão.

Europa capturou participação de 23,29%, impulsionada por ser a primeira a legislar segurança abrangente baseada em câmeras sob GSR II. Marcas alemãs de luxo equipam veículos com até 10 câmeras para garantir pontuações 5 estrelas Euro NCAP. A aprovação de e-espelhos do bloco entrega um novo ganho inesperado conforme fabricantes de VE adotam espelhos virtuais de redução de arrasto. Contudo, GDPR impõe regras rigorosas de processamento de dados que limitam análises mais amplas, moderando ligeiramente o crescimento em relação à APAC.

A região do Oriente Médio e África representou 6,76% da receita de 2024, graças a mandatos de equipamentos de segurança em estados do Conselho de Cooperação do Golfo e urbanização expansiva. O emergente ecossistema de câmeras de visão dividida automotiva da Arábia Saudita sustenta ambições de montagem doméstica. América do Sul permaneceu com 5% de participação, mas o plano do Brasil para 2026 de alinhar com padrões de câmeras retrovisoras UN ECE estabelece um ciclo de upgrade de múltiplos anos. No geral, o timing diferencial de regulamentação impulsiona dispersão geográfica dentro do mercado de câmeras automotivas.

Nota: Participações de segmentos de todos os segmentos individuais estão disponíveis mediante compra do relatório

Cenário Competitivo

O mercado de câmeras automotivas apresenta uma estrutura moderadamente fragmentada onde nenhum fornecedor único supera uma participação significativa de receita. Principais Tier 1 como Bosch, Continental e Valeo alavancam integrações profundas de OEM, enquanto especialistas em semicondutores como onsemi e OMNIVISION sobem a escada de valor através de ofertas diferenciadas de sensores. As pilhas de percepção centradas em câmeras da Mobileye borram linhas entre hardware e software, levando incumbentes a formar alianças: Volkswagen fez parceria com Valeo e Mobileye em 2025 para aprimorar automação Nível 2+.

Movimentos estratégicos mostram crescente integração vertical. A compra de USD 2,5 bilhões da Infineon do negócio de Ethernet automotivo da Marvell prepara a empresa para enviar pipelines completos de dados "sensor-para-nuvem". A aquisição planejada da Gentex da VOXX estende seus módulos de espelhos e câmeras para eletrônicos de consumo para alavancagem de pós-venda. Pressões de custo levaram fornecedores a padronizar designs de referência que escalam de acabamento básico a luxo, reutilizando óticas e layouts de PCB.

Disruptores emergentes exploram diferenciação de IA. A Helm.ai demonstrou uma simulação baseada em IA generativa que corta tempo de validação, atraindo OEMs perseguindo veículos definidos por software. Universidades e startups investigam sensores de visão neuromórfica, prometendo ordem de magnitude menor consumo de energia, chave para arquiteturas totalmente elétricas. Conforme hardware tradicional se torna commodity, criação de valor muda para software de percepção e serviços de dados, redefinindo linhas de rivalidade no mercado de câmeras automotivas.

Líderes da Indústria de Câmeras Automotivas

-

Garmin Ltd

-

Continental AG

-

Panasonic Corporation

-

Magna International Inc.

-

Bosch Mobility Solutions

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Junho de 2025: Visteon Corporation começou a fabricar sistemas de câmeras de alta resolução e unidades de retroiluminação de display em sua instalação em Chennai, na Índia. A empresa investiu USD 10 milhões nesta expansão, que marcou sua entrada na produção interna de componentes automotivos como parte de sua estratégia de integração vertical.

- Janeiro de 2025: UVeye levantou USD 191 milhões para escalar câmeras de inspeção veicular baseadas em IA.

- Janeiro de 2025: HARMAN divulgou colaborações com HL Klemove em unidades de computação central combinando recursos de cockpit e ADAS.

- Dezembro de 2025: Gentex assinou um acordo para adquirir VOXX International, expandindo alcance OEM e pós-venda.

Escopo do Relatório do Mercado Global de Câmeras Automotivas

Uma câmera automotiva é instalada no lado frontal, traseiro ou interno de um veículo para fins de segurança. Módulos de câmera contêm sensores de imagem que são acoplados com componentes eletrônicos em veículos. O relatório do mercado de câmeras automotivas cobre as últimas tendências, impacto da COVID-19 e desenvolvimentos tecnológicos no mercado.

O escopo do relatório cobre segmentação baseada em tipo de veículo, tipo, tecnologia, aplicações e geografia. Por tipo de veículo, o mercado é segmentado em veículos de passageiros e veículos comerciais. Por tipo, o mercado é segmentado em câmeras de visualização e câmeras de detecção. Por tecnologia, o mercado é segmentado em câmeras digitais, infravermelhas e térmicas.

Por aplicação, o mercado é segmentado em ADAS, assistência ao estacionamento e outras aplicações. Por geografia, o mercado é segmentado em América do Norte, Europa, Ásia-Pacífico e Resto do mundo. Para cada segmento, o dimensionamento e previsão do mercado são baseados em valor (USD bilhões).

| Veículos de Passageiros |

| Veículos Comerciais Leves |

| Veículos Comerciais Médios e Pesados |

| Visualização (Envolvente/Traseira/Frontal/Interior) |

| Câmeras de Detecção / Estéreo |

| Digital (CMOS) |

| Infravermelho (NIR) |

| Térmica (LWIR) |

| Assistência ao Estacionamento |

| Sistemas Avançados de Assistência ao Condutor (ADAS) |

| Monitoramento do Condutor e Segurança da Cabine |

| Instalação OEM |

| Pós-venda |

| América do Norte | Estados Unidos |

| Canadá | |

| Resto da América do Norte | |

| Europa | Alemanha |

| França | |

| Reino Unido | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Japão | |

| Índia | |

| Coreia do Sul | |

| Resto da Ásia-Pacífico | |

| Oriente Médio e África | Arábia Saudita |

| Emirados Árabes Unidos | |

| África do Sul | |

| Resto do Oriente Médio e África | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul |

| Por Tipo de Veículo | Veículos de Passageiros | |

| Veículos Comerciais Leves | ||

| Veículos Comerciais Médios e Pesados | ||

| Por Tipo de Câmera | Visualização (Envolvente/Traseira/Frontal/Interior) | |

| Câmeras de Detecção / Estéreo | ||

| Por Tecnologia | Digital (CMOS) | |

| Infravermelho (NIR) | ||

| Térmica (LWIR) | ||

| Por Aplicação | Assistência ao Estacionamento | |

| Sistemas Avançados de Assistência ao Condutor (ADAS) | ||

| Monitoramento do Condutor e Segurança da Cabine | ||

| Por Canal de Vendas | Instalação OEM | |

| Pós-venda | ||

| Por Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| Resto da América do Norte | ||

| Europa | Alemanha | |

| França | ||

| Reino Unido | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Japão | ||

| Índia | ||

| Coreia do Sul | ||

| Resto da Ásia-Pacífico | ||

| Oriente Médio e África | Arábia Saudita | |

| Emirados Árabes Unidos | ||

| África do Sul | ||

| Resto do Oriente Médio e África | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

Perguntas-chave Respondidas no Relatório

Qual é o tamanho atual do mercado de câmeras automotivas?

O tamanho do mercado de câmeras automotivas está em USD 8,95 bilhões em 2025 e projeta-se atingir USD 14,38 bilhões até 2030.

Qual segmento está crescendo mais rapidamente?

Sistemas de monitoramento do condutor e segurança in-cabin são a aplicação de crescimento mais rápido, expandindo a uma TCAC de 16,29% durante 2025-2030.

Quantas câmeras um veículo médio carregará até 2030?

Previsões da indústria da Sony sugerem que a média subirá para cerca de 12 câmeras por veículo até o ano fiscal de 2027-2028, acima de 8 em 2025.

Que regulamentações são mais influentes?

O Regulamento Geral de Segurança II da UE, mandato AEB dos EUA e revisões do NCAP da China de 2024 juntos impulsionam a maior parte dos novos requisitos de instalação de câmeras.

Por que câmeras térmicas estão ganhando tração?

Unidades LWIR térmicas podem detectar pedestres na escuridão e clima adverso, ajudando OEMs a atingir metas rigorosas de desempenho AEB à noite.

O pós-venda é uma oportunidade significativa?

Sim. Embora detenha apenas 13% das vendas hoje, o canal pós-venda está crescendo a 15,53% TCAC conforme veículos mais antigos são retrofitados com dash-cams e kits de visão 360.

Página atualizada pela última vez em: