Tamanho do mercado Ásia-Pacífico Dog Food

|

|

Período de Estudo | 2017 - 2029 |

|

|

Tamanho do Mercado (2024) | 17.86 Bilhões de dólares |

|

|

Tamanho do Mercado (2029) | 25.23 Bilhões de dólares |

|

|

Maior participação por produto de ração para animais de estimação | Alimento |

|

|

CAGR (2024 - 2029) | 9.95 % |

|

|

Maior participação por país | China |

|

|

Concentração do Mercado | Baixo |

Principais jogadores |

||

|

||

|

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Análise de Mercado Ásia-Pacífico Dog Food

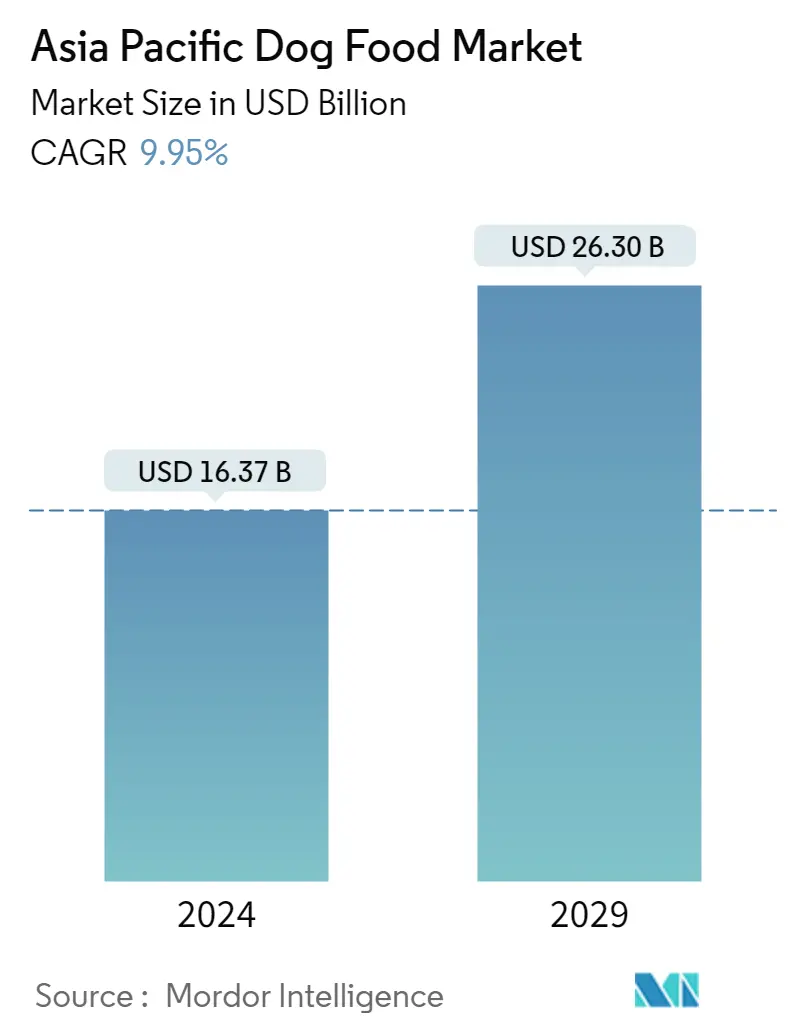

O tamanho do mercado Ásia-Pacífico Dog Food é estimado em USD 16.37 bilhões em 2024 e deve atingir USD 26.30 bilhões até 2029, crescendo a um CAGR de 9.95% durante o período de previsão (2024-2029).

16,37 Bilhões

Tamanho do mercado em 2024 (USD)

26,30 Bilhões

Tamanho do mercado em 2029 (USD)

9.55 %

CAGR (2017-2023)

9.95 %

CAGR (2024-2029)

Maior Mercado por Produto

66.25 %

value share, Alimento, 2022

O aumento da posse de cães e a disponibilidade de uma ampla variedade de ração seca e úmida, incluindo alimentos personalizados misturados com ingredientes ativos, aumentam sua participação no mercado.

Maior Mercado por País

30.07 %

value share, China, 2022

Uma população significativa de cães, altos gastos de donos de animais de estimação e empresas bem estabelecidas em comparação com outras na região aumentaram a participação do país.

Mercado por Produto que mais cresce

10.82 %

CAGR projetado, Guloseimas para Pets, 2023-2029

A crescente demanda por guloseimas crocantes, odontológicas e liofilizadas está impulsionando o crescimento do mercado, pois muitas vezes ajudam no treinamento e no apoio ao bem-estar dos cães.

Mercado que mais cresce por país

20.92 %

CAGR projetado, Filipinas, 2023-2029

A crescente adoção de cães e o crescente poder de consumo de gastar mais em rações premium e nutritivas para cães no país impulsionam o crescimento do mercado.

Líder de Mercado

10.73 %

participação de mercado, Marte Incorporado, 2022

A Mars, Incorporated é líder de mercado devido ao lançamento de produtos focados na nutrição especializada de cães e à expansão de suas bases de fabricação em toda a região.

O segmento de alimentos dominou os tipos de produtos por serem uma fonte primária de nutrição como alimento básico

- Na Ásia-Pacífico, os cães são os principais animais de estimação que dominam o mercado de ração para animais de estimação devido ao maior consumo de ração comercial para animais de estimação e alta população. Em 2022, os cães ocuparam 47,7% do mercado de pet food da região. Houve um aumento significativo de 61,9% entre 2017 e 2022 devido ao aumento do número de donos de cães e à crescente demanda por produtos premium na região. Por exemplo, a população de cães cresceu 16,7% em 2022 em comparação com 2017. China, Japão e Austrália são os principais países no mercado de alimentos para animais de estimação da região, juntos respondendo por 60% em 2022.

- O segmento de alimentos dominou o mercado de ração para cães com um valor de mercado de US$ 9,2 bilhões em 2022. Isso porque a comida é uma compra básica para a maioria dos donos de animais de estimação no país, independentemente da raça, tamanho ou idade do cão. Estima-se que o mercado de ração para cães no país registre um CAGR de 9.9% durante o período de previsão.

- O segmento de guloseimas foi o segundo maior, com valor de mercado de US$ 2,7 milhões em 2022, seguido por dietas veterinárias (US$ 1,4 bilhão) e nutracêuticos/suplementos (US$ 494,5 milhões). Isso ocorre porque alimentos especializados para animais de estimação ajudam a abordar condições específicas de saúde em animais de estimação e apoiam o bem-estar dos animais por meio de uma nutrição adequada. No entanto, as guloseimas são o segmento de ração para cães que mais cresce na região, com um CAGR estimado de 10,8% durante o período de previsão devido às suas vantagens, como reforço positivo durante as sessões de treinamento, uma fonte de estimulação mental e entretenimento, proporcionando indulgência especial e fortalecendo o vínculo entre o animal de estimação e seus pais.

- O aumento da população de animais de estimação e os vários benefícios oferecidos pela ampla gama de produtos comerciais para animais de estimação são antecipados a impulsionar o mercado durante o período de previsão.

China e Japão foram os principais países com aumento do uso de alimentos comerciais para animais de estimação na região

- A Ásia-Pacífico é um dos maiores mercados de ração para cães globalmente, respondendo por US$ 14 bilhões em 2022 devido à crescente humanização dos animais de estimação. O mercado de ração para cães da Ásia-Pacífico cresceu 61,9% entre 2017 e 2022, associado ao aumento do uso de produtos comerciais de ração para cães e à crescente premiumização na região.

- Na Ásia-Pacífico, a China teve o maior mercado de ração para cães, respondendo por US$ 4,2 bilhões em 2022. A maior participação do país deveu-se à sua maior população canina e ao maior gasto com ração para cães no mesmo ano. Por exemplo, a população canina do país representou 43,8% da população canina da região em 2022.

- Japão e Austrália são os principais países do mercado de ração para cães da Ásia-Pacífico, respondendo por US$ 2,6 bilhões e US$ 1,5 bilhão em 2022, respectivamente. Esse crescimento pode ser devido ao aumento do uso de produtos alimentícios premium e ao aumento da população canina. No entanto, estima-se que a crescente adoção de cães nas Filipinas e na Índia impulsione o crescimento desses países durante o período de previsão, com CAGRs de 17,6% e 15,2%, respectivamente.

- Os principais mercados de ração para cães no resto da Ásia-Pacífico incluem Cingapura, Coreia do Sul, Hong Kong, Bangladesh e Paquistão. O resto da Ásia-Pacífico respondeu por 22,1% do mercado de alimentos para cães da Ásia-Pacífico em 2022. O segmento regional cresceu 35,7% entre 2017 e 2021, principalmente devido à crescente humanização dos pets e à crescente adoção de rações comerciais para cães.

- Portanto, a crescente adoção de cães e a crescente premiumização são projetadas para impulsionar o mercado de alimentos para cães da Ásia-Pacífico em um CAGR de 8,9% durante o período de previsão.

Tendências do mercado de alimentos para cães da Ásia-Pacífico

O maior tempo de vida e a evolução do ecossistema pet estão ajudando no crescimento da população canina como pets na região

- Os cães têm uma parcela maior da população de animais de estimação e representam 34,3% da população de animais de estimação na Ásia-Pacífico. A população canina é maior à medida que as pessoas se sentem mais seguras em suas casas com cães como animais de estimação e companhia. Por exemplo, os pais de animais de estimação na China tratam seus animais de estimação, incluindo cães, como sua família e filho representaram 82,8% em 2020. Esses fatores também resultaram em um aumento da população canina como animais de estimação na região em 16,58% entre 2017 e 2022. A adoção de cães aumentou durante a pandemia, e espera-se que haja um aumento na adoção no futuro, já que os cães têm uma alta expectativa de vida e uma capacidade inerente de se adaptar com os pais de animais de estimação. As raças de cães mais comuns adotadas na Ásia, particularmente na China, são o Husky Siberiano, o cão de campo chinês, e o Poodle. Em 2021, por exemplo, o Husky Siberiano representou 16% dos cães adotados na China.

- Em 2022, a China e a Índia tiveram as maiores populações de cães na Ásia-Pacífico, já que esses países testemunharam um aumento na taxa de adoção de cães e também um aumento na humanização de animais de estimação com um aumento nos níveis de renda e urbanização. Há também uma mudança na taxa de adoção de cães em áreas rurais com o aumento da disponibilidade de ração para animais de estimação e também o aumento da adoção de animais de estimação. Além disso, há lugares na Ásia-Pacífico sem restrições para levar animais de estimação, como cães, devido à evolução do ecossistema pet. Por exemplo, na Índia, a Head Up For Tails tem lojas de animais de estimação que oferecem produtos e vendas de produtos, como ração, tosa de animais de estimação e outros serviços. Com o aumento do tempo de vida, os pais de animais de estimação os tratam como membros da família, e a evolução do ecossistema pet está ajudando a aumentar a população de cães como animais de estimação na região.

O aumento da demanda por produtos premium para cães, como produtos sem grãos e produtos naturais, se deve ao aumento dos gastos com animais de estimação

- Na Ásia-Pacífico, houve um aumento nos gastos com animais de estimação devido a fatores como um aumento na humanização dos animais de estimação, levando à demanda por ração comercial para animais de estimação, disponibilidade de diferentes tipos de ração para animais de estimação e preferência dos pais de animais de estimação por ração premium de boa qualidade, pois estão dispostos a pagar preços premium. Tradicionalmente, há um maior número de cães de estimação com maior participação nas despesas, representando 38,1% do total de gastos com animais de estimação em 2022. Por exemplo, na Austrália, a ração para cães representou 40% dos gastos com animais de estimação do país em 2022, já que os cães são mais populares na Austrália, e cerca de 40% das famílias tinham um cão de estimação em 2022.

- Em países asiáticos como China, Índia e Austrália, os pais de animais de estimação também estão investindo no bem-estar dos animais de estimação, incluindo cães, fornecendo-lhes serviços adicionais, como tosa e passeio de animais de estimação. Além disso, alimentam seus cães de estimação com produtos especiais, como petiscos e suplementos nutracêuticos, e fornecem boas dietas veterinárias em seus primeiros dias. Por exemplo, na Índia, os pais de animais de estimação alimentam seus cães com guloseimas de marcas como Pedigree e Royal Canin, e cerca de 65-70% dos gastos com cães (US$ 624) são para comida e guloseimas, enquanto 20% são para outras despesas, como tosa e creche para animais de estimação.

- A crescente conscientização sobre os diferentes tipos de ração para cães disponíveis no mercado por questões de saúde, tratar seus cães como membros da família e a crescente premiumização são os fatores esperados para ajudar a aumentar os gastos com animais de estimação na região durante o período de previsão.

Visão geral da indústria de alimentos para cães da Ásia-Pacífico

O mercado de alimentos para cães da Ásia-Pacífico está fragmentado, com as cinco principais empresas ocupando 18,10%. Os principais participantes deste mercado são ADM, Colgate-Palmolive Company (Hill's Pet Nutrition Inc.), General Mills Inc., Mars Incorporated e Nestlé (Purina) (classificados em ordem alfabética).

Líderes do mercado de alimentos para cães da Ásia-Pacífico

ADM

Colgate-Palmolive Company (Hill's Pet Nutrition Inc.)

General Mills Inc.

Mars Incorporated

Nestle (Purina)

Other important companies include Affinity Petcare SA, Clearlake Capital Group, L.P. (Wellness Pet Company Inc.), IB Group (Drools Pet Food Pvt. Ltd.), PLB International, Schell & Kampeter Inc. (Diamond Pet Foods).

*Ressalva: Os principais jogadores são classificados em ordem alfabética

Notícias do mercado de alimentos para cães da Ásia-Pacífico

- Julho de 2023 A Hill's Pet Nutrition apresentou seus novos produtos de proteína de insetos e pollock certificados pelo MSC (Marine Stewardship Council) para animais de estimação com estômagos e linhas de pele sensíveis. Eles contêm vitaminas, ácidos graxos ômega-3 e antioxidantes.

- Abril de 2023 A Mars Incorporated abriu seu primeiro centro de pesquisa e desenvolvimento de alimentos para animais de estimação na Ásia-Pacífico. Esta nova instalação, chamada de centro pet da APAC, apoiará o desenvolvimento de produtos da empresa.

- Março de 2023 A Blue Buffalo, uma subsidiária da General Mills Inc., lançou sua nova linha de alimentos secos para cães com alto teor de proteína, a BLUE Wilderness Premier Blend. É formulado com frango e uma mistura de antioxidantes, vitaminas e minerais.

Grátis com este Relatório

Relatório de mercado Ásia-Pacífico Dog Food - Índice

1. RESUMO EXECUTIVO E PRINCIPAIS CONCLUSÕES

2. OFERTAS DE RELATÓRIOS

3. INTRODUÇÃO

- 3.1 Premissas do Estudo e Definição de Mercado

- 3.2 Escopo do Estudo

- 3.3 Metodologia de Pesquisa

4. PRINCIPAIS TENDÊNCIAS DA INDÚSTRIA

- 4.1 População de animais de estimação

- 4.2 Despesas com animais de estimação

- 4.3 Quadro regulamentar

- 4.4 Análise da cadeia de valor e canal de distribuição

5. SEGMENTAÇÃO DE MERCADO (inclui tamanho de mercado em Valor em USD e Volume, Previsões até 2029 e análise de perspectivas de crescimento)

-

5.1 Produto alimentar para animais de estimação

- 5.1.1 Comida

- 5.1.1.1 Por subproduto

- 5.1.1.1.1 Ração seca para animais de estimação

- 5.1.1.1.1.1 Por comida para animais de estimação subseca

- 5.1.1.1.1.1.1 Croquetes

- 5.1.1.1.1.1.2 Outros alimentos secos para animais de estimação

- 5.1.1.1.2 Ração úmida para animais de estimação

- 5.1.2 Nutracêuticos/suplementos para animais de estimação

- 5.1.2.1 Por subproduto

- 5.1.2.1.1 Bioativos do Leite

- 5.1.2.1.2 Ácidos gordurosos de omega-3

- 5.1.2.1.3 Probióticos

- 5.1.2.1.4 Proteínas e Peptídeos

- 5.1.2.1.5 Vitaminas e minerais

- 5.1.2.1.6 Outros Nutracêuticos

- 5.1.3 Guloseimas para animais de estimação

- 5.1.3.1 Por subproduto

- 5.1.3.1.1 Guloseimas Crocantes

- 5.1.3.1.2 Tratamentos dentários

- 5.1.3.1.3 Guloseimas liofilizadas e espasmódicas

- 5.1.3.1.4 Guloseimas suaves e em borracha

- 5.1.3.1.5 Outras delícias

- 5.1.4 Dietas veterinárias para animais de estimação

- 5.1.4.1 Por subproduto

- 5.1.4.1.1 Diabetes

- 5.1.4.1.2 Sensibilidade Digestiva

- 5.1.4.1.3 Dietas de higiene bucal

- 5.1.4.1.4 Renal

- 5.1.4.1.5 Doença do trato urinário

- 5.1.4.1.6 Outras dietas veterinárias

-

5.2 Canal de distribuição

- 5.2.1 Lojas de conveniência

- 5.2.2 Canal on-line

- 5.2.3 Lojas especializadas

- 5.2.4 Supermercados/Hipermercados

- 5.2.5 Outros canais

-

5.3 País

- 5.3.1 Austrália

- 5.3.2 China

- 5.3.3 Índia

- 5.3.4 Indonésia

- 5.3.5 Japão

- 5.3.6 Malásia

- 5.3.7 Filipinas

- 5.3.8 Taiwan

- 5.3.9 Tailândia

- 5.3.10 Vietnã

- 5.3.11 Resto da Ásia-Pacífico

6. CENÁRIO COMPETITIVO

- 6.1 Principais movimentos estratégicos

- 6.2 Análise de participação de mercado

- 6.3 Cenário da Empresa

-

6.4 Perfis de empresa

- 6.4.1 ADM

- 6.4.2 Affinity Petcare SA

- 6.4.3 Clearlake Capital Group, L.P. (Wellness Pet Company Inc.)

- 6.4.4 Colgate-Palmolive Company (Hill's Pet Nutrition Inc.)

- 6.4.5 General Mills Inc.

- 6.4.6 IB Group (Drools Pet Food Pvt. Ltd.)

- 6.4.7 Mars Incorporated

- 6.4.8 Nestle (Purina)

- 6.4.9 PLB International

- 6.4.10 Schell & Kampeter Inc. (Diamond Pet Foods)

7. PRINCIPAIS QUESTÕES ESTRATÉGICAS PARA CEOS DE PET FOOD

8. APÊNDICE

-

8.1 Visão geral global

- 8.1.1 Visão geral

- 8.1.2 Estrutura das Cinco Forças de Porter

- 8.1.3 Análise Global da Cadeia de Valor

- 8.1.4 Dinâmica de Mercado (DROs)

- 8.2 Fontes e referências

- 8.3 Lista de tabelas e figuras

- 8.4 Insights primários

- 8.5 Pacote de dados

- 8.6 Glossário de termos

Segmentação da indústria de alimentos para cães da Ásia-Pacífico

Alimentos, Nutracêuticos/Suplementos para Animais de Estimação, Guloseimas para Animais de Estimação, Dietas Veterinárias para Animais de Estimação são cobertos como segmentos por Produtos para Pet Food. Lojas de Conveniência, Canal Online, Lojas Especializadas, Supermercados/Hipermercados são cobertos como segmentos pelo Canal de Distribuição. Austrália, China, Índia, Indonésia, Japão, Malásia, Filipinas, Taiwan, Tailândia, Vietnã são cobertos como segmentos por país.

- Na Ásia-Pacífico, os cães são os principais animais de estimação que dominam o mercado de ração para animais de estimação devido ao maior consumo de ração comercial para animais de estimação e alta população. Em 2022, os cães ocuparam 47,7% do mercado de pet food da região. Houve um aumento significativo de 61,9% entre 2017 e 2022 devido ao aumento do número de donos de cães e à crescente demanda por produtos premium na região. Por exemplo, a população de cães cresceu 16,7% em 2022 em comparação com 2017. China, Japão e Austrália são os principais países no mercado de alimentos para animais de estimação da região, juntos respondendo por 60% em 2022.

- O segmento de alimentos dominou o mercado de ração para cães com um valor de mercado de US$ 9,2 bilhões em 2022. Isso porque a comida é uma compra básica para a maioria dos donos de animais de estimação no país, independentemente da raça, tamanho ou idade do cão. Estima-se que o mercado de ração para cães no país registre um CAGR de 9.9% durante o período de previsão.

- O segmento de guloseimas foi o segundo maior, com valor de mercado de US$ 2,7 milhões em 2022, seguido por dietas veterinárias (US$ 1,4 bilhão) e nutracêuticos/suplementos (US$ 494,5 milhões). Isso ocorre porque alimentos especializados para animais de estimação ajudam a abordar condições específicas de saúde em animais de estimação e apoiam o bem-estar dos animais por meio de uma nutrição adequada. No entanto, as guloseimas são o segmento de ração para cães que mais cresce na região, com um CAGR estimado de 10,8% durante o período de previsão devido às suas vantagens, como reforço positivo durante as sessões de treinamento, uma fonte de estimulação mental e entretenimento, proporcionando indulgência especial e fortalecendo o vínculo entre o animal de estimação e seus pais.

- O aumento da população de animais de estimação e os vários benefícios oferecidos pela ampla gama de produtos comerciais para animais de estimação são antecipados a impulsionar o mercado durante o período de previsão.

| Comida | Por subproduto | Ração seca para animais de estimação | Por comida para animais de estimação subseca | Croquetes |

| Outros alimentos secos para animais de estimação | ||||

| Ração úmida para animais de estimação | ||||

| Nutracêuticos/suplementos para animais de estimação | Por subproduto | Bioativos do Leite | ||

| Ácidos gordurosos de omega-3 | ||||

| Probióticos | ||||

| Proteínas e Peptídeos | ||||

| Vitaminas e minerais | ||||

| Outros Nutracêuticos | ||||

| Guloseimas para animais de estimação | Por subproduto | Guloseimas Crocantes | ||

| Tratamentos dentários | ||||

| Guloseimas liofilizadas e espasmódicas | ||||

| Guloseimas suaves e em borracha | ||||

| Outras delícias | ||||

| Dietas veterinárias para animais de estimação | Por subproduto | Diabetes | ||

| Sensibilidade Digestiva | ||||

| Dietas de higiene bucal | ||||

| Renal | ||||

| Doença do trato urinário | ||||

| Outras dietas veterinárias |

| Lojas de conveniência |

| Canal on-line |

| Lojas especializadas |

| Supermercados/Hipermercados |

| Outros canais |

| Austrália |

| China |

| Índia |

| Indonésia |

| Japão |

| Malásia |

| Filipinas |

| Taiwan |

| Tailândia |

| Vietnã |

| Resto da Ásia-Pacífico |

| Produto alimentar para animais de estimação | Comida | Por subproduto | Ração seca para animais de estimação | Por comida para animais de estimação subseca | Croquetes |

| Outros alimentos secos para animais de estimação | |||||

| Ração úmida para animais de estimação | |||||

| Nutracêuticos/suplementos para animais de estimação | Por subproduto | Bioativos do Leite | |||

| Ácidos gordurosos de omega-3 | |||||

| Probióticos | |||||

| Proteínas e Peptídeos | |||||

| Vitaminas e minerais | |||||

| Outros Nutracêuticos | |||||

| Guloseimas para animais de estimação | Por subproduto | Guloseimas Crocantes | |||

| Tratamentos dentários | |||||

| Guloseimas liofilizadas e espasmódicas | |||||

| Guloseimas suaves e em borracha | |||||

| Outras delícias | |||||

| Dietas veterinárias para animais de estimação | Por subproduto | Diabetes | |||

| Sensibilidade Digestiva | |||||

| Dietas de higiene bucal | |||||

| Renal | |||||

| Doença do trato urinário | |||||

| Outras dietas veterinárias | |||||

| Canal de distribuição | Lojas de conveniência | ||||

| Canal on-line | |||||

| Lojas especializadas | |||||

| Supermercados/Hipermercados | |||||

| Outros canais | |||||

| País | Austrália | ||||

| China | |||||

| Índia | |||||

| Indonésia | |||||

| Japão | |||||

| Malásia | |||||

| Filipinas | |||||

| Taiwan | |||||

| Tailândia | |||||

| Vietnã | |||||

| Resto da Ásia-Pacífico | |||||

Definição de mercado

- FUNÇÕES - Os alimentos para animais de estimação são geralmente destinados a fornecer nutrição completa e equilibrada para o animal de estimação, mas são usados principalmente como produtos funcionais. O escopo inclui os alimentos e suplementos consumidos pelos animais de estimação, incluindo dietas veterinárias. Suplementos/nutracêuticos que são fornecidos diretamente aos animais de estimação são considerados dentro do escopo.

- REVENDEDORES - As empresas que se dedicam à revenda de alimentos para animais de estimação sem agregação de valor foram excluídas do escopo de mercado, a fim de evitar a dupla contagem.

- CONSUMIDORES FINAIS - Os donos de animais de estimação são considerados os consumidores finais no mercado estudado.

- CANAIS DE DISTRIBUIÇÃO - Supermercados/hipermercados, lojas especializadas, lojas de conveniência, canais online e outros canais são considerados dentro do escopo. As lojas que fornecem exclusivamente produtos básicos e personalizados relacionados a animais de estimação são consideradas no âmbito das lojas especializadas.

| Palavra-chave | Definição |

|---|---|

| Ração para animais de estimação | O escopo da ração para animais de estimação inclui a comida que é comestível por animais de estimação, incluindo alimentos, guloseimas, dietas veterinárias e nutracêuticos/suplementos. |

| Alimento | Alimentos são alimentos para animais destinados ao consumo de animais de estimação. É formulado para fornecer nutrientes essenciais e atender às necessidades alimentares de vários tipos de animais de estimação, incluindo cães, gatos e outros animais. Estes são geralmente segmentados em alimentos secos e úmidos para animais de estimação. |

| Ração seca para animais de estimação | Os alimentos secos para animais de estimação podem ser extrusados/assados (quibes) ou em flocos. Eles têm um menor teor de umidade, normalmente em torno de 12-20%. |

| Ração úmida para animais de estimação | A ração úmida, também conhecida como ração enlatada ou ração úmida, geralmente tem um teor de umidade maior em comparação com a ração seca, muitas vezes variando de 70 a 80%. |

| Kibbles | Kibbles são alimentos secos e processados para animais de estimação em pedaços pequenos ou pellets. Eles são especificamente formulados para fornecer nutrição equilibrada para vários animais domésticos, como cães, gatos e outros animais. |

| Trata | Pet Treats são alimentos especiais ou recompensas dadas aos animais de estimação, para demonstrar afeto e incentivar o bom comportamento. Eles são usados especialmente durante o treinamento. As guloseimas para animais de estimação são feitas a partir de várias combinações de carne ou materiais derivados da carne com outros ingredientes. |

| Guloseimas Odontológicas | Os petiscos odontológicos são guloseimas especializadas que são formuladas para promover uma boa higiene bucal nos pets. |

| Guloseimas crocantes | É um tipo de petisco que tem uma textura firme e crocante que pode ser uma boa fonte de nutrição para os pets. |

| Guloseimas macias e mastigáveis | As guloseimas macias e mastigáveis para animais de estimação são um tipo de produto de ração para animais de estimação que é formulado para ser fácil de mastigar e digerir. Eles geralmente são feitos de ingredientes macios e maleáveis, como carne, aves ou vegetais, que foram misturados e formados em pedaços ou tiras do tamanho de mordidas. |

| Liofilizado & Jerky Treats | Liofilizados e charques são petiscos dados aos pets, que são preparados através de um processo especial de conservação, sem prejudicar o conteúdo nutricional, resultando em guloseimas duradouras e ricas em nutrientes. |

| Dietas para Doenças do Trato Urinário | Estas são dietas comerciais que são especificamente formuladas para promover a saúde urinária e reduzir o risco de infecções do trato urinário e outros problemas urinários. |

| Dietas Renais | Estes são alimentos especializados para animais de estimação formulados para apoiar a saúde de animais de estimação com doença renal ou insuficiência renal. |

| Dietas de sensibilidade digestiva | As dietas digestivas sensíveis são especialmente formuladas para atender às necessidades nutricionais de animais de estimação com problemas digestivos, como intolerâncias alimentares, alergias e sensibilidades. Estas dietas são projetadas para serem facilmente digeríveis e para reduzir os sintomas de problemas digestivos em animais de estimação. |

| Dietas de Higiene Oral | As dietas de higiene bucal para animais de estimação são dietas especialmente formuladas produzidas para promover a saúde e higiene bucal em animais de estimação. |

| Ração sem grãos para animais de estimação | Ração para animais de estimação que não contém grãos comuns como trigo, milho ou soja. Dietas sem grãos são frequentemente preferidas por donos de animais de estimação que procuram opções alternativas ou se seus animais de estimação têm sensibilidades dietéticas específicas. |

| Ração Premium para Animais de Estimação | Alimentos de alta qualidade para animais de estimação formulados com ingredientes superiores muitas vezes oferecem benefícios nutricionais adicionais em comparação com a ração padrão para animais de estimação. |

| Ração Natural para Animais de Estimação | Ração feita a partir de ingredientes naturais, com processamento mínimo e sem conservantes artificiais. |

| Ração Orgânica para Animais de Estimação | A ração para animais de estimação é produzida com ingredientes orgânicos, livres de pesticidas sintéticos, hormônios e organismos geneticamente modificados (OGMs). |

| Extrusão | Um processo de fabricação usado para produzir ração seca para animais de estimação, onde os ingredientes são cozidos, misturados e moldados sob alta pressão e temperatura. |

| Outros Animais de Estimação | Outros animais de estimação incluem pássaros, peixes, coelhos, hamsters, furões e répteis. |

| Palatabilidade | O sabor, a textura e o aroma dos alimentos para animais de estimação influenciam o seu apelo e aceitação pelos animais de estimação. |

| Ração Completa e Balanceada | Ração que fornece todos os nutrientes essenciais em proporções adequadas para atender às necessidades nutricionais dos pets sem suplementação adicional. |

| Conservantes | Estas são as substâncias que são adicionadas aos alimentos para animais de estimação para prolongar a sua vida útil e evitar a deterioração. |

| Nutracêuticos | Produtos alimentícios que oferecem benefícios à saúde além da nutrição básica, muitas vezes contêm compostos bioativos com potenciais efeitos terapêuticos. |

| Probióticos | Vivem bactérias benéficas que promovem um equilíbrio saudável da flora intestinal, apoiando a saúde digestiva e a função imunológica em animais de estimação. |

| Antioxidantes | Compostos que ajudam a neutralizar os radicais livres nocivos no organismo, promovendo a saúde celular e apoiando o sistema imunológico nos pets. |

| Prazo de validade | A duração da qual a ração permanece segura e nutricionalmente viável para consumo após a data de sua produção. |

| Prescrição de dieta | Ração especializada para animais de estimação formulada para atender condições médicas específicas sob supervisão veterinária. |

| Alérgeno | Uma substância que pode causar reações alérgicas em alguns animais de estimação, levando a alergias ou sensibilidades alimentares. |

| Enlatados | Ração úmida para animais de estimação que é embalada em latas e contém maior teor de umidade do que a ração seca. |

| Dieta com ingredientes limitados (LID) | Ração para animais de estimação formulada com um número reduzido de ingredientes para minimizar potenciais alérgenos. |

| Análise Garantida | Os teores mínimos ou máximos de certos nutrientes presentes nos alimentos para animais de companhia. |

| Controle de peso | Ração para animais de estimação projetada para ajudar os animais de estimação a manter um peso saudável ou apoiar os esforços de perda de peso. |

| Outros nutracêuticos | Inclui prebióticos, antioxidantes, fibras digestivas, enzimas, óleos essenciais e ervas. |

| Outras Dietas Veterinárias | Inclui dietas de controle de peso, saúde da pele e pelagem, cuidados cardíacos e cuidados com as articulações. |

| Outras guloseimas | Inclui couros crus, blocos minerais, lambedores e ervas-de-gato. |

| Outros alimentos secos | Inclui flocos de cereais, misturadores, coberturas de farinhas, alimentos liofilizados e alimentos secos ao ar. |

| Outros animais | Inclui aves, peixes, répteis e pequenos animais (coelhos, furões, hamsters). |

| Outros Canais de Distribuição | Inclui clínicas veterinárias, lojas locais não regulamentadas e lojas de ração e fazendas. |

| Proteínas e Peptídeos | As proteínas são moléculas grandes compostas por unidades básicas chamadas aminoácidos que ajudam no crescimento e desenvolvimento dos animais de estimação. Peptídeos são a cadeia curta de 2 a 50 aminoácidos. |

| Ácidos graxos ômega-3 | Os ácidos graxos ômega-3 são gorduras poli-insaturadas essenciais que desempenham um papel crucial na saúde geral e no bem-estar dos animais de estimação |

| Vitaminas | As vitaminas são os compostos orgânicos essenciais para o funcionamento fisiológico vital. |

| Minerais | Os minerais são substâncias inorgânicas de ocorrência natural que são essenciais para várias funções fisiológicas em animais de estimação. |

| DRC | Doença Renal Crônica |

| DHA | Ácido Docosahexaenoico |

| EPA | Ácido eicosapentaenoico |

| ALA | Ácido alfa-linolênico |

| BHA | Hidroxianisol Butilado |

| BHT | Hidroxitolueno butilado |

| FLUTD | Doença do Trato Urinário Inferior Felino |

Metodologia de Pesquisa

A Mordor Intelligence segue uma metodologia de quatro etapas em todos os nossos relatórios.

- Passo-1 IDENTIFICAR VARIÁVEIS-CHAVE: Para construir uma metodologia de previsão robusta, as variáveis e fatores identificados na Etapa 1 são testados em relação aos números históricos de mercado disponíveis. Através de um processo iterativo, as variáveis necessárias para a previsão do mercado são definidas e o modelo é construído com base nessas variáveis.

- Passo-2 Construa um Modelo de Mercado: As estimativas do tamanho do mercado para os anos de previsão são em termos nominais. A inflação não faz parte do preço, e o preço médio de venda (ASP) é mantido constante durante todo o período de previsão.

- Passo-3 Validar e finalizar: Nesta etapa importante, todos os números de mercado, variáveis e chamadas de analistas são validados através de uma extensa rede de especialistas em pesquisa primária do mercado estudado. Os respondentes são selecionados em todos os níveis e funções para gerar uma visão holística do mercado estudado.

- Passo-4 Resultados da Pesquisa: Relatórios sindicalizados, atribuições de consultoria personalizadas, bancos de dados e plataformas de assinatura