Tamanho do mercado de alimentos para animais de estimação na Índia

| Período de Estudo | 2017 - 2029 | |

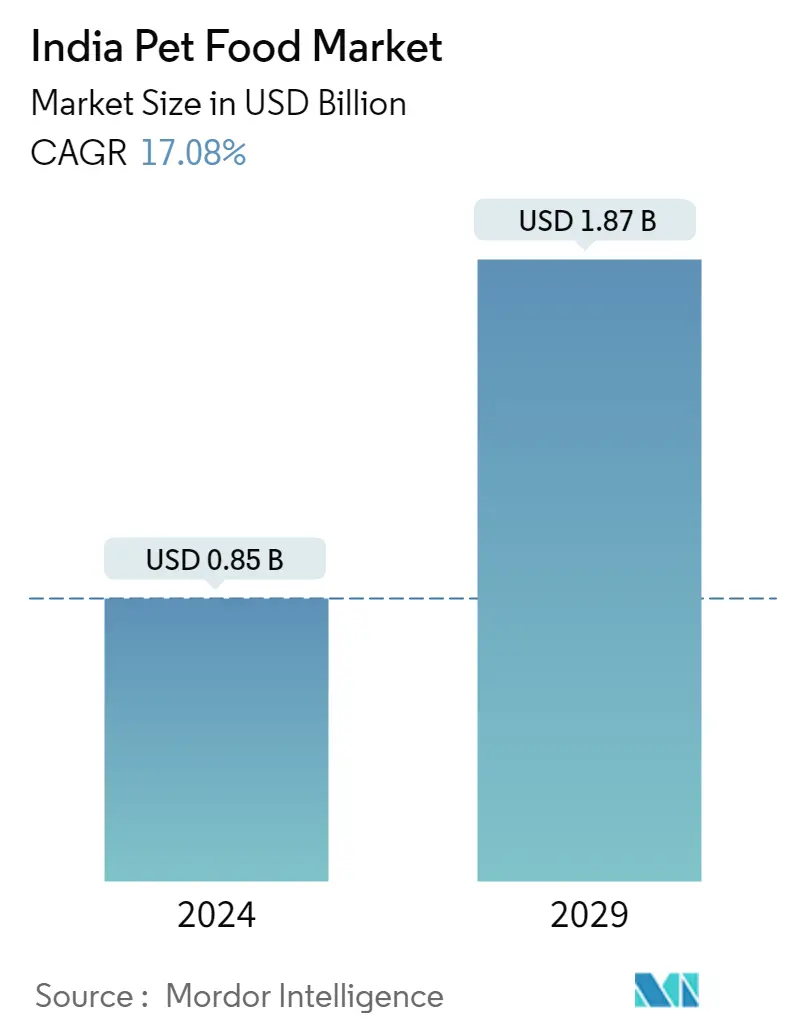

| Tamanho do Mercado (2024) | 0.97 Bilhões de dólares | |

| Tamanho do Mercado (2029) | 1.66 Bilhões de dólares | |

| Maior participação por animais de estimação | Cães | |

| CAGR (2024 - 2029) | 17.08 % | |

| Crescimento mais rápido por animais de estimação | Cães | |

| Concentração do Mercado | Médio | |

Principais jogadores | ||

| ||

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Análise do mercado de alimentos para animais de estimação na Índia

O tamanho do mercado indiano de alimentos para animais de estimação é estimado em US$ 0,85 bilhão em 2024, e deverá atingir US$ 1,87 bilhão até 2029, crescendo a um CAGR de 17,08% durante o período de previsão (2024-2029).

Os cães dominaram o mercado devido à sua grande população e à disponibilidade de uma ampla gama de opções de alimentos para animais de estimação.

- Na Ásia-Pacífico, a Índia é um dos mercados emergentes de alimentos para animais de estimação. Em 2022, representou uma participação de 2,1% do mercado de alimentos para animais de estimação da região, um aumento de 113,0% durante 2017-2022. Este crescimento deveu-se ao aumento significativo da população de animais de estimação, ao aumento da tendência de humanização dos animais de estimação e ao maior uso de produtos comerciais de rações para animais de estimação em vez de alimentos caseiros.

- Os cães são os animais de companhia mais populares adotados no país. O segmento de rações para cães é responsável pela maior fatia do mercado de rações para animais de estimação do país. Detinha um valor de mercado de US$ 562,7 milhões em 2022, que deverá atingir US$ 1.760,1 milhões em 2029. A participação e o crescimento significativos do segmento estão associados a um número significativo de proprietários de animais de estimação mudando de alimentos caseiros para alimentos comerciais para animais de estimação no país e os cães detêm uma parcela significativa da população de animais de estimação. Os cães representavam 87,7% da população de animais de estimação em 2022, enquanto os gatos representavam 9,0%.

- Os gatos detinham a segunda maior participação no mercado de alimentos para animais de estimação do país, totalizando 7,0% em 2022, com previsão de registrar um CAGR de 12,7% durante o período de previsão. Isto se deve ao aumento de 88,6% na população de gatos durante 2017-2022, à mudança de atitude em relação aos gatos entre os donos de animais de estimação e ao aumento da popularidade dos gatos como animais de estimação devido às suas baixas necessidades de manutenção.

- O outro segmento de animais de estimação inclui aves, peixes ornamentais, pequenos mamíferos e roedores. Esses animais têm necessidades nutricionais únicas que são atendidas por meio de produtos alimentícios especializados. Em 2022, o segmento foi avaliado em US$ 7,1 milhões.

- O crescimento da população de animais de estimação, o aumento do uso de alimentos comerciais e o aumento da humanização dos animais de estimação são os fatores previstos para impulsionar o mercado indiano de alimentos para animais de estimação durante o período de previsão, com um CAGR de 17,3%.

Tendências do mercado de alimentos para animais de estimação na Índia

- A evolução do ecossistema de animais de estimação nas cidades urbanas e a crescente humanização dos animais de estimação levaram a um aumento na adoção de cães

- A crescente conscientização sobre as baixas despesas e a baixa manutenção necessária para outros animais de estimação levou a um aumento na sua adoção

Visão geral da indústria de alimentos para animais de estimação na Índia

O mercado indiano de alimentos para animais de estimação está moderadamente consolidado, com as cinco principais empresas ocupando 56,03%. Os principais players deste mercado são Charoen Pokphand Group, Colgate-Palmolive Company (Hill's Pet Nutrition Inc.), IB Group (Drools Pet Food Pvt. Ltd.), Mars Incorporated e Nestlé (Purina) (classificados em ordem alfabética).

Líderes do mercado de alimentos para animais de estimação na Índia

Charoen Pokphand Group

Colgate-Palmolive Company (Hill's Pet Nutrition Inc.)

IB Group (Drools Pet Food Pvt. Ltd.)

Mars Incorporated

Nestle (Purina)

Other important companies include ADM, FARMINA PET FOODS, General Mills Inc., Schell & Kampeter Inc. (Diamond Pet Foods), Virbac.

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de alimentos para animais de estimação na Índia

- Julho de 2023 Hill's Pet Nutrition apresentou seus novos produtos de escamudo e proteína de insetos certificados pelo MSC (Marine Stewardship Council) para animais de estimação com estômagos e linhas de pele sensíveis. Eles contêm vitaminas, ácidos graxos ômega-3 e antioxidantes.

- Maio de 2023 A Nestlé Purina lançou novas guloseimas para gatos sob a marca Friskies Friskies Playfuls - Treats. Essas guloseimas têm formato redondo e estão disponíveis nos sabores frango e fígado e salmão e camarão para gatos adultos.

- Abril de 2023 A Mars Incorporated abriu seu primeiro centro de pesquisa e desenvolvimento de alimentos para animais de estimação na Ásia-Pacífico. Esta nova instalação, chamada APAC pet center, apoiará o desenvolvimento de produtos da empresa.

Relatório do mercado de alimentos para animais de estimação da Índia - Índice

1. RESUMO EXECUTIVO E PRINCIPAIS CONCLUSÕES

2. OFERTAS DE RELATÓRIOS

3. INTRODUÇÃO

- 3.1 Premissas do Estudo e Definição de Mercado

- 3.2 Escopo do Estudo

- 3.3 Metodologia de Pesquisa

4. PRINCIPAIS TENDÊNCIAS DA INDÚSTRIA

- 4.1 População de animais de estimação

- 4.1.1 Gatos

- 4.1.2 Cães

- 4.1.3 Outros animais de estimação

- 4.2 Despesas com animais de estimação

- 4.3 Quadro regulamentar

- 4.4 Análise da cadeia de valor e canal de distribuição

5. SEGMENTAÇÃO DE MERCADO (inclui tamanho de mercado em Valor em USD e Volume, Previsões até 2029 e análise de perspectivas de crescimento)

- 5.1 Produto alimentar para animais de estimação

- 5.1.1 Comida

- 5.1.1.1 Por subproduto

- 5.1.1.1.1 Ração seca para animais de estimação

- 5.1.1.1.1.1 Por comida para animais de estimação subseca

- 5.1.1.1.1.1.1 Croquetes

- 5.1.1.1.1.1.2 Outros alimentos secos para animais de estimação

- 5.1.1.1.2 Ração úmida para animais de estimação

- 5.1.2 Nutracêuticos/suplementos para animais de estimação

- 5.1.2.1 Por subproduto

- 5.1.2.1.1 Bioativos do Leite

- 5.1.2.1.2 Ácidos gordurosos de omega-3

- 5.1.2.1.3 Probióticos

- 5.1.2.1.4 Proteínas e Peptídeos

- 5.1.2.1.5 Vitaminas e minerais

- 5.1.2.1.6 Outros Nutracêuticos

- 5.1.3 Guloseimas para animais de estimação

- 5.1.3.1 Por subproduto

- 5.1.3.1.1 Guloseimas Crocantes

- 5.1.3.1.2 Tratamentos dentários

- 5.1.3.1.3 Guloseimas liofilizadas e espasmódicas

- 5.1.3.1.4 Guloseimas suaves e em borracha

- 5.1.3.1.5 Outras delícias

- 5.1.4 Dietas veterinárias para animais de estimação

- 5.1.4.1 Por subproduto

- 5.1.4.1.1 Diabetes

- 5.1.4.1.2 Sensibilidade Digestiva

- 5.1.4.1.3 Dietas de higiene bucal

- 5.1.4.1.4 Renal

- 5.1.4.1.5 Doença do trato urinário

- 5.1.4.1.6 Outras dietas veterinárias

- 5.2 Animais de estimação

- 5.2.1 Gatos

- 5.2.2 Cães

- 5.2.3 Outros animais de estimação

- 5.3 Canal de distribuição

- 5.3.1 Lojas de conveniência

- 5.3.2 Canal on-line

- 5.3.3 Lojas especializadas

- 5.3.4 Supermercados/Hipermercados

- 5.3.5 Outros canais

6. CENÁRIO COMPETITIVO

- 6.1 Principais movimentos estratégicos

- 6.2 Análise de participação de mercado

- 6.3 Cenário da Empresa

- 6.4 Perfis de empresa

- 6.4.1 ADM

- 6.4.2 Charoen Pokphand Group

- 6.4.3 Colgate-Palmolive Company (Hill's Pet Nutrition Inc.)

- 6.4.4 FARMINA PET FOODS

- 6.4.5 General Mills Inc.

- 6.4.6 IB Group (Drools Pet Food Pvt. Ltd.)

- 6.4.7 Mars Incorporated

- 6.4.8 Nestle (Purina)

- 6.4.9 Schell & Kampeter Inc. (Diamond Pet Foods)

- 6.4.10 Virbac

7. PRINCIPAIS QUESTÕES ESTRATÉGICAS PARA CEOS DE PET FOOD

8. APÊNDICE

- 8.1 Visão geral global

- 8.1.1 Visão geral

- 8.1.2 Estrutura das Cinco Forças de Porter

- 8.1.3 Análise Global da Cadeia de Valor

- 8.1.4 Dinâmica de Mercado (DROs)

- 8.2 Fontes e referências

- 8.3 Lista de tabelas e figuras

- 8.4 Insights primários

- 8.5 Pacote de dados

- 8.6 Glossário de termos

Segmentação da indústria de alimentos para animais de estimação na Índia

Alimentos, nutracêuticos/suplementos para animais de estimação, guloseimas para animais de estimação e dietas veterinárias para animais de estimação são cobertos como segmentos por Pet Food Product. Gatos e Cães são cobertos como segmentos por Animais de Estimação. Lojas de Conveniência, Canal Online, Lojas Especializadas, Supermercados/Hipermercados são cobertos como segmentos por Canal de Distribuição.

- Na Ásia-Pacífico, a Índia é um dos mercados emergentes de alimentos para animais de estimação. Em 2022, representou uma participação de 2,1% do mercado de alimentos para animais de estimação da região, um aumento de 113,0% durante 2017-2022. Este crescimento deveu-se ao aumento significativo da população de animais de estimação, ao aumento da tendência de humanização dos animais de estimação e ao maior uso de produtos comerciais de rações para animais de estimação em vez de alimentos caseiros.

- Os cães são os animais de companhia mais populares adotados no país. O segmento de rações para cães é responsável pela maior fatia do mercado de rações para animais de estimação do país. Detinha um valor de mercado de US$ 562,7 milhões em 2022, que deverá atingir US$ 1.760,1 milhões em 2029. A participação e o crescimento significativos do segmento estão associados a um número significativo de proprietários de animais de estimação mudando de alimentos caseiros para alimentos comerciais para animais de estimação no país e os cães detêm uma parcela significativa da população de animais de estimação. Os cães representavam 87,7% da população de animais de estimação em 2022, enquanto os gatos representavam 9,0%.

- Os gatos detinham a segunda maior participação no mercado de alimentos para animais de estimação do país, totalizando 7,0% em 2022, com previsão de registrar um CAGR de 12,7% durante o período de previsão. Isto se deve ao aumento de 88,6% na população de gatos durante 2017-2022, à mudança de atitude em relação aos gatos entre os donos de animais de estimação e ao aumento da popularidade dos gatos como animais de estimação devido às suas baixas necessidades de manutenção.

- O outro segmento de animais de estimação inclui aves, peixes ornamentais, pequenos mamíferos e roedores. Esses animais têm necessidades nutricionais únicas que são atendidas por meio de produtos alimentícios especializados. Em 2022, o segmento foi avaliado em US$ 7,1 milhões.

- O crescimento da população de animais de estimação, o aumento do uso de alimentos comerciais e o aumento da humanização dos animais de estimação são os fatores previstos para impulsionar o mercado indiano de alimentos para animais de estimação durante o período de previsão, com um CAGR de 17,3%.

| Comida | Por subproduto | Ração seca para animais de estimação | Por comida para animais de estimação subseca | Croquetes |

| Outros alimentos secos para animais de estimação | ||||

| Ração úmida para animais de estimação | ||||

| Nutracêuticos/suplementos para animais de estimação | Por subproduto | Bioativos do Leite | ||

| Ácidos gordurosos de omega-3 | ||||

| Probióticos | ||||

| Proteínas e Peptídeos | ||||

| Vitaminas e minerais | ||||

| Outros Nutracêuticos | ||||

| Guloseimas para animais de estimação | Por subproduto | Guloseimas Crocantes | ||

| Tratamentos dentários | ||||

| Guloseimas liofilizadas e espasmódicas | ||||

| Guloseimas suaves e em borracha | ||||

| Outras delícias | ||||

| Dietas veterinárias para animais de estimação | Por subproduto | Diabetes | ||

| Sensibilidade Digestiva | ||||

| Dietas de higiene bucal | ||||

| Renal | ||||

| Doença do trato urinário | ||||

| Outras dietas veterinárias |

| Gatos |

| Cães |

| Outros animais de estimação |

| Lojas de conveniência |

| Canal on-line |

| Lojas especializadas |

| Supermercados/Hipermercados |

| Outros canais |

| Produto alimentar para animais de estimação | Comida | Por subproduto | Ração seca para animais de estimação | Por comida para animais de estimação subseca | Croquetes |

| Outros alimentos secos para animais de estimação | |||||

| Ração úmida para animais de estimação | |||||

| Nutracêuticos/suplementos para animais de estimação | Por subproduto | Bioativos do Leite | |||

| Ácidos gordurosos de omega-3 | |||||

| Probióticos | |||||

| Proteínas e Peptídeos | |||||

| Vitaminas e minerais | |||||

| Outros Nutracêuticos | |||||

| Guloseimas para animais de estimação | Por subproduto | Guloseimas Crocantes | |||

| Tratamentos dentários | |||||

| Guloseimas liofilizadas e espasmódicas | |||||

| Guloseimas suaves e em borracha | |||||

| Outras delícias | |||||

| Dietas veterinárias para animais de estimação | Por subproduto | Diabetes | |||

| Sensibilidade Digestiva | |||||

| Dietas de higiene bucal | |||||

| Renal | |||||

| Doença do trato urinário | |||||

| Outras dietas veterinárias | |||||

| Animais de estimação | Gatos | ||||

| Cães | |||||

| Outros animais de estimação | |||||

| Canal de distribuição | Lojas de conveniência | ||||

| Canal on-line | |||||

| Lojas especializadas | |||||

| Supermercados/Hipermercados | |||||

| Outros canais | |||||

Definição de mercado

- FUNÇÕES - Os alimentos para animais de estimação geralmente têm como objetivo fornecer uma nutrição completa e balanceada ao animal de estimação, mas são usados principalmente como produtos funcionais. O escopo inclui alimentos e suplementos consumidos por animais de estimação, incluindo dietas veterinárias. Suplementos/nutracêuticos fornecidos diretamente aos animais de estimação são considerados dentro do escopo.

- REVENDEDORES - As empresas que atuam na revenda de rações para animais de estimação sem agregação de valor foram excluídas do escopo de mercado, para evitar dupla contabilização.

- CONSUMIDORES FINAIS - Os donos de animais de estimação são considerados os consumidores finais do mercado estudado.

- CANAIS DE DISTRIBUIÇÃO - Supermercados/hipermercados, lojas especializadas, lojas de conveniência, canais online e outros canais são considerados dentro do escopo. As lojas que fornecem exclusivamente produtos básicos e personalizados para animais de estimação são consideradas no âmbito das lojas especializadas.

Metodologia de Pesquisa

A Mordor Intelligence segue uma metodologia de quatro etapas em todos os nossos relatórios.

- Etapa 1 IDENTIFICAR AS VARIÁVEIS PRINCIPAIS: Para construir uma metodologia de previsão robusta, as variáveis e os fatores identificados na Etapa 1 são testados em relação aos números históricos de mercado disponíveis. Através de um processo iterativo, são definidas as variáveis necessárias para a previsão do mercado e o modelo é construído com base nessas variáveis.

- Etapa 2 Construir um modelo de mercado: As estimativas do tamanho do mercado para os anos previstos são em termos nominais. A inflação não faz parte do preço e o preço médio de venda (ASP) é mantido constante durante todo o período de previsão.

- Etapa 3 validar e finalizar: Nesta importante etapa, todos os números de mercado, variáveis e chamadas de analistas são validados através de uma extensa rede de especialistas em pesquisa primária do mercado estudado. Os entrevistados são selecionados em vários níveis e funções para gerar uma imagem holística do mercado estudado.

- Etapa 4 Resultados da pesquisa: Relatórios distribuídos, atribuições de consultoria personalizadas, bancos de dados e plataformas de assinatura