Tamanho e Participação do Mercado de Fibra de Aramida

Análise do Mercado de Fibra de Aramida pela Mordor Intelligence

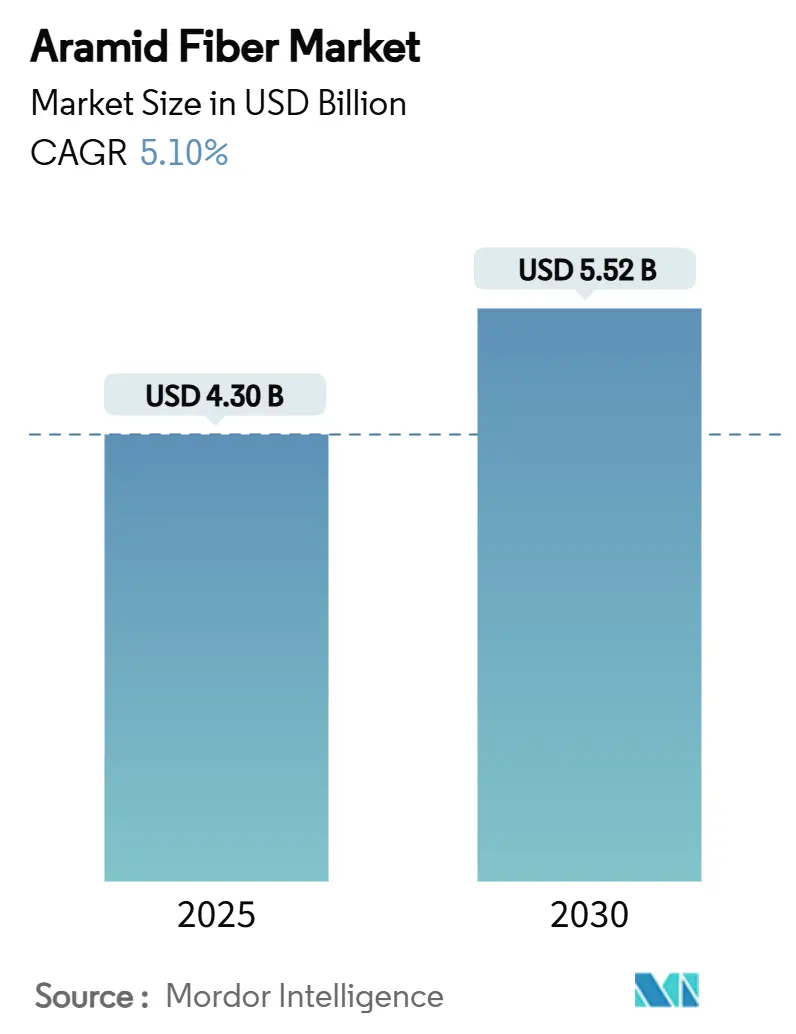

O tamanho do Mercado de Fibra de Aramida é estimado em USD 4,30 bilhões em 2025, e espera-se que alcance USD 5,52 bilhões até 2030, a uma TCAC de 5,10% durante o período de previsão (2025-2030). O aumento da penetração nos setores automotivo, aeroespacial, telecomunicações e equipamentos de proteção individual avançados eleva a demanda, enquanto a relação resistência-peso da fibra e estabilidade térmica consolidam a relevância a longo prazo. As metas de redução de peso de materiais na mobilidade elétrica, a expansão de redes 5G e o crescente investimento em programas hipersônicos e espaciais continuamente ampliam as oportunidades comerciais. Ao mesmo tempo, as oscilações de preços de matérias-primas, principalmente para MPD e PPD, mantêm as margens sob pressão, incentivando movimentos de integração vertical por grandes produtores. As restrições de propriedade intelectual moldam ainda mais as dinâmicas competitivas, consolidando a posição dos incumbentes que podem financiar P&D e navegar em estruturas de licenciamento cruzado.

Principais Conclusões do Relatório

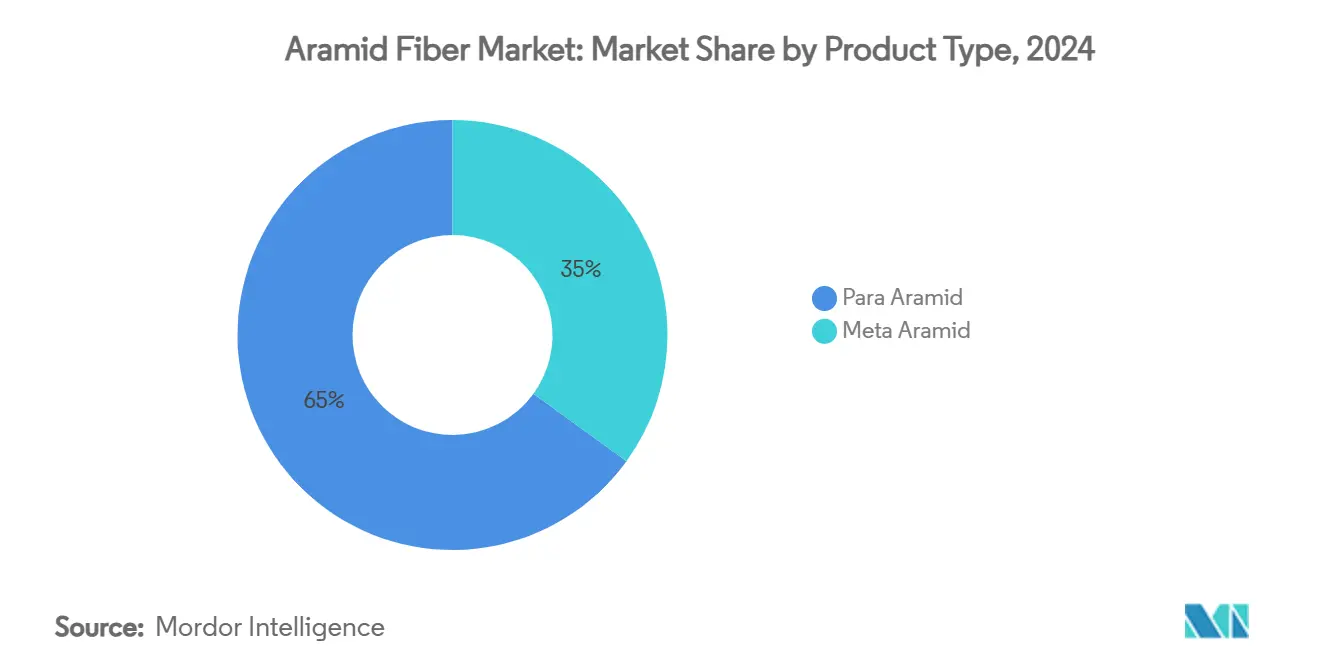

- Por tipo de produto, para-aramida liderou com 65% da participação do mercado de fibra de aramida em 2024, enquanto meta-aramida está definida para expandir a uma TCAC de 5,42% até 2030.

- Por processo de fiação, fiação úmida comandou 60% do tamanho do mercado de fibra de aramida em 2024 e está rastreando uma TCAC de 5,87% até 2030.

- Por aplicação, equipamentos de segurança e proteção capturaram 37% da participação de receita em 2024; cabos de fibra óptica são previstos para crescer a uma TCAC de 5,5% até 2030.

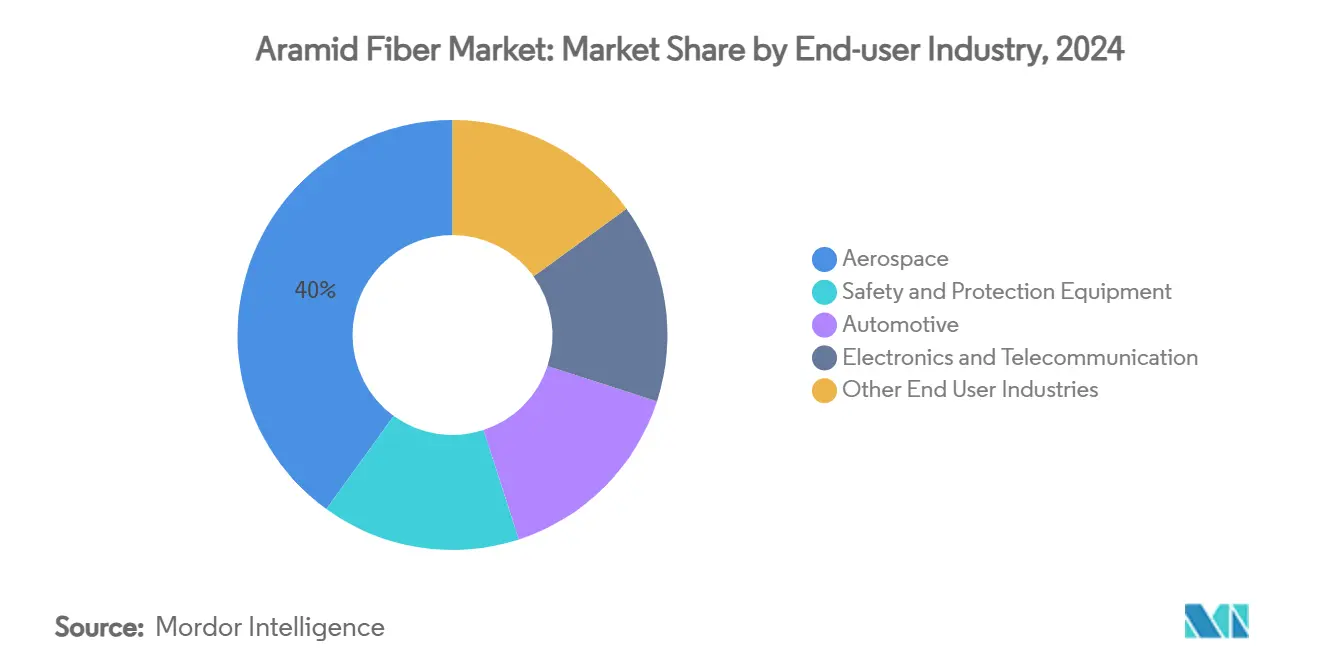

- Por indústria de usuário final, aeroespacial e defesa detiveram 40% da participação do tamanho do mercado de fibra de aramida em 2024 e está avançando a uma TCAC de 6,01% até 2030.

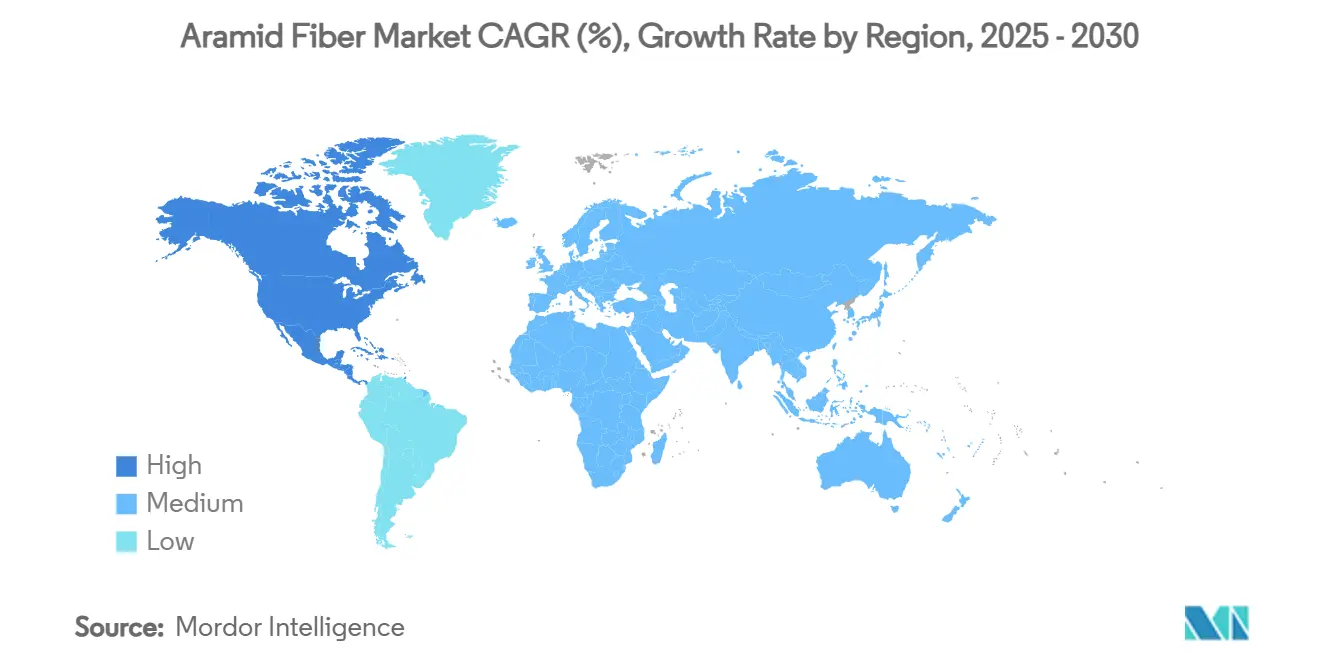

- Por geografia, Europa representou 35% da participação em 2024, enquanto América do Norte registra a TCAC regional mais rápida de 5,34% para 2025-2030.

Tendências e Insights do Mercado Global de Fibra de Aramida

Análise de Impacto dos Direcionadores

| Direcionador | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Mandatos de segurança de EPI em escalada | +1.2% | Ásia-Pacífico com repercussão global | Médio prazo (2-4 anos) |

| Impulso do Green Deal da UE para pneus de VE leves | +0.8% | Europa, América do Norte | Longo prazo (≥ 4 anos) |

| Expansão 5G para cabos de fibra óptica | +1.1% | Sudeste Asiático, Global | Curto prazo (≤ 2 anos) |

| Aumento nos gastos de defesa por muitos países | +1.0% | América do Norte, Europa, Ásia | Médio prazo (2-4 anos) |

| Investimentos em defesa hipersônica e espacial | +0.7% | América do Norte, Europa, China | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Mandatos de Segurança de EPI em Escalada nos Centros de Manufatura Asiáticos

O crescente cumprimento de regras de segurança industrial na China, Índia e economias emergentes do Sudeste Asiático está elevando os pedidos para luvas reforçadas com aramida, capacetes e roupas de trabalho resistentes ao calor. Capacetes industriais feitos com compósitos de aramida mostram 37% maior resistência ao impacto do que equivalentes de ABS, uma lacuna de desempenho que acelera a adoção nas fábricas. Luvas resistentes a cortes incorporando para-aramida entregam proteção Nível 5 com 30% menos peso, melhorando o conforto para uso contínuo. Roupas de trabalho resistentes ao fogo formuladas com meta-aramida mantêm integridade estrutural a 425°C, alinhando-se com códigos de segurança mais rigorosos de fundições e petroquímicas. Fabricantes fornecendo esta região, portanto, elevam a alocação para fios e tecidos de aramida, fortalecendo o perfil de crescimento do mercado de fibra de aramida.

Impulso do Green Deal da UE para Pneus de VE Leves Reforçados com Aramida

Fabricantes automotivos europeus aceleram programas de redesign de pneus que reduzem massa veicular para estender o alcance de carros elétricos. Carcaças de pneus reforçadas com aramida cortam peso em até 25%, uma economia diretamente ligada às metas de descarbonização de transporte do Green Deal [1]U.S. Department of Energy, "2024 VTO Annual Merit Review Results Report - Materials Technology," energy.gov. Cada quilograma cortado oferece um ganho de alcance de 0,7 km, motivando fabricantes a substituir cordas de poliéster ou aço com aramida. Compostos estão comercializando misturas de borracha preenchidas com aramida que reduzem resistência ao rolamento mas mantêm durabilidade, reforçando a demanda pelo mercado de fibra de aramida na Europa e em breve na América do Norte.

Expansão 5G Elevando Demanda por Cabos de Fibra Óptica Reforçados com Aramida

Operadoras correndo para implantar macro-células 5G e backbones de fibra densas especificam cabos com limites mais altos de tração e resistência a roedores. Hastes compostas de aramida fornecem três vezes a resistência à tração de reforços de aço com um quinto da massa, ideal para puxadas longas em terrenos úmidos [2]Utilities Technology Council, "Underground Fiber Report," utc.org . Fornecedores como HFCL confirmam uso crescente de elementos de aramida em projetos tanto subterrâneos quanto aéreos. Fios de aramida retardantes de chama e livres de halogênio também protegem conexões de data center para torre, trazendo um aumento incremental ao mercado de fibra de aramida.

Investimentos em Defesa Hipersônica e Espacial Elevando Consumo de Escudo Térmico de Meta-Aramida

Agências de defesa nos Estados Unidos, Europa e China estão financiando sistemas de proteção térmica que suportam aquecimento aerodinâmico extremo. Escudos EPDM reforçados com meta-aramida exibem taxas de ablação tão baixas quanto 0,015 mm/s, superando abladores legados em motores de foguete sólido. Estudos compostos confirmam que aramida sobrevive a cargas térmicas e mecânicas combinadas melhor que fibras de vidro ou carbono em regimes de velocidade ultra-alta. A natureza especializada de hipersônicos, portanto, alimenta segmentos de demanda premium dentro do mercado de fibra de aramida.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Volatilidade de preços de matérias-primas MPD e PPD | -1,0% | Global, regiões dependentes de importação | Curto prazo (≤ 2 anos) |

| Barreiras de licenciamento cruzado de patentes | -0,6% | Global, mercados emergentes | Longo prazo (≥ 4 anos) |

| Altos custos de produção | -0,8% | Global | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Volatilidade de Preços de Matérias-Primas MPD e PPD

Oscilações crescentes de petróleo bruto e interrupções de fornecimento regionais elevam curvas de custo de MPD e PPD, comprimindo margens de produtores e desestabilizando contratos de longo prazo. O Departamento de Comércio dos EUA lista diaminas aromáticas entre insumos quimicamente críticos sujeitos a produção geograficamente concentrada, elevando riscos de segurança de fornecimento [3]U.S. Department of Commerce & Homeland Security, "Assessment of the Critical Supply Chains," bis.doc.gov . Fabricantes respondem explorando intermediários baseados em bio e recuperação em circuito fechado de sucata de aramida, mas volatilidade de curto prazo ainda corta momentum de crescimento dentro do mercado de fibra de aramida.

Barreiras de Licenciamento Cruzado de Patentes Desencorajando Novos Participantes de Para-Aramida

Extensas propriedades de propriedade intelectual detidas por DuPont, Teijin e um punhado de pares bloqueiam entrada rápida de seguidores. Tribunais dos EUA mantiveram uma proibição de 20 anos no produto similar ao Kevlar de um desafiador, ilustrando a potência das táticas de aplicação. Ativos de fiação intensivos em capital e curvas de aprendizado íngremes desencorajam ainda mais aspirantes. Esses obstáculos trancam poder de mercado entre incumbentes, restringindo expansão competitiva mais ampla e limitando a base de produtores endereçável do mercado de fibra de aramida.

Análise de Segmento

Por Tipo de Produto: Dominância de Para-Aramida e Aceleração de Meta-Aramida

O segmento de para-aramida deteve uma participação comandante de 65% do mercado de fibra de aramida em 2024, apoiado pela demanda de proteção balística, aeroespacial e materiais de atrito. Fios de para-aramida entregam resistência à tração próxima de 3,8 GPa, sustentando sua posição em armaduras corporais e favos de mel de aviação. Aumentos de orçamento de defesa nos Estados Unidos e interesse renovado em compósitos automotivos leves asseguram pipelines de volume estáveis para para-aramida dentro do mercado de fibra de aramida. Investimentos significativos, como uma adição de capacidade de 3.000 toneladas no local da Toray na Coreia do Sul, sublinham a escala de alocação de capital para esta classe de fibra.

Meta-aramida, embora menor na base, apresenta a trajetória mais rápida a uma TCAC de 5,42% até 2030. Filamentos avançados fiados por via úmida agora alcançam resistência à tração de 1.255 MPa e retêm mais de 90% da resistência após exposição prolongada a UV, desbloqueando aplicações externas como coberturas de linhas de transmissão. Incorporada em tecidos retardantes de chama, papéis de isolamento e bolsas de filtração, meta-aramida aborda demandas de estabilidade térmica em eletrônicos, segurança industrial e proteção ambiental. O tamanho do mercado de fibra de aramida para meta-aramida é previsto para expandir constantemente devido à expansão de capacidade de semicondutores na Ásia e projetos de transição verde da UE, estabelecendo uma dinâmica competitiva onde atributos de material, não apenas preço, decidem conversão de clientes.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Por Processo de Fiação: Liderança da Fiação Úmida e Força de Nicho Seco-Jato Úmido

Fiação úmida capturou 60% da participação do mercado de fibra de aramida em 2024 e continua a superar o mercado principal com uma TCAC de 5,87%. O processo oferece coagulação homogênea de polímero, produzindo fibras uniformemente densas que alcançam alta estabilidade dielétrica, um pré-requisito para papéis elétricos e meios de filtração. Módulos de reciclagem de solvente atualizados reduzem emissões e custo, apoiando adoção mesmo entre usuários finais preocupados com sustentabilidade. O tamanho do mercado de fibra de aramida para produção fiada por via úmida é projetado para ampliar alinhado com crescimento de demanda de eletrificação e meios de filtro.

Fiação seco-jato úmido permanece indispensável para para-aramida onde orientação de cadeia impulsiona métricas de tração extremas. Execuções de laboratório de análogos de poliimida exibem resistência à tração de até 2,72 GPa e módulo acima de 114 GPa, confirmando margem de caminho para futura melhoria de para-aramida. Embora a participação geral seja menor, o processo ancora fornecimento de fio balístico de alta qualidade, alinhando com as necessidades de ministérios de defesa e marcas de equipamento esportivo premium. Atualizações contínuas de linha visando eficiência de produção e tecnologia de captura de solvente salvaguardarão sua contribuição de nicho ao mercado de fibra de aramida.

Por Aplicação: Escala de Segurança e Proteção e Velocidade de Fibra Óptica

Equipamentos de segurança e proteção representaram 37% do tamanho do mercado de fibra de aramida em 2024. Aquisições militar e de aplicação da lei de coletes de próxima geração, capacetes e armadura de veículos sustentam tonelagem de linha de base. Equipamentos de combate a incêndio e EPI industrial adicionam fluxos de demanda civil, reforçando estabilidade de volume através de ciclos econômicos. P&D contínua produz multicamadas mais leves e mais respiráveis, estendendo conforto e conformidade do usuário, o que estimula compras repetidas.

Cabos de fibra óptica, embora menores, postam o maior crescimento a 5,5% TCAC. Fios e hastes de aramida em cabos lidam com carregamento de tração durante passagem e resistem ingresso de água, permitindo implantação de custo total menor em corredores rurais e subterrâneos. Com reguladores mandando cobertura 5G mais ampla, operadoras de telefonia orçam para reforço extensivo de backbone, acelerando a contribuição do segmento ao mercado de fibra de aramida. Aplicações secundárias como materiais de atrito para pastilhas de freio premium e compósitos aeroespaciais mantêm nichos especializados mas lucrativos conscientes da resistência superior à fadiga da fibra e resistência térmica.

Por Indústria de Usuário Final: Premium Aeroespacial e Defesa e Absorção Industrial Diversificada

Aeroespacial e defesa capturou 40% do tamanho do mercado de fibra de aramida em 2024, refletindo uso em painéis de aeronaves, núcleos de favo de mel, armadura balística e escudos térmicos de motor de foguete. O setor também comanda a TCAC mais rápida de 6,01%, apoiado por protótipos de armas hipersônicas e cadência de lançamento espacial comercial. Compósitos de fibra de aramida se traduzem em economias de carga útil e alcances de voo estendidos, difíceis de combinar com metais ou polímeros de menor desempenho.

Equipamentos de segurança e proteção formam o segundo pilar, andando em benchmarks regulatórios em evolução mundialmente. Eletrônicos e telecomunicações reivindicam uma demanda crescente, com reforço de circuito impresso e isolamento flexível de bateria abrindo tonelagem incremental. Plataformas de veículos elétricos se apoiam em aramida em separadores de pacote de bateria e inserções estruturais para estender alcance de condução. Filtração industrial, de tratamento de gás de combustão a filtração de gás quente, aproveita resistência química e estabilidade dimensional. Essas rotas diversas de absorção asseguram continuidade de demanda e protegem o mercado de fibra de aramida contra choques de indústria única.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Análise Geográfica

Europa ancora o mercado global de fibra de aramida com 35% da receita em 2024. Leis rigorosas de segurança do trabalhador, padrões de chama alinhados à ISO e o Green Deal da União Europeia impulsionam adoção de alto valor em configurações automotivas e industriais. Alemanha, com sua base automotiva orientada à exportação, lidera expansão de volume regional, enquanto França e Países Baixos se especializam em filtração avançada e laminados aeroespaciais. Incentivos governamentais para plantas de bateria de veículos elétricos estimulam ainda mais absorção de compósito polimérico.

América do Norte posta a TCAC mais rápida de 5,34% para 2025-2030. Apropriações federais de defesa alimentam demanda contínua por materiais balísticos de para-aramida, enquanto NASA e fornecedores de lançamento privados canalizam investimentos em escudos térmicos de meta-aramida. Operadoras de telecomunicações dos EUA renovam backbones de fibra aérea através de corredores propensos a furacões, especificando membros de resistência de aramida para mitigar danos de tempestade. Canadá segue tendências similares com foco em segurança pública, particularmente em infraestrutura de mineração e energia.

Ásia-Pacífico representa a próxima fronteira de escala para o mercado de fibra de aramida. China escala produção doméstica para cortar dependência de importações e visa autossuficiência em para-aramida até meados da década. Construção massiva de fábricas inteligentes, plantas de bateria de VE e infraestrutura renovável multiplica demanda por materiais leves e resistentes ao calor. Japão e Coreia do Sul refinam implantação de alta tecnologia em semicondutores e hardware 5G, requerendo estabilidade dielétrica e resistência mecânica que aramida entrega. Programa Make-in-India de defesa da Índia e códigos de segurança ocupacional atualizados constroem consumo local de EPI e armadura, adicionando profundidade ao crescimento regional.

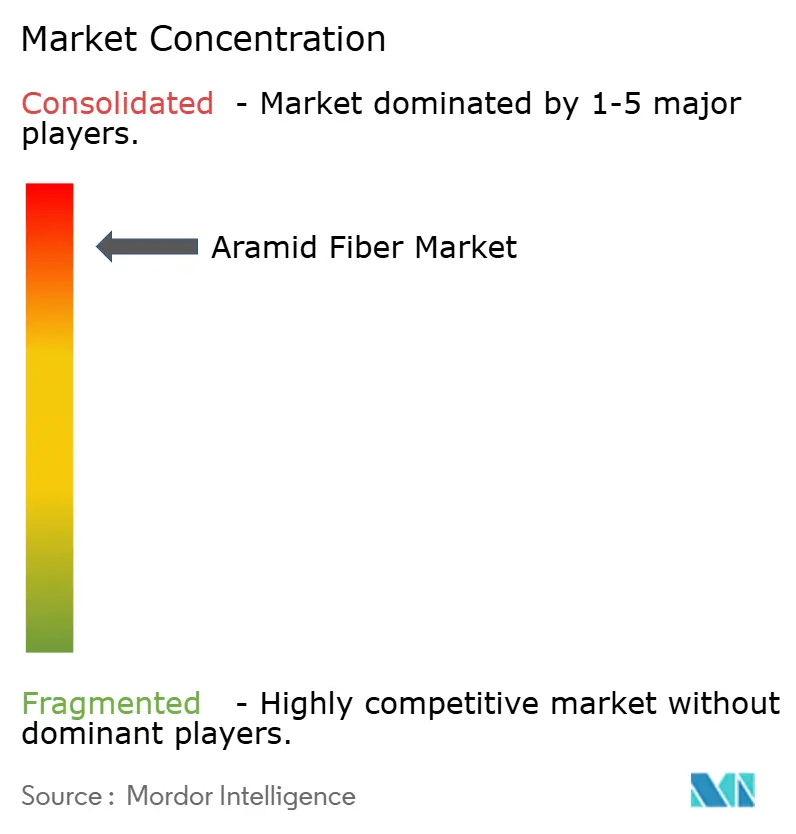

Panorama Competitivo

O mercado de fibra de aramida é consolidado por natureza, com DuPont liderando o segmento de para-aramida da América do Norte através de patentes e manufatura em larga escala, enquanto Teijin mantém uma vantagem global com cadeias de fornecimento integradas e portfólios balanceados. Barreiras de entrada incluem expertise em polimerização contínua, sistemas de recuperação de solvente e tecnologia de fiação de alta resistência. Prioridades estratégicas focam em circularidade e diversificação de insumos. Atores chineses estão melhorando integração para trás e portfólios de patentes, enquanto investimentos como a expansão KRW 500 bilhões da Toray em Gumi e crescimento de capacidade da Sinochem refletem confiança na demanda. Alianças futuras visam materiais de nicho de alta margem, como aerogéis de aramida nanoporosos para gestão térmica e manufatura aditiva de compósitos de aramida em pó, que poderiam remodelar dinâmicas competitivas sem perturbar produção tradicional de fio.

Líderes da Indústria de Fibra de Aramida

-

TEIJIN LIMITED

-

DuPont

-

Yantai Tayho Advanced Materials Co., Ltd.

-

Kolon Industries, Inc.

-

HS HYOSUNG ADVANCED MATERIALS

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Abril de 2025: Teijin Limited começou a implementar tecnologia Digital Product Passport (DPP) para suas fibras de aramida e carbono, usando o sistema de rastreabilidade da Circularise B.V. Esta iniciativa alinha com o mandato ESPR da Europa, melhora a transparência da cadeia de fornecimento e reforça o compromisso da Teijin com sustentabilidade e conformidade com regulamentações em evolução.

- Maio de 2024: Toray Industries Inc. planeja investir USD 365 milhões para expandir instalações no Complexo Industrial Nacional de Gumi, permitindo que a Toray Advanced Materials Korea aumente a produção de fibra de aramida de fiação seca na Planta 1 de Gumi para 3.000 toneladas anuais, elevando a capacidade total de produção da empresa para 5.000 toneladas.

Escopo do Relatório do Mercado Global de Fibra de Aramida

Fibra de aramida é uma fibra orgânica sintética de alto desempenho que é fabricada a partir de poliamidas aromáticas. As características principais da fibra de aramida incluem alta resistência, boa resistência ao calor, abrasão e solventes orgânicos, não condutividade e baixa inflamabilidade. É principalmente usada para aplicações como compósitos, balística, cabos de fibra óptica, roupas protetivas contra calor e produtos químicos, e outros. O mercado de fibra de aramida é segmentado por tipo de produto, indústria de usuário final e geografia. Por tipo de produto, o mercado é segmentado em para-aramida e meta-aramida. Por indústria de usuário final, o mercado é segmentado em equipamentos de segurança e proteção, aeroespacial, automotivo, eletrônicos e telecomunicações, e outras indústrias de usuário final. O relatório também cobre o tamanho de mercado e previsões para o mercado de fibra de aramida em 16 países através de grandes regiões. Para cada segmento, o dimensionamento de mercado e previsões foram feitos com base no valor (USD milhões).

| Para Aramida |

| Meta Aramida |

| Fiação Úmida |

| Fiação Seco Jato Úmido |

| Equipamentos de Segurança e Proteção |

| Materiais de Atrito e Freio |

| Cabos de Fibra Óptica |

| Componentes Aeroespaciais |

| Compósitos Automotivos |

| Isolamento Elétrico |

| Outros (filtração industrial, reforço de borracha e pneu) |

| Equipamentos de Segurança e Proteção |

| Aeroespacial |

| Automotivo |

| Eletrônicos e Telecomunicações |

| Outras Indústrias de Usuário Final |

| Ásia Pacífico | China |

| Índia | |

| Japão | |

| Coreia do Sul | |

| Resto da Ásia Pacífico | |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemanha |

| Reino Unido | |

| França | |

| Itália | |

| Rússia | |

| Resto da Europa | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul | |

| Oriente Médio e África | Arábia Saudita |

| África do Sul | |

| Resto do Oriente Médio e África |

| Por Tipo de Produto | Para Aramida | |

| Meta Aramida | ||

| Por Processo de Fiação | Fiação Úmida | |

| Fiação Seco Jato Úmido | ||

| Por Aplicação | Equipamentos de Segurança e Proteção | |

| Materiais de Atrito e Freio | ||

| Cabos de Fibra Óptica | ||

| Componentes Aeroespaciais | ||

| Compósitos Automotivos | ||

| Isolamento Elétrico | ||

| Outros (filtração industrial, reforço de borracha e pneu) | ||

| Por Indústria de Usuário Final | Equipamentos de Segurança e Proteção | |

| Aeroespacial | ||

| Automotivo | ||

| Eletrônicos e Telecomunicações | ||

| Outras Indústrias de Usuário Final | ||

| Geografia | Ásia Pacífico | China |

| Índia | ||

| Japão | ||

| Coreia do Sul | ||

| Resto da Ásia Pacífico | ||

| América do Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Rússia | ||

| Resto da Europa | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

| Oriente Médio e África | Arábia Saudita | |

| África do Sul | ||

| Resto do Oriente Médio e África | ||

Principais Perguntas Respondidas no Relatório

Qual é o valor atual do mercado de fibra de aramida?

O mercado de fibra de aramida está em USD 4,30 bilhões em 2025 e é projetado para alcançar USD 5,52 bilhões até 2030.

Qual região está crescendo mais rapidamente na demanda de fibra de aramida?

América do Norte mostra o maior crescimento regional, avançando a uma TCAC de 5,34% para 2025-2030, impulsionada por investimento em defesa e aeroespacial.

Por que a fiação úmida é dominante na produção de fibra de aramida?

Fiação úmida representa 60% da participação do mercado de fibra de aramida porque o processo produz fibras com densidade uniforme e excelente resistência térmica, essencial para isolamento elétrico e aplicações de filtração.

Qual segmento de aplicação está crescendo mais rapidamente?

Cabos de fibra óptica são a aplicação de crescimento mais rápido, beneficiando-se de implantações de infraestrutura 5G e postando uma TCAC de 5,5% até 2030.

Página atualizada pela última vez em: