Tamanho e Participação do Mercado da Indústria Automobilística do Irã

Análise do Mercado da Indústria Automobilística do Irã pela Mordor Intelligence

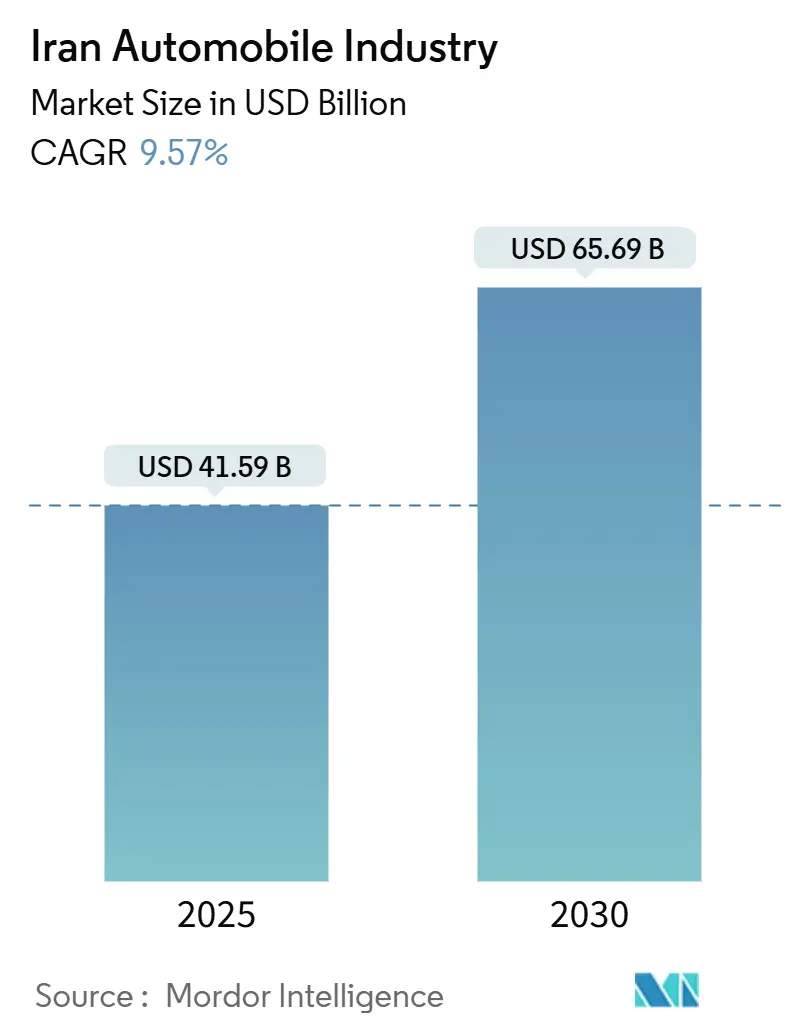

O tamanho do mercado automobilístico do Irã está em USD 41,59 bilhões em 2025 e tem previsão de atingir USD 65,69 bilhões até 2030, refletindo uma TCAC de 9,57% de 2025 a 2030. Forte crescimento populacional, urbanização e uma demografia jovem sustentam a demanda, enquanto a liberalização gradual do crédito e programas governamentais de localização mantêm o momentum da produção[1]"2024 Production Statistics,", Organization Internationale des Constructeurs d'Automobiles, oica.net. A capacidade resiliente de manufatura doméstica acima de 1,1 milhão de unidades anuais reforça a segurança do fornecimento apesar das sanções. O crescente uso de aplicativos de transporte, programas de conversão para gás natural comprimido (GNC) e fornecimento de componentes baseado em escambo fortalecem ainda mais o mercado automobilístico do Irã, posicionando-o para expansão constante em meio aos ventos contrários de moeda e inflação. À medida que os limites de importação se flexibilizam, as pressões competitivas e as expectativas dos consumidores por veículos de maior qualidade se intensificam, obrigando os incumbentes a priorizar eficiência de custos e atualizações tecnológicas.

Principais Conclusões do Relatório

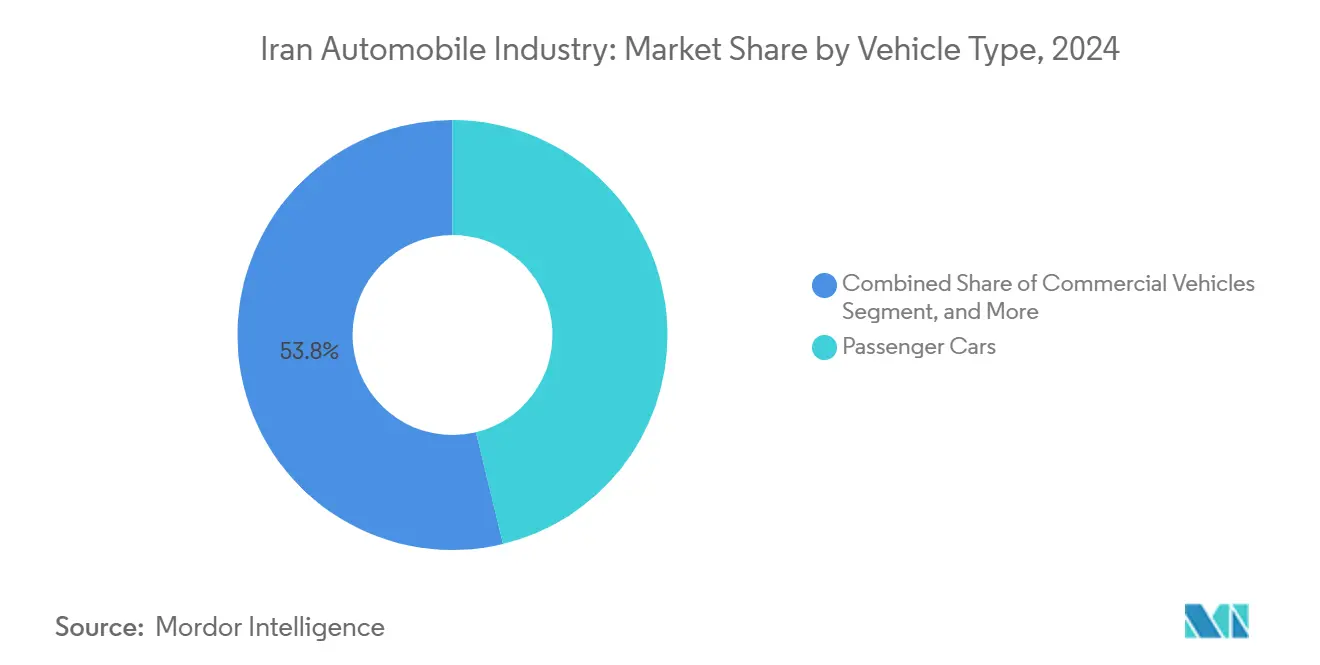

- Por tipo de veículo, os carros de passeio lideraram com 46,24% da participação do mercado automobilístico do Irã em 2024, e o segmento está avançando a uma TCAC de 8,90% até 2030.

- Por faixa de preço, o segmento econômico liderou com 73,28% da participação do mercado automobilístico do Irã em 2024, enquanto o segmento premium tem projeção de expandir a uma TCAC de 8,26% até 2030.

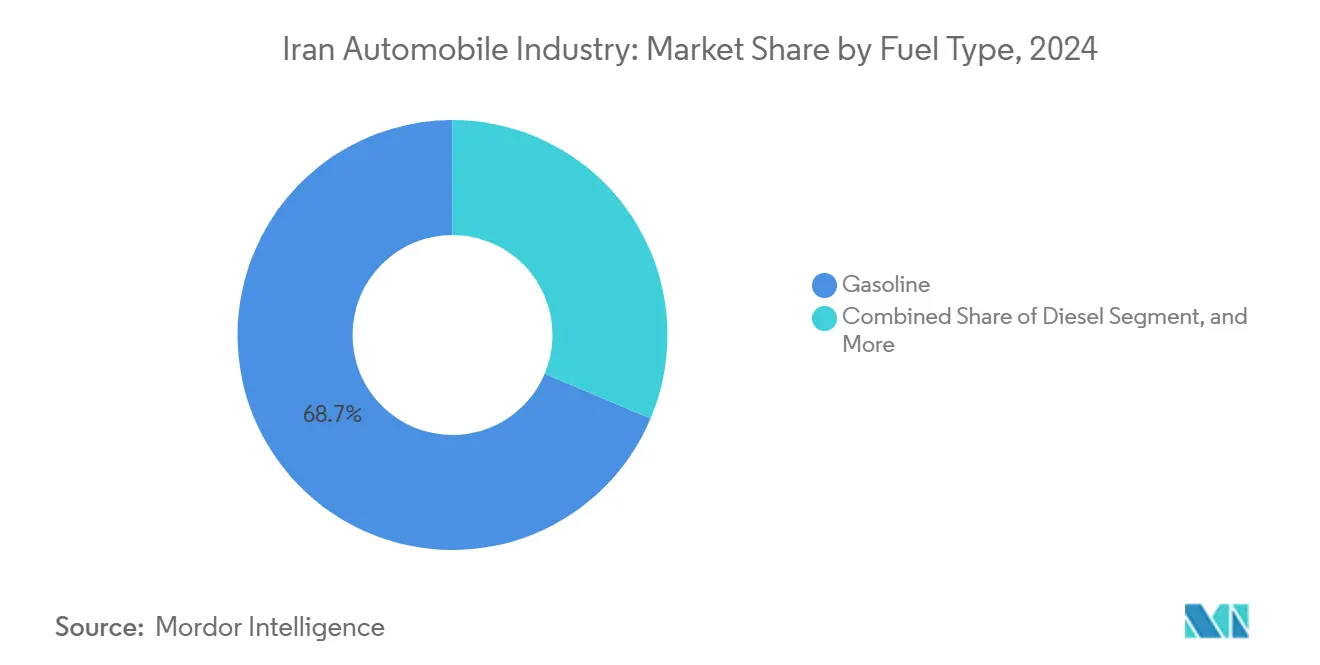

- Por tipo de combustível, veículos a gasolina mantiveram 68,72% do tamanho do mercado automobilístico do Irã em 2024; veículos elétricos a bateria têm projeção de crescer a uma TCAC de 13,56% até 2030.

- Por canal de vendas, a produção doméstica representou 31,28% do tamanho do mercado automobilístico do Irã em 2024, enquanto as importações de veículos novos expandem a uma TCAC de 10,23% entre 2025 e 2030

Tendências e Insights do Mercado da Indústria Automobilística do Irã

Análise de Impacto dos Drivers

| Driver | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| População Jovem e Crescimento de Compradores de Primeiro Carro | +2.1% | Nacional (Teerã, Isfahan, Mashhad) | Médio prazo (2-4 anos) |

| Flexibilização Gradual do Crédito Doméstico para Compra de Automóveis | +1.8% | Centros urbanos nacionalmente | Curto prazo (≤ 2 anos) |

| Meta Governamental de Localizar 80% dos Componentes até 2027 | +1.5% | Polos de manufatura | Longo prazo (≥ 4 anos) |

| Modelos de Comércio por Escambo Assegurando Peças Críticas | +1.2% | Corredores comerciais com a China | Médio prazo (2-4 anos) |

| Aumento nos Programas de Conversão para GNC | +0.9% | Regiões ricas em gás | Curto prazo (≤ 2 anos) |

| Rápida Expansão das Frotas de Aplicativos de Transporte | +0.8% | Área metropolitana de Teerã | Curto prazo (≤ 2 anos |

| Fonte: Mordor Intelligence | |||

População Jovem e Crescimento de Compradores de Primeiro Carro

Uma idade mediana abaixo de 32 anos assegura uma entrada robusta de compradores de primeiro carro no mercado automobilístico do Irã. Famílias urbanas combinam recursos para financiar veículos, enquanto programas de empréstimo direcionados para jovens de bancos públicos reduzem os custos de entrada. A capacidade limitada de transporte público aumenta a dependência de mobilidade pessoal, reforçando a demanda base. Os fabricantes simplificam modelos compactos e acessíveis para corresponder ao poder de compra desta coorte. O vento demográfico favorável deve manter os volumes anuais de vendas de carros de passeio em trajetória ascendente constante, apesar das pressões econômicas cíclicas, ancorando perspectivas de crescimento de longo prazo para o mercado automobilístico do Irã.

Flexibilização Gradual do Crédito Doméstico para Compra de Automóveis

Credores domésticos agora veem carros como hedges contra inflação, levando-os a estender prazos de pagamento e reduzir limites de patrimônio. Bancos privados superam credores estatais com tetos de crédito mais generosos, impulsionando um aumento no tráfego de showrooms em Teerã e capitais provinciais. Montadoras complementam o financiamento bancário com planos de parcelamento próprios, expandindo o acesso para famílias de renda média. À medida que os padrões de empréstimo se relaxam, a demanda reprimida de reposição acelera, amortecendo o mercado automobilístico do Irã da volatilidade cambial. A disponibilidade de crédito deve permanecer como catalisador essencial até uma estabilização macroeconômica mais ampla.

Meta Governamental de Localizar 80% dos Componentes até 2027

O programa de substituição de USD 8 bilhões do Ministério da Indústria cobre mais de 210 componentes automotivos, apoiando novas linhas de motor e transmissão em Tabriz e Kermanshah[2]"Automotive Localization Program Overview,", Ministry of Industry, Mine and Trade, mimt.gov.ir. Fornecedores locais recebem facilidades de crédito suave e vouchers de P&D, permitindo-lhes substituir peças de precisão importadas. A produção interna completa da plataforma Samand pela Iran Khodro exemplifica a viabilidade do projeto. A localização protege o mercado automobilístico do Irã de choques externos, melhora a criação de empregos e reduz a diferença de custos com importações. Embora lacunas tecnológicas persistam, o apoio estatal sustentado deve elevar a agregação de valor doméstico muito além de 2027

Modelos de Comércio por Escambo Assegurando Peças Críticas em meio à Crise de Divisas

Trocas de pistache por peças com fornecedores chineses mitigam escassezes de moeda forte. As receitas anuais de exportação de pistache agora cobrem uma parcela significativa das importações de eletrônicos e trem de força. A abordagem mantém as linhas de montagem da Iran Khodro e Saipa enquanto libera divisas escassas para outros essenciais. O sucesso do escambo está impulsionando acordos similares envolvendo açafrão e petroquímicos, apontando para fluxos de financiamento alternativo duráveis para o mercado automobilístico do Irã. Formuladores de políticas endossam essas estruturas como soluções pragmáticas temporárias até as sanções se flexibilizarem.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Sanções dos EUA/UE Limitando Acesso a Peças e Software Avançados | -2.8% | Nacional, com impacto severo em segmentos tecnologicamente intensivos | Longo prazo (≥ 4 anos) |

| Alta Inflação Comprimindo Poder de Compra do Consumidor | -1.9% | Nacional, com impacto desproporcional em segmentos de menor renda | Médio prazo (2-4 anos) |

| Déficits Crônicos de Eletricidade Atrasando Implantação de Infraestrutura para VE | -1.2% | Nacional, concentrado em centros industriais e urbanos | Longo prazo (≥ 4 anos) |

| Lacuna de Percepção de Qualidade Versus Carros Importados | -0.8% | Nacional, mais pronunciada em segmentos premium e médios | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Sanções dos EUA/UE Limitando Acesso a Peças e Software Avançados

A Ordem Executiva limita unidades avançadas de controle de motor, eletrônicos de segurança e células de íon-lítio, aumentando a lacuna tecnológica em comparação com padrões globais. Obstáculos de conformidade forçam OEMs a depender de plataformas de engenharia reversa, prejudicando ganhos de eficiência de combustível e competitividade de exportação. Entidades sancionadas lutam para integrar sistemas de emissão Euro 6, limitando o apelo de novos modelos. Altos custos embutidos reduzem a lucratividade e desaceleram ciclos de P&D, pressionando o mercado automobilístico do Irã a buscar soluções alternativas que raramente atendem completamente aos padrões internacionais.

Alta Inflação Comprime Poder de Compra do Consumidor

A inflação de dois dígitos corrói rendas reais, empurrando preços de sedãs básicos além de 12 vezes os salários mensais médios. Tetos de preços governamentais deixam fabricantes com prejuízos, restringindo a produção. Famílias adiam compras a menos que veículos sejam hedges contra inflação, criando picos erráticos de demanda que complicam o planejamento de produção. À medida que a inflação persiste acima de 25%, a acessibilidade torna-se o principal gargalo para a penetração mais ampla do mercado automobilístico do Irã, particularmente fora dos principais centros urbanos.

Análise por Segmento

Por Tipo de Veículo: Carros de Passeio Mantêm Primazia

Carros de passeio mantiveram 46,24% da participação do mercado automobilístico do Irã em 2024, equivalente a uma produção estimada de 520.000 unidades. Forte afinidade cultural por sedãs privados e crescentes rendas domiciliares urbanas sustentam uma perspectiva de TCAC de 8,90%. Modelos compactos com preços abaixo de 750 milhões de tomans dominam as vendas de showroom, enquanto SUVs crossover ganham tração entre famílias jovens. Veículos comerciais, impulsionados pela logística de e-commerce e projetos de infraestrutura, contribuem com 22% da demanda unitária, embora restrições de fornecimento limitem atualizações de frota. Motocicletas mantêm importância crítica em cidades secundárias com ruas estreitas e menores rendas; volumes anuais superam 800.000 unidades. Segmentos de três rodas e especiais permanecem nicho, mas se beneficiam de opções elétricas emergentes para carga de última milha.

O investimento contínuo de OEMs em plataformas modulares promete eficiências de custos que reforçam a liderança de carros de passeio. A localização de chassis e acabamentos internos está reduzindo diferenças de custos com alternativas importadas. Fabricantes de veículos comerciais miram trens de força a GNC para atender mandatos de eficiência de combustível, enquanto montadoras de motocicletas experimentam com scooters elétricas de baixa velocidade para serviços de entrega. No geral, a dominância de carros de passeio permanece incontestada, ancorando o crescimento nas cadeias de suprimento dentro do mercado automobilístico do Irã.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Faixa de Preço: Econômico Domina Enquanto Premium Ganha Momentum

Modelos com preços econômicos comandaram 73,28% da participação do mercado automobilístico do Irã em 2024, cimentando seu papel como principal impulsor de volume para compradores urbanos de primeira vez e motoristas de aplicativos de transporte que priorizam acessibilidade e baixos custos operacionais. OEMs otimizam linhas de produção para sedãs de menos de 750 milhões de toneladas aprofundando a localização de peças e aproveitando eletrônicos obtidos via escambo para reduzir exposição cambial. A inflação persistentemente alta também posiciona carros econômicos como hedges, levando famílias a acelerar compras antes de novos aumentos de preços. O segmento, portanto, continua a ancorar o planejamento de capital de giro para Iran Khodro e Saipa, que empacotam planos de crédito com apoio de fábrica para sustentar o tráfego de showrooms. Ofertas econômicas são ainda mais apoiadas por pedidos governamentais de frotas que favorecem veículos montados domesticamente e de menor preço para agências públicas e frotas de serviços.

Embora partindo de uma base pequena, a faixa premium tem projeção de registrar a TCAC mais rápida de 8,26% até 2030, à medida que a liberalização de importações amplia a escolha de modelos e consumidores afluentes demandam recursos avançados de segurança e infoentretenimento. Importadores paralelos miram híbridos europeus e coreanos usados com menos de cinco anos, aproveitando a nova estrutura aduaneira que facilita a conformidade ambiental. Rendas disponíveis crescentes entre profissionais conhecedores de tecnologia em Teerã e Ilha de Kish alimentam apetite por crossovers premium, impulsionando concessionárias a expandir capacidade pós-venda e inventários de peças. Pacotes de financiamento de luxo com prazos até 36 meses reduzem a barreira de entrada, enquanto melhor disponibilidade de gasolina de alta octanagem apoia modelos de performance. À medida que volumes premium sobem, sua contribuição ao tamanho do mercado automobilístico do Irã deve diversificar fluxos de receita para OEMs e estimular difusão tecnológica em acabamentos de preço médio, gradualmente reduzindo a lacuna de valor em todo o mercado automobilístico do Irã mais amplo.

Por Tipo de Combustível: Domínio da Gasolina Enfrenta Ventos Contrários Elétricos

Modelos a gasolina representaram 68,72% do tamanho do mercado automobilístico do Irã em 2024. No entanto, escassezes crônicas de produção de refinarias e inflação de preços nas bombas agora direcionam atenção para alternativas. Veículos a GNC já excedem 4 milhões de unidades em circulação, graças a baixos custos de matéria-prima e 2.335 estações de reabastecimento. Diesel permanece vital para caminhões pesados, mas enfrenta conformidade de emissões mais rigorosa. Veículos elétricos a bateria exibem TCAC de 13,56%, embora a partir de uma pequena base de menos de 5.000 unidades. O projeto de ônibus elétrico Shatab ressalta capacidade de engenharia latente, mas cadeias de suprimento de íon-lítio localizadas ficam atrás.

Ofertas híbridas preenchem a lacuna, com liberalização de importações encorajando importadores paralelos a trazer sedãs HEV usados com menos de cinco anos. Formuladores de políticas pesam subsídios para montagem doméstica de VE para reduzir demanda de gasolina. Stakeholders concordam cada vez mais que um roteiro multi-combustível caracterizará o mercado automobilístico do Irã até 2030, equilibrando segurança energética com acessibilidade.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Canal de Vendas: Liberalização Altera Fluxos

A produção doméstica forneceu 31,28% do tamanho do mercado automobilístico do Irã em 2024, refletindo pegadas estabelecidas de OEMs e aquisições preferenciais por entidades estatais. Alocações de showroom ainda funcionam em sistemas de loteria durante escassezes, indicando demanda não atendida estrutural. Importações de veículos novos, permitidas novamente após sete anos, registram TCAC de 10,23% à medida que compradores buscam recursos de segurança avançados ausentes em linhas domésticas. Importações usadas com menos de cinco anos preenchem faixas de preço médio e introduzem trens de força híbridos, mas a disponibilidade de moeda limita volumes.

Restrições de financiamento continuam a representar um obstáculo significativo para a adoção mais ampla de importações no setor automotivo. No entanto, se as sanções forem suspensas, o mercado automobilístico iraniano tem potencial para testemunhar uma transformação notável, onde canais de importação poderiam se alinhar estreitamente com níveis de produção doméstica até 2030. Essa mudança não apenas aprimoraria a diversidade de veículos disponíveis, mas também alteraria dramaticamente o cenário competitivo, levando a inovação intensificada e melhores escolhas para consumidores no mercado.

Análise Geográfica

A província de Teerã se destaca como uma potência na indústria automobilística, principalmente graças às amplas capacidades de produção da instalação emblemática da Iran Khodro e às operações estratégicas da Saipa em Karaj. Esses dois players-chave não apenas impulsionam a economia da região, mas também contribuem significativamente para a produção automotiva geral do Irã. O cluster se beneficia da proximidade com formuladores de políticas e mão de obra especializada, assegurando ampliações rápidas orientadas por políticas. Isfahan segue como polo de manufatura, aproveitando recursos petroquímicos adjacentes e a refinaria de 375.000 barris por dia que garante matéria-prima para oficinas de pintura e logística. Tabriz ancora o corredor noroeste, posicionado estrategicamente para potenciais exportações para Azerbaijão e Turquia uma vez que as sanções se relaxem.

A demanda reflete tendências de urbanização. A Grande Teerã representa mais de um terço das vendas anuais de carros de passeio, intensificada pelo uso de serviços de aplicativos de transporte. Metrópoles secundárias Mashhad, Shiraz e Isfahan coletivamente geram mais entregas no varejo, auxiliadas pela expansão da cobertura de crédito. Cidades menores nas províncias de Kurdistan e Sistan adotam sedãs a GNC mais cedo à medida que subsídios de conversão visam locais ricos em gás, criando padrões diversificados de mix de combustível em todo o mercado automobilístico iraniano.

A infraestrutura apoia a dispersão. A rede rodoviária nacional se estende por 85.934 quilômetros, dos quais 20.312 quilômetros são rodovias multi-faixas. Estações de GNC se concentram ao longo de rotas-chave de carga conectando portos de Bandar Abbas a polos de consumo interior. À medida que a liberalização de importações amadurece, zonas de livre comércio do sul como Chabahar podem emergir como gateways de montagem, remodelando pegadas geográficas de produção. Tomadas em conjunto, forças regionais equilibram a equação nacional de oferta-demanda, reforçando a resiliência do mercado automobilístico do Irã a perturbações localizadas.

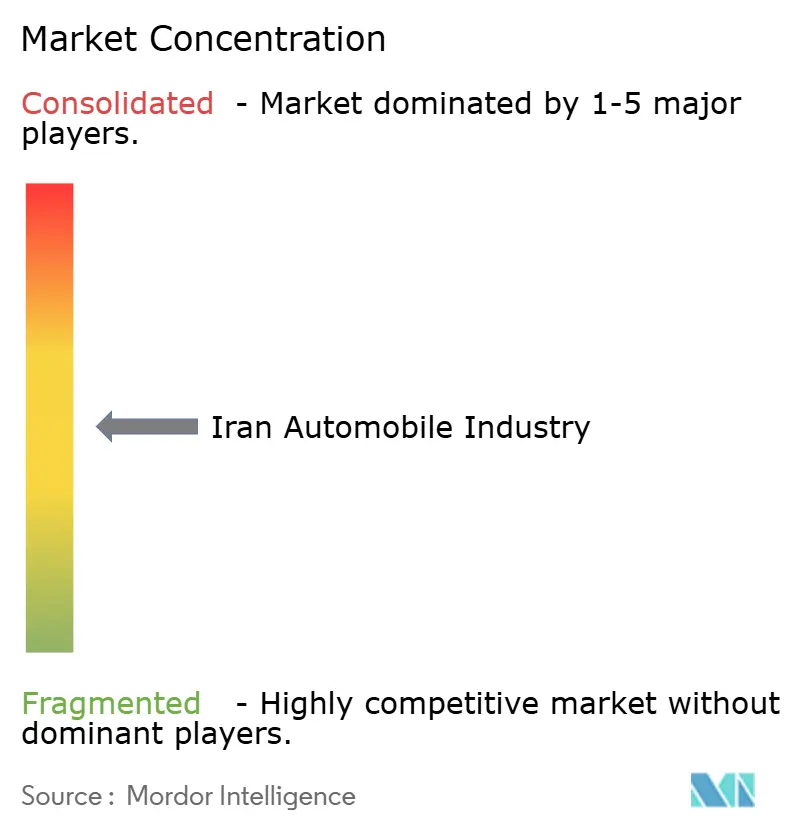

Cenário Competitivo

A Iran Khodro aproveita suas plataformas Samand e Tara para manter utilização média da planta acima de 70%, enquanto a Saipa enfatiza modelos compactos como o Quick. Fabricantes privados como Kerman Motor lentamente ganham participação montando crossovers chineses com maior qualidade percebida.

Respostas estratégicas giram em torno de substituição tecnológica e improvisação da cadeia de suprimento. O motor diesel nacional da Iran Khodro corta custos de combustível, contrariando penalidades de eficiência impostas por sanções. O centro de inovação de 15.000 metros quadrados da Saipa cria protótipos de painéis de carroceria leves usando nano-aço local. O acordo de comércio por escambo, trocando USD 195 milhões em pistaches por eletrônicos chineses, assegura estoques de componentes por vários meses. Essas táticas salvaguardam continuidade, mas alívio de margem depende de estabilização macro mais ampla do mercado automobilístico do Irã.

Entrantes prospectivos miram a lacuna premium. A AvtoVAZ da Rússia planeja enviar modelos Lada, explorando détente de políticas e familiaridade de marca. A gigante de aplicativos de transporte Snapp explora programas de leasing cativo, potencialmente integrando verticalmente em aquisições de frota. Enquanto isso, fornecedores de componentes recebendo certificação de nano-filtro destacam bolsões de inovação apesar das sanções. A competição geral é moldada mais por choques de política e suprimento do que por rivalidade convencional de produtos.

Líderes da Indústria Automobilística do Irã

-

Iran Khodro

-

Saipa Corporation

-

Pars Khodro

-

Modiran Vehicle Mfg

-

Kerman Motor

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Julho de 2025: A Associação da Província de Teerã de Indústrias de Trem de Força Homogêneo e Fabricantes de Peças Automotivas apelou ao governo para alocar USD 474,78 milhões às principais montadoras Iran Khodro e Saipa Corporation. Esta proposta visa quitar dívidas em atraso com fabricantes de peças e manter a continuidade da cadeia de suprimento.

- Março de 2025: A MECO revelou seus últimos avanços em infraestrutura de VE. Os produtos recém-introduzidos apresentam o wallbox de 30 kW, carregadores portáteis e o carregador móvel da Série MAP-iON Nova de 120 kW. Essas soluções de ponta aumentam a acessibilidade e facilitam carregamento mais rápido para usuários de VE, potencialmente acelerando o crescimento do mercado de veículos elétricos do Irã.

- Fevereiro de 2024: A MECO da MAPNA, em colaboração com Teerã, fechou um acordo para instalar 950 carregadores elétricos, abrangendo variantes AC e DC, atendendo veículos elétricos leves e pesados. Este movimento pode potencialmente revigorar o mercado de veículos elétricos do Irã.

Escopo do Relatório da Indústria Automobilística do Irã

A indústria automobilística compreende uma ampla gama de empresas e organizações envolvidas em projetar, desenvolver, fabricar, comercializar e vender veículos motorizados.

A indústria automobilística iraniana é segmentada por tipo de veículo e tipo de fabricante.

Por tipo de veículo, o mercado é segmentado em carros de passeio, veículos comerciais e motocicletas. Por tipo de fabricante, o mercado é segmentado em peças automotivas auxiliares, motores e outros tipos de fabricantes. O dimensionamento e previsões de mercado são fornecidos em valor (USD) para cada segmento.

| Carros de Passeio | Hatchbacks |

| Sedãs | |

| SUVs e Crossovers | |

| Veículos Multiuso | |

| Veículos Comerciais | Veículos Comerciais Leves |

| Veículos Comerciais Médios e Pesados | |

| Ônibus e Coaches | |

| Duas Rodas | |

| Três Rodas |

| Econômico |

| Médio |

| Premium |

| Gasolina |

| Diesel |

| Gás Natural Comprimido (GNC) |

| Veículos Elétricos Híbridos |

| Veículos Elétricos a Bateria |

| Produção Doméstica |

| Importações de Veículos Novos |

| Importações de Veículos Usados |

| Por Tipo de Veículo | Carros de Passeio | Hatchbacks |

| Sedãs | ||

| SUVs e Crossovers | ||

| Veículos Multiuso | ||

| Veículos Comerciais | Veículos Comerciais Leves | |

| Veículos Comerciais Médios e Pesados | ||

| Ônibus e Coaches | ||

| Duas Rodas | ||

| Três Rodas | ||

| Por Faixa de Preço | Econômico | |

| Médio | ||

| Premium | ||

| Por Tipo de Combustível | Gasolina | |

| Diesel | ||

| Gás Natural Comprimido (GNC) | ||

| Veículos Elétricos Híbridos | ||

| Veículos Elétricos a Bateria | ||

| Por Canal de Vendas | Produção Doméstica | |

| Importações de Veículos Novos | ||

| Importações de Veículos Usados | ||

Perguntas-Chave Respondidas no Relatório

Qual é o valor atual do mercado automobilístico do Irã?

O tamanho do mercado automobilístico do Irã é de USD 41,59 bilhões em 2025 e tem projeção de atingir USD 65,69 bilhões até 2030.

Qual segmento de veículos lidera no Irã?

Carros de passeio detêm a maior participação com 46,24% das vendas em 2024, apoiados pela demanda domiciliar urbana e preferências culturais.

Por que modelos de comércio por escambo são importantes para montadoras iranianas?

Trocas por escambo, como pistaches por componentes chineses, fornecem peças críticas sem consumir moeda estrangeira escassa, mantendo linhas de montagem operacionais.

Qual papel o GNC desempenha na matriz de combustíveis do Irã?

A adoção de GNC está aumentando com base em 2.335 estações de reabastecimento e subsídios estatais, visando elevar a participação do GNC na cesta nacional de combustíveis de 23% para 35%.

Quão rápido crescerão os veículos elétricos a bateria no Irã?

As vendas de veículos elétricos a bateria têm projeção de expandir a uma TCAC de 13,56% até 2030, a mais rápida entre todos os tipos de combustível, apesar das lacunas de infraestrutura.

Página atualizada pela última vez em: