米国リテールバンキング市場規模とシェア

モルドール・インテリジェンスによる米国リテールバンキング市場分析

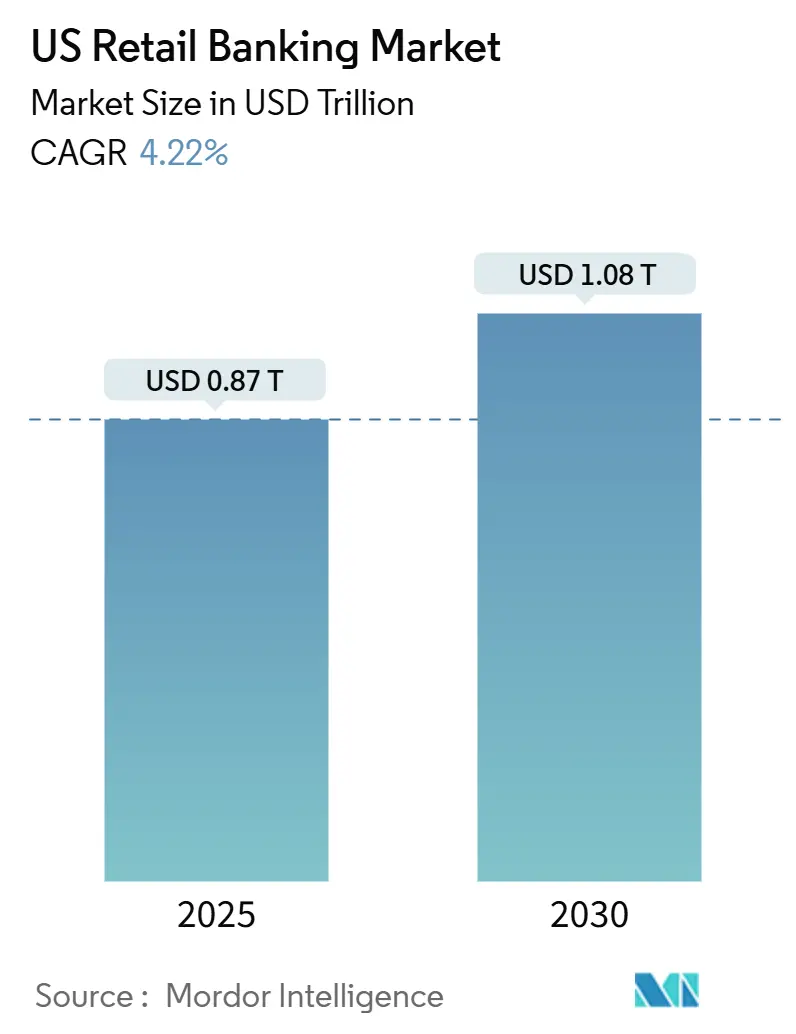

米国リテールバンキング市場は2025年に0.87兆米ドルと評価され、2030年には1.08兆米ドルに到達すると予測されており、2025年から2030年の期間中に年平均成長率4.22%を反映しています。安定したローン需要、堅調な預金基盤、消費者のデジタルバンキングへの急速なシフトが成長を支えています。銀行は進化する顧客期待に応えるため手数料無料のモバイル商品を拡張する一方、人工知能を活用して運営コストを削減し新サービスを迅速に立ち上げています。専門フィンテック企業からの競争圧力が利ざやを圧迫していますが、国内大手機関は規模の経済を活用して収益性を維持し続けています。当座貸越手数料と公正融資基準に関する規制動向により、銀行はアドバイザリー主導商品やサブスクリプションモデルへの収益源多様化を迫られています。

主要レポートのポイント

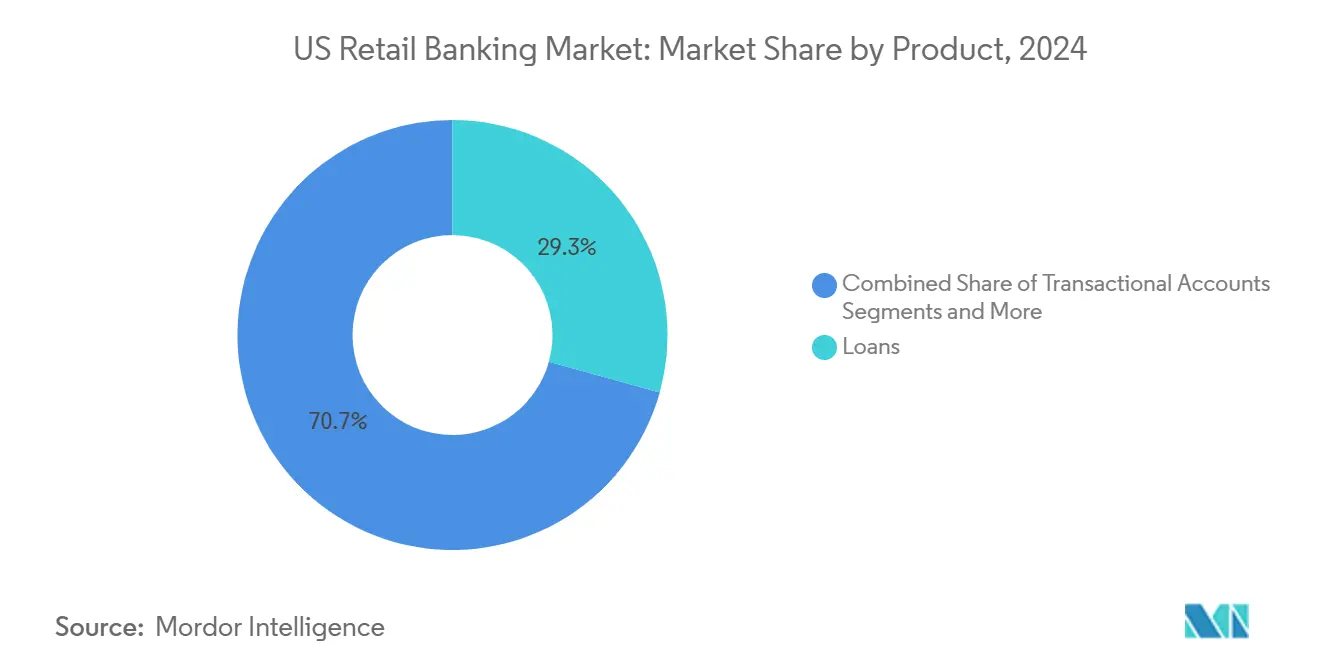

- 商品カテゴリー別では、ローンが2024年の米国リテールバンキング市場シェアの29.3%で首位となった一方、クレジットカードは2030年まで年平均成長率6.4%での拡大が予測されています。

- チャネル別では、オンラインバンキングが2024年の米国リテールバンキング市場規模の58.2%のシェアを占め、2030年まで年平均成長率6.2%で進歩しています。

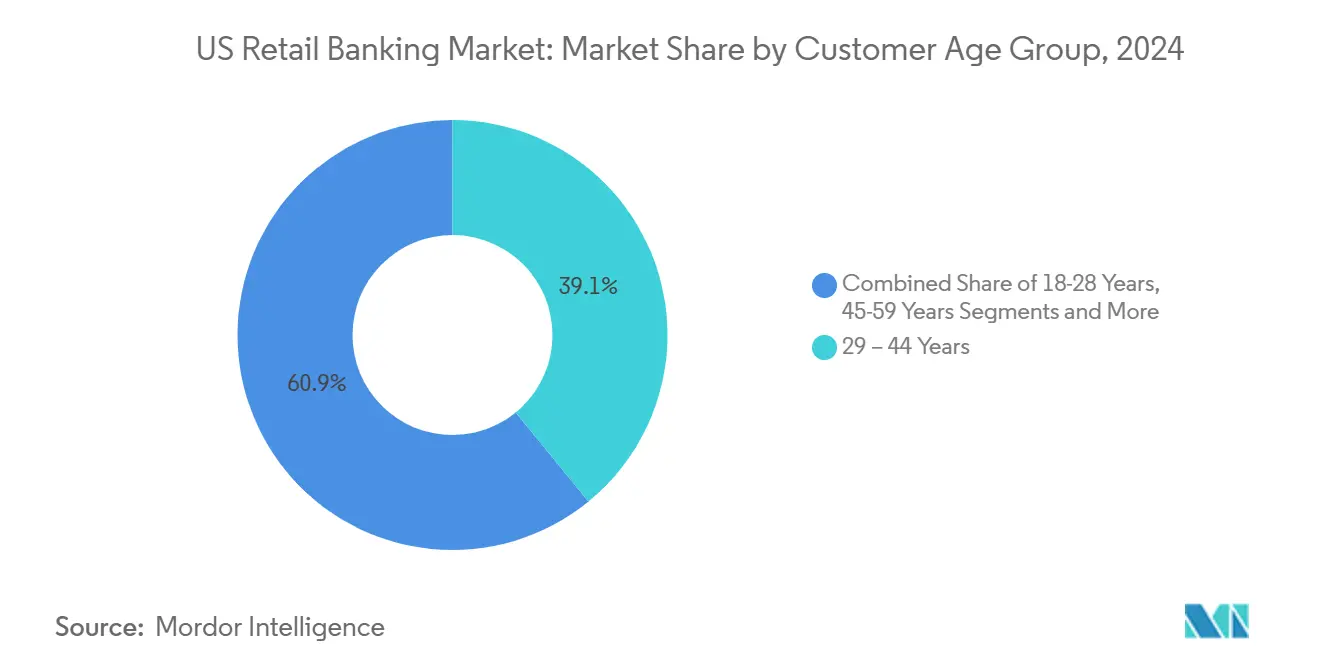

- 顧客年齢層別では、29-44歳コホートが2024年の米国リテールバンキング市場の39.1%のシェアを占めており、18-28歳コホートは2030年まで最高予測年平均成長率5.9%を記録しています。

- 銀行タイプ別では、国内銀行が2024年の米国リテールバンキング市場規模の68.8%を獲得した一方、ネオバンクは予測期間中に年平均成長率8.7%での成長が予測されています。

米国リテールバンキング市場のトレンドと洞察

推進要因の影響分析

| 推進要因 | 年平均成長率予測への影響(〜)% | 地理的関連性 | 影響タイムライン |

|---|---|---|---|

| ローン需要を促進する家計債務の増加 | +0.8% | 全国的、都市部でより高い影響 | 中期(2-4年) |

| Z世代の間でモバイルウォレット導入の急増がデジタル口座開設を加速 | +1.0% | 全国的、テクノロジー先進都市圏に集中 | 短期(≤2年) |

| 連邦準備制度の引き締めの中での競争的預金金利が貯蓄残高を押し上げ | +0.5% | 全国的 | 短期(≤2年) |

| 組み込み金融小売パートナーシップが販売時点クレジットカード発行を拡大 | +0.7% | 全国的、主要小売市場での早期採用 | 中期(2-4年) |

| 初回住宅購入者の住宅ローン成長を刺激するFHA政策更新 | +0.6% | 全国的、手頃な価格の住宅市場に重点 | 中期(2-4年) |

| より迅速な商品ローンチサイクルを可能にするクラウドネイティブコア・アップグレード | +0.9% | 全国的、大手機関に集中 | 長期(≥4年) |

| 情報源: Mordor Intelligence | |||

ローン需要を促進する家計債務の増加

家計債務は2025年第1四半期に18.20兆米ドルに達し、四半期で0.9%上昇、住宅ローン残高だけで1,990億米ドル拡大しました[1]Federal Reserve Bank of New York, "Quarterly Report on Household Debt and Credit Q1 2025," newyorkfed.org。制限的金融政策にもかかわらず、消費者は返済能力をより良く評価する信用スコアリングモデルに励まされ、住宅、自動車、教育のための借り入れを続けています。銀行は機械学習リスクツールを展開して、デフォルト率を実質的に上昇させることなくサービスが行き届いていない借り手にローンを拡張しています。そのため、米国リテールバンキング市場はこの債務上昇を活用して純利息収入を拡大する一方、クレジット商品に関連する付帯保険およびアドバイザリーサービスを拡大しています。

Z世代の間でモバイルウォレット導入の急増がデジタル口座開設を加速

世界のデジタルウォレット利用者数は予測期間中に著しい成長を示すと予想されています。Z世代顧客は年上のコホートと比較して代替決済の採用が3倍高く、生体認証と瞬時のオンボーディングを優先しています。主要銀行は現在、数分以内に当座預金口座を承認・資金提供し、デジタルネイティブの金融生活に対する早期影響力を獲得しています。モバイル預金と個人間決済に対する激化する選好は、新規リテール口座のデジタルシェアを押し上げ、米国リテールバンキング市場のオムニチャネル転換を強化しています。

連邦準備制度の引き締めの中での競争的預金金利が貯蓄残高を押し上げ

連邦準備制度の政策金利4.25%-4.50%は積極的な金利提供を奨励し、一部の高利回り口座は2%を超えるリターンを宣伝しています。デジタルと支店ベースの口座間の高いスプレッドは、低金利の既存業者から資金を引き離し、全国預金プールを押し上げ、機敏な銀行の資金調達コストを下げています。機関は金利プロモーションを、現金を複数のサブ口座に自動配分するゴールベースの貯蓄ツールと組み合わせ、金利が正常化した後でも定着率を改善しています。

組み込み金融小売パートナーシップが販売時点クレジットカード発行を拡大

今すぐ購入後払いと共同ブランドのチェックアウトクレジットは、カード獲得を支店から小売チェックアウト画面にシフトさせています。小売パートナーは購入履歴データを活用して買い物客を数秒以内に事前承認し、平均バスケットサイズと忠誠度を向上させています。クレジット組成APIを商店アプリに直接統合する銀行は、顧客ジャーニーの早期段階でインターチェンジと利息収入を獲得し、従来のメール勧誘のマーケティングコストなしに回転残高を押し上げる設定パターンです。

制約要因の影響分析

| 制約要因 | 年平均成長率予測への影響(〜)% | 地理的関連性 | 影響タイムライン |

|---|---|---|---|

| フィンテック主導の金利圧迫が純利ざやを圧迫 | -0.7% | 全国的、デジタル競争の激しい市場でより高い影響 | 中期(2-4年) |

| CFPB提案の当座貸越手数料上限が非利息収入を脅威 | -0.5% | 全国的、資産100億米ドル超の機関により大きな影響 | 短期(≤2年) |

| 支店合理化コストが地方展開を制限 | -0.4% | 地方および十分なサービスを受けていないコミュニティ | 長期(≥4年) |

| サイバー詐欺の増加がコンプライアンス支出を押し上げ、デジタル展開を減速 | -0.6% | 全国的 | 中期(2-4年) |

| 情報源: Mordor Intelligence | |||

フィンテック主導の金利圧迫が純利ざやを圧迫

急成長するデジタル貸し手は、リーンなコスト構造とアルゴリズム価格設定を提供し、より高い預金利回りとより低いローン金利を可能にしています。従来の銀行はオファーに対応するか、シェア浸食のリスクを負わなければならないが、この対応はスプレッドを狭め、利益成長を制限します。この制約は、フィンテックの採用が最も高く、金利に敏感な世帯がオンラインチャネルを通じて残高を迅速に移動する大都市圏で最も深刻です。

CFPB提案の当座貸越手数料上限が非利息収入を脅威

2024年12月のCFPB規則は、資産100億米ドル超の銀行に対して当座貸越手数料を5米ドルに制限し、年間50億米ドルの手数料収入を削減する可能性があります[2]Consumer Financial Protection Bureau, "Overdraft Fee Rule," consumerfinance.gov。議会の見直しにより不確実性が生じているものの、大手機関は失われた手数料収入を相殺するため、サブスクリプションベースの口座バンドルと少額残高クレジットラインを加速させています。この規則はまた、類似の制限を採用するよう間接的圧力に直面する可能性のある小規模銀行にとって戦略的問題を提起しています。

セグメント分析

商品別:クレジットカードがリボルビングクレジット成長でリードを拡張

ローンは2024年の米国リテールバンキング市場シェアの29.3%を占め、堅調な住宅ローンと自動車需要を反映しています。発行者が体験報酬と即時仮想プロビジョニングを展開するにつれ、クレジットカードに結び付く米国リテールバンキング市場規模は2030年まで年平均成長率6.4%で上昇すると予測されています。柔軟な返済プランと早期賃金アクセス機能の急速な取り込みは、金利上昇にもかかわらずリボルビング残高を活発に保っています。取引口座は顧客維持の基盤であり続けますが、マルチバンキングが主流になるにつれて成長は緩やかになります。デジタル専用プレイヤーが2%を超える利回りを宣伝する貯蓄商品は新たな魅力を享受していますが、マージン圧力は長期的な貢献を制限します。

消費者金融保護局は、一般用途カードのコストを超える小売店カードコストについて消費者に注意を促し、発行者により明確な価格開示の導入を促しています。デビットカードは日常決済を支配し続けていますが、モバイルウォレットと非接触クレジットに対する相対的シェアを失っています。そのため、銀行は単一のアプリケーション内で当座預金、普通預金、後払い、クレジットカード機能間をシームレスに移動できる統合エコシステムを設計しています。

注記: すべての個別セグメントのセグメントシェアはレポート購入時に利用可能

チャネル別:デジタル変革がサービスミックスを傾斜

オンラインバンキングは2024年の米国リテールバンキング市場の58.2%を獲得しました。取引あたりのコストが低く、ドルではなくセントで見積もられることで、さらなる移行が強化されています。モバイルログインはデジタルトラフィックの4分の3を占め、個人間決済とモバイル小切手預金が主導しています。支店ネットワークに結び付く米国リテールバンキング市場規模は複雑なアドバイスにとって引き続き関連性がありますが、支店フォーマットは従来のテラーラインではなくラウンジスタイルのコンサルティングハブへとシフトしています。

AI搭載チャットボットは24時間体制で日常的な問い合わせを処理し、音声認識ツールは顧客を数秒で認証し、顧客満足度スコアを向上させています。銀行は、アプリ内でスケジュールされ支店で完了するビデオアポイントメントを可能にすることでチャネルをブレンドし、デジタルの利便性を保持しながら人間の助言の信頼優位性を維持するアプローチです。コンプライアンス基準では、チャネル間で文書化された同意が必要であり、堅牢なデータ同期を運用上の必須事項としています。

顧客年齢層別:若いコホートがエンゲージメントモデルを再定義

29-44歳の顧客は2024年の米国リテールバンキング市場の39.1%のシェアを占め、ピーク稼働年数と高いクレジット取り込みによって推進されています。18-28歳セグメントは年平均成長率5.9%で拡大し、手数料無料口座、早期賃金アクセス、統合予算ツールの受け入れを反映しています。これらの顧客は代替決済手段を使用する傾向が3倍高く、隠れた手数料を容認する傾向が低いです。銀行はこのグループに合わせたゲーミファイされた貯蓄チャレンジとソーシャルシェアリング機能を作成し、限られた初期残高にもかかわらず粘着性を深めています。

45-59歳コホートは住宅改善と教育のための重要な借り入れを維持し、60歳以上の顧客は大きな預金残高を支える一方で高度なサービスを要求しています。2025年1月の調査では、消費者の46%が国内機関との関係とともにコミュニティバンクまたは信用組合の口座を維持していることが判明し、年齢セグメント間での名簿メンタリティを確認しています。中堅専門家向けのウェルスマネジメントライトやシニア向けのロボアドバイザリー退職プランニングなどのターゲット提案が差別化要因として浮上しています。

注記: すべての個別セグメントのセグメントシェアはレポート購入時に利用可能

銀行タイプ別:ネオバンクはより速く拡大するが規模の優位性は残存

国内銀行は2024年の米国リテールバンキング市場シェアの68.8%をコントロールし、幅広い商品スイートとマーケティングリーチによって支えられています。しかし、ネオバンクは2030年まで年平均成長率8.7%を記録し、Chimeの3,800万人の強力な顧客基盤と400億米ドルIPOの秘密計画によって裏付けられています。デジタルチャレンジャーは手数料無料モデル、リアルタイム支払い、個人化通知に依拠して、既存業者から主要口座ステータスを誘引しています。地方銀行は2023年の預金流出後に統合圧力に直面し、テクノロジー規模を達成するための防御的合併を促しています。

コミュニティバンクに付随する米国リテールバンキング市場規模は、個人的関係と地域的意思決定が重みを持つ場所で耐久性を保っていますが、コンプライアンスとテクノロジーのコスト上昇は共有サービスプラットフォームを奨励しています。国内プレイヤーはクラウド、分析、組み込み金融に大きく投資し、信頼を損なうことなくデジタルエンゲージメントを収益性の高いクロスセリングに転換する速度で、ニッチディスラプターを防ぐスコープ経済に期待しています。そのため、競争環境は各原型がデジタルエンゲージメントを信頼を損なうことなく収益性の高いクロスセリングに転換する速度を軸に展開しています。

地理分析

米国リテールバンキング市場は顕著な地域多様性を示しています。都市部が預金集中を支配し、125の最大都市統計地域が過半数シェアを保有しています。JPMorgan Chaseはこれらの市場の22で最上位のリテール預金ポジションを主張し、フラッグシップ支店と体験バンキングセンターを組み合わせた戦略的構築を反映しています。

東北部と西海岸は最高のデジタル採用を記録し、テクノロジーに精通した人口と密集したフィンテックエコシステムによって刺激されています。太平洋都市はモバイル決済浸透で先導し、東北部廊下は銀行アプリ内でのロボアドバイスの強力な取り込みを示しています。対照的に、中西部と東南部は支店バンキングと関係融資に対するより強い方向性を維持し、チャネル移行の減速をもたらしています。

地域信用パターンも異なります。住宅価格上昇が堅調なサンベルト都市圏でホームエクイティクレジットラインが復活した一方、供給制約のある沿岸コアでは商業不動産融資が冷却しました。2025年4月の連邦準備制度の調査では、すべての地区での融資基準の厳格化が確認されましたが、人口流入の恩恵を受ける州では消費者ローン需要が堅調に推移しました[3]Federal Reserve Board, "Senior Loan Officer Opinion Survey April 2025," federalreserve.gov。

地方コミュニティは支店閉鎖が続くにつれて拡大する「バンキング砂漠」に直面しています。約350万世帯が現金のみの口座を持たない状態のまま、低所得郡に集中しています。米国財務省は2025年度にコミュニティ開発金融機関に3億2,500万米ドルを割り当て、信用可用性を改善しました。銀行は分散した人口にサービスを提供するため、モバイルハブ、郵便バンキングパイロット、遠隔ビデオテラーを実験していますが、多くの郡で接続ギャップが採用を妨げています。

デジタルファーストの競合他社は不均一なフットプリントを示します。ネオバンクの浸透は沿岸州と主要大学町でピークに達しますが、農業地域では遅れています。国内プレイヤーにとって、市場戦略は現在、テキサス州のエネルギー、フロリダ州の観光、中西部の先進製造業など、異なる経済基盤に対処する調整された地域提案とデジタル規模のバランスにかかっています。

競争環境

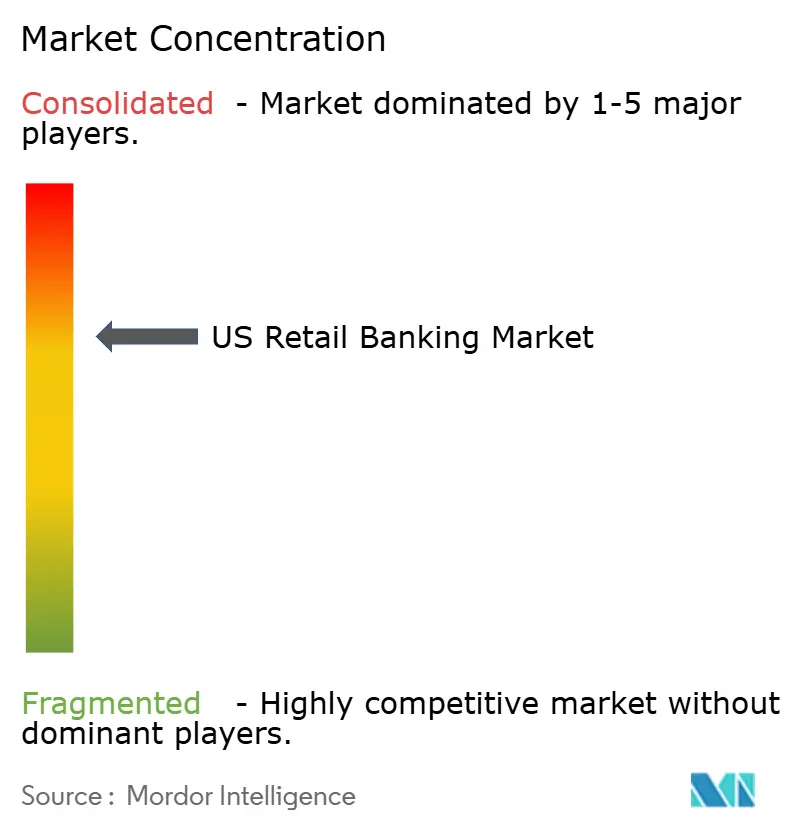

上位15銀行は2025年の国内預金の重要な部分を保有し、JPMorgan Chase、Bank of America、Wells Fargoが主導しています。この寡占的コアは、手数料無料口座、即時決済、個人化された洞察を提供するフィンテック主導モデルからの持続的挑戦に直面しています。Chimeの急速な拡張は、若いセグメントが支店の近接性よりも透明性と柔軟な支払いアクセスを重視することを示しています。

大手機関は人工知能の採用とクラウド投資の拡大によって対抗しています。JPMorgan Chaseは134億米ドルの記録的な2025年第1四半期利益を報告し、多様化されたフランチャイズと6,430万人のデジタル顧客が安定成長に寄与したと評価しています。Wells Fargoは強化されたリスク統制の実装後、長期にわたる資産上限の解除について連邦準備制度の承認を確保し、新たなバランスシート成長のための資本を解放しました。

合併とポートフォリオ再編が分野を再構築しています。Capital OneのDiscover買収に関する353億米ドルの全株式合意は、ローン別で国内最大のクレジットカード発行者を創出し、ネットワークと商店との交渉力を強化します。Citigroupは米国消費者バンキングとウェルスマネジメントに再焦点を当てるため海外の13の小売市場からの撤退を完了し、120億米ドルの資本解放をテクノロジーアップグレードに再投資しました。

350万世帯の口座を持たない世帯と、小規模農場融資や移民送金などの専門セクター内でホワイトスペース機会が持続しています。デジタル効率性とコミュニティパートナーシップモデルを組み合わせる銀行-しばしばCDFIとの連携で-は、公正アクセス基準を満たしながら新しい関係を獲得する最適なポジションにあります。そのため、テクノロジー能力と規制俊敏性は2030年まで主要な競争レバーのままです。

米国リテールバンキング業界リーダー

-

JPMorgan Chase & Co.

-

Bank of America Corp.

-

Wells Fargo & Co.

-

Citigroup Inc.

-

U.S. Bancorp

- *免責事項:主要選手の並び順不同

最近の業界動向

- 2025年5月:Capital OneはDiscover Financial Servicesを353億米ドルの全株式取引で買収することを発表し、残高別で米国最大のクレジットカード発行者を創出。

- 2025年4月:JPMorgan Chaseは134億米ドルの記録的第1四半期利益を計上し、デジタル顧客の前年比8%成長で6,430万人に達したことが寄与。

- 2025年3月:Bank of AmericaはErica 2.0を開始し、3,500万人のユーザーにサービスを提供し、四半期あたり2億件以上のクライアント要求を処理するAIアシスタント。

- 2025年2月:Wells Fargoはガバナンス改善後、2018年の制限を終了する連邦準備制度の資産上限解除承認を獲得。

米国リテールバンキング市場レポートの範囲

リテールバンキングは、消費者バンキングまたは個人バンキングとしても知られ、企業ではなく個人消費者に金融サービスを提供するバンキングです。リテールバンキングは、個人消費者が資金を管理し、信用へのアクセスを持ち、安全な方法で資金を預ける方法です。リテールバンクによって提供されるサービスには、当座預金と普通預金口座、住宅ローン、個人ローン、クレジットカード、定期預金(CD)が含まれます。レポートは、親市場の評価、セグメントと地域市場別の新興トレンド、市場ダイナミクスの重要な変化、市場概要を含む米国リテールバンキング市場の完全な背景分析を提供します。

| 取引口座 |

| 普通預金口座 |

| デビットカード |

| クレジットカード |

| ローン |

| その他の商品 |

| オンラインバンキング |

| オフラインバンキング |

| 18-28歳 |

| 29-44歳 |

| 45-59歳 |

| 60歳以上 |

| 国内銀行 |

| 地方銀行 |

| ネオバンク・その他 |

| 商品別 | 取引口座 |

| 普通預金口座 | |

| デビットカード | |

| クレジットカード | |

| ローン | |

| その他の商品 | |

| チャネル別 | オンラインバンキング |

| オフラインバンキング | |

| 顧客年齢層別 | 18-28歳 |

| 29-44歳 | |

| 45-59歳 | |

| 60歳以上 | |

| 銀行タイプ別 | 国内銀行 |

| 地方銀行 | |

| ネオバンク・その他 |

レポートで回答される主要な質問

米国リテールバンキング市場の現在の規模は?

市場は2025年に0.87兆米ドルと評価され、2030年には1.08兆米ドルに達すると予測されています。

最も成長の早い商品セグメントは?

クレジットカードが最も迅速な拡張を示し、2025年から2030年の期間中に予測年平均成長率6.4%です。

オンラインバンキングの支配力は?

オンラインチャネルは2024年の市場シェアの58.2%を占め、年平均成長率6.2%で進歩すると予想されています。

成長にとって最も魅力的な顧客年齢層は?

18-28歳コホートは年平均成長率5.9%で成長し、モバイルウォレット採用と手数料無料デジタル口座への選好によって推進されています。

当座貸越手数料上限は銀行にどのような影響を与える可能性があるか?

5米ドル上限が発効すると、大手機関は非利息収入の重要な部分を失う可能性があり、サブスクリプション口座モデルと付加価値サービスへの転換を促します。

競争優位性を形成する長期技術トレンドは?

クラウドネイティブコアシステムへの移行は商品ローンチサイクルを数ヶ月から数週間に短縮し、ITコストを削減し、業界全体でより迅速なイノベーションを可能にします。

最終更新日: