米国の自動車用エンジンオイル市場規模

|

|

調査期間 | 2015 - 2026 |

|

|

市場取引高 (2024) | 2.08 十億リットル |

|

|

市場取引高 (2026) | 1.91 十億リットル |

|

|

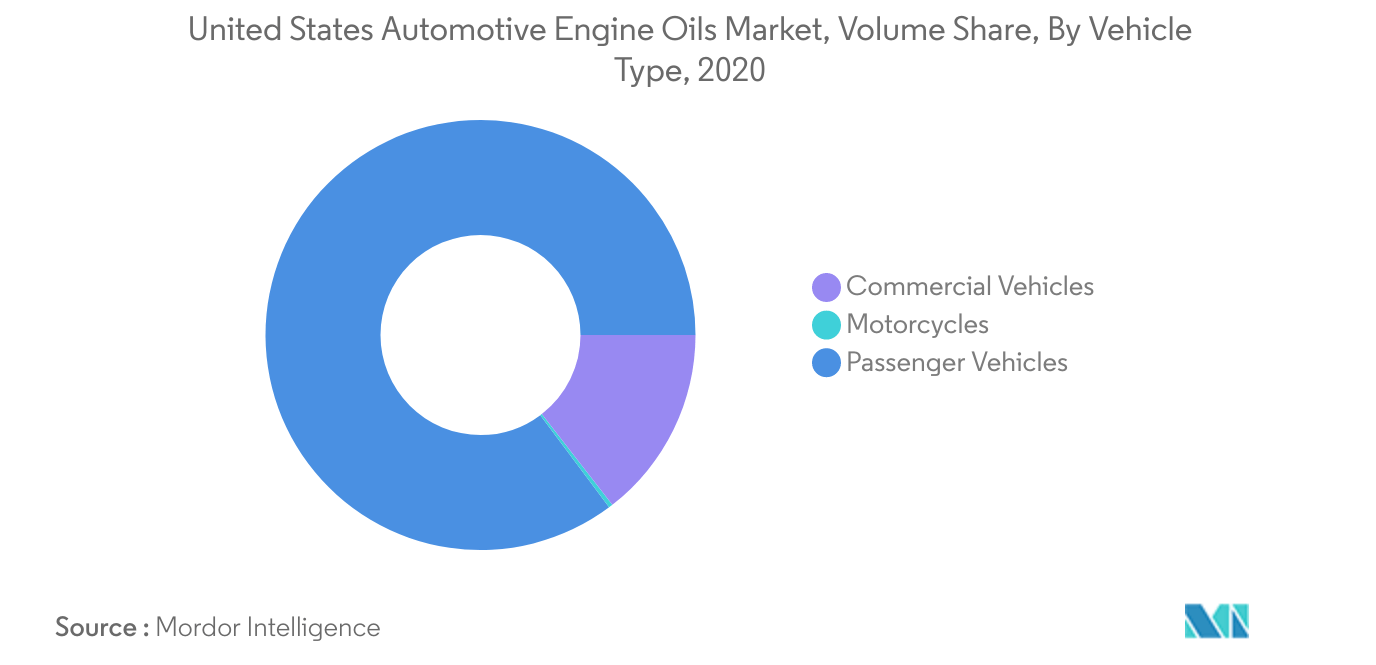

車両タイプ別最大シェア | 乗用車 |

|

|

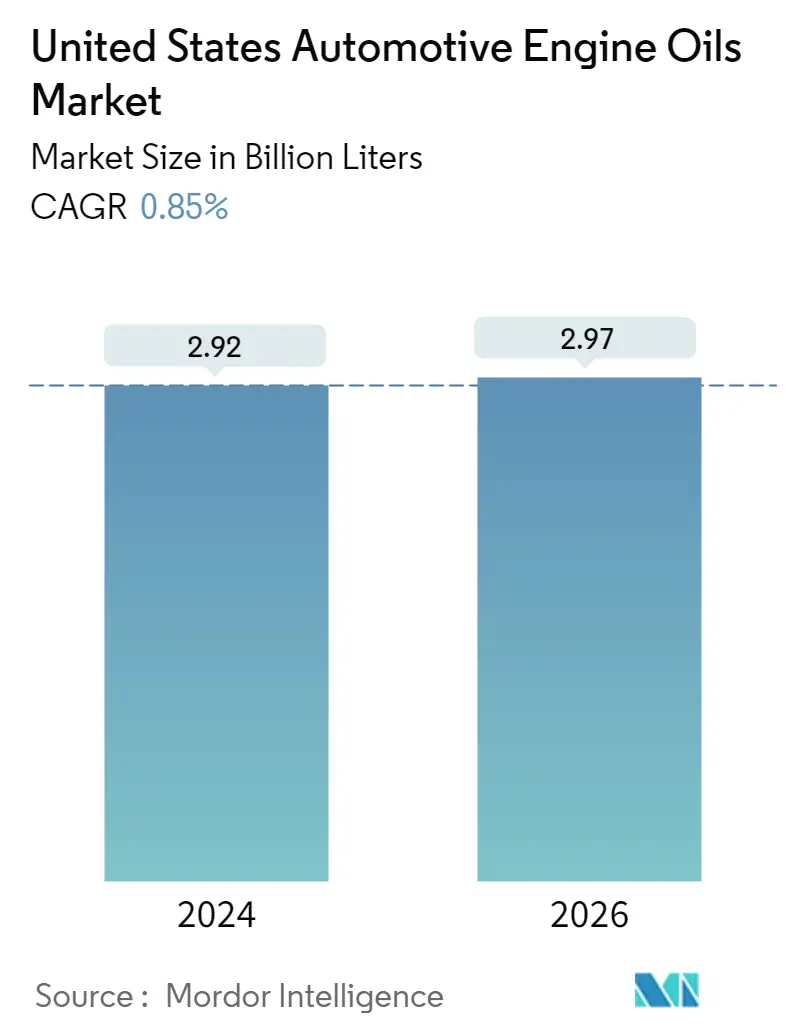

CAGR (2024 - 2026) | 0.85 % |

|

|

車種別の最速成長 | 乗用車 |

|

|

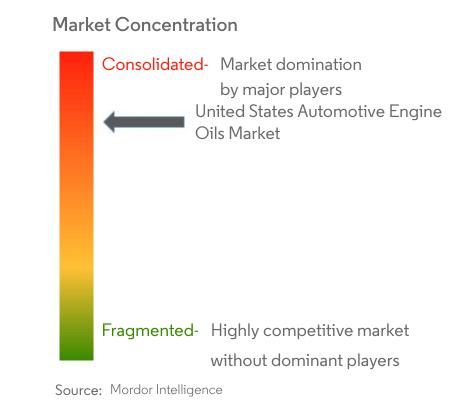

市場集中度 | 高い |

主要プレーヤー |

||

|

|

||

|

*免責事項:主要選手の並び順不同 |

米国の自動車エンジンオイル市場分析

米国の自動車エンジンオイル市場規模は、2024年に2.92 Billion Litersと推定され、2026年には2.97 Billion Litersに達すると予測され、予測期間中(2024-2026)に0.85%の年平均成長率で成長すると予測されている。

- 車両タイプ別の最大セグメント - 乗用車 米国の乗用車人口に占める割合が最も高いのは、最高級のエンジン オイルによるものです。乗用車セグメントの消費

- 車両タイプ別の最速セグメント - 乗用車 国内では社会的距離確保措置が徐々に緩和されつつあるため、乗用車の利用が減少しています。増加する可能性が高く、その結果、エンジン オイルの消費量が増加する可能性があります。

車種別最大セグメント:乗用車

- 2015年から2020年にかけて、同国のエンジンオイル消費量は変動傾向にあり、CAGRは3.95%のマイナスを記録した。

- 米国で使用されているエンジンオイルのほとんどは、国際潤滑油規格諮問委員会(ILSAC)と米国石油協会(API)が定めた最新の規格に適合している。これらの化学合成グレードは、1ガロンあたりの利益率が高いが、ドレンインターバルも長くなる。したがって、合成エンジンオイルの普及率が高いことが、2015~2020年の間、この製品タイプの成長を数量ベースで大幅に抑制した。

- COVID-19の発生後、自動車のエンジンオイル交換の必要性はさらに低下した。既存の自動車車両の使用がエンジンオイルの消費量を徐々に押し上げており、予測期間中のCAGRは2.99%で回復するとみられる。

米国自動車用エンジンオイル産業概要

米国の自動車用エンジンオイル市場はかなり統合されており、上位5社で74.66%を占めている。この市場の主要プレーヤーは、BP PLC(Castrol)、エクソンモービル・コーポレーション、フィリップス66ルブリカンツ、ロイヤル・ダッチ・シェル・ピーエルシー、バルボリン・インクである(アルファベット順)。

米国の自動車用エンジンオイル市場リーダー

BP PLC (Castrol)

ExxonMobil Corporation

Phillips 66 Lubricants

Royal Dutch Shell Plc

Valvoline Inc.

*免責事項:主要選手の並び順不同

米国自動車エンジンオイル市場ニュース

- 2022年1月 4月1日付で、エクソンモービル・コーポレーションは、エクソンモービル・アップストリーム・カンパニー、エクソンモービル・プロダクト・ソリューションズ、エクソンモービル・ロー・カーボン・ソリューションズの3つの事業ラインに沿って組織化された。

- 2021年10月 :バルボリンとカミンズは、長年にわたるマーケティングおよび技術提携契約をさらに5年間延長。カミンズ社は、同社の大型ディーゼルエンジンおよび発電機向けにバルボリンのエンジンオイル「プレミアム・ブルーを推奨・販売促進し、グローバルな販売網を通じてバルボリン製品を販売する。

- 2021年7月 :自動車アフターマーケット商品・サービスのパイオニアであるMighty Distributing System(Mighty Auto Parts)は、Total Specialties USAとの新たな関係を発表。軽自動車向けのQuartz IneoとQuartz 9000のサブレンジをターゲットとし、欧州OEMの最も厳しい基準を満たす。

米国の自動車用エンジンオイル市場レポート-目次

1. 概要と主要な調査結果

2. 導入

- 2.1 研究の前提条件と市場の定義

- 2.2 研究の範囲

- 2.3 研究方法

3. 主要な業界動向

- 3.1 自動車産業の動向

- 3.2 規制の枠組み

- 3.3 バリューチェーンと流通チャネルの分析

4. 市場セグメンテーション

-

4.1 車種別

- 4.1.1 商用車

- 4.1.2 オートバイ

- 4.1.3 乗用車

- 4.2 製品グレード別

5. 競争環境

- 5.1 主要な戦略的動き

- 5.2 市場シェア分析

-

5.3 会社概要

- 5.3.1 BP PLC (Castrol)

- 5.3.2 Chevron Corporation

- 5.3.3 CITGO

- 5.3.4 ExxonMobil Corporation

- 5.3.5 MOTOREX

- 5.3.6 Motul

- 5.3.7 Phillips 66 Lubricants

- 5.3.8 Royal Dutch Shell Plc

- 5.3.9 TotalEnergies

- 5.3.10 Valvoline Inc.

6. 付録

- 6.1 付録-1 参考資料

- 6.2 付録-2 表と図の一覧

7. 潤滑油の CEO に対する重要な戦略的質問

米国の自動車用エンジンオイル産業のセグメント化

| 商用車 |

| オートバイ |

| 乗用車 |

| 車種別 | 商用車 |

| オートバイ | |

| 乗用車 |

市場の定義

- 車両タイプ - 乗用車、商用車、二輪車が自動車用エンジンオイル市場の対象となる。

- 製品タイプ - この研究では、エンジンオイルを考慮に入れている。

- サービス・リフィル - サービス/メンテナンスの補充は、各車種のエンジンオイル消費量を計算する際に考慮される。

- 工場充填 - この研究では、新しく生産された自動車の最初の潤滑油充填を考慮に入れている。

研究方法論

Mordor Intelligenceは、すべてのレポートで4段階の方法論に従います。

- ステップ1:キー変数の特定: 特定の製品セグメントと国に関連する定量化可能な主要変数(業界および外部)は、デスクトップ調査と文献レビューに基づいて、関連する変数と要因のグループから選択されます。主要な専門家の入力。これらの変数は、回帰モデリング(必要に応じて)によってさらに確認されます。

- ステップ2:市場モデルを構築する: 堅牢な予測手法を構築するために、ステップ1で特定された変数と要因は、利用可能な歴史的市場数に対してテストされます。反復的なプロセスを通じて、市場予測に必要な変数が設定され、これらの変数を基にモデルが構築されます。

- ステップ3:検証して最終化する: この重要なステップでは、市場調査の専門家の広範なネットワークを介して、すべての市場数値、変数、アナリストの呼び出しが検証されます。回答者は、調査対象市場の包括的な画像を生成するために、レベルと機能を横断して選択されます。

- ステップ4:研究成果: シンジケートレポート、カスタムコンサルティングアサインメント、データベース&サブスクリプションプラットフォーム。