東南アジアのLNG市場分析

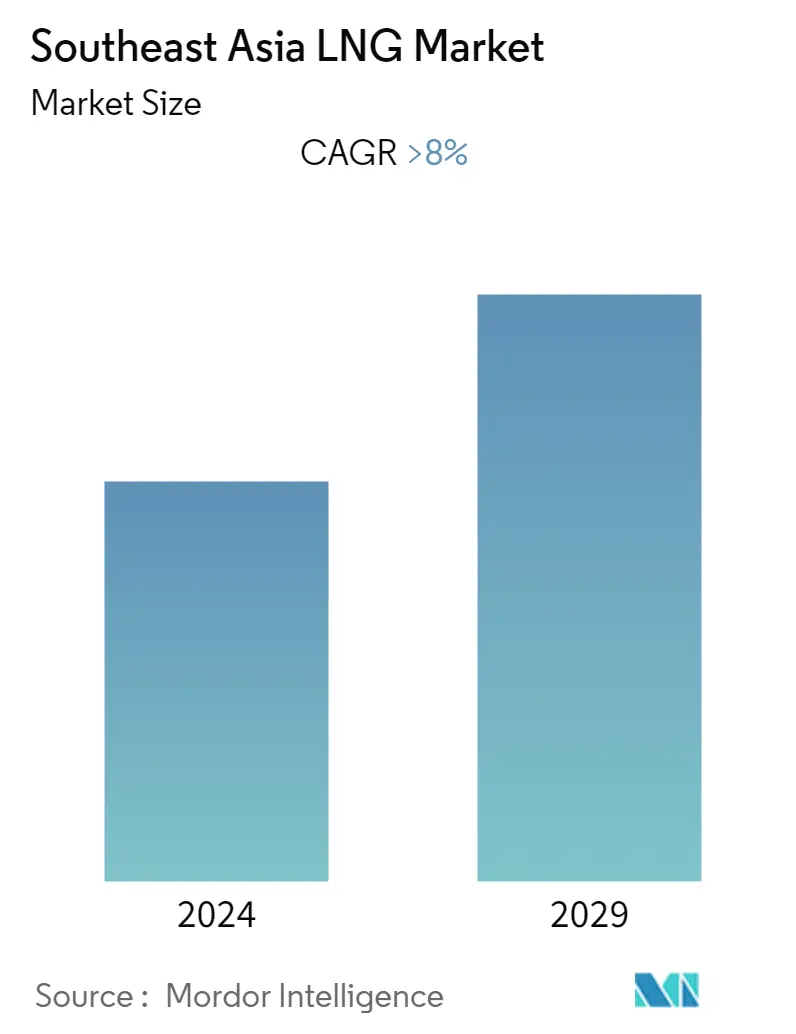

東南LNG市場は予測期間中に8%以上のCAGRを記録すると予測される。

COVID-19は2020年に市場に悪影響を及ぼしました。現在、市場はパンデミック前のレベルに達しています。

- ガス発電の需要の増加とLNG燃料フリートの数の増加は、予測期間中に東南アジアのLNG市場を牽引すると予想されます。

- ただし、LNGの供給過剰と貿易摩擦は、予測期間中の市場成長を妨げると予想されます。

- LNG需要の増加に支えられて、今後数年間で多数のLNG再ガス化プロジェクト/開発計画が提案されると予想され、市場のプレーヤーにいくつかの機会が創出され、新興のLNG市場が生まれます。

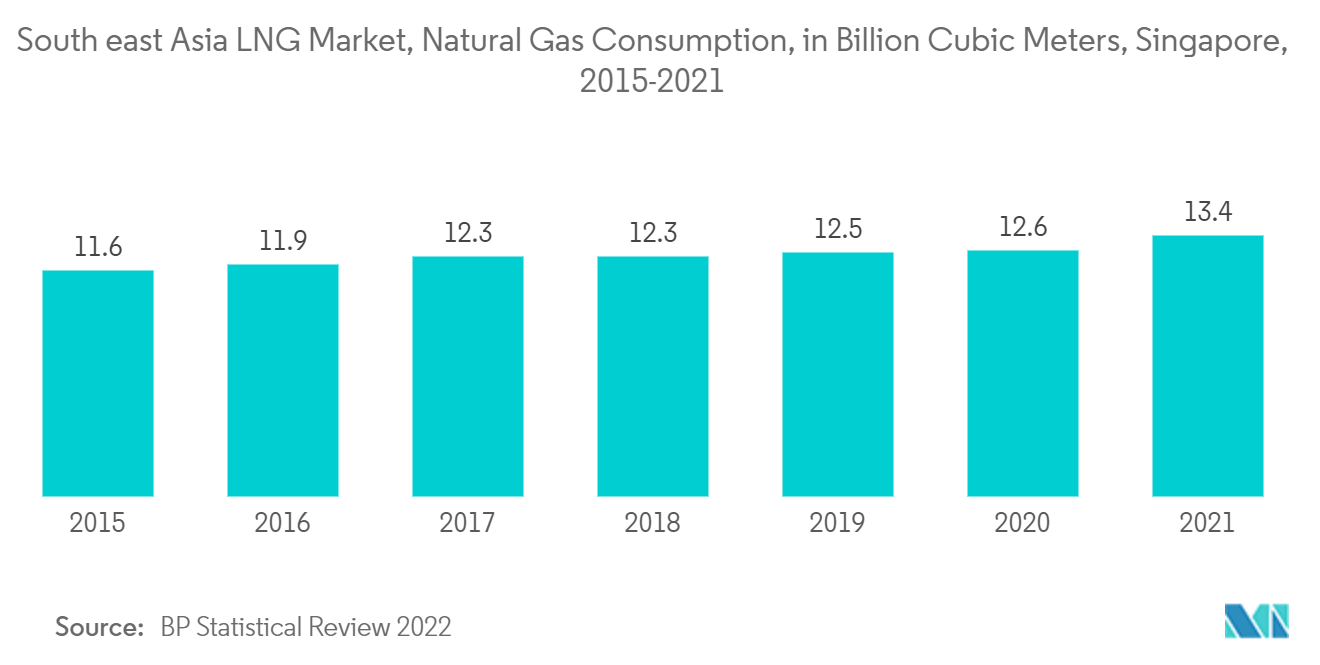

- シンガポールは、この地域での天然ガス消費量の増加により、予測期間中に最大の市場になると予想されます。

東南アジアのLNG市場動向

市場を支配する液化セクター

- 2022年の時点で、東南アジアで最大のLNG運用液化能力を持つ国は、マレーシア、インドネシア、シンガポールでした。

- インドネシアでは、現在、ボンタンのバダック、東カリマンタン、西パプアのタングー、中部スラウェシのドンギセノロの3つのLNG液化プラントが稼働しており、合計で年間2,250万トンの生産能力があります。

- しかし、2022年の時点で、インドネシアのLNG液化能力の大幅な容量拡大が目撃されています。たとえば、2022年9月、インドネシアの国営石油会社プルタミナは、インペックスが運営するアバディの年間950万トンの液化天然ガスメガプロジェクトにおけるシェルの株式の取得を発表しました。したがって、そのような今後のプロジェクトは、予測期間中に市場を牽引する可能性があります。

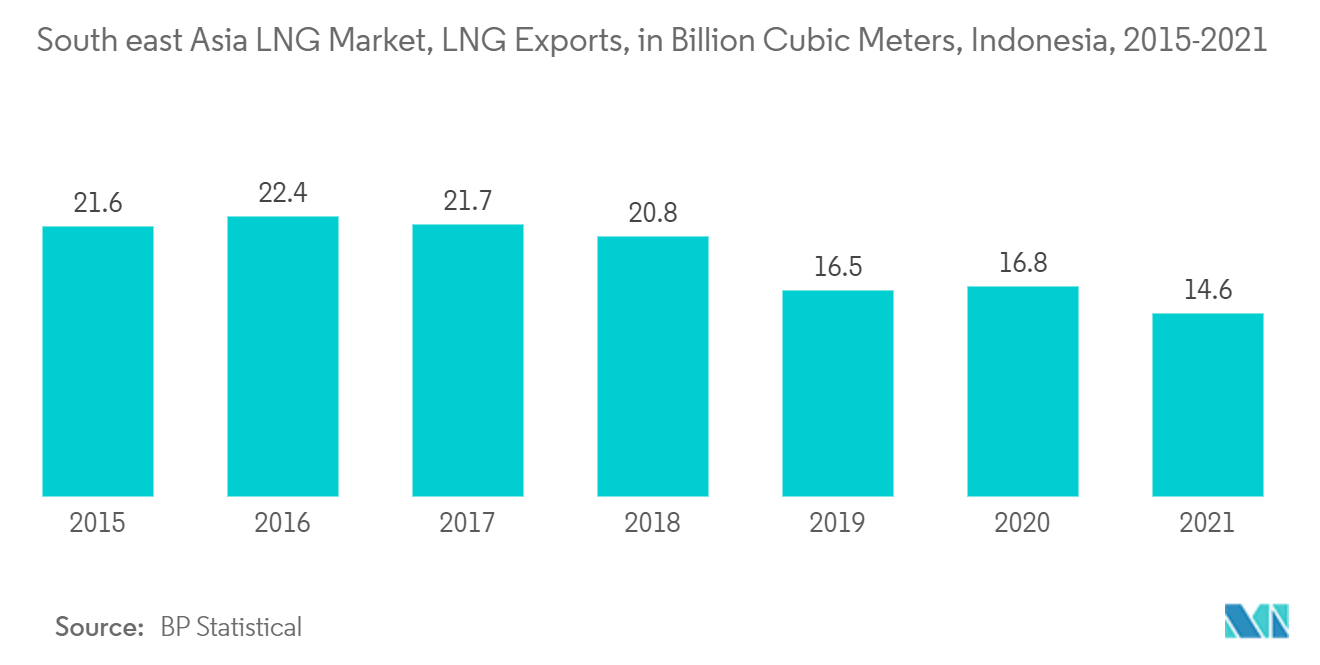

- さらに、COVID-19パンデミックの悪影響により、インドネシアやマレーシアなどの国々とともに、2020年6月の世界のLNG輸出は約22%減少しました。2020年後半は、LNGの輸出量が勢いを増し、輸入国が封鎖を緩和し、産業活動がCOVID以前のレベルに戻ったため、大幅な回復を記録しました。

- 2021年、インドネシアのLNG輸出は、LNGの国内需要の増加により、2020年の16.8bcmから14.6bcmと徐々に減少しました。

- したがって、上記の要因に基づいて、液化セクターは予測期間中に東南アジアのLNG市場を支配すると予想されます。

予測期間中に市場を支配するシンガポール

- 天然ガスは、シンガポールのエネルギー転換の選択肢の1つです。さらに、国はLNGへの依存度を高めているため、電力の約95%は天然ガスから生成されています。シンガポールはLNGを自力で生産していません。しかし、政府はLNG貿易のグローバルハブになることを目指しています。シンガポールはすでにアジアの石油製品のグローバルハブです。LNGは、シンガポール政府の将来の経済発展とエネルギー安全保障計画にとって重要です。2021年、シンガポールは約310万トンのLNGを輸入しました。

- シンガポールには主要な貿易港の1つがあり、国際海運の世界的リーダーの1つです。また、シンガポールに隣接するマラッカ海峡やシンガポール海峡は海上輸送の不可欠な通路となっており、多くのタンカー、コンテナ、貨物、客船がシンガポールに立ち寄り、水、食料、船員交代、燃料補充の補給を港に頼っています。その戦略的な位置のために、バンカリング燃料としてのLNGは、調査期間中のシンガポールのLNGビジネスの成長をサポートすることが期待されています。

- IMO 2020規制をサポートし、海運業界における燃料としてのLNGの需要の高まりに対応するために、シンガポールは港へのLNG供給を増やす可能性があります。燃料としてのLNGの開発は、シンガポールLNGコーポレーションPte Ltd(SLNG)がシェルが所有し、ジュロン島の欧州連合が共同出資したLNGバンカー船に約6,500立方メートルの積み込みに成功した2017年にIMO2020が課される前にシンガポールで開始されました。

- 2021年5月、LNGとシンガポール海事港湾局は、シンガポールでLNG燃料石油タンカーの最初のバンカリングを完了しました。さらに、FueLNGは、2021年に30〜50の瀬取りLNGバンカリング事業を提供する計画を発表しました。太平洋エメラルドタンカーの他に、FueLNGはコンテナ船、ケミカルオイルタンカー、ばら積み貨物船のバンカリング事業も行っています。MPA 2020は、LNGを船舶用燃料として宣伝するために、FueLNGベリーナという名前の1隻のLNGバンカー船を導入しました。さらに、当局は2021年と2022年にさらに2隻のLNGバンカー燃料タンカーを設立する計画を立てています。今後のLNGバンカー船の容量は約30,000立方メートルになると予想されています。

- さらに、シンガポールは2017年にLNGトラックを開始しました。シンガポールLNGコーポレーションとシンガポール海事港湾局は、ジュロン島のSLNGターミナルにLNGトラック積み込み施設を開設しました。トラックに積み込まれたLNGは、天然ガスパイプラインインフラストラクチャのないさまざまな産業場所に送られます。さらに、国は増加する炭素排出量を制御するためにLNG燃料トラックを持つことに集中しています。2021年末までに、PSAコーポレーションリミテッドはさまざまな事業のために160台のLNG燃料トラックを導入しました。

- 全体として、海運および運輸部門からのLNG需要の高まりは、調査期間中にシンガポールのLNGビジネスを後押しする可能性があります。

東南アジアのLNG産業の概要

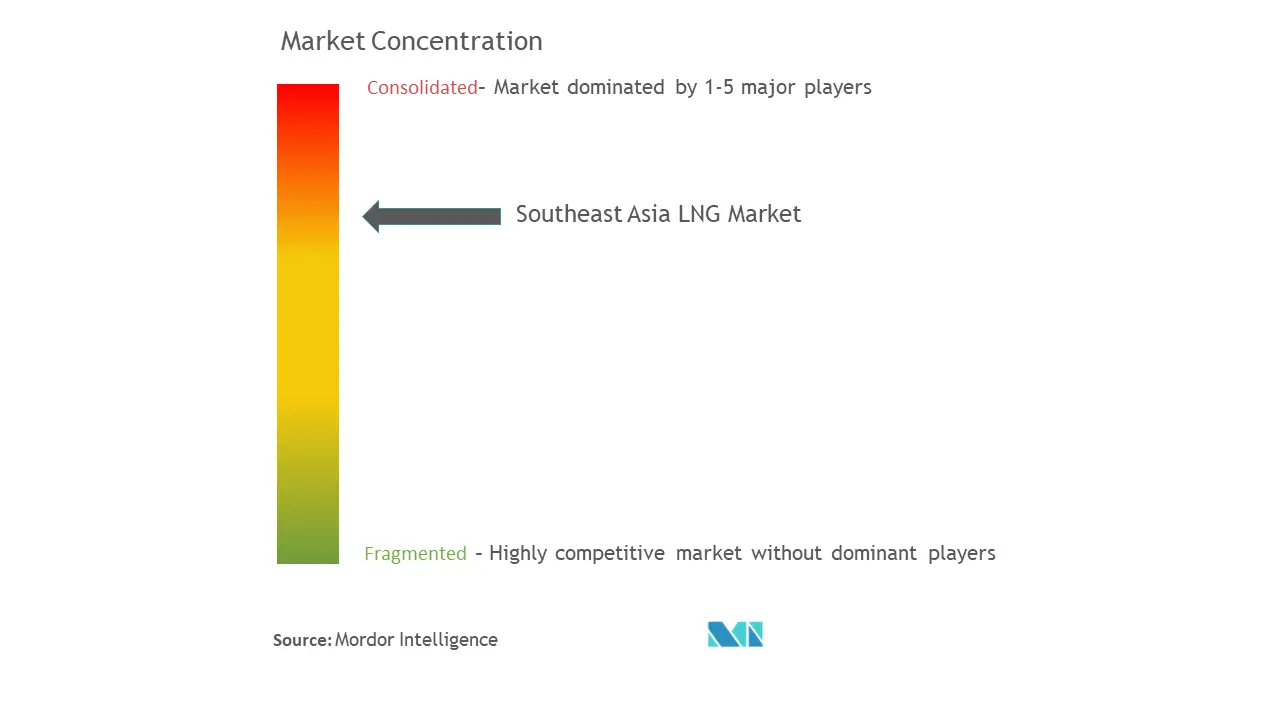

東南アジアのLNG市場は適度に統合されています。主要なプレーヤーには、ペトロナス、シンガポールLNGコーポレーションPte Ltd、日揮ホールディングコーポレーション、PTT LNG株式会社、PT PGN LNGインドネシアなどがあります。

東南アジアのLNG市場リーダー

Petronas

Singapore LNG Corporation Pte Ltd

JGC Holding Corporation

PTT LNG Co Ltd

PT PGN LNG Indonesia

- *免責事項:主要選手の並び順不同

東南アジアLNG市場ニュース

- 2022年9月、インドネシアの国営石油会社プルタミナは、インペックスが運営するアバディの年間950万トンの液化天然ガスメガプロジェクトにおけるシェルの株式の取得を発表しました。したがって、そのような今後のプロジェクトは、予測期間中に市場を牽引する可能性があります。

- 2021年6月、インドネシアの国営エネルギー会社は、PTペルサハーンガスネガラ(PGN)とPTプルタミナインターナショナルシッピング(PIS)の2つのユニットの助けを借りてLNGバンカリングを開発することを計画しました。国内のLNG燃料船を後押しするために、PISは5隻のLNG燃料船を運航する可能性があり、PGNは国内でLNG供給とLNGバンカリング施設を提供します。

東南アジアのLNG産業セグメンテーション

LNGは、貯蔵と輸送のために約-260°Fで液体状態に冷却された天然ガスです。液体形態の天然ガスの体積は、その気体状態の約600倍小さい。このプロセスにより、パイプラインが届かない場所に天然ガスを輸送することが可能になります。LNG市場は、LNGインフラストラクチャとLNG貿易によって分割されます。LNGインフラストラクチャによって、市場はLNG液化プラント、LNG再ガス化施設、およびLNG輸送に分割されます。レポートはまた、主要な地域全体のLNG市場の市場規模と予測をカバーしています。各セグメントについて、市場のサイジングと予測は収益(百万米ドル)に基づいて行われています。

| LNG液化プラント |

| LNG再ガス化プラント |

| LNG輸送 |

| シンガポール |

| インドネシア |

| タイ |

| マレーシア |

| その他 |

| LNGインフラ | LNG液化プラント |

| LNG再ガス化プラント | |

| LNG輸送 | |

| 地理 | シンガポール |

| インドネシア | |

| タイ | |

| マレーシア | |

| その他 |

東南アジアのLNG市場調査に関するFAQ

現在の東南アジアのLNG市場規模はどれくらいですか?

東南アジアのLNG市場は、予測期間(2024年から2029年)中に8%を超えるCAGRを記録すると予測されています

東南アジアのLNG市場の主要プレーヤーは誰ですか?

Petronas、Singapore LNG Corporation Pte Ltd、JGC Holding Corporation、PTT LNG Co Ltd、PT PGN LNG Indonesia は東南アジアの LNG 市場で事業を展開している主要企業です。

この東南アジアの LNG 市場は何年を対象としていますか?

このレポートは、2020年、2021年、2022年、2023年の東南アジアLNG市場の歴史的市場規模をカバーしています。また、レポートは、2024年、2025年、2026年、2027年、2028年、2029年の東南アジアLNG市場規模も予測しています。

最終更新日:

東南アジアLNG産業レポート

Mordor Intelligence™ Industry Reports が作成した、2024 年の東南アジア LNG 市場シェア、規模、収益成長率の統計。東南アジアの LNG 分析には、2029 年までの市場予測見通しと過去の概要が含まれます。この業界分析のサンプルを無料のレポート PDF ダウンロードとして入手してください。