南アフリカ菓子類市場規模・シェア

Mordor Intelligenceによる南アフリカ菓子類市場分析

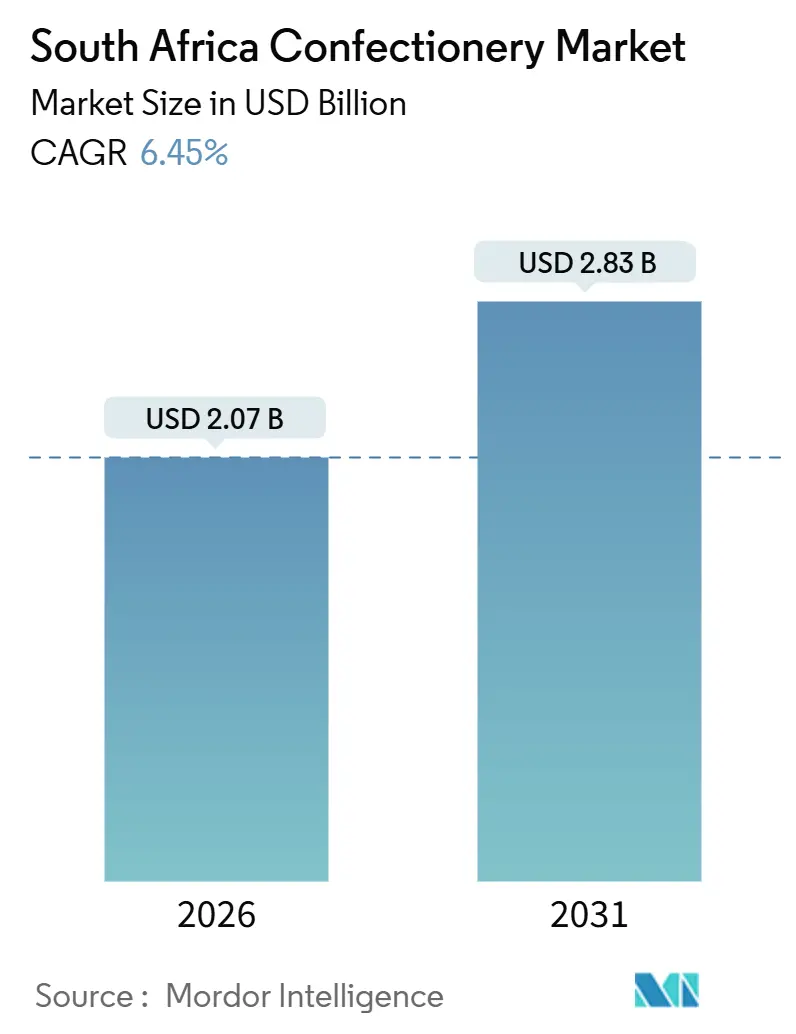

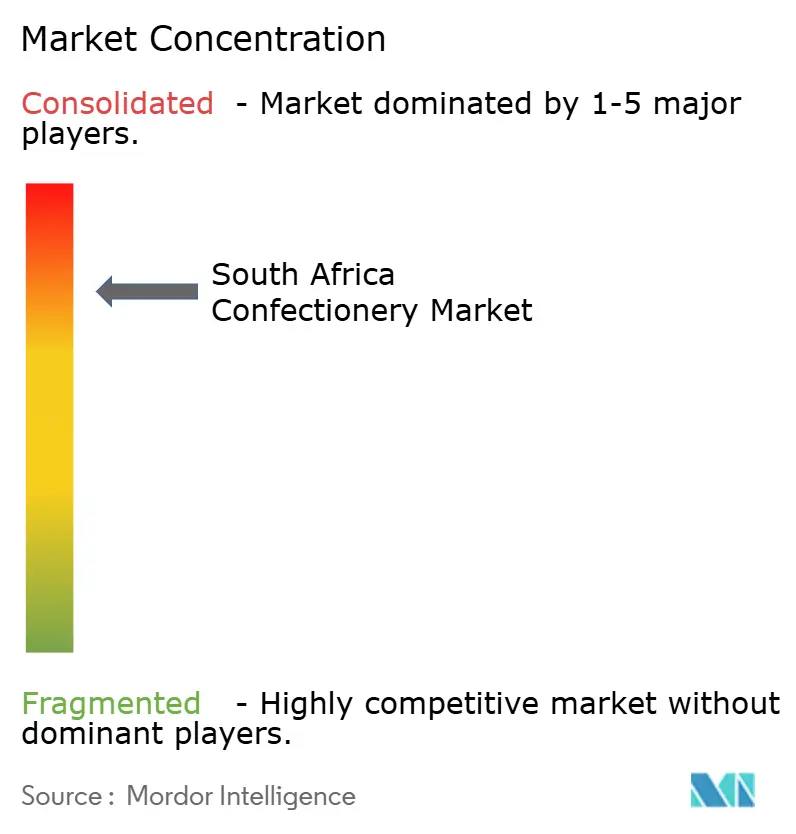

南アフリカ菓子類市場は2026年に20.7億米ドルと評価され、予測期間中に年平均成長率6.45%を記録し、2031年までに28.3億米ドルに成長すると予想されています。この市場は、可処分所得の増加、プレミアムギフトのトレンドの拡大、便利な単体包装の可用性の向上によって推進されています。これらの要因は、製品の再配合にかかるコストを増加させた砂糖削減政策による課題にもかかわらず、消費者需要を押し上げています。チョコレートは数量面で市場を支配し続けていますが、スナックバーは機能的利益と健康志向の消費者への訴求力、特にジム向けオプションを求める消費者への魅力により人気を集めています。健康促進税や新しい前面包装表示要件などの規制措置により、製造業者は革新を迫られています。企業はこれらの規制を満たし、進化する消費者の嗜好に対応するため、天然色素、植物ベースの甘味料、耐熱性脂肪ブレンドの使用をますます増やしています。市場は高度に統合されており、少数の主要プレイヤーが大きな市場シェアを保持しているため、競争が激化し、セクターでの革新が促進されています。

主要レポートの要点

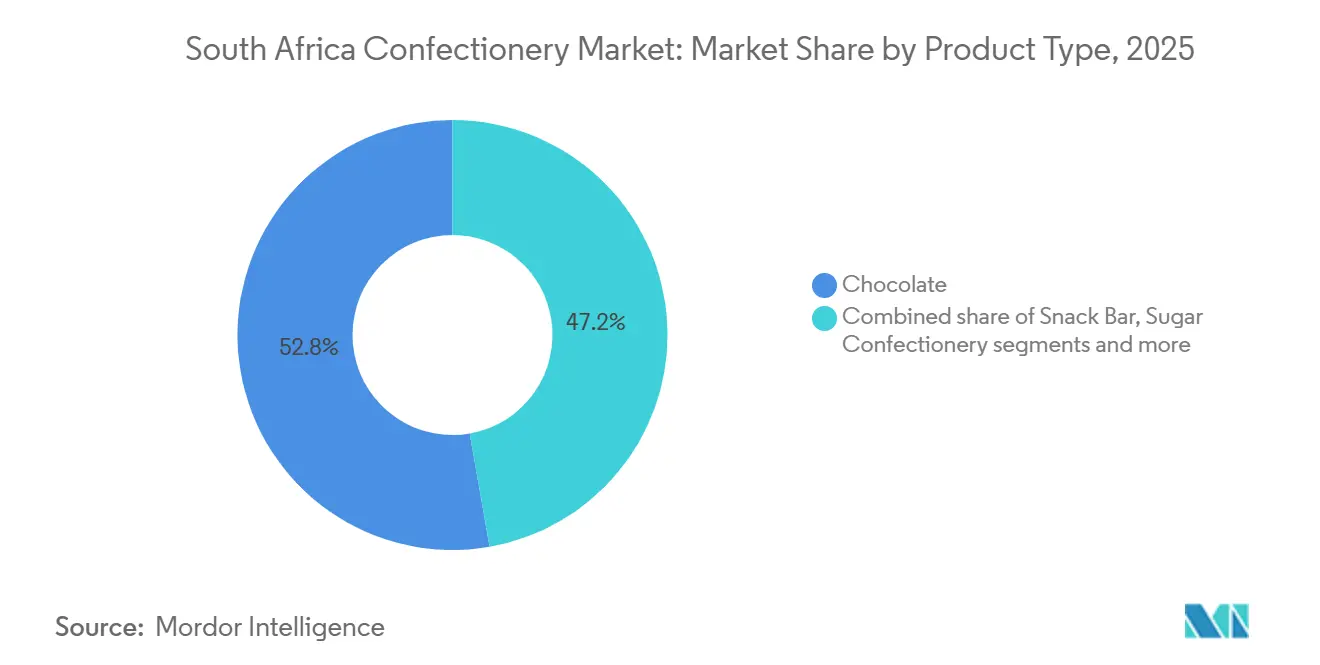

- 製品タイプ別では、チョコレートが2025年の南アフリカ菓子類市場シェアの52.76%で首位に立ち、スナックバーは2031年まで10.54%の年平均成長率を記録すると予測されています。

- 包装別では、単体包装形態が2025年の売上高の66.73%を獲得し、マルチパックは9.25%の年平均成長率で進歩しています。

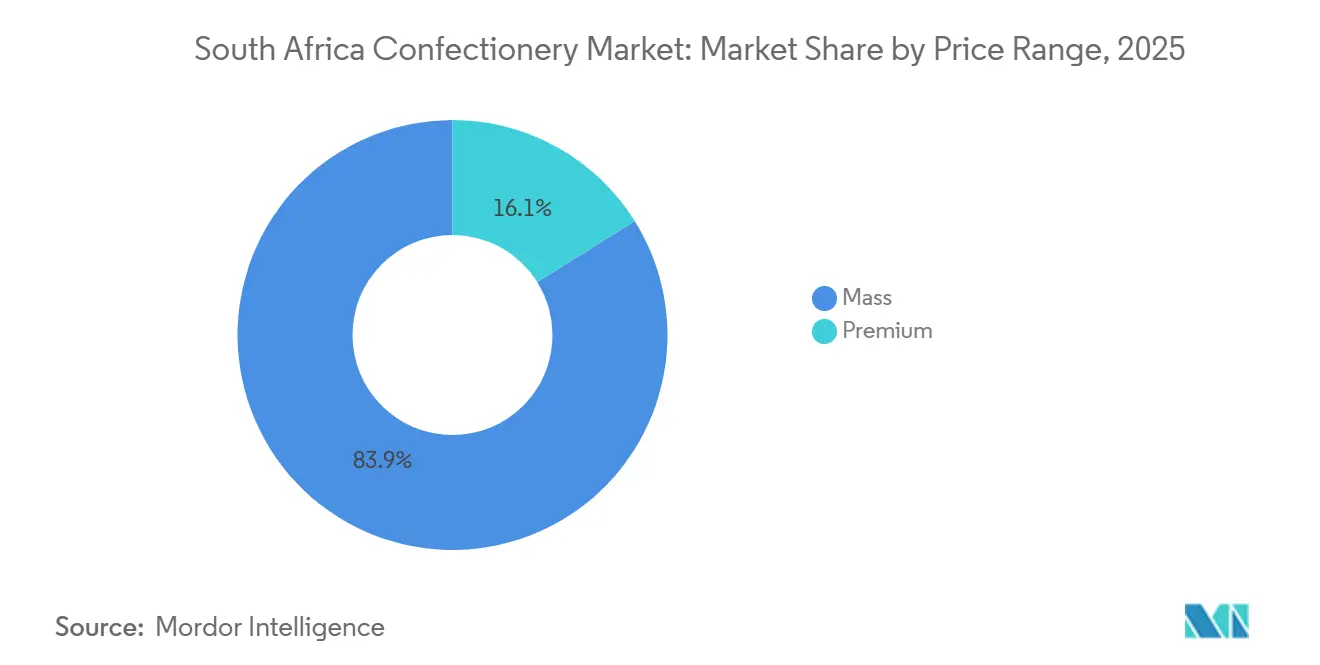

- 価格帯別では、大衆市場向け商品が2025年の数量の83.89%を支配し、プレミアム層は10.77%の年平均成長率で拡大すると予測されています。

- 流通チャネル別では、スーパーマーケットとハイパーマーケットが2025年に51.48%のシェアを保持しましたが、オンライン小売は2026年から2031年の間に11.42%の年平均成長率で加速する見込みです。

注:本レポートの市場規模および予測数値は、Mordor Intelligence 独自の推定フレームワークを使用して作成されており、2026年1月時点の最新の利用可能なデータとインサイトで更新されています。

南アフリカ菓子類市場トレンドと洞察

推進要因影響分析

| 推進要因 | (~) 年平均成長率予測への影響割合 | 地理的 関連性 | 影響 期間 |

|---|---|---|---|

| 外出先での便利な消費スナックへの消費者シフト | +1.1% | 全国、 ハウテン州、西ケープ州、クワズール・ナタール州の都市部中心地で早期に利益を獲得 | 中期 (2〜4年) |

| 国内観光の成長による地元産菓子類需要の刺激 | +0.7% | 全国、 西ケープ州、ハウテン州、クワズール・ナタール州の観光回廊に集中 | 短期 (≤ 2年) |

| ブランド認知を形成する有名人とインフルエンサーの推薦 | +0.5% | 全国、 ソーシャルメディアの普及率が高い都市部メトロで最強 | 短期 (≤ 2年) |

| 有機的で持続可能な調達製品への関心の高まり | +0.4% | 西ケープ州、ハウテン州の富裕郊外、沿岸部メトロへの波及 | 長期 (≥ 4年) |

| フレーバープロファイル、製品形態、耐熱性配合の革新 | +1.2% | 全国、 ハウテン州と西ケープ州の研究開発拠点を中心 | 中期 (2〜4年) |

| 祝祭シーズン中のプレミアムギフトへの関心の高まり | +0.8% | 全国、 12月、2月(バレンタイン)、4月(イースター)のハウテン州、西ケープ州でピーク需要 | 短期 (≤ 2年) |

| 情報源: Mordor Intelligence | |||

外出先での便利な消費スナックへの消費者シフト

南アフリカの菓子類市場では、多くの家庭が直面している急速なペースの都市部ライフスタイルと金銭的プレッシャーにより、消費者の嗜好は持ち運び可能で簡単に携帯できる製品へとシフトしています。マクロトレンズによると、2024年現在、就業率は66.83%に達しており、消費者の大部分は依然として金銭的価値に強く焦点を当てています[1]出典:マクロトレンズ、「南アフリカ失業率」、macrotrends.net。これにより、買い物客は迅速な衝動購入のための単体包装と、単位あたりのコスト削減を提供するマルチパックを選択することで、利便性と手頃な価格のバランスを求めるようになりました。政府の家計・小売調査によると、スナックと菓子類は一般的に地元のスパザショップ、タックショップ、フォーコートから購入されており、日常の消費習慣を形成する上で近隣の容易にアクセス可能な小売店の役割が強調されています。これらの進化する需要に応えるため、ブランドはより小さなパックサイズの提供、レジカウンターでの製品配置による視認性の向上、および非公式・近隣店舗を含む流通ネットワークの拡大に注力しています。

国内観光の成長が地元産菓子類需要を刺激

国内観光とインバウンド旅行が、南アフリカで地元産プレミアム菓子類の需要増加を促進しています。国会監視グループによると、2024年第1四半期の海外来訪者数は240万人に達しました[2]出典:国会監視グループ、「南アフリカ観光庁2023/24年第4四半期および2024/25年第1四半期実績」、pmg.org.za。この観光客の増加により、西ケープ州のワインルートやハウテン州のサントン地区などの人気観光地での人の流れと支出が増加しました。観光客は高品質でギフト用菓子類への嗜好を強めており、地元ブランドに恩恵をもたらしています。例えば、Wedgewood Nougatは観光客向け店舗でボックスアソートメントの好調な売上を見せており、Honest Chocolateのビーン・トゥ・バー・スラブは空港や旅行小売店で30〜50%の価格プレミアムで販売されています。来訪者は特に、旅行中に楽しんだり、お土産として持ち帰ったりできる本格的な南アフリカ製品に引かれています。このトレンドにより、地元の菓子類ブランドがプレミアムでユニークな製品への需要が強い旅行、レジャー、ホスピタリティの場所で高付加価値の売上を創出する重要な機会が創出されています。

ブランド認知を形成する有名人とインフルエンサーの推薦

ブランド構築にインフルエンサーを活用することは、南アフリカの菓子類市場における重要な戦略となっています。ブランドは、ターゲット層の文化とライフスタイルに共鳴する地元インフルエンサーとの協力をますます増やしています。このアプローチにより、彼らは増加するデジタル消費者とのつながりを築くことができます。通信デジタル技術省によると、2023年現在、南アフリカ人の78.6%がインターネットアクセスを持っており、ソーシャルメディアとインフルエンサー主導キャンペーンのための広範なプラットフォームを提供しています[3]出典:通信デジタル技術省、「南アフリカの通信デジタル技術インフラ」、dcdt.gov.za。例えば、言語学専門家との協力で作成されたキャドバリーの「Real Mzansi Names」キャンペーンは、本格的な地元のアイデンティティを讃えることで、南アフリカ黒人消費者への訴求に成功しました。このキャンペーンは、消費者が従来の有名人推薦よりも親近感があり文化的に関連性のあるコンテンツを価値視することを実証しました。真正性に焦点を当てることで、菓子類ブランドは聴衆とのより強いつながりを育み、忠誠心を促進し、リピート購入を促進しています。

祝祭シーズン中のプレミアムギフトへの関心の高まり

祝祭シーズン中に、プレミアム菓子類をギフトとして使用する成長トレンドが現れており、南アフリカの菓子類市場でより高価値の売上を促進しています。チョコレートとお菓子は、イード、ディワリ、クリスマス、バレンタインデー、企業イベントなどの場面で社会的に受け入れられ、共有可能なギフトとしてますます人気を集めています。特に中所得層と富裕層の消費者は、バラ売りのキャンディから離れ、ボックスチョコレート、ノベルティパック、プレミアムアソートメントなどのより洗練されたオプションを選択しています。これらのアソートメントには、輸入製品や贅沢感と感情的魅力を提供する地元の手工芸品が含まれる場合があります。小売業者は、季節ディスプレイ、キュレートされたギフトハンパー、限定版パッケージの導入によりこのトレンドに対応し、これらの祝祭期間中に顧客を引き付けています。これらの取り組みは、取引あたりのより高い支出を奨励します。

制約影響分析

| 制約 | (~) 年平均成長率予測への影響割合 | 地理的 関連性 | 影響 期間 |

|---|---|---|---|

| 砂糖摂取と肥満に関する健康への懸念の高まり | -1.0% | 全国、 健康リテラシーが高い都市部メトロで最も深刻 | 長期 (≥ 4年) |

| 農村部と遠隔地域での物流上の課題 | -0.6% | 東ケープ州、 リンポポ州、北ケープ州の農村自治体 | 中期 (2〜4年) |

| スナック代替品からの激しい競争 | -0.5% | 全国、 スーパーマーケットの衝動購入ゾーンで激化 | 短期 (≤ 2年) |

| 厳格な表示と砂糖税規制 | -0.8% | 全国、 中小企業でコンプライアンスコストが最高 | 中期 (2〜4年) |

| 情報源: Mordor Intelligence | |||

砂糖摂取と肥満に関する健康への懸念の高まり

砂糖摂取と肥満に関する健康への懸念が、南アフリカの菓子類市場の成長にますます影響を与えています。消費者は、高砂糖製品の頻繁な摂取に関連する潜在的な健康リスクをますます認識するようになっています。公衆衛生キャンペーンとより厳格な栄養表示により、過度の砂糖摂取と糖尿病や肥満などの問題との関連性に対する認識が高まっています。これにより、特に都市部や中所得層の多くの消費者が、従来のキャンディやチョコレートの購入を減らすようになりました。代わりに、彼らは減糖オプション、小さなポーション、または代替製品など、より健康的と認識されるスナックを選択しています。これらの変化する嗜好に適応するため、製造業者は製品の再配合、小さなポーションサイズの導入、またはより健康的な変種の開発という圧力を受けています。しかし、これらの調整はしばしば生産コストを増加させ、従来の菓子類カテゴリーの成長を遅らせています。

厳格な表示と砂糖税規制

南アフリカの菓子類製造業者は、生産コストを押し上げ、価格調整能力を制限する厳格な表示と砂糖税規制により、増大する課題に直面しています。砂糖添加製品への税である健康促進税と、義務的な前面包装栄養表示により、高砂糖菓子製品への監視が強化されています。これらの規制は砂糖摂取の削減を目的としており、特にコスト意識の高い消費者に対して、製造業者が価格上昇を転嫁することを困難にしています。適応するため、企業は砂糖含有量を下げるための製品再配合、コンプライアンス基準を満たすためのパッケージ再設計、規制要件に合わせるためのマーケティング戦略の調整を余儀なくされています。これらの取り組みは運営コストを増加させるだけでなく、新製品の市場導入を遅らせています。その結果、主流菓子類セグメントの利益マージンが圧迫されており、製造業者はコンプライアンスと消費者需要のバランスを取るための革新的な方法を見つけなければなりません。

セグメント分析

南アフリカ菓子類市場におけるチョコレートセグメント

チョコレートは南アフリカの菓子類市場の主導カテゴリーであり続けており、2025年の総収益の52.76%を占めています。この堅調な実績は、スーパーマーケット、コンビニエンスストア、非公式小売店舗全体で広範な人気と可用性を享受するキャドバリー、キットカット、リンツなどの確立されたブランドによって推進されています。チョコレート製品は、特に祝祭シーズンや特別な機会において、ギフトや衝動購入の人気選択肢です。さらに、プレミアムオプション、革新的なフレーバー、限定版パッケージの導入が継続的に消費者を引き付け、このセグメントの売上を押し上げています。

スナックバーは市場で最も急速に成長する製品カテゴリーになると予想されており、2031年まで10.54%の年平均成長率が予測されています。この成長は、タンパク質、食物繊維、エネルギーなどの栄養価のある利益を提供する、より健康的で機能的なスナックに対する消費者の嗜好のシフトを反映しています。チョコレートやナッツなどの成分と贅沢なフレーバーを組み合わせたスナックバーが人気を集めています。これらの製品は、便利で外出先でのスナック選択肢への需要の高まりに対応するため、食料品店やフォーコート小売店舗で売り場面積を獲得しています。その結果、スナックバーは日常消費において従来のお菓子を徐々に置き換えています。

注記: すべての個別セグメントのセグメントシェアはレポート購入時に利用可能

包装タイプ別:単体包装が売上を支配、マルチパックが拡大

2025年に、単体包装は菓子類売上の66.73%を占め、迅速で外出先での消費への人気を裏付けています。これらの小さく手頃な価格のパックは、便利なスナック選択肢を好む忙しい消費者にとって理想的です。タクシー、キャンパス、フォーコートなどの交通量の多いエリアで特に人気があります。レジカウンターでの戦略的配置とスパザショップでの可用性により、衝動購入と日常のスナックニーズに対応する売上の重要な推進力となっています。

一方、マルチパックは2031年まで9.25%の年平均成長率で成長すると予想されており、より多くの家庭が単位あたりのコスト削減によるお金の節約に焦点を当てているためです。スーパーマーケットでの大容量購入に関するプロモーションと電子商取引プラットフォームでの送料無料オファーにより、より大きなパックがより魅力的になっています。これらのパックは特に家族と頻繁な購入者に支持されており、衝動購入から計画的でコスト効果的な購入へと支出の一部がシフトしています。このシフトにもかかわらず、消費者が利便性と価値のバランスを取るため、全体的な菓子類消費は安定しています。

価格帯別:大衆市場が支配、プレミアムが価値を向上

2025年に、大衆市場向け菓子類は総売上の83.89%を占め、南アフリカの大多数の消費者が日常スナックに手頃な価格のオプションを好むことを示しています。特に20ランド未満の価格設定の製品が人気であり、価格に敏感な購入者に対応しています。これらの低コスト商品は、頻繁で少額の購入が標準であるスーパーマーケット、スパザショップ、コンビニエンスストア全体で大量に販売されています。これらの製品の広範な可用性とプロモーション価格戦略の組み合わせにより、大衆市場セグメントの菓子類市場における主導的地位が固められています。

一方、プレミアム菓子類セグメントは2031年まで10.77%の年平均成長率で成長すると予想されています。この成長は、高品質製品により多く支出する意欲のある都市部および中産階級消費者の可処分所得の増加によって推進されています。倫理的調達、ユニークなパッケージ、説得力のある原産地ストーリーを持つプレミアムオファリングは、祝祭シーズンやギフト目的で特に魅力的です。ブランドは限定版製品、職人的オプション、ギフト指向アソートメントの導入によりこのトレンドを活用しており、これによりより高い利益マージンを達成できます。

流通チャネル別:スーパーマーケットがリード、オンラインがすべてを上回るペース

スーパーマーケットとハイパーマーケットは2025年の菓子類流通の51.48%を占め、広範な存在と主要ブランドを効果的に展示する能力を裏付けています。これらの大型小売形態は、チョコレートなどの計画購入と衝動購入の両方にとって頼りになる選択肢です。魅力的なプロモーション、マルチパックオプション、多種多様な製品がその成功を推進しています。さらに、効率的なサプライチェーンと広範なリーチにより、南アフリカの菓子類市場における支配力となっています。

一方、オンライン小売は2031年まで11.42%の年平均成長率で成長すると予想され、最も急速に成長している流通チャネルとなります。モバイルアプリ、デジタルプロモーション、高速配送サービスの台頭により、オンラインでの菓子類購入がより便利になりました。消費者はますます迅速なオンライン食料品注文にチョコレートやスナックバーを追加しています。このシフトは、電子商取引プラットフォームが日常の菓子類支出のより大きなシェアを獲得するのを助けており、デジタルプラットフォームが利便性への需要の高まりに対応しています。

地理分析

ハウテン州と西ケープ州は、密集した都市人口、高い所得水準、先進的な小売・配送インフラにより、南アフリカの菓子類市場を牽引する主要地域です。ハウテン州では、消費者が頻繁に買い物をし、クイック・コマースアプリを使用するため、日常スナックとプレミアムチョコレートの両方への需要が増加しています。西ケープ州は強力な観光産業と活気ある食文化から恩恵を受けており、訪問者はしばしば地元産や職人製の菓子類をギフトやお土産として購入します。これらの要因により、これらの地域は市場シェアの拡大を求める菓子類ブランドにとって重要な地域となっています。

クワズール・ナタール州も菓子類市場において重要な役割を果たしており、特に沿岸都市と観光地では衝動購入が普及しています。この州は効率的な製品流入と流通ネットワークを持っており、多種多様な輸入・ノベルティ菓子類製品が小売店の棚に届くことを可能にしています。このアクセシビリティにより、クワズール・ナタール州は菓子類売上の重要な地域となっています。ハウテン州と西ケープ州と合わせて、これら3つの地域は全国売上の大部分を占め、菓子類ブランドからの重要な投資、革新、小売活動を引き付けています。

一方、農村部や開発の遅れた州では、物流の不備、高い流通コスト、限定的なコールドチェーンインフラにより、菓子類製品へのアクセスに重大な課題を抱えています。これらの問題は、慎重な取り扱いと温度管理を必要とするチョコレートやプレミアム商品の可用性に特に影響を与えています。製造業者と流通業者は一般貿易とタウンシップ小売への展開を徐々に拡大していますが、これらの地域は依然として都市部地域に遅れをとっています。これにより、アクセスと手頃な価格において顕著な格差が生じ、南アフリカ全体で二層の菓子類市場が生まれています。

競争状況

南アフリカの菓子類市場は、少数の大手多国籍企業と国内企業によって支配されており、高度に統合されています。Mondelēz、Nestlé、Mars、Ferrero、Tiger Brandsを含む主要プレイヤーは、堅固な流通ネットワーク、効果的なブランディング戦略、広範な小売展開を通じて市場の大部分を支配しています。スーパーマーケット、コンビニエンスストア、一般貿易における彼らの支配は、小規模ブランドが売り場面積を確保したり全国展開を達成したりすることに重大な課題を生じさせています。この統合は競争を制限しますが、これらの主要企業からの製品の広範な可用性を確保しています。

これらの主要プレイヤーは、ブランド力、文化的関連性、多様な製品ポートフォリオを活用して競争しています。Tiger Brandsは強力な地元展開とマーチャンダイジング能力を活用して、売上数量でのリーダーシップを維持しています。Mondelēzは、プライベートレーベルの人気が高まる中でも、キャドバリーブランドの顧客忠誠心を維持するため、文化的に適応したマーケティングに焦点を当てています。MarsやFerreroなどのグローバル企業は、買収、新製品発売、チョコレート、ガム、スナックバーなどのカテゴリー全体での多様な製品提供を通じて市場シェアを拡大しています。このアプローチにより、競争力を維持し、多様な消費者の嗜好に対応できます。

大手企業の支配にもかかわらず、市場には依然として成長と革新の機会があります。耐熱性チョコレート、農村流通ネットワーク、デジタルギフトなどの分野は未開発のままであり、投資の可能性を提供しています。小規模な職人的・プレミアムブランドはソーシャルメディアとニッチ小売店を通じて認知度を獲得していますが、しばしば全国展開に必要な規模を欠いています。これらのブランドは大手企業の買収対象となる可能性があります。さらに、オンラインと迅速配送チャネルの台頭により、競争はより迅速なサービス、より強いデジタル展開、衝動購入をプレミアム売上に転換する能力へとシフトしています。

南アフリカ菓子類産業リーダー

Tiger Brands Ltd

Mondelēz International Inc.

Nestlé SA

Ferrero International SA

Mars Inc.

- *免責事項:主要選手の並び順不同

最近の産業動向

- 2025年6月:Danoneは新しいUltraMel Delightデザートを南アフリカ市場に導入しました。この製品は広範囲な消費者テストを受け、味、食感、総合満足度を含む様々な属性で一貫して高い評価を受けました。

- 2025年2月:Nestlé SAは新しいKitKatタブレットを南アフリカ、カナダ、および欧州で発売しました。この製品拡張は、これらの地域における消費者の嗜好の変化に対応するための戦略的な動きでした。

- 2024年5月:In2foodは、栄養価の高いスナックや植物性オプションを含む様々な商品を特徴とする新しい製品ラインSmulを発売しました。この商品には、便利で健康的な食事ソリューションへの需要の高まりに対応するよう設計されたプロテインバー、全粒粉グラノーラ、およびライスケーキが含まれていました。

- 2024年4月:Fulfilチョコレートプロテインバーが南アフリカ市場に導入されました。高いタンパク質含有量と贅沢なチョコレート風味で知られるこれらのバーは、便利なスナックオプションを求める健康志向の個人に対応しています。

南アフリカ菓子類市場レポート範囲

南アフリカ菓子市場は、南アフリカ国内における小売店および外出先チャネルを通じたチョコレート、砂糖菓子、およびスナック菓子の販売と消費を包含しています。南アフリカ菓子市場は、製品タイプ、包装タイプ、価格帯、および流通チャネルによってセグメント化されています。製品タイプに基づき、市場はチョコレート、砂糖菓子、スナックバー、およびガムにセグメント化されています。包装タイプに基づき、市場は個別包装およびマルチパックにセグメント化されています。価格帯に基づき、市場は大衆向けおよびプレミアムセグメントに分類されています。流通チャネルに基づき、市場はスーパーマーケット・ハイパーマーケット、オンライン小売店、コンビニエンスストア、およびその他のチャネルに分類されています。市場予測は価値(米ドル)および数量(トン)の観点から提供されています。

| チョコレート | ダークチョコレート | |

| ミルクチョコレートとホワイトチョコレート | ||

| 砂糖菓子 | ハードキャンディ | |

| ミント | ||

| パスティーユ、グミ、ゼリー | ||

| トフィーとヌガー | ||

| ロリポップ | ||

| その他 | ||

| スナックバー | シリアルバー | |

| エナジーバー | ||

| プロテインバー | ||

| フルーツ・ナッツバー | ||

| ガム | チューインガム | 砂糖入りチューインガム |

| シュガーフリーチューインガム | ||

| バブルガム | ||

| 単体包装 |

| マルチパック |

| 大衆 |

| プレミアム |

| スーパーマーケット/ハイパーマーケット |

| オンライン小売店 |

| コンビニエンスストア |

| その他チャネル |

| 製品タイプ別 | チョコレート | ダークチョコレート | |

| ミルクチョコレートとホワイトチョコレート | |||

| 砂糖菓子 | ハードキャンディ | ||

| ミント | |||

| パスティーユ、グミ、ゼリー | |||

| トフィーとヌガー | |||

| ロリポップ | |||

| その他 | |||

| スナックバー | シリアルバー | ||

| エナジーバー | |||

| プロテインバー | |||

| フルーツ・ナッツバー | |||

| ガム | チューインガム | 砂糖入りチューインガム | |

| シュガーフリーチューインガム | |||

| バブルガム | |||

| 包装タイプ別 | 単体包装 | ||

| マルチパック | |||

| 価格帯別 | 大衆 | ||

| プレミアム | |||

| 流通チャネル別 | スーパーマーケット/ハイパーマーケット | ||

| オンライン小売店 | |||

| コンビニエンスストア | |||

| その他チャネル | |||

市場の定義

- ミルク&ホワイトチョコレート - ミルクチョコレートは、ミルク(粉ミルク、液体ミルク、または練乳のいずれかの形で)とココア固形分で作られた固形チョコレートです。ホワイトチョコレートは、ココアバターとミルクから作られ、ココア固形分は全く含まれていません。範囲には通常のチョコレート、低糖、シュガーフリー変種が含まれます

- トフィー&ヌガー - トフィーには、ハード、チューイー、小さなまたは一口サイズのキャンディで、トフィーまたはトフィー様菓子類のラベルで販売されているものが含まれます。ヌガーは、基本的な原料としてアーモンド、砂糖、卵白を含むチューイー菓子で、ヨーロッパと中東諸国で生まれました。

- シリアルバー - バー形状に圧縮され、食用接着剤の形で結合されている朝食シリアルで構成されるスナック。範囲には、米、オーツ、トウモロコシなどのシリアルで作られ、結合シロップと混合されたスナックバーが含まれます。これらにはシリアルバー、シリアルトリートバー、またはグレインバーとラベル付けされた製品も含まれます。

- チューインガム - これは通常、味付けされ甘味を加えたチクルまたはポリ酢酸ビニルなどの代替品で作られた、咀嚼用の調製品です。範囲に含まれるチューインガムの種類は、砂糖入りチューインガムとシュガーフリーチューインガムです

| キーワード | 定義#テイギ# |

|---|---|

| ダークチョコレート | ダークチョコレートは、ミルクなしでココア固形分とココアバターを含むチョコレートの形態です。 |

| ホワイトチョコレート | ホワイトチョコレートは、通常約30%以上の最も高いミルク固形分の割合を含むチョコレートの種類です。 |

| ミルクチョコレート | ミルクチョコレートは、低いココア固形分含有量とより高い砂糖含有量を持つダークチョコレートにミルク製品を加えて作られます。 |

| ハードキャンディ | 結晶化することなく砂糖とコーンシロップを沸騰させて作られたキャンディ。 |

| トフィー | 砂糖をバターと一緒に沸騰させて作られた硬くてチューイーな、しばしば茶色のお菓子。 |

| ヌガー | アーモンドやその他のナッツを含み、時には果物も含む、チューイーまたは脆いキャンディ。 |

| シリアルバー | シリアルバーは、バー形状の食品製品で、シリアルと通常は乾燥果実やベリーを圧縮して作られ、ほとんどの場合ブドウ糖シロップで結合されています。 |

| プロテインバー | プロテインバーは、炭水化物/脂肪に対して高い割合のタンパク質を含む栄養バーです。 |

| フルーツ&ナッツバー | これらはしばしばナツメヤシをベースとし、他の乾燥果実とナッツの添加物、場合によっては香料を含みます。 |

| 全米菓子協会 (NCA) | 全米製菓協会は、チョコレート、キャンディ、ガム、ミントと、これらのお菓子を製造する企業を推進するアメリカの業界団体です。 |

| 現行適正製造規範 (CGMP) | 現在の適正製造基準は、関連機関によって推奨されるガイドラインに適合するものです。 |

| 非標準化食品 | 非標準化食品とは、同一性基準を持たない、または規定された基準からいかなる方法でも逸脱する食品です。 |

| グリセミック指数 (GI) | 血糖指数(GI)は、一定期間にわたって血糖値をどれだけゆっくりまたは迅速に消化し上昇させるかに基づいて炭水化物含有食品をランク付けする方法です。 |

| 脱脂粉乳 | 脱脂粉乳は、スプレー乾燥により低温殺菌された脱脂乳から水分を除去することによって得られます。 |

| フラバノール | フラバノールは、ココア、茶、リンゴ、その他多くの植物由来食品・飲料に含まれる化合物群です。 |

| ホエイプロテインコンセントレート (WPC) | ホエータンパク質濃縮物-低温殺菌ホエーから十分な非タンパク質成分を除去することによって得られる物質で、完成乾燥製品が25%以上のタンパク質を含みます。 |

| 低比重リポタンパク質 (LDL) / 悪玉コレステロール | 低密度リポタンパク質-悪玉コレステロール |

| 高比重リポタンパク質 (HDL) / 善玉コレステロール | 高密度リポタンパク質-善玉コレステロール |

| ジブチルヒドロキシトルエン (BHT) | ブチル化ヒドロキシトルエンは、食品に保存料として添加される実験室製化学物質です。 |

| カラギナン | カラギーナンは、食品・飲料の増粘、乳化、保存に使用される添加物です。 |

| フリーフォーム (~不使用) | グルテン、乳製品、砂糖などの特定の成分を含まない。 |

| ココアバター | ココア豆から得られる脂肪物質で、菓子類の製造に使用されます。 |

| パスティリー | 砂糖、卵、ミルクから作られるブラジルのキャンディの一種。 |

| ドラジェ | 硬い砂糖の殻でコーティングされた小さな丸いキャンディ |

| 欧州チョコレート・ビスケット・製菓協会 (CHOPRABISCO) | ベルギーチョコレート、プラリネ、ビスケット、菓子類業界のロイヤルベルギー協会-ベルギーチョコレート業界を代表する業界団体。 |

| 欧州指令2000/13号 | 食品の表示を規制する欧州連合指令 |

| カカオ規則 | ドイツで「チョコレート」とラベル付けできるものを定義する一連の規則であるドイツチョコレート条例。 |

| ベルギー連邦食品安全庁 (FASFC) | 食品チェーン安全連邦機関 |

| ペクチン | 果物と野菜から得られる天然物質。菓子類でゲル状の食感を作るために使用されます。 |

| 転化糖 | ブドウ糖と果糖で構成される砂糖の一種。 |

| 乳化剤 | 一緒に混合しない2つの液体を混合するのに役立つ物質。 |

| アントシアニン | 菓子類の赤、紫、青の色に責任を持つフラボノイドの一種。 |

| 機能性食品 | 基本的な栄養を超えて追加の健康上の利益を提供するよう修正された食品。 |

| コーシャ認証 | この認証は、原料、機械を含む生産プロセス、および/または食品サービスプロセスがユダヤ教の食事法の基準に準拠していることを確認します。 |

| チコリ根エキス | チコリの根からの天然抽出物で、食物繊維、カルシウム、リン、葉酸の良い供給源です。 |

| 推奨1日摂取量 (RDD) | 推奨日用量 |

| グミ | 果物で味付けされることが多いゼラチンベースのチューイーキャンディ。 |

| ニュートラシューティカル | 健康上の利益があると主張される食品または栄養補助食品。 |

| エナジーバー | 炭水化物とカロリーが高く、外出先でエネルギーを提供するよう設計されたスナックバー。 |

| ベルギー食品安全機構 (BFSO) | 食品チェーンのベルギー食品安全機構。 |

研究方法論

Mordor Intelligenceは、すべてのレポートで4段階の方法論に従います。

- ステップ1:主要変数の特定 堅固な予測方法論を構築するため、ステップ1で特定された変数と要因は、利用可能な過去の市場数値に対してテストされます。反復プロセスを通じて、市場予測に必要な変数が設定され、これらの変数に基づいてモデルが構築されます。

- ステップ2:市場モデルの構築 予測年の市場規模推定は名目値です。インフレーションは価格設定の一部ではなく、平均販売価格(ASP)は各国の予測期間を通じて一定に保たれます。

- ステップ3:検証と最終化 この重要なステップでは、すべての市場数値、変数、アナリストの判断が、調査対象市場の一次研究専門家の広範なネットワークを通じて検証されます。回答者は、調査対象市場の全体像を生成するため、レベルと機能全体で選択されます。

- ステップ4:調査成果物 シンジケートレポート、カスタムコンサルティング・アサインメント、データベース・サブスクリプション・プラットフォーム